「ねぇ、ママ、相続ってなに?」

と、小学生のわが子に聞かれたとしたら、伝えたいことを記事にまとめました。

ネットやYoutubeで「相続」と調べると

- 相続対策には生命保険の活用しよう

- 小規模宅地の特例は使った方が節税になります

- 相続登記が義務化されました

などなど、難しい制度やテクニックのことばかりが載っています。

でも、相続についての基礎知識がまったくない小学生のわが子に「相続ってなに?」と聞かれて、伝えたいことは、上記のような制度やテクニックではありません。

- 相続って、そもそもなにか?

- 人生の中で相続に出会うのは、どんなときか?

- なんで、相続は大切なのか?

こんな、金融リテラシーともいうべき「相続の基本のき」をまず教えてあげたいと、税理士法人に勤務するママである私は思いました。

そこで、「相続の基本のき」をまとめた記事をつくりました。

難しい制度やテクニックは抜きに、「相続とはなにか」を理解できる内容を目指して執筆しています。

- 相続対策などをお考えの方で、そもそも相続とはなにか知りたい方!

- 金融リテラシーを子供に身に着けさせたいパパさん、ママさん!

- 金融機関で新人教育を担当しているみなさん! などなど

相続に関わるすべての人に読んでいただければ幸いです。

目次

- Q1.そもそも「相続」とは、なんですか?

- Q2.人生の中で相続に出会うのは、どんなときですか?

- Q3.相続できるのは配偶者(夫や妻)と子供だけですか?

- Q4.なんで相続は大切なんですか?

- Q5.そもそも「財産」とは、なんですか?

- Q6.借金も必ず相続しないといけないんですか?

- Q7.相続って色々とルールがあるみたい…。このルールは誰が決めているのですか?

- Q8.日本では1年間にどれくらい、相続が起きているのですか?

- Q9.相続が「争族」とも言われるのは、なんでですか?

- Q10.相続の歴史って、いつ始まったんですか?

- Q11.今のような相続制度はいつできたんですか?

- Q12.「相続税」って、そもそも何ですか?

- Q13.なんで相続税を国は徴収する必要があるんですか?

- Q14.相続税が必要な理由「不公平感をなくすため」とは、どんなこと?

- Q15.相続税が必要な理由「社会の格差をなくすため」とは、どういうこと

- Q16.相続税が必要な理由「所得税を保管するため」とは、どういうこと

- Q17.相続税は全員が支払わないといけないんですか?

- Q18.世界には相続税がない国はあるのですか?

- Q19.日本の相続税は他の国と比べて高いのですか?低いのですか?

- Q20.相続税は年々、増税されているんですか?

- まとめ

Q1.そもそも「相続」とは、なんですか?

相続とは、亡くなった人の財産を、配偶者(夫や妻)や子供など遺された家族に引き継ぐことです。

相続の語源は仏教用語で、「連続していないものを、連続させる」という意味です。

亡くなった人の財産や想いを、愛する配偶者(夫や妻)や子供に繋いでいく…。相続はそんな、愛にあふれた制度です。

Q2.人生の中で相続に出会うのは、どんなときですか?

人生の中で相続に出会うのは、家族が亡くなった時です。

みなさんのおじいちゃん・おばあちゃん、お父さん・お母さんなどが亡くなった時、あなたは相続を体験するのです。

たまに「相続はお金持ちの話」と思っている方がいらっしゃいますが、そうではありません。

みなさん全員が体験する可能性が非常に高い、とても身近なことなのです。

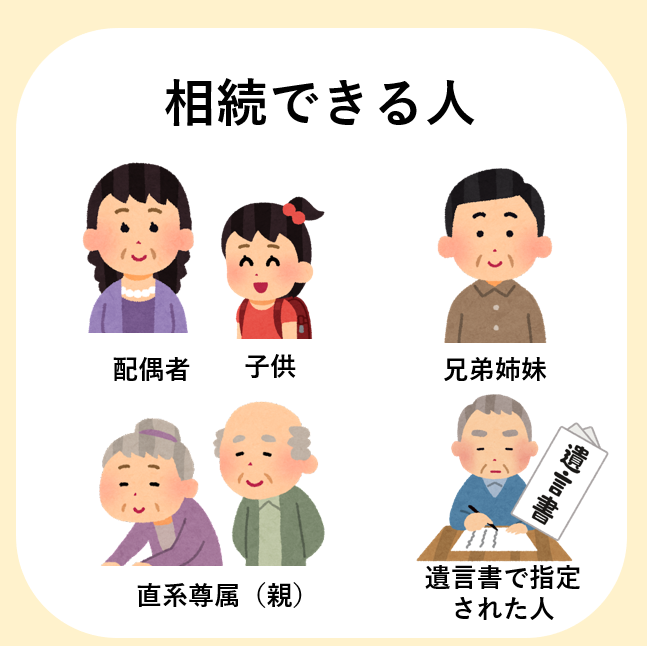

Q3.相続できるのは配偶者(夫や妻)と子供だけですか?

いいえ、配偶者(夫や妻)と子供以外も相続することができます。

もし、亡くなった人に子供がいなければ、親が相続することができます。子供も親もいなければ、兄弟や姉妹が相続することもできます。

さらに、遺言を書けば、家族以外の人に遺産を渡すこともできます。

Q4.なんで相続は大切なんですか?

相続は遺された家族の生活を保障するので、とても大切な制度です。

サラリーマンのお父さんと専業主婦のお母さん、小学生の子供2人の家庭を例に説明します。

この家族の大黒柱はお父さんです。

住んでいるお家も、主な貯金もすべてお父さんのものでした。

お父さんが交通事故である日突然、亡くなってしまったとします。

もし、相続という制度がないと、お父さんのものであったお家と貯金は、国に回収されてしまいます。お母さんと子供は住む家を失い、貯金も失い、路頭に迷うことになるでしょう。

こんな風に悲しみと同時にお金の苦労をするなんて、あってはならないことですよね。

相続はお父さんの財産をお母さんと子供が引き継ぎ、お父さんの死後も安心して生活することを保障してくれる大切な制度です。

Q5.そもそも「財産」とは、なんですか?

相続における財産とは、亡くなっていた人が持っていた富や権利のことです。

- お家が立っていた土地、野菜を育てていた畑、お米を育てていた田んぼ

- 自宅の建物、車を止めている車庫

- 銀行に預けていたお金、お財布に入っていたお金、

- 証券会社で購入していた上場株式

- 自動車、高級なアクセサリーや絵

- 作家さんなら著作権、発明家なら特許権

ただ、相続における財産とは、このような「貰って嬉しいプラスの財産」ばかりではありません。

亡くなった人に借金があった場合、借金も財産です。借金とまではいかなくてもクレジットカードの未払分なども財産です。

Q6.借金も必ず相続しないといけないんですか?

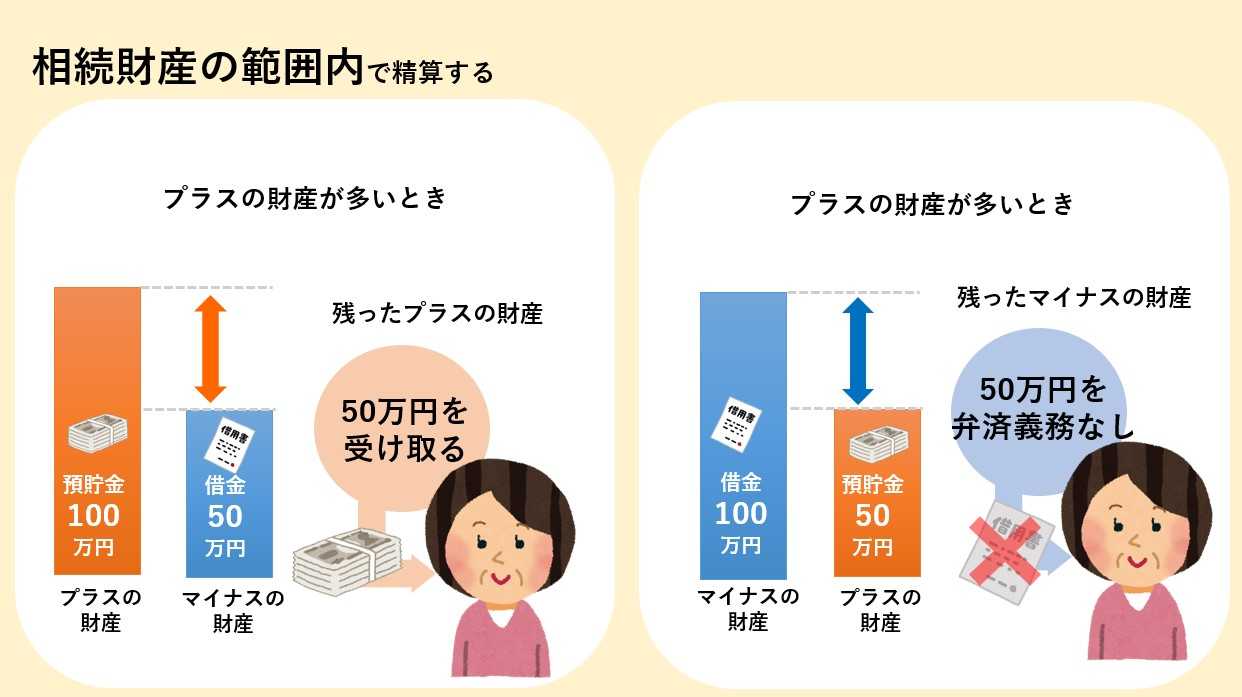

いいえ。借金を必ず相続する必要はありません。

相続放棄・限定承認という制度を使えば、借金を相続する必要はありません。

ただし、この制度を利用するためには期限内に申請する必要があります。

万が一、なにも申請をしないと、借金まで相続することになります。要注意ですね。

■相続放棄

■限定承認

■相続放棄についての詳細はこちら

相続放棄の期間は3ヶ月!期限を過ぎた時の対処法や期間伸長の申立を解説!

Q7.相続って色々とルールがあるみたい…。このルールは誰が決めているのですか?

相続のルールは、民法で決められています。

民法第5編に記されていることを、「相続法」と呼ぶことはありますが、あくまでもこれは通称(あだなのようなもの)です。

相続のルールを定めれているのは、あくまでも民法です。

Q8.日本では1年間にどれくらい、相続が起きているのですか?

日本では、令和3年は約140万件の相続が発生しました。

要するに令和3年は140万人の方がお亡くなりになったということです。

140万人はおおよそ京都市の人口と同じです。決して少ない数ではありません。

相続はけっして他人ごとではありません。意外と身近な問題なのです。

■相続の発生件数は、以下の国税庁作成資料より抜粋

令和3年分相続税の申告実績の概要

Q9.相続が「争族」とも言われるのは、なんでですか?

相続では家族同士が争うことが度々あるので、「争う(あらそう)家族」を略して「争族」と呼んだりします。

令和元年は、87件に1件の割合で、家族だけ相続についての争いを家族だけで解決することができず、家庭裁判所が仲裁に入りました。

それまで仲の良かった家族が、相続をきっかけに「争う家族」となる。とても悲しいことですね。

■家庭裁判が仲介に入った割合は、以下の資料をもとに算出

厚生労働省「令和元年(2019)人口動態統計(確定数)の概況」

最高裁判所「令和元年司法統計年報 家事編」第2表 家事審判・調停事件の事件別新受件数

Q10.相続の歴史って、いつ始まったんですか?

はっきりとした始まりの時期はわからないのですが、鎌倉時代末期には相続という考え方があったと言われています。

鎌倉時代とは源頼朝が1192年に鎌倉幕府を開き、1333年まで続いた時代のことです。

ただし、鎌倉時代の相続と、現在の相続の考え方はかなり違います。

鎌倉時代の貴族は、長男がすべての財産を相続していました。

長男以外の兄弟は仏門に入り、長男から生活費を受けて生活をするのが一般的だったのです。

現在は、長男であっても、次男であっても、長女であっても、相続する権利は平等です。

相続という考え方は確かに鎌倉時代からありましたが、考え方には大きな違いがあります。

■鎌倉時代の相続については、以下の記載をもとに記述

ブリタニカ国際大百科事典 小項目事典「嫡子単独相続」の項

Q11.今のような相続制度はいつできたんですか?

今のような相続制度は、日本国憲法が制定されたときにできました。

日本国憲法が制定される前は「嫡子(ちゃくし)による家督相続」という制度でした。

長男が家の財産のすべてを相続し、家族のリーダーとしてその他の家族を引っ張っていくという制度です。1つ前のQ.10で紹介した鎌倉時代とあまり変わっていない考え方ですよね…。

しかし、戦後、日本国憲法が制定されたことで相続制度はがらりと変わりました。

嫡子(ちゃくし)による家督相続制度はなくなり、次男・三男・長女など、長男以外の兄弟も同じ相続する権利を持つなど、今の相続に近い制度となったのです。

Q12.「相続税」って、そもそも何ですか?

相続税とは、相続で遺産を取得した人が、国に対して支払う税金です。

相続税の計算は、はっきりいって「複雑で、難しい」です。

所得税の確定申告は自分でおこなう方も多くいらっしゃいますが、相続税は8割以上の方が税理士に依頼して、代わりに計算してもらっている税金です。

■相続税の税理士への依頼割合は以下の資料をもとに記載

財務省作成資料「令和3事務年度 国税庁実績評価書」より抜粋

Q13.なんで相続税を国は徴収する必要があるんですか?

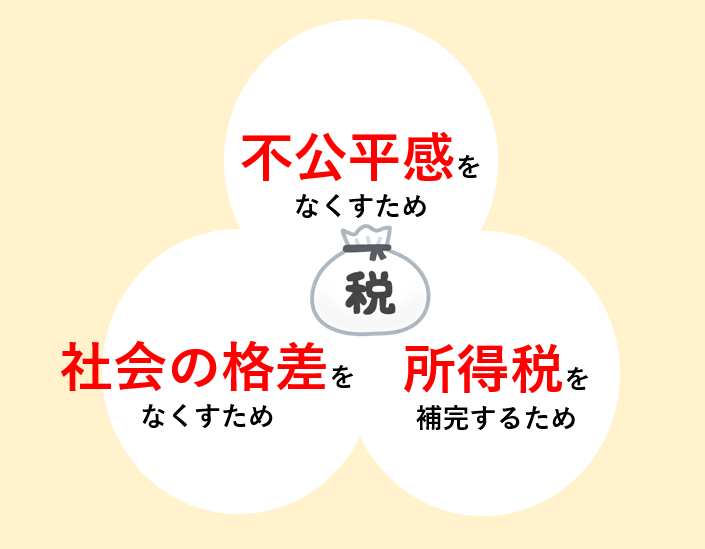

相続税を国が徴収する、主な理由は以下の3つです。

①不公平感をなくすため

②社会の格差をなくすため

③所得税を保管するため

Q14.15.16で一つずつみていきましょう。

Q14.相続税が必要な理由「不公平感をなくすため」とは、どんなこと?

働くことで得たお金には所得税がかかるのに、相続で得たお金に税金がかからなかったら不公平です。

この不公平感をなくすために相続税はあります。

多くの人は働くことでお金を得て、そのお金で日々の暮らしを支えています。

また、働くことで得たお金には、所得税という税金がかかります。

一方で、相続によって得た財産は、働くことで得たお金ではありません。

そのため、所得税はかかりません。

ですが、もし、相続によって得た財産に対して、税金がかからないとしたら不公平ですよね。

「お金持ちの親を持ったら、得をするのか!!!」と日々真面目に働いている人たちが怒るでしょう。

この不公平を解消するために、相続によって得た財産に対して相続税は課税されるのです。

Q15.相続税が必要な理由「社会の格差をなくすため」とは、どういうこと

相続税には富を再分配することで、社会の格差をなくすという役割もあります。

もし、相続税がなければ、お金持ちの家は、代々ずっとお金持ちです。

逆に、貧しい暮らしをしている人は、ずっと貧しい暮らしをしいられます。

貧富の差ががあり、いびつな社会構造となってしまいます。

太平洋戦争で負ける前の日本は、武士や貴族、財閥や地主といったように、一部の層に富が集中し、それ以外の大多数の人たちが貧困に喘ぐ社会構造でした。

ふたたびこのようないびつな社会構造とならないために、太平洋戦争後に日本を占領したGHQが、富を再分配し、格差をなくしていく目的で、現在の相続税制度を導入しました。

Q16.相続税が必要な理由「所得税を保管するため」とは、どういうこと

相続税には、所得税を保管する役割があります。

亡くなった時に手元に財産があるのは、生前に所得税の負担を軽減する各種特典を利用したおかげと考えます。

つまり、適切な所得税を納めていなかったので、財産を築くことができたということです。

そして、生前に納めていない分の税負担として、相続税を課税することで、亡くなった人の税を精算します。

Q17.相続税は全員が支払わないといけないんですか?

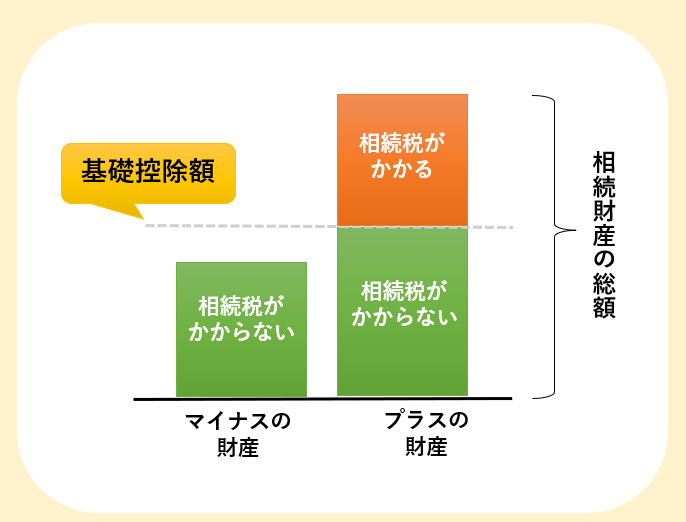

いいえ、相続税は全員が払う税金ではありません。

相続した財産の額から、借金やお葬式の費用を差し引くなどした額が、以下の基礎控除を上回る人だけが支払ます。

基礎控除額=3,000万円+(600万円×法定相続人の数)

Q18.世界には相続税がない国はあるのですか?

世界には、相続税がない国もあります。

先進国でも相続税のない国はありますし、先進国以外では相続制度がない国が多数派です。

相続税のかからない代表的な国は以下の通りです。

オーストラリアでは相続税がないかわりに、相続財産には所得税という別の税金がかかります。

世界各国の相続を取り巻く税法は様々です。

■相続税がない国の一覧については、以下の資料から抜粋

日本経済新聞_2015年7月29日公開_世界の相続税事情は?「増税ニッポン」と比較

■オーストリアの記載については、以下の資料をもとに記載

国税庁課税部 資料調査課_浦上章夫_海外財産の相続と相続税法適用上の問題点-ハワイ州におけるジョイント・テナンシーを中心として-

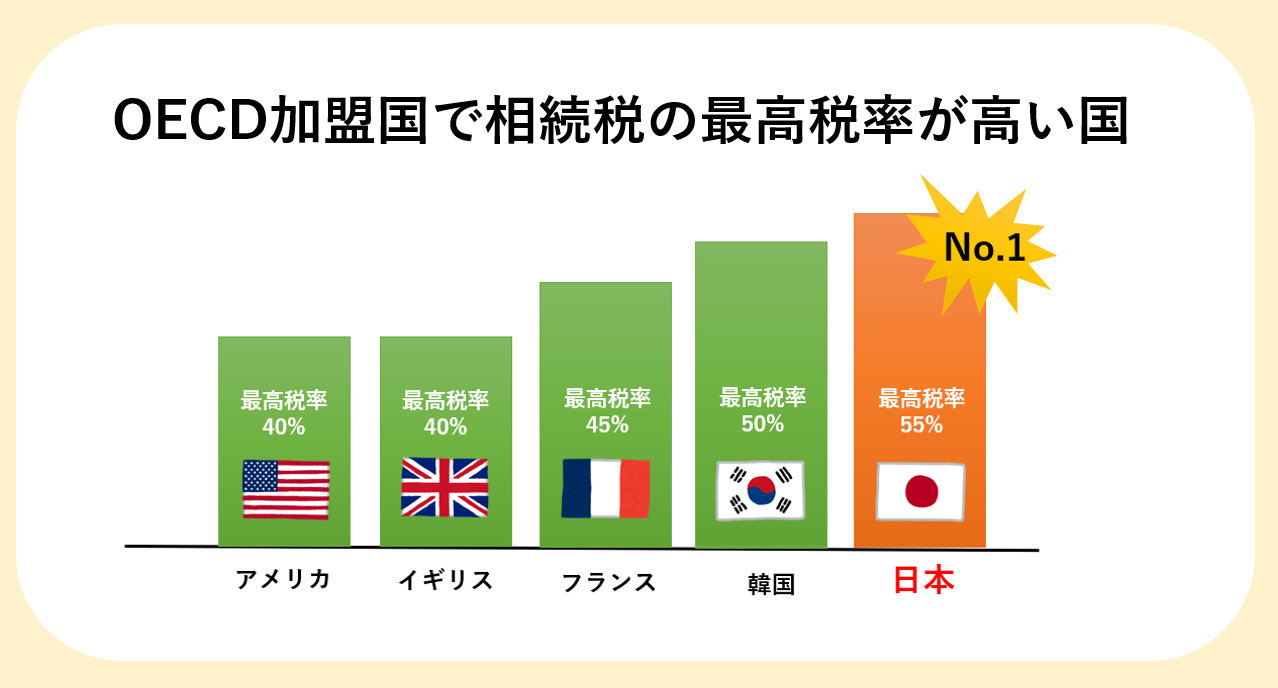

Q19.日本の相続税は他の国と比べて高いのですか?低いのですか?

日本の相続税は世界水準に比べて高いといえるでしょう。

相続税をとりまく制度は、各国で異なるので、各国の相続税を比較することはできません。

しかし、OECD加盟国の中で、日本は一番相続税の最高税率が高いので、世界水準に比べて高いといえるでしょう。

| OECD加盟国で相続税の最高税率が高い国トップ5 | ||

| 1位 | 日本 | 55% |

| 2位 | 韓国 | 50% |

| 3位 | フランス | 45% |

| 4位(同率) | イギリス | 40% |

| 4位(同率) | アメリカ | 40% |

■OECD加盟国で相続税の最高税率が高い国トップ5は以下より引用

日本の相続税は本当に高いのか?世界相続税ランキング

Q20.相続税は年々、増税されているんですか?

近年に限った話をすれば、平成25年度の税制改正により、相続税は増税されているといえるでしょう。

- 最高税率が50%から55%に引き上げられた

- 基礎控除額の変更により、相続税の対象となる人の範囲が拡大した

実際に相続税が課税された件数は、以下のグラフをみると明らかな通り、年々増加しています。

■グラフは以下の資料を参考に作成

令和3年分相続税の申告実績の概要

まとめ

「相続の基本のき」をご紹介してまいりました。

「相続とはなにか」、ざっくりとイメージを持っていだけましたでしょうか。

私の所属する辻・本郷 税理士法人では、相続専門税理士が監修した記事を多数執筆しています。

相続の基本は理解したので、制度やテクニックなど、深いことを知りたい方は、読んでいただけると参考になる情報がたくさんあると思います。

また、「自分の場合、どうなるのだろう?」と不安に思った方は、一度相続専門税理士にご相談することをおすすめします。

今回の記事でお話ししたように、相続は誰しもが大切な家族を亡くした時に必ず体験することです。

備えておいて損をするとはないのではないか、と個人的には考えています。