「亡くなった方は車を所有しておりませんでしたでしょうか?」

車が相続財産になる!という事を知らない方もいらっしゃると思います。この記事では、下記3点を解説させていただきます。

・車は相続税の対象になる

・車の評価方法

・車の相続手続き

相続専門の税理士が分かりやすく解説しますので、ぜひ参考にしてください。

目次

1.車は相続税の対象になります

亡くなった人が持っていた車に相続税はかかります。相続財産といえば、不動産や株等を思い浮かべがちですが、車も相続税の対象となります。車は相続税上の「一般動産」として扱います。一般動産の評価は、国税庁の通達によると「一般動産の価額は、原則として、売買実例価額、精通者意見価格等を参酌して評価する。」となっています。あまり聞きなれないと思いますが、要約すると、「亡くなった人の車の価値は新車価格ではなく、あくまで亡くなった日の価値」で評価するという事です。

国税庁HP「第1節 一般動産」より

2.車の相続税評価額の相場感とは

なかなか車を相続するイメージが湧かないと思いますので、皆さんの知っている車で具体例を挙げさせていただきます。

皆さんの知っている車はありましたでしょうか?おおよそこのくらいの金額を相続財産として計上します。思っていたより高額になったのではないでしょうか。車をお持ちの方は財産として漏れないように気を付けましょう。※2023年9月時点での相場となります。あくまでも概算となりますのでご了承ください。

3.車の評価方法は4つある

車の評価方法は、4種類あります。一つ一つ確認していきましょう。

| 車の相続税評価方法 | 難易度 | おススメ度 |

| 買取相場価格を基にする方法 | ★ | ◎ |

| 売却代金を基にする方法 | ★★ | 〇 |

| 査定額を元にする方法 | ★★ | ◎ |

| 減価償却費を用いた方法 | ★★★ | △(例外的な方法) |

3-1.業者買取価格相場を基にする方法

私の経験上、この評価方法が1番使用する頻度が高くなる印象です。中古者買取業者の買取価格を基にする評価方法とは、業者が販売する価額ではなく中古車オーナーから業者が買い取る価額で評価するということです。自動車検査証を参照し、正確な情報をもとに買取価格を確認していきます。

【評価に必要な情報】

①年式 ②メーカー ③車種、グレード ④走行距離 ⑤色

上記の情報を基に、中古車市場の業者の買取価格相場をネット検索します。

色々なサイトがありますが、電話番号等の個人情報の入力を求めてくるサイトもありますので、このようなサイトでは調べずに、入力しなくても相場を出してくれるサイトを探しましょう。

万が一、電話番号を入力してしまうと業者さんから「車を売却したい人」として認識され、電話が来てしまいます。売る気がない場合や、相場だけを知りたい場合は注意しましょう。

※注意点

評価対象自動車の個別具体的な特徴までは反映できないので、注意しましょう。もし、お持ちの車にキズやヘコミ、不具合があった場合、その分減額できる可能性がございます。また、高価なオプションが付いている車は、その分価値が高くなる可能性もございますので、特徴のある車は別の方法で評価する事をお勧めいたします。

3-2.売却代金を基にする方法

車を引き続き使用しない場合には、売却する事になると思います。その場合、売却代金を相続税評価額として計上する事になります。この方法が1番分かりやすいですね。

※注意点

親族や、知り合いに安価で売却した場合はこの方法を適用できないので注意しましょう。

3-3.査定額を基にする方法

ディーラーや中古車買取業者に売却査定をしてもらい、査定書の金額を計上します。

※一括査定等を利用すると、色々なところから電話が来てしまうので気を付けましょう。

3-4.減価償却費を用いた方法

亡くなった人の車が市場で流通していない場合など、売買実例価額を基準とすることが難しい場合には、特例として減価償却方式を用いて評価します。まず、新車の価格を用い、死亡時(相続発生日)までの間について償却相当額を算出し、その金額を控除して算出します。償却相当額は、国税庁の耐用年数省令の規定に基づき、残価率表による定率法にて計算します。

この方法は、私の経験上あまり使用しない評価方法となりますので、車の相続税評価方法としては「業者買取価格相場を基にする方法」、「査定・売却代金を基にする方法」を押さえておけば十分だと思います。

4.注意!車の所有者を必ず確認しましょう

車の相続税評価は、ただ、財産として計上するだけでなく必ず「所有者」を確認しましょう。所有者が亡くなった人ではない場合、残債がある可能性があります。残債はマイナスの財産になりますので、計上漏れに注意しましょう。

4-1.車の所有者とは

例えば、販売店のローンで車を買った場合、ローン会社が所有者となります。

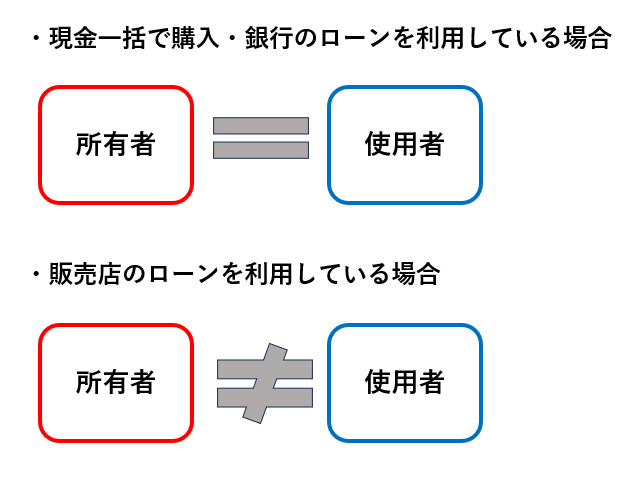

なかなか分かりづらいと思いますので、図にまとめましたのでご覧ください。

現金一括で購入・銀行のローンを利用:所有者=使用者

販売店のローンを利用:所有者と使用者は異なる(所有者はローン会社)

所有者と使用者の違いは理解していただけましたでしょうか。

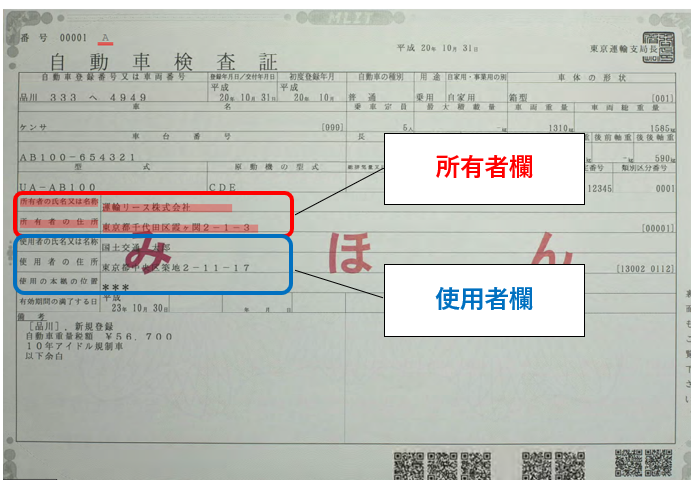

次に、車検証(自動車検査証)を見て、所有者を確認します。所有者欄に亡くなった人の名前があればそのままプラスの財産として評価し、計上します。銀行のローンを利用している場合には、残債が銀行の残高証明書に記載されます。また、通帳から定期的に同額の引落があるような場合は、債務の返済の可能性があります。銀行に内容を問い合わせてみましょう。ローンは残債をマイナスの財産として計上する必要があります。

もし、所有者欄にローン会社名がある場合は、車のプラスの財産としての評価と、残債のマイナスの財産としての計上が必要となりますので、別途契約書等を確認しましょう。

車検証には、AタイプとBタイプがあり、Aタイプは上の図のように所有者欄があります。Bタイプは、備考欄に所有者情報がありますので、一見すると所有者がわかりにくいかもしれません。ご注意ください。

国土交通省 自動車検査証(車検証見本)Bタイプ

なお、2023年1月以降に交付される車検証は、電子化されています。詳細は、こちらをご覧ください。

国土交通省 電子車検証特設サイト

4-2.ローンが残っている場合にするべき事を確認しよう

故人が車をローンで買ってまだ返済が終わっていない場合は、相続人がローンを引き継がなければなりません。ローンの返済方法は、下記3つとなります。

1.相続した遺産で一括返済する

2.相続人が返済を引き継ぐ

3.車をローン会社に引き渡して返済する

基本的に、ローンを一括返済する方が多い印象です。しかし、相続人が車を引き継いで使用する場合はローンを引き継ぐことも認められておりますので、そのまま相続人がローンを月々支払う事もあります。ただし、ローンを引き継ぐ場合は、相続人がローンを返済できるか審査を受けなくてはならないので、注意が必要です。

次に、車をローン会社に引き渡して返済する場合は、車の処分価格が返済額に足りない事もあります。

その場合は不足分を一括で返済しなければなりませんので、覚えておきましょう。

車のローンが残っている場合の、相続税評価上の取り扱いは、

①「車の相続税評価額」をプラスの財産として計上する

②「車のローン(残債)」をマイナスの財産として計上する

上記、2つの作業が必要となりますので間違えないようにしましょう。

5.車を相続する際にやらなければならない事

亡くなった人の財産に車があった場合、車を相続する人が決まってから、必ずやらなければならないことが大きく分けて2つあります。

・車の名義変更

・自動車保険の契約変更・解約

上記の手続きをしないと、売却・廃車処分ができなかったり、亡くなった人名義のまま使用し事故を起こした場合に、保険が使えない等の問題が出てきてしまいますので、手続きが面倒だからと言って、放置しないようにしましょう。

上記の手続きをしないと、売却・廃車処分ができなかったり、亡くなった人名義のまま使用し事故を起こした場合に、保険が使えない等の問題が出てきてしまいますので、手続きが面倒だからと言って、放置しないようにしましょう。

6.まとめ

車の評価方法について解説してきましたが、車を財産として認識し、計上するという事を忘れないようにしましょう。車が高級車の場合、市場価格は中古でも1,000万円以上になるケースがあります。計上が漏れてしまうと税務署から指摘される可能性も高く、修正申告が必要になった場合のペナルティも多額になってしまうため、可能であれば相続専門の税理士に相談する事をおすすめします。正しい相続税申告を目指しましょう。