「共同相続人とはどういう意味?ふつうの相続人と何が違うの?」

「父が亡くなり、曾祖父名義の土地が相続財産に含まれていることが判明した。共同相続人がたくさんいそうだけど、どうすればいい?」

相続が始まると、様々な聞き慣れない用語が出てきますよね。

共同相続人とは、相続財産を共有している状態の相続人のことを指します。相続人が2人以上いるときに使われる言葉です。

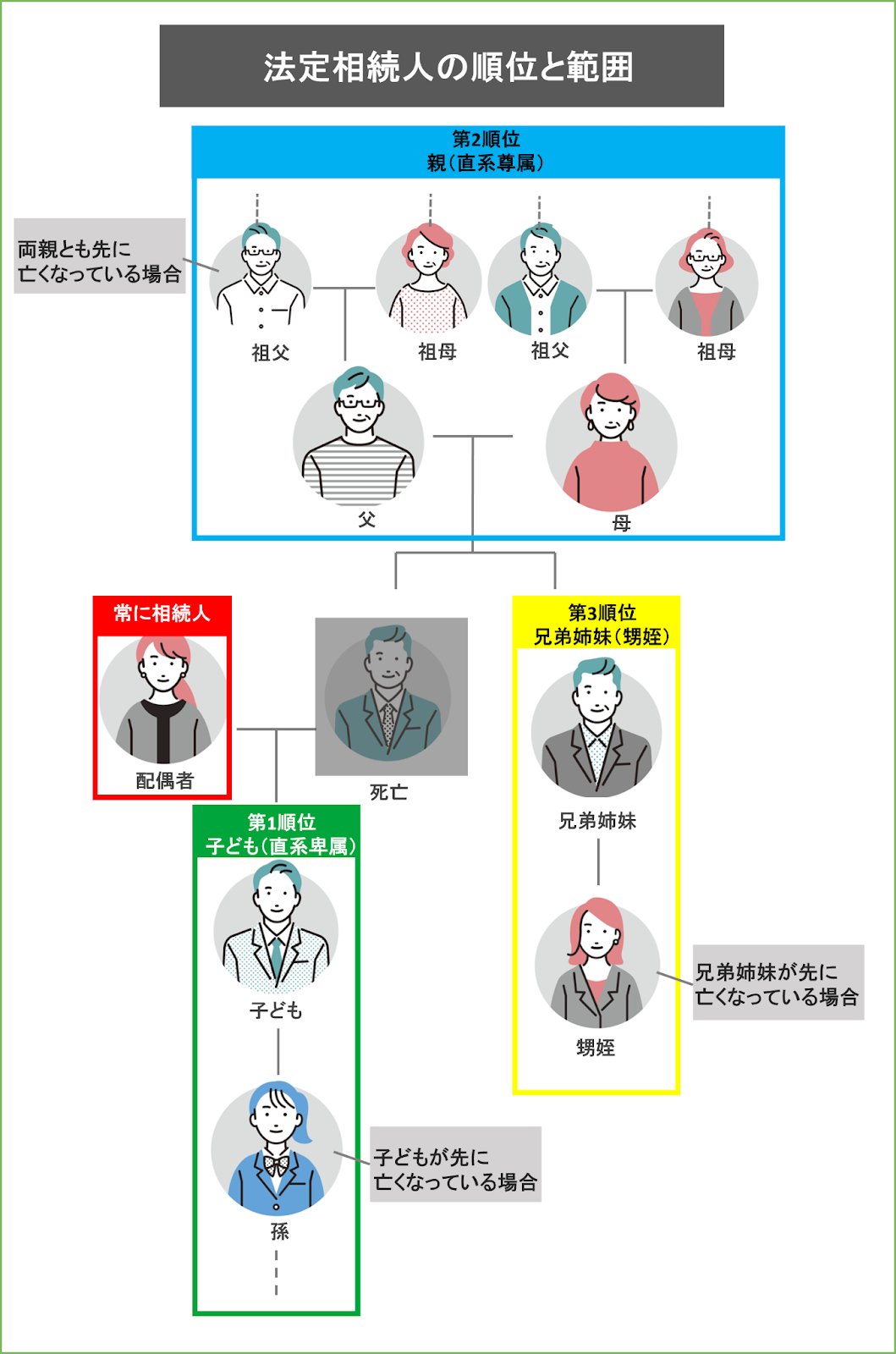

誰が共同相続人になるかは、民法により定められています。

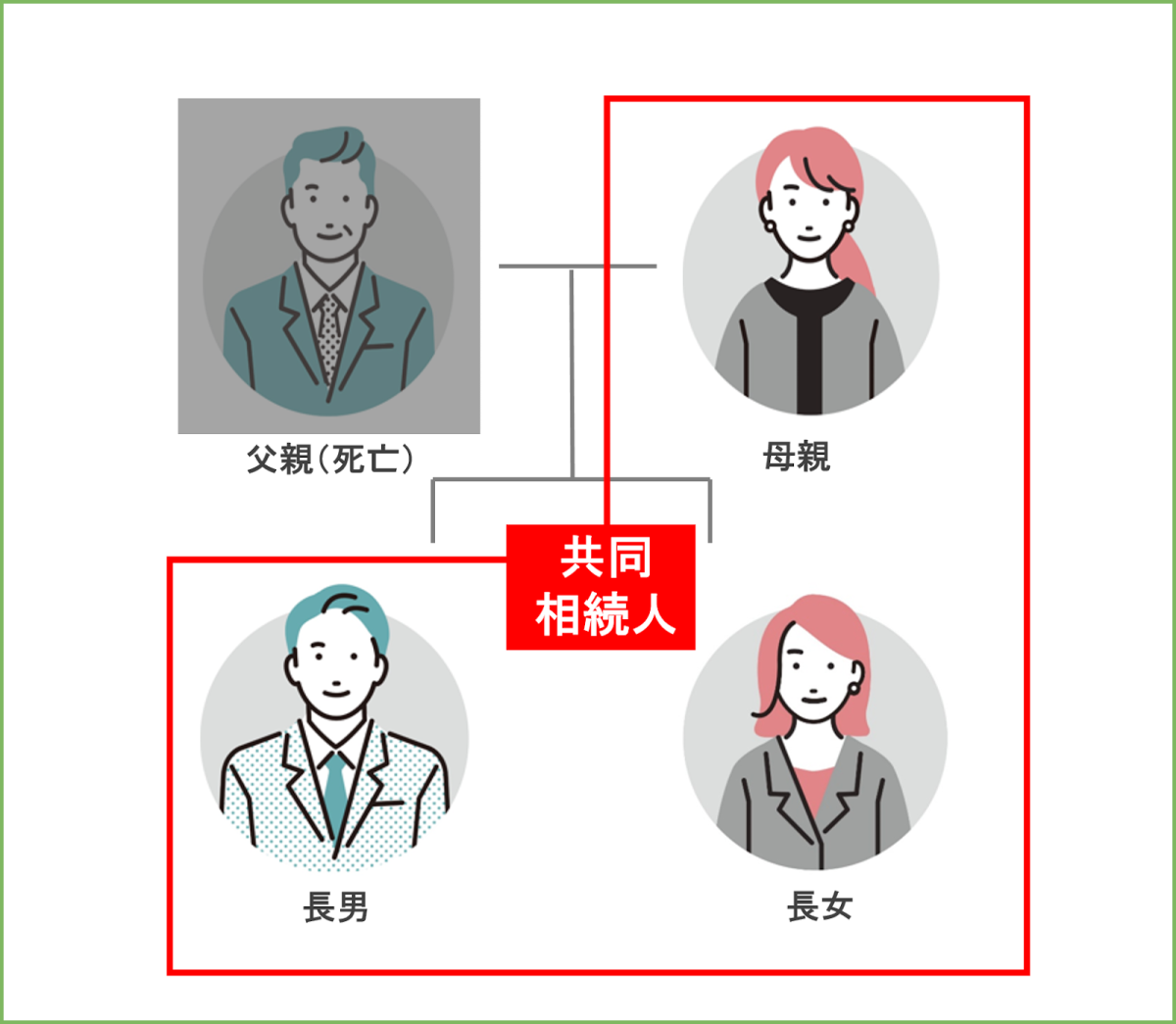

下図の家族構成だと、父親が亡くなった場合、母親・長男・長女の3人が共同相続人になります。

共同相続だと、相続人が1人の場合と相続手続きが異なる点がいくつかあります。

そのうちのひとつが、「遺産分割が必要であること」です。遺産分割とは、共有状態の財産を誰がどれだけ相続するかを決めることです。

この遺産分割が終わらないと、預貯金の引き出しや不動産の名義変更は行えません。

また、遺産分割が進まず、不動産を共有している状態が続くと、様々なトラブルが起こるリスクがあります。

たとえば、固定資産税の支払いや修繕管理費などの負担を巡って、共同相続人同士でもめやすくなるのです。

このようなトラブルを防ぐためにも、早めに遺産分割を進めて、共有状態を解消するようにしましょう。そのためには、共同相続人同士で協力し合いながら進めていくことが大切です。

本記事では、共同相続人について次の内容を紹介していきます。

【本記事で分かること】

| ・共同相続人とは ・誰が共同相続人になるのか ・共同相続人がいる場合の相続手続き(単独相続との違い) ・不動産を共同相続のままにしておくことの5つのリスク ・共同相続を解消するために行う遺産分割の方法 |

本記事を読めば、共同相続人について正しい知識を身に付けられるようになります。

そして、自分のケースでの共同相続人は誰なのか、共同相続の場合はどのように相続を進めていくのか、共同相続の注意点なども分かるようになります。

ぜひ最後まで読み進めてくださいね。

目次

1.共同相続人とは|相続財産を共有している状態の相続人のこと

共同相続人とは、相続財産を共有している状態の相続人のことを指します。

相続が発生すると、遺言書がない場合は、相続財産は一度相続人全員のものとして扱われます。この複数の相続人が相続財産を共有している状態を「共同相続」と呼び、共同相続の状態にある相続人たちを「共同相続人」と呼ぶのです。

【参考法令】

| “民法第898条 相続人が数人あるときは、相続財産は、その共有に属する。” |

共同相続は、遺産分割が終了すれば解消されます。

つまり共同相続人とは、相続が始まって遺産分割が終わるまでの一時的な呼び名なのです。

| 【法定相続人や単独相続との違いは?】 共同相続と似た言葉に、法定相続人や単独相続という言葉があります。それぞれの違いを見てみましょう。 法定相続人とは…法定相続人とは、民法で定められた財産を相続できる人のことを指します。共同相続人は相続人が2人以上のときに使われる名称ですが、法定相続人は人数は関係ありません。また、共同相続人が遺産分割終了までの一時的な呼び名に対し、法定相続人は遺産分割が終わっても法定相続人のままです。 単独相続とは…1人が全ての相続財産を相続することを指します。元々1人の場合だけでなく、相続放棄や遺言内容によって結果的に相続する人が1人の場合もあてはまります。 |

2.誰が共同相続人になるのか?基本のケースと特殊なケース

「共同相続人」の定義が分かったところで、では、実際に誰が共同相続人になるのかを確認しましょう。

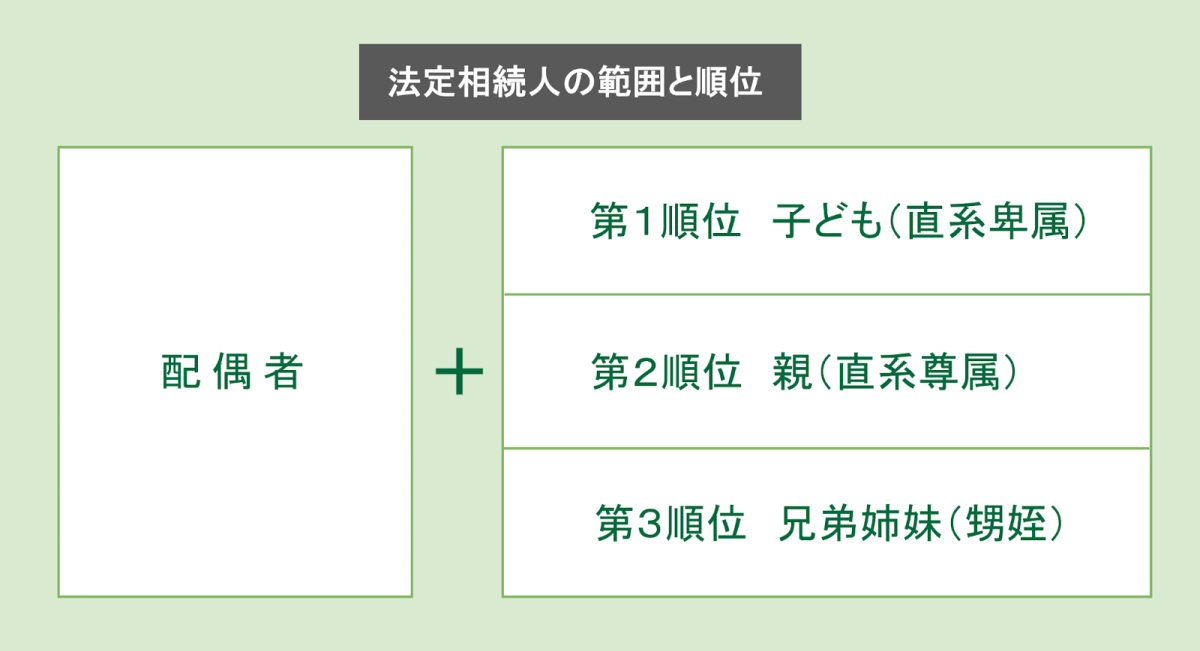

遺言書がない場合、誰が相続人になるかは民法で範囲と順位が定められています。

ここでは次の3つのケースに分けて、共同相続人の決まり方を見ていきましょう。

【共同相続人の決まり方】

相続人の決まり方については、下記記事で詳細を解説しています。さらに細かいケースや相続割合まで紹介しているので、詳しく知りたい場合はぜひご一読ください。

■辻・本郷相続ガイド 相続人の順位を解説!チャートとシミュレーションで相続人が分かる

2-1.基本のケース

まず、配偶者は常に相続人です。

配偶者以外では、亡くなった人に子どもがいる場合は、第1順位である子どもが相続人となります。子どもが複数人いる場合はその全員が相続人です。

もし、先に亡くなっている子どもがいる場合、その子どもの子である孫(もしいれば)が代わりに相続人となります。このことを代襲相続と呼びます。孫も亡くなっている場合は、さらに下の世代の者(もしいれば)が相続人です。

第1順位に該当者が一人もいない場合は、第2順位である親が相続人となります。

両親とも先に亡くなっている場合、存命の祖父母がいれば、その者が相続人となります。祖父母も亡くなっている場合は、さらに上の世代で存命の者がいれば、その者が相続人です。

第2順位も該当者がいない場合は、第3順位である兄弟姉妹が相続人になります。

もし、先に亡くなっている兄弟姉妹がいる場合、その兄弟姉妹の子である甥姪(もしいれば)が代わりに相続人なります。

なお、兄弟姉妹の代襲相続は一代限りとなります。甥姪もなくなっている場合には、その子どもたちが再代襲することはありません。

このことは、以下のような家系図の例を見ながら考えるとあてはめやすいでしょう。

2-2.共同相続人が相続放棄したケース

共同相続人が相続放棄をした場合は、次の順位者が共同相続人になります。

たとえば、第1順位の子どもが相続放棄した場合、孫がいても孫は相続人にはならず、第2順位の親に相続権が移ります。

これは相続放棄をすると、初めから相続人ではなかったものとして扱われるためです。

2-3.共同相続人が遺産分割前に亡くなったケース

共同相続人が遺産分割前に亡くなった場合は、その者の相続人が共同相続人として加わります。

たとえば父の相続で、相続人が母・長男・次男の3人だったとします。長男が遺産分割前に亡くなった場合、長男の相続人である長男の妻と長男の子どもが、長男の代わりに父の相続財産の遺産分割協議に加わることとなります。

つまり、この父の相続における共同相続人は、母・次男・長男の妻・長男の子どもの計4人になります。

3.共同相続人がいる場合の相続手続き|単独相続との違い

共同相続人が誰か把握できたら、次は共同相続人がいる場合の手続きについて見ていきましょう。

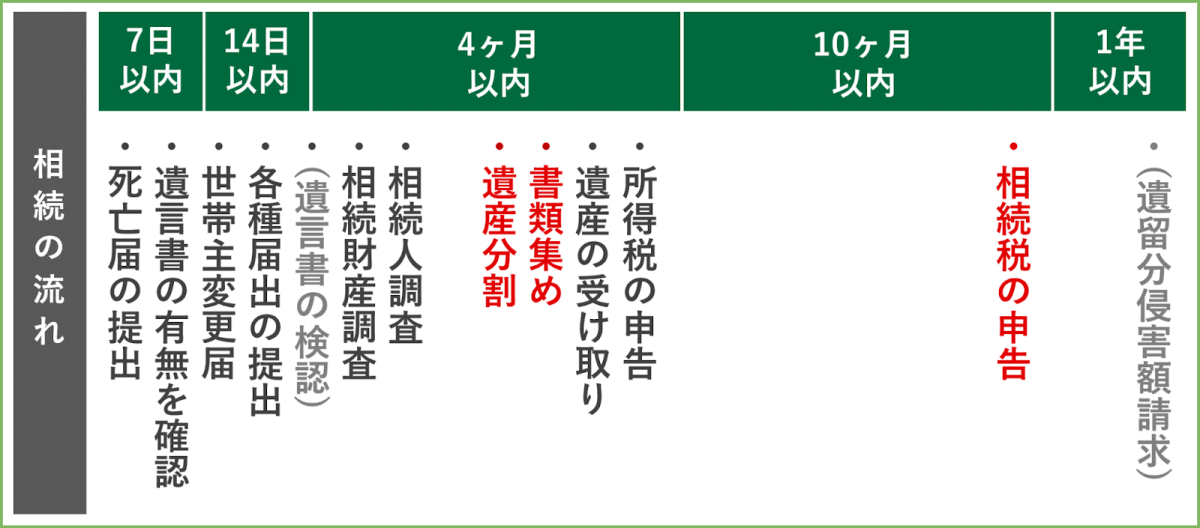

下記は相続手続きの流れを簡単にまとめた表です。共同相続の場合、単独相続と異なる点が主に3つあります(※赤字の部分)。

※書類集めは相続人調査の段階から進めていきます。

【共同相続人がいる場合の相続手続き|単独相続との違い】

それぞれの項目について詳しく解説していきます。

3-1.遺産分割を行う必要がある

遺言がなく、相続人が複数いる場合は、遺産分割を行う必要があります。

遺産分割とは、その名の通り相続財産を各相続人に分けることです。遺産分割が終わらないと、原則として預貯金の引き出しや不動産の名義変更などができないからです。

相続が始まり、相続人調査(誰が相続人であるかを戸籍取得によって確定させること)と財産調査(どの財産がどれだけあるかを確定させること)が終わると、相続人を全員で遺産分割を行います。

遺産分割は、下記の通り3つの進め方があります。

【遺産分割の進め方】

| ①遺産分割協議 | ・相続人全員の話し合いにより行う・相続人全員が合意しないと成立しない |

| ②遺産分割調停 | ・家庭裁判所で調停委員に間に入ってもらい、話し合いにより行う |

| ③遺産分割審判 | ・家庭裁判所で裁判官が遺産分割方法を決める |

まずは①の遺産分割協議を行い、まとまらなければ②の遺産分割調停へ、それでもダメなら③遺産分割審判に進んでいきます。

遺産分割が成立すると、遺産分割の内容をとりまとめた文書を作成します(遺産分割協議なら遺産分割協議書、調停なら調停調書、審判なら審判書)。

この書類をもって、預貯金の引き出しや不動産の名義変更などができるようになるのです。

具体的な遺産分割方法(財産の分け方)については、5章で紹介していきます。

3-2.相続手続きに必要な書類が多い

共同相続となる場合は、単独相続と異なり、預貯金の引き出しや各種財産の名義変更などの相続手続きで必要な書類が多くなります。

それぞれのケースで主に必要になる書類をまとめていますので、違いを比べてみましょう。

【相続手続きに必要になる主な書類】

| 共同相続の場合 | 単独相続の場合 |

| ・亡くなった人の出生から死亡までの戸籍謄本 ・遺産分割協議書(※) ・相続人全員の戸籍謄本 ・相続人全員の印鑑証明書 | ・亡くなった人の出生から死亡までの戸籍謄本 ・財産を相続する人の戸籍謄本 (・財産を相続する人の印鑑証明書) |

※調停調書・審判書の場合は、その財産を相続する人の印鑑証明書があればよい

共同相続の場合は、まず前述した遺産分割協議書が必要になります。そして、戸籍謄本と印鑑証明書は、相続人全員分のものが必要です。。

銀行は各書類を下記の目的で確認していきます。

【銀行側の審査】

| ①亡くなった人の出生から死亡までの戸籍謄本・・財産を相続する人の印鑑証明書 →誰が法定相続人になるかを確認 ②遺産分割協議書 ③印鑑証明書→遺産分割協議書に署名押印している人物が一致しているかどうかを確認 |

上記のような事情で、共同相続の場合は必要な書類が多くなるのです。

相続人全員分の戸籍謄本と印鑑証明書を集めるのは思ったよりも煩雑な作業です。スムーズに相続手続きを進めるためには、相続人全員が協力しながら書類を集めていくことが大切でしょう。

3-3.相続税申告は共同相続人連名で行う(原則)

共同相続になる場合、相続税申告は原則、共同相続人連名で行います。

財産総額が「3,000万円+600万円×法定相続人の数」を超えると相続人に相続税が課せられ、相続税申告が必要となります。

共同相続の場合は、相続人全員が連名で1つの申告書を提出するのが一般的です。各自で申告することも可能ですが、その場合、次のようなリスク・デメリットがあります。

【相続税申告を別々に行うリスク・デメリット】

| ・各相続人の申告内容に不一致が生じ、税務調査が入りやすい ・税務調査が入ると、追徴課税の対象になりやすい ・相続税申告を税理士に依頼する費用が個々にかかるため、割高になる |

上記のようなリスク・デメリットを避けるためにも、なるべく連名で申告するようにしましょう。

そのためにも、やはり共同相続人全員が協力しながら、申告準備を進めていくことが大切です。

4.不動産を共有状態のままにしておく5つのリスク

共同相続の状態は、遺産分割が終われば解消されます。

ただ、遺産分割自体に期限はなく、相続発生後は何かと忙しいので、遺産分割が先延ばしになってしまうことがよくあります。

しかし、共同相続の状態を長く続けることはおすすめしません。特に不動産については、早めに遺産分割をして、共有状態を解消するようにしましょう。

ここでは、不動産を共有状態のままにしておくリスクを5つ紹介します。

【不動産を共有状態のままにしておく5つのリスク】

4-1.活用方法や売却についてもめる

共有状態の不動産は、活用方法や売却を巡って、相続人同士でもめやすくなります。

共有状態の不動産を売却する場合は、共同相続人全員の許可が必要です(民法第251・252条)。

一人でも反対していたら売却はできません。自分の法定相続分の持ち分のみを売却することは可能ですが、現実的に買い手が見つからないでしょう。

不動産を価値あるうちに有効活用するためには、早めに共有状態を解消すべきです。

4-2.固定資産税の支払いを巡ってトラブルが起きる

共有状態のままだと、不動産に課せられる固定資産税の支払いでトラブルが起きやすくなります。

共有状態の場合、固定資産税の納付書は共同相続人の代表者に送られてきます。

代表者は他の共同相続人から代金を集めて納税することになりますが、中には払おうとしない・払えない相続人が出てくることも珍しくありません。

その場合、固定資産税は共有者全員に連帯納税義務があるので、誰かが代わりに支払う必要があります。

このように、固定資産税は代表者に集金の手間がかかる上に、誰かが払わない場合は他の人が立て替えないといけない事態になってしまいます。

4-3.不動産の居住者・使用者ともめる

共有状態の不動産は、その不動産の居住者・使用者と他の共同相続人とでもめやすくなります。

たとえば、母が亡くなり相続人は長男・次男・三男だったとしましょう。母の自宅は3人の共有状態のままですが、長男は元々母と自宅で同居していたため、そのまま住み続けます。

そうなると、次男と三男は自分たちも共有者であるから長男に対して不満を感じます。家賃の支払いや退去を巡ってもめやすくなるのです。

4-4.空き家などの管理を巡ってもめる

前節に対し、居住者・使用者がいなくても別のトラブルが起こります。空き家が共有状態だと、その管理を巡ってもめやすくなるのです。

空き家だと定期的に掃除や修繕が必要です。それを誰がするのか、手間賃はいくらにするのかということを巡って共同相続人の間でもめる傾向があります。

また、共有状態であると当事者意識が薄れ、管理がおざなりになりがちです。建物が劣化すると、倒壊や景観への悪影響により近隣トラブルに発展するケースも珍しくありません。不法投棄や火事などを招くおそれもあり危険です。

早めに共有状態を解消し、相続した人が責任を持って管理すべきでしょう。

4-5.共同相続人が亡くなると、さらに所有者が増えていく

共有状態のまま共同相続人が亡くなると、その亡くなった人の相続人が新たに共同相続人になり、所有者がさらに増えていきます。

2章でも紹介した例にあわせ、たとえば亡くなった父の自宅が、共同相続人である母・長男・次男の3人による共有状態だったとします。そのタイミングで長男が亡くなった場合、長男の相続人である長男の妻と長男の子どもも新たに共同相続人として加わるのです。

つまり、共同相続人は母・次男・長男の妻・長男の子どもで、自宅の所有者は4人に増えてしまいました。

共同相続人が多くなるほど、前節で述べてきた4つのリスクが起きやすくなります。

遺産分割もまとまりにくくなり、放置しているとさらに共同相続人は増え、収集がつかない事態になってしまうでしょう。

5.遺産分割は早めにすべき!3つの遺産分割方法

前章でお伝えしたリスクを避けるためには、早めに遺産分割を行うようにしましょう。

とはいえ、財産が現金だけなら遺産分割も簡単ですが、不動産など現物の財産が含まれる場合は分けるのも難しいですよね。

そこで、遺産分割を進めるにあたり、遺産分割には下記3つの方法があることを理解しておきましょう。

| 遺産分割方法の特徴 | |

| 現物分割 | 財産を現物のまま分ける 《例》長男が現金、次男が自宅、三男が株をそれぞれ相続する |

| 代償分割 | 財産を相続した人が、他の相続人に代償金を支払う 《例》長男が3,000万円の自宅を相続し、次男と三男に代償金1,000万円ずつ支払う |

| 換価分割 | 財産を売却して、売却金を相続人で分ける 《例》3,000万円の自宅を売却し、売却金を長男・次男・三男で 1,000万円ずつ分ける |

現物分割と代償分割は、不動産の評価額の算定方法を巡ってもめる可能性もあるので、慎重に注意する必要があります。

共同相続人でよく話し合い、自分たちにとって最もベストな方法を選ぶようにしましょう。

6.特例や控除を知らずに遺産分割を行ったことを後悔する人は多い

相続を起点に様々な税金が関係してきます。

その中でも代表的なものが相続税ですが、他にも不動産を相続する場合には登録免許税や固定資産税、不動産の売却には譲渡所得税が発生します。

税金には様々な特例や控除が存在するため、これらを上手く活用することで税額を減額させることが可能です。

しかし、その特例や控除を知らなかったがために、後から後悔する人は少なくありません

一般の人が個別の状況に応じて相続の制度を使いこなすのは難しいところです。

早くから専門家に相談していれば、このような失敗は防げたでしょう。

7.基礎控除を超える遺産を分割するなら税理士に相談するのがおすすめ

前章でご紹介のとおり、特例や控除を知らずに遺産分割で損をする可能性があるため、一般の人が特例や控除を上手く活用するのは簡単ではなりません。

特例や控除のルールは難しく、また個別のケースに応じて大きく異なるため、専門知識が必要だからです。

特に相続税申告は普段馴染みのニア手続きでありかつ難易度が高いので、基礎控除額(3,000万円+600万円×法定相続人の数)を超えて相続税がかかる場合は、税理士に相談するようにしましょう。

早めに税理士に相談することで、相続税の負担を減らすためには、どのように税務申告を進めていくのがよいかについてアドバイスをもらうことができます。

| 【税理士なら二次相続まで考慮して将来を見据えたアドバイスが可能!】 税理士なら、将来起こる二次相続もふまえた相続税対策を提案できます。 両親のどちらかが亡くなることを一次相続といい、その後もう片方の親が亡くなることを二次相続といいます。 二次相続は一次相続よりも相続税の悩みが深刻化する傾向があります。なぜなら、下記のような要因で、相続税の負担が重くなりやすいからです。 ・二次相続では、一次相続よりも相続人数が減るため、基礎控除の額が少なくなる 相続人だけで検討を進めると、直面している一次相続のことしか考えられず、二次相続のときににかえって税負担を増やす結果になることが少なくありません。 |

8.相続に関するお悩みは実績トップクラスの辻・本郷 税理士法人にご相談ください

相続についてお悩みがある場合は、実績トップクラスの辻・本郷 税理士法人にご相談ください。

当法人が誇る下記3つの強みで、ご依頼者様の相続への不安を解消し、スムーズな相続を実現させます。

【辻・本郷 税理士法人3つの強み】

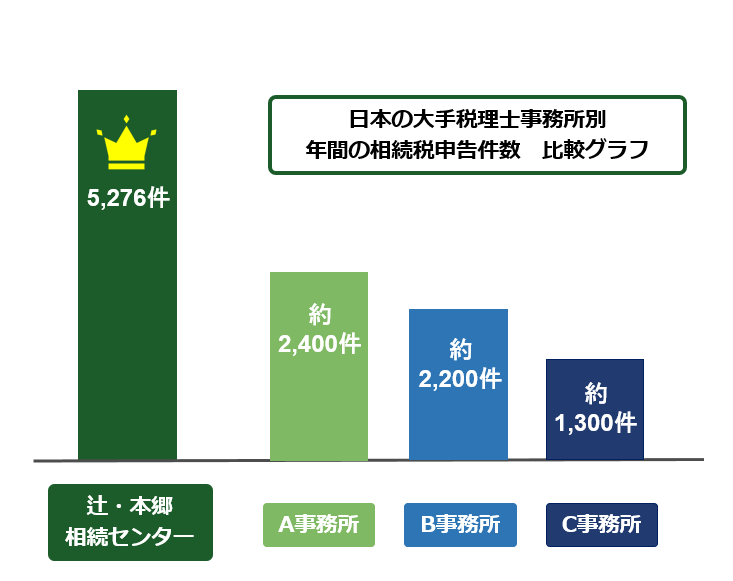

8-1.業界トップクラスの相続税申告実績 ─ 年間5,276件の信頼と専門性

辻・本郷 税理士法人は、2023年10月~2024年9月の1年間で5,276件の相続税申告をサポートさせていただいており、相続税申告件数・相続税に関するご相談件数ともに業界トップクラスの実績を誇ります。

在籍する480名以上の相続税専門スタッフが、長年蓄積してきたノウハウと実務経験を社内の独自システムで共有し、複雑な財産評価や各種特例の適用においても精度の高い対応を可能にしています。

「相続税申告を税理士に依頼したいけれど、どこに相談すればいいか分からない。」

そんな方にこそ、相続税に強い税理士法人としての圧倒的な実績と信頼を持つ、辻・本郷 税理士法人をご検討いただきたいと考えています。

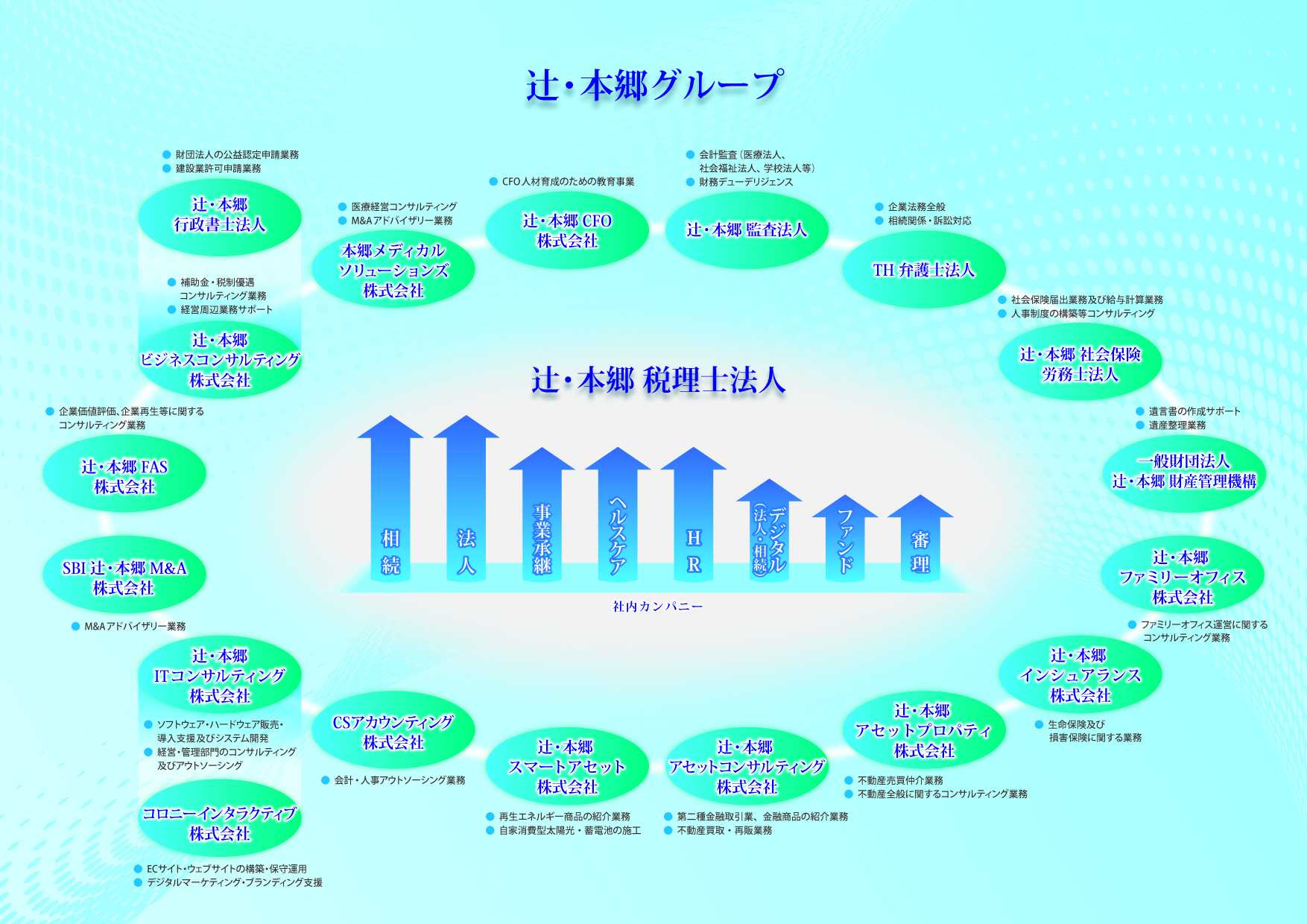

8-2.相続税申告だけでなく、相続に関するあらゆるお悩みをワンストップで解決

辻・本郷 税理士法人は、グループ内に弁護士法人・司法書士法人をはじめ、相続に精通した各分野の専門家を擁しています。

これにより、税理士による相続税申告だけでなく、遺産分割協議、不動産の名義変更、口座解約手続き、二次相続の対策まで、相続全般のご相談にワンストップで対応可能です。

相続は税金だけでなく、法律や不動産、金融にまたがる複雑な手続きが必要となるケースも少なくありません。

「誰に相談すればよいか分からない」「どこから手をつけてよいか不安」といったお悩みも、相続税申告に強い税理士が中心となってトータルにサポートいたします。

■辻・本郷 税理士法人のグループ会社の一覧は法人概要をご覧ください。

8-3.全国90拠点のネットワークで、相続税申告を全国対応

辻・本郷 税理士法人は、北海道から沖縄まで全国90か所に事務所を展開しており、相続税申告においても全国どこからでもご相談が可能です。

北海道・東北、関東、中部、関西、中国・四国、九州・沖縄と、各エリアに拠点があるため、お住まいの地域に近い事務所でスムーズに対応できます。

また、相続人が複数の地域に分かれている場合や、不動産が遠方にあるケースでもご安心ください。各地域の事務所が連携し、財産調査から申告手続きまで一貫して対応できる体制を整えています。

全国対応・地域密着のサポート体制で、相続税申告を安心してお任せいただけます。

■全国の事務所一覧はこちら

辻・本郷 税理士法人HP 国内拠点

9.まとめ

ここまで共同相続人について解説してきました。

最後に本文のポイントをおさらいしましょう。

共同相続人とは、相続財産を共有している状態の相続人のことを指します。共同相続人なる人物は、《配偶者》+《子ども→親→兄弟姉妹》の順です。

共同相続人がいる場合、相続手続きでは単独相続と異なる点が主に3つあります。

【共同相続人がいる場合の相続手続き|単独相続との違い】

| ・遺産分割を行う必要がある ・相続手続きに必要な書類が多い ・相続税申告は原則として共同相続人連名で行う |

共同相続の状態は、遺産分割が終われば解消されます。

しかし、長く財産(特に不動産)を共有状態のままにしておくと、次のようなリスクが生じるおそれがあります。

【不動産を共有状態のままにしておく5つのリスク】

| ・活用方法や売却についてもめる ・固定資産税の支払いを巡ってトラブルが起きる ・不動産の居住者・使用者ともめる。 ・空き家などの管理を巡ってもめる ・共同相続人が亡くなると、さらに所有者が増えていく |

上記のようなリスクを避けるためにも、なるべく早く遺産分割を行うことが重要です。

遺産分割には次の3つの分け方があるので、自分たちの状況に合った方法で遺産分割するようにしましょう。

【3つの遺産分割方法】

| ・現物分割 ・代償分割 ・換価分割 |

本記事が共同相続人がいる場合の相続で役立てば幸いです。