近年、50歳時の未婚割合が増加傾向をたどっており、2040年には男性が29.5%、女性が18.7%に上ると推計されています。

今後、未婚の兄弟姉妹から相続で財産を取得される方が増加することが見込まれます。

もし、みなさまが親族(とくに兄弟姉妹)からの相続により相続税を納税している場合、最低10年間は相続税申告書を保管しておきましょう。

1.相次相続控除(そうじそうぞくこうじょ)とは

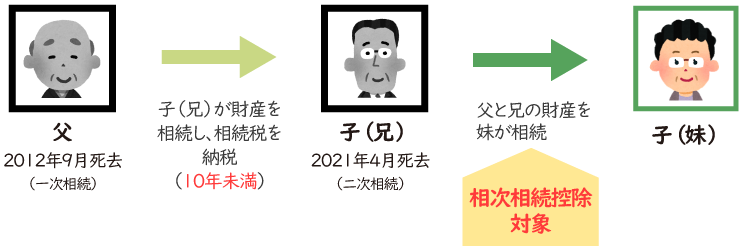

例にあげる相続のケースでは、第一次相続(父から兄へ)、第二次相続(兄から妹へ)が発生します。10年以内に相次いで相続が起こった場合の控除となります。

被相続人(亡くなられた方※図でいう「兄」)の相続開始前10年以内に、その被相続人が相続、遺贈(いぞう)などで財産を取得し、相続税が課税されていた場合には、その被相続人から相続、遺贈などで財産を取得した人の相続税額から一定額を控除する制度で、相次相続控除といいます。

連続して相続が起きた場合に、相続税の負担が過重とならないよう配慮されています。

2.相次相続控除が受けられる人

被相続人の相続人に限定されています。上の図の場合、妹だけが控除を受けられます。

3.控除される金額

被相続人が納めた相続税額のうち、1年につき10%の割合で減らした後の金額が被相続人の相続に係る相続税額から控除されます。

つまり、前回の相続からの期間が短いほど控除額は多くなるということです。

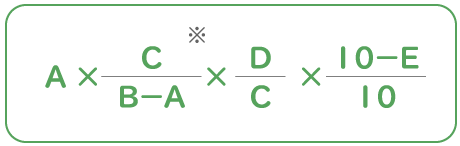

まずは前回の相続税申告書と、今回の相続税申告書あるいは申告内容の資料をもとに、以下の金額を確認しましょう。

A:今回の被相続人が一次相続の際に課せられた相続税額

この相続税額は、相続時精算課税分の贈与税額控除後の金額をいい、その被相続人が納税猶予の適用を受けていた場合の免除された相続税額並びに延滞税、利子税および加算税の額は含まれません。

B:被相続人が一次相続の時に取得した純資産価額

(取得財産の価額 + 相続時精算課税適用財産の価額 - 債務および葬式費用の金額)

C:今回の相続、遺贈や相続時精算課税に係る贈与によって財産を取得したすべての人の純資産価額の合計額

D:今回のその相続人の純資産価額

E:一次相続から二次相続までの期間。1年未満の期間は切り捨てます。

上の値を、以下の計算式にあてはめます。(計算式は国税庁タックスアンサー No.4168 相次相続控除より)

※求めた割合が100 / 100を超えるときは、100 / 100とする

4.実例から学ぶ、相続申告書の保管が大切な理由

先日、この制度を適用したお客さまの申告をお手伝いさせていただきました。

先日、この制度を適用したお客さまの申告をお手伝いさせていただきました。

前回の相続から今回の相続までの期間は9年9カ月。すでに当時の相続税申告書を破棄されており、納税状況が不明でした。

当時の提出先税務署に確認したところ、あと少しで申告書を廃棄する予定とのこと。急いで税務署に閲覧に行き、ギリギリのタイミングで無事に申告書と納税額を確認することができました。

当時の納税額は約5,000万円。今回控除できた金額は約500万円でした。

5.おわりに

相次相続控除を受けられるのは前回の相続から10年以内に発生した相続となりますので、過去の申告書は最低でも10年間は保管しておきましょう。