コロナ禍による働き方の変化などで、農業に関心をもつ方が増えているようです。

都会に出たお子さんが農業を継ぐために戻ってくる、ということもあるかもしれません。

今回は、農地を引き継ぐ相続人が受けられる特例「農地等の納税猶予」について解説します。

目次

1.農地等の納税猶予とは?

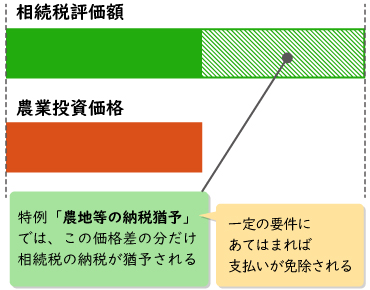

農地等の納税猶予とは、農業を営んでいた被相続人等から農地等を相続した方が、跡を継いで農業を営む場合などに、取得した農地等の価額のうち「農業投資価格」による価額を超える部分に対応する相続税額の納税が猶予される制度です。

農業投資価格とは、農業の収入に見合うように国税局長が計算した農地の価格を指し、毎年更新されます。

相続税や贈与税を課税する際、財産を評価する基準を示した「財産評価基準」の一つにあたります。

市街地にある農地については、相続税評価額よりも農業投資価格による価額のほうが大幅に低くなることが多く、その場合、納付する相続税額が少なくなります。

猶予された相続税は、以下に示す要件にあてはまる場合、免除されます。

2.納税猶予された相続税が免除される要件は?

以下それぞれの場合により、各項目のうちのいずれかにあてはまる必要があります。

2-1.被相続人:次のいずれかに該当する方

- 死亡の日まで農業を営んでいた方

- 農地等の生前一括贈与をした方(死亡の日まで受贈者が贈与税の納税猶予の適用を受けていた場合等に限る)

- 死亡の日まで相続税の納税猶予の適用を受けていた農業相続人等で、営農困難時貸付けをし、税務署長に届出をした方※1

- 死亡の日まで特定貸付け等を行っていた方※2

※1 営農困難時貸付けとは、相続税または贈与税の納税猶予の適用を受けている農業相続人が、納税猶予適用後に身体障害等によって営農の継続が困難な状態になった場合に受けられる貸付け制度です。

※2 特定貸付け等とは、農業経営基盤強化促進法、都市農地の貸借の円滑化に関する法律または特定農地貸付けに関する農地法等の特例に関する法律などの規定による一定の貸付けを指します。

2-2.農業相続人:被相続人の相続人で、次のいずれかに該当する方

- 相続税の申告期限までに農業経営を開始し、その後も引き続き農業経営を行うと認められる方

- 農地等の生前一括贈与の特例の適用を受けた受贈者で、農地等について一定の権利を設定して農業経営を移譲し、税務署長に届出をした方※3

- 農地等の生前一括贈与の特例の適用を受けた受贈者で、営農困難時貸付けをし、税務署長に届出をした方※3

- 相続税の申告期限までに特定貸付け等を行った方(農地等の生前一括贈与の特例の適用を受けた場合には、相続税の申告期限において特定貸付け等を行っている方)

※3 一定の要件を満たすものに限ります

2-3.特例の適用を受ける農地:次のいずれかに該当するもの

- 被相続人が農業の用に供していた農地等※4

- 被相続人が特定貸付け等を行っていた農地または採草放牧地※4

- 被相続人が営農困難時貸付けを行っていた農地等※4

- 被相続人から生前一括贈与により取得した農地等で、被相続人の死亡の時まで贈与税の納税猶予または納期限の延長の特例の適用を受けていたもの

- 相続や遺贈(いぞう)によって財産を取得した人が相続開始の年に被相続人から生前一括贈与を受けていたもの

※4 相続税の申告期限までに遺産分割されたものに限ります

3.特例の適用を受けるために必要な手続きは?

特例の適用を受けるためには、下記2点の手続きが必要です。

3-1.相続税の申告手続き

農業委員会が発行する適格者証明書など、一定の書類を添付した相続税の申告書を期限内に提出し、猶予税額と利子税の額に見合う担保の提供をすることが必要です。

3-2.納税猶予期間中の継続届出

納税猶予期間中は相続税の申告期限から3年目ごとに、「継続届出書」の提出が必要です。これは猶予が免除されるまで続けることになります。

4.特例の注意点 ~恩恵は大きいけれど、判断は慎重に

この特例の要件を満たさなくなった場合は、猶予された相続税の全部または一部を納付しなければなりません。さらに、その猶予分の相続税に係る利子税が発生します。

この特例の要件を満たさなくなった場合は、猶予された相続税の全部または一部を納付しなければなりません。さらに、その猶予分の相続税に係る利子税が発生します。

たとえば、納税猶予の対象とした農地を宅地に転用して収益物件を建築したり、売却したりすると、猶予が取り消されペナルティが発生する可能性があるのです。

生涯農業を続ける相続人にとっては、納税猶予の恩恵は大きいものです。しかし、さらに次の世代へ遺すことを考えると、相続対策や有効活用等の選択肢が狭まってしまう可能性があります。

適用にあたっては、慎重に判断する必要があるでしょう。