近年は家族関係の変化、相続に対する関心の高まりから、遺産分割協議の局面では、不動産よりも現預金の相続を希望される方も増えているように感じます。

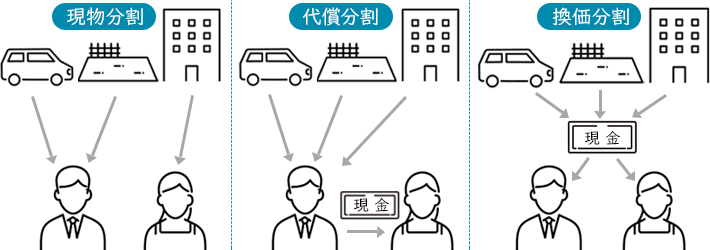

遺産を分割する方法は「現物分割」「代償分割」「換価分割」がありますが、今回は換価分割の基本知識と留意点をご紹介いたします。

1.換価分割とは

換価分割とは、相続財産の全部または一部をお金に換えて(現金化)、そのお金を相続人間で分割する遺産分割の方法のひとつです。

換価分割が行われるケース

相続財産に不動産が多く現物で分割することが困難な場合や、相続人に代償金の支払能力がない等の理由により代償分割ができないような場合、遺産たる不動産を処分して売却代金で分割する換価分割による遺産分割協議が有効と考えられるでしょう。

2.換価分割を行うと所得税・住民税の負担がある!?

ただし換価分割を実行する場合、相続税のほかに、所得税・住民税の負担が生じる可能性があることに留意しなければなりません。

換価分割は各相続人がそれぞれ財産を相続し、その相続した各自の持分を売却することになるため、それぞれに譲渡所得税等が生じる可能性があります。

具体例

(例)被相続人の遺産は20年前に購入した不動産のみで、相続人らは遺産分割の方法として換価分割を選択して、不動産を3億円で売却して得たお金を均等に相続することとする。

なお取得費は1億円(取得費加算の特例など各種特例は加味せず、建物は減価償却費分を控除している)、仲介手数料などの譲渡費用は2,000万円とする。

課税長期譲渡所得金額

譲渡価額3億円 -(取得費1億円 + 譲渡費用 2,000万円)= 1億8,000万円

所得税の税額

1億8,000万円 × 所得税 15% = 2,700万円 ※

※このほか復興特別所得税が0.315%かかります

住民税の税額

1億8,000万円 × 住民税 5% = 900万円

分割前の手残り

3億円 -(2,000万円 + 2,700万円 + 900万円)= 2億4,400万円

分割後の手残り(相続人2人の場合)

2億4,400万円 ÷ 2 = 1億2,200万円

3.まずは事前シミュレーションからスタート

前述のとおり、換価分割を選択することでお金をベースにした協議が実現しやすくなる一方で、売却費用や相続税以外の税金負担が生じる可能性があります。

前述のとおり、換価分割を選択することでお金をベースにした協議が実現しやすくなる一方で、売却費用や相続税以外の税金負担が生じる可能性があります。

また相続人の売却年度の所得への影響も含め、事前にシミュレーションを行っておくことが大切でしょう。

相続に関してお困りのことがございましたら、相続専門の税理士にご相談することをおすすめします。