賃貸物件を所有し不動産収入を得た場合、個人であれば所得税がかかりますが、所得が多いほど税率が高くなっていきます。

そこで、不動産の所有を個人から法人へ変更して対策を行うケースがありますが、注意点がありますので解説します。

不動産オーナーが個人の場合

収益物件を多数所有している不動産オーナーのお悩みのひとつとして、高額な所得税の負担の問題があります。

特に会社経営も行い、不動産収入以外に役員報酬などの収入もあって年間の所得金額(収入金額から必要経費等を差し引いた金額)が高いと、所得税の負担もかなり重くなることが想定されます。

平成27年分から、所得税の最高税率が40%から45%(住民税を含むと55%)に引き上げられました。これにより最高税率が適用される高所得者の税金負担は非常に重くなりました。

最高税率まではいかなくとも、年間の所得金額が1,800万円を超えると、1,800万円を越える部分について40%の税率(住民税を含むと50%)となり、所得税の負担はかなり重いものになります。

不動産オーナーの法人化

そこで、よく検討されるのが法人の活用です。

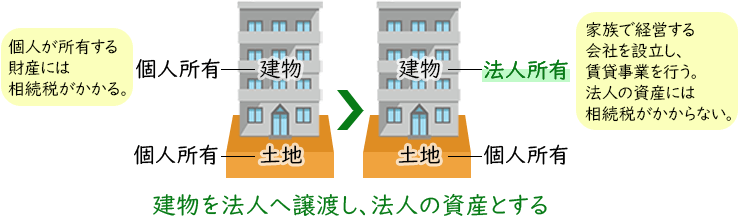

ご家族が経営する会社を設立し、個人が所有する収益物件をその会社に売却することで、その後の家賃収入の帰属を個人から法人(その所有者であるご家族)へ変更します。

これは、所得税対策として有効な方法のひとつといわれています。

法人は金融機関等からの借入金で資金調達を行って不動産を購入しますが、資金負担を抑えるために土地は個人で保有したまま、建物のみを売却するケースが多くあります。

相続税の負担増に注意が必要

しかし、対策を行なった結果、所得税については軽減できたものの、それ以上に相続税の負担が増えてしまうことがありますので注意が必要です。

その理由として、個人が法人に不動産を売却する際には適正価格(いわゆる時価)で売買することが一般的ですが(時価よりも低いと税務上問題となるため)、不動産を売却した結果、不動産の相続税評価額(売却せずそのまま保有していた時の評価)よりも多くの売却代金(現金)が手元に残ることで個人にかかる相続財産が増加し、納税資金は確保できたものの、相続税が増えるといったことが起こる場合があります。

そのため、特にご高齢の方が対象のケースでは、専門家の意見も踏まえて慎重に検討されることが必要です。

相続後に法人化することも検討する

上記で相続税の増加分と所得税の軽減分を比較検討した結果、相続税の増加分をカバーできない可能性が高いということが判明した場合には、次の代(相続人)に移ってから、対策を行ってもよいでしょう。

おわりに

今回は不動産を法人に売却するケースでご説明しましたが、事業承継のために企業オーナーが自社株式を子供の会社に売却する際にも同様の論点がありますので、対策前に専門家に相談されることをお勧めいたします。

不動産の相続などでお困りの際には、辻・本郷 相続センターまでお気軽にお問い合わせください。