昨年、コロナ禍で株価が乱高下したことは記憶に新しいところです。日経平均株価が上昇していても、個別銘柄でみると値下がりしている株もあります。

上場株式等を相続する場合、申告期限の時期と相続する銘柄によっては、上場株式等の物納(ぶつのう)という選択も検討の余地がありそうです。

相続税の延納と物納制度の概要

相続税は金銭で一括納付が原則です。

相続税の納付額が10万円を超え、金銭での納付が難しい場合には、納付者が申請書を提出し、担保を提供することにより年賦(ねんぷ)で納めること(延納)ができます。※延納期間中は利子税がかかります。

しかし、延納によっても金銭納付が難しい場合は、納税者の申請および書類提出により、一定の相続財産で納付することが認められています。これを「物納」といいます。

上場株式の株価下落に有効

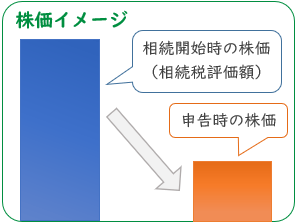

それでは、上場株式を物納する場合、国はどの時点の株価で引き取るのでしょうか。

一言でいえば、相続開始時点の株価(相続税評価額)です。

申告期限までに株価が下がった上場株式であっても、相続開始日の時価で物納ができるのです。

そのため、相続開始時点の株価が売却する場合の手取額より高ければ、物納が有利です(株価が上がった場合は、売却して相続税分のみ支払う方が有利になります)。

上場株式に含み益がある場合

上場株式を売却せずに物納をすれば、譲渡所得税はかかりません。

個人が物納をする場合、物納の許可を受けた相続税額に対応する価額※については、譲渡がなかったものとして扱われます。

※ 譲渡所得税が免除されるのは、延納によっても金銭で納付することが困難な金額までです。

たとえば、相続した上場株式の売却時価が5,000万円の場合を考えてみましょう。

取得価額(亡くなられた方の購入価額を引き継ぎます)が3,000万円の株式を売買取引で売却した場合、売却益2,000万円に対し、通常は譲渡所得税がかかってきます。

上記の場合、相続時の株価と物納時の株価が同額の5,000万円であっても、もともとの取得価額が安く、含み益がある場合は、上場株式を物納した方が有利になります。譲渡所得税の負担がないからです。

上場株式等の物納手続

物納制度には要件がいくつかあり、そのすべてを満たす必要があります。

物納の要件

- 延納によっても金銭で納付することを困難とする事由がありかつその納付を困難とする金額を限度としていること

- 物納申請財産は、納付すべき相続税額の課税価格計算の基礎となった相続財産のうち、物納できる財産およびその財産の順位内のもので、その所在が日本国内にあること

このうち、金銭納付困難事由の判定は、相続人ごとに行うこととされています。

したがって、相続財産の中に多額の預貯金があっても、遺産分割の結果次第で物納の可否に影響が出ることもあります。

有利な納付方法を採用するには、十分な検討と早めの対策が必要です。

物納手続書類の申請と許可が下りるまでには、数カ月の準備期間が必要です。

また、物納許可があった日の翌日から6日以内に国への所有権移転手続が求められ、期日以内に手続が完了しない場合は、利子税がかかります。

おわりに

名義変更手続は期日に余裕がないため、証券会社や税理士との連携が欠かせません。

お困りの際には、物納経験も豊富な辻・本郷 相続センターまでお気軽にお問い合わせください。