団塊世代の相続が増加し、親の家の片付けに悩んでいる方が全国的に増えているようです。現在、利用が予定されていない「その他空き家」(349万戸)は、令和12(2030)年には、約470万戸まで増加するという見込みも発表されています。

こうしたなかで、空き家の早期有効活用に寄与することを趣旨とし、平成28(2016)年に制定され、さらに令和5(2023)年度の税制改正でも話題になった相続空き家の特例という制度をご存じでしょうか。

今回は、相続空き家の特例についてのおもな要件や注意点についてご説明します。

目次

1.相続空き家の特例とは?制度の概要

この特例は平成28年度税制改正で創設された制度です。もともと親が住んでいて相続後は空き家のままになっている自宅を、相続で取得した相続人が売却して利益が発生した場合に、利益から3,000万円まで控除することができるという制度です。

とても大きな税負担の軽減を図ることができる制度ですので、相続後に空き家となっている家屋の売却を検討されている方は、ぜひ専門家への相談をおすすめします。

1-1.特例を受けるための要件は?

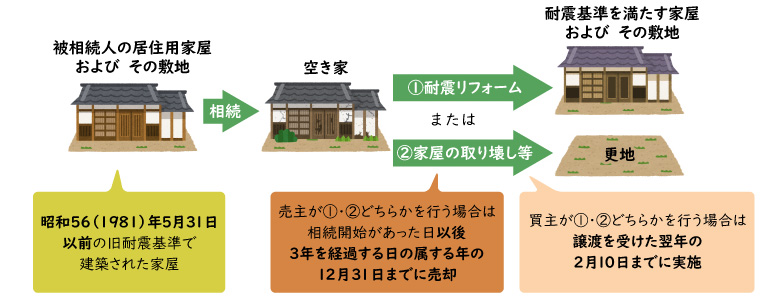

空き家特例を受けられる方は、被相続人が住んでいた家屋と敷地の両方を相続した相続人が、相続開始後3年を経過する年の属する年の12月31日までに売却した場合に適用されます。

適用期限は、当初令和5(2023)年12月31日までに売却した場合でしたが、令和5年度の税制改正により、次の項「令和5年度税制改正でどう変わる?」に記す措置を講じたうえで4年間延長され、令和9(2027)年12月31日までに売却した場合となりました。

1-1-1.対象となる家屋の要件

対象となる家屋は、昭和56(1981)年5月31日以前の旧耐震基準で建築された家屋が対象です。

1-1-2.その他要件

そのほか、相続開始直前に自宅に被相続人以外の同居親族がいないことや、売却価額が1億円以下という制限があるなど一定の要件があります。

相続開始の直前に2以上の建築物のある敷地であった場合には、被相続人の居住していた家屋(母屋)の床面積に応じた敷地の部分が特例の対象となります。

たとえば、家屋と土地を別々の相続人が相続しているような場合には要件を満たさないため、適用ができなくなりますので、注意が必要です。

2.令和5年度税制改正でどう変わる?

令和5年度税制改正では次の2つの措置が講じられ、適用期限は令和5年12月31日から令和9年12月31日まで4年間延長されます。

以下にご紹介する改正は、令和6(2024)年1月1日以後に行われた、要件を満たした譲渡について適用されます。

2-1.買主が家屋の耐震改修工事または除去工事をする場合も適用対象になる

改正前は、売主が耐震工事を満たす工事や取壊しを行い、その後に譲渡する必要がありました。

譲渡をする前にあらかじめ工事をするか、建物を取り壊さなければならず、これらの費用を売り主が負担しなければならないというところに空き家流通上の課題がありました。

そこで改正後は、譲渡したあとに、買主側で耐震や取り壊し工事を行っても適用対象となりました。

その工事の期限は、譲渡した日の属する年の翌年2月15日までとされ、利用しやすくなりました。

ただし、売却後に買主が期限までに工事を実施するかどうか注意が必要です。

2-2.特別控除額の制限

相続等により、被相続人居住用家屋およびその敷地等を取得をした相続人の数が3人以上の場合には、改正前は特別控除額が3,000万円でした。一方、改正後は2,000万円となります。

多人数で共有することで控除額が増えるという課題の解決が図られました。

2-3.「居住用財産の特別控除」とはどう違う?

自宅を売却した際に利用可能な優遇措置として「居住用財産の特別控除」(こちらも最高で3,000万円が控除されます)という制度があります。

居住用財産の特例は自己の居住用財産の売却が要件になっていますので、この相続空き家特例と似ているようですが、大きく異なります。

相続後ずっと空き家のままという状態であれば、居住用財産の特別控除ではなく、相続空き家の特例を検討することになります。

ただ、相続空き家の特例は居住用財産の特例に比べると、建築年月日に条件(旧耐震か否か)が設けられているなど制限が多く、適用のハードルは高いといえます。

3.この場合は適用されません!3つの注意点

最後に、相続空き家の特例が適用されないケースを確認しておきましょう。

3-1.適用されないケース①:旧耐震基準で建築された家屋を売却

この制度は、旧耐震基準のもとで建築された耐震性の低い空き家の増加の抑制を目的としたものですので、旧耐震基準で建築された家屋をそのまま売却しても適用できません。

つまり、耐震リフォームを行うなど耐震性を向上させて売却を行うか、旧耐震の古い家屋を解体して更地の状態にして売却しなければ適用されませんので、とくに注意が必要です。

3-2.適用されないケース②:区分所有登記がされている物件

マンションなどの区分所有登記がされている物件は対象外になります。

3-3.適用されないケース③:売却までの間に人が住んでいる

空き家であることが前提ですので、相続発生後、売却までの間に相続人や他の親族がその自宅に住んでいたり、他人に貸して使用させているような場合にも利用できませんのでご注意ください。

ただ、自宅を相続した相続人が親の自宅に転居し、その後何らかの事情で売却することになった場合には、先に説明した居住用財産の特例が適用できる可能性があります。

4.特例を利用するには、不動産業者および税理士と相談しながら進めていくことが重要

空き家特例の利用を前提に検討するのであれば、先に説明したように解体あるいは耐震リフォームが必要になります。

解体するよりもリフォーム工事を行うほうが費用が抑えられて高く売れるケースもあると思いますので、不動産業者に相談しながら進めていくことをおすすめします。

今回の特例は要件が多く、条件が厳しいため、制度を利用できるかどうか判断に迷うことも多いと思います。そんな場合は、専門家に相談しましょう。