「事業承継をする上で、自社株(非上場株式)の評価をしたい。自社株(非上場株式)は、どのように評価するのだろうか?」

本記事をご覧になられている方は、このようなお悩みを抱えていらっしゃるのではないでしょうか。

最初にお伝えさせていただきますが、自社株(非上場株式)の評価は税理士へ依頼することをおすすめします。

自社株(非上場株式)は国税庁HP No.4638 取引相場のない株式の評価をもとに評価を行いますが、計算式が非常に複雑で、ご自身で行うのは厳しいです。

また、実際の事業承継の現場では、経営者ご自身で評価するケースはほぼなく、税理士が申告ソフトを使って計算しています。

ですが、評価方式について何も知らずに税理士に依頼するのと、自社株(非上場株式)の評価の全体像を理解した上で税理士に依頼するのでは、みなさんの心持ちが異なってくるでしょう。

そこで本記事は、事業承継専門税理士監修のもとで、自社株(非上場株式)の評価方法を一般の方向けに解説いたしました。

自社株(非上場株式)の評価を検討されている方が、税理士に相談するために本記事を読んでいただき、基礎知識を身に着けていただければ幸いです。

目次

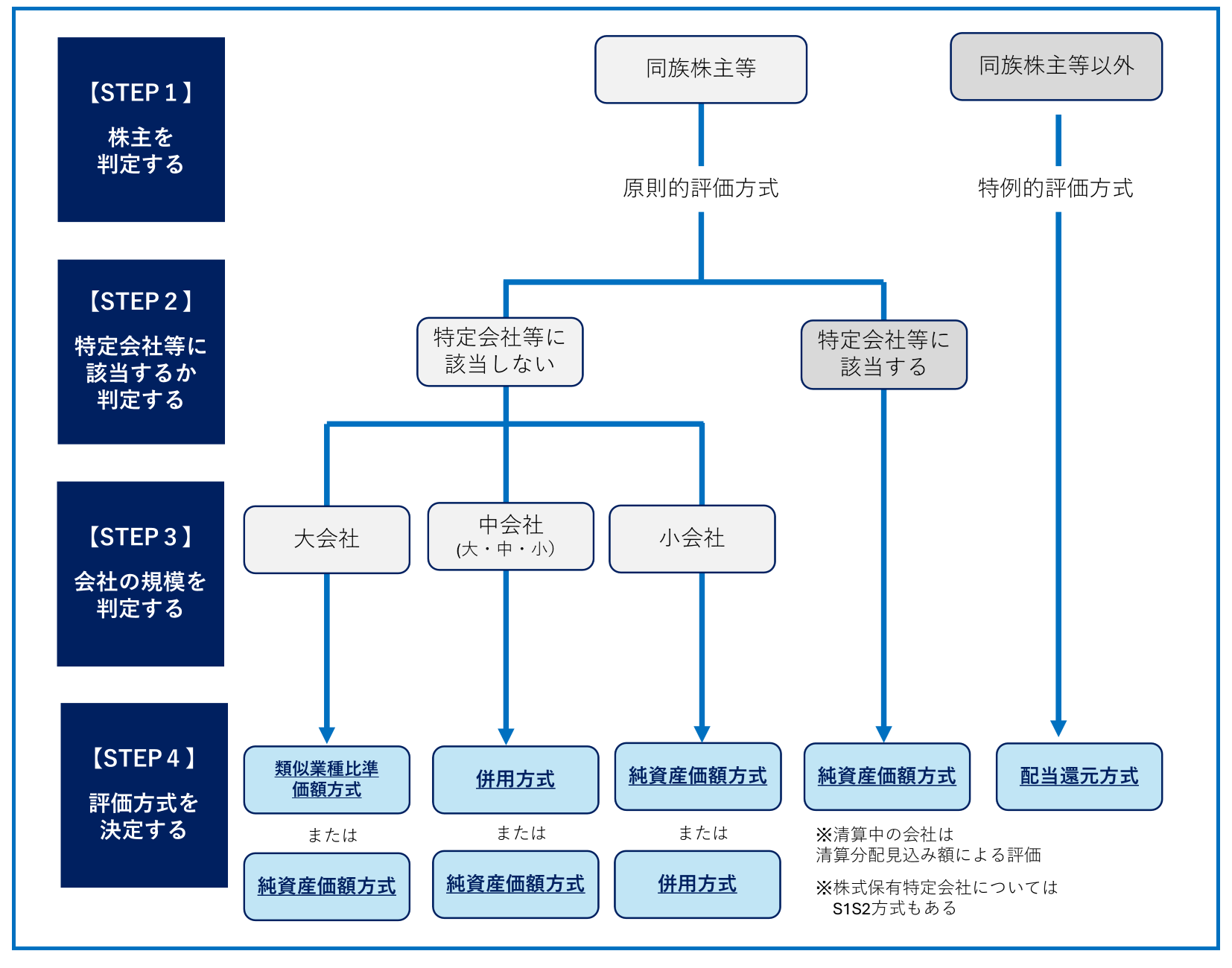

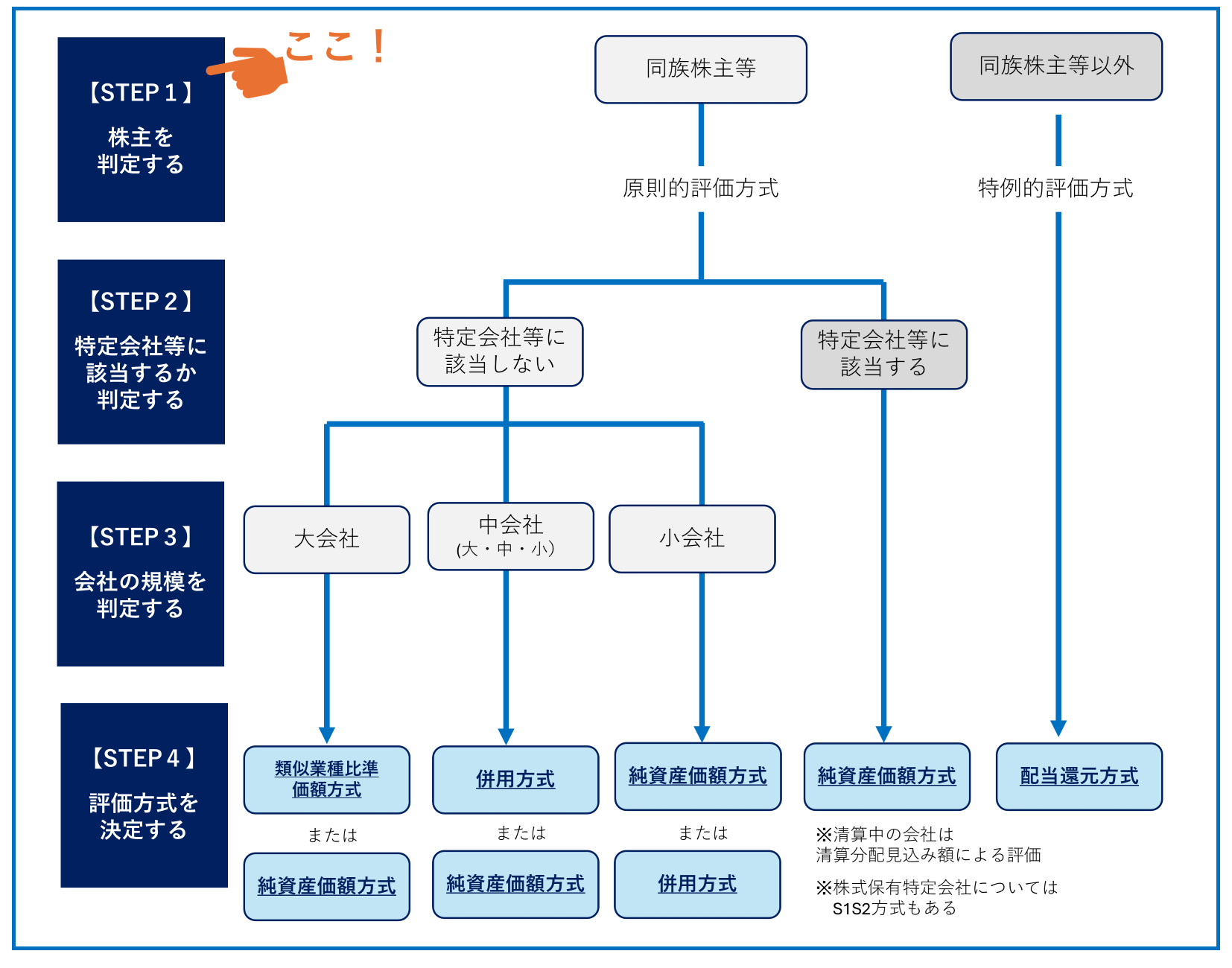

1.自社株(非上場株式)の評価方法を判定する流れ

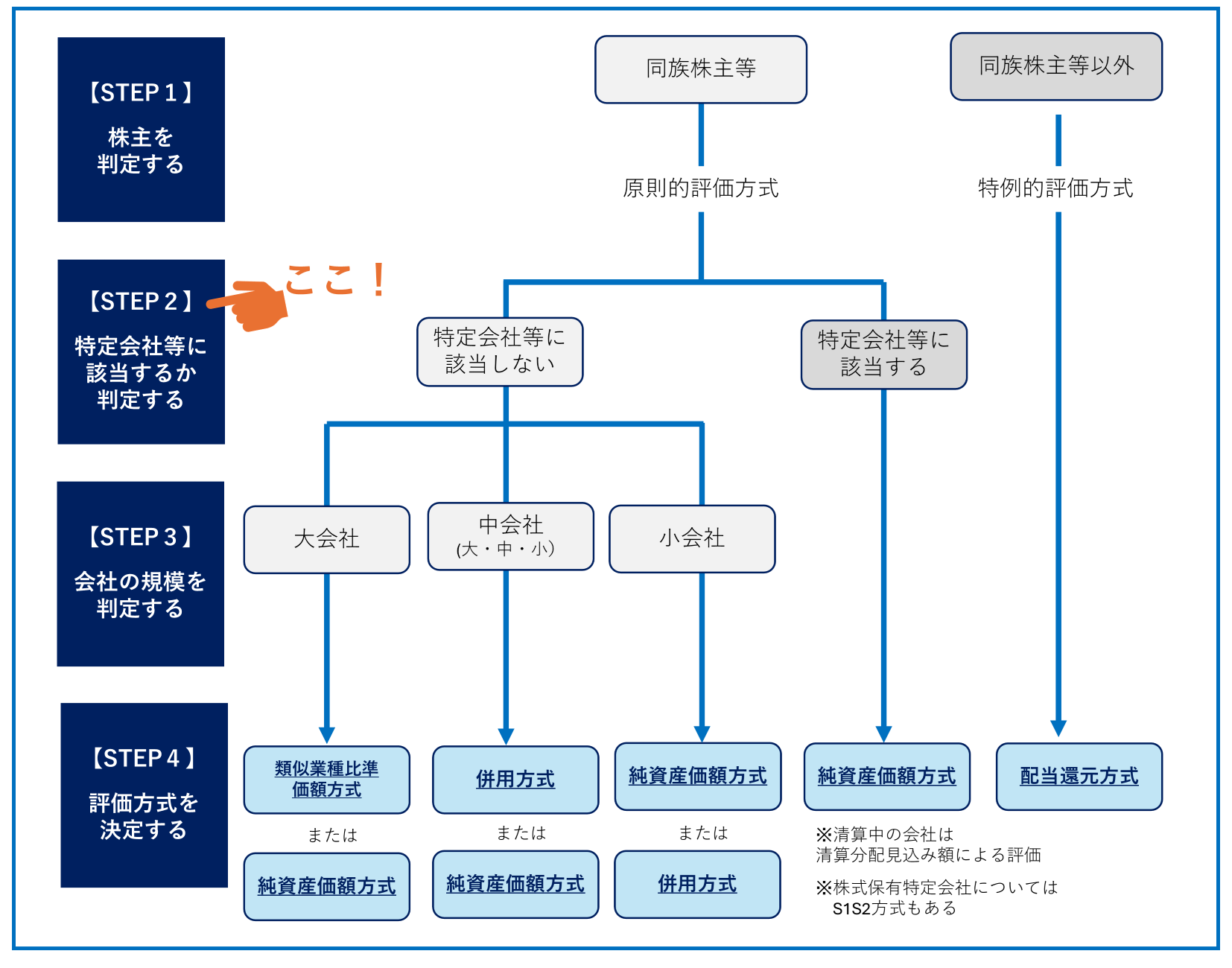

自社株(非上場株式)の評価の流れを解説します。

自社株(非上場株式)は、「受け取った人が誰か」「特定の会社等に該当するか」「会社の規模」の3つの要素で評価方法が変わります。

以下のフローチャートを辿っていくと、どの評価方法で自社株(非上場株式)を評価すれば良いのかわかります。

2.【STEP1】株主を判定する

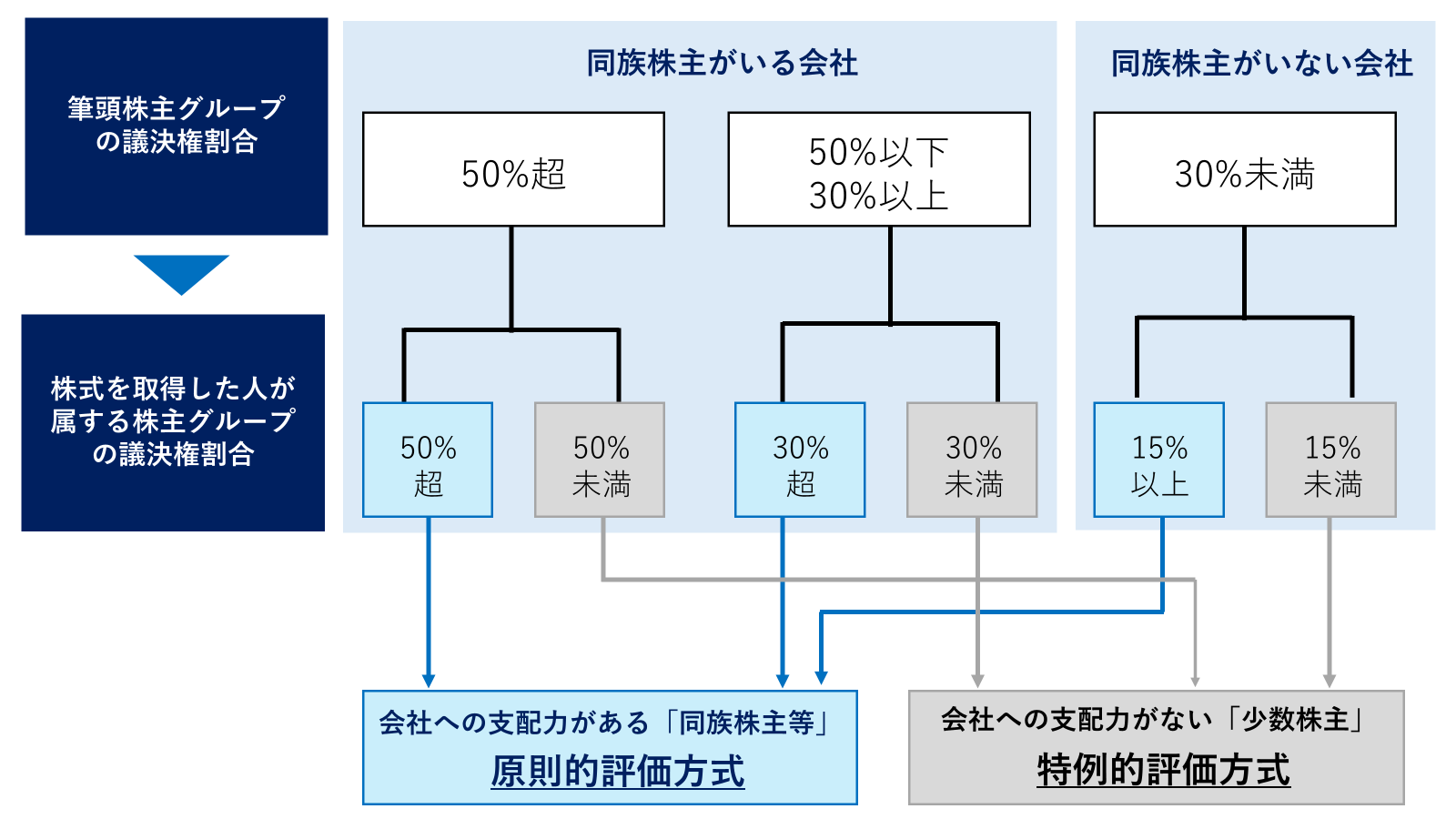

まず、自社株(非上場株式)を取得した人が、「会社への支配力がある同族株主等か」「会社への支配力がない少数株主か」を判定します。

同じ自社株(非上場株式)という資産であっても、会社への支配力があるか、ないかで「その株式の価値」は大きく異なります。

会社への支配力がある同族株主等にとって株式は会社を自由に動かすことができるとても有益なものです。しかし、会社への支配力がない少数株主は株式を持っていたとしても会社を自由に動かすことはできず、株式を持っているメリットは配当金をもらうことくらいです。

そのため、自社株(非上場株式)の評価は、株式を取得した人がその会社へ支配力があるかどうかによって、評価方法が異なってきます。

| 会社への支配力がある「同族株主等」

| 原則的評価方式 (類似業種比準価額方式・純資産価額方式・併用方式) |

| 会社への支配力がない「少数株主」

| 特例的評価方式 (配当還元方式) |

具体的には「筆頭株主グループの議決権割合」「納税義務者が属する株主グループの議決権割合」によって、判定してきます。

以下のフローチャートを進めば、どちらの評価方法に自分は該当するのかわかります。フローチャートを辿ってみましょう。

※同族株主がいる会社の場合で、以下の4つの条件すべてを満たした場合は、たとえ株主区分が同族株主であったとしても、特例的評価方式(配当還元方式)になる。

- その者の株式取得後の議決権割合が5%未満である

- 「中心的な同族株主がいる会社である)

- その者を基準においた場合、その者は「中心的な同族株主」に該当しない

- その者は課税時期において役員ではない(申告期限までに役員とならない)

※同族株主がいない会社の場合で、以下の3つの条件すべてを満たした場合は、たとえ納税義務者が属する株主グループの議決権割合が15%以上であったとしても、特例的評価方式(配当還元方式)になる。

- その者の株式取得後の議決権割合が5%未満である

- 「中心的な株主」がいる会社である

- その者は課税時期において役員でない(申告期限までに役員とならない)

3.【STEP2】特定会社等に該当するか判定する

STEP1の結果、原則的評価方式該当した場合は、次に特定会社等に該当するか判定します。

特定会社等とは、会社が精算中であるなど会社の営業状況が通常でない会社や、土地や株式を多く保有しており、その資産の保有状況が特殊な会社などです。

これらの会社は通常の事業活動を行っていないので、類似業種比準価額方式で評価することは適当ではないとされ、原則として純資産価額方式を用いて評価します。

ただし、清算中の会社は原則として清算後の分配により受け取れる見込みの「清算分配見込額」を評価時点の評価額とします。

【主な特定会社等の一覧】

- 清算中の会社

- 開業前または休業中の会社

- 開業後3年未満の会社

- 比準要素数ゼロの会社

- 土地保有特定会社

- 比準要素数1の会社

- 株式保有特定会社

※比準要素とは「1株当たりの年配当金額」、「1株当たりの年利益金額」、「1株当たりの純資産価額」のこと

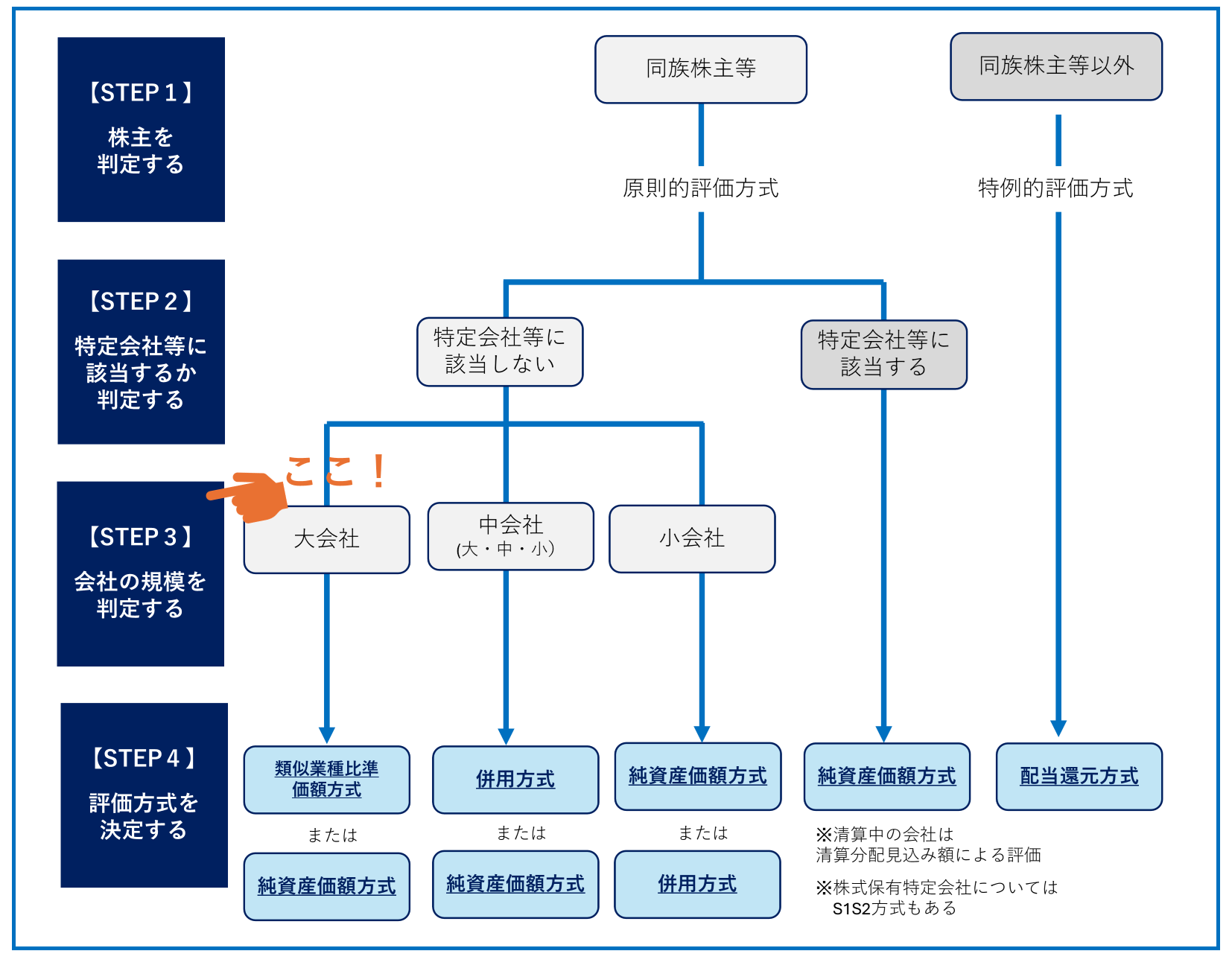

4.【STEP3】会社の規模を判定する

次に会社の規模を判定します。

「従業員数」「総資産価額」「取引価格金額」の3要素を用いて、「大会社」「中会社(さらに大・中・小あり)」「小会社」の計5つに区分していきます。

| 従業員数 | ・直前期末以前1年間における従業員数 ・正社員のみではなく、非常勤(パート・アルバイト)も含める(基準あり) 正社員:課税直前の1年間を通して就業 1週間で労働時間30時間を超える 非常勤:年間の合計労働時間を1,800時間で割った数値を人数 ・役員は含まない |

| 総資産価額 | ・直前期末における総資産価額 ・直前期末における各資産の確定決算上の帳簿価額の合計額のこと |

| 取引金額 | ・直前期末以前1年間における取引金額 ・直前期の損益計算書の売上高のこと(営業外収益などに目的上業の収入が形状されている場合にはその金額も加算) |

従業員数が70名以上の場合は無条件で大会社です。

70人未満の場合は以下の総資産価額と取引金額の区分のうち、どちらか高い方の区分を採用します。

| 従業員数 | 会社の規模 |

| 70人以上 | 大会社 |

| 70人未満 | 以下の2つの基準のうち、高い方の区分となる

|

〇【区分1】直前期末における総資産価額を基準とした区分

| 会社規模 | 総資産価額 | 従業員数 | ||

| 卸売業 | 小売・サービス業 | その他 | ||

| 大会社 | 20億円以上 | 15億円以上 | 15億円以上 | 36-69人 |

| 中会社の大 | 4-20億円 | 5-15億円 | 5-15億円 | |

| 中会社の中 | 2-4億円 | 2.5-5億円 | 2.5-5億円 | 21-35人 |

| 中会社の小 | 2-3.5億円 | 0.6-2.5億円 | 0.8-2億円 | 6-20人 |

| 子会社 | 2億円未満 | 0.6億円未満 | 0.8億円未満 | 5人以下 |

■業種は(別表)日本標準産業分類の分類項目と類似業種比準価額計算上の業種目との対比表(平成29年分)に基づいて区分します。

〇【区分2】直前期末以前1年間における取引金額を基準とした区分

| 会社規模 | 取引金額 | ||

| 卸売業 | 小売・サービス業 | その他 | |

| 大会社 | 30億円以上 | 20億円以上 | 15億円以上 |

| 中会社の大 | 7-30億円 | 5-20億円 | 4-15億円 |

| 中会社の中 | 3.5-7億円 | 2.5-5億円 | 2-4億円 |

| 中会社の小 | 2-3.5億円 | 0.6-2.5億円 | 0.8-2億円 |

| 子会社 | 2億円未満 | 0.6億円未満 | 0.8億円未満 |

■業種は(別表)日本標準産業分類の分類項目と類似業種比準価額計算上の業種目との対比表(平成29年分)に基づいて区分します。

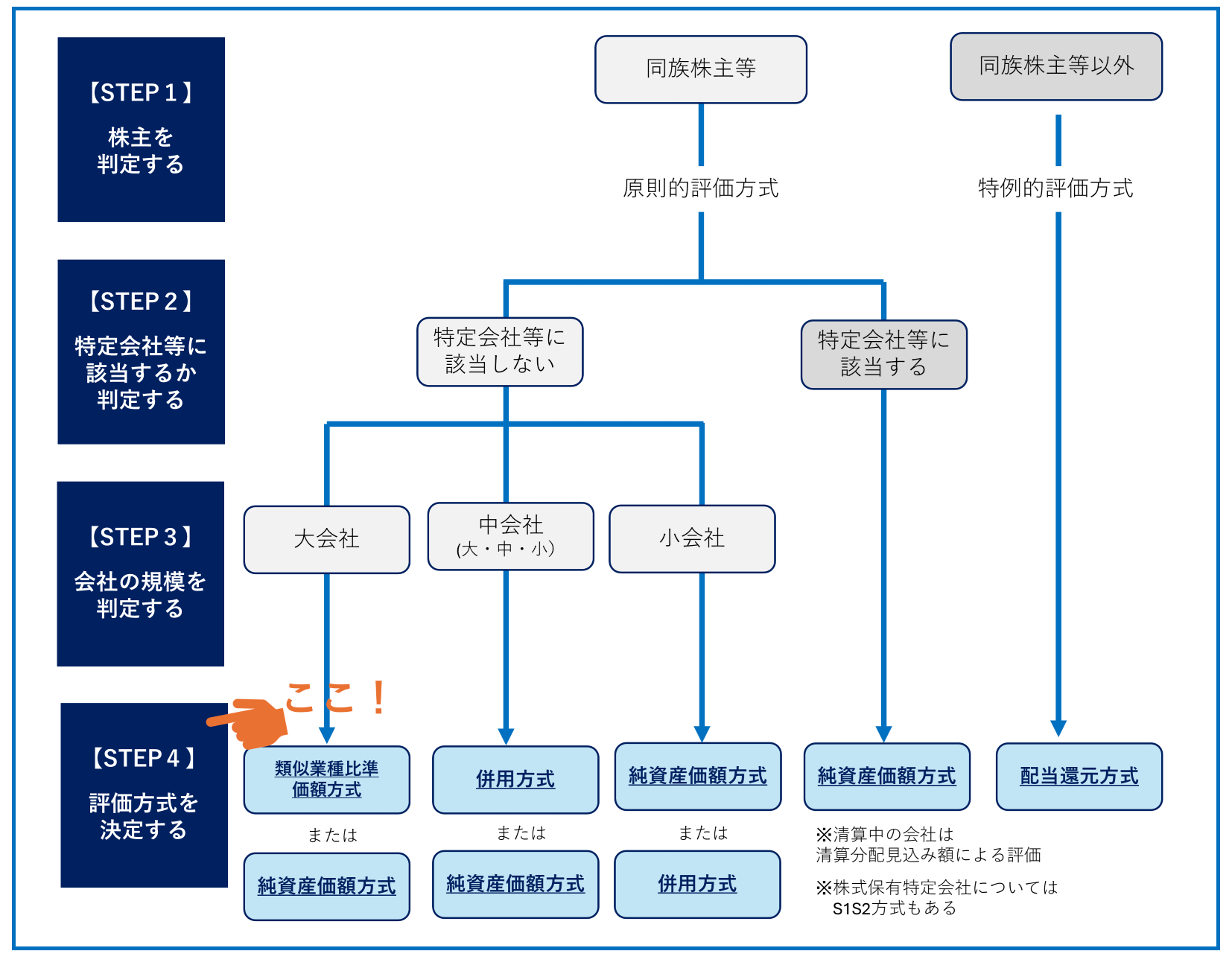

5.【STEP4】評価方式を決定する

STEP1~STEP3までの結果をもとに、評価方式を決定していきます。

フローチャートに書かれた評価方法で評価していきます。

大会社の場合と中会社の場合は評価方法が2つ並んでいますが、類似業種比準価額方式の方が、純資産価額方式よりも株価を安く評価できる傾向があるので、基本的には上に書かれている評価方法を選択するケースが多いです。

各評価方式の説明を以下に記載します。

5-1.類似業種比準価額方式

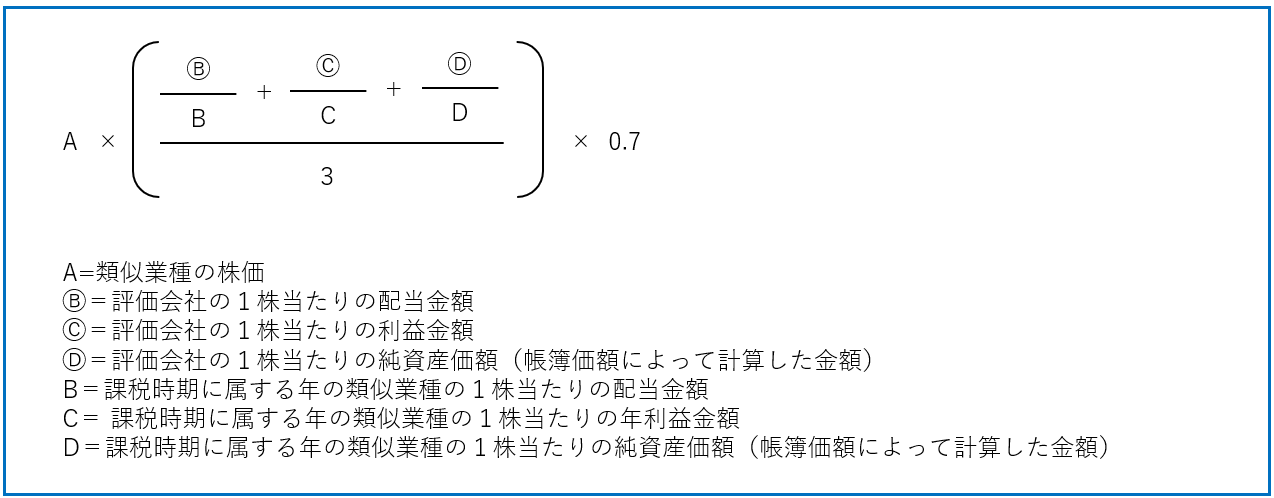

類似業種比準価額方式は、上場されている類似業種と配当・年間利益・純資産価額を比較し、上場株式の株かをベースに評価する方式です。

主に規模の大きな会社の評価に用いられます。

具体的には次の計算式により計算します。

なお、類似業種の判定については、国税庁HP 令和6年分の類似業種比準価額計算上の業種目及び業種目別株価等について(法令解釈通達)で行います。

■詳しい評価方法は「自社株(非上場株式)を評価する類似業種比準価額の計算方法を解説」をご覧ください。

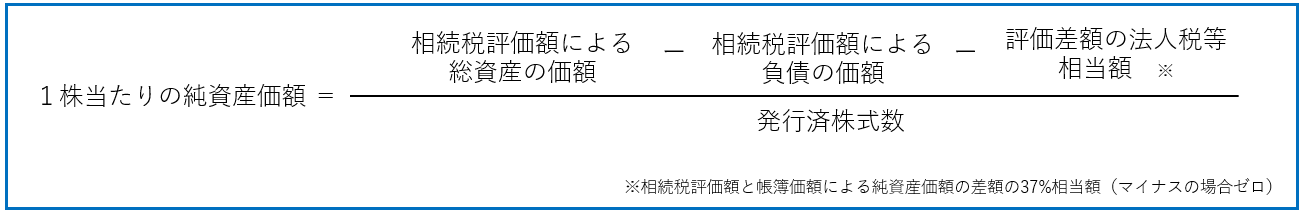

5-2.純資産価額方式

純資産価額方式は現段階で会社が解散したとしたら返ってくる1株あたりの純資産価額で評価する方式です。

本来会社の資産は全て株主のものなので、「仮に会社を解散させたら、株主にどれくらの財産が返ってくるか」という考え方に基づいています。

主に規模の小さな会社の評価に用いられます。

5-3.併用方式

併用方式は類似業種比準価額方式と純資産方式をミックスして評価する方式です。

主に中規模の会社の評価に用いられます。

また、ミックスする割合はSTEP3で求めた中会社のうち「大・中・小」のどの区分に属しているかで、以下のように異なってきます。

- 大:類似業種比準方式 × 0.9 + 純資産価額方式 × 0.1

- 中:類似業種比準方式 × 0.75 + 純資産価額方式 × 0.25

- 小:類似業種比準方式 × 0.6 + 純資産価額方式 × 0.4

※小会社に該当した場合は、以下の評価方式となります。

類似業種比準方式 × 0.5 + 純資産価額方式 × 0.5

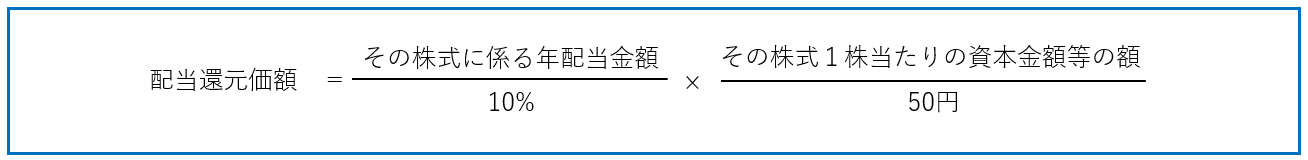

5-4.配当還元方式

配当還元方式とは、株式を所有することによって受け取った過去2年間の配当金額の平均を、10%の利率で還元して元本である株式の価額を評価する方式です。

同族株主等以外の株主に該当する場合に用いられます。

■詳しい評価方法は「配当還元価額の計算方法とは?手順を具体例を用いて徹底解説」をご覧ください。

6.まとめ

事業承継専門税理士監修のもとで、自社株(非上場株式)の評価方法を一般の方向けに解説いたしました。

自社株(非上場株式)の評価を検討されている方が、税理士に相談するために本記事を読んでいただき、基礎知識を身に着けていただければ幸いです。