自社の事業が順調で、さらなる事業の拡大や設備投資を計画しようとしている時、まず「会社に今どれだけ使える現金があるのか把握したい」と考える経営者の方は、多くいらっしゃるのではないでしょうか。

会社を経営する上で、会社に出入りする資金の流れを把握したい時に欠かせないのが営業キャッシュフローです。営業キャッシュフローをきちんと把握できていないと、「利益は出ているのに資金が残っていない」「仕入れ代金を払いたいのに現金がない」などのような事態に直面し、最悪の場合は資金不足による倒産ということにもなりかねません。

会社の資金管理を適切に行うためには、会計上の儲けだけでなく、キャッシュフローを把握することがとても重要となります。この記事では、会社を経営する上で重要な営業キャッシュフローとは何か、営業キャッシュフローをどのように分析して経営改善につなげていけばよいのか、さらに営業キャッシュフローの計算方法までわかりやすく解説していきます。

目次

1.営業キャッシュフローとは企業の営業活動による現金収支

営業キャッシュフローとは、企業の営業活動による現金の収支を表したものです。営業キャッシュフローを見ることで、売上による現金収入や仕入・経費による現金支出など、本業(営業活動)におけるお金の動きを把握することができます。 営業キャッシュフローは、本業の営業活動がどれだけの現金を生み出しているかを示すため、企業の短期的な財務健全性を評価する上で重要な役割を果たします。

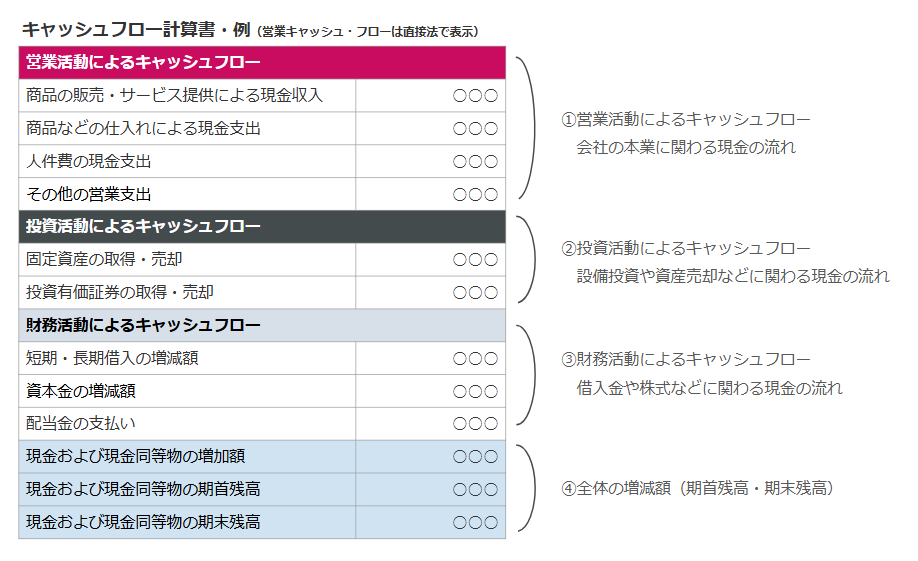

また、営業キャッシュフローは、企業の財務状況を評価するための主要な会計報告書であるキャッシュフロー計算書に記載される項目の1つです。キャッシュフロー計算書に記載される項目には、営業キャッシュフローの他に、投資キャッシュフローと財務キャッシュフローがあります。

2.営業キャッシュフローをプラスにする要素、マイナスにする要素

では、営業キャッシュフローを構成する要素を、営業キャッシュフローをプラスにする要素・マイナスにする要素に分けて見てみましょう。

| 営業キャッシュフローをプラスにする要素 | 営業キャッシュフローをマイナスにする要素 |

| ・商品の販売・サービス提供による現金収入 ・受取手形の現金化 ・保険金収入 ・利息や配当金の受取り

| ・商品などの仕入れによる現金支出 ・支払手形の決済 ・人件費の現金支出 ・経費の現金支出 ・法人税の支払い ・利息の支払い |

営業活動によるキャッシュフローのうち、営業キャッシュフローをプラスにする要素には、商品の販売・サービス提供による現金収入や、受取手形の現金化などがあります。反対に、営業キャッシュフローをマイナスにする要素は、商品などの仕入れや支払手形の決済、人件費、経費などの現金支出分です。

さらに、営業活動によるキャッシュフローには上記の営業活動に関わる現金の収支以外にも、投資活動や財務活動以外の項目も含まれます。例えば、営業キャッシュフローをプラスにする要素には保険金収入、利息や配当金の受け取り、営業キャッシュフローをマイナスにする要素には法人税の支払いや利息の支払いなどがあります。

このように、営業活動によるキャッシュフローの要素には、営業活動に直接関わる部分と直接関わりのない部分があります。純粋な営業活動のキャッシュフローを明確にするために、営業活動によるキャッシュフローの計算では、営業活動の部分で小計を出して、投資活動・財務活動以外の項目を加えた全体の合計を出すようになっています。詳しくは6章で解説します。

3.営業キャッシュフローがプラスの場合に確認するべきポイント2つ

営業キャッシュフローでは、損益計算書だけでは掴みきれない資金の流れを把握することができます。資金の流れを把握することによって、本業が順調か、利益の出ない商品やサービスを売っていないか、現金の回収がうまくいっているかなどが分かります。

ここからは、営業キャッシュフローがプラスだった場合とマイナスだった場合に見るべきポイントを確認していきます。

ポイント① 減価償却費の割合が多くないか確認する

営業キャッシュフローの計算方法には、直接法と間接法があります。間接法を用いた場合、減価償却費は利益に加算されるため、営業キャッシュフローがプラスになっていたとしても減価償却による影響が大きくなっている場合があります。つまり、減価償却費が加算されたことによるプラスであった場合、減価償却費の計上が終わった翌期以降の営業キャッシュフローは減少してしまうため、注意が必要となります。直接法と間接法による計算方法については、6章で詳しく解説します。

ポイント② 損益計算書の営業利益と比較して、営業キャッシュフローがどのような状態になっているか確認する

損益計算書の営業利益と営業キャッシュフローを比較することで、本業の現金収支がどのような状態になっているのかを確認できます。損益計算書における営業利益が、一会計期間内の本業による利益を表すのに対して、営業キャッシュフローは、一会計期間内の本業による現金収支を表します。そのため、営業活動が順調に進んでいる場合は、営業利益よりも営業キャッシュフローが大きくなります。

4.営業キャッシュフローがマイナスの場合に確認するべきポイント2つ

営業キャッシュフローがマイナスの場合は、そのマイナスが一時的なものなのか、業績が悪化しているためなのか、見極めが必要です。営業キャッシュフローは基本的にはプラスになっていることが前提の項目ですが、企業の成長過程で支出が増えて、一時的にマイナスに転じることもあります。営業キャッシュフローがマイナスの場合に確認するべきポイントを見ていきましょう。

ポイント① 損益計算書でも赤字が続いていないか確認する

営業キャッシュフローがマイナスの場合でも、新規事業や設備投資によって一時的に支出が先行している場合であれば、マイナスも一時的なものだといえます。このような場合は、損益計算書と見比べるのが有効です。損益計算書でも赤字が続いている場合は、業績が悪化している可能性が高いため早急に対応策を検討しなければなりません。

ポイント② 損益計算書の営業利益と比較して、営業キャッシュフローがどのような状態になっているか確認する

営業利益が増加しているのに営業活動によるキャッシュフローが減少していた場合は、売掛金の回収サイクルに問題がある可能性があります。売上が計上されていても、手元の現金残高が増えないと営業キャッシュフローはマイナスになります。

売上が債権という形で増えても、売掛金回収が順調でなければ企業の資金繰りは悪化してしまいます。このような状態が続くと、帳簿上は利益が出ているにもかかわらず支払いに必要な資金が不足して倒産してしまう黒字倒産のリスクが高まるため、早急に対応策を検討しなければなりません。

5.営業キャッシュフローを増加させる方法5つ

営業キャッシュフローのマイナスが続く場合、営業キャッシュフローを増加させる早急な対応策が必要となります。対処が遅れれば、経営難にも陥りかねません。

ここからは、営業キャッシュフローを増やす主な方法を5つ見ていきます。

5-1.利益を増やす

営業キャッシュフローを改善する最も効果的な方法は、利益を増やすことです。利益の増やし方としては、新規顧客の獲得や既存顧客からの売上増加、価格設定の見直し、原価や経費の見直しなどの方法があります。また、新しい市場への参入やマーケティング戦略の見直し、プロモーション活動の強化も営業キャッシュフローの改善には効果的です。

5-2.売上の回収を早める

売掛金や受取手形など、売上金の回収をできるだけ早く行うことも営業キャッシュフローの改善には効果的です。売掛金の管理を徹底し、回収遅延が発生しないようにします。また、新規の取引先には早期回収が可能な契約条件を設定し、既存の取引先には回収条件の見直しを交渉してみましょう。

5-3.支払い条件を見直す

支払い条件を見直し、支払いを後払いにすることでも営業キャッシュフローは改善します。例えば、仕入れ時に現金払いしていたものを仕入れの1ヶ月後払いに変更すると、仕入代金の支払いタイミングが遅くなるため、営業キャッシュフローのプラス要因になります。支払いサイクルが長くなることで、資金繰りにも余裕が生まれます。

5-4.クレジットカードを活用する

クレジットカードの活用も、営業キャッシュフローを増やす方法のひとつです。クレジットカードを導入すると、決済分は後日まとめて口座からの引き落としとなるので、支払いまでに時間の余裕が生まれます。

5-5.固定資産を処分する

固定資産を売却することも、営業キャッシュフローを改善するひとつの方法です。必要以上に保有している固定資産を売却することにより、一時的に大きな現金を手に入れることができます。資産売却によって得られた資金を事業拡大や債務返済に活用すれば、経営改善にもつながります。

6.営業キャッシュフローの計算方法は2つ

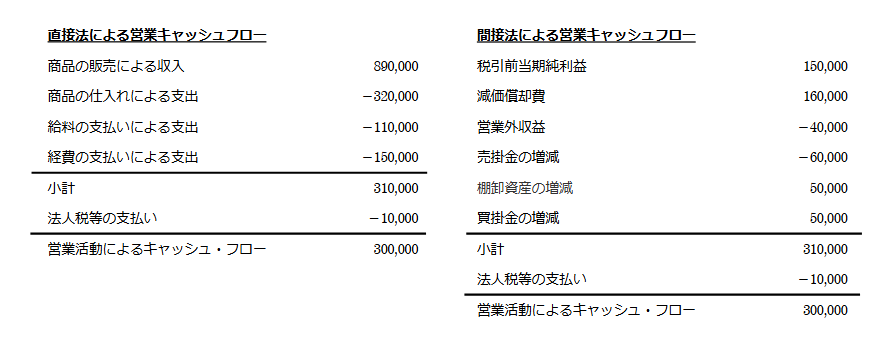

ここからは、実際に営業キャッシュフローを計算する方法について解説します。営業キャッシュフローの計算方法には、直接法と間接法の2つがあります。どちらの方法でも営業キャッシュフローの合計金額は同じになりますが、計算に使う項目や得られる情報が異なります。

6-1.直接法と間接法のメリット・デメリット

まずは、営業キャッシュフローの計算方法に直接法を用いた場合と間接法を用いた場合の、メリット・デメリットから見ていきます。

| 計算方法 | メリット | デメリット |

| 直接法 |

|

|

| 間接法 |

|

|

直接法では、手間はかかりますが詳細な現金取引の情報が得られます。間接法では、手間はかかりませんが詳細な現金取引の情報が把握しにくくなります。

国際会計基準(IFRS)では直接法が推奨されていますが、日本の上場企業などでは計算がしやすい間接法を用いることが多いようです。企業の規模や目的に応じて、適切な方法を選択することが重要です。

■直接法と間接法での営業キャッシュフロー計算例

6-2.直接法による営業キャッシュフローの計算方法

直接法では、現金ベースで収入と支出を直接的に記録していきます。具体的には、営業活動による現金収入から現金支出を差し引くことにより、営業キャッシュフローを算出します。手順は以下の通りです。

①主な営業活動の区分ごとに、現金収入を集計する

(例:商品の販売・サービス提供による現金収入や、受取手形の現金化など)

②主な営業活動の区分ごとに、現金支出を集計する

(例:商品などの仕入れによる現金支出、支払手形の決済、人件費の現金支出、経費の現金支出など)

③現金収入から現金支出を差し引く

6-3.間接法による営業キャッシュフローの計算方法

間接法では、損益計算書の税引前当期純利益をベースに、営業利益に関係のないものを差し引いていきます。具体的には、税引前当期純利益から非資金損益項目や営業活動に関係のない損益、営業活動に関する現金以外の項目を加減して、営業キャッシュフローを計算します。手順は以下の通りです。

①税引前当期純利益をベースにする

②非資金損益項目(現金の減少を伴わない費用と現金の増加を伴わない収益)を調整する

(例:減価償却費、貸倒引当金など)

③営業活動に関係のない営業外損益や特別損益を調整する

(例:営業外収益、営業外損失、特別利益、特別損失など)

➃営業活動に関する現金以外の項目を調整する

(例:売掛金、買掛金、在庫の増減など)

7.キャッシュフロー改善のご相談は辻・本郷 税理士法人へ

「キャッシュフローを改善するための対応策がなかなかうまくいかない…」「どこから手を付けていくのがベストなんだろう?」など、キャッシュフローの改善にお困りの際は、思い切ってプロのサポートを受けてみるのはいかがでしょうか。

上場企業の場合、財務三表としてキャッシュフロー計算書の作成義務があります。そのため、税理士は毎年多くのキャッシュフロー計算書を作成しており、キャッシュフローを改善するためのノウハウも熟知しています。

8.まとめ

ここまで、会社を経営する上で重要な営業キャッシュフローとは何か、営業キャッシュフローはどう分析して経営改善につなげていけばよいのか、さらに営業キャッシュフローの計算方法まで解説してきました。

この記事が、営業キャッシュフローの見方を正しく理解し、自社の経営改善につながる一助となれば幸いです。