個人事業主が法人になると、課税される税金の種類が変わります。

個人事業主で法人化した方や初めて会社を設立した方が、法人として納めなければならない税金の種類を把握できていないと、納税遅れや申告漏れにより延滞税・加算税などのペナルティを課される恐れがあります。

この記事では、個人事業主で法人化した方や初めて会社を設立した方に向けて、法人として納めなければならない代表的な12種類の税金について、種類や計算方法、申告の流れまで網羅的に詳しく解説していきます。

法人が申告しなければならない税金について迷うことが発生した際には、都度この記事を辞書代わりに参考としていただければと思います。

目次

1.法人が納める代表的な税金12種類

まずは、法人が納めなければならない代表的な税金12種類を一覧で見てみましょう。

| 税の種類 | 納税方式 | 国税・ 地方税 | 確定 申告 | 中間 申告 | 納税期限 | |

| ①法人税 | 申告納税 | 国税 | 〇 | 〇 | 事業年度終了日翌日から2か月以内 | |

| ②地方法人税 | 申告納税 | 国税 | 〇 | 〇 | ||

| ③消費税 | 申告納税 | 国税 | 〇 | 〇 | ||

| ④法人住民税 | 都道府県民税 | 申告納税 | 地方税 | 〇 | 〇 | |

| 市町村民税 | 申告納税 | 地方税 | 〇 | 〇 | ||

| ⑤法人事業税 | 申告納税 | 地方税 | 〇 | 〇 | ||

| ⑥特別法人事業税 | 申告納税 | 国税 | 〇 | 〇 | ||

| ⑦固定資産税 | 固定資産税 | 賦課課税 | 地方税 | - | - | 1/1時点で所有する固定資産に課税、4期に分けて納税 |

| 償却資産税 | 賦課課税 | 地方税 | - | - | 1/31までに申告し、4期に分けて納税 | |

| ⑧源泉所得税 | 申告納税 | 国税 | - | - | 毎月もしくは半年ごと | |

| ⑨住民税(特別徴収) | 賦課課税 | 地方税 | - | - | ||

| ⑩印紙税 | 印紙による納付 | 国税 | - | - | その都度 | |

| ⑪登録免許税 | 印紙による納付 | 国税 | - | - | ||

| ⑫自動車税 (軽自動車税) | 賦課課税 | 地方税 | - | - | 4/1時点で所有する車両に課税、5月末まで | |

法人が納めなければならない税金は、税金ごとに課税方式が異なります。

税金を納める時に、納めるべき金額を自分で計算して納税する方法を申告納税方式といいます。これに対し、納めるべき金額を国や地方公共団体が計算し納税者に通知する方式を賦課課税方式といいます。

これらを正しく把握することで漏れのない適切な納税につながります。

次の章から、それぞれの税金について詳しく見ていきましょう。

2.法人が確定申告で支払う税金6つ

最初に、法人が確定申告しなければならない税金6種類を一覧表で見てみましょう。

| 税の種類 | 申告書 提出先 | 必要提出書類 | 申告・納付 期限 | ||

| 法人税 | 税務署 | ・法人税申告書(別表一) ・各別表 ・決算報告書

・税額控除に関する書類※必要な場合 | 事業年度終了日翌日から2ヶ月以内 | ||

| 地方法人税 | 税務署 | ・法人税申告書(別表一) ・別表六(二)※必要な場合 | |||

| 消費税 | 税務署 | 原則課税 (一般課税・本則課税) | ・消費税及び地方消費税確定申告書(一般用) ・付表1-3 税率別消費税額計算表兼地方消費税の課税標準となる消費税額計算表 ・付表2-3 課税売上割合・控除対象仕入税額等の計算表 ・付表6※2割特例の場合 | ||

| 簡易課税 | ・消費税及び地方消費税確定申告書(簡易用) ・付表4-3 税率別消費税額計算表兼地方消費税の課税標準となる消費税額計算表 ・付表5-3 控除対象仕入税額等の計算表 ・付表6※2割特例の場合 | ||||

| 法人住民税 | 都道府県民税 | 都道府県税事務所 | ・中間・確定申告書(第六号様式) | ||

| 市町村民税 | 市町村役場 または 地方税事務所 | ・中間・確定申告書(第二十号様式) | |||

| 法人事業税 | 都道府県税事務所 | ・中間・確定申告書(第六号様式) | |||

| 特別法人事業税 | 都道府県税事務所 | ・中間・確定申告書(第六号様式) | |||

2-1.法人税

法人税とは、企業がその利益に対して課せられる税金です。国に納めます。法人税は、課税所得がある場合のみに課せられる税金のため、赤字になってしまった場合の納税義務は免除されます。

法人税額は下記の計算式で求められます。

課税所得 × 法人税率 = 法人税

法人税率は、会社の規模や年間売上から経費や控除を差し引いて算出した、課税所得額によって二段階になっています。

| 区分 | 課税される所得金額 | 税率(%) |

| 資本金1億円以下の法人の場合 | 所得800万円までの部分 | 15 |

| 所得800万円を超える部分 | 23.20 | |

| 上記以外の法人の場合 | 23.20 | |

では、実際に法人税を計算してみましょう。

【法人税の計算例|課税所得1,500万円の場合】

・課税所得1,500万円のうち800万円には法人税率15%

800万円 × 15% = 120万円

・課税所得1,500万円のうち800万円を超えた残りの700万円には法人税率23.20%

700万円 × 23.20% = 162.4万円

120万円 + 162.4万円 = 282.4万円

この会社の法人税は282.4万円になります

2-2.地方法人税

地方法人税とは、法人税の一部で、法人税と同じく企業が得た利益に対して課せられる税金です。国に納めます。

法人税と異なる点は、地方法人税として徴収した税金は、自治体間で税収にバラつきが生まれないようにする目的で、国から各自治体に分配する地方交付税の財源にされることです。

法人税額をもとに算出されるため、赤字になってしまった場合の納税義務は法人税同様免除されます。

地方法人税は、法人税額を基準に下記の計算式で求められます。

法人税額 × 10.3%(地方法人税率)= 地方法人税

では、実際に地方法人税を計算してみましょう。

【地方法人税の計算例|法人税が500万円の場合】

500万円 × 10.3% = 51.5万円

この会社の地方法人税は51.5万円になります

2-3.消費税

消費税とは、ほぼ全ての取引に対して課せられる税金です。法人は、製品やサービスを顧客に販売して顧客から預かった消費税から、自社が原材料などを仕入れる際に支払った消費税を差し引いた金額を、消費税として国に納めます。

消費税を納める義務がある事業者を、課税事業者といいます。法人が消費税の課税事業者となるのは、下記の場合です。

・基準期間(前々年期の事業年度)もしくは特定期間(前年の事業年度開始の日以後6か月間)の課税売上高が1,000万円を超えている場合

・基準期間もしくは特定期間の課税売上高が1,000万円以下の免税事業者でも、消費税課税事業者選択届出書を税務署に提出し、インボイス(適格請求書)発行事業者を選択している場合

消費税には下記2つの課税方式があります。

企業の規模や経営状況に応じて、どちらの課税方式を選ぶかによって計算方法が異なります。

| 原則課税方式 | 売上にかかる消費税から、支払いにかかる消費税を差し引いて消費税額を計算 |

| 簡易課税方式 | 売上にかかる消費税から、売上にかかる消費税に業種ごとのみなし仕入率をかけて算出した消費税を差し引いて消費税額を計算 |

消費税は、基本的には原則課税方式で算出します。課税売上高が5,000万円以下の課税事業者のみ、原則課税方式と簡易課税方式のいずれかを選択できます。

原則課税方式では、消費税額は下記の計算式で求めます。

売上にかかる消費税 − 仕入にかかる消費税 = 納付する消費税額

簡易課税方式では、消費税額は下記の計算式で求めます。

売上にかかる消費税 −(売上にかかる消費税 × みなし仕入率)= 納付する消費税額

消費税に簡易課税方式を適用するときの、業種ごとのみなし仕入率は次のとおりです。

| 事業区分 | 業種 | みなし仕入率(%) |

| 第1種事業 | 卸売業 | 90 |

| 第2種事業 | 小売業、農業・林業・漁業(飲食料品の譲渡に係る事業に限る) | 80 |

| 第3種事業 | 農業・林業・漁業(飲食料品の譲渡に係る事業を除く)、鉱業、建設業、製造業、電気業、ガス業、熱供給業および水道業 | 70 |

| 第4種事業 | 他のどの業種にも区分されない事業(飲食店、金融保険業など) | 60 |

| 第5種事業 | 運輸通信業、金融業および保険業、サービス業(飲食店業に該当するものを除く) | 50 |

| 第6種事業 | 不動産業 | 40 |

免税事業者からインボイス発行事業者となった法人は2割特例も利用できる

2割特例とは、インボイス制度を機に免税事業者からインボイス発行事業者(課税事業者)となった事業者を対象に、消費税の納付税額を売上にかかる消費税額の2割とすることができる特例です。

※令和5年分(登録日~12月)から令和8年分の申告まで適用可

国税庁|インボイス発行事業者の「2割特例」適用可否フローチャート

2割特例での消費税額は、下記の計算式で求められます。

売上にかかる消費税 × 0.2(特例20%)= 納付する消費税額

2-4.法人住民税

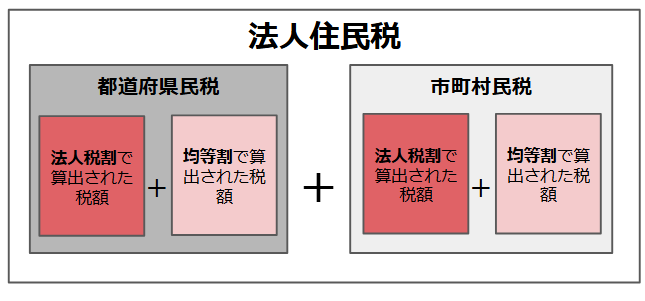

法人住民税とは、企業が事業を行っている場所の地方自治体に納める税金です。都道府県民税と市区町村民税の2種類があります。これらの税金は、主に地域の公共サービスやインフラ整備などに使われます。

法人住民税は、法人税を元に計算される法人税割で算出された税額と、資本金や従業員数で金額が決まる均等割で算出された税額を都道府県と市町村それぞれに納めます。法人税割と均等割の大きな違いは、法人税割は国に法人税を納めている黒字の法人だけが払うのに対して、均等割は赤字の法人も払わなければならないことです。

■法人税割

法人住民税の法人税割とは、法人税額を基準に計算される税金です。法人税額に一定の税率をかけて算出します。法人税割の税率は、地方自治体(都道府県や市区町村)によって異なるため確認が必要です。東京23区だけに事業所のある法人の場合は、都民税のみ支払います。

総務省|令和6年度 法人住民税・法人事業税 税率一覧表

都道府県民税の法人税割での税額は、下記の計算式で求められます。

法人税額 × 都道府県民税の税率 = 都道府県民税の法人税割での税額

市区町村民税の法人税割での税額は、下記の計算式で求められます。

法人税額 × 市区町村民税の税率 = 市区町村民税の法人税割での税額

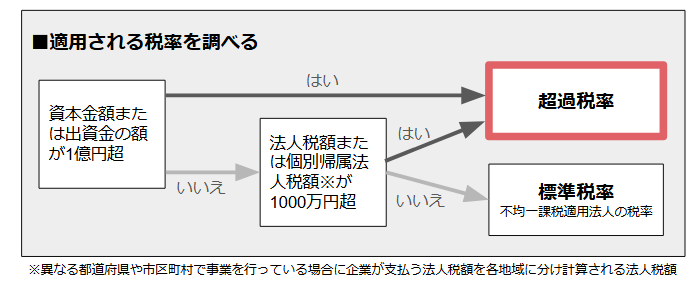

法人住民税の法人税割は、資本金や法人税額によって超過税率(不均一課税)が適用される自治体もあるため、確認が必要です。

東京都の法人都民税の例を見てみましょう。まずは適用される税率を調べます。

超過税率と標準税率のどちらが適用されるかによって税率が変わります。

| 地域 | 超過税率(%) | 標準税率(%) |

| 東京23区 | 10.4 | 7.0 |

| 東京23区外 | 2.0 | 1.0 |

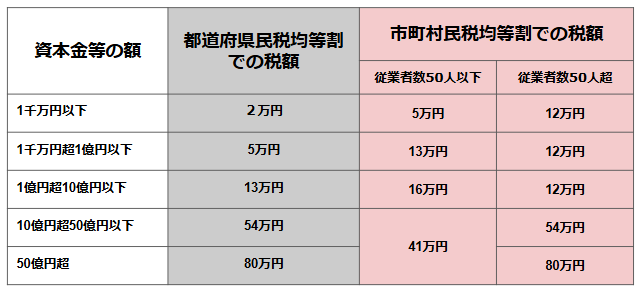

■均等割

法人住民税の均等割とは、資本金や従業員数などによって各自治体で税率が決められている税金です。都道府県民税は資本金等の額によって5つの区分、市町村民税は資本金等の額・従業者数によって9つの区分に分かれています。

2-5.法人事業税

法人事業税とは、企業が行う事業に課される税金です。都道府県に納めます。

法人事業税は、法人が事業を行うにあたって利用している道路、港湾、消防、警察などの、さまざまな公共サービスや公共施設を維持するために使われます。

法人事業税は所得に対して課せられるため、赤字になってしまった場合の納税義務は法人税同様免除されます。ただし、資本金が1億円を超える企業の場合は、赤字になってしまっても法人事業税を支払わなければならないため注意が必要です。

なお、法人事業税は法人が事業を行うための一種の経費と考えられるため、翌年の損金算入が認められています。

まずは、法人事業税の課税対象について見ていきましょう。

法人事業税は、法人が行っている事業に対して課される税金のため、すべての法人に課税されるわけではありません。法人事業税が課せられる対象は以下のようになります。

| 区分 | 例 | 課税・非課税 |

|---|---|---|

| 普通法人 | 株式会社、有限会社、合名会社、合資会社、医療法人、企業組合など | 課税 |

| 公共法人 | 地方公共団体、独立行政法人など | 非課税 |

| 公益法人 | 宗教法人、財団法人、社団法人など | 課税 |

| 協同組合 | 農業協同組合、漁業協同組合、消費者生活組合、信用金庫など | 課税 |

| 人格のない社団など | 管理組合、PTA、実行委員会など | 非課税 ※収益事業から生じた所得に対しては課税 |

法人事業税の税額は、下記の計算式で求められます。

所得 × 法人事業税率 = 法人事業税額

法人事業税率は、法人の種類や課税所得によって区分けが決まります。税率は各都道府県によって異なるため、事前に確認が必要です。

ここでは東京都を例に解説していきます。

まずは、法人事業税の税率表を見てみましょう。ここでは法人事業税の計算上の区分1号~4号のうち、一般的な株式会社が該当する1号について見ていきます。

法人事業税の計算上の区分2号~4号に該当する電気供給業、ガス供給業、保険業などの特殊な業種では、計算方法や税率が異なりますので確認が必要です。

| 法人種類 | 法人事業税の 区分 | 軽減税率 | 所得 | 標準 税率(%) | 超過 税率(%) |

| 普通法人 | 所得割 | 軽減税率 適用 | 年400万円以下の所得 | 3.5 | 3.75 |

| 年400万円超800万円以下の所得 | 5.3 | 5.665 | |||

| 年800万円を超える所得 | 7.0 | 7.48 | |||

| 軽減税率 不適用 | 7.0 | 7.48 | |||

| 外形標準課税法人 (資本金1億円以上) | 所得割 | - | 1.18 | ||

| 付加価値割 | - | 1.26 | |||

| 資本割 | - | 0.525 | |||

東京都 主税局|法人事業税 法人都民税 法人事業税の税率表から抜粋

法人事業税の税率は以下の3つの条件によっても変わるため、まずは自分の会社がどの条件にあてはまるのかを確認しましょう。

①資本金の金額が1億円を超えているか

②超過税率と標準税率のどちらが適用されるか

③軽減税率が適用されるか

①資本金の金額が1億円を超えているか

資本金の金額が1億円を超えているかによって、法人税の課税方式は異なります。

資本金1億円超の会社は、所得割と付加価値割、資本割の合計が法人事業税の納付額となるため、赤字で所得割での法人事業税がなくても、付加価値割と資本割の合計で法人事業税を納税する必要があります。

| 資本金が 1億円を超えていない | 法人の所得の金額に税率をかけた所得割で法人事業税額を算出 |

| 資本金が 1億円を超えている | 以下3つの合計で法人事業税額を算出 ■法人の所得の金額に税率をかけた所得割 ■各事業年度の従業者への給与等と年間の損益の合計に税率をかけた付加価値割 ■資本金等の額に税率をかけた資本割 |

②超過税率と標準税率のどちらが適用されるか

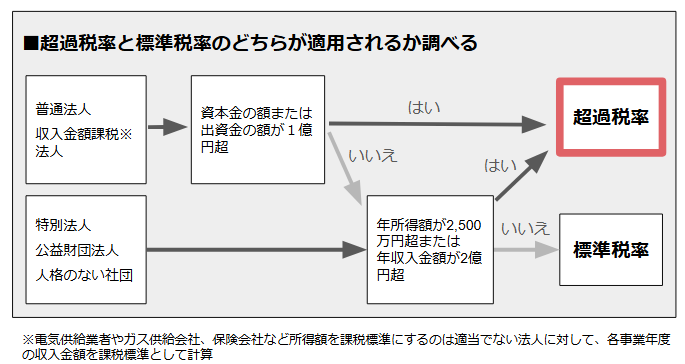

以下のフローチャートで、超過税率と標準税率のどちらが適用されるかを調べます。

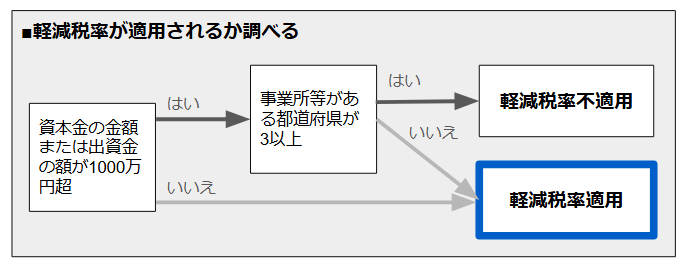

③軽減税率は適用されるか

最後に、以下のフローチャートで軽減税率が適用されるかを調べます。

では、実際に法人事業税を計算してみましょう。

【資本金4,000万円の普通法人で、所得金額1,500万円、収入金額8,000万円、事業所は東京都のみの会社の場合】

・資本金の額が1億円を超えていない

・年所得額が2,500万円以下、年収入金額が2億円以下

→標準税率適用

・資本金の額が1億円を超えていない

・事業所は東京のみ

→軽減税率適用

標準税率と軽減税率が適用され、また、年800万円を超える所得のため、法人事業税率は7.0%

法人事業税の計算式は

800万円 × 7.0%(0.07)= 56万円

この会社の法人事業税は56万円になります

2-6.特別法人事業税

特別法人事業税とは、法人事業税の一部で、特定の法人に対して追加的に課税される税金です。国に納めます。特別法人事業税として徴収した税金は、自治体間での税収にバラつきが生まれないようにする目的で、人口などを考慮し国から各自治体に再分配されます。

特別法人事業税額は、下記の計算式で求められます。

基準法人所得割額または基準法人収入割額 × 税率= 特別法人事業税

基準法人所得割額とは、標準税率により計算した法人事業税の所得割額、基準法人収入割額とは標準税率により計算した法人事業税の収入割額のことです。法人事業税に超過税率が適用されている法人については、標準税率分に相当する税額を計算する必要があります。

特別法人事業税の税率は、法人の種類によって異なります。

| 課税標準額 | 法人の種類 | 税率(%) |

|---|---|---|

| 基準法人 所得割額 | 外形標準課税法人・特別法人以外の法人 | 37 |

| 外形標準課税法人 | 260 | |

| 特別法人 | 34.5 | |

| 基準法人 収入割額 | 小売電気事業等・発電事業等及び特定卸供給事業を行う法人以外の法人 | 30 |

| 小売電気事業等・発電事業等及び特定卸供給事業を行う法人 | 40 |

では実際に、特別法人事業税を計算してみましょう。

【基準法人所得割額が200万円の外形標準課税法人・特別法人以外の法人の場合】

200万円 × 37%(0.37)= 74万円

この会社の特別法人事業税は74万円になります

3.法人の確定申告の流れ

ここからは、それぞれの税の確定申告の流れを見ていきましょう。申告のために必要な準備から申告・納税まで順番に説明していきます。

3-1.法人税の確定申告の流れ

法人税の確定申告の流れは以下のようになります。

①決算の準備をする

②決算整理仕訳をする

③決算書を作成する

④株式会社の場合、株主総会等で決算書の承認を受ける

⑤法人税の申告書を作成する

⑥法人税の申告書を提出し書類を保存する

⑦法人税を納付する

①決算の準備をする

まず、仕訳帳や総勘定元帳の確認をします。確定申告の必要書類でもある決算書は、仕訳帳や総勘定元帳の情報をもとに作成するため、これらの帳簿を整理し、漏れや誤りがないかをチェックします。

②決算整理仕訳をする

決算整理仕訳を行い、決算書の作成に必要となる正確な数字を確定させます。決算仕訳では、売上原価の計算や減価償却費の計上など、1年の取引を整理した後でないと仕訳できないものについて計上していきます。

③決算書を作成する

決算書を作成します。決算書として必要となる書類には、以下のようなものがあります。決算書の中でも特に重要なものは、財務三表と呼ばれる貸借対照表・損益計算書・キャッシュ・フロー計算書です。

貸借対照表(B/S)

損益計算書(P/L)

キャッシュ・フロー計算書

株主資本等変動計算書(S/S)

個別注記表

勘定科目内訳書

事業概況説明書

④株式会社の場合、株主総会等で決算書の承認を受ける

株式会社の場合は、決算後に定時株主総会を開き、その場で決算に関する承認決議を経て決算を確定させます。

⑤法人税の申告書を作成する

法人税申告書を作成します。法人税申告書には一~二十の別表があり、そのうち別表一の「各事業年度の所得にかかる申告書」が法人税の申告書です。その他の別表は、決算の内容によって必要なものが異なります。一般的に、別表一、別表二、別表四、別表五(一)、別表五(二)は必ず提出します。

国税庁|令和6年4月以降に提供した法人税等各種別表関係(令和6年4月1日以後終了事業年度等分)

⑥法人税の申告書を提出し書類を保存する

事業年度終了日の翌日から2か月以内の期限までに法人税申告書を税務署に提出し、申告を行います。

申告書の提出方法は窓口への持参だけでなく、郵送やe-Taxによる申告も受け付けています。特に、資本金額1億円超の法人については、e-Taxでの提出が義務化されています。

法人税申告に活用した決算書などは、7年間の保存が求められています。

国税庁|No.5930 帳簿書類等の保存期間

⑦法人税を納付する

法人税の納付を行います。法人税の納付期限は申告期限と同じ事業年度終了日の翌日から2か月以内です。納付方法には以下のようなものがあります。

| 納付方法 | 詳細 |

| ダイレクト納付 (e-Taxによる口座振替) | 事前にダイレクト納付利用届出書を提出し、登録した預貯金口座から口座引落しにより納付 |

| インターネットバンキング等 | 事前に税務署へe-Taxの利用開始手続を行い、納付情報を登録または入力し、インターネットバンキングやATMから納付 |

| クレジットカード納付 | 「国税クレジットカードお支払サイト」からクレジットカードを利用して納付 |

| スマホアプリ納付 | 「国税スマートフォン決済専用サイト」からスマホアプリ決済を利用して納付 |

| コンビニ納付 (QRコード) | 自宅等にて、国税庁ホームページで提供する作成システム等から納付に必要な情報をQRコードとして作成(印刷)し、コンビニエンスストアで現金で納付 |

| コンビニ納付 (バーコード) | 税務署から送付または交付されたコンビニ納付専用のバーコード付納付書を使用し、コンビニエンスストアで納付 |

| 窓口納付 | 全国の銀行、信用金庫、郵便局、所轄の税務署、コンビニエンスストアにて現金で納付 ※コンビニエンスストアで納付できる金額は30万円以下 ※納付書がない場合は、税務署または所轄税務署管内の金融機関に用意してある納付書を使用 |

3-2.地方法人税の確定申告の流れ

地方法人税の確定申告の流れは以下のようになります。

①法人税額の確定後、地方法人税を計算する

②法人税申告書に地方法人税を記入する

③法人税申告書を提出する

④地方法人税を納付する

①法人税額の確定後、地方法人税を計算する

法人税額をもとに、2-2.地方法人税でご紹介した計算式で地方法人税額を算出します。

②法人税申告書に地方法人税を記入する

地方法人税の確定申告書は、法人税申告書の別表一や別表六の下部にあります。法人税の確定申告を行うと、地方法人税の確定申告も完了します。

③法人税申告書を提出する

事業年度終了日の翌日から2か月以内に法人税申告書を税務署に提出し、申告を行います。申告書の提出方法は窓口への持参だけでなく、郵送やe-Taxによる申告も受け付けています。

④地方法人税を納付する

地方法人税の納付を行います。地方法人税の納付期限は、法人税と同じ事業年度終了日の翌日から2か月以内です。納付方法は法人税と同じです。

3-3.消費税の確定申告の流れ

消費税の確定申告の流れは以下のようになります。

①消費税を計算する

②消費税申告書を作成する

③消費税申告書を提出する

④消費税を納付する

①消費税を計算する

2-3.消費税でご紹介した原則課税方式・簡易課税方式のいずれかの計算式で、消費税額を算出します。2割特例を適用する場合は、2割特例の計算式で消費税額を算出します。

②消費税申告書を作成する

消費税の確定申告書は、原則課税方式と簡易課税方式で様式が異なります。2割特例の場合は、原則課税方式と簡易課税方式どちらかの申告書の所定の欄にチェックを入れます。

国税庁|令和5年9月30日までに終了する課税期間分の消費税及び地方消費税の確定申告の手引き・様式等

③消費税申告書を提出する

事業年度終了日の翌日から2か月以内に消費税申告書を税務署に提出し、申告を行います。申告書の提出方法は窓口への持参だけでなく、郵送やe-Taxによる申告も受け付けています。必要な添付書類は原則課税方式、簡易課税方式、2割特例でそれぞれ異なります。

| 原則課税方式 | ・付表1-3 税率別消費税額計算表兼地方消費税の課税標準となる消費税額計算表 ・付表2-3 課税売上割合・控除対象仕入税額等の計算表 |

| 簡易課税方式 | ・付表4-3 税率別消費税額計算表兼地方消費税の課税標準となる消費税額計算表 ・付表5-3 控除対象仕入税額等の計算表 |

| 2割特例 | ・付表6 税率別消費税額計算表 |

④消費税を納付する

消費税の納付を行います。消費税の納付期限は事業年度終了日の翌日から2か月以内です。納付方法は法人税と同じです。

3-4.法人住民税の確定申告の流れ

法人住民税の確定申告の流れは以下のようになります。

①法人住民税の申告書を作成する

②法人住民税の申告書を提出する

③法人住民税を納付する

①法人住民税の申告書を作成する

法人住民税の申告書を作成します。

法人住民税の申告書は、都道府県民税と市町村民税で様式が異なります。都道府県民税の申告書は、法人事業税・特別法人事業税と併せたものになっており、まとめて作成します。地方税のため、申告書の書式が都道府県、市町村ごとに少しずつ異なります。

| 都道府県民税の申告書 | 中間・確定申告書第6号様式 |

| 市町村民税の申告書 | 中間・確定申告書第20号様式 |

②法人住民税の申告書を提出する

事業年度終了日の翌日から2か月以内に申告書を提出し、申告を行います。

申告書の提出先は都道府県民税と市町村民税で異なります。申告書の提出方法は窓口への持参だけでなく、郵送やeLTaxによる申告も受け付けていますが、推奨されている提出方法は自治体によって異なるため、提出前に自治体のウェブサイトを確認しましょう。

| 都道府県民税の申告書提出先 | 都道府県税事務所 |

| 市町村民税の申告書提出先 | 市町村役場 または 地方税事務所 |

③法人住民税を納付する

法人住民税の納付を行います。法人住民税の納付期限は事業年度終了日の翌日から2か月以内です。法人住民税の納付方法は各都道府県によって異なるため確認が必要です。

3-5.法人事業税の確定申告の流れ

法人事業税の確定申告の流れは以下のようになります。

①法人事業税の申告書を作成する

②法人事業税の申告書を提出する

③法人事業税を納付する

①法人事業税の申告書を作成する

法人事業税の申告書を作成します。

法人事業税の申告書は中間・確定申告書第6号様式を使用します。申告書は特別法人事業税・法人住民税と併せたものになっており、まとめて作成します。地方税のため、申告書の書式は都道府県ごとに少しずつ異なります。

②法人事業税の申告書を提出する

事業年度終了日の翌日から2か月以内に都道府県税事務所に申告書を提出し、申告を行います。

申告書の提出方法は窓口への持参だけでなく、郵送やeLTAXによる申告も受け付けていますが、推奨されている提出方法は自治体によって異なるため、提出前に自治体のウェブサイトを確認しましょう。

③法人事業税を納付する

法人事業税の納付を行います。法人事業税の納付期限は事業年度終了日の翌日から2か月以内です。法人事業税の納付方法は各都道府県によって異なるため確認が必要です。

3-6.特別法人事業税の確定申告の流れ

特別法人事業税の確定申告の流れは以下のようになります。

①特別法人事業税を計算する

②特別法人事業税の申告書を作成する

③法人事業税申告書を提出する

④特別法人事業税を納付する

①特別法人事業税を計算する

2-6.特別法人事業税でご紹介した計算式で、特別法人事業税を算出します。

②特別法人事業税の申告書を作成する

特別法人事業税の申告書を作成します。

特別法人事業税の申告書は中間・確定申告書第6号様式を使用します。申告書は法人事業税・法人住民税と併せたものになっており、まとめて作成します。地方税のため、申告書の書式は都道府県ごとに少しずつ異なります。

③法人事業税申告書を提出する

事業年度終了日の翌日から2か月以内に都道府県税事務所に申告書を提出し、申告を行います。

申告書の提出方法は窓口への持参だけでなく、郵送やeLTAXによる申告も受け付けていますが、推奨されている提出方法は自治体によって異なるため、提出前に自治体のウェブサイトを確認しましょう。

④特別法人事業税を納付する

特別法人事業税の納付を行います。特別法人事業税の納付期限は事業年度終了日の翌日から2か月以内です。特別法人事業税の納付方法は各都道府県によって異なるため確認が必要です。

4.前年度の税額が一定以上の法人は中間申告も必要

中間申告とは、事業年度の途中でその期の税金の一部を納めることです。課税期間の税額をあらかじめ概算で見積もり、前もって申告・納付します。

中間申告により納付した税額については、その事業年度の確定申告の計算で算出された税額からすでに納付した税額として差し引くことができます。中間申告で納めた税額が多すぎた場合は、確定申告後に還付されます。中間申告は税金の前払いとイメージするとわかりやすいでしょう。

中間申告は、法人と国や自治体双方にメリットがあります。

| 法人のメリット | 年間でまとめて多額の税金を納付する負担が減らせる |

| 国や自治体のメリット | 税の滞納や徴収漏れを防ぎ、安定した税収を見込めるようになる |

ではまず、中間申告が必要な税金を一覧で見てみましょう。

| 税の種類 | 対象 | 申告書 提出先 | 納付時期 | |

| 法人税 | 前事業年度の法人税額が20万円を超えた法人 | 税務署 | 事業年度開始の日以後6か月を経過した日から2か月以内 | |

| 地方法人税 | 法人税の中間申告が必要な法人 | 税務署 | ||

| 消費税 | 前事業年度の地方消費税を除いた確定消費税額が48万円を超えた法人 | 税務署 | 各中間申告の対象となる課税期間の末日の翌日から2か月以内 ※中間申告回数が11回の企業は、課税年度の開始から1か月間は、その期間が2か月経過した日から2か月以内 | |

| 法人住民税 | 都道府県民税 | 法人税の中間申告が必要な法人 | 都道府県税事務所 | 事業年度開始の日以後6か月を経過した日から2か月以内 |

| 市町村民税 | 市町村役場または地方税事務所 | |||

| 法人事業税 | 都道府県税事務所 | |||

| 特別法人事業税 | 都道府県税事務所 | |||

では、それぞれの税金について中間申告の対象となる法人や、税額の計算方法について見ていきます。

4-1.中間申告が必要な法人

法人税の中間申告の対象になるのは、前事業年度の法人税額が20万円を超えた事業者です。法人税の中間申告が必要な法人は、地方法人税、法人住民税(都道府県民税、市町村民税)、法人事業税、特別法人事業税についても中間申告が必要になります。

※外形標準課税対象法人は、法人税の中間申告義務がない場合でも地方法人税、法人住民税(都道府県民税、市町村民税)、法人事業税、特別法人事業税の中間申告が必要です。

消費税の中間申告の対象になるのは、前事業年度の地方消費税を除いた確定消費税額が48万円を超えた事業者です。

4-2.中間申告の方法は予定申告と仮決算の2つ

中間申告には予定申告と仮決算の2つの方法があり、いずれかを選択します。選択する方法に対して事前申請などは不要で、毎年変更できます。中間申告が必要な法人が、中間申告書を期限までに提出しなかった場合には予定申告が行われたとみなされ(みなし申告)、その後の修正はできません。

| 予定申告 | 前事業年度の決算時に確定した税額をもとに計算した額を納付する申告方法 |

| 仮決算 | 中間申告の対象期間を一課税期間と見なして仮で決算を行い、その結果をもとに計算した額を納付する申告方法 |

4-3.予定申告での中間納付額の計算方法

予定申告での中間納付額の計算方法は、税金の種類によって異なります。ひとつずつ見ていきましょう。

法人税の中間納付額計算方法

法人税の予定納税額は、下記の計算式で求められます。

前事業年度の確定法人税額 ÷ 12 × 6 = 法人税の予定納税額 ※100円未満切捨て

では、実際に法人税の中間納付額を計算してみましょう。

【法人税の中間納付額の計算例|前事業年度の確定法人税額500万円の場合】

500万円 ÷ 12 × 6 = 250万円

この会社の法人税の中間納付額は250万円になります

地方法人税の中間納付額計算方法

地方法人税の中間納付額は、下記の計算式で求められます。

前事業年度の地方法人税額 ÷ 前事業年度の月数(1月未満切上げ)× 6= 地方法人税の中間納付額 ※100円未満切捨て

では、実際に地方法人税の中間納付額を計算してみましょう。

【地方法人税の中間納付額の計算例|前事業年度の確定法人税額500万円、前事業年度の月数10の場合】

500万円 ÷ 10 × 6 = 300万円

この会社の地方法人税の中間納付額は300万円になります

消費税の中間納付額計算方法

消費税は、前年度の確定消費税額によって中間申告の回数と中間納付額の計算方法が変わります。

| 前事業年度の確定消費税額 | 中間申告回数 | 中間納付額 |

|---|---|---|

| 48万円以下 | 必要なし | - |

| 48万円超から400万円以下 | 年1回 | 前事業年度の確定消費税額の1/2 |

| 400万円超から4,800万円以下 | 年3回 | 前事業年度の確定消費税額の1/4 |

| 4,800万円超 | 年11回 | 前事業年度の確定消費税額の1/12 |

では、実際に消費税の中間納付額を計算してみましょう。

【消費税の中間納付額の計算例|前事業年度の確定法人税額400万円の場合】

400万円 × 1/2 = 200万円

この会社の消費税の中間納付額は200万円になります

法人住民税の中間納付額の計算方法

法人住民税の中間納付額は、都道府県民税・市町村民税ともに下記の計算式で求められます。

【法人税割】前事業年度の法人税割額 × 6 ÷ 前事業年度の月数

+

【均等割】年額 × 事務所等を有していた月数 ÷ 12

※100円未満切捨て

では、実際に法人住民税のうち都道府県民税の中間納付額を計算してみましょう。

【法人住民税の中間納付額の計算例|前事業年度の法人税割額100万円、前事業年度の月数10、資本金等の額1,000万円の場合】

都道府県民税

【法人税割】100万円 × 6 ÷ 10 = 60万円

【均等割】2万円 × 10 ÷ 12 = 16,666.66円 100円未満切捨てで16,600円

60万円+16,600円=616,600円

この会社の都道府県民税の中間納付額は616,600円になります

法人事業税・特別法人事業税の中間納付額の計算方法

法人事業税・特別法人事業税の中間納付額は、下記の計算式で求められます。

前事業年度の法人事業税額または特別法人事業税額 ÷ 前事業年度の月数 × 6

では、実際に法人事業税の中間納付額を計算してみましょう。

【法人事業税の中間納付額の計算例|前事業年度の法人税額500万円、前事業年度の月数10の場合】

500万円 ÷ 10 × 6 = 300万円

この会社の法人事業税の中間納付額は300万円になります

4-4.仮決算での中間納付額の計算方法

仮決算での中間納付額は、中間申告の対象期間を一課税期間とみなして仮で決算を行い、その結果をもとにそれぞれの税額を2章の計算式で計算します。確定申告と同様に決算処理をしなければならないため、手間や時間がかかります。

一般的には手間や時間のかからない予定申告が選択されますが、今期の業績が悪く前期の実績をもとに納税することが厳しい場合には仮決算を選択する方が有効です。

5.中間申告の流れ

では次に、それぞれの税の中間申告の流れを見ていきましょう。

5-1.法人税の予定申告での中間申告の流れ

法人税の予定申告での中間申告の流れは以下のようになります。

①法人税・地方法人税の中間申告書および納付書が税務署から送付される

②法人税・地方法人税の中間申告書に必要事項を記入し、押印して税務署に提出する

③法人税を中間納付する

①法人税・地方法人税の中間申告書および納付書が税務署から送付される

法人税と地方法人税の中間納付税額が記載された中間申告書と納付書が、税務署から送付されます。確定申告をe-Taxで行っている場合は、e-Tax上のメッセージボックスに通知が届きます。

②法人税・地方法人税の中間申告書に必要事項を記入し、押印して税務署に提出する

税務署から送付された中間申告書に必要事項を記入・押印後、事業年度開始の日以後6か月を経過した日から2か月以内に税務署に申告書を提出し、申告を行います。申告書の提出方法は窓口への持参だけでなく、郵送やe-Taxによる申告も受け付けています。

③法人税を中間納付する

事業年度開始の日以後6か月を経過した日から2か月以内に納税します。納税方法は法人税と同じです。

5-2.法人税の仮決算での中間申告の流れ

法人税の仮決算での中間申告の流れは以下のようになります。

①法人税・地方法人税の中間申告書および納付書が税務署から送付される

②中間申告対象期間で決算の準備、決算整理仕訳、決算書の作成を行う

③仮決算に基づいた中間申告書を新たに作成する

④法人税の申告書を提出し書類を保存する

⑤法人税を中間納付する

①法人税・地方法人税の中間申告書および納付書が税務署から送付される

法人税と地方法人税の中間納付税額が記載された中間申告書と納付書が、税務署から送付されます。確定申告をe-Taxで行っている場合は、e-Tax上のメッセージボックスに通知が届きます。法人税の中間申告を仮決算で行う場合は、この申告書は使いません。

②中間申告対象期間で決算の準備、決算整理仕訳、決算書の作成を行う

中間申告の対象期間を一課税期間とみなし、仮に決算を行います。3-1.法人税の確定申告の流れと同様に決算の準備、決算整理仕訳、決算書の作成を行います。

③仮決算に基づいた中間申告書を新たに作成する

仮決算をもとに、中間申告書を新たに作成します。申告書は別表一の「各事業年度の所得にかかる申告書」を使用します。法人税の中間申告では、仮決算にもとづく納税額が予定申告での税額を超える場合は仮決算を選択することはできません。

④法人税の申告書を提出し書類を保存する

事業年度開始の日以後6か月を経過した日から2か月以内に、税務所に仮決算での申告書を提出し、申告を行います。

申告書の提出方法は窓口への持参だけでなく、郵送やe-Taxによる申告も受け付けています。仮決算での法人税の中間申告には、以下のような書類を添付します。法人税申告に活用した決算書などは、7年間の保存が求められています。

貸借対照表、損益計算書、株主資本等変動計算書、勘定科目内訳明細書 など

⑤法人税を中間納付する

事業年度開始の日以後6か月を経過した日から2か月以内に納税します。納税方法は、確定申告の法人税と同じです。

5-3.地方法人税の予定申告での中間申告の流れ

地方法人税の予定申告での中間申告の流れは、以下のようになります。

①法人税・地方法人税の中間申告書および納付書が税務署から送付される

②法人税・地方法人税の中間申告書に必要事項を記入し、押印して税務署に提出する

③地方法人税を中間納付する

①法人税・地方法人税の中間申告書および納付書が税務署から送付される

地方法人税の中間納付税額は、法人税の中間納付税額と一緒に記載されています。

②法人税・地方法人税の中間申告書に必要事項を記入し、押印して税務署に提出する

税務署から送付された中間申告書に必要事項を記入・押印後、事業年度開始の日以後6か月を経過した日から2か月以内に税務署に申告書を提出し、申告を行います。

申告書の提出方法は窓口への持参だけでなく、郵送やe-Taxによる申告も受け付けています。

③地方法人税を中間納付する

事業年度開始の日以後6か月を経過した日から2か月以内に納税します。納税方法は、確定申告の法人税と同じです。

5-4.地方法人税の仮決算での中間申告の流れ

地方法人税の仮決算での中間申告の流れは、以下のようになります。

①法人税・地方法人税の中間申告書および納付書が税務署から送付される

②仮決算で算出した法人税の中間納付額をもとに地方法人税を計算する

③仮決算に基づいた法人税・地方法人税の中間申告書に地方法人税を記入する

④法人税・地方法人税の中間申告書を提出する

⑤地方法人税を中間納付する

①法人税・地方法人税の中間申告書および納付書が税務署から送付される

法人税と地方法人税の中間納付税額が記載された中間申告書と納付書が、税務署から送付されます。確定申告をe-Taxで行っている場合は、e-Tax上のメッセージボックスに通知が届きます。地方法人税の中間申告を仮決算で行う場合は、この申告書は使いません。

②仮決算で算出した法人税の中間納付額をもとに地方法人税を計算する

仮決算で算出した法人税の中間納付額をもとに、2-2.地方法人税の計算式で地方法人税額を算出します。

③仮決算に基づいた法人税・地方法人税の中間申告書に地方法人税を記入する

申告書は別表一の「各事業年度の所得にかかる申告書」を使用します。法人税の中間申告を行うと、地方法人税の中間申告も完了します。

④法人税・地方法人税の中間申告書を提出する

事業年度開始の日以後6か月を経過した日から2か月以内に、税務署に仮決算での申告書を提出し、申告を行います。申告書の提出方法は窓口への持参だけでなく、郵送やe-Taxによる申告も受け付けています。

⑤地方法人税を中間納付する

事業年度開始の日以後6か月を経過した日から2か月以内に納税します。納税方法は、確定申告の法人税と同じです。

5-5.消費税の予定申告での中間申告の流れ

地方法人税の予定申告での中間申告の流れは、以下のようになります。

①消費税の中間申告書および納付書が税務署から送付される

②消費税の中間申告書に必要事項を記入し、押印して税務署に提出する

③消費税を中間納付する

①消費税の中間申告書および納付書が税務署から送付される

前年度の確定消費税額を中間申告回数で割った中間納付税額が記載された消費税及び地方消費税の中間申告書と、納付書が税務署から送付されます。確定申告をe-Taxで行っている場合は、e-Tax上のメッセージボックスに通知が届きます。

②消費税の中間申告書に必要事項を記入し、押印して税務署に提出する

税務署から送付された中間申告書に必要事項を記入・押印後、各中間申告の対象となる課税期間の末日の翌日から2か月以内に税務署に申告書を提出し、申告を行います。申告書の提出方法は窓口への持参だけでなく、郵送やe-Taxによる申告も受け付けています。

③消費税を中間納付する

各中間申告の対象となる課税期間の末日の翌日から2か月以内に納税します。納税方法は、確定申告の法人税と同じです。

5-6.消費税の仮決算での中間申告の流れ

消費税の仮決算での中間申告の流れは、以下のようになります。

①消費税の中間申告書および納付書が税務署から送付される

②消費税を計算する

③消費税の中間申告書を作成する

④消費税の中間申告書を提出する

⑤消費税を中間納付する

①消費税の中間申告書および納付書が税務署から送付される

消費税の中間納付税額が記載された消費税及び地方消費税の中間申告書と、納付書が税務署から送付されます。確定申告をe-Taxで行っている場合は、e-Tax上のメッセージボックスに通知が届きます。消費税の中間申告を仮決算で行う場合は、この申告書は使いません。

②消費税を計算する

消費税の仮決算による中間申告は、中間報告回数により中間申告対象期間が異なります。中間申告対象期間で2-3.消費税をもとに消費税を計算します。

③消費税の中間申告書を作成する

申告書は、原則課税方式と簡易課税方式で様式が異なります。2割特例の場合は、原則課税方式と簡易課税方式どちらかの申告書の所定の欄にチェックを入れます。

国税庁|令和5年9月30日までに終了する課税期間分の消費税及び地方消費税の確定申告の手引き・様式等

④消費税申告書を提出する

各中間申告の対象となる課税期間の末日の翌日から2か月以内に、税務署に仮決算での申告書を提出し、申告を行います。

申告書の提出方法は窓口への持参だけでなく、郵送やe-Taxによる申告も受け付けています。

⑤消費税を中間納付する

各中間申告の対象となる課税期間の末日の翌日から2か月以内に納税します。納税方法は、確定申告の法人税と同じです。

5-7.法人住民税の予定申告での中間申告の流れ

法人住民税の予定申告での中間申告の流れは、以下のようになります。

①法人住民税の予定申告書および納付書が各自治体から送付される

②法人住民税の予定申告書に必要事項を記入し、押印して各自治体に提出する

③法人住民税を中間納付する

①法人住民税の予定申告書および納付書が各自治体から送付される

各自治体から予定申告書と納付書が送付されます。eL-TAXで申告書を提出している場合は、eL-TAXでプレ申告データが送られてくる場合もあります。

また、予定申告書がなく納付書のみが送付される自治体、予定申告書と納付書の送付がなくホームページ等で申告書を公開している自治体もあるため、確認が必要です。

令和3年9月に施行された地方公共団体情報システムの標準化に関する法律により、地方公共団体が使用する情報システムや帳票等について全国統一的な取り扱いとすることが定められました。これに伴い、令和7年1月から申告書・納付書の様式は変更される予定です。

総務省|自治体情報システムの標準化・共通化

②法人住民税の予定申告書に必要事項を記入し、各自治体に提出する

自治体よっては予定申告書に中間納税額の記載がない場合があり、その際は自分で計算をする必要があります。予定申告書に必要事項を記入後、事業年度開始の日以後6か月を経過した日から2か月以内に各自治体の下記の窓口に申告書を提出し、申告を行います。申告書の提出方法は窓口への持参だけでなく、郵送やeL-TAXによる申告も受け付けています。

| 都道府県民税の申告書提出先 | 都道府県税事務所 |

| 市町村民税の申告書提出先 | 市町村役場または地方税事務所 |

③法人住民税を中間納付する

事業年度開始の日以後6か月を経過した日から2か月以内に納税します。納付場所は下記となります。

eL-TAXで申告している場合は、電子納税という方法もあります。各自治体により納付場所が異なるため、納付先の自治体のホームページ等で確認が必要です。

| 都道府県民税の納付場所 | 県税事務所、金融機関、郵便局など ※eL-TAXで申告している場合は電子納税も可 |

| 市町村民税の納付場所 | 各自治体の税務課(法人課税課、納税課)、行政センター、各支所、金融機関、郵便局など ※eL-TAXで申告している場合は電子納税も可 |

5-8.法人住民税の仮決算での中間申告の流れ

法人住民税の仮決算での中間申告の流れは、以下のようになります。

①法人住民税の予定申告書および納付書が各自治体から送付される

②法人住民税を計算する

③仮決算に基づいた中間申告書を新たに作成する

④法人住民税の中間申告書を提出する

⑤法人住民税を中間納付する

①法人住民税の予定申告書および納付書が各自治体から送付される

各自治体から予定申告書と納付書が送付されます。eL-TAXで申告書を提出している場合は、eL-TAXでプレ申告データが送られてくる場合もあります。

また、予定申告書がなく納付書のみが送付される自治体、予定申告書と納付書の送付がなくホームページ等で申告書を公開している自治体もあります。法人住民税の中間申告を仮決算で行う場合は、この申告書は使いません。

②法人住民税を計算する

中間申告の対象期間を一課税期間とみなし、仮に決算を行い、2-4.法人住民税の計算式で法人住民税額を算出します。

③仮決算に基づいた中間申告書を新たに作成する

仮決算をもとに中間申告書を新たに作成します。

申告書は下記のものを使用します。自治体によっては、中間納税額の記載がない予定申告書を仮決算での申告書として使用できる場合もあります。

| 都道府県民税の申告書 | 中間・確定申告書(第六号様式) |

| 市町村民税の申告書 | 中間・確定申告書(第二十号様式) |

④法人住民税の中間申告書を提出する

事業年度開始の日以後6か月を経過した日から2か月以内に、各自治体の下記窓口に仮決算での申告書を提出し、申告を行います。申告書の提出方法は窓口への持参だけでなく、郵送やeL-TAXによる申告も受け付けています。

| 都道府県民税の申告書提出先 | 都道府県税事務所 |

| 市町村民税の申告書提出先 | 市町村役場または地方税事務所 |

⑤法人住民税を中間納付する

事業年度開始の日以後6か月を経過した日から2か月以内に納税します。納付場所は下記となります。

eL-TAXで申告している場合は、電子納税という方法もあります。自治体により納付場所や納付方法が異なるため、納付先の自治体のホームページ等で確認が必要です。

| 都道府県民税の納付場所 | 県税事務所、金融機関、郵便局など ※eL-TAXで申告している場合は電子納税も可 |

| 市町村民税の納付場所 | 各自治体の税務課(法人課税課、納税課)、行政センター、各支所、金融機関、郵便局など ※eL-TAXで申告している場合は電子納税も可 |

5-9.法人事業税・特別法人事業税の予定申告での中間申告の流れ

法人事業税・特別法人事業税の予定申告での中間申告の流れは、以下のようになります。

①法人事業税・特別法人事業税の予定申告書および納付書が各自治体から送付される

②法人事業税・特別法人事業税の予定申告書に必要事項を記入し、押印して各自治体に提出する

③法人事業税・特別法人事業税を中間納付する

①法人事業税・特別法人事業税の予定申告書および納付書が各自治体から送付される

各自治体から予定申告書と納付書が送付されます。eL-TAXで申告書を提出している場合は、eL-TAXでプレ申告データが送られてくる場合もあります。

また、予定申告書がなく納付書のみが送付される自治体、予定申告書と納付書の送付がなくホームページ等で申告書を公開している自治体もあるため、確認が必要です。

②法人事業税・特別法人事業税の予定申告書に必要事項を記入し、各自治体に提出する

自治体によっては予定申告書に中間納税額の記載がない場合があり、その際は自分で計算する必要があります。予定申告書に必要事項を記入後、事業年度開始の日以後6か月を経過した日から2か月以内に県税事務所に申告書を提出し、申告を行います。申告書の提出方法は窓口への持参だけでなく、郵送やeL-TAXによる申告も受け付けています。

③法人事業税・特別法人事業税を中間納付する

事業年度開始の日以後6か月を経過した日から2か月以内に納税します。納付場所は各自治体の県税事務所、金融機関、郵便局などです。

eL-TAXで申告している場合は、電子納税という方法もあります。自治体により納付場所や納付方法が異なるため、納付先の自治体のホームページ等で確認が必要です。

5-10.法人事業税・特別法人事業税の仮決算での中間申告の流れ

法人事業税・特別法人事業税の仮決算での中間申告の流れは、以下のようになります。

①法人事業税・特別法人事業税の予定申告書および納付書が各自治体から送付される

②法人事業税・特別法人事業税を計算する

③仮決算に基づいた中間申告書を新たに作成する

④法人事業税・特別法人事業税の中間申告書を提出する

⑤法人事業税・特別法人事業税を中間納付する

①法人事業税・特別法人事業税の予定申告書および納付書が各自治体から送付される

各自治体から予定申告書と納付書が送付されます。eL-TAXで申告書を提出している場合は、eL-TAXでプレ申告データが送られてくる場合もあります。

予定申告書がなく納付書のみが送付される自治体、予定申告書と納付書の送付がなくホームページ等で申告書を公開している自治体もあります。法人事業税・特別法人事業税の中間申告を仮決算で行う場合は、この申告書は使いません。

②法人事業税・特別法人事業税を計算する

中間申告の対象期間を一課税期間とみなし、仮に決算を行い、2-5.法人事業税、2-6.特別法人事業税の手順で法人事業税額、特別法人事業税額を算出します。

③仮決算に基づいた中間申告書を新たに作成する

仮決算をもとに中間申告書を新たに作成します。申告書は中間・確定申告書(第六号様式)を使用します。自治体によっては中間納税額の記載がない予定申告書を、仮決算での申告書として使用できる場合もあります。法人事業税および特別法人事業税の中間申告では、仮決算にもとづく納税額が予定申告での税額を超える場合は、仮決算を選択することはできません。

④法人事業税・特別法人事業税の中間申告書を提出する

事業年度開始の日以後6か月を経過した日から2か月以内に、都道府県税事務所に仮決算での申告書を提出し、申告を行います。申告書の提出方法は窓口への持参だけでなく、郵送やeL-TAXによる申告も受け付けています。

⑤法人事業税・特別法人事業税を中間納付する

事業年度開始の日以後6か月を経過した日から2か月以内に納税します。納付場所は各自治体の県税事務所、金融機関、郵便局などです。eL-TAXで申告している場合は、電子納税という方法もあります。自治体により納付場所や納付方法が異なるため、納付先の自治体のホームページ等で確認が必要です。

6.確定申告を修正する際には訂正申告・更正の請求・修正申告が必要

確定申告の内容を間違えた場合は、申告後でも修正することができます。修正方法は訂正申告・更正の請求・修正申告の3つです。間違いの内容や、間違いに気付いた時期によって対応方法が異なります。

| 間違いの内容 | 間違いに気付いた時期 | 修正方法 |

| ・申告期限前に誤りや不備に気づいた場合 | 確定申告の期限前 | 訂正申告 |

| ・確定申告にもとづいて納めた税金が多すぎた場合 ・還付される税金が少なかった場合 | 確定申告の期限後 | 更正の請求 |

| ・確定申告にもとづいて納めた税金が少なかった場合 ・還付される税金が多すぎた場合 | 確定申告の期限後 | 修正申告 |

6-1.申告期限までに誤りや不備に気づいた場合には訂正申告

確定申告の間違いに気が付いたのが確定申告の期限前だった場合は、訂正申告を行います。訂正申告では、税金を多く申告していた場合も少なく申告していた場合も同じ方法で修正できます。

訂正申告の流れ

訂正申告の流れは以下のようになります。

①確定申告書を再作成する

②所轄の税務署に提出する

①確定申告書を再作成する

訂正申告の流れは通常の確定申告と基本的に同じです。正しい数字で確定申告書を作成し直し、再提出します。作成し直した確定申告書には、表題の余白に赤字で訂正申告と記載し、訂正前の確定申告書の提出日も記載しておきます。

②所轄の税務署に提出する

確定申告期限内に下記窓口に訂正した確定申告書を再提出し、申告します。申告書を提出する際は本人確認書類(電子申告では不要)が必要です。追加で提出が必要な控除証明書などがある場合は、訂正した確定申告書と一緒に提出します。最初の確定申告で提出した添付書類の再提出は必要ありません。

申告書の提出方法は窓口への持参だけでなく、郵送やe-Taxによる申告も受け付けています。

| 税の種類 | 申告書提出先 | |

| 法人税 | 税務署 | |

| 地方法人税 | ||

| 消費税 | ||

| 法人住民税 | 都道府県民税 | 都道府県税事務所 |

| 市町村民税 | 市町村役場または地方税事務所 | |

| 法人事業税 | 都道府県税事務所 | |

| 特別法人事業税 | ||

6-2.税金を多く申告してしまった場合や、還付される税金を少なく申告していた場合には更正の請求

確定申告の間違いに気が付いたのが確定申告の期限後で、税金を多く申告してしまった場合や、還付される税金を少なく申告していた場合は更正の請求を行います。請求が認められると払いすぎた税金が還付されます。

更正の請求の流れ

更正の請求の流れは以下のようになります。

①更正の請求書を作成する

②更正の請求理由の証明となる書類を準備する

③更正の請求書を提出する

①更正の請求書を作成する

更正の請求書を作成します。

税金ごとに使用する更正の請求書が異なります。更正の請求書は、国税である法人税・地方法人税・消費税については国税庁のホームページからダウンロードするか、税務署でもらうことができます。地方税である法人住民税・法人事業税・特別法人事業税については、各自治体のホームページからダウンロードするか、各自治体の窓口でもらえる場合もあります。

地方税である法人住民税・法人事業税・特別法人事業税について、東京都を例に見てみましょう。

| 税の種類 | 更正の請求書 |

| 法人税 | 更正の請求書 国税庁|法人税及び地方法人税の確定申告に係る税額等についての更正の請求 |

| 地方法人税 | |

| 消費税 | 消費税及び地方消費税の更正の請求書 国税庁|消費税及び地方消費税の更正の請求手続(法人用) |

| 法人住民税 | 法人都民税・事業税及び特別法人事業税 更正請求書 主税局|法人事業税・特別法人事業税・地方法人特別税・法人都民税 |

| 法人事業税 | |

| 特別法人事業税 |

②更正の請求理由の証明となる書類を準備する

更正の請求を行うには、更正の請求の理由となった事実を証明する書類を添付する必要があります。具体的には以下のような書類を添付します。

| 法人税 | 修正内容に関連する帳簿や証拠となる書類 修正内容を反映させた新たな決算書 など |

| 地方法人税 | |

| 消費税 | 取引明細書、領収書、請求書、納品書 など |

| 法人住民税 | 課税標準等または税額等が過大であることを証明する書類 法人税額等の更正通知書のコピー など |

| 法人事業税 | |

| 特別法人事業税 |

③更正の請求書を提出する

更正の請求書を提出します。更正の請求の期限は、法定申告期限から5年以内です。その期間を経過した後に法人税額等の更正などの後発的事由で納税額が過大あるいは還付金の額が過少となったときは、例外的にその事由が生じた日の翌日から2か月以内に限って更正の請求をすることが認められています。

申告書を提出する際は、本人確認書類(電子申告では不要)が必要です。更正の請求書の提出先は以下の窓口のほか、郵送やe-Taxによる申告も受け付けています。

| 税の種類 | 申告書提出先 | |

| 法人税 | 税務署 | |

| 地方法人税 | ||

| 消費税 | ||

| 法人住民税 | 都道府県民税 | 都道府県税事務所 |

| 市町村民税 | 市町村役場または地方税事務所 | |

| 法人事業税 | 都道府県税事務所 | |

| 特別法人事業税 | ||

6-3.納めた税金が少なかった場合や還付される税金が多すぎた場合には修正申告

確定申告の間違いに気が付いたのが確定申告の期限後で、税金を少なく申告してしまった場合や、還付される税金を多く申告していた場合には修正申告を行います。修正申告が必要になるのは、例えば以下のような場合です。

【修正申告が必要なケース】

売上や経費の計上漏れ、計算ミス、税額控除の適用誤り、所得の過大または過小申告 など

修正申告の流れ

修正申告の流れは以下のようになります。

①修正申告書を作成する

②修正申告書を提出する

①修正申告書を作成する

修正申告書を作成します。申告書は確定申告で使用したものと同じです。修正申告書であることを明示するため、標題に修正(消費税の場合は修正確定または修正中間)と記入します。

法人税、地方法人税、消費税の修正申告には、申告書のほかにも以下のような書類を添付します。

| 税の種類 | 提出書類 | |

| 法人税 | ・法人税申告書(別表一) ・別表四 ・別表五(一) ・別表五(二) など

| |

| 地方法人税 | ||

| 消費税 | 原則課税 | ・消費税及び地方消費税確定申告書(一般用) ・納税申告書、更正通知書、決定通知書などの写し |

| 簡易課税 | ・消費税及び地方消費税確定申告書(簡易用) ・納税申告書、更正通知書、決定通知書などの写し | |

| 法人住民税 | 都道府県民税 | ・中間・確定申告書(第六号様式) |

| 市町村民税 | ・中間・確定申告書(第二十号様式) | |

| 法人事業税 | ・中間・確定申告書(第六号様式) | |

| 特別法人事業税 | ・中間・確定申告書(第六号様式) | |

②修正申告書を提出する

修正申告には法定の提出期限はありませんが、税務調査前にできるだけ早く申告しましょう。こちらが修正申告をするよりも前に税務署から間違いを指摘されると、新たに納めることになる税額のほかに過少申告加算税または重加算税がかかる場合があります。

また、修正申告により増加した税金に対しては、確定申告書の提出期限から実際に納付された日までの期間に応じて延滞税が課税されます。

申告書を提出する際は、本人確認書類(電子申告では不要)が必要です。修正申告書の提出先は以下の窓口のほか、郵送やe-Taxによる申告も受け付けています。

| 税の種類 | 申告書提出先 | |

| 法人税 | 税務署 | |

| 地方法人税 | ||

| 消費税 | ||

| 法人住民税 | 都道府県民税 | 都道府県税事務所 |

| 市町村民税 | 市町村役場または地方税事務所 | |

| 法人事業税 | 都道府県税事務所 | |

| 特別法人事業税 | ||

7.法人が所有する資産に対する税金2つ

会社が所有している土地や家屋、土地家屋以外(事業用の機械、設備、車両など)の固定資産に対して課せられる税金を固定資産税といいます。

固定資産税は、実務上は固定資産税と償却資産税の2つに区分されています。固定資産税の対象は土地と家屋、償却資産税の対象は機械装置や器具備品・船舶・航空機・自動車税の課税対象とならないような車両などです。一覧で見てみましょう。

| 実務上の区分 | 固定資産の種類 | 固定資産の例 | 課税対象 | 課税までの流れ |

|---|---|---|---|---|

| 固定資産税 | 土地 | 田んぼ、畑、住宅地、池沼、山林、鉱泉地(温泉など)、牧場、原野などの土地 | 毎年1月1日時点で土地、家屋を所有している人 | 自治体が固定資産評価基準に基づいて固定資産を評価し課税 |

| 家屋 | 住宅、お店、工場(発電所や変電所を含む)、倉庫などの建物 | |||

| 償却資産税 | 土地家屋以外 | 会社等(事業者)が所有する構築物(広告塔やフェンスなど)、飛行機、船、車両や運搬具(鉄道やトロッコなど)、備品(パソコンや工具など)など | 毎年1月1日時点で償却資産を所有している人 | 償却資産を所有する法人が償却資産の内容を1月31日までに申告し課税 |

固定資産税と償却資産税では、課税までの流れが違います。土地や家屋などの固定資産税は、自治体が固定資産評価基準に基づいて固定資産を評価し課税するのに対し、土地家屋以外の償却資産に対する償却資産税は、法人が所有する償却資産の内容を自治体に申告し課税されます。

7-1.固定資産税の納税までの流れ

固定資産税の納税までの流れは以下のようになります。

①自治体が固定資産評価基準に基づいて固定資産税を課税する

②自治体から納税通知書が送付される

③固定資産税を納税する

①自治体が固定資産評価基準に基づいて固定資産税を課税する

毎年1月1日に所有する土地・家屋などの固定資産について、総務大臣が定めた固定資産評価基準に基づいて、その固定資産が所在する市区町村(東京23区内の場合は東京都)が評価し、固定資産税評価額を決定します。各自治体が個別に決定した固定資産税評価額から算出された課税標準額に税率をかけて固定資産税の税額が決まります。土地・家屋の評価額は、3年ごとに見直しが行われます。

②自治体から納税通知書が送付される

市区町村(東京23区内の場合は東京都)から会社へ、毎年4~5月ごろに固定資産税の納税通知書と納付書が送付されます。

③固定資産税を納税する

固定資産税は、1年分の税額を4期に分割して納付します。市区町村によって納期は異なり、各期の納付期限は納税通知書に記載されています。第1期に1年分の税額をまとめて納付することも可能です。市町村によっては、納税通知書に1年分一括払い用の納付書が同封されていることもあります。

納税方法は自治体によって異なりますので、固定資産税の納税通知書や納付書、各自治体のホームページ等で確認しましょう。

7-2.償却資産税の申告の流れ

償却資産税の申告の流れは以下のようになります。

①償却資産に関する情報をまとめて地方自治体に提出する

②申告書をもとに自治体が償却資産課税台帳に登録し、その旨が公示される

②自治体から納税通知書が送付される

③償却資産税を納税する

①償却資産に関する情報をまとめて地方自治体に提出する

会社はその年の1月1日時点で所有する償却資産について、毎年1月31日までにどのような償却資産を所有しているかまとめ、償却資産申告書を市区町村(東京23区内の場合は東京都)に提出して、申告を行います。申告方法には、一般方式と電算処理方式があります。

| 一般方式 | 初年度にすべての償却資産を申告し、2年目以降は償却資産の増減についてのみ申告する方法。償却資産評価額の計算は自治体が行う |

| 電算処理方式 | 毎年すべての償却資産を申告する方法。償却資産評価額の計算も事業者が行う |

②申告書をもとに自治体が償却資産課税台帳に登録し、その旨が公示される

申告内容をもとに自治体が資産ごとの評価額を算出し税額を決定します。

そして、決定した償却資産評価額は課税台帳へ登録され、その旨が公示されます。この時点で償却資産台帳に登録された償却資産評価額が閲覧可能になるので、登録された評価額について不服がある場合は審査の申し出ができます。審査申出が認められると税額が変更となることがあります。

③自治体から納税通知書が送付される

6月上旬に、市区町村(東京23区内の場合は東京都)から納税通知書が送付されます。償却資産評価額以外の不服(非課税・減免の適用、税額等)がある場合は審査請求ができます。審査請求が認められると税額が変更となることがあります。

④償却資産税を納税する

償却資産税は1年分の税額を4期に分割して納付します。市区町村によって納期は異なり、各期の納付期限は納税通知書に記載されています。第1期に1年分の税額をまとめて納付することも可能です。市区町村によっては、納税通知書に1年分一括払い用の納付書が同封されていることもあります。

納税方法は自治体によって異なりますので、償却資産税の納税通知書、各自治体のホームページ等で確認しましょう。

8.法人が従業員から直接徴収し納める税金2つ

社員の給料や役員報酬にかかる所得税と住民税は個人が負担する税金ですが、会社側が給与から天引きし、個人に代わって納税します。会社が従業員から直接徴収し納める所得税を源泉所得税、会社が従業員から直接徴収し納める住民税を住民税の特別徴収といいます。

| 税の種類 | 納付方法 | 納付期限 |

| 源泉所得税 | 毎月の給与額や賞与額、発生する報酬額等をもとに会社が源泉所得税額を算出し納付(申告納税) | 基本的に給料を支払った月の翌月10日まで |

| 住民税の特別徴収 | 従業員それぞれの前年所得をもとに自治体が住民税額を算出し、会社側に通知される税額で納付(賦課課税) | 基本的に給料を支払った月の翌月10日まで |

※源泉所得税の納期の特例

給与などを支給する人員が常時10人未満の源泉徴収義務者には特例があり、源泉徴収した所得税・復興特別所得税を半年分まとめて納めることができます。

8-1.源泉所得税の計算方法

源泉所得税の徴収は、以下のような支払いを行った際に必要になります。

・給与や賞与

・原稿料や講演料など

・弁護士、公認会計士、司法書士などに支払う報酬

・料金・診療報酬

・プロスポーツ選手やモデル、外交員などに支払う報酬・料金

・マスメディアへの出演料など

・接待のためのコンパニオンなどに支払う料金 など

源泉所得税額の計算方法には、源泉徴収税額表で算出する方法と税率で計算する方法があります。

給与や賞与などに課せられる源泉所得税→給与や賞与の額と扶養親族の人数をもとに源泉徴収税額表を使って算出

給与や賞与などに課せられる源泉所得税の場合は、源泉徴収税額表で金額を算出できます。給与や賞与はその都度変動するケースが多いため、毎月納める税金額は変動します。

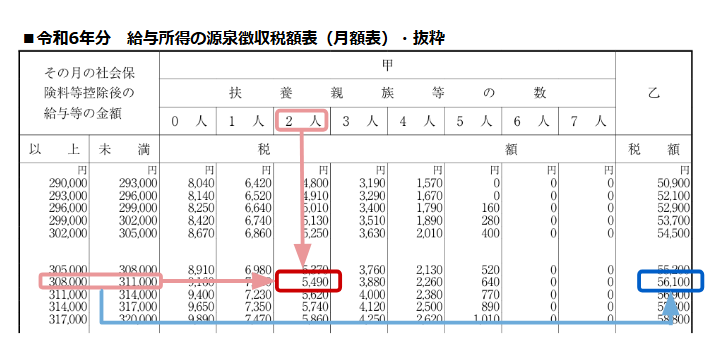

では、実際に源泉徴収税額表から給与の源泉所得税額を見てみましょう。

【給与額310,000円、扶養親族2人の場合】

源泉徴収税額表から源泉所得税は5,490円

【給与額310,000円、扶養親族の申告がない場合】

源泉徴収税額表から源泉所得税は56,100円

賞与の源泉所得税について詳しく知りたい方は、こちらの記事をご覧ください。

辻・本郷Navi|賞与の源泉所得税、間違えないための正しい計算方法を解説

原稿料や出演料など報酬に課せられる源泉所得税→発生した報酬に税率をかけて算出

原稿料や出演料などの報酬に対する源泉所得税の場合は、発生した料金から源泉徴収するのが一般的です。報酬が発生するごとに税金を納付しなければなりません。

原稿料や出演料などの報酬に対する源泉所得税は、以下の計算式で求められます。

報酬額 × 10.21% = 源泉所得税

※1回の支払いが100万円を超えた部分に対する税率は20.42%

では、実際に原稿料や出演料などの報酬に対する源泉所得税額を見てみましょう。

【原稿料20万円の場合】

20万円 × 10.21% = 20,420円

この原稿料に対する源泉所得税は20,420円になります

8-2.源泉所得税の申告の流れ

源泉所得税の申告の流れは以下のようになります。

①源泉所得税を計算する

②所得税徴収高計算書を作成する

③所得税徴収高計算書を提出し、源泉所得税を納付する

①源泉所得税を計算する

8-1.源泉所得税の計算方法で源泉所得税額を算出します。

②所得税徴収高計算書を作成する

所得税徴収高計算書を作成します。所得税徴収高計算書とは、源泉所得税を国に納めるときに必要な書類です。所得税徴収高計算書は対象となる所得ごとに9種類ありますが、よく使用するのは給与所得・退職所得等の所得税徴収高計算書と報酬・料金等の所得税徴収高計算書です。税務署でもらう、もしくは郵送で取り寄せることも可能です。

| 支払いの種類 | 使用する所得税徴収高計算書 |

| 給与や賞与の場合 | 給与所得・退職所得等の所得税徴収高計算書(一般用) |

| 給与所得・退職所得等の所得税徴収高計算書(納期特例用) ※納期の特例を申請している場合 | |

| 原稿料や出演料などの報酬の場合 | 報酬・料金等の所得税徴収高計算書 |

③所得税徴収高計算書を提出し、源泉所得税を納付する

所得税徴収高計算書は、以下の期限までに税務署または金融機関へ提出します。

源泉所得税の納付期限は、所得税徴収高計算書の提出期限と同じです。法人税と同じ方法で源泉所得税を納付します。e-Taxを利用すると、オンラインで所得税徴収高計算書の作成から源泉所得税の納付までが完結します。

| 給与所得・退職所得等の所得税徴収高計算書(一般用) | 給与や報酬などを支払った月の翌月10日まで |

| 給与所得・退職所得等の所得税徴収高計算書(納期特例用) | 1月から6月までの支払い分は7月10日まで 7月から12月までの支払い分は翌年1月20日まで |

| 報酬・料金等の所得税徴収高計算書 | 報酬・料金などを支払った月の翌月10日まで |

8-3.住民税の特別徴収の納税までの流れ

住民税の特別徴収は、従業員それぞれの前年所得を基準に自治体が計算し会社に税額通知が届く仕組みのため、会社が住民税を算出する必要はありません。

住民税の特別徴収の納税までの流れは以下のようになります。

①各自治体から会社に住民税の決定通知書が送付される

②通知書の徴収税額を従業員の給与から差し引き住民税を納付する

①各自治体から会社に住民税の決定通知書と納付書が送付される

都道府県や市区町村から会社へ、毎年5月末までに住民税の決定通知書と納付書が送付されます。

②通知書の徴収税額を従業員の給与から差し引き住民税を納付する

住民税の決定通知書に記載されている住民税の徴収税額を、6月から翌年5月までの間従業員の毎月給与から差し引き、翌月10日までに納付書を使用して納税します。

納税方法は自治体によって異なりますので、住民税の決定通知書や納付書、各自治体のホームページ等で確認しましょう。

9.法人が納めるそのほかの税金3つ

ここまで、法人が納めなければならない代表的な税金を9種類見てきました。このほかにも、法人として把握しておきたい税金が3種類あります。早速見ていきましょう。

| 税の種類 | 課税対象 | 納付期限 |

| 印紙税 | 印紙税法で定められた課税文書 | その都度 |

| 登録免許税 | 会社の商業登記、土地や建物の不動産登記、旅行業・人材派遣業などの許認可 | その都度(一般的には登記申請の際同時に) |

| 自動車税 | 所有している自動車 | 5月31日まで |

9-1.印紙税

印紙税とは、課税文書に収入印紙を貼ることで納める税金です。収入印紙を購入することで納付しているとみなされます。収入印紙が必要になる課税文書には、以下のようなものがあります。

| ・不動産売買契約書 ・特許権や著作権に関する契約書 ・土地賃貸契約書 ・運送契約書や貨物運送引受書 ・工事請負契約書や広告契約書 など 国税庁|印紙税額の一覧表 |

収入印紙は以下の場所で購入することができます。収入印紙は切手などと同じように、基本的には現金でしか購入できません。

郵便局や法務局

コンビニやタバコ屋、酒屋等(取扱店のみ)

9-2.登録免許税

登録免許税とは、会社の商業登記、土地や建物の不動産登記、旅行業・人材派遣業などの許認可の際などに発生する税金です。ここでは、法人に関わりの深い会社の商業登記と不動産登記の主なものについて見ていきます。

| 登記内容 | 登記が必要な例 | 費用 |

| 会社の商業登記 | 株式会社設立 | 資本金の額 × 0.7% ※15万円に満たないときは、申請件数1件につき15万円 |

| 合同会社設立 | 資本金の額 × 0.7% ※6万円に満たないときは、申請件数1件につき6万円 | |

| 株式会社または合同会社の資本金の増加 | 増加した資本金の額 × 0.7% ※3万円に満たないときは、申請件数1件につき3万円 | |

| 代表者の変更 | 1件につき3万円 ※資本金の額が1億円以下の会社については1万円 | |

| 支店の設置 | 1箇所につき6万円 | |

| 登記事項の変更や廃止 | 1件につき3万円 | |

| 不動産登記 | 土地の売買 | 不動産の価額 × 2% ※令和8年3月までに登記を受ける場合、軽減税率1.5% |

| 建物の所有権の保存 | 不動産の価額 × 0.4% |

例えば、株式会社を設立する際の商業登記には資本金の額×0.7%、株式会社の資本金増加の登記には増加した資本金の額×0.7%、会社として土地を購入した際の不動産登記には土地の価額×2%の登録免許税が必要になります。

登録免許税の納税方法

登録免許税は以下の3つの方法で納付できます。

①収入印紙で納付する

②現金で納付する

③インターネットバンキング・ATMで納付する

①収入印紙で納付する

法務局に登記申請書を提出するときに、登録免許税額分の収入印紙を購入し登録免許納付用台紙に貼り付けて、一緒に提出します。

登記申請書は法務局でもらうか、法務局のホームページからダウンロード、または郵送で取り寄せることが可能です。登録免許納付用台紙は法務局の窓口でもらえますが、特に規定はないのでA4のコピー用紙で代用しても問題ありません。

②現金で納付する

あらかじめ法務局が指定する口座宛に登録免許税額を振り込み、領収書を登記申請書に貼付して法務局に提出します。

③インターネットバンキング・ATMで納付する

登記申請をオンラインで行った場合、インターネットバンキング・ATMを利用した電子納付が可能です。インターネットバンキングが利用可能な金融機関は、e-Gov電子納付から確認できます。

ATMから納付する場合、利用できるのはPay-easy(ペイジー)マークがあるATMのみです。オンラインで登記申請を行った場合でも、収入印紙や現金による納付も可能です。

9-3.自動車税

自動車税とは、社用車や貨物車など、会社で所有している自動車に対して課せられる税金です。その年の4月1日時点で所有する、会社名義の車に対し課税されます。排気量によって自動車税(種別割)と軽自動車税(種別割)に分けられ、納税先が異なります。

| 税金の種類 | 排気量 | 納税先 | 課税対象 | 納付期限 |

| 自動車税(種別割) | 排気量660ccを超える | 都道府県 | その年の4月1日時点で所有者に対して | 5月31日までに納税 |

| 軽自動車税(種別割) | 排気量660cc以下 | 市区町村 | その年の4月1日時点で所有者に対して |

自動車税(種別割)・軽自動車税(種別割)の税額は、自動車の乗用・貨物・トラック等の用途や、総排気量・最大積載量等によって定められています。標準税率での東京都の乗用車・営業用の自動車税と、北区の軽自動車税・営業用を例に見てみましょう。

| 総排気量 | 乗用車・営業用の税額(円) | 軽自動車・営業用の税額(円) |

| 電気自動車 | 7,500 | 四輪以上・乗用 6,900 四輪以上・貨物 3,800 |

| 1,000cc以下 | 7,500 | |

| 1,000cc超1,500cc以下 | 8,500 | |

| 1,500cc超2,000cc以下 | 9,500 | |

| 2,000cc超2,500cc以下 | 13,800 | |

| 2,500cc超3,000cc以下 | 15,700 | |

| 3,000cc超3,500cc以下 | 17,900 | |

| 3,500cc超4,000cc以下 | 20,500 | |

| 4,000cc超4,500cc以下 | 23,600 | |

| 4,500cc超6,000cc以下 | 27,200 | |

| 6,000cc超 | 40,700 |

【グリーン化特例】

令和8年3月まで、排出ガス性能および燃費性能が優れる環境負荷の小さい自動車は、その性能に応じて、新規登録年度(自動車検査証の初度検査年月)の翌年度のみ自動車税(種別割)・軽自動車税(種別割)の税額が概ね75%軽減されます。初めての車両登録から一定年数を経過した環境への負荷が大きい自動車については、税額が概ね15~20%増額されます。

このほかにも、自動車税(種別割)・軽自動車税(種別割)について、独自の制度を導入している自治体もありますので、詳しくは自治体のホームページ等で確認が必要です。

自動車税(種別割)・軽自動車税(種別割)の納税までの流れ

自動車税(種別割)・軽自動車税(種別割)の納税までの流れは以下のようになります。

①各自治体から会社に自動車税(種別割)・軽自動車税(種別割)の納税通知書が送付される

②自動車税(種別割)・軽自動車税(種別割)を納付する

①各自治体から会社に自動車税(種別割)・軽自動車税(種別割)の納税通知書が送付される

自動車税(種別割)は都道府県から、軽自動車税(種別割)は市区町村から会社へその年の4月1日時点での所有者に対して、5月上旬に納税通知書が届きます。

②自動車税(種別割)・軽自動車税(種別割)を納付する

自動車税(種別割)・軽自動車税(種別割)は5月31日までに納税します。

納税方法は自治体によって異なりますので、自動車税(種別割)・軽自動車税(種別割)の納税通知書、各自治体のホームページ等で確認しましょう。

10.お困りの際は辻・本郷 税理士法人にご相談を

ここまで、法人が納めなければならない代表的な税金12種類について解説してきました。法人に課せられる税金は種類が多く、仕組みが複雑になっていることがお分かりいただけたかと思います。

法人が納めなければならない税金を把握できていないと、納税遅れや申告漏れにより延滞税や加算税などのペナルティが課される恐れがあります。

「自分できちんと納税できるだろうか」「こんなに覚えられない…」など、少しでも不安に思う方はぜひ一度、辻・本郷 税理士法人にご相談ください。辻・本郷 税理士法人は個人事業主の方の法人化や会社設立を力強くサポートいたします。

11.まとめ

では、法人が納めなければならない代表的な税金12種類についてもう一度まとめます。

| 税の種類 | どんな税か | 確定 申告 | 中間 申告 | 納税期限 | |

| ①法人税 | 企業がその利益に対して課せられる税金 | 〇 | 〇 | 事業年度終了日翌日から2か月以内 | |

| ②地方法人税 | 法人税の一部、法人税と同じく企業が得た利益に対して課せられる税金 | 〇 | 〇 | ||

| ③消費税 | ほぼ全ての取引に対して課せられる税金 | 〇 | 〇 | ||

| ④法人住民税 | 企業が事業を行っている場所の地方自治体に納める税金 | 〇 | 〇 | ||

| ⑤法人事業税 | 企業が行う事業に課される税金 | 〇 | 〇 | ||

| ⑥特別法人事業税 | 法人事業税の一部、特定の法人に対して追加的に課税される税金 | 〇 | 〇 | ||

| ⑦固定資産税 | 固定資産税 | 土地や家屋などの固定資産に対して課せられる税金 | - | - | 1/1時点で所有する固定資産に課税、4期に分けて納税 |

| 償却資産税 | 土地家屋以外(事業用の機械、設備、車両など)の固定資産に対して課せられる税金 | - | - | 1/31までに申告し、4期に分けて納税 | |

| ⑧源泉所得税 | 会社が従業員の所得税を直接徴収し、従業員に代わって納める税金 | - | - | 毎月もしくは半年ごと | |

| ⑨住民税(特別徴収) | 会社が従業員の住民税を直接徴収し、従業員に代わって納める税金 | - | - | ||

| ⑩印紙税 | 課税文書に収入印紙を貼ることで納める税金 | - | - | その都度 | |

| ⑪登録免許税 | 会社の商業登記、土地や建物の不動産登記、旅行業・人材派遣業などの許認可の際などに発生する税金 | - | - | ||

| ⑫自動車税 (軽自動車税) | 所有している自動車に課せられる税金 | - | - | 4/1時点で所有する車両に課税、5月末まで | |

次に法人の主な税務申告の一覧です。

| 申告の種類 | どんな申告か |

| 確定申告 | 事業年度ごとに決算までの所得を計算し、その所得にかかる税金を確定し納めるための申告 |

| 中間申告 | 事業年度の途中でその期の税金の一部を納めるための申告 |

| 訂正申告 | 確定申告期限前に、確定申告の誤りや不備に気づいた場合の修正をするための申告 |

| 更正の請求 | 確定申告期限後に、確定申告で税金を多く申告してしまった場合や、還付される税金を少なく申告していた場合の修正をするための申告 |

| 修正申告 | 確定申告期限後に、確定申告で納めた税金が少なかった場合や還付される税金が多すぎた場合の修正をするための申告 |

法人の税金や税務申告は、正しく把握することで漏れのない適切な納税につながります。納税遅れや申告漏れにより延滞税や加算税などのペナルティが課されないよう、しっかり理解しておきましょう。