自社株を売買により、後継者に引き継ぎたい。非上場株式だから自由に株式の価格が決められる。安く売れば、買い手の負担も少なくなるはず。

そう思っている経営者の方もいるかもしれません。

たしかに売り手・買い手の合意があれば、非上場株式を譲渡する価格を自由に決めることができます。しかし、買い手が想定外の税金を支払うことになったり、売り手が高額な税金の支払いが必要になることが考えられるため、注意が必要です。

本記事では、自社株の低額譲渡による課税について解説しています。

目次

1.自社株の低額譲渡とは?

自社株を本来の価額(時価)よりも著しく低い金額で売買することを低額譲渡といいます。

証券取引所に上場している株式は、株式市場で売買されるため、売買価格は市場価格が目安となります。一方で、非上場株式の場合、売り手と買い手の合意があれば、自由に売買価格を決めることが可能です。

時価よりも著しく低い金額で売買を行った場合、一般的な売買を行った場合と異なる課税となります。知っておかないと想定外の税金の負担を背負うことになるかもしれません。

なお、低額譲渡に該当するするかどうかは、売買価格が時価の2分の1の価格を下回ることがひとつの基準となります。しかし、明確な基準はなく、個々のケースによる判断が必要です。

2.自社株の低額譲渡が得とは言えない理由

自社株の低額譲渡を行った場合、一般的な売買では発生しない課税があったり、税金の金額が増えることに注意が必要です。

2-1.低額譲渡は、売り手も買い手も課税負担が増える

通常、売り手は株の取得価格と譲渡価額の差額が株式を譲渡することで得られる譲渡益となります。しかし、時価と取得費の差額に課税されることで、売り手に課税される税金が想定よりも多くなることがあるのです。

一方、通常の売買では課税されない買い手側にも税金が発生することに注意が必要です。

その結果、想定外に高額な納税が必要となったり、税金が必要であることを把握しておらず、税金の申告漏れをすることにもなりかねません。そうなると、延滞税や無申告加算税、重加算税、過少申告加算税などのペナルティを課されることもあります。

自社株の低額譲渡を行う際は、売買費用だけでなく、必要となる税金を把握しておくことが非常に重要なのです。

2-2.売り手が数倍の税金、買い手は想定外の税金を負担することも

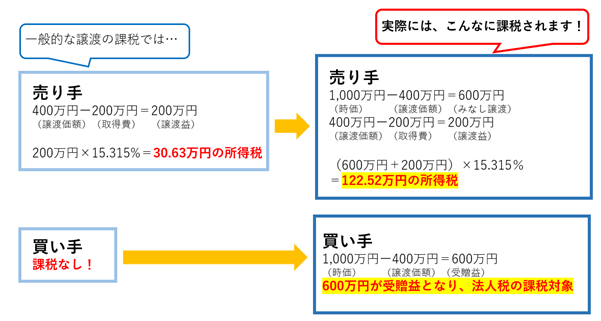

株式の低額譲渡の課税の一例として、売り手に想定の4倍の所得税、負担がないはずの買い手にも課税が生じるケースを紹介しましょう。

売り手が個人、買い手が法人であり、自社株の時価が1,000万円、譲渡価額400万円、取得費200万円として計算します。

※住民税については、考慮しておりません。

一般的な譲渡の場合、譲渡価額から取得費を差し引いた額に課税されるため、売り手の所得税は約31万円となります。また、買い手は課税されません。しかし、低額譲渡を行った場合の所得税額は、約123万円、買い手は、600万円の受贈益に対し、法人税が課税されることになります。

低額譲渡の税金の詳細は、第3章「自社株の低額譲渡を行った場合の課税4つのパターン」で解説します。

3.自社株の低額譲渡を行った場合の課税4つのパターン

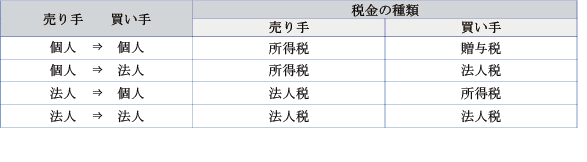

自社株の低額譲渡を行った場合は、以下の税金が課税されます。

一般的に株式の売買による譲渡益は、譲渡価額と株式の取得価額の差額となります。しかし、低額譲渡が行われた場合は、売り手の課税額が高額になる可能性があるほか、通常では発生しない、買い手にも課税されることに注意しましょう。

自社株を低額譲渡した場合の課税4つのパターンの詳細を見ていきます。

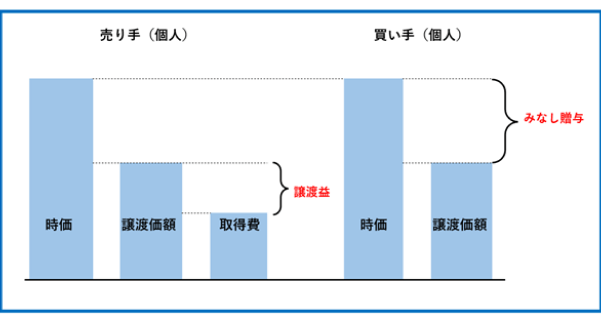

3-1.個人から個人への低額譲渡

個人から個人へ自社株を低額譲渡した場合、売り手には、取得費に応じた譲渡益、買い手には、みなし贈与として贈与税が課税されます。

売り手の課税

売り手には、自社株を低額譲渡した場合、譲渡価額と取得費の差額が譲渡益として課税されます。もし、譲渡価額が取得費を下回っていた場合は、課税はありません。

買い手の課税

通常、適正な価額で株式の売買を行った場合、買い手側には課税されません。しかし、時価よりも低い価額で譲渡を行った場合、時価と譲渡価額の差額がみなし贈与となり、贈与税が課税されます。

みなし贈与

贈与の認識がなかったとしても、実質的に贈与を受けたのと同等の経済的な利益が得られた場合に「贈与があった」とみなされること。

自社株の時価が1,000万円、譲渡価額400万円、取得費200万円として、税金の計算をしてみましょう。

売り手の課税

譲渡価額400万円ー取得費200万円=200万円(譲渡益)

200万円×15.315%=30.63万円の所得税が課税される

買い手の課税 ※一般贈与として計算

時価1,000万円ー譲渡価額400万円=600万円(みなし贈与)

600万円×30%ー65万円(控除額)=115万円の贈与税が課税

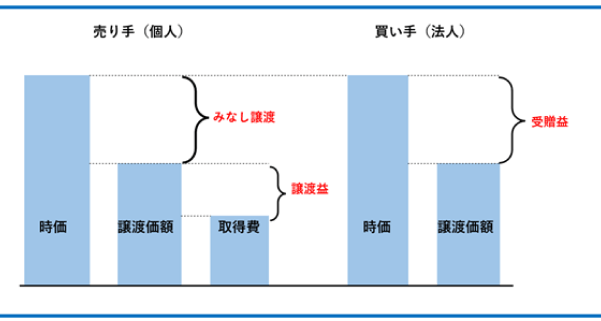

3-2.個人から法人への低額譲渡

個人から法人に自社株の低額譲渡を行った場合、実際には利益を得ていないにもかかわらず、課税されるみなし譲渡や、買い手である法人も時価と譲渡価額の差額が受贈益になることに注意が必要です。

売り手の課税

譲渡価額と取得費の差額が譲渡益として所得税の課税対象になるのは、個人同士の売買と同様です。買い手が法人の場合には、時価と譲渡価額の差額がみなし譲渡となります。実際の収入はありませんが、所得税が課税されるので注意が必要です。

みなし譲渡

無償もしくは著しく低い価額で資産を譲渡した場合、時価で譲渡したものとみなして課税すること。

買い手の課税

適正な価格の株式の売買では、買い手である法人には税金は発生しません。時価と譲渡価額に差がある場合は、受贈益として法人税が課せられます。

受贈益

受贈益とは、無償や低額で資産を譲受した場合の利益のこと。特別損益のひとつで、法人税が課せられる。

自社株の時価が1,000万円、譲渡価額400万円、取得費200万円として、税金を計算してみます。

売り手の課税

時価1,000万円ー譲渡価額400万円=600万円(みなし譲渡)

譲渡価額400万円ー取得費200万円=200万円(譲渡益)

(200万円+600万円)×15.315%=122.52万円の所得税が課税される

買い手の課税

時価1,000万円ー譲渡価額400万円=600万円(受贈益)

600万円が受贈益となり、法人税の課税対象となる

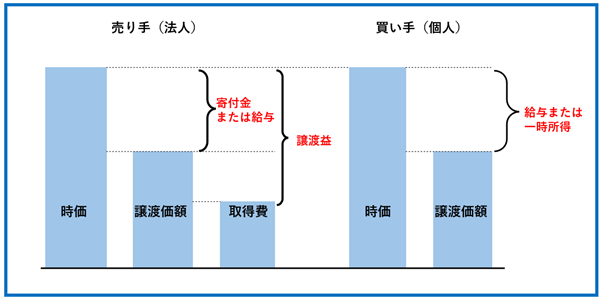

3-3.法人から個人への低額譲渡

売り手が法人、買い手が個人の場合は、買い手と法人との関係により、時価と譲渡価額の差額の取扱いが異なります。売り手、買い手の双方が時価と譲渡価額の差額に課税されることに注意しましょう。

売り手の課税

法人の売り手が、個人の買い手に自社株を低額譲渡する場合、時価と取得費の差額が譲渡益となり、法人税の課税対象です。

(注1)時価と譲渡価額の差額は、買い手の個人と法人の間に雇用関係等の有無によりに課税関係が異なるので注意が必要です。

- 買い手が法人に属さない第三者:寄付金に該当します。寄付金には、損金算入限度額があり、その額を越えた部分が法人税の課税対象です。

- 買い手が法人の役員:役員賞与とみなされるため、損金不算入となります。法人税の課税対象です。

- 買い手が法人の従業員:給与となります。不相当に高額な部分は損金不算入となり、法人税の課税対象です。

買い手の課税

法人の売り手から、株を買う個人は、時価と譲渡価格の差額に所得税が課税されます。法人の役員・従業員は給与所得、法人に属さない第三者の場合は、一時所得です。

自社株の時価が1,000万円、譲渡価額400万円、取得費200万円として、計算してみましょう。

売り手の課税

時価1,000万円ー譲渡価額400万円=600万円(譲渡益)

600万円が法人税の課税対象となる

※なお、法人税の課税対象となる額の詳細は、買い手が法人に属さない第三者、法人の役員・従業員など、法人との雇用関係等により異なります(上記注1参照)

買い手の課税 ※一時所得で計算

時価1,000万円ー譲渡価額400万円ー50万円(特別控除額)=550万万円(一時所得)

550万円÷2=275万円を総所得に算入し、所得税を計算する

(注2)収入が一時所得のみだった場合の計算

275万円×30%-9万7500円(控除額)=17万7500円の所得税が課税される

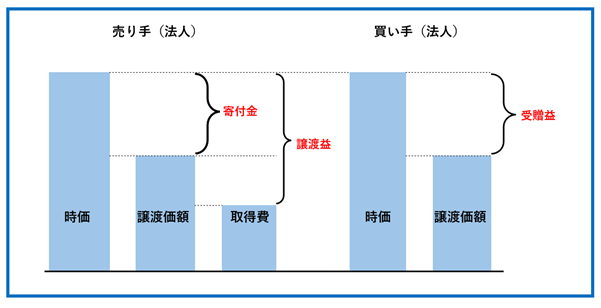

3-4.法人から法人への低額譲渡

売り手も買い手も法人の場合は、買い手の時価と譲渡価額の差額が受贈益となります。

売り手の課税

法人の売り手が、法人の買い手に自社株を時価よりも安く譲渡する場合、時価と取得費の差額が譲渡益となり、法人税の課税対象となります。時価と譲渡価額の差額は、買い手への寄付金という取扱いになります。

買い手の課税

法人の買い手から、時価よりも安く株を譲り受けた法人は、時価と譲渡価額の差額が受贈益となり、法人税の課税対象となります。

自社株の時価が1,000万円、譲渡価額400万円、取得費200万円として、計算してみます。

売り手の課税

時価1,000万円⊸譲渡価額400万円=600万円(譲渡益)

600万円が 寄付金となり、法人税の課税対象となる

買い手の課税

時価1,000万円⊸譲渡価額400万円=600万円(受贈益)

600万円の受贈益が、法人税の課税対象となる

4.故意に低額譲渡を行うケース

分散している株式を買い集める場合に、あえて低額譲渡を行うことがあります。

株式の分散とは、相続や従業員の持株会、資金調達のための株式の発行などにより、複数人が株式を所有している状態です。分散している状態は、経営者と少数株主(親会社以外の株主)の双方にさまざまなデメリットがあります。

経営者のデメリット:経営への影響、事業承継税制の利用への影響。

- 少数株主であっても、少数株主権(※1)や単独株主権(※2)の行使により、スムーズな経営や重要事項の決定の妨げになることがある。

- 議決権保有率によっては、相続税・贈与税の納税猶予が受けられる「事業承継税制」の利用ができない。

少数株主のデメリット:株式を所有するメリットがない、相続税が課税される

- 中小企業の場合、株式を所有していても、配当金などのメリットがないことが多い。

- 売却をする相手を探すことが難しい。

- 相続があった場合に相続税の課税対象になる。

(※1)少数株主権…株式を一定以上の割合で保有することで行使できる権利。株主提案権や役員の解任を求める権利、帳簿閲覧権などがある。

(※2)単独株主権…株式を一株でも所有することで行使できる権利。株主総会における議決権、株主代表訴訟の提訴権、新株発行の差し止め権などがある。

株式の値段が低額であっても、支払う税金を超える譲渡益が得られれば、売ってしまったほうが少数株主にとってメリットが大きくなります。経営者と少数株主の利害が一致することで低額譲渡が行われるのです。

まとめ

最後に自社株を低額譲渡するリスクについて振り返ってみましょう。

自社株を低額譲渡した場合の注意すべきポイントは、以下の通りです。

自社株を低額譲渡した場合でも、時価で譲渡したものとして課税が行われる

- 売り手:時価と取得費用の差額に課税されるため、譲渡で得られた費用よりも課税対象額が大きくなる。

- 買い手:通常、買い手には課税されないが、低額譲渡では時価と譲渡費用の差額に課税される。

自社株の低額譲渡を行った場合、課税には4つのパターンがあります。

(1)売り手:個人→買い手:個人

- 売り手:譲渡価額と取得費の差額が譲渡益として課税される。

- 買い手:時価と譲渡価額の差額がみなし贈与となり、贈与税が課税される。

(2)売り手:個人→買い手:法人

- 売り手:譲渡価額と取得費の差額である譲渡益に加え、時価と譲渡価額の差額がみなし譲渡となり、所得税が課税される。

- 買い手:時価と譲渡価額の差額が受贈益となり、法人税の課税対象となる。

(3)売り手:法人→買い手:個人

- 売り手:時価と取得費の差額が譲渡益となり、法人税の課税対象となる。時価と譲渡価額の差額は、買い手が法人の役員・従業員である場合は給与、法人に属さない第三者である場合には寄付金になる。

- 買い手:時価と譲渡価格の差額に所得税が課税される。法人の役員・従業員は給与所得、法人に属さない第三者の場合は、一時所得となる。

(4)売り手:法人→買い手:法人

- 売り手:時価と取得費の差額が譲渡益となり、法人税の課税対象となる。時価と譲渡価額の差額は、買い手への寄付金になる。

- 買い手:時価と譲渡価額の差額が受贈益となり、法人税の課税対象となる。

税金の負担が大きくなっても、あえて低額譲渡を行うケースもあります。

株式が分散している場合は、経営者と少数株主の双方にとってデメリットがある。そのため、低額であっても譲渡を行い、株式を買い集めることがある。

低額譲渡には、さまざまな税金のリスクがあることに注意しましょう。売買による株式の譲渡を考えている方の参考になれば、幸いです。