「事業承継を考えはじめたけど、誰に相談したらいいのだろうか?

いつもの銀行?顧問の税理士?それとも専門の会社?」

本記事をご覧になっているみなさんは、このような疑問をお持ちではないでしょうか。

事業承継の相談は税理士に依頼することがおすすめです。

なぜなら、税理士は事業承継において現在の経営者から後継者へ継承する「自社株」「有形の経営資源」「ヒト」「無形の経営資源」の4種類すべてにおいて、アドバイスをすることができる存在だからです。

本記事では、なぜ事業承継の相談を税理士へ依頼することがおすすめなのかを、税理士が行うことができる事業承継支援の内容・相談のタイミング・報酬などにも触れながら解説してまいります。

また、「顧問の税理士に相談してみたけど、反応がいまいちだった…。」と思われている方を対象に、事業承継に強い税理士を選ぶポイントも紹介しています。

本記事が事業承継をご検討されはじめた経営者のみなさんの一助となれば幸いです。

目次

1.事業承継の相談は税理士に依頼することがおすすめ

事業承継の相談は税理士に依頼することがおすすめです。

事業承継の時に、現在の経営者から後継者へ承継するものは、大きく分けて以下の4つがあります。

税理士はこの承継するもの4つすべてに対して、専門知識を有し、アドバイスをすることができます。

| 自社株 | ◎ 専門分野 |

|---|---|

| 有形の経営資源 (会社の所有する土地、事業用財産など) | ◎ 専門分野 |

| ヒト (後継者の選定や育成など) | 〇 相談・コンサルティング可能 |

| 無形の経営資源 (経営理念、信用、人脈など) | 〇 相談・コンサルティング可能 |

税理士は税務の専門家として、自社株・有形の経営者資源がいくらか(評価額)を算出し、事業承継をする際にかかる税金の額を計算することができます。

また、専門知識を活かし、財産評価額を下げ、納める税金を抑える施策を立て、実行することもできます。

さらに、数多くの事業承継に立ち会ってきた経験をもとに、後継者の選定や育成のためのアドバイス、信用や人脈といった無形の経営資源についての相談・コンサルティング業務を行うことも可能です。

税理士と聞くと、「自社株の評価をする人」というイメージがあるかもしれませんが、事業承継に関する経営者のお悩みをトータルでサポートすることができる存在が税理士なのです。

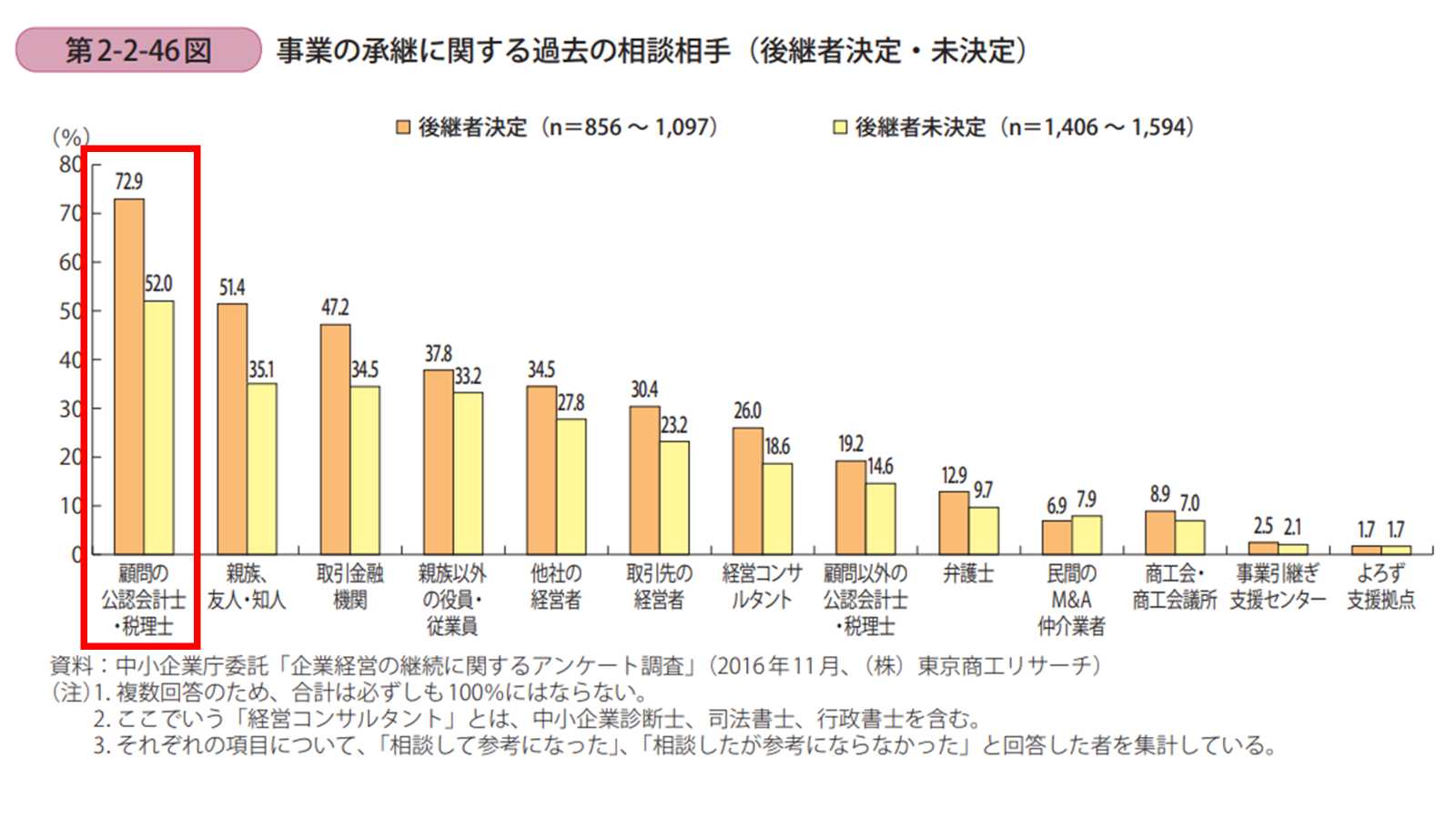

1-1.7割以上の企業が税理士・公認会計士に相談している

実際に、中小企業庁委託の調査によると、後継者決定起業の72.9%が顧問の公認会計士・税理士に事業承継について相談をしています。

中小企業庁委託「企業経営の継続に関するアンケート調査」(2016年11月、(株)東京商工リサーチ)p.268からグラフを引用し、辻・本郷 税理士法人が作成

1-2.税理士以外の主な事業承継の相談先一覧

事業承継の主な相談先をご紹介いたします。

事業承継についての相談先は、税理士以外にも金融機関や商工会議所、コンサルティング会社、M&A専門会社などがあります。

特に金融機関は経営者の方にとって、身近な存在です。

「事業承継の相談は、まずいつもの銀行の担当者に…。」とお考えになる方も多いのではないでしょうか。

事業承継の専門税理士などと繋がりがない場合には、きっかけとしてはよいかとおもいます。

ですが、どこへ相談した場合でも、自社株や有形の経営資源の評価から税務署への贈与税・相続税の申告は税理士が対応します。事業承継において、自社株・有形の経営資源の評価や税務申告が関係しないケースはほとんどありませんので、結局は税理士へ相談することとなるのです。

さらに税理士は無形経営資源・ヒトの承継についても、トータルでサポートできる存在でもあります。

数多くの相談先がありますが、税理士は有益な相談先と言えるでしょう。

| 気軽さ | 料金 | 支援内容 | ||||

| 自社株 の承継 | 有形経営資源の承継 | 無形経営資源の承継 | ヒト の承継 | |||

| 税理士 | ◎ | 〇 | ◎ | ◎ | 〇 | 〇 |

| 金融機関 | ◎ | 〇 | △ 提携する税理士へ委託 | △ 提携する税理士へ委託 | △ 提携先へ委託 | △ 提携先へ委託 |

| 商工会議所 | ◎ | ◎ | △ 提携する税理士へ委託 | △ 提携する税理士へ委託 | △ 提携先へ委託 | △ 提携先へ委託 |

| コンサルティング会社 | △ | △ | △ 提携する税理士へ委託 | △ 提携する税理士へ委託 | 〇 | 〇 |

| M&A専門会社 | △ | △ | M&Aに特化 | |||

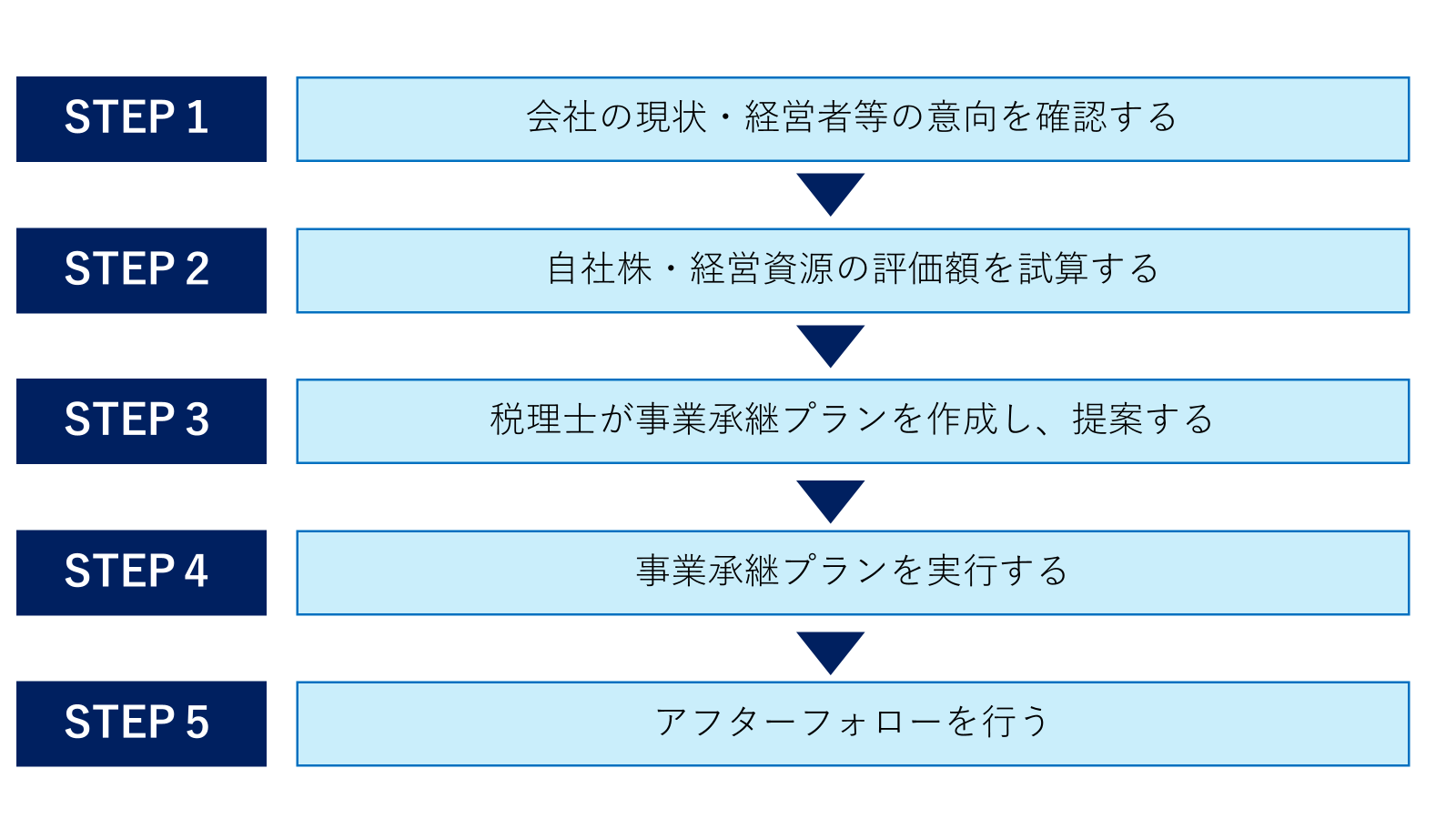

2.税理士の事業承継支援の進め方

税理士の事業承継支援の進め方を5つのステップで解説します。

事業承継支援の進め方は、税理士や金融機関といった相談先によって大きく異なるわけではありません。

どちらの機関に相談したとしても、基本的には以下の流れで進めていきます。

ですが、STEP2「自社株・経営資源の評価額を試算する」時に、事業承継を行った場合にかかる贈与税・相続税などの税金の計算、贈与税や相続税を適正に軽減するための相談・アドバイスは、税理士しか行うことができません。

税理士資格を持っていない人などが税金を計算したり、節税のアドバイスを行うことは、税理士法という法律で禁止されています。

事業承継と税金は、とても密接に関わりあっています。

税金も考慮した事業承継支援を行うことができるのが、税理士の事業承継支援の強みと言えるでしょう。

2-1.【STEP1】会社の現状・経営者等の意向を確認する

まずは会社の現状、経営者・後継者などの意向をヒアリングを通して確認していきます。

「現在の財務状況」「現在の自社株の保有比率」などの会社の現状、「いつ事業承継をしたいのか」「後継者は誰か」といった経営者等の意向を丁寧にヒアリングしていきます。

税理士は職業柄、日頃から多くの決算書類を読み解き、会社の財務状況を把握しています。税理士であれば、適切に会社の現状を把握することができるでしょう。

2-2.【STEP2】自社株・経営資源の評価額を試算する

現在の自社株・経営資源の評価額を試算します。

今後の展望を考える上で、自社株・経営資源の評価額を知ることは欠かせません。

現状を知るために、この段階で一度、自社株・経営資源の評価額を試算し、「5年後、10年後に評価額がどのように変化していくか?」など、様々なシミュレーションを行っていきます。

また、税理士が事業承継支援を行う場合は、事業承継を行った場合にかかる贈与税・相続税などの税金の計算し、節税対策を検討します。

この税金の計算・節税対策の検討は、税理士の独占業務です。

また、税理士法人以外に事業承継支援を依頼したのでは得られないサービスとなります。

2-3.【STEP3】税理士が事業承継プランを作成し、提案する

STEP1で確認した経営者・後継者の意向、STEP2で確認した財務の現状をもとに、会社ごとにオーダーメイドで作成した事業承継プランを作成し、ご提案します。

一例ではありますが、数年後に事業承継を考えているのであれば、現経営者に退職金を出して自社株の評価額を下げるプランをご提案します。

また、10年後など事業承継の時期まで時間がある場合は、10年後まで株価が上がらないような対策をご提案します。

コンサルティングにも力を入れている事業承継に強い税理士であれば、後継者育成・DX化の推進など、税務・財務以外の分野についても、この段階でご提案することができます。

2-4.【STEP4】事業承継プランを実行する

税理士が作成した事業承継プランにご納得いただけた場合は、この段階でご契約となります。

より精緻な株価や数値を出していきながら、事業承継プランを実行していきます。

事業承継は長い時間をかけて行いますので、会社の状況の変化や法律の改正、税制改正に伴うケアが必要ですので、2~3ヶ月に1回程度(事業承継直前の1年は月に1回程度)の定期的な面談を行いながら進めていきます。

2-5.【STEP5】アフターフォローを行う

税務調査など、事業承継後のアフターフォローも対応していきます。

税務調査の際は事業承継を担当した税理士が責任を持って立ち会います。

調査官の質問についても、税理士が経営者に代わり、回答することが可能です。

また、「なぜ、その評価方法・評価額で相続税申告を行ったのか。」を税理士から税務署職員に説明することで、追加で徴収される税額を抑えることもできます。

3.税理士に相談するタイミングは「事業承継の5年前」が目安

税理士に相談するタイミングは「事業承継の5年前」が一つの目安です。

事業承継の1年前にご相談いただいても、自社株・有形の経営資源の評価を行い、承継についてお手伝いさせていただくことは可能です。しかし、事業承継までの期間が差し迫っていますと、行うことができる株価の抑制対策の選択肢がどうしても狭まってしまいます。

例えば、現経営者に役員退職金を支払って、自社株の評価額を下げた上で承継をしたいと考えた場合、この対策は決算をまたがないとできません。役員退職金を支払ったらすぐに効果が出るというものではなく、決算によりその期の純資産や利益の額が確定してはじめて、効果を得ることができる対策なのです。

事業承継までの期間が5年あれば、承継に向けた対策の選択肢が豊富にあり、余裕を持って対応することができます。税理士に相談するタイミングは「事業承継の5年前」が一つの目安でしょう。

4.事業承継における税理士報酬|100万円以内~1,000万円超えまで幅がある

事業承継における税理士報酬は、会社の規模や・事業承継支援として何を行うかによって、大きく異なってきます。

あくまでも一例ではありますが、弊社・辻・本郷 税理士法人の過去のお客様とその報酬を記載いたします。

| 一般的な自社株評価 ご親族が承継 | 約100万円 |

|---|---|

| 合併・分社化など 高度な手法を選択 | 約1,000万円 |

報酬について不信感が残ったままでは、税理士に腹を割って相談することは難しいでしょう。

税理士と初回面談をする際に、見積もりを出してもらい、報酬について納得してから、税理士に依頼することをおすすめします。

5.事業承継に強い税理士を選ぶ5つのポイント

事業承継に強い税理士を選ぶ5つのポイントをご紹介いたします。

| ポイント1 | 事業承継専門の税理士である |

|---|---|

| ポイント2 | 事務所が面談しやすい場所にある |

| ポイント3 | 他の専門家と連携している |

| ポイント4 | 税理士報酬の基準が明確である |

| ポイント5 | 税務調査などのアフターフォローに力を入れている |

5-1.【ポイント1】事業承継専門の税理士である

事業承継専門の税理に依頼しましょう。

一口に税理士と言っても、専門分野があります。

みなさんの会社の顧問や決算を依頼している税理士の専門は「法人税」の場合が多いです。

法人税のスペシャリストである彼らにとって、事業承継は専門外であり、事業承継支援を行うのは数年に一度という税理士も多いのが実情です。

実際に事業承継専門税理士である私のもとにも、「顧問税理士の先生に相談してみたけど、専門外と言われて…」と相談にいらっしゃる経営者の方が多くいらっしゃいます。

全国展開をしているような大手の税理士法人、相続税など資産税を専門としている税理士法人などには、事業承継に特化した部門があります。そして、「日々の業務のほぼ全てが事業承継支援に関すること」という税理士が何名も在籍しています。

専門知識があり、経験豊富な事業承継専門税理士に依頼することをおすすめします。

5-2.【ポイント2】事務所が面談しやすい場所にある

事務所が面談しやすい場所にある税理士へ依頼することをおすすめします。

事業承継を行う上で、税理士と面談との定期的な面談は欠かせません。

はおおよそ2~3ヶ月に1回程度(事業承継直前の1年は月に1回程度)面談を行います。

訪問する予定の現経営者や後継者などの関係者全員が、無理なく訪問できる場所にある税理士事務所を選びましょう。

また事業承継の場合、あなたの会社まで来てくれる税理士も多くいます。

ですが、来社してくれる範囲に制限を設けている事務所も多くありますので、アポイントを取る時に必ず対象エリアか確認するようにしましょう。

5-3.【ポイント3】他の専門家連携している

弁護士や司法書士、M&A仲介会社など、他の専門家と連携している税理士へ依頼することはおすすめします。

事業承継の自社株対策には、会社法など法律が深く関わってきますので、弁護士の協力が必要になるケースがあります。また、会社の登記を変更するとなったら、司法書士に依頼する必要がありますし、事業承継対策としてM&Aを選択するとなった場合、M&A仲介会社に相談する必要があります。

事業承継対策を行う上で、他の専門家との連携は必要不可欠なのです。

ですが、いざ、他の専門家の力が必要になった時に、現経営者の方がその都度専門家を探していては、時間と労力がかかります。税理士が窓口となり、弁護士や司法書士、M&A仲介会社など他の専門家と連携して事業承継支援を行っていけば、スピーディーに負担なく事業承継を進めることができます。

弁護士や司法書士、M&A仲介会社など、他の専門家と連携している税理士へ依頼することはおすすめします。

5-4.【ポイント4】税理士報酬の基準が明確である

税理士報酬の基準が明確である税理士を選びましょう。

4章でお伝えした通り、事業承継の税理士報酬の目安を提示することは難しいですが、100万円を超えるケースも多く、中には1,000万円を超えるケースもあります。

その報酬の根拠や内訳が不明確であったり、最終的にいくらかかるのか分からないままでは、その税理士を信頼して、我が子のように育ててきた会社のことを任せるのは難しいのではないでしょうか。

明朗な会計は信頼を生みます。

税理士報酬が明確である税理士を選び、安心して事業承継支援を依頼できるようにしましょう。

5-5.【ポイント5】税務調査などのアフターフォローに力を入れている

税務調査などのアフターフォローにも力を入れている税理士を選びましょう。

事業承継の後に税務調査が入った場合、後継者の方が対応することになります。

新任の経営者の方にとって、税務調査は大きな負担となることでしょう。

アフターフォローに力を入れている税理士であれば、税務調査で指摘を受ける可能性がある事項については、事業承継を行う前に検討を行い、税務調査のリスクを減らしていきます。

また、万が一税務調査が入ったとしても、税務代理権限証書を提出することで、事業承継を担当した税理士が立ち会うことができます。税務署職員の指摘について、代わりに税務的根拠に基づいた回答をすることができるので、追加で徴収される税額を抑えることもできます。

税務調査などのアフターフォローにも力を入れている税理士を選ぶことをおすすめします。

6.事業承継について依頼するなら、辻・本郷 税理士法人|その5つの理由

事業承継について依頼するなら、辻・本郷 税理士法人をおすすめする5つの理由をご紹介させていただきます。

| 理由1 | 専門スタッフ100名在籍、累計1,000件の事業承継支援実績 |

|---|---|

| 理由2 | 全国90拠点で相談できる |

| 理由3 | グループ内の他の専門家と連携して、事業承継に関するあらゆるお悩みを解決 |

| 理由4 | 明確な料金体系 |

| 理由5 | 税務署OB・OGにおる税務調査を意識した対応 |

6-1.【理由1】専門スタッフ100名在籍、年間1,000件の事業承継支援実績

辻・本郷 税理士法人には、年間1,000件の事業承継支援実績があります。

この実績は業界トップクラスです。

また、社内には約100名で構成された事業承継専門チームがあり、積み上げてきたノウハウと高い専門性を、社内システムや勉強会などを通して日々共有しています。

このような実績の積み重ねと、共有の徹底により、ご依頼者様に満足していただける事業承継支援を実現させています。

6-2.【理由2】全国90拠点で事業承継専任スタッフに相談できる

辻・本郷 税理士法人は、全国90拠点で事業承継専任スタッフに相談できます。

北は北海道、南は沖縄まで、各エリア(北海道・東北、関東、中部、関西、中国、四国、九州・沖縄)に相続税専門スタッフが在籍している拠点があり、拠点数は業界トップクラスです。

また、各地方に事業承継の専任担当者が在籍しておりますので、全国どこでも事業承継についてのご相談を受け付けることが可能です。

他の税理士法人は事業承継スタッフのいる拠点が三大都市圏などの大都市に限られていることが多いので、この全国どこの事務所においても、事業承継の専任担当者へ相談することができることは、辻・本郷 税理士法人の大きな強みです。

■全国の事務所一覧はこちら

全国の事務所ご案内

6-3.【理由3】グループ内の他の専門家と連携して、事業承継に関するあらゆるお悩みを解決

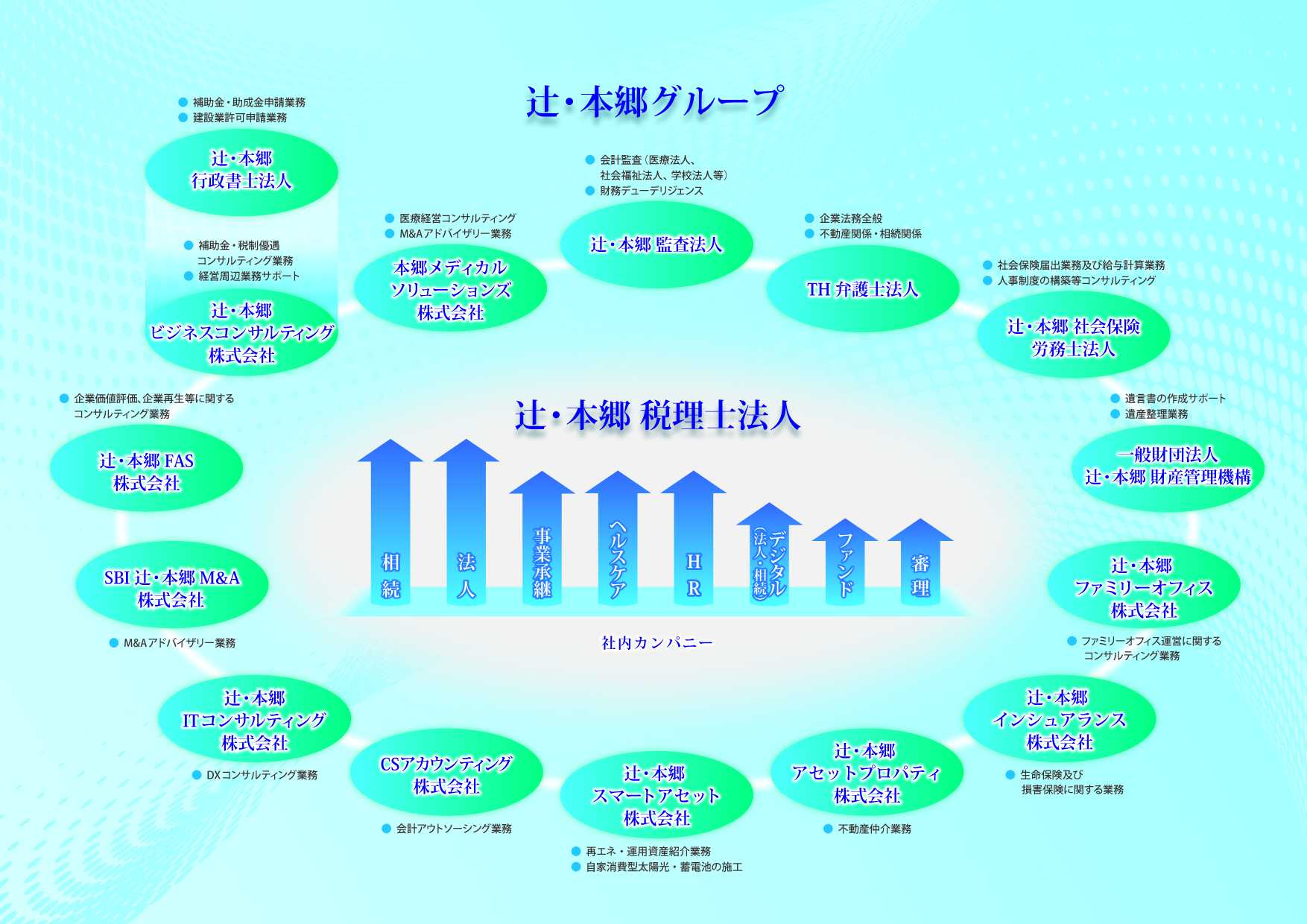

辻・本郷 税理士法人はグループ内に、弁護士法人や司法書士法人、M&A仲介会社、ビジネスコンサルティング会社などを有しています。

自社株の承継を進める中で、他の専門家の力が必要になった時に、税理士が窓口となり、弁護士や司法書士、M&A仲介会社など他の専門家と連携して事業承継支援を行っていくことができます。

お客様ご自身でアポをとっていただく必要はなく、紹介や調整はすべて税理士が間に入って行いますので、スピーディーに負担なく事業承継を進めることができます。

※事業承継に係るグループ内の主な連携先

| TH弁護士法人 | 企業法務全般、不動産関係・相続関係、倒産処理全般・企業再生 |

|---|---|

| 辻・本郷 司法書士法人 | 不動産に関する登記手続の代理・登記相談、会社に関する登記手続の代理・登記相談 |

| SBI 辻・本郷M&A株式会社 | 中堅中小企業の事業承継に係るM&Aアドバイザリー業務の提供、M&Aおよび事業承継に関するコンサルティング業務の提供 |

| 辻・本郷 ビジネスコンサルティング株式会社 | 経営戦略、経営支援、M&A、事業承継、ファンド運営、補助金申請およびこれらの周辺領域に関するコンサルティング事業 |

| 辻・本郷 ITコンサルティング株式会社 | ビジネス・コンサルティング事業、ソフトウェア開発事業、IT活用・新規事業 |

| 辻・本郷 FAS株式会社 | 企業経営、財務及び会計、企業価値評価、企業再生、組織変更、事業承継に関するコンサルティング業務 |

■辻・本郷 税理士法人のグループ会社の一覧はグループ会社をご覧ください。

6-4.【理由4】明確な料金体系

辻・本郷 税理士法人の事業承継支援には、明確な料金体系があります。

また、報酬の内訳や加算報酬が発生する場合の基準等も、初回面談で詳細にお伝えしています。

明瞭な料金体系でお客様と信頼関係を育んでまいりますので、安心してご相談ください。

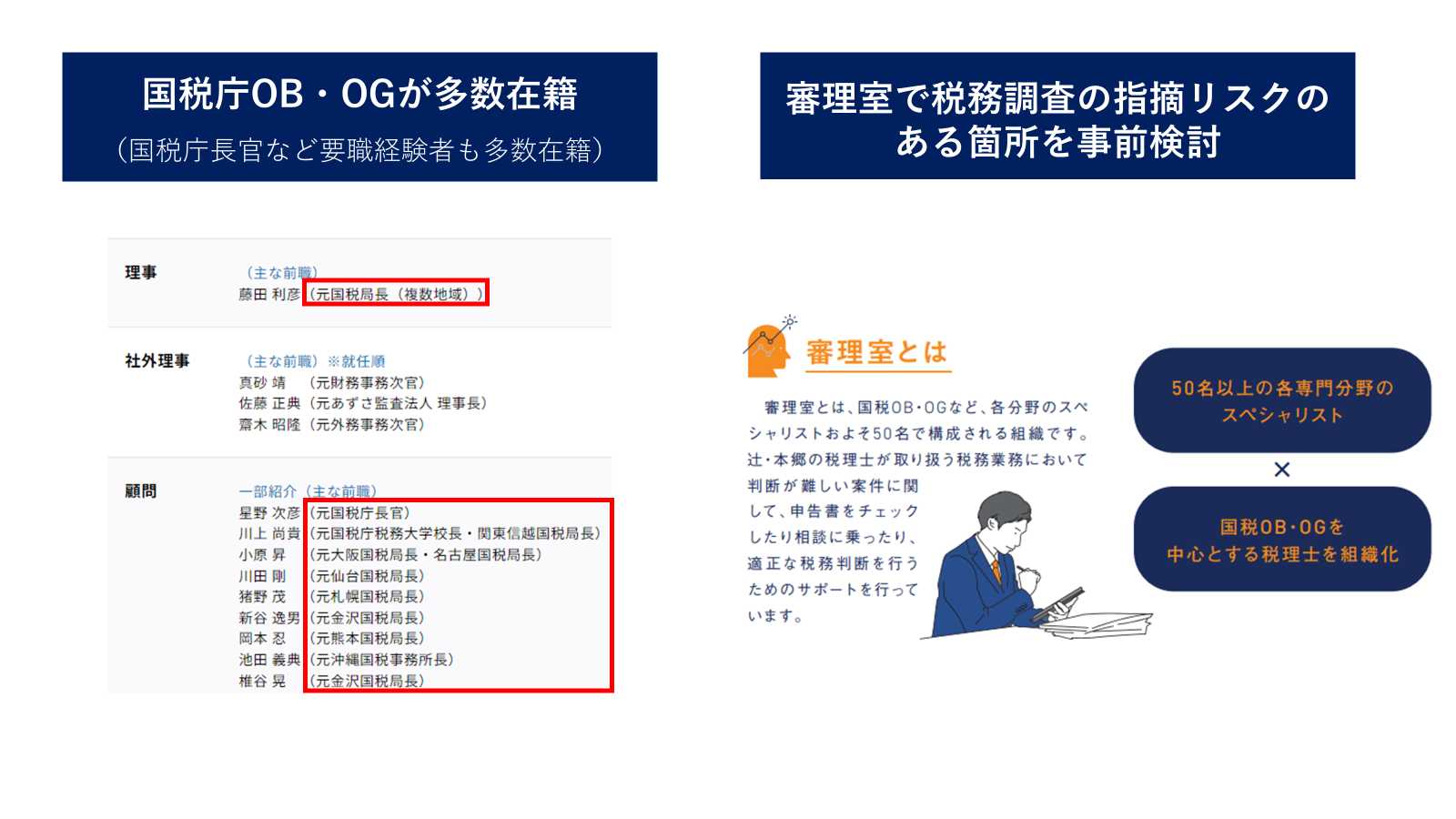

6-5.【理由5】税務署OB・OGによる税務調査を意識した対応

辻・本郷 税理士法人は、税務署OBと連携し税務調査を意識した対応を行っております。

辻・本郷 税理士法人に在籍している税務署OB数は約90名で、業界最大規模です。

また、元国税庁長官・元国税局長などトップレベルの人材が揃っています。

この税務署OBがつくる組織である「審理室」で、税務調査で指摘を受ける可能性のある事項の事前検討を行い、お客様の税務調査のリスクを事前に防いでいます。

また、万が一税務調査が入った場合も、国税庁OBが調査に同席させていただくなど、お客様に寄り添った対応をしております。

■主な税務署OBの一覧は法人概要をご覧ください。

7.辻・本郷 税理士法人に寄せられた実際のお客様の声

辻・本郷 税理士法人に寄せられた実際のお客様の声をご紹介いたします。

事業承継専門税理士を探す中で直接問い合わせをいただいたお客様、金融機関から紹介いただいたお客様、当法人が顧問を行っているお客様など、弊社に依頼いただいた経緯は様々です。

弊社の事業承継専門チームが支援を行わせていただいた結果、納得のいく事業承継を実現できたとおっしゃってくさった、実際のお客様の声をご紹介いたします。

8.税理士の事業承継支援についてよくあるQ&A

税理士の事業承継支援についてよくあるQ&Aをご紹介いたします。

Q.顧問税理士との関係を壊したくない。事業承継を専門税理士に依頼することで支障はないか。

事業承継専門税理士はスポットで事業承継の支援だけを行うので、顧問税理士と関係が崩れる可能性は低いでしょう。

事業承継支援を依頼したからといって、顧問税理士を変更する必要は全くありません。

Q.事業承継税制を適用することはできるのか

事業承継税制は税負担を軽減することができる制度なので、利用を検討することはおすすめします。ですが、適用要件が細かく定められているため、御社の状況についてヒアリングさせていただきながらでないと適用するかどうかお答えすることはできません。

事業承継税制の適用を検討していらつしゃる方は、事業承継専門税理士へ依頼することをおすすめします。

Q.現経営者ではないが、相談にのってもらうことはできるのか

可能です。

実際に後継者候補の方、経理担当の方などからお問い合わせいただくケースもございます。

ですが、事業承継には「現経営者のお考え」がとても重要になってきますので、面談の際は現経営者の方もご同席いただくことが望ましいでしょう。

9.まとめ

なぜ事業承継はの相談を税理士へ依頼することがおすすめなのかを、税理士が行うことができる事業承継支援の内容・相談のタイミング・報酬などにも触れながら解説してまいりました。

| 承継するもの | 税理士に相談するメリット |

|---|---|

| 自社株 | ◎ 専門分野 |

| 有形の経営資源 (会社の所有する土地、事業用財産など) | ◎ 専門分野 |

| ヒト (後継者の選定や育成など) | 〇 相談・コンサルティング可能 |

| 無形の経営資源 (経営理念、信用、人脈など) | 〇 相談・コンサルティング可能 |

また、「顧問の税理士に相談してみたけど、反応がいまいちだった…。」と思われている方を対象に、事業承継に強い税理士を選ぶポイントも紹介いたしました。

| ポイント1 | 事業承継専門の税理士である |

|---|---|

| ポイント2 | 事務所が面談しやすい場所にある |

| ポイント3 | 他の専門家と連携している |

| ポイント4 | 税理士報酬の基準が明確である |

| ポイント5 | 税務調査などのアフターフォローに力を入れている |

本記事が事業承継をご検討されはじめた経営者のみなさんの一助となれば幸いです。