飲食店や個人商店、近年ではウェブデザイナー、個人サロンなど、多くの方々が個人事業主として事業を経営されています。

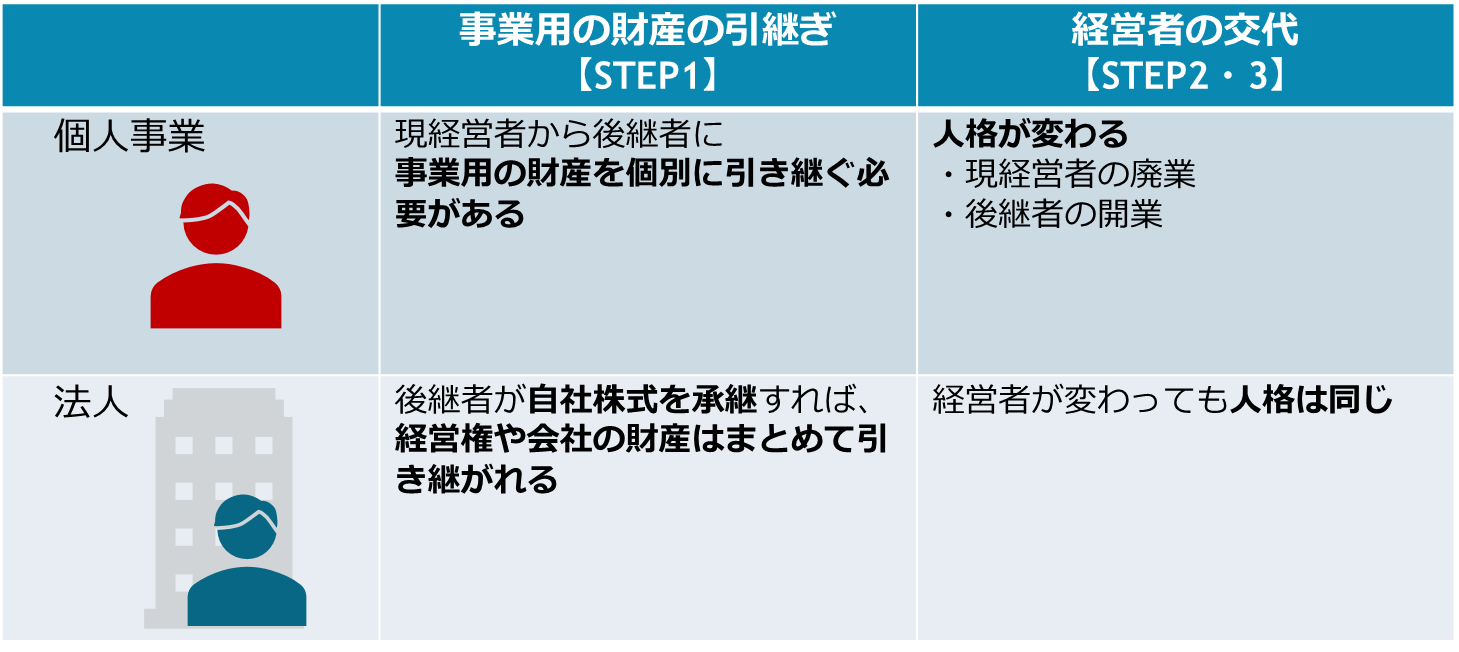

事業承継にあたっては、個人か法人かでその方法は大きく異なります。

法人は登記によって法律上の人格が認められているので、経営者が変わっても、その人格は同一です。しかし、個人事業主においては、基本的には経営権や事業用の財産など、会社のすべては事業主に属しているので、承継後の事業内容が同一であったとしても、承継前と後では人格が変わります。手続きとしては、現経営者が事業を廃業し、後継者が新しく事業を開業する必要があります。

また、法人であれば、後継者が自社株式を承継すれば、経営権や会社の財産はまとめて引き継がれます。しかし、個人事業主の場合は、現経営者から後継者に事業用の財産を個別に引き継ぐ必要があります。

本記事では、個人事業主が事業承継をする際の3つのステップ、その際考えておくべきことについて解説していきます。

本記事が、個人事業主の皆様がスムーズで無駄のない事業承継を実現される一助となれば幸いです。

目次

1.個人事業主が事業承継をする際の3STEP

本章では、個人事業主が事業承継を行う際の3つのステップ、その他必要に応じて行う手続きについて解説します。【STEP1】では、事業用の財産の引継ぎ方法、【STEP2・3】は、経営者交代の際の手続きとして、現経営者の廃業と、後継者の開業について解説します。

個人事業主が自身で事業承継を進めることは不可能ではありませんが、手続きは複雑です。スムーズで無駄のない事業承継の実現のためにも、できる限り税理士などの専門家に相談しながら進めることをおすすめします。

1-1.【STEP1】事業用の財産を引き継ぐ方法を決める

冒頭でも申し上げた通り、個人事業主の場合、事業に必要な財産は現経営者である事業主に属しています。ですから、その事業を継承するためには、後継者がそれらを個別にすべて引き継ぐ必要があります。

本章では、事業用の財産を後継者に承継する方法として、「相続」「贈与」「売却」の3つの方法を解説します。

実際には、個人事業主の事業承継は相続(自然承継)で行われることが大半です。理由としては、事業用財産の中で大きな割合をしめることが多い不動産の承継にあたり、節税効果の大きい小規模宅地の特例が使えることなどがあげられます。

しかしながら、生前に事業を承継しておきたい場合や、後継者が見つからない場合は、贈与や売却も検討する必要がでてきます。また、選択する方法によって、かかる税金も変わってきますので、それぞれ確認していきましょう。

1-1-1.①相続

相続は、個人事業主が亡くなった後に、その相続人が事業用の財産を相続して事業を承継する方法です。上で記載した通り、個人事業主の事業承継の大半はこの方法で行われています。

相続で事業承継を行う際に重要なことは、遺言の活用や、遺留分に関する民法特例※を利用して、財産の承継先を明らかにしておき、後継者への事業承継を円滑に進めることができるよう、事前に対策をしておくことです。遺言がない場合は、遺産分割協議が必要となり、後継者1人が事業用財産を集中して相続しようとすると、トラブルになり、承継が円滑に進まないことが考えられますので、注意が必要です。

※所定の条件下で、贈与等された事業用財産の価額を遺留分算定基礎財産から除外、または贈与時の時価に固定できる制度

■事業承継と民法<遺留分> (中小企業庁)

後継者に相続税がかかる

相続や遺贈では、事業用の財産を含むすべての遺産に対し、相続税が発生します。基礎控除額(3,000万円+600万円×法定相続人)を超える金額には相続税が発生するため、税負担に必要な資金の確保が必要です。

1-1-2.②生前贈与

生前贈与は、個人事業主がご存命のうちに、後継者へ無償で事業に必要な財産を承継する方法です。親族を後継者とする事業承継で多く用いられますが、贈与先は誰でも選ぶことができますので、経営能力に優れた従業員や外部の方などへ贈与することも可能です。

後継者に贈与税がかかる

店舗や設備などの資産を贈与した場合には、評価額に応じて後継者に贈与税が課されますので、後継者は納税資金不足にならないよう注意しなければなりません。

また、無償でなくとも、著しく低い対価で資産を売却すると、その資産の時価との差額が贈与とみなされ贈与税が課税される場合もあります。

1-1-3.③売却(M&A)

売却(M&A)は、個人事業主が後継者に事業用の財産を売却して承継する方法です。親族内に後継者がいないなどの理由から、従業員や外部の個人・企業に事業を承継する際に採用されています。現経営者は後継者から対価を得られます。

現経営者に所得税がかかる

売却によって得た利益は、現経営者の所得税の課税対象になります。

1-2.【STEP2】現経営者の廃業の手続きを行う

冒頭でもご説明した通り、個人事業主においては、法人とは異なり、承継前と後で人格が変わります。

具体的には、現経営者の廃業手続きと後継者の開業手続きを行う必要があります。下の表は、現経営者の廃業手続きについて、必要書類と提出先、提出期限、リンク先をまとめたものです。

| 書類 | 期限 | 提出先 | リンク |

|---|---|---|---|

| 個人事業の開業・廃業等届出書※1 | 事業の廃止日から1カ月以内 | 所轄税務署 | 個人事業の開業届出・廃業届出等手続 |

| 所得税の青色申告の取りやめ届出書 | 事業を廃止する年の翌年3月15日まで | 所得税の青色申告の取りやめ手続 | |

消費税の事業廃止届出書 | 事業を廃止後速やかに※2 | 個人事業者が事業を廃止した場合 | |

| 給与支払事務所等の開設・移転・廃止届出書 | 事業の廃止日から1カ月以内 | 給与支払事務所等の開設・移転・廃止の届出 | |

| 所得税及び復興特別所得税の予定納税額の減額申請書 | 第1期分及び第2期分:その年の7月1日から7月15日まで ※3 | 所得税及び復興特別所得税の予定納税額の減額申請手続 | |

| 事業開始(廃止)等申告書 | 死亡による場合:死亡の日から30日以内 その他の場合:事業の廃止の日から10日以内 | 都道府県 | 事業を始めたとき・廃止したとき(東京都主計局) |

※1 相続の場合は、準確定申告・個人事業者の死亡届出書が必要

※2「消費税課税事業者選択不適用届出書」「消費税簡易課税制度選択不適用届出書」等に事業を廃止した旨を記載して提出した場合は提出不要

※3 第2期分のみの減額申請及び特別農業所得者の減額申請:その年の11月1日から11月15日まで

1-3.【STEP3】後継者の開業の手続きを行う

下の表は、後継者の開業手続きについて、必要書類と提出先、提出期限、リンク先をまとめたものです。なお、相続による承継の場合には期限が原則とは異なるケースがありますので、別途確認されることをおすすめします。

| 書類 | 期限 | 提出先 | リンク |

|---|---|---|---|

| 個人事業の開業・廃業等届出書 | 事業の開始日から1カ月以内 | 所轄税務署 | 個人事業の開業届出・廃業届出等手続 |

| 青色申告承認申請書 | 申告する年の3月15日まで(その年の1月16日以後、新たに事業を開始した場合には、その事業開始日から2か月以内) | 所得税の青色申告承認申請手続 | |

| 青色事業専従者給与に関する届出・変更届出書 | 青色事業専従者給与額を必要経費に算入する年の3月15日まで。(その年の1月16日.以後に開業した人や新たに専従者がいることとなった人は、その日から2カ月以内)※1 | 青色事業専従者給与に関する届出手続 | |

| 源泉所得税納期の特例の承認に関する申請書 | 特に定めなし 提出した日の翌月に支払う給与等から適用 | 源泉所得税の納期の特例の承認に関する申請 | |

| 消費税課税事業者選択届出書 (課税事業者になることを選択しようとする事業者) | 適用を受けようとする課税期間の初日の前日まで (適用を受けようとする課税期間が事業を開始した日の属する課税期間である場合には、その課税期間中) | 消費税課税事業者選択届出手続 | |

| 消費税簡易課税制度選択届出書(簡易課税制度を選択しようとする事業者) | 適用を受けようとする課税期間の初日の前日まで (事業を開始した日の属する課税期間である場合には、その課税期間中) | 消費税簡易課税制度選択届出手続 | |

| 給与支払事務所等の開設・移転・廃止届出書 | 事業の廃止日から1カ月以内 | 給与支払事務所等の開設・移転・廃止の届出 | |

| 事業開始(廃止)等申告書 | 事業の開始の日から15日以内 | 都道府県 | 事業を始めたとき・廃止したとき(東京都主計局) |

※1 ただし、青色申告の承認を受けていた被相続人の事業を相続により承継した場合は、相続開始を知った日(死亡の日)の時期に応じて、それぞれ次の期間内に提出すること。

1 その死亡の日がその年の1月1日から8月31日までの場合・・・死亡の日から4か月以内

2 その死亡の日がその年の9月1日から10月31日までの場合・・・その年の12月31日まで

3 その死亡の日がその年の11月1日から12月31日までの場合・・・その年の翌年の2月15日まで

1-4.その他、必要に応じて行う手続き

その他、必要に応じて下記の手続きを行いましょう。

| 手続き | 申請先 | リンク |

|---|---|---|

| 労働保険(労災保険・雇用保険)の手続き | 所轄の労働基準監督署やハローワーク | 労働保険制度(厚生労働省) |

| 社会保険に関する廃業と開業の手続き | 所轄の年金事務所 | 事業主の方 社会保険事務担当の方(日本年金機構) |

| 営業の許認可申請や届出に関する手続き | 各行政担当窓口 | – |

| 商号登記に関する手続き | 法務局 | 商業・法人登記(法務局) |

2.個人事業主が事業承継をする際に考えるべきこと

本章では、個人事業主が事業承継を行う際に考えるべきこととして、「節税対策」と「法人化」の2つについて解説していきます。

2-1.節税対策について

1-1.【STEP1】財産を引き継ぐ方法を決めるで記載した通り、事業用の財産を承継する際には、さまざまな税金がかかります。贈与や相続で事業を引き継ぐ場合には、後継者の納税資金不足が大きな課題となるケースが多くあります。

本章では個人事業主の事業承継における節税対策として使える代表的な制度を5つ紹介します。

2-1-1.個人版事業承継税制(贈与税・相続税)

「事業承継税制」とは、事業承継の際に発生する贈与税や相続税について、猶予・免除が受けられる制度です。これまで法人のみ対象だったものが、2019年からは個人事業主にも適用範囲が広げられました。

納税猶予の対象になる事業用財産・事業内容・後継者・贈与者や被相続人(経営者やその親族)には、それぞれ要件があります。

詳細は下のリンクをご覧ください。

■国税庁 個人版事業承継税制

2-1-2.小規模宅地の特例(相続税)

亡くなられた方が自宅や店舗、貸アパート等として使っていた宅地を、親族が取得する場合に、宅地の評価額を一定の面積まで最大80%減額してよいという制度です。

例えば、被相続人の事業用の宅地を後継者が相続し、申告期限まで宅地を保有して、かつ、事業を継続するなどの要件を満たせば、400㎡までの評価額を80%減額することができます。

なお、「相続時精算課税制度」で贈与された土地には、この特例が適用できません。また、この特例と「個人版事業承継税制」は選択適用になり、併用することができませんので、注意が必要です。

■辻・本郷相続センター 家を相続したら相続税額が安くなる?~「小規模宅地等の特例」基礎編

2-1-3.暦年課税(贈与税)

暦年課税は、1月~12月までの1年間に譲り受けた贈与に対して課税されます。年間110万円以内であれば非課税で、110万円を超えた分に対して贈与税が発生します。

ですから、仮に「事業用資産」から「事業用負債」を差し引いた差額が、110万円以下であれば贈与税は発生しないことになります。※

また、税率は累進課税ですので、承継までに時間の余裕がある場合には、年数をかけて少しずつ計画的に事業用財産を贈与していくと節税に繋がることになります。事業承継までの時間に、余裕がある場合に有効な方法です。なお、一度相続時精算課税を選択すると、暦年課税へは戻れないので注意が必要です。

※負担付贈与契約で不動産を贈与された場合には、通常の贈与が相続税評価額(時価の約8割)を使うのと異なり、「時価(市場価格)」で不動産を評価するため、通常の贈与よりも評価額が上がることがありますのでご注意ください。詳細は下記をご参照ください。

■負担付贈与に対する課税(国税庁)

2-1-4.相続時精算課税(贈与税)

子や孫に対する累計2,500万円までの贈与財産にかかる贈与税を非課税とし、贈与者の死亡時に、その贈与財産を相続税の課税対象として精算する制度です。

最終的に相続税は負担しなければなりませんが、年間110万円の基礎控除も適用でき、生前に事業承継を進めたい場合には、大きなメリットがある制度です。

適用するには、贈与税の申告書とともに相続時精算課税選択届出書などの必要書類を税務署に提出する必要があります。また、一度相続時精算課税制を選択すると、暦年課税へは戻れないので注意が必要です。

詳しくは下記リンクをご覧下さい。

■辻・本郷相続ガイド 相続時精算課税制度とは?2024年1月以降の改正内容も含めて解説

2-1-5.生前贈与による2年間の消費税免税 (消費税)

後継者が生前の事業承継をした場合、原則として開業後2年以内は消費税の納税義務はありません。

消費税の納税が義務付けられるのは、課税売上高が1,000万円を超える事業者で、その課税売上高を判断する基準期間は、原則として前々年の1年間が設定されているからです。ですから後継者は新たに開業してから2年間は消費税が免除されることになります。

※相続の場合は、2年前の課税対象となる年間売上高をもとに納税義務が判定されますので、事業承継1年目から消費税の納税義務が生じることがあります。

2-2.法人化について

冒頭で記載した通り、法人は、経営者が変わってもその人格は変わりませんが、個人事業主においては、現経営者の廃業・後継者の開業を行う必要があり、事業承継前と後では人格が変わってしまいます。

また、取引先との契約についても、法人の場合は、代表者の変更だけで済みますが、個人事業主の場合には、すべて引き継いだ人の名義で再度契約し直さなければならないため、大変な手間がかかります。

そのような点で、事業承継は、法人の方が個人事業主よりもやりやすいということが言えます。

もちろんメリット・デメリットがありますので一概には言えませんが、以下に、個人事業主が事業承継をするにあたり、法人化を検討すべき場合を4つ紹介しています。

なお、法人化のメリット・デメリットについては、下の記事も併せてご覧いただけますと幸いです。

■辻・本郷企業ガイド 法人化した方が節税になる?法人化のデメリットも合わせて解説

2-2-1.事業用財産の継承が煩雑な場合

法人の場合、基本的には、法人の株主が持つ株式を、買い手に譲渡するだけで包括的に事業承継が行うことができます。

しかしながら、個人事業主の場合には、法人の株式にあたるものが無いため、事業に関する財産・負債を個別に買い手に売却していくことが必要となります。

個別財産が多い場合、評価が複雑な場合には法人化を検討してみましょう。

2-2-2.許認可等が必要な事業である場合

許認可については、個人事業主の場合は、後継者は新規取得を行う必要があります。法人の場合、法人格で締結していることが多く、経営者が変わってもそれが引き継がれることが多いです。許認可の手続きが煩雑であったり時間がかかったりする場合には、法人化を検討してみましょう。

2-2-3.得意先や従業員との契約を継続したい場合

個人事業の場合、事業承継にあたり、一度廃業するため、得意先との取引契約や従業員との雇用契約は一度切れ、新たに開業する際に、改めて契約をしなおす必要があります。その際、個人事業の場合は、経営者自身がその事業の価値としてみなされることも多いため、再契約ができるかは不透明です。

法人であれば、経営者が変わっても、法人が取引先や従業員と契約を結んでいるため、改めて契約を結びなおす必要はありません。

2-2-4.経営者が亡くなった際の口座の凍結を避けたい場合

経営者が亡くなってしまった場合、個人事業主の場合は、個人名義であれば、プライベートの預金口座だけでなく、事業用の預金口座もすべて凍結され、遺産分割が決定されるまで通帳からお金を引き出すことができなくなってしまいます。凍結された預金へは、得意先からの入金も仕入先への支払いもできなくなります。

しかし、法人であれば、会社という人格があるので、預金口座も凍結されず入金や支払いが滞ることはありません。

3.まとめ

ここまで、個人事業主が事業承継をする際の3つのステップや、考えておくべきことについて解説してきました。

中小企業庁が公表した「事業承継ガイドライン」では、事業承継に必要な期間は後継者の育成も含めて5 ~ 10年とされています。 そのため、個人事業主であっても、時間に余裕をもって早めに準備を進めていくことをおすすめします。

本記事が、個人事業主の皆様が、スムーズで無駄のない事業承継を実現される一助となれば幸いです。