2023年10月にインボイス制度が導入されたことで、請求書の書き方も大きく変化しました。

どのように請求書を作成すればよいのか、何を記載しなければならないのかなど、不安に思う方も多いのではないでしょうか。インボイス制度が開始されて1年以上経ったこのタイミングで、あらためて適格請求書について把握しておきましょう。

2023年10月1日からスタートしたインボイス制度は、事業者の方が、複数の税率がある場合にも消費税を適切に納めるための仕組みです。消費税の金額などを記した請求書・領収書など(適格請求書・インボイス)を基に計算するので、請求書の書き方は重要事項となります。

この記事では、インボイス制度の基礎知識から、インボイス制度に対応した請求書の書き方まで、わかりやすく解説します。確実に制度に対応して、これからの時代のビジネスにおいて取引先と信頼関係を築くためにもぜひ参考にしてください。

目次

1.適格請求書(インボイス)を発行しないと取引の際に不利になるおそれがある

2023年10月1日から導入されたインボイス制度により、適格請求書(インボイス)を発行しない場合、取引の買い手側は、消費税の仕入税額控除を受けることができなくなりました。適格請求書とは、事業者間での取引における消費税額を明確にするための項目が追加された請求書です。

そのため、フリーランスの方が取引を行う際に適格請求書が発行できないと、買い手側は仕入税額控除が受けられず不利益を被るため、結果として取引自体が不利な条件になってしまうおそれがあるのです。

※買い手側の事業者は、売上時の消費税額(売上税額)から自社が仕入れなどにかかった消費税額を差し引いた分を納税します。この仕組みを消費税の仕入税額控除といいます。

ただし、例外として以下のような場合にはインボイスがなくても仕入税額控除が可能です。

①請求書の交付が困難な取引

②仕入れに係る金額が税込1万円未満の少額取引(少額特例)

②では、少額(税込1万円未満)の課税仕入れについて、インボイスの保存がなくとも、一定の事項を記載した帳簿の保存があれば仕入税額控除ができます(※一定の事項の記載については、税理士に依頼をすることが最もおすすめです。詳しくは8章へ)。これは取引先がインボイス発行事業者であるかどうかは関係なく、免税事業者であっても同様です。ただし、令和11年9月までの期間のみが対象となります。

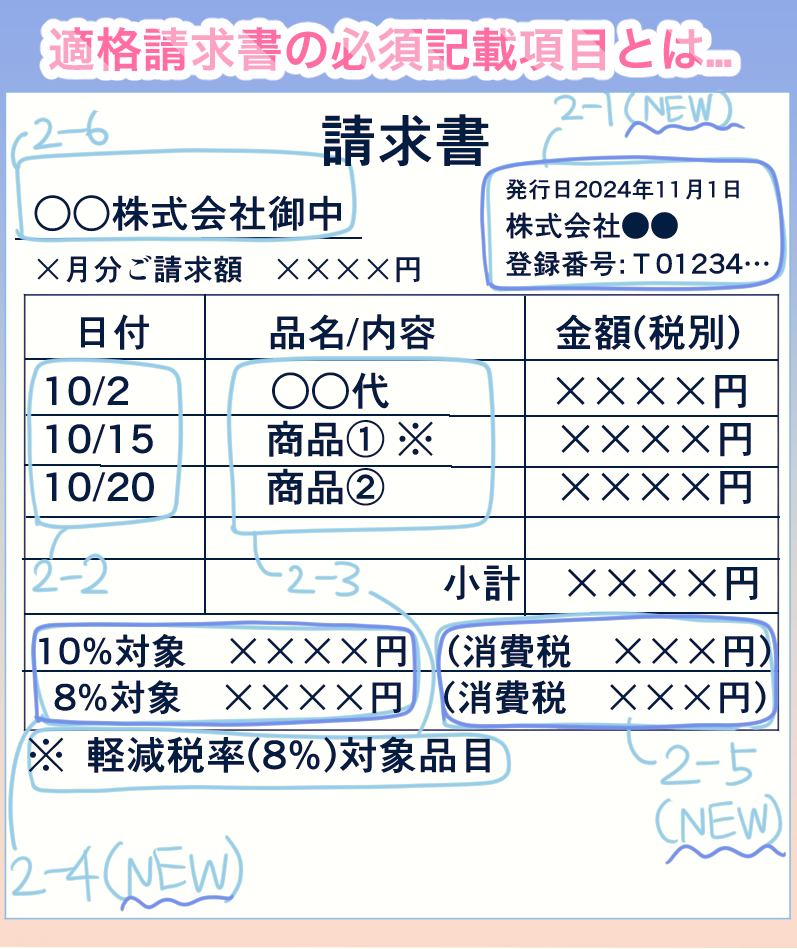

2.適格請求書に必須な記載項目

インボイス制度に基づき、適格請求書(インボイス)には以下の記載項目が必須となりました。

以下にフォーマットおよび記載例を載せます。

上図で示しましたように、従来の請求書にあった項目に加えて、正確に消費税を処理するための新しい要件が含まれています。各項目の詳細を以下で説明します。

2-1. 適格請求書発行事業者の氏名または名称、および登録番号(新規項目)

2-2. 取引年月日

2-3. 取引内容(軽減税率の対象品目である旨)

2-4. 税率ごとに区分して合計した対価の額および適用税率(新規項目)

2-5. 税率ごとに区分した消費税額等(新規項目)

2-6. 書類の交付を受ける事業者の氏名または名称

2-1、2-4、2-5は、従来の区分記載請求書の内容に追加された新規項目となっています。しっかりとご確認ください。

2-1.適格請求書発行事業者の氏名または名称、および登録番号(新規項目)

適格請求書を発行する事業者は、「適格請求書発行事業者」として税務署に登録されている必要があります。登録が完了すると、事業者には「登録番号」が付与され、その番号を請求書に記載することが義務となります。

この登録番号は、税務署によって管理されます。

番号が記載されていることで、取引相手はその事業者が適格請求書を発行できる資格を有していることを確認できます。

番号を記載していないと請求書は適格請求書として認められず、取引先の仕入税額控除の対象外となってしまいます。

2-2.取引年月日

取引が行われた日付は、従来の請求書でも記載していた重要な情報ですが、適格請求書においても必須項目の一つです。この取引日付を正確に記載することで、消費税の計上時期を特定でき、税務申告時に正確な税額を申告することが可能となります。

取引年月日は、売上や仕入れが発生したタイミングを示すため、税務処理においては重要な指標となります。

万が一、取引日付が誤って記載された場合、消費税の計算や税務申告にも誤りが生じる可能性があるため、特に注意が必要です。

2-3.取引内容(軽減税率の対象品目である旨)

取引内容についても、何を購入したのかを具体的に記載する必要があります。特に、消費税の軽減税率の適用対象がある場合は、軽減税率対象の品目である旨を明記しなければなりません。

2019年10月に導入された軽減税率制度により、食品や新聞など特定の品目には8%の軽減税率が適用されるケースがあります。これらの品目が含まれている場合、適格請求書にその旨を記載し、取引が軽減税率対象であることを明示する必要があります。

通常の取引内容に加えて、軽減税率適用品目があるかどうかの区分を明確にすることが、正確な税額計算には不可欠です。

2-4.税率ごとに区分して合計した対価の額および適用税率(新規項目)

適格請求書には、消費税率ごとに区分して合計した対価の額を明記する必要があります。これは、新たに追加された重要な項目で、取引ごとに適用される税率によって金額を分類し、その合計を示します。

具体的には、10%の標準税率が適用される取引と、8%の軽減税率が適用される取引があれば、それぞれの金額を区分して表示します。

この区分が明確でないと、消費税の処理において誤りが発生する可能性があるため、非常に重要な項目です。

2-5.税率ごとに区分した消費税額等(新規項目)

上記の合計額に加えて、税率ごとに区分した消費税額等も記載しなければなりません。これは、適用される消費税率ごとに、それぞれ計算した消費税額を記載する項目です。

たとえば、10%の税率が適用される取引には、その取引に係る消費税額を、8%の税率が適用される取引には、軽減税率に基づく消費税額をそれぞれ表示します。

これにより、買い手側は各税率に対応する消費税額を把握でき、仕入税額控除の際に正しい金額を控除することが可能になります。

2-6.書類の交付を受ける事業者の氏名または名称

適格請求書には、請求書を受け取る側の事業者の氏名または名称を記載する必要があります。これは、取引の相手方を明確にし、税務署が取引を追跡できるようにするためです。

正確な名称や氏名が記載されていないと、その請求書が誰に対して発行されたものなのかが証明できず、トラブルが発生する可能性があります。

取引相手の確認を徹底するためにも、正しい情報を記載することが求められます。

これらの項目を満たす請求書であれば適格請求書として認められ、仕入税額控除に利用することができます。

3.2章の項目を満たしていれば領収書・仕入明細書・納品書・支払明細書でも適格請求書として扱える

適格請求書として認められるのは、通常の請求書だけではありません。

2章で述べた必須項目が満たされていれば、領収書や仕入明細書、納品書、支払明細書も適格請求書として扱うことができます。つまり、適格請求書の要件を満たしていれば、さまざまな種類の取引書類がインボイス制度下で有効となるのです。

4.適格請求書の保存義務期間

適格請求書を発行する事業者は、その発行した請求書を7年間保存する義務があります。

正確には、適格請求書を発行・交付した事業者は、交付した適格請求書あるいはその写しを、交付した日の属する課税期間の末日の翌日から2月を経過した日から7年間保存しなければなりません。

これは、税務調査の際に正確な取引履歴を証明するためのものです。

また、保存形式については電磁的記録も認められています。

適格請求書に係る電磁的記録を出力し、書面で交付したという場合でも、該当する電磁的記録を適格請求書の写しとして保存することは認められています。

5.特定の業種では適格簡易請求書(簡易インボイス)を発行できる

インボイス制度では、特定の業種や取引条件において「適格簡易請求書(簡易インボイス)」が認められています。例えば、小売業やタクシー業など、取引額が少額で反復的に行われる取引では、簡易インボイスが適用されます。適格簡易請求書では通常の適格請求書に比べて、簡略化して記載することが可能です。

適格簡易請求書の必須項目は以下の通りです。

① 適格請求書発行事業者の氏名または名称、および登録番号

② 取引年月日

③ 取引内容(軽減税率の対象品目である旨)

④ 税率ごとに区分して合計した対価の額(税抜きまたは税込み)

⑤ 税率ごとに区分した消費税額等または適用税率

従来の区分記載請求書の記載項目に、「①適格請求書発行事業者の氏名または名称、および登録番号」「④税率ごとに区分して合計した対価の額(税抜きまたは税込み)」「⑤税率ごとに区分した消費税額等または適用税率」が追加された形となっています。

6.適格請求書や適格簡易請求書の発行、インボイス番号の付与には事前に「適格請求書発行事業者」登録が必要となる

適格請求書や適格簡易請求書を発行するためには、事前に「適格請求書発行事業者」として税務署に登録する必要があります。

この登録が完了すると、インボイス番号が付与され、その番号を使用して請求書を発行することができるようになります。登録事業者でない場合、適格請求書を発行できず、取引先の仕入税額控除の対象とならないため、ビジネスに影響を及ぼす可能性があります。

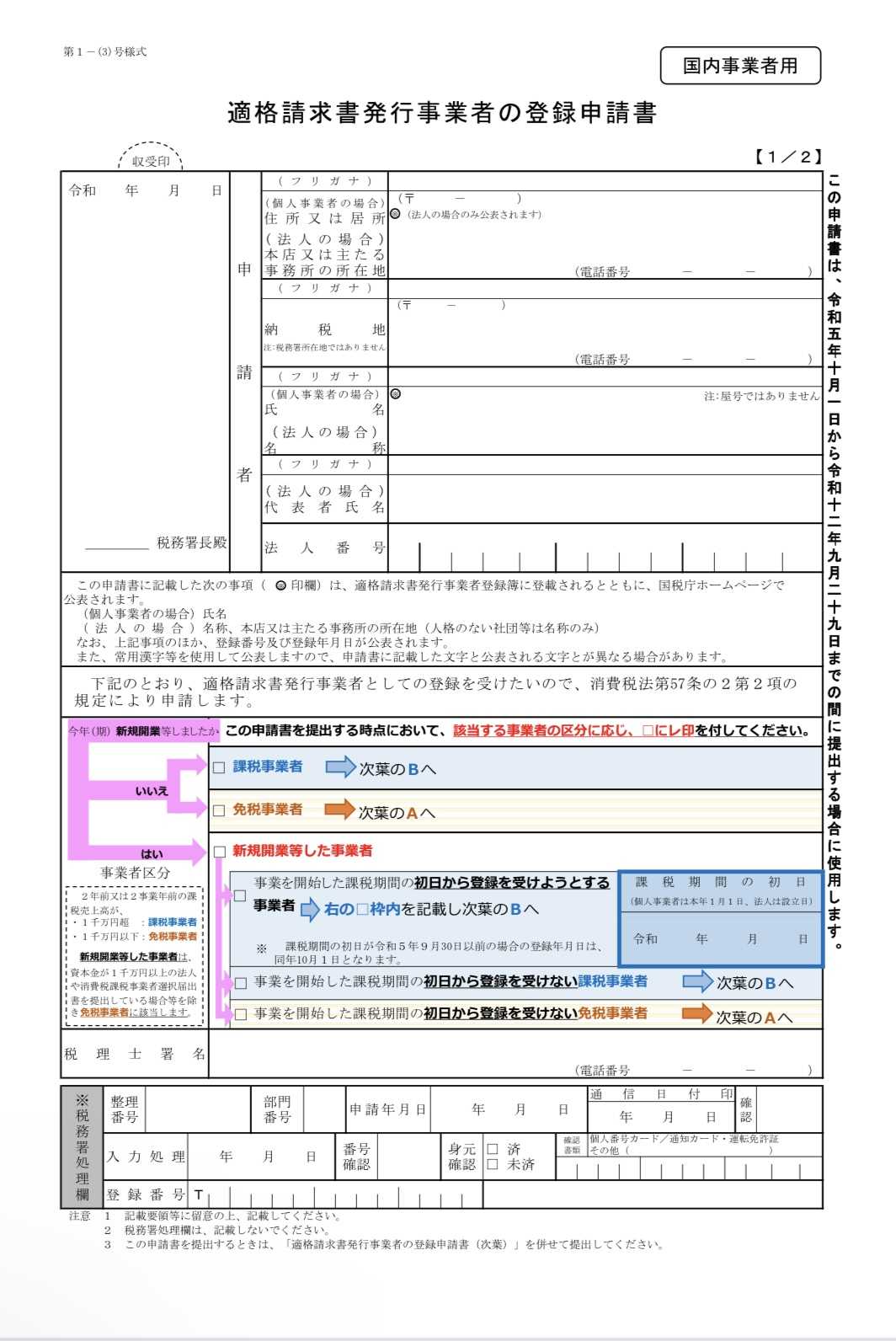

6-1.適格請求書発行事業者の登録申請方法

適格請求書(インボイス)を発行するためには、「適格請求書発行事業者」として登録する必要があります。登録は、郵送またはe-Taxの2つの方法で行えます。

適格請求書を発行すると、取引先が消費税の仕入税額控除を受けられるため、インボイス制度に対応できればビジネスにおける信頼性の向上が期待できます。登録申請は早めに行うことを推奨します。

・郵送の場合の申請方法:国税庁のWebサイトから申請書をダウンロードし、必要事項を記載して、管轄の「インボイス登録センター」へ郵送します。

6-2.適格請求書発行事業者の登録申請書は2枚記載する

適格請求書発行事業者の登録申請書は、用紙としては1種類ですが、2枚あります。そのため、2枚分(2ページ分)の記載が必要となります。

1枚目には申請者の住所や納税地、事業者名、代表者氏名、法人番号、事業者区分などの事業情報を記載しましょう。

2枚目は、各確認事項にチェックをつけるだけです。「免税事業者の確認」に関しては、課税事業者であればチェック不要ですが、「登録要件の確認」は免税事業者、課税事業者問わずチェックが必要となります。

このように、課税事業者と免税事業者で記入箇所が異なるため間違えないように気をつけましょう。

書き方については、以下の国税庁のURLからご自身のケースに合う記載例をご確認ください。

なお、適格請求書発行事業者の登録申請が書面申請の場合、登録番号の発行までは約1.5か月かかります。

・e-Taxの場合の申請方法:パソコンやスマートフォンを使用した、電子申請も可能です。e-Taxで申請した場合は、約1ヶ月で登録番号が発行されます。ただし、マイナンバーカードや利用者識別番号が必要です。

インボイス制度の開始に伴い、早めの登録申請が推奨されますが、登録に不備があると手続きに時間がかかるため、注意して記載することが重要です。

7.免税事業者は区分記載請求書のままの発行をする

免税事業者はインボイス制度の適用外であるため、適格請求書を発行することができません。

そのため、従来の区分記載請求書を発行することになります。ただし、適格請求書を発行しない場合、取引先は仕入税額控除を受けられないため、取引先にとって不利な状況を招く可能性があります。

8.辻・本郷 税理士法人の税務顧問サービスでインボイス制度や適格請求書に関するお悩みの解決を

インボイス制度に関する疑問や不安がある場合、専門家のアドバイスを受けることが重要です。

辻・本郷 税理士法人では、インボイス制度に関するご相談や適格請求書の発行手続きのサポートを提供しています。帳簿の記載事項や保存方法、保存期間などについて、専門家からの詳細で正確なアドバイスが受けられ、税務リスクを最小限に抑えながら事業を運営することが可能です。

ぜひ、顧問契約をご検討ください。

9.まとめ

2023年にインボイス制度が導入されたことで、適格請求書(インボイス)の発行が消費税の仕入税額控除に必要となりました。

発行には適格請求書発行事業者の登録が必須であり、請求書には決められた記載事項をすべて含める必要があります。

また、領収書や納品書なども記載内容を満たしていれば、適格請求書として扱うことができます。

保存義務や簡易インボイスの発行対象業種なども理解し、制度に対応できることが今後もより一層求められてくるでしょう。

もし、インボイス制度や適格請求書について疑問や不安のある方は、辻・本郷 税理士法人の税務顧問サービスの活用をご検討ください。