会社の経費精算、領収書で行うものだと思っている方が多いのではないでしょうか。実際、レシートでは会社の経費を精算することはできないのでしょうか。

結論からいいますと、レシートは領収書の代わりとして使えることが多く、税法上では、レシートと領収書はどちらを使っても経費精算が可能です。

この記事では、レシートと領収書の主な違いや、レシートと領収書の経理上・税法上での取り扱い、さらに2023年10月からスタートしたインボイス制度でのレシートと領収書の取り扱いまで詳しく解説していきます。

目次

1.レシートと領収書、主な違いは記載内容

では、まずはじめにレシートと領収書の違いを比較表で見てみましょう。

| レシート | 領収書 | |

| 発行年月日 | 〇 | 〇 |

| 宛名 | × | 〇 |

| 取引金額 | 品目ごとで記載 | 合計で記載 |

| 但し書き | × | 〇 |

| 「記載金額を領収した」という文言 | × | 〇 |

| 発行者名(社名)・住所・担当者名 | 〇 | 〇 |

| 社印・担当者印 | × | 〇 |

| 収入印紙の貼付 | 必要 (合計額が5万円を超える場合のみ) | 必要 (合計額が5万円を超える場合のみ) |

| 証憑書類となるか | 〇 | 〇 |

| 保存に適しているか | × 感熱紙のため長期保存に不向き | 〇 |

レシートと領収書、大きく違う点は記載内容にあります。レシートと領収書のどちらにも記載されている項目もありますが、大きな違いはこの2つです。

・宛名が記載されているか

・社印が押されているか

1-1.宛名が記載されているか

領収書には宛名が記載されていますが、レシートには宛名は記載されていません。領収書に宛名を記載する目的は、誰が誰に対して発行した書類であるかを示すことです。一方、レシートに宛名が記載されていないのは、レシートが不特定多数へ発行されるためです。

1-2.社印が押されているか

領収書には社印が押されていますが、レシートには社印は押されていません。領収書に社印を押す目的は、偽造防止のためです。必要事項を記載した領収書は誰でも簡単に作成でき、印鑑がなければ偽造も容易です。印鑑は固有のものであり、領収書に押印すれば偽造を防止しやすくなります。また、会社が正式に発行した書類としての証明にもなります。レシートに社印がない理由は、税法上必須ではないためです。

2.レシートと領収書、経理上は大きな違いはない

経費精算においては、レシートも領収書の代わりとして利用することができます。注意点として、会社の規則で領収書のみとなっている場合は領収書を発行する必要があるので、会社の規則を確認しておきましょう。

2-1.レシートは領収書の代わりになることが多い

経費精算における領収書の役割は、事業に関わる費用を支払ったことの証明です。領収書は証憑書類(取引の事実や正当性を証明する書類)の一種で、税務調査の際には提出が求められます。税務調査においては、領収書だけでなくレシートも証憑書類として扱われます。レシートには店名や日付、品目、単価などが詳細に記載されており、機械で印字されているために改ざんも難しいため、領収書より信頼できると考えられているからです。

2-2.消費税法上は宛名が重視されるが、例外もある

消費税法上では、経費精算に必要な証拠書類には以下の要件が定められています。原則として宛名が必要とされています。

・書類作成者の氏名又は名称

・取引年月日

・取引内容

・取引金額

・書類の交付を受ける事業者の氏名又は名称(宛名)

しかし、一般的な小売や飲食、交通費、駐車場料金といった不特定多数の客を対象にした事業者が発行する書類については、宛名を省略してもよいことになっています。

コンビニでの買い物や、取引先との会食、タクシーでの移動、駐車場を利用した際の料金など、日常の多くの場合では、領収書ではなく、レシートで代用できるということになります。

2-3.会社はレシートより領収書を重視する

消費税法上では、経費精算には領収書ではなくレシートでも代用できるとお伝えしてきました。それでも会社ではレシートより領収書が重視されるのは、次の2つの理由があるからです。

理由①飲食のレシートは会社での利用かどうか疑われやすいから

取引先との食事会にかかった飲食代の経費を精算する際、消費税法では宛名なしのレシートでも構わないことになっています。しかし、飲食代が高額だったり頻回だったりする場合には、税務署に「本当にビジネスに関係した会食なのか?」と疑いの目を向けられる恐れがあります。そのため、会社では宛名のある領収書の提出が求められるケースが多くなっています。

理由②レシートは長期保存に向かないから

領収書は証憑書類のため、法人の場合は会社規模に関わらず7年間の保管が義務付けられてます。レシートは感熱紙で作られているため、光や水分、熱に弱く、時間の経過とともに文字がかすれて確認しにくくなる恐れがあります。このリスクをさけるために、会社では領収書の提出が求められるケースが多くなっています。

国税庁|No.5930 帳簿書類等の保存期間

2-4.レシートでも経費精算できるかは社内の規程に従う

領収書ではなくレシートでの経費精算も認めるかどうかは、会社の社内規則によります。まずは社内でどのような運用がされているのか、十分に確認するようにしましょう。

3.レシートと領収書、税法上はどちらでも経費にできる

領収書の本来の目的はお金を支払ったことの証明です。税法上、領収書は金銭または有価証券の受理を証明するために作られた受取書とされています。領収書だけでなく、レシートも金銭または有価証券の受理を証明するために作られた受取書に該当するとされています。

社印がなくても問題はない

税法上、社印が押されているかどうかは正式な書類としてみなすための要素にはなりません。税法上重要なのは、経費として認められるための情報や仕入税額控除が認められるための情報になります。繰り返しますが、領収書に社印を押す目的は偽造防止のためです。

4.レシートと領収書、両方もらうことはできない

レシートと領収書を両方出してもらうことはできません。それにはきちんとした理由があります。レシートは領収書の代わりとして使用することができるため、同時に発行してしまうと、経費を二重に精算することを可能にしてしまいます。この不正使用を防ぐために、レシートと領収書は両方出してもらうことができないのです。

レシートと領収書の不正使用を行った場合、不正使用した本人に延滞税が科せられるなどの罰則が設けられていますが、発行した側も有印私文書偽造の罪に問われることがあります。

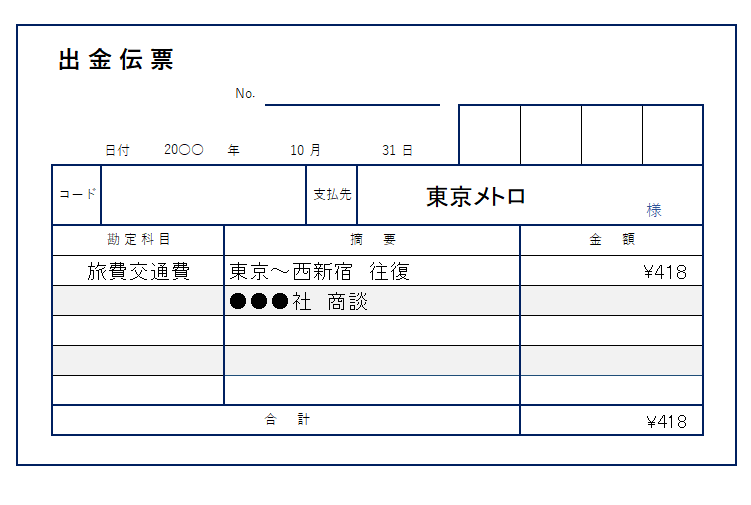

5.レシートと領収書、どちらも発行されない場合は出金伝票を作成する

バスや電車などの交通費、香典やお祝い等の慶弔費、自動販売機で購入した飲料などにはレシートや領収書が発行されません。これらの出費を経費に計上したい場合には、出金伝票を発行することで対処できます。

出金伝票は文具店などに行けば100円程度で購入することができますが、エクセル等で作成したものでも構いません。日付、金額、取引相手の氏名、取引内容を必ず記載し、例えば、慶弔費の場合は招待状や祝儀、香典のコピーなど、その事実があったことを補足・証明する書類や事実確認をするために必要な記載を付けるのが望ましいとされています。

出金伝票(例)

しかしながら、金額が大きくなると税務署の審査で認められない場合があるため、レシートや領収書が発行される場合は必ずもらっておくようにしましょう。

6.インボイス制度での領収書とレシートの取り扱い

2023年10月からスタートしたインボイス制度での、領収書とレシートの取り扱いについても見ていきましょう。インボイス制度では、領収書は一定の記載要件を満たすことで適格請求書(インボイス)として、レシートは一定の記載要件を満たすことで適格簡易請求書(簡易インボイス)として取り扱うことができます。

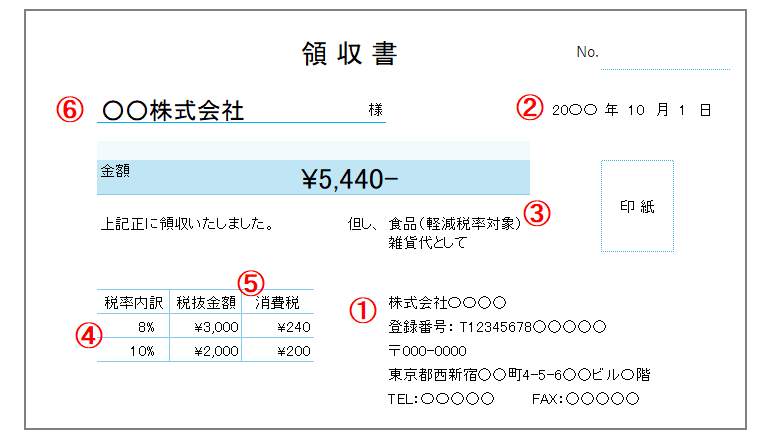

6-1.領収書は記載要件を満たせばインボイスとして扱える

領収書は一定の記載要件を満たすことで、適格請求書(インボイス)として取り扱うことができます。領収書が適格請求書として認められるためには、以下の6項目の記載が必須です。

① 適格請求書発行事業者の氏名または名称および登録番号

② 取引年月日

③ 取引内容(軽減税率の対象品目である旨)

④ 税率ごとに区分して合計した対価の額(税抜きまたは税込み)および適用税率

⑤ 税率ごとに区分した消費税額等

⑥ 書類の交付を受ける事業者の氏名または名称

適格請求書として取り扱える領収書(例)

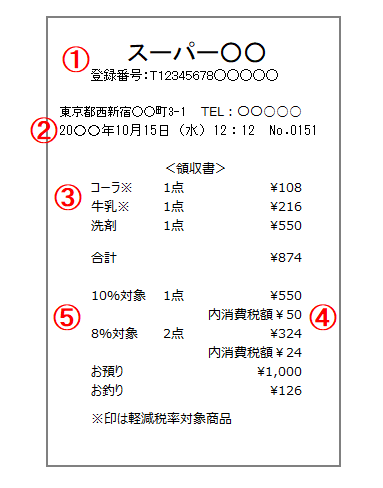

6-2.レシートは記載要件を満たせば簡易インボイスとして扱える

レシートは一定の記載要件を満たすことで、適格簡易請求書(簡易インボイス)として取り扱うことができます。レシートが適格簡易請求書として認められるためには、以下の5項目の記載が必須です。

①適格請求書発行事業者の氏名または名称および登録番号

②取引年月日

③取引内容

④税率ごとに区分して合計した対価の額(税抜きまたは税込み)

⑤税率ごとに区分した消費税額等または適用税率

適格簡易請求書として取り扱えるレシート(例)

適格簡易請求書の適格請求書との大きな違いは、適格簡易請求書には「書類の交付を受ける事業者の氏名又は名称」が不要なことです。レシートなどの適格簡易請求書には、受け取る人の名前や会社名が要りません。スーパーやコンビニ、タクシー等の不特定多数が来店したり使用したりする業種の場合、いちいちレシートに買い物をした人や乗車した人の名前を書くことは現実的ではないためです。

6-3.インボイス制度では領収書とレシートとどちらがいいか

インボイス制度では、レシートでも領収書でも、適格請求書発行事業者が発行したものであれば、仕入税額控除の対象になり、経費精算のための会計上の証憑書類としてはどちらでも構いません。

7.まとめ

ここまで、レシートと領収書の主な違いや、レシートと領収書の経理上・税法上での取り扱い、インボイス制度でのレシートと領収書の取り扱いまで見てきました。レシートは多くの場合領収書の代わりになることや、会社がレシートより領収書を重視する理由等がお分かりいただけたかと思います。

レシートと領収書の経費精算での扱いは、会社の社内規則によります。社内でどのような運用がされているのか、十分に確認するようにしましょう。