「Youtubeチャンネルの収益が増えてきたけど、法人化すべき?損していないか不安。。。」 「Youtuberは法人化した方がいい?でも税金がたくさんかかりそうで心配」 Youtuberは収益がある程度増えてきたら、法人化すべきと言えます。Youtuberが法人化した場合、以下のようなメリットがあるからです。

・税金の負担を軽減できる ・健康保険や年金が手厚くなる ・外部からの社会的信用度が高くなる |

とくに注目すべきは、税金の負担を軽減できる点でしょう。というのも所得額が600万円以上を超える場合は、税金の負担を数十万円も軽減できるケースが多いからです。 しかし法人しか経費にできない費用を知らないほか、どのような税金がいくらかかるのか事前に把握できていないまま確定申告すれば、税金の負担が個人事業主の場合とそれほど変わらず、法人化のメリットを享受できないどころか、損をしてしまう可能性もあるでしょう。 そのため法人化したら経費にできる費用や、自身の所得額の場合にいくら税金がかかるのかなどを事前に理解しておく必要があります。 そこでこの記事では、

・Youtuberが法人化するメリット3つ ・Youtuberが法人化するデメリット4つ ・【所得額別】Youtuberが法人化した場合の税金シミュレーション ・個人事業主が法人化した場合に増やせる経費シミュレーション ・Youtuberが法人化したほうがいいケース ・Youtuberが法人化する場合は合同会社にすべき理由 ・【7STEP】Youtuberが法人化する流れ |

について徹底的に解説していきます。 この記事を読めば、Youtuberが法人化するメリットやデメリットだけでなく、どんな場合に法人化すべきなのかや、実際に法人化して会社を設立するまでの流れなども分かります。 法人化して、自身のYoutubeチャンネルの収益をさらに増やしていくためにも、ぜひ最後まで読み進めてください。

目次

- 1. Youtuberが法人化するメリット3つ

- 2. Youtuberが法人化するデメリット4つ

- 3. Youtuberが法人化するかは「税金をどれだけ軽減できるか」が重要

- 4. Youtuberが法人化した場合の税金シミュレーション

- 5. Youtuberが法人化した場合に増やせる経費シミュレーション

- 6. 「600万円以上の所得を継続的に得られる場合」はYoutuberは法人化した方がいい!

- 7. Youtuberの法人化なら「合同会社」がかなりお得

- 8. 【7STEP】Youtuberが法人化する流れ

- 9. Youtuberが法人化するなら会社設立代行サービスの利用がおすすめ

- 10. 会社設立代行サービスを選ぶ際に確認すべき3つのポイント

- 11. Youtuberの会社設立代行は「辻・本郷 税理士法人」にお任せください

- 12. まとめ

1. Youtuberが法人化するメリット3つ

Youtuberが法人化するメリットは、以下の3つがあります。

Youtuberが法人化するメリットは、以下の3つがあります。  以下で1つずつ解説していきます。

以下で1つずつ解説していきます。

1-1. 税金の負担を軽減できる

Youtuberが法人化するメリットとして、税金の負担を軽減できる点が挙げられます。具体的には以下2つの理由によって、税金の負担を軽減できます。

Youtuberが法人化するメリットとして、税金の負担を軽減できる点が挙げられます。具体的には以下2つの理由によって、税金の負担を軽減できます。

・法人税の最高税率が所得税の最高税率より低い ・経費として計上できるものが増える |

以下で1つずつ見ていきましょう。

1-1-1. 法人税の最高税率が所得税の最高税率より低い

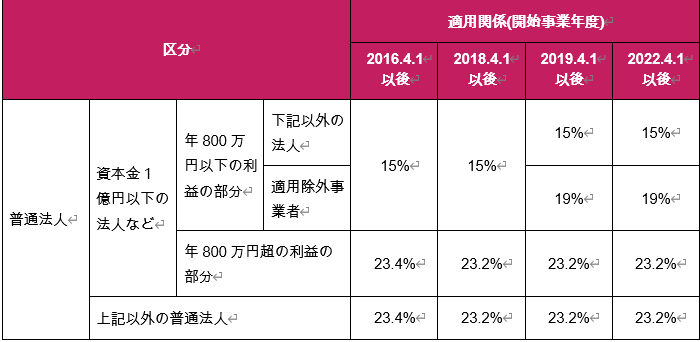

法人税は最高税率が所得税の最高税率より低いため、所得額によっては法人の方が税金の負担を軽減できます。 個人事業主の場合に納める必要のある所得税は、所得額に応じて5~45%の税率が定められています。一方、法人が納める法人税は、最高税率が23.2%と定められており、利益の額によっては大幅に税金の負担を軽減することが可能です。 たとえば所得額が400万円の場合は約19万円、500万円の場合は約40万円の税金を軽減できるでしょう。法人税の税率は以下を参考にしてください。

【普通法人の法人税率】

法人が個人事業主に比べてどのくらい節税できるかの詳細は、「4.Youtuberが法人化した場合の税金シミュレーション」にて解説しているので、気になる場合は目を通してください。

1-1-2. 経費として計上できるものが増える

経費として計上できるものが増える点も、法人の方が税金の負担を軽減できる大きな要因でしょう。 法人化すると個人事業主で経費にできる費用に加え、以下の費用を経費として計上できるからです。

・自宅兼事務所の購入費や家賃 ・自身の給与 ・退職金 ・法定福利費 ・法定外福利費 |

くわしくは「5. Youtuberが法人化した場合に増やせる経費シミュレーション」に目を通してください。

1-2. 健康保険や年金が手厚くなる

健康保険や年金といった社会保険が手厚くなる点も、Youtuberが法人化するメリットと言えます。まず個人事業主が加入する国民健康保険と、法人の場合に加入する健康保険を比べてみましょう。

【健康保険の比較】

| 手当の例 | 国民健康保険 | 法人の健康保険 |

| 傷病手当 | 給付が義務付けられていない | 〇 |

| 出産手当 | 給付が義務付けられていない | 〇 |

上記を見て分かる通り、個人事業主が加入する国民健康保険は手当の給付が義務付けられていないものが多いですが、法人が加入する健康保険は状況に応じて手当が必ず給付されます。 次は年金保険を比較してみましょう。

・個人事業主の場合:国民年金保険のみ ・法人の場合:国民年金保険 + 厚生年金保険 |

上記の通り、法人の場合は国民年金保険と厚生年金の両方に加入していることになるため、法人の方が、将来受け取れる年金の額が大きいです。 Youtuberの場合、人気商売のため、企業に勤めるサラリーマンなどに比べると、どうしても収入が不安定かと思います。 そのため何かあったときに手当を確実に受け取れるほか、将来的に年金を多く受け取れる点は、Youtuberが法人化するメリットと言えるでしょう。

1-3. 外部からの社会的信用度が高くなる

Youtuberが法人化するメリットとして、外部からの社会的信用度が高くなる点も挙げられます。 個人事業主の場合に比べ、法人の方が会社情報や財務状況の透明性が高いほか、仕事に対してプラスのイメージを持たれやすいからです。 たとえば法人の場合、以下のように会社情報や財務状況は第三者であっても確認できるため、外部からの信用を得やすいでしょう。

・会社情報:会社名や住所、役員の氏名、代表取締役の住所、資本金の額などが記載されている法人登記謄本を、法務局やネットにて第三者でも閲覧できる。 ・財務状況:株式会社の場合は第三者でも決算書を閲覧できる。株式会社でない場合でも、取引先や銀行が決算書を確認したい場合は、経営者の任意によって閲覧可能。 |

また法人は個人事業主に比べて、設立や税務処理が複雑かつ費用もかかるため、ある程度の覚悟を持って事業に取り組んでいるといった印象を持ってもらいやすく、信頼につながりやすいです。 Youtuberは資格や専門知識、資金が必要なく、誰でも始められるため、企業に勤めている人や専門の資格を取得している人などに比べて、社会的な信用が高いとは言えません。 そのため外部からの社会的信用度を上げられる点は、Youtuberが法人化するメリットと言えるでしょう。

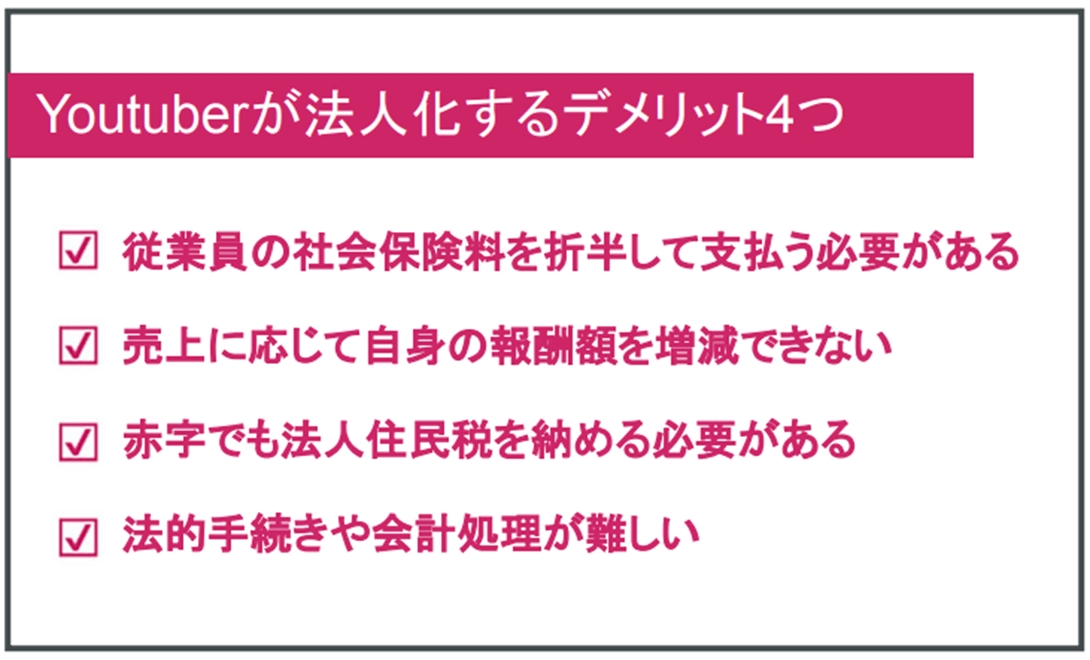

2. Youtuberが法人化するデメリット4つ

Youtuberが法人化する場合、メリットが大きい反面、以下のようにデメリットもあるため、あらかじめ確認しておく必要があります。

以下で1つずつ解説していきます。

2-1. 従業員の社会保険料を折半して支払う必要がある

Youtuberが法人化するデメリットとして、従業員の社会保険料を折半して支払う必要がある点が挙げられます。もし従業員を雇った場合、従業員は以下の社会保険に加入する必要があり、その半額を会社側が負担しなければなりません。

・国民健康保険 ・国民年金保険 ・介護保険 ・雇用保険 ・労災保険 |

従業員を雇わず1人で会社を運営する場合は、自身の社会保険料の支払いだけで済みます。 しかしYoutubeチャンネルが成長していくにつれ、たとえば動画撮影や制作、編集、マーケティング、外部とのやり取りなど、どうしても1人では手が回らなくなり、従業員を雇わなければならない状況になるケースも多いでしょう。 上記のような状況になった場合は、従業員を社会保険に加入させる必要があり、会社側が費用の半分を負担する必要があります。

2-2. 売上に応じて自身の報酬額を増減できない

売上に応じて自身の報酬額を増減できない点も、Youtuberが法人化するデメリットと言えます。 個人事業主の場合は、売上から経費を差し引いた金額をすべて自身の収入にできますが、法人の場合は、会社の利益と自身の報酬を別にする必要があり、自身の報酬額を一度決めたら1年間は変更できません。 Youtuberの場合、自身のコンテンツの質に関係なく、たとえばアルゴリズムの大きな変更や広告主の予算配分の変更などにより、売上が一時的に増えたり減ったりすることもあるでしょう。 売上が増えたのであれば、自身の取り分を増やしたいところですが、法人の場合は売上の増減によって自身の報酬を変更することはできません。 そのためYoutuberが法人化する場合は、個人事業主と異なり、1年間は報酬額が変更できないことを念頭に置いておく必要があります。

2-3. 赤字でも法人住民税を納める必要がある

Youtuberが法人化するデメリットとして、赤字でも法人住民税を納める必要がある点も挙げられるでしょう。 法人住民税は「法人税割+均等割」といった計算式で求められ、均等割は損益の金額に関係なく、法人の規模に応じて納める金額が定められています。以下は東京都の均等割の一例です。

【東京都23区の均等割の一例】

・普通法人で資本金が1,000万円以下、従業員数が50人以下の場合:7万円 ・普通法人で資本金が1,000万円以下、従業員数が50人超の場合:14万円 |

たとえばYoutuberの場合、制作費や広告費をかけたにもかかわらず、再生回数が思ったより少なかったといった状況が続けば赤字になることもあるでしょう。法人化したばかりのYoutuberは、初期投資によって初年度だけ赤字になることもあるかもしれません。 上記のように赤字でも、法人の場合は毎年、法人住民税を納める必要があるので注意してください。

2-4. 法的手続きや会計処理が難しい

法的手続きや会計処理が難しい点も、Youtuberが法人化するデメリットと言えるでしょう。 個人事業主は開業届けを提出すれば開業できますが、法人化する場合は、定款の作成や資本金の払い込み、登記申請書の作成、法人設立登記など、さまざまな段階を踏まなければ会社を設立できません(詳細は8章に目を通してください。)。 また法人は日々の帳簿作成や税金申告など、会計処理も複雑かつ専門知識を要します。 Youtuberの場合、前述した法的手続きや会計処理も自身で行うとなると、一番注力したい動画の企画や撮影、編集などの時間が減ってしまう恐れがあるでしょう。 このようにYoutuberが法人化する際は、法的手続きや会計処理が難しく、手間がかかるといった点も考慮する必要があります。

3. Youtuberが法人化するかは「税金をどれだけ軽減できるか」が重要

Youtuberが法人化するメリットやデメリットが分かった上で、何を重視して法人化するかしないかを決めればいいのか悩んでいる人もいるかと思います。 法人化の判断をする際は、「税金をどれだけ軽減できるか」といった点が重要です。「では法人化することで、どのくらい税金を軽減できるの?」と疑問に思うでしょう。 6章でくわしく紹介しますが、所得額が600万円を超えると税金の負担を軽減でき、所得額が600万円を下回るとデメリットの方が大きくなり、損をする可能性が高いです。 以下の個人事業主の税額と、法人の税額に顧問税理士の費用を追加した金額の比較を見てみましょう。

【個人事業主の税額と法人の税額+顧問税理士費の比較】

| 所得額 | 個人事業主の税額 | 法人の税額+顧問税理士費(※) | 差額 |

| 400万円 | 642,592円 | 815,400円 | -172,808円 |

| 500万円 | 996,792円 | 954,000円 | 42,792円 |

| 600万円 | 1,350,992円 | 1,114,100円 | 236,892円 |

※ほとんどの法人が顧問税理士を付けているため、ここでも顧問税理士と契約していると仮定しています。 上記を見てみると、所得額が400万円の場合は個人事業主の方が税額が少なく、500万円の場合はほぼ同額、600万円の場合は法人の方が税額が約24万円も少ないことが分かります。 自身が法人化した場合、どのくらい税金を軽減できるかを知るには、以下の2つのシミュレーションに目を通してみてください。

4. Youtuberが法人化した場合の税金シミュレーション

本章では個人事業主のYoutuberが法人化した場合、実際にどれだけ税金の負担を軽減できるかシミュレーションしていきます。 まず個人事業主と法人化した場合の税金を、所得額別にそれぞれシミュレーションした上で、実際に法人化したら税額にどのくらいの差があるのかを見ていきます。シミュレーションする税金は、以下の通りです。

| 個人事業主 | 法人 |

・所得税 ・個人住民税 ・個人事業税 | ・個人所得税 ・個人住民税 ・法人税 ・法人事業税 ・法人住民税 |

法人化することで、現在の財務状況にどのような影響があるのかをイメージしやすくなるため、法人化を検討している場合はぜひ参考にしてください。

4-1. 個人事業主の税金シミュレーション

まず最初に個人事業主の場合にどれだけ税金がかかるか、100万~1,000万円の所得額別に見ていきましょう。

【個人事業主の所得額別の税額例】

| 所得額 | 所得税 | 個人住民税 | 個人事業税 | 合計 |

| 100万円 | 17,867円 | 40,000円 | 0円 | 57,867円 |

| 200万円 | 68,917円 | 140,000円 | 0円 | 208,917円 |

| 300万円 | 140,387円 | 240,000円 | 5,000円 | 385,387円 |

| 400万円 | 247,592円 | 340,000円 | 55,000円 | 642,592円 |

| 500万円 | 451,792円 | 440,000円 | 105,000円 | 996,792円 |

| 600万円 | 655,992円 | 540,000円 | 155,000円 | 1,350,992円 |

| 700万円 | 860,192円 | 640,000円 | 205,000円 | 1,705,192円 |

| 800万円 | 1,076,644円 | 740,000円 | 255,000円 | 2,071,644円 |

| 900万円 | 1,311,474円 | 840,000円 | 305,000円 | 2,456,474円 |

| 1,000万円 | 1,582,039円 | 940,000円 | 355,000円 | 2,877,039円 |

各税金の計算式は以下の通りです。

【所得税の計算式】

1. 所得額 – 所得控除額(※1) =課税所得金額 2. 課税所得金額 × 所得税率 – 控除額(※2) = 所得税額 3. 所得税額 × 2.1% = 復興特別所得税額 4. 所得税額 + 復興特別所得税額 = 所得税 |

※1:ここでは所得控除は青色申告の基礎控除65万円のみと仮定

※2:所得税率と控除額は「No.2260 所得税の税率 | 国税庁」を参考

【個人住民税の計算式】

1. 所得金額 – 所得控除額(※1) = 課税所得金額 2. 課税所得金額 × 税率10% – 税額控除額(※2) = 所得割額 3. 所得割額 + 均等割5,000円 = 個人住民税 |

※1:所得控除は青色申告の基礎控除65万円のみと仮定 ※2:ここでは税額控除はなしと仮定

【個人事業税の計算式】

| (所得金額 – 各種控除額(※1)) × 法定業種別の税率(※2) |

※1、2:各種控除額と法定業種別の税率は「個人事業税 | 税金の種類 | 東京都主税局」を参考

※2:ここでは第一業種の5%と仮定

4-2. 法人化した場合の税金シミュレーション

次に法人化した場合にかかる税金を、100万~1,000万円の所得額別に見ていきましょう。ここでは所得額の内、80%は自身の給与所得、20%は法人の利益と仮定してシミュレーションしていきます。

【法人化した場合の所得額別の税額例】

| 所得額 | 所得税 | 個人住民税 | 法人税 | 法人事業税 | 法人住民税 | 合計 |

| 100万円 | 0円 | 0円 | 30,000円 | 7,000円 | 72,100円 | 102,100円 |

| 200万円 | 28,500円 | 62,000円 | 60,000円 | 14,000円 | 74,200円 | 224,700円 |

| 300万円 | 56,000円 | 110,000円 | 90,000円 | 21,000円 | 76,300円 | 332,300円 |

| 400万円 | 84,000円 | 173,000円 | 120,000円 | 28,000円 | 78,400円 | 455,400円 |

| 500万円 | 130,500円 | 233,000円 | 150,000円 | 35,000円 | 80,500円 | 594,000円 |

| 600万円 | 194,500円 | 297,000円 | 180,000円 | 42,000円 | 82,600円 | 754,100円 |

| 700万円 | 284,500円 | 361,000円 | 210,000円 | 49,000円 | 84,700円 | 940,200円 |

| 800万円 | 412,500円 | 425,000円 | 240,000円 | 56,000円 | 86,800円 | 1,164,300円 |

| 900万円 | 552,500円 | 495,000円 | 270,000円 | 63,000円 | 88,900円 | 1,406,400円 |

| 1,000万円 | 696,500円 | 567,000円 | 300,000円 | 70,000円 | 91,000円 | 1,654,500円 |

各税金の計算式は以下の通りです。

【所得税の計算式】

1. 給与収入額 – 非課税の手当額(※1) – 給与所得控除額(※2) = 給与所得額 2. 給与所得額 – 所得控除額(※3) = 課税所得額 3. 課税所得額 × 所得税率 – 控除額(※4) = 所得税 |

※1:ここでは手当はなしと仮定

※2:給与所得控除額は「No.1410 給与所得控除 | 国税庁」の令和2年分以降を参考

※3:所得控除額は「給与所得者(従業員)の方へ(令和4年分)」を参考、ここでは基礎控除48万円のみと仮定

※4: 所得税率と控除額は「No.2260 所得税の税率 | 国税庁」を参考

【個人住民税の計算式】

1. 給与所得金額 – 給与所得控除額(※1) – 所得控除額(※2) = 課税所得金額 2. 課税所得金額 × 税率10% – 税額控除額(※3) = 所得割額 3. 所得割額 + 均等割5,000円 = 個人住民税 |

※1:給与所得控除額は「No.1410 給与所得控除 | 国税庁」の令和2年以降を参考

※2:所得控除額は「給与所得者(従業員)の方へ(令和4年分)」を参考、ここでは基礎控除48万円のみと仮定

※3:ここでは税額控除はなしと仮定

【法人税の計算式】

| 所得金額 × 法人税の税率(※) =法人税 |

※法人税の税率は「No.5759 法人税の税率」を参考、ここでは普通法人・資本金1億円以下の法人に区分し、税率は15%と仮定

【法人事業税の計算式】

| 所得金額 × 法人事業税の税率(※) = 法人事業税 |

※法人事業税の税率は「法人事業税・法人都民税 | 税金の種類」を参考、ここでは事業の区分1号の普通法人に区分し、税率は3.5%と仮定

【法人住民税の計算式】

1. 法人税額 × 住民税法人割の税率(※1) = 法人税割 2. 法人税割 + 均等割(※2) = 法人住民税 |

※1:住民税法人割の税率は「法人事業税・法人都民税 | 税金の種類」を参考、ここでは事務所等が23区内、事業を令和元年10月1日以後に開始しており、税率は7%と仮定

※2: 均等割は「均等割額の計算に関する明細書(第6号様式別表4の3)記載の手引令 | 主税局課税部法人課税指導課」を参考、普通法人で資本金が1,000万円以下、従業員数が50人以下とし、均等割は7万円と仮定

4-3. 法人化した場合に軽減できる税額のシミュレーション

ここまで個人事業主の場合と法人化した場合にかかる税金を、所得額別にシミュレーションしてきました。最後に個人事業主が法人化したら、どのくらい税金の負担を軽減できるかを見ていきましょう。

【個人事業主が法人化した場合に軽減できる税額例】

| 所得額 | 個人事業主の場合 | 法人化した場合 | 法人化した場合に軽減できる税額 |

| 100万円 | 57,867円 | 102,100円 | -44,233円 |

| 200万円 | 208,917円 | 224,700円 | -15,783円 |

| 300万円 | 385,387円 | 332,300円 | 53,087円 |

| 400万円 | 642,592円 | 455,400円 | 187,192円 |

| 500万円 | 996,792円 | 594,000円 | 402,792円 |

| 600万円 | 1,350,992円 | 754,100円 | 596,892円 |

| 700万円 | 1,705,192円 | 940,200円 | 764,992円 |

| 800万円 | 2,071,644円 | 1,164,300円 | 907,344円 |

| 900万円 | 2,456,474円 | 1,406,400円 | 1,050,074円 |

| 1,000万円 | 2,877,039円 | 1,654,500円 | 1,222,539円 |

上記の表を見てみると、所得額が200万円までは個人事業主の方がお得ですが、所得額が300万円を超えると、法人化した方が税金の負担を軽減できることが分かります。 また3章で紹介したように、法人の方が計上できる経費の種類が多いため、本章でシミュレーションした税額より、さらに軽減できるケースもあるでしょう。 このようにYoutuberが法人化すれば、所得額にもよりますが、税金の負担を軽減できる可能性が高いです。

5. Youtuberが法人化した場合に増やせる経費シミュレーション

税金をどれだけ軽減できるかは、経費として計上できるものの多さにも関係しており、法人の方が個人事業主より経費として計上できるものが多いです。 以下は個人事業主が法人化すると、経費にできる費用の一覧です。

・自宅兼事務所の購入費や家賃 ・自身の給与 ・退職金 ・法定福利費 ・法定外福利費 |

以下で1つずつ説明していくので、自身の場合はどのくらい経費を増やせるか、シミュレーションしてみてください。

5-1. 自宅兼事務所の購入費や家賃

Youtuberが法人化した場合、自宅兼事務所の家賃を経費として計上可能です。個人事業主も自宅兼事務所の家賃を経費にできますが、業務に使用している割合しか経費として認められないため、微々たる金額の場合がほとんどでしょう。 しかし法人化すれば、社宅を購入もしくは社宅として賃貸の部屋を借りる場合、以下のように発生した費用を経費として計上できます。

・社宅を購入した場合:住居の購入費を減価償却費として経費計上できる ・社宅として賃貸の部屋を借りる場合:会社が自分(社長)から家賃の約50%を徴収し、そのまま経費計上できる |

Youtuberの場合、自宅が事務所や撮影スタジオを兼ねているケースがほとんどかと思いますが、法人化すれば住居の購入費や、部屋の賃料の約半分を経費として計上できるようになるので、その分の税金の負担を軽減できるでしょう。

5-2. 自身の給与

自身の給与も、Youtuberが法人化した際に経費にできます。 個人事業主の場合、青色事業専従者給与に関する届出書を事前に提出しているケースに限り、従業員として働いている配偶者や家族の給与を経費にすることは可能ですが、自身への報酬は、そもそも給与という考え方が個人事業主にはないため、経費として計上できません。 しかし法人化すれば、自身も会社に属している役員(社長)といった考え方になるため、自身への給与も経費として計上できるようになります。 ただし給与を経費として計上するには、以下3つの条件のどれかに当てはまっている必要があるため注意してください。

・定期同額給与:1ヵ月以下の一定期間に支給される給与で、支給額が毎回同額である ・事前確定届出給与:事前に税務署に届出し、所定の時期に所定の金額を支給する ・業績連動給与:会社の業績や株化の変動に応じて給与が支払われる |

原則は定額同額給与となります。自身の報酬額を一度決めたら1年間は変更できませんので注意しましょう。

5-3. 退職金

Youtuberが法人化した場合、退職金も経費として計上可能です。法人の場合は、退職金の控除が認められており、従業員だけでなく役員や社長本人の退職金のほとんどを経費にできます。 以下は従業員や役員の控除額です。

【立場や勤続年数別の退職金控除額】

| 立場 | 勤続年数 | 控除額(※1) |

| 従業員 | 20年以下 | 40万円×勤続年数 |

| 20年以上 | (40万円×20年)+(20年を超えた年数×70万円) | |

| 役員 | ー | 退職する年の月額給与額×勤続年数×功績倍率(※2) |

※1:退職金が80万円未満の場合は全額控除

※2:功績倍率とは役員が退職する直前の給与額をベースに、業務に従事した期間や職責に応じて考えられた倍率のことで、平均は1.5~2.5倍 たとえば15年勤続した従業員に700万円を退職金として支払う場合は、以下のように50万円の部分にしか課税されません。

・控除額:40万円 × 15年 = 600万円 ・退職金 – 控除額:700万円 – 600万円 = 100万円 ・課税対象額:100万円 ÷ 2 = 50万円 |

このようにYoutuberが法人化した場合、退職金のほとんどを経費として計上することが可能です。

5-4. 法定福利費

法定福利費も、Youtuberが法人化した際に経費にできます。法定福利費とは、法律や法令にて法人に負担が義務付けられている、従業員のための費用です。 具体的には以下のような費用が、経費として計上できます。

・健康保険料 ・厚生年金保険料 ・介護保険料 ・子ども ・子育て拠出金 ・雇用保険料 ・労災保険料 |

もし従業員を雇っておらず、自身(社長)1人でYoutubeチャンネルを運営しているといった体制の場合でも、自身の法定福利費を経費として計上できます。

5-5. 法定外福利費

Youtuberが法人化した場合、法定外福利費も経費として計上できます。法定外福利費とは、義務付けられている法定福利費とは異なり、その会社独自で定められる従業員のための費用です。 法定福利費は個人事業主と同様、社長1人の場合や従業員が家族や親族のみの場合は、認められないケースが多いです。家族や親族以外にも従業員がいる場合は、以下のような費用が法定外福利費として計上可能です。

・通勤手当 ・出張手当 ・家賃手当 ・慶弔見舞金 ・健康診断料 ・ジムや保養所の利用料 など |

たとえばYoutuberの場合、撮影で海外や地方に行くケースもあるかと思いますが、従業員に出張手当を支給することで、経費計上できます。 通勤手当や出張手当、家賃手当に関しては、個人事業主の場合は福利厚生費として認められないため、法人の方が経費にできる福利厚生費を設定しやすく、税金の負担軽減につながるでしょう。

6. 「600万円以上の所得を継続的に得られる場合」はYoutuberは法人化した方がいい!

ここまで読み進めた人の中には、「結局、自分の場合は法人化した方がいいのだろうか?」と悩んでいる人もいるかと思います。Youtuberが法人化した方がいいケースは、600万円以上の所得を継続的に得られる場合です。 600万円以上の所得を継続的に得られることで、税務申告にかかる費用を考慮した上でも、税金の負担を大幅に軽減できます。では税務申告にかかる費用が何なのかというと、顧問税理士にかかる費用です。 法人化するとなると、ほとんどの場合、自力で会計処理や財務管理を行うのが難しく、顧問税理士と契約する必要が出てきます。顧問税理士と契約する場合、毎月の顧問料の相場は約3万円なので、年間に換算すると約36万円かかります。 以下は「4-3.個人事業主と法人の税金の差額シミュレーション」で紹介した表を元に、顧問税理士の年間費用をプラスした金額の項目を追加した表です。

【個人事業主の税額と法人の税額+顧問税理士費の比較】

| 所得額 | 個人事業主の税額 | 法人の税額+顧問税理士費 | 差額 |

| 100万円 | 57,867円 | 462,100円 | -404,233円 |

| 200万円 | 208,917円 | 584,700円 | -375,783円 |

| 300万円 | 385,387円 | 692,300円 | -306,913円 |

| 400万円 | 642,592円 | 815,400円 | -172,808円 |

| 500万円 | 996,792円 | 954,000円 | 42,792円 |

| 600万円 | 1,350,992円 | 1,114,100円 | 236,892円 |

| 700万円 | 1,705,192円 | 1,300,200円 | 404,992円 |

| 800万円 | 2,071,644円 | 1,524,300円 | 547,344円 |

| 900万円 | 2,456,474円 | 1,766,400円 | 690,074円 |

| 1,000万円 | 2,877,039円 | 2,014,500円 | 862,539円 |

上記を見てみると、法人の税額に顧問税理士費をプラスした場合、所得額が500万円までは個人事業主の方がお得もしくは同額に近いですが、所得額が600万円以上になると、法人の方が約20~80万円ほどお得になることが分かります。 600万円以上の所得額が一時的なものであれば、法人化するか検討した方がいいですが、600万円以上の所得が継続的に見込めるのであれば、法人化した方が出ていくお金を減らせるのでおすすめです。

7. Youtuberの法人化なら「合同会社」がかなりお得

ここまで読み進めた人の中には、自身のYoutube活動を法人化しようと検討している人もいるでしょう。ただし法人化と一概に言っても、営利法人にはいくつか種類があり、たいていの場合は株式会社か合同会社を選びます。 自身の事業スタイルや事業規模を考慮した上で選ぶ必要がありますが、もし初期費用を抑えたければ、合同会社を設立しましょう。合同会社は株式会社に比べ、設立費用を安く抑えられるからです。 合同会社と株式会社の設立費用の比較を見てみましょう。

【合同会社と株式会社の設立費用の比較】

| 設立費用 | 株式会社 | 合同会社 |

| 定款の収入印紙代(※1) | 40,000円 | 40,000円 |

| 定款認証手数料 | 30,000~50,000円(※2) | 0円 |

| 登録免許税 | 150,000円か資本金額の0.7%のどちらか高い方 | 60,000円か資本金額の0.7%のどちらか高い方 |

| 定款謄本手数料 | 約2,000円 | 0円 |

| 合計 | 約222,000円~ | 100,000円~ |

※1:電子定款を作成する場合は印紙代は不要

※2:資本金額によって異なる 上記を見てみると、合同会社の設立費用の方が、約12万円も安いことが分かります。 もし今後大規模な事業展開をする予定があるほか、多額の資金調達を必要とする場合は、株式会社も検討すべきですが、上記に当てはまらず、「お得に法人化したい」といった場合は、初期費用を抑えられる合同会社の設立がおすすめです。

8. 【7STEP】Youtuberが法人化する流れ

ここでは実際にYoutuberが法人化する際の流れを、以下の7つに分けて紹介していきます。

STEP1. 設立する会社の必要事項を決める STEP2. 法人用の印鑑を作成する STEP3. 定款を作成する STEP4. 株式会社の場合は公証役場にて定款の認証を受ける STEP5. 資本金を代表社員の口座に払い込む STEP6. 会社設立登記申請書を作成する STEP7. 法務局で登記申請を行う |

以下で1つずつ解説していきます。

STEP1. 設立する会社の必要事項を決める

Youtuberが法人化する場合、まず最初に設立する会社の必要事項を決めます。 会社を設立するにあたって、会社の規約や規則を掲載する定款に、会社の基本情報などを載せる必要があるからです。決める必要のある事項については、以下を参考にしてください。

【会社の必要事項一覧】

| 必要事項 | 詳細 |

| 会社の商号 | 自社の会社名を記載する |

| 発起人 | 資本金の出資や定款作成などの会社設立に関する手続きを行う人の名前を記載する |

| 会社の本店所在地 | 事務所や店舗など業務を行う場所の住所を記載する |

| 事業目的 | 現在の事業内容および、今後行うであろう事業内容も記載する |

| 資本金の金額 | 会社を設立するにあたり、元手となる資金額を記載する |

| 会社設立日 | 登記申請を行った日を記載する |

| 事業年度 | 一事業年度の期間を記載する |

| 1株あたりの金額(株式会社のみ) | 1株あたり、いくらにするかを記載する |

| 発行可能株式の総数(株式会社のみ) | 将来的に最大何株まで株式を発行可能かを記載する |

| 機関設計(株式会社のみ) | 会社を経営するにあたり、意思決定を下す人(株主総会+取締役など)を記載する |

| 公告の方法(株式会社のみ) | 決算報告や資本金の変更についての報告を、官報公告・日刊新聞・電子公告のどの方法で行うかを記載する |

STEP2. 法人用の印鑑を作成する

次に法人用の印鑑を作成しましょう。会社設立登記時に印鑑登録も行うため、それまでに作成しておく必要があります。 会社設立登記時には代表印と呼ばれる印鑑のみで問題ありませんが、以下で紹介している印鑑も一緒に作っておくと便利です。

【法人用の印鑑の種類】

| 法人用の印鑑の種類 | 詳細 |

| 代表印 | 会社設立時のほかに、行政への提出書類や重要な契約書などに押印する印鑑 |

| 会社銀行印 | 銀行で新しく口座を開設する際や、手続きなどに使用する印鑑 |

| 会社角印 | 請求書や領収書、見積書など業務で使用する書類などに使用する印鑑 |

| 会社認印 | 宅配便や郵便物などの受け取り時に使用する印鑑 |

| 住所印 | 会社名や会社の住所、電話番号の記入が必要な請求書や領収書などに使用する印鑑 |

法人用の印鑑は作成に、だいたい1週間〜10日かかるので、余裕を持って作成しておきましょう。

| 1人で会社を設立する場合、時間や労力がかなりかかるため、プロに面倒な手続きを丸ごとお願いできる「会社設立代行サービス」もおすすめです。くわしくは9章で紹介しています。 |

STEP3. 定款を作成する

次に定款を作成しましょう。定款とは、会社の指針となる規約や規則を記載する書類のことです。定款へ記載する内容の基準は、会社法によって定められており、記載項目は以下の3つに分けられます。

【定款の記載項目】

| 記載項目 | 詳細 | 記載例 |

| 絶対的記載事項 | 記載しなければ法的に無効となってしまう事項のこと | ・会社の商号・発起人 ・事業目的 など (STEP.1で決めた会社の必要事項を記載する) |

| 相対的記載事項 | 法的には記載しなくても問題ないが、記載しないと効力が認められない事項のこと | ・発起人が受け取る報酬に関する事項・取締役の任期に関する事項 など |

| 任意的記載事項 | 上記2つの事項に該当せず、定款に記載しなくても他の書類などで明確に定めることで効力が認められる事項のこと | ・役員報酬に関するルール・株主への配当に関するルール など |

定款は会社内におけるルールとなるため、慎重に作成しましょう。

STEP4. 株式会社の場合は公証役場にて定款の認証を受ける

株式会社を設立する場合は、定款の作成が終わったら、公証役場にて定款の認証を受けましょう。認証手続きは、会社の事務所や店舗が所在する都道府県の公証役場にて行います。 手続きに必要な書類と費用は以下の通りです。

【認証手続きに必要な書類と費用】

| 書類 | 費用 |

| ・定款 × 3・発起人全員分の印鑑証明(発行から3ヵ月以内のものに限る) ・発起人全員の実印 | ・収入印紙代:4万円(電子定款の場合は無料)・定款認証手数料:5万円 ・謄本の請求手数料:1ページあたり250円 |

とくに公証役場が混雑していなければ、短時間で完了します。

STEP5. 資本金を代表社員の口座に払い込む

定款の認証が完了したら、資本金を代表社員の口座に払い込みましょう。1人で会社を設立する場合は、自身の口座に資本金を振込めば問題ありません。 たとえば資本金が100万円であれば、自身の口座に100万円を振込みます。ここで注意したいのが、「預け入れ」ではなく「振り込み」といった点です。 資本金として「いくら払っているか」を証明する必要があるため、もしすでに口座に100万円が預け入れされている状態でも、一度出金して再度振り込む必要があるので注意してください。 振り込みが完了したら、以下に沿って資本金払込を証明する書類を作成しましょう。

1. 通帳の表紙・表紙裏・振込内容の記帳ページをコピーする 2. 日付・本店所在地・会社名・代表氏名・払込金額の総額・払込があった株数・1株の払込金額を記載した書類を作成する 3. 1の通帳コピーと2の書類をホッチキスで綴じる 4. 各ページの境目に代表印を押印する |

上記の書類は、法務局で登記を行う際に必要となります。

STEP6. 会社設立登記申請書を作成する

次に会社設立登記申請書を作成します。会社設立登記申請書は「商業・法人登記の申請書様式 | 法務局」からダウンロード可能です。 記載が必要な項目は以下を参考にしてください。

【会社設立登記申請書に記載する項目】

| 項目 | 記載方法 |

| 商号、本店の所在地 | 会社名と、会社の所在地(住所)を記載する |

| 登記の事由 | 「令和〇年〇月〇日(資本金払込証明書類を作成した日付)発起設立の手続き完了」と記載する |

| 登記すべき事項 | 別途で提出するのが一般的なので、「別紙の通り」など記載する |

| 課税標準金額 | 資本金の金額を記載する |

| 登録免許税 | ・株式会社の場合:15万円か資本金額の0.7%のどちらか高い方を記載する・合同会社の場合:6万円か資本金額の0.7のどちらか高い方を記載する |

| 添付書類 | 添付が必要な定款や印鑑証明書などの書類名を記載する |

添付が必要な書類は以下の通りです。

【会社設立登記申請書に添付する書類】

| 添付が必要な書類 | 株式会社の場合 | 合同会社の場合 |

| 定款 | 〇 | 〇 |

| 登録免許税の収入印紙 | 〇 | 〇 |

| 発起人全員の同意書 | 〇 | ー |

| 設立時代表取締役の就任承諾書 | 〇 | ー |

| 監査役の就任承諾書 | 〇 | ー |

| 発起人全員の印鑑登録証明書 | 〇 | ー |

| 代表社員の印鑑登録証明書 | 〇 | 〇 |

| 資本金払込証明書類 | 〇 | 〇 |

| 印鑑届書 | 〇 | 〇 |

| 登記必要事項が記載された書類 | 〇 | 〇 |

STEP7. 法務局で登記申請を行う

会社設立登記申請書を作成したら、法務局にて登記申請を行います。申請は会社の所在地を管轄する法務局にて行いましょう。 STEP6で作成した会社設立登記申請書を窓口もしくは郵送、オンラインにて提出します。とくに内容に問題がなければ、約7~10日で登記申請手続きが完了します。 法人化する流れは以上です。

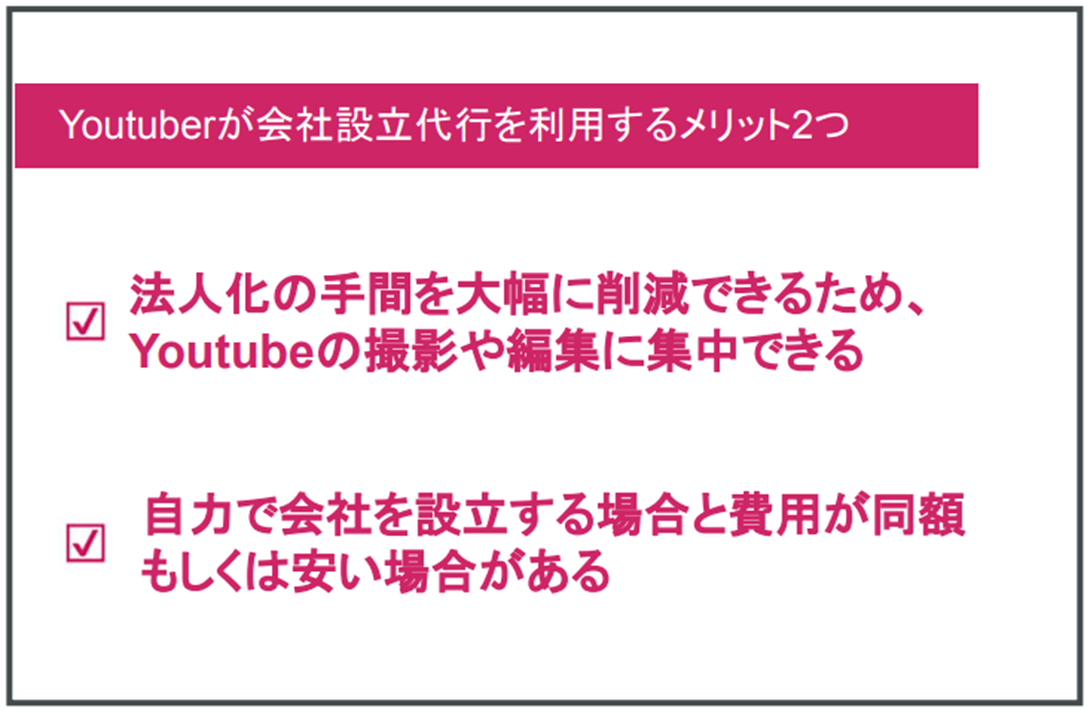

9. Youtuberが法人化するなら会社設立代行サービスの利用がおすすめ

ここまで読んで法人化を検討しているYoutuberの人もいるでしょう。 しかし法人化するにあたり、やることがたくさんあるため、「法人化って面倒くさそう」「1人でやるとなると時間がかりそう」とマイナスのイメージを持った人もいるのではないでしょうか? とくにYoutuberは動画の企画や撮影、編集にかなりの時間を要します。そのため多くの場合において、会社設立にできるだけ時間を割きたくないかと思います。 そこでおすすめなのが、会社設立代行サービスの利用です。

ここまで読んで法人化を検討しているYoutuberの人もいるでしょう。 しかし法人化するにあたり、やることがたくさんあるため、「法人化って面倒くさそう」「1人でやるとなると時間がかりそう」とマイナスのイメージを持った人もいるのではないでしょうか? とくにYoutuberは動画の企画や撮影、編集にかなりの時間を要します。そのため多くの場合において、会社設立にできるだけ時間を割きたくないかと思います。 そこでおすすめなのが、会社設立代行サービスの利用です。

【会社設立代行サービスとは】

| 会社を設立する際に必要な書類の作成や、法的な手続きなどを代行して行ってもらえるサービスのこと。税理士や行政書士、司法書士などの専門家が煩雑な作業を代行してくれるほか、会社設立や今後の経営、法務、税務に関する相談をできるサービスもある。 |

Youtuberが会社設立代行サービスを利用すれば、以下のようなメリットがあるでしょう。

以下でくわしく説明していきます。

9-1. 法人化の手間を大幅に削減できるため、Youtubeの撮影や編集に集中できる

会社設立代行サービスを利用すれば、法人化の手間を大幅に削減でき、Youtubeの撮影や編集に集中できます。法人化するにあたって面倒な手続きのほとんどを、税理士や司法書士といった専門家が代行して終わらせてくれるからです。 たとえば会社設立代行サービスを利用すれば、以下のようにほとんどの手続きを代行してもらえます。

【会社設立代行サービスで代行可能なもの】

| 法人化するためにやるべきこと | 会社設立代行サービスで代行可能なもの |

| 設立する会社の必要事項を決める | ー |

| 法人用の印鑑を作成する | 〇 |

| 定款を作成する | 〇 |

| 株式会社の場合は公証役場にて定款の認証を受ける | 〇 |

| 資本金を代表社員の口座に払い込む | ー |

| 会社設立登記申請書を作成する | 〇 |

| 法務局で登記申請を行う | 〇 |

このように会社設立代行サービスを利用すれば、ほとんどの手続きを自力で行う必要がなく、手間を大幅に削減できるため、Youtubeの撮影や編集に注力したまま法人化することが可能です。

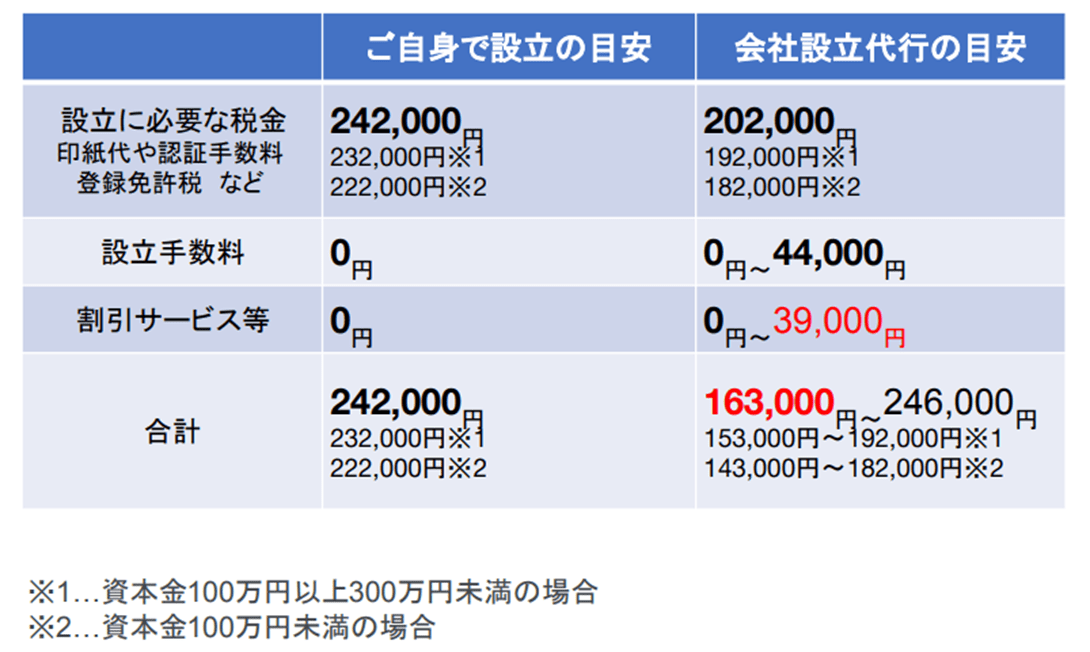

9-2. 自力で会社を設立する場合と費用が同額もしくは安い場合がある

会社設立代行サービスの費用は、自力で会社を設立する場合と同額もしくは安い場合があります。実際に自身で設立する場合の費用と、会社設立代行サービスの費用の目安を比べてみましょう。

【自身で設立する場合と会社設立代行サービスを利用する場合の費用比較】

上記の表を見てみると、会社設立代行サービスを利用しても、自身で設立する場合とほぼ同額か安いことが分かります。 法人化したい人の多くは、「なるべく費用を抑えたい」「余計な出費をしたくない」といった人が多いと思いますが、会社設立代行サービスを利用すれば、手間を大幅に削減できるにも関わらず、費用も抑えることが可能です。

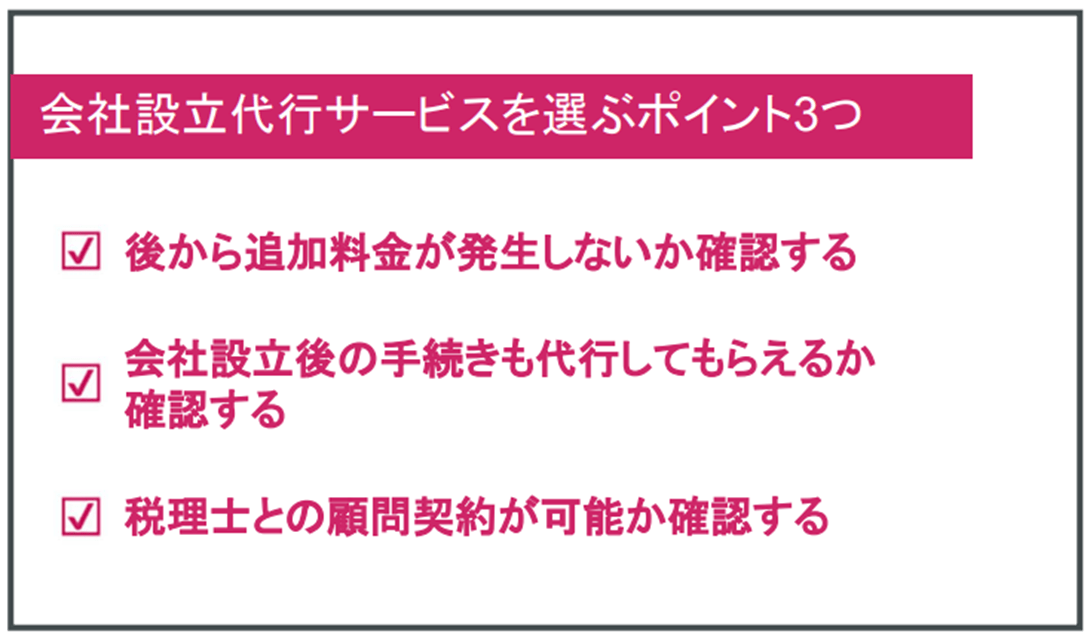

10. 会社設立代行サービスを選ぶ際に確認すべき3つのポイント

「会社設立代行サービスは気になるけど、どんな業者を選んでいいか分からない」といった人も多いかと思います。 そこでこの章では、会社設立代行サービスを選ぶ際のポイント3つを紹介します。

以下で1つずつ説明していくので、会社設立代行サービスを選ぶ際の参考にしてください。

10-1. 後から追加料金が発生しないか確認する

会社設立代行サービスを選ぶ際は、後から追加料金が発生しないかを確認しておきましょう。会社設立代行サービスの業者の中には、最初に明示した料金のほかに、後から追加で料金がかかる場合があるからです。 たとえば会社を設立するにあたり、自身で設立する場合も業者に依頼する場合も、222,000円は必ずかかります。 しかし中には、以下のように代行サービスの手数料だけを記載し、後から222,000円を請求され、結果、相場よりも費用が高くなってしまうケースもあるので注意が必要です。

【会社設立代行サービスの料金表比較】

| A社の料金表 | B社の料金表 | ||

| サービス手数料 | 20,000円 | サービス手数料 | 60,000円 |

| 定款認証印紙代 | 40,000円 | ||

| 定款認証手数料 | 32,000円 | ||

| 登録免許税 | 150,000円 | ||

| 合計 | 242,000円 | 合計 | 60,000円 |

このように必要な費用が料金表に掲載されていない場合もあるため、会社設立代行サービスを選ぶ際は、必ず発生する費用が明記されているかや、後から追加料金を請求されないかを事前に確認しておきましょう。

10-2. 会社設立後の手続きも代行してもらえるか確認する

会社設立後の手続きも代行してもらえるか確認する点も、会社設立代行サービスを選ぶ際に重要なポイントでしょう。 法人化する場合、会社設立の手続きが完了した後も、面倒で複雑な手続きを行う必要があるからです。 たとえば会社設立後は、以下のように各所に申請書や届出を提出する必要があります。

【会社設立後に各所に提出する書類(※)】

| 提出先 | 提出が必要な書類 |

| 税務署 | 法人設立届出書 |

| 青色申告の承認申請書 | |

| 給与支払事務所等の開設届出書 | |

| 源泉徴収税の納期の特例の承認に関する申請書 | |

| 年金事務所 | 健康保険・厚生年金保険新規適用届 |

| 健康保険・厚生年金保険被保険者資格取得届 | |

| 健康保険被扶養者(異動)届(扶養者がいる場合) | |

| 都道府県事務所・市町村役場・労働基準監督署 | 法人設立届出書 |

| ハローワーク | 雇用保険適用事業所設置届 |

※従業員を雇う場合は他にも提出が必要な書類あり 上記を見て分かる通り、提出書類は多岐にわたり大変なため、会社設立代行サービスを選ぶ際は、会社設立までの手続きだけでなく、会社設立後の手続きも代行してもらえるかを事前に確認しておきましょう。

10-3. 税理士との顧問契約が可能か確認する

会社設立代行サービスを選ぶ際は、税理士との顧問契約が可能かどうかも確認しておきましょう。 法人は個人事業主に比べて税務手続きや会計処理が難しく、自身ですべて行うとなると手間や時間がかかるため、顧問税理士を付けておいた方がいいからです。 たとえば顧問税理士がいることで、以下のように日々のお金に関する業務をサポートしてもらえるため、手間や時間を大幅に削減でき、事業に集中しやすくなります。

・正しい知識や最新の知識の元、税務書類を作成してもらえる ・税金の負担を軽減するためのアドバイスや、資金繰りのアドバイスを受けられる ・税務調査が入った場合に、的確な対応してもらえる ・給与計算や年末調整などの経理業務を任せられる |

税理士と顧問契約した場合、会社設立前から税務や会計に関するさまざまな相談もしやすいです。そのため会社設立代行サービスを選ぶ際は、税理士との顧問契約が可能か事前に確認しておくことをおすすめします。

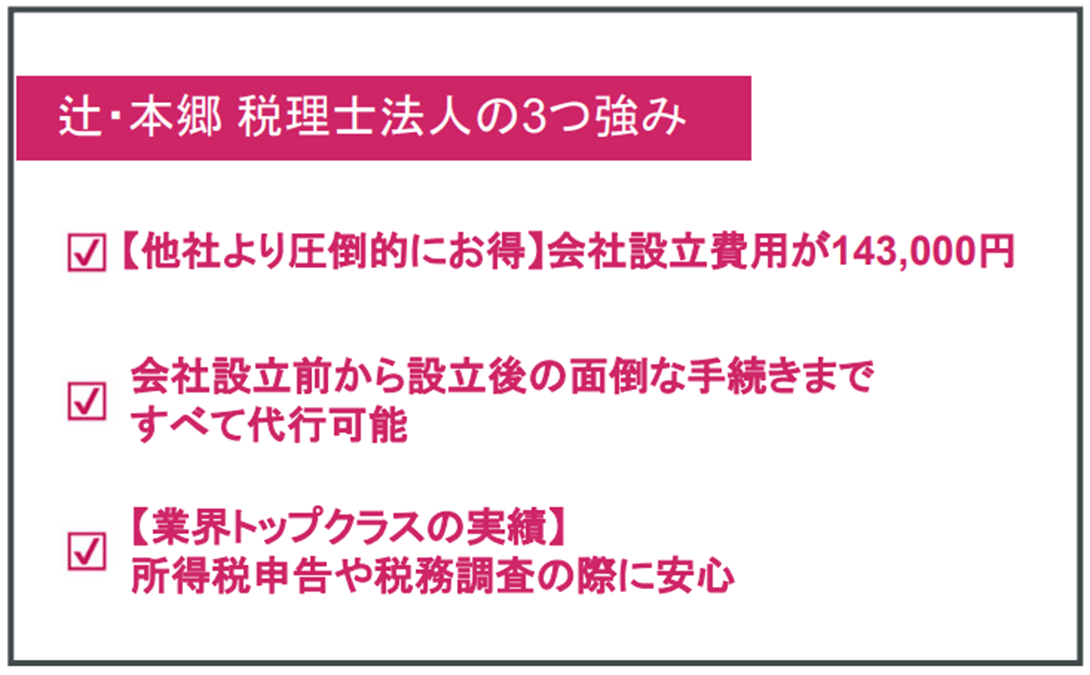

11. Youtuberの会社設立代行は「辻・本郷 税理士法人」にお任せください

Youtuberが法人化するにあたり、面倒で複雑な手続きをプロに依頼したい場合は、ぜひ「辻・本郷 税理士法人」の会社設立代行サービスをご利用ください。 辻・本郷 税理士法人は、累計会社設立実績約2万件、顧問先数約1万7千件を誇る税理士法人です。弊社の強みとしては、以下3つが挙げられます。

以下で1つずつ説明していきます。

11-1. 【他社より圧倒的にお得】会社設立費用が143,000円

辻・本郷 税理士法人は、会社設立費用が他社より圧倒的にお得と言えます。会社設立費用が、相場を大幅に下回る143,000円しかかからないからです。 実際に、資本金100万円未満で株式会社を設立する場合の費用を比べてみましょう。以下の表ではご自身で設立する場合、他社Aを利用する場合、弊社を利用する場合の費用を比較しています。

【会社設立費用比較表】

| ご自身で設立する場合 | 他社Aを利用する場合 | 弊社のフルサポートパックを利用する場合(※) | |

| 設立手数料 | 0円 | 44,000円 | 0円 |

| 定款認証印紙代 | 40,000円 | 0円 | 0円 |

| 定款認証手数料 | 32,000円 | 32,000円 | 32,000円 |

| 登録免許税 | 150,000円 | 150,000円 | 150,000円 |

| 特別割引 | ー | ー | – 39,000円 |

| 合計 | 222,000円 | 226,000円 | 143,000円 |

※フルサポートパックをご利用いただく場合は、会社設立と同時期に弊社との税理士顧問契約が要件となります。 上記を見ていただくと、自身で設立する場合や他社Aを利用する場合は約22万円の費用がかかりますが、弊社の場合は設立手数料が無料かつ特別割引があることから、約8万円もお得に会社を設立できることが分かるかと思います。 「Youtubeの撮影費や編集の外注費にお金をかけたい」「人気商売でこの先どうなるか分からないから、なるべく出費は抑えたい」といったYoutuberの方は、ぜひ一度、弊社にご相談ください。

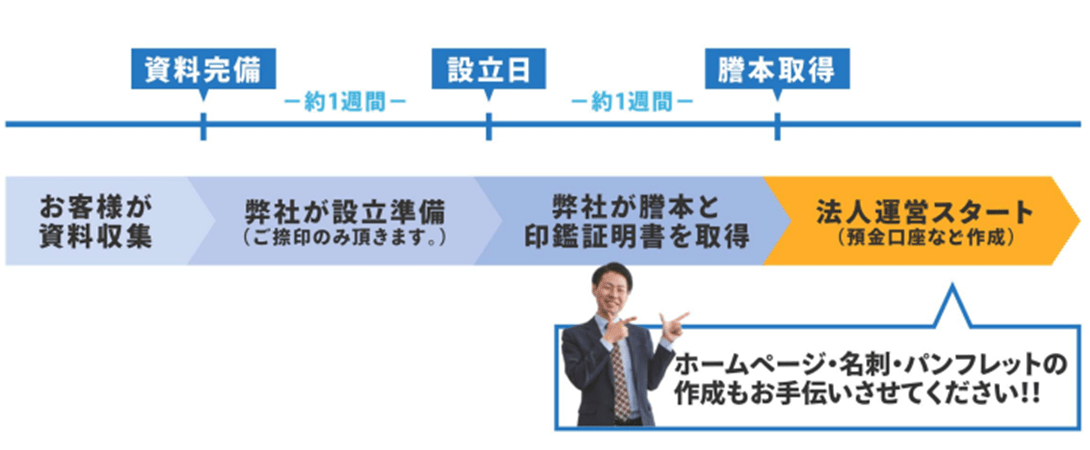

11-2. 会社設立前から会社設立後の面倒な手続きまですべて代行可能

辻・本郷 税理士法人は、会社設立までの手続きだけでなく、会社設立後の面倒な手続きまですべてお引き受けいたします。 会社設立準備においては、以下のように、お客様に必要な資料を準備をいただければ、残りの面倒な手続きのほとんどを弊社が代行させていただきます。

また会社設立代行サービス「フルサポートパック」をお選びいただければ、顧問税理士が以下のように、会社設立後の各所への届出提出や、日々の面倒な税務手続き、会計処理などをサポートさせていただきます。

Youtuberの方はとくに動画の企画や撮影、編集など、1つのコンテンツを制作するのに、日々多くの労力や時間を費やしているかと思います。 しかし辻・本郷 税理士法人では、会社設立時だけでなく会社設立後の面倒な手続きまで一括でお引き受け可能なため、お客様は余計な労力や時間をかけることなく、今まで通り事業に集中できるでしょう。

11-3. 【業界トップクラスの実績】所得税申告や税務調査の際に安心

業界トップクラスの実績を持っているため、所得税申告や税務調査の際にも安心といった点も、辻・本郷 税理士法人の強みに挙げられます。以下は2021年10月から2022年9月までの年間実績数です。

【年間実績数】

| 所得税申告 | 12,537件 |

| 税務調査の立ち会い | 200件 |

| 顧問先 | 17,048件 |

たとえば所得税申告や税務調査の際に、以下のような対応が可能です。

・所得税申告の際:余計な税金が発生しないよう、帳簿が間違っていないか定期的に確認するほか、税金の負担軽減につながる税務の特例を指南 ・税務調査の際:御社の代理人として税務署に適切に対応 |

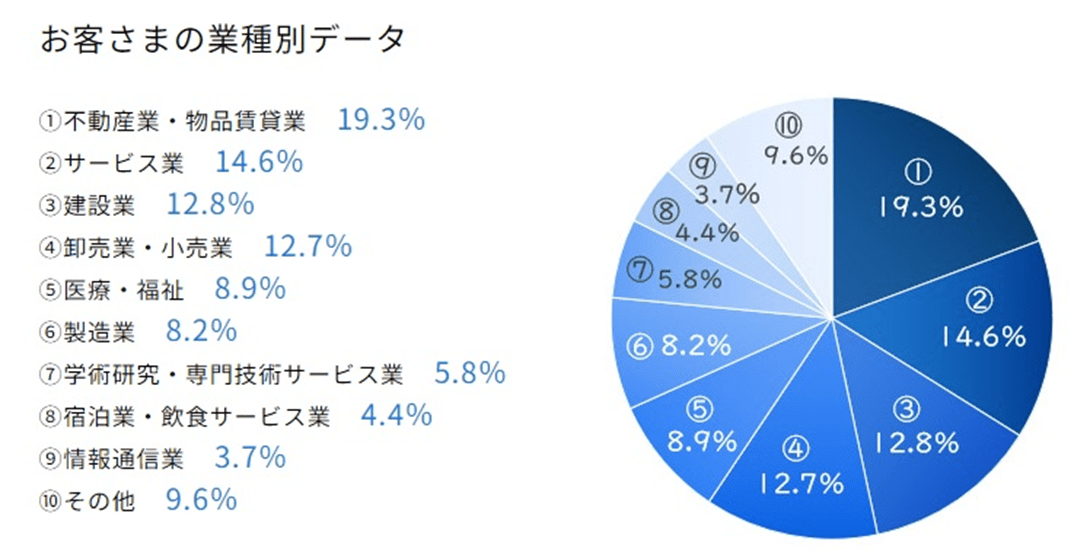

また顧問先の会社の規模はさまざまで、個人で営業されている飲食店から少人数で運営している中小零細企業、中堅企業、上場企業まで多岐にわたります。 業界業種も以下のように多種多様なため、Youtuberで法人化を検討しているお客様にもお役に立てるかと思います。

※2022年9月時点のデータ これまでの経験で培ってきた豊富なノウハウを活かし、将来起こり得る問題やリスクの管理、長期的な事業の発展につながるアドバイスが可能です。 「法人化してYoutubeチャンネルをさらに拡大していきたい」「税金の負担を軽減するためにYoutubeの活動を法人化したい」といった場合は、ぜひ一度、辻・本郷 税理士法人にご相談いただければと思います。

| 辻・本郷 税理士法人に法人化の無料相談をしてみる |

12. まとめ

Youtuberが法人化するメリットは以下の通りです。

・税金の負担を軽減できる ・健康保険や年金が手厚くなる ・外部からの社会的信用度が高くなる |

Youtuberが法人化する場合、以下のデメリットも把握しておく必要があります。

・従業員の社会保険料を折半して支払う必要がある ・売上に応じて自身の報酬額を増減できない ・赤字でも法人住民税を納める必要がある ・法的手続きや会計処理が難しい |

以下は個人事業主が法人化した場合、経費にできる費用の一覧です。

・自宅兼事務所の購入費や家賃 ・自身の給与 ・退職金 ・法定福利費 ・法定外福利費 |

Youtuberは所得額が600万円を超えた場合、税務申告にかかる費用を考慮した上でも、税金の負担を大幅に軽減できます。くわしくは「6.「600万円以上の所得を継続的に得られる場合」はYoutuberは法人化した方がいい!」に目を通してください。 Youtuberが法人化する際の流れは、以下7STEPを参考にしてください。

STEP1. 設立する会社の必要事項を決める STEP2. 法人用の印鑑を作成する STEP3. 定款を作成する STEP4. 株式会社の場合は公証役場にて定款の認証を受ける STEP5. 資本金を代表社員の口座に払い込む STEP6. 会社設立登記申請書を作成する STEP7. 法務局で登記申請を行う |