「税務調査が決まったけど、何年分が対象になるの?」

「税務調査は最大何年分さかのぼるの?」

ある日突然、税務調査の連絡が来た場合、焦ってしまう方がほとんどでしょう。

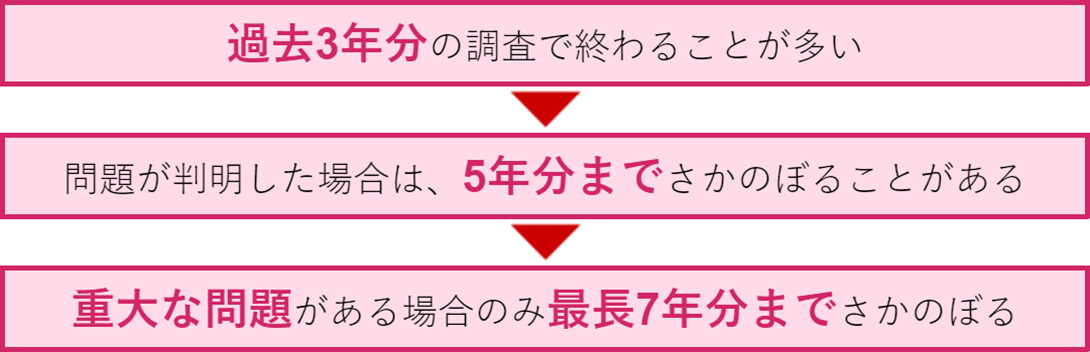

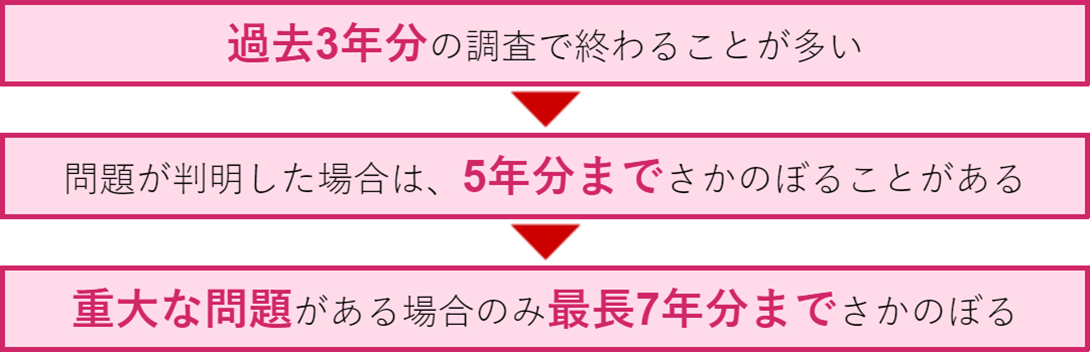

まず結論からいうと、税務調査の対象となるのは3年分がほとんどで、場合によっては5年分、重大な問題が判明した場合でも7年分が最長です。

しかしながら、事前通知の時点は「3年」と聞かされていたのに、その場で5年や7年が調査対象になることがあるため、注意が必要です。

| この記事を読むと分かること ・税務調査は、8割以上が「3年分の調査で終わる」ことが多い ・ただし、「同様の誤りが過去にありそう」と思われた場合、5年に延びることがある ・脱税や不正還付が疑われる場合には、最大7年までさかのぼって調べられることがある ・事前通知で「3年間」といわれていても、調査に来てから延びることはありえる |

さらに、後半では、税務調査をスムーズに乗り切る4つのポイントについても解説します。

追徴課税を目論んで税務調査にやってくる調査官と対等に対峙するにはどうしたら良いか、知りたい方はぜひこの記事を最後までお読みください。

目次

1. 税務調査の対象は3年か5年分が基本(最長で7年分)

税務調査の対象となるのは、3年分がほとんどで、場合によっては5年分、重大な問題が判明した場合でも7年分が最長です。

1-1. 多くの場合は「過去3年分」で終わる

多くの税務調査では、過去3年分の調査で終わることがほとんどです。

辻・本郷税理士法人は年間200件程度 の税務調査の立ち合いを行っていますが、体感としては、8割以上が3年分の調査で終わることが多いと感じています。

ただしこれは、あくまで「そのようなケースが多い」というだけで、法律上は、税務調査ができる期間は「申告から5年間」です。つまり、過去5年分の調査が対象となります。

国税通則法第70条1項で、以下のように規定されています。

| 第七十条 次の各号に掲げる更正決定等は、当該各号に定める期限又は日から五年(第二号に規定する課税標準申告書の提出を要する国税で当該申告書の提出があつたものに係る賦課決定(納付すべき税額を減少させるものを除く。)については、三年)を経過した日以後においては、することができない。 一 更正又は決定 その更正又は決定に係る国税の法定申告期限(還付請求申告書に係る更正については当該申告書を提出した日とし、還付請求申告書の提出がない場合にする決定又はその決定後にする更正については政令で定める日とする。) 引用:e-GOV 「国税通則法」 |

法律で決められているのは「5年分までさかのぼれる」ということで、その中で、税務署や調査員の都合で調査対象年度が設定されています。

現在のところ「通常は過去3年分の調査で終わることが多い」ですが、税務署などの都合で2年分しか調査されない、または4年分調査された、ということもあるかもしれません。

1-2. 同様の誤りがありそうな場合には「過去5年分」まで調査される

3年分の調査を行った時点で「同様の誤りが過去にもありそうだ」と判断された場合には、その場で過去5年分まで追加調査されることがあります。

例えば、過去3年分の申告で、交際費が私的な目的で支出されている仕訳が見つかったとします。

この場合、4年前・5年前も同様の誤りが生じている可能性が高いと判断され、追加調査になるケースがあります。

ただし、税務調査はケースバイケースなので、明確に「3年分で終わる」「5年分まで追加調査される」というラインはありません。

1-3. 重大な問題が判明した場合は「過去7年間」までさかのぼる

税務調査の対象は最長5年分ですが、脱税や不正還付が疑われる場合に限っては、過去7年分まで追加で調査されることがあります。

| (国税の更正、決定等の期間制限) 第七十条5 次の各号に掲げる更正決定等は、第一項又は前二項の規定にかかわらず、第一項各号に掲げる更正決定等の区分に応じ、同項各号に定める期限又は日から七年を経過する日まで、することができる。 一 偽りその他不正の行為によりその全部若しくは一部の税額を免れ、又はその全部若しくは一部の税額の還付を受けた国税(当該国税に係る加算税及び過怠税を含む。)についての更正決定等 引用:e-GOV 「国税通則法」 |

これは、単なるミスではなく、意図的に隠ぺいなどが行われたケースなどが該当します。

例えば、故意に売上除外をして所得を減らした場合などは、重加算税対象となり、7年分さかのぼって調査が行われることがあります。

2. 事前通知された期間より長くなる場合があるので注意

実地調査を行う前に行われる「事前通知」で知らされた調査対象期間よりも、実際に調査される対象期間が長くなる場合があるため、注意しましょう。

実地調査(税務調査で事務所などを調査すること)が決まると、調査対象者のもとに電話での通知が行われます。

▼事前通知で知らされる内容

| ・調査を開始する日時 ・調査を行う場所・調査の目的 ・調査の対象となる税目 ・調査の対象となる期間 ・調査の対象となる帳簿書類その他の物件 ・その他調査の適正かつ円滑な実施に必要なものとして政令で定める事項 |

ここで「調査の対象となる期間は3年分です」と伝えられると、「それ以上は調査されないんだ」と安心してしまいがちです。

しかしながら、実地調査の段階で調査官が必要性を感じた場合には、対象が5年分や7年分に延びることがあるので注意しましょう。

事前に知らされる調査対象期間は絶対ではないということです。「3年って聞いていたのに、話が違う!」となる可能性があります。

3. 税務調査では何年分の帳簿・書類が見られるのか

税務調査では、調査対象となる年度の帳簿および書類の確認が行われます。そのため、後悔しないためには、法律にしたがって、適切に帳簿や書類を保管しておくことが大原則となります。

税務調査の有無にかかわらずですが、税法上、帳簿類には保管期間が定められています。申告が終わっても破棄をせず、保管しておかなければなりません。

法人と個人に分けて、帳簿類の保管期間について解説します。

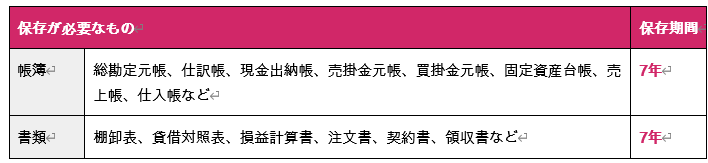

3-1. 法人の帳簿・書類の保管期間

法人の場合、帳簿および書類について、事業年度の確定申告の提出期限の翌日から7年間保存しなければなりません。

【法人の帳簿・書類の保管期間】

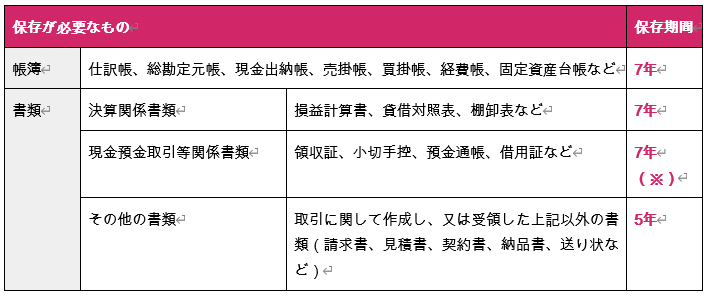

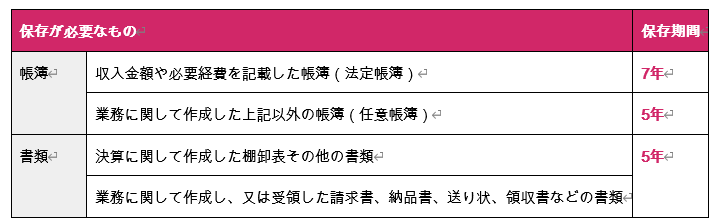

3-2. 個人(青色申告)の帳簿・書類の保管期間

青色申告を行っている個人の場合には、以下のように帳簿および書類の保存期間が定められています。

【個人(青色申告)の帳簿・書類の保管期間】

※前々年分所得が300万円以下の方は、5年

3-3. 個人(白色申告)の帳簿・書類の保管期間

白色申告を行っている個人の場合には、以下のように帳簿および書類の保存期間が定められています。

【個人(白色申告)の帳簿・書類の保管期間】

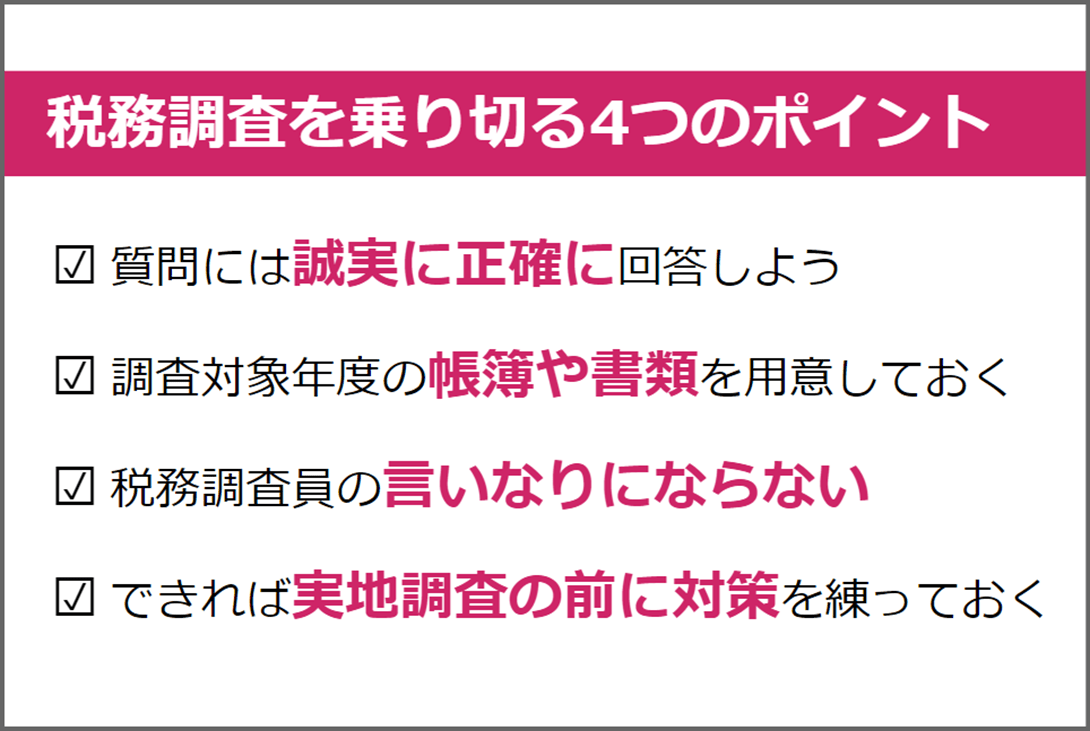

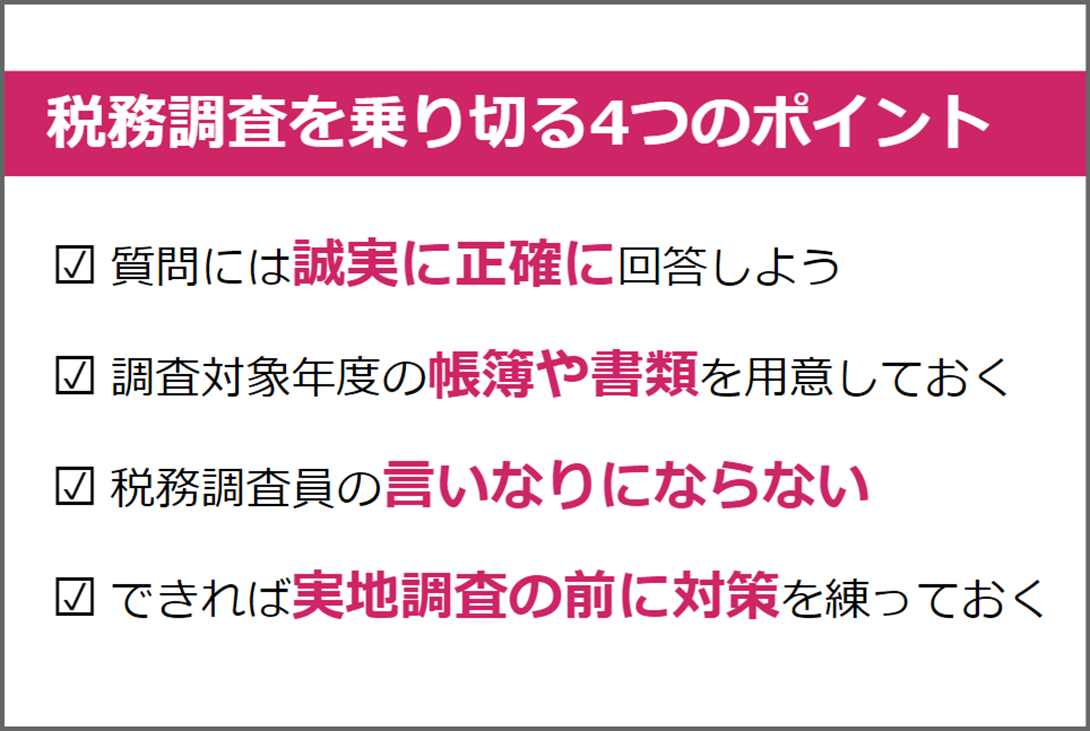

4. 税務調査をスムーズに乗り切る4つのポイント

税務調査が決まり実地調査に来ることになった場合、どのような点に気を付ければ良いでしょうか。

税務調査を乗り切るための4つのポイントについて解説していきます。

4-1. 税務調査官の質問には誠実に正確に回答する

実地調査が行われる場合、税務調査官は「申告内容が適切かどうか」を判断するため、調査対象者にさまざまな質問をしてくることがあります。そうした質問には、できるだけ誠実かつ正確に回答しましょう。

嘘をついて誤魔化したり、無礼な態度や非協力的な姿勢を見せたりすると、調査官の信頼を失ってしまい、追求がさらに厳しくなることがあるため注意しましょう。

4-2. 調査対象年度の帳簿や書類を用意しておく

調査に必要な書類の提示を求められたら、すぐに提供できるよう準備しておくことも重要です。

1章や2章で解説した通り、通常であれば3年か5年が税務調査の対象となります。それを考えると、3年分(できれば5年分)の帳簿および書類を、求められた時にすぐ見せられる状態にしておくのが理想です。

調査日当日に帳簿が見つからないとなると、税務調査官に不信感を与えてしまいます。さらに、調査が長引く原因となります。

4-3. 税務調査員の言いなりにならない

税務調査官に誠実に対応することは重要ですが、「言いなりにならない」ことも必要です。

税務調査員によっては、「単なるミスではなく故意にやったものではないか」など、最初から疑いの目をかけてくるケースがあるかもしれません。心当たりがない事柄に関しては、きっぱりと否定すべきです。

また、かまをかけるような質問、意地悪な質問にも、毅然とした態度で応対しましょう。

税務調査官サイドの事情を考えると、「できれば多く追徴課税を得よう」という態度で来ることは否定できません。百戦錬磨の税務調査官から強気な態度で指摘されると、説明しきれなかったり反論に矛盾がでてしまったりすることがあります。

反論できなかったことを理由に税務調査官の言い分が通ってしまう、ということが無いよう、気を付けてください。

言いなりになることを防ぐには、税務調査に強い税理士に立ち会ってもらったり、実地調査が入る前にシミュレーションを行ったりするのが効果的です。

4-4. できれば実地調査の前に対策を練っておく

できれば実地調査の当日までに、申告した内容を見直して、申告漏れや申告ミスがないかを確認した上で、対策を練っておきましょう。

| 税務調査の前に点検すべき箇所の例 ・期末の売上・収入の計上時期や計上方法が間違っていないか ・個人で買った資産を会社で計上していないか ・計上された取引に誤りがないか(書類が揃っているか) ・⽀払額が3万円以上の領収書に支払先や取引内容などの記載があるか |

この時点で修正申告(過少申告などがあった場合)や期限後申告(無申告の場合)ができれば、税務調査後に対応するよりも、課せられるペナルティを低く抑えることができます。

事前に対策しておくことで、税務調査官に質問されるであろうポイントを絞り、必要な書類を準備しておくこともできます。

自力で対策を練るのが難しい場合には、税務調査に強い税理士に相談して、一緒に対策を練っておくことをおすすめします。

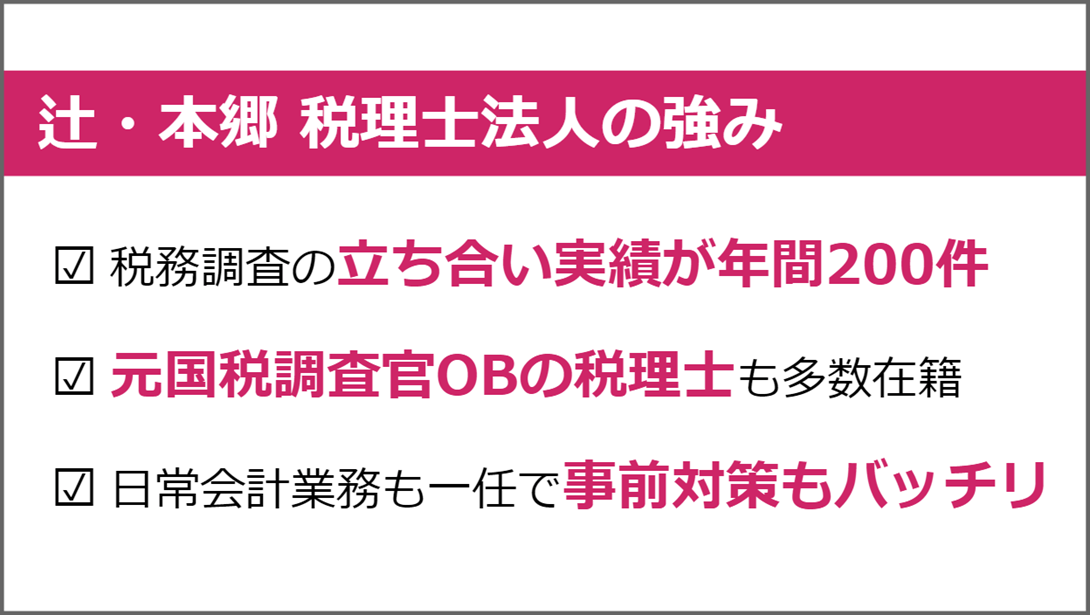

5. 税務調査が不安なら辻・本郷 税理士法人にご相談ください

「税務調査の連絡が来て、どうすれば良いか分からず焦っている」

「思い当たる点があるが、できるだけペナルティを少額に抑えたい」

という方は、実地調査の当日を迎える前に、税務調査に強い税理士に相談することをおすすめします。

そして、どの税理士がいいか迷った際には、当法人「辻・本郷 税理士法人」にご相談ください。

辻・本郷 税理士法人の強みについて、3つのポイントを解説します。

5-1. 税務調査の豊富な実績あり!立ち合い件数は年間200件

「税務調査に強い」ことを謡っている税理士法人は多数存在しますが、立ち合い件数を掲載している団体はそれほど多くありません。

そのため、本当に税務調査の立ち合いに強いのかどうか、判断することは困難です。

辻・本郷 税理士法人では、税務調査の立ち合い件数は年間200件(2022年実績)です。豊富な税務調査実績があるため、「税務調査ではどこが見られるのか」「何を準備しておけば安心か」など、具体的なアドバイスをすることが可能です。

事業所も全国に85箇所あり、実地調査の立ち合いがしやすいのもポイントです。

5-2. 元国税調査官OBの税理士も多数在籍している

辻・本郷 税理士法人には、元国税調査官のOBも多数在籍しています。税務調査をする側にいた人間がいるため、真に「どこがチェックされるのか」を理解しています。

その経験や蓄積があるからこそ、税務調査で合理的に反論することができます。

実地調査で税務調査官のペースに飲み込まれてしまうと、最悪の場合、調査官の言い分に納得するほかなくなり、適正な処理でさえも修正申告の対象になることがありえます。

そうならないためにも、実地調査での経験が豊富な税理士の立ち合いが不可欠なのです。

5-3. 日常会計業務も一任することで事前対策もバッチリ

スポットでの税務調査対応だけでなく、辻・本郷 税理士法人の税理士と顧問契約を結んでいただければ、今後の税務調査対策も万全にすることができます。

顧問契約を結んだ場合には、日常的な会計業務も一任できます。仕訳が適法かどうか、事業者自身が悩む必要が無くなり、プロである税理士が責任を持って業務を遂行します。

わたしたちは常に「税務調査で合理的に反論できるか?」を念頭に、日常の会計業務を行っています。

そのため、仮に税務調査が入ることになっても、安心して反論することが可能なのです。

まとめ

本記事では「税務調査は何年分?」について解説してきました。最後に、要点を簡単にまとめておきます。

▼税務調査の対象は【3年か5年】が基本(最長で7年)

| ・多くの場合は「過去3年分」で終わる ・同様の誤りがありそうな場合には「過去5年分」まで調査される ・重大な問題が判明した場合は「過去7年間」までさかのぼる |

▼事前通知された期間より長くなるケースがあるので注意

| ・調査対象者のもとに電話での通知が行われ、期間も知らされる ・実地調査の段階で調査官が必要性を感じた場合には、対象が5年分や7年分に延びることがある |

▼税務調査をスムーズに乗り切る4つのポイント

| ・税務調査官の質問には誠実に正確に回答する ・調査対象年度の帳簿や書類を用意しておく ・税務調査員の言いなりにならない ・できれば実地調査の前に対策を練っておく |

税務調査が入った場合、税務調査官のペースに飲み込まれてしまい、焦ってしまう方がほとんどでしょう。

税務調査官の誘導尋問に乗せられて適正な処理でさえも修正申告の対象になることがありえます。

そうならないためにも、税務調査が決まったら、税務調査に強い税理士に相談し、立ち合いを依頼することをおすすめします。