資金調達の相談は税理士がおすすめです!

そう言われると、「税理士は、税金の専門家のはず。なぜ資金調達を相談は税理士がおすすめなの?」と思われるかもしれません。

たしかに税理士以外にも資金調達の相談に対応したり、サポートをする専門家は多く存在します。

しかし、税理士でなければ得られないメリットは、たくさんあるのです。

例えば、以下のようなことがあげられます。

- 金利をはじめとする優遇を受けられることがある。

- 金融機関の審査を有利にするポイントを知っている。

- 金融機関と信頼関係を築いている。

- 税務面で資金調達のリスクを回避できる。

- 資金調達後も、資金繰りや事業運営のアドバイスを受けることができる。

本記事では、税理士に資金調達のサポートを依頼すべき理由や資金調達に最適な税理士の選び方について、くわしく解説します。

目次 [非表示]

1.資金調達を税理士に相談するメリットとは?

資金調達は、税理士に限らず、経営コンサルタントや日本政策金融公庫、商工会議所など、さまざまな相談窓口があります。

その中でも、税理士に依頼することで、以下のメリットが考えられます。

- さまざまな資金調達方法を知っている

- 計画的な資金調達の提案

- 資金調達に有利な書類作成ができる

- 税理士のサポートを受けることで、金利などの優遇が適用されることがある

- 融資の面談のアドバイスが受けられる

- 税務上のリスクを回避できる

- 金融機関の信用度が上がる

- 資金繰り改善のアドバイスができる

1-1.有利で適切な資金調達方法の紹介が可能

資金調達を熟知している税理士であれば、その会社に合ったより有利で適切な資金調達方法の提案ができます。

資金調達の方法は、融資や補助金・助成金のほか、投資家やベンチャーキャピタル(VC)からのやクラウドファンディング、資産の現金化など、さまざまな方法があります。

それぞれの資金調達の方法には、メリット、デメリットがあり、不適切なものを選んでしまうと、事業に悪影響を及ぼしかねません。

数多くの資金調達方法を知っている税理士に依頼することで、不適切な資金調達を選択するリスクを回避できます。

1-2.適切なタイミングで、効果的な資金調達が可能

税理士であれば、企業の財務状況や将来の成長戦略などを踏まえ、適切な資金調達方法を提案することができます。

融資などにより資金調達を行う場合、計画的に返済していくことが必要になります。先を見据え、過剰な借入を防ぎ、返済負担を軽減することを考えることが必要です。

また、補助金や助成金などの返済の必要がない資金であっても、実際に費用を使ったあとに入金されることになるため、タイミングを間違えると資金繰りの悪化を招く可能性もあります。

税理士に依頼することで最適なタイミングを逃さずに、資金調達を行うことができます。

また、資金調達を踏まえ、資金繰りの改善のアドバイスを受けることも可能です。

1-3.資金調達に有利な書類作成ができる

資金調達に必要な書類は、税理士にアドバイスを受けることにより、ポイントを押さえた内容で作成することできるため、評価が上がり、資金調達に有利に働きます。

提出する書類は、単に記入すればいいわけでなく、目的に応じた書類を準備することが必要です。

たとえば、融資を受ける場合は、創業計画書、事業計画書、決算書、試算表などの書類が必要となります。

財務状況を把握し、強みを理解している税理士であれば、より会社の強みを引き出した書類の作成のアドバイスが可能です。

特に金融機関出身の税理士であれば、金融機関内で行われる融資審査のポイントを熟知しているため、より評価を上げる書類の作成をサポートしてもらえます。

資金調達に関する知識や経験を持つ税理士であれば、書類の準備を適切にサポートすることができるので、資金調達成功に導くことが可能です。

1-4.税理士のサポートを受けることで、金利などの優遇が適用されることがある

税理士のサポートにより融資を受け、条件に適合することで、以下のような優遇を受けることができます。

- 民間の金融機関で優遇金利が適用されることがある。

- 信用保証協会を利用した融資で、保証料が0.2%減額される。

- 日本政策金融公庫の「中小企業経営力強化資金」で融資を受けることができる。

1-4-1.民間の金融機関で優遇金利が適用される

税理士に「中小企業の会計に関する指針」に準拠した決算書を作成してもらい、「中小企業の会計に関する指針の適用に関するチェックリスト」を添付することを条件に、優遇金利が設定されている民間の金融機関優遇があります。

参考:「中小企業の会計に関する基本要領」の適用に関するチェックリストを利用した金融商品を取扱う金融機関|中小企業庁

中小企業の会計に関する指針 法務省、金融庁、中小企業庁の協力のもと、日本税理士会連合会、日本公認会計士協会、日本商工会議所、企業会計基準委員会により、策定された中小企業が計算関係書類を作成する際の指針。 中小企業の会計に関する指針の適用に関するチェックリスト 中小企業の会計に関する指針にのっとり、作成した計算書類の適用状況を確認するための書類。 |

1-4-2.信用保証協会の保証料の減額や中小企業経営力強化資金の融資を受けられる

経営革新等支援機関である税理士に支援を受けることで、信用保証協会を利用した融資で、保証料が0.2%減額されるほか、日本政策金融公庫の「中小企業経営力強化資金」で融資を利用することが可能です。

経営革新等支援機関については、第3章「資金調達をするときのおすすめの税理士とは?」でくわしく解説しています。

1-5.融資の面談で有利になるアドバイスができる

税理士であれば、融資審査の面談のポイントを熟知しているため、アドバイスを受けることで、審査を有利に運ぶことが可能です。

金融機関や日本政策金融公庫などで融資を受ける場合、担当者との面談が行われます。その際、資金が必要な理由や返済計画などを説明することが必要です。必要な説明の内容やポイントを指南してもらうことで、審査を通過する可能性が上がります。

特に金融機関の勤務経験がある税理士であれば、審査基準を把握していることが多く、より有益なアドバイスが受けられます。

1-6.税務上のリスクを回避できる

税理士であれば、事前に資金調達にまつわる税金を把握できるため、トラブルを回避できます。

資金調達は、手段によっては課税されます。

たとえば、補助金や助成金は、会計上は収益となり、課税されます。また、クラウドファンディングの場合は、購入型や寄付型であれば課税対象です。

課税対象の資金調達を行った場合、納税資金の準備が必要となります。

税理士であれば、もちろん納税が必要ということは把握しているでしょう。そうでない場合、決算申告時期にはじめて納税額を知り、納税資金を準備していなかったということも起こりうるのです。

税金を熟知する税理士に資金調達を依頼することで、税務リスクを回避できるほか、課税を踏まえてより有利な資金調達のアドバイスが受けられます。

1-7.金融機関の信用度が上がる

サポートする税理士が融資を受ける金融機関と信頼関係が構築できている場合、決算書や返済計画の信用度が高まり、有利に働くことがあります。

辻・本郷 税理士法人は、これまで多くのサポートをしてきている実績から、多くの金融機関と信頼関係を築いています。

1-8.資金繰り改善のアドバイスが可能

税理士であれば、資金調達だけでなく、根底にある資金繰りの問題を改善するアドバイスができます。

資金調達を行った理由が資金繰りの悪化だった場合、一時的な資金調達だけでは改善しません。根底にある問題点を解決する必要があります。

税理士は、財務状況を客観的に分析できるため、資金繰りの改善を見据えた資金調達の方法を提案が可能です。

2.資金調達で税理士がサポートしてくれることとは?

資金調達には、その過程や手続き、調達後の事業運営において、対応しなければいけないことが多くあります。ここでは、税理士が担う役割について解説します。

- 専門的な知識に基づいた最適な資金調達手段の提案

- 審査通過率を高める申請書類の作成

- 融資の面談で支援を受けられる

- 資金調達後も継続的なサポートが可能

2-1.専門的な知識に基づいた最適な資金調達手段の提案

税理士は、あなたが必要とする、最も適した資金調達計画のアドバイスができます。

税理士であれば、会社の財務状況や経営状況を正確に把握することができるため、最も適した資金調達手段を提案することが可能です。

税務面のメリットやリスクのほか、資金調達後の返済負担、事業展開を予測し、長期的に有利な選択が可能といえるでしょう。

2-2.審査通過率を高める申請書類の作成

税理士は、あなたの会社の強みを引き出し、審査を通過しやすい書類作成の提案ができます。

たとえば融資の場合、金融機関にとっては資金が確実に返済されることが重要です。そのため、事業計画書ひとつとっても、資金の用途や収支見通しなどが堅実であり、余裕を持った計画であることが求められます。財務状況を把握している税理士だからこそ、無理のない堅実な返済計画を立てることができ、信用力がある書類の作成が可能です。

一方で、補助金や助成金を申請する場合は、各制度の目的に合致した事業計画であることが必要となります。

資金調達の方法によって申請書類作成のポイントは、全く異なるのです。

税理士のサポートをうけることにより、資金調達の方法に応じた的確な書類を作成ができます。

2-3.融資の面談で支援ができる

税理士は、あなたの融資面談を有利に運ぶ支援をすることができます。

融資制度を利用する際、担当者との面談が行われます。想定される質問に対し、税理士は、的確な回答を準備することが可能です。

会社の財務状況や事業計画、返済計画などについて説明をするポイントのほか、効果的で説得力があるプレゼンテーションなどのアドバイスを受けることで、融資の成功率を上げることにつながります。

状況によっては、融資面談に税理士が同席することもあります。

2-4.資金調達後も継続的なサポートが可能

税理士は、継続的に事業拡大や資金繰りの改善、節税など、あなたの会社の先を見据えた事業のサポートすることができます。

会社の財務状況や経営状況、税務の最適化など、税理士であれば、多方面から事業運営のアドバイスが可能です。

追加資金が必要な場合も相談できるため、長期的に計画的な成長戦略を実行でき、資金調達後も安定した経営を維持していくことにもつながります。

3.資金調達をするときのおすすめの税理士とは?

税理士は、それぞれ得意分野があります。

資金調達を税理士に依頼する際は、それに対応している税理士を選択することが必要です。

資金調達で税理士を選ぶ際は、以下のポイントをチェックしましょう。

- 資金調達の経験・実績が豊富である

- 会社経営や業種に特化した知識がある

- 経済産業省の「経営革新等支援機関(認定支援機関)」である

- 必要に応じて他の士業に協力を得られる

- 会社の事情に見合った資金調達方法を提案してくれる

- 金融機関出身の税理士である

- 金融機関と良好な関係を築けている

3-1.資金調達の経験・実績が豊富である

資金調達の経験が多い税理士は、ノウハウや知識も豊富です。

ホームページの資金調達実績や成功例を確認するほか、問い合わせてみる方法もあります。

成果を具体的な数値で示せる、具体的な成功事例を提示できる税理士であれば、信頼性が高く、頼りになる税理士と考えられます。

具体的に検討している資金調達の方法があれば、それに実績がある税理士を選ぶことが成功の可能性を上げることにもつながります。

| 確認方法:ホームページを確認、もしくは問い合わせる。初回面談時に確認する。口コミやレビューなども参考になる。 確認する内容:資金調達支援実施件数や大規模成功事例など 判断の基準:資金調達実施件数が年間100件以上 具体的に考えている資金調達方法があれば、それに対し実績を持っていることも重要。 |

3-2.会社経営や業種に特化した知識がある

資金調達には、経営の知識があるほか、事業を行っている業種に関する知識がある税理士が適切だといえるでしょう。

資金調達は、単に資金を得ればいいというものではなく、その先の事業運営にも影響していきます。そのため、会社経営に関する知識は欠かせないといえるでしょう。

また、事業を行っている業種にくわしい税理士であれば、その業界特有の課題やリスクを把握し、ノウハウを豊富に持っています。

将来を見据え、より効果的な資金調達の方法の提案ができることが考えられます。

| 確認方法:ホームページを確認、もしくは問い合わせる。初回面談時に確認する。 確認する内容:業種別の顧客データや実際の資金調達実施実績、面談の際に業界に対する知識を確認するのも有効。 |

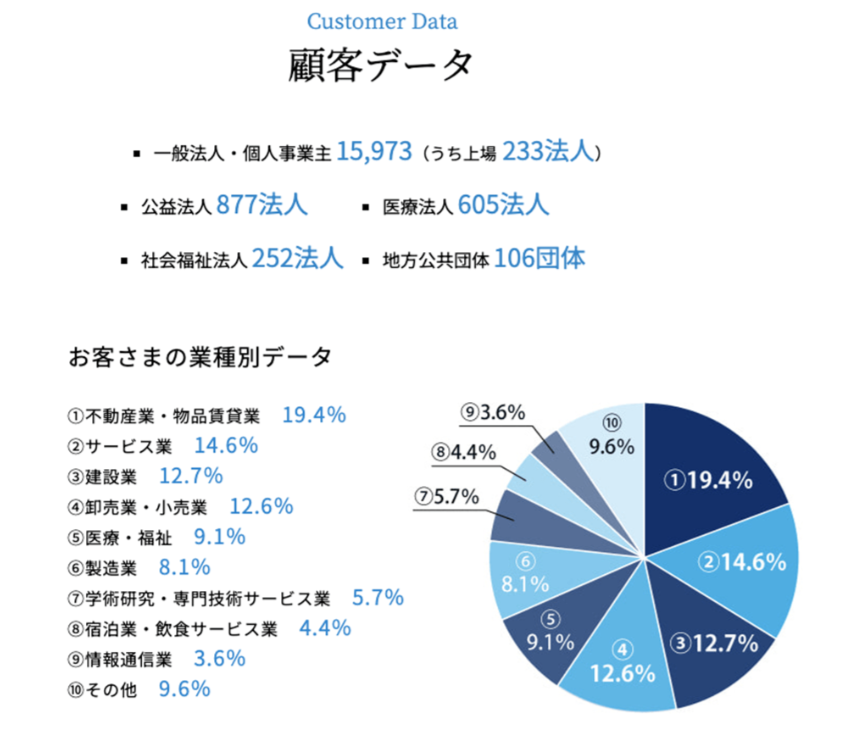

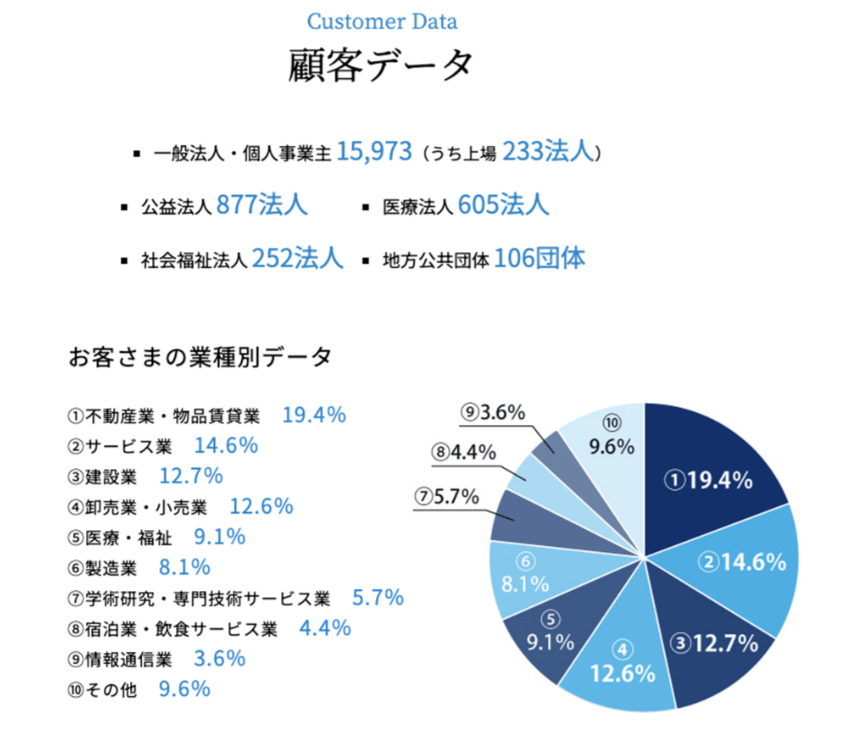

一例として、辻・本郷税理士法人では、各業界の顧客データを 以下のように掲載しています。

拠点数・顧客数No.1!辻・本郷 税理士法人が会社設立で選ばれる15の理由|辻・本郷会社設立センター

3-3.経済産業省の「経営革新等支援機関(認定支援機関)」である

認定経営革新等支援機関(認定支援機関)に認定されている税理士の支援を受けることでさまざまなメリットがあります。

認定経営革新等支援機関(認定支援機関)とは、中小企業・小規模事業者を支援するための機関です。国から中小企業支援に関する専門的知識や実務経験が一定レベル以上にあると認定を受けている税理士や税理士法人、公認会計士、中小企業診断士、商工会・商工会議所、金融機関が該当します。

- 資金調達で受けられる優遇

信用保証協会を利用した融資では、保証料の減額(-0.2%)を受けることができます。

また、日本政策金融公庫の「中小企業経営力強化資金」の融資を利用には、認定経営革新等支援機関の指導や助言を受けることが条件になっています。 - 補助金申請の支援を受けることが可能

認定支援機関は、事業再構築補助金、ものづくり補助金、事業承継・引継ぎ補助金の申請支援が可能です。 - 経営改善計画策定の際に費用の補助を受けられる

財務上の問題を抱えている中小企業・小規模事業者の経営支援を目的とした国の事業です。

認定支援機関の支援を受け、「経営改善計画」を策定することで、専門家への支払費用の3分の2 (上限200万円)の補助があります。 - 税制優遇制度の利用ができる

認定支援機関の支援により、先端設備等導入計画(固定資産税の優遇)、事業承継税制(相続税や贈与税を猶予)を受けることができます。

辻・本郷税理士法人は、認定経営革新等支援機関(認定支援機関)として、認定を受けています。

| 確認方法:認定経営革新等支援機関検索システム(中小企業庁)で検索 確認内容:認定経営革新等支援機関(認定支援機関)として登録されているか。また中小企業・小規模事業者ものづくり・商業・サービス革新事業などの支援を検討している場合は、実績を確認することができる。 |

3-4.必要に応じて他の士業に協力を得られる

資金調達においても、税理士以外の士業と連携をとることが必要になることがあります。必要に応じて連携をとることができることは大切です。

たとえば、助成金を申請する場合に、賃金台帳や雇用保険、労働条件に関する整備が必要となることがあります。この場合、社会保険労務士の専門業務となり、税理士には対応することができません。

速やかに必要な士業とつながり、適切な対処をしてくれる税理士なら、安心して任せられるでしょう。

辻・本郷 税理士法人では、それぞれの専門家と連携し、一貫したサポートを提供しています。

他の専門家と連携することで、幅広いサポートで会社のリスクを全力回避!

| 確認方法:ホームページを確認、もしくは問い合わせる。 確認する内容:他士業と連携していることを明確に提示している。連携の実績がある。 |

3-5.会社の事情に合った資金調達方法を提案してくれる

客観的な目で、その会社の事情に合った資金調達方法をアドバイスできる税理士であることが大切です。

資金調達には、会社が置かれている状況によって、適切な方法が異なります。

会社によって、できるだけ早く資金が欲しい場合や審査のハードルが高くない資金を求めている、経費を削減したいなど、資金調達にはそれぞれの会社の事情があるはずです。

資金調達全般にくわしい税理士であれば、客観的な目で事情に合ったアドバイスをしてもらえます。

補助金を例にとってみましょう。

補助金は、特定の目的の事業に給付される資金であり、返済の必要がありません。資金繰りの負担が軽減されるため、非常に有効な資金調達といえるでしょう。

一方で、予算や定員が制限されており、採択されなければ給付を受けることはできません。また、基本的には、支出に対し事後の給付となるため、早急に資金が必要な場合には、適切ではないといえます。

| 確認方法:ホームページを確認したうえで、詳細を初回面談時に確認する。 発信しているブログなどの情報も幅広い知見の有無を判断する参考になる。 確認する内容:対応する資金調達方法を聞いてみる。過去に資金調達を行ったことがある方法を確認する。 |

3-6.金融機関出身の税理士である

資金調達で融資を考えている場合は、金融機関勤務の経歴を持つ税理士が所属していることも判断材料の一つと言えます。

金融機関勤務の経験がある場合、融資における金融機関の審査基準やチェックポイント、内部事情を熟知しています。そのため、金融機関が求めていることに沿った書類の作成や面談のポイントのアドバイスが可能です。

| 確認方法:ホームページや税理士のプロフィールを確認、もしくは問い合わせる。初回面談時に担当税理士に確認する。 確認する内容:金融機関出身の税理士の存在の有無や経歴、交渉実績など。 |

辻・本郷 税理士法人には、金融機関出身の税理士が多数所属しています。

拠点数・顧客数No.1!辻・本郷 税理士法人が会社設立で選ばれる15の理由

3-7.金融機関と良好な関係を築けている

金融機関と信頼関係を築いている税理士・税理士法人のサポートを受けることで、融資が有利になることがあります。

融資の申し込みを受ける金融機関にとって、信頼できる税理士・税理士法人がサポートをしていることが安心材料になるのです。

過去に金融機関からの融資成功の実績を多く持っている税理士は、その金融機関から信頼を得ていることが考えられます。

| 確認方法:初回面談時 確認する内容:金融機関からの融資実績や金融機関の紹介の可否、紹介できる金融機関名など |

辻・本郷 税理士法人は、多くの金融機関から信頼を得ていると自負しています。

また、辻・本郷 税理士法人は多くのお客様の事業をサポートしてきた実績があります。

辻・本郷会社設立センターへお問い合わせを頂く方々の中に「○○の業界での経験はありますか?」や「一人で立ち上げる予定ですが大丈夫ですか?」など、業界業種や規模について、経験や実績があるか?という質問を数多くいただきます。

ほとんどの場合、それらのご心配には及びません。お客様が抱える現在のお悩みの解決はもちろんのこと、顧問先数が多いという長所を活かして、将来起こり得る問題とそのリスクの管理まで、先々を見据えてご対応することをお約束します。

4.税理士に資金調達を依頼した場合の報酬の相場は?

税理士に資金調達を依頼する場合、顧問税理士に依頼する方法と資金調達のみを依頼するスポット契約があります。

依頼する税理士や業務に内容によって異なりますが、概ね以下の費用が目安となります。

| 種類 | 手付金 | 成功報酬 | その他 | |

| 顧問税理士 | 資金調達全般 | 不要 | 調達額の2~5% | |

| スポット契約 | 資金調達 | 3万~5万円 | 調達額の2~5% |

|

| 補助金・助成金 | 応相談 | 調達額の15~30% |

- 顧問契約をしている場合

税理士と顧問契約をしている場合、必要な費用は成功報酬のみとなっているケースが多いようです。

資金調達が成功した場合に、2~5%の報酬を支払います。

- スポット契約の場合

スポット契約で資金調達を行う場合、成功報酬のほか、成功の有無にかかわらず手付金の支払いが必要です。

補助金・助成金による資金調達を依頼する場合の手付金の有無は、それぞれの税理士・税理士法人により異なります。

また、資金調達自体は依頼せずに、事業計画書作成のサポートを受ける場合の費用は3万円以上、資金調達などに関する相談などは時間単位で1万円以上で受けているケースもあります。

5.事業フェーズに合わせたおすすめの資金調達方法

資金調達には、さまざまな方法がありますが、事業のフェーズによっても資金調達に適した方法が異なります。

| 事業フェーズ | おすすめの資金調達の方法 |

| 創業時 | 日本政策金融公庫の融資、制度融資など |

| 事業拡大時 | 日本政策金融公庫の融資、民間金融機関の融資、ベンチャーキャピタル(VC)ほか |

| 経営難時 | 日本政策金融公庫の融資、ファクタリングなど |

事業フェーズにそぐわない資金調達は、うまくいかないばかりでなく、事業運営に悪影響を及ぼす可能性もあります。

5-1.創業時の資金調達方法

事業内容や事業規模によっても異なりますが、創業時の資金調達は、実績や信用がないため、利用できる資金調達方法が限られてしまうことが多いようです。

政府金融機関が行っている日本政策金融公庫の融資や都道府県や市区町村の自治体が提供している制度融資が利用しやすいといえるでしょう。

事業の内容やその思いに共感が得られれば、エンジェル投資家から支援を受けられる可能性もあります。

一方で民間の金融機関は、実績がない創業時には審査のハードルが高くなります。

補助金や助成金は、資金になるまでに時間がかかるほか、決算書の提出が必須となっている場合があるので、求めている資金調達に条件に合致するか注意が必要です。

5-2.拡大時の資金調達方法

事業が好調であり、拡大期にある場合は、資金調達においてもさまざまな選択肢が生まれます。

大規模な資金調達が受けやすい時期です。

日本政策金融公庫の融資のほか、民間の金融機関の融資のハードルが下がります。事業拡大が魅力的なものであれば、ベンチャーキャピタル(VC)も選択肢に入ってくるでしょう。

そのほか、第三者割当増資や社債の発行なども考えられます。

いずれの方法であっても、必ずリスクがあります。事業拡大時こそ、専門家に助言を求め、慎重な資金調達が求められます。

5-3.経営難時の資金調達方法

経営状態に問題が起きたときは、慎重な資金調達を検討する必要があります。

経営難時に適しているのが、一時的に業績が悪化した事業者に向けた融資である日本政策金融公庫の経営環境変化対応資金(セーフティネット貸付)を検討してみましょう。

また、返済の必要がない補助金や助成金に利用できるものがないか、探してみるのも手です。ただし、給付までに時間がかかることに注意が必要です。

売掛金があり、急いで資金を用意しなければいけない場合は、ファクタリングも検討の余地があります。

| ファクタリング 資金調達方法の一種で、資産を現金化する方法です。保有する売掛債権をファクタリング会社に売却をすることで資金を得る。 早急に現金化できる一方で、コストが高いなどのデメリットにも注意が必要。 |

経営が難しい状況の場合、税理士などの専門家に相談することも検討が必要です。

6.資金調達のご相談は、辻・本郷税理士法人にお任せください!

第3章では、資金調達でおすすめの税理士の条件として以下の7つのポイントを紹介しました。

- 資金調達の経験・実績が豊富である

- 会社経営や業種に特化した知識がある

- 経済産業省の「経営革新等支援機関(認定支援機関)」である

- 必要に応じて他の士業に協力を得られる

- 会社の事情に合った資金調達方法を提案してくれる

- 金融機関出身の税理士である

- 金融機関と良好な関係を築けている

資金調達で辻・本郷 税理士法人をお選びいただきたい理由は、ここにあります。

6-1.辻・本郷 税理士法人は、資金調達に豊富な実績を持っています

資金調達に関する辻・本郷 税理士法人の強みは、何と言っても豊富な実績を持っていることでしょう。

資金調達にはさまざまな種類があり、その方法を選択したり、手続きするだけでも大変です。

また、助成金や補助金は、3,000種類以上もあります。

専門知識がなければ「株の放出タイミングを間違えた」「資金調達の審査を通過できない…」「今考えてみれば、あの時申請できた助成金あったじゃないか…」など失敗をしてしまい、後悔してしまうかもしれません。

辻・本郷税理士法人であれば、適切な方法で、適切な時期の資金調達をサポートすることが可能です。

6-2.辻・本郷 税理士法人には、会社経営や業種に特化した豊富な知識があります

辻・本郷 税理士法人には、会社経営や幅広い業界の経験や知識の蓄積があります。

辻・本郷 税理士法人お客様の業種別のデータは以下のようになっています。

これらの業種の知識や経験は、担当した税理士の個々の経験としてではなく、辻・本郷税理士法人のデータとして蓄積されています。

所属している税理士の人数分、ご依頼いただいているお客さまや会社の数だけ、その知識やノウハウは蓄積されているといえるでしょう。

6-3.辻・本郷税理士法人は、「経営革新等支援機関」として認定されています

辻・本郷税理士法人は、経済産業省の「経営革新等支援機関(認定支援機関)」として認定されています。

中小企業を支援する専門的知識や実務経験を認められている税理士法人です。経営支援から資金調達まで、安心してサポートをお任せください。

6-4.辻・本郷税理士法人は、さまざまな専門家と連携しています

辻・本郷税理士法人は、社会保険労務士や弁護士をはじめとする士業やコンサルティング会社、M&A会社など、さまざまな専門家と連携しています。

辻・本郷 税理士法人は、信頼できる各専門家とスムーズに連携し、会社経営をサポートしていきます。

6-5.辻・本郷 税理士法人は、会社の事情に合った資金調達方法を提案します

辻・本郷 税理士法人は、あなたの会社の事情を深い視点で理解し、常にベストな選択肢を提案いたします。

辻・本郷 税理士法人は、数ある資金調達方法に幅広く対応しており、会社や経営状態を理解したうえで、積極的にベストで新しい提案をします。

あなたの会社の最適解を探すため、二人三脚でサポートさせてください。

6-6.辻・本郷 税理士法人は、金融機関出身の税理士が多数所属しています

実際に辻・本郷 税理士法人で業務を行っている税理士には、多数の金融機関経験者が所属しています。

金融機関の融資を成功させるには、適切なアドバイスはもちろん大切ですが、金融機関の融資の審査基準を把握していることが強みになります。

金融機関経験者のアドバイスは、融資成功への近道といえるでしょう。

6-7.辻・本郷 税理士法人は金融機関と良好な関係を築いています

辻・本郷 税理士法人は、金融機関からご信頼をいただいていると自負しています。

お客様が金融機関に言った場合でも、辻・本郷 税理士法人のサポートを受けているということで、金融機関から安心感を持っていただいたという経験もあります。

辻・本郷 税理士法人がこれまで築いた実績や信頼関係があるからこそと考えています。

資金調達にお悩みの方は、ぜひ辻・本郷 税理士法人にご相談ください!

辻・本郷会社設立センター

まとめ

本記事では、資金調達を税理士に依頼すべき理由について解説しました。

最後に要点をまとめてみましょう。

資金調達を税理士に依頼する8つのメリット

- 有利で適切な資金調達方法を紹介できる

- 適切なタイミングで効果的な資金調達の提案はできる

- 資金調達に有利な書類作成ができる

- 金利などの優遇を受けられることがある

- 融資の面談を有利にするアドバイスができる

- 税務上のリスクを回避できる

- 金融機関の信用度が上がる

- 資金繰り改善のアドバイスが可能

資金調達における税理士の役割とは?

- 最適な資金調達方法の選定のアドバイス

- 申請が通りやすい書類の作成のサポート

- 融資の面談の支援

- 資金調達後の継続的なサポート

資金調達におすすめの税理士の条件7つ

- 資金調達の経験・実績が豊富である

- 会社経営や業種に対する知識がある

- 「経営革新等支援機関(認定支援機関)」である

- 必要に応じて他の士業に協力を得られる

- 会社の事情に合った資金調達方法を提案してくれる

- 金融機関出身の税理士である

- 金融機関と良好な関係を築けている

資金調達を税知りに依頼した場合の報酬の相場

| 種類 | 手付金 | 報酬 | その他 | |

| 顧問税理士 | 資金調達全般 | 不要 | 調達額の2~5% | |

| スポット契約 | 資金調達 | 3万~5万円 | 調達額の2~5% |

|

| 補助金・助成金 | 応相談 | 調達額の15~30% |

各事業フェーズに向いている資金調達方法

- 創業時

日本政策金融公庫の融資や制度融資 - 事業拡大時

日本政策金融公庫の融資、民間の金融機関の融資やベンチャーキャピタル(VC)など、さまざまな選択肢がある - 経営難時

日本政策金融公庫の経営環境変化対応資金(セーフティネット貸付)や補助金や助成金など。必要時応じて、ファクタリングも検討

本記事では、資金調達の相談先として、税理士をおすすめする理由について解説しました。

資金調達の相談先にお悩みの方の参考になれば幸いです。