会社設立をご検討の皆様は、下記のようなお悩みを抱えておりませんか?

| ●会社設立は税理士が必要なのか。 ●税理士に依頼することのメリットとデメリットは? ●行政書士や司法書士との違いは? どのような税理士を選べばいいんだろう。 ●税理士の探し方がわからない。 |

会社設立のサポートを行う専門家は、司法書士、行政書士、税理士、社会保険労務士、弁護士といったようにさまざまですが、年間1,000社以上の創業に携わる私たちから結論をいうと、会社設立は税理士に相談するのがベストな選択です。なぜなら、税金に関係することが、会社設立のサポートの中で最も重要であり、取り返しがつかないことだからです。会社設立においては、申請書類の作成に関してどの専門家に依頼しても内容が同じであれば、同じものが出来上がります。

注意するべき点は作成する書類の内容が、税金で大損をしない内容となっていないかです。言い換えると、設立時の手続きにおいて、税金の専門的知識がないと大きく損をする可能性があることです。

税理士は税の専門家として、幅広い知識を活用して、起業家にとって最も得になる選択を提案してくれます。

会社設立について知識がゼロという方でも、この記事を読めば税理士に相談することのメリットと、どのような税理士に依頼するべきかが整理できるはずです。会社設立はゴールではなくあくまでもスタートラインです。早速、起業の成功に向けてスタートを切りましょう。

目次

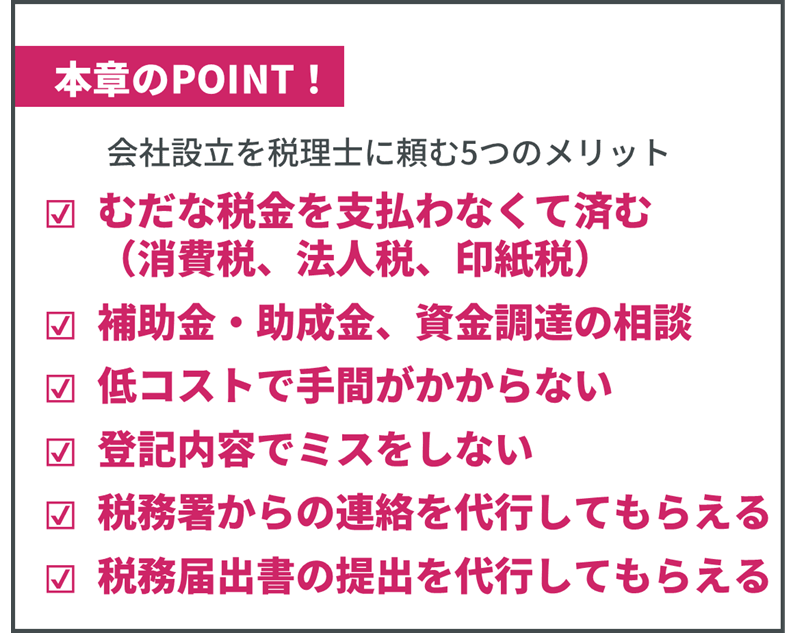

1.会社設立を行う際に税理士に依頼するメリット

会社設立を依頼する場合に、税理士に相談することのメリットを大きく分類するとこの3つに絞ることができます。

【税理士に相談することのメリット】 •税金で損をしない。 •各種制度の利用により、受けられる助成金・資金調達のアドバイスをもらうことができる。 •様々な業務を代行(アウトソーシング)できる。

創業時の会社にとって、上記の3つのメリットは非常に重要です。

特に、運転資金は会社にとっての血液と比喩されるように、まさに生命線です。当たり前ですが、自分の体から血液を無駄に流す人はいないと思います。しかし、会社経営では知識・経験の不足を理由に多くの方が、無駄に運転資金を垂れ流すことがあります。

特に創業時の段階で、多岐にわたる各税法や、会社法などの仕組みを理解し、適切に対処できる社長は多くありません。

そこで、税理士が、出血(運転資金の垂れ流し)をしないように適切なサポートを行います。 知らなかったという理由だけで、本当はもらえるはずだったお金を損するのはとてももったいないです。

紙1枚の届出書を出すか出さないかで、税金で大きく損をすることもザラにありますし、創業時だからこそ受けられる補助金・助成金や融資制度を受けられなかった方もたくさんいます。

もっと早く相談したらよかったと後悔する経営者にならないためにも、早い段階で税理士に相談しましょう。 本章では、会社設立を行う際に税理士に依頼することのメリットを詳しく解説します。

★時間のない方は、ポイントだけでもご覧ください。

★逆に税理士に依頼する必要性の少ない方を下記にまとめました。

1-1 メリット① むだな税金を支払わなくて済む!

特に創業時は気を付けなければ、むだな税金を払うことになる「税金の罠」が多くあります。

多くの税法が存在しますが、会社設立後の法人運営をする上で、法人税、消費税、所得税、相続税などが密接に関係し、跨がった税法に深い知識がないと、大損をすることが多くあります。

これから損をする金額が大きい順序で、税金メリットの詳細を説明いたします。

1-1-1 消費税で損をするケース(損失額:大)

税理士に対する損害賠償が一番多い税目が消費税であることから分かる通り、消費税の失敗による損害は会社にとって影響額が大きく、取り返しがつかないものが多いです。

消費税で損するケースを具体的に見ていきましょう。

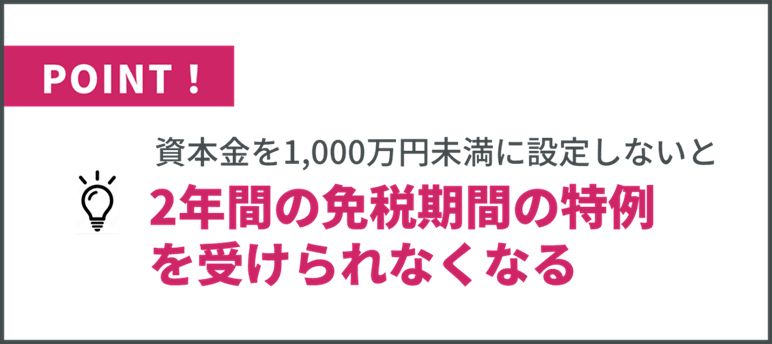

具体例① 免税期間が受けられなくなることで、税金で損をするケース

会社を設立したばかりの会社は2年間、消費税の免税事業者となり、消費税を支払う義務が免除されます。しかし、会社設立時に資本金額を1,000万円以上に設定した場合、せっかく享受できるはずの免税期間が失われ、設立時から課税事業者として、消費税を支払う事業者となります。

年商3千万円の飲食店であれば、概算で2年間で240万円ほどの損害となる計算となります。

具体例② 課税方式の選択ミスにより、税金で損をするケース

消費税には、計算方法が「原則課税方式」と「簡易課税方式」の2種類があります。

どちらがお得になるかのシミュレーションを行い、期限までに届出書を税務署に提出しなければ、大きく損をしてしまいます。

これは、うっかりミスが多い失敗で、提出期限(多くの場合は決算日)にたった1日でも遅れてしまうと、お得になる方を選択することができません。こちらも売上規模にもよりますが、創業期であっても100万円以上の損害を受けることが少なくないものとなります。

1-1-2 法人税で損をするケース(損失額:中~大)

法人税で損しないために、会社を設立してすぐにやらなければならない手続きがいくつかあります。

会社を設立してから税理士を探そうと考えている方は期限にお気をつけください。

【具体例①】 期限に間に合わず、青色申告事業者になれないケース

青色申告の承認申請書という届出書があります。この届出書を設立日から3か月以内に提出することで、青色申告事業者となることができます。青色申告事業者になると、大きく4つのメリットがあります。なお、青色申告事業者ではない、その他の事業者を白色申告事業者といいます。

【青色申告事業者となることの4つのメリット】 ①赤字を10年間繰り越すことができる ②少額減価償却資産の取得価額の損金算入 ③欠損金の繰戻しによる法人税額の還付 ④その他租税特別措置法に規定される特典

このように、会社設立直後に提出しなければならない届出書がありますので、税理士に相談してください。

また、青色申告事業者の詳しい解説は、「会社設立後は青色申告を!選択するメリット、手続き方法を解説」をご覧ください。

【具体例②】 期限に間に合わず、適正な役員報酬を出せないケース

事業年度開始の日から3カ月以内に決定しなければなりません。

役員報酬は原則的に、税金を安くするために報酬額を期の途中で変更することはできません。

また、報酬額は法人税と所得税に影響しますので、期限までにシミュレーションを行い、税金計算上損をしない金額を早期に決める必要があります。

このように、法人税においても早期から税務の専門家である税理士に相談しておくことが、税金で損をしないポイントとなります。

1-1-3 登録免許税で損をするケース(損失額:小)

株式会社の設立登記には下記の税金がかかります。

| 自分で行う場合 | 専門家に頼む場合 | |

| 登録免許税 | 150,000円 | 150,000円 |

| 定款認証手数料 | 50,000円 | 50,000円 |

| 定款印紙代 | 40,000円 | 0円 |

| 合計 資本金が300万円以上の場合 | 240,000円 | 200,000円 |

専門家に頼む場合は、電子定款というものを利用できるため印紙代がかかりません。

一般的に専門家に何を依頼するより自身で行った場合のほうが安く済むという認識があるかと思いますが、会社設立費用はそうともいえません。

この他に専門家に支払う費用の比較も必要となりますので、そちらは2章で詳しく解説します。

1-2 メリット2 各種制度の利用により、受けられる補助金・助成金、融資のアドバイスを受けられる。

税理士に相談してよかったとよく言われる点が、補助金・助成金や融資のアドバイスを受けられることです。

普通の生活をしていて、補助金や助成金を受けるということはほとんどありませんので、知っていれば受けられたのにと後で後悔することも多いものです。

特に投資に対して3/4の補助があり、最大で200万円の補助金を受けられる小規模事業者持続化補助金や、従業員に対して1人当たり57万円のキャリアアップ助成金は、受けられるかどうかを初期段階で判断しておいたほうがいいでしょう。また、創業時にだけ有利な条件で受けられる創業融資もありますので、黒字倒産を避けるために特段資金繰りに問題が無い方でも積極的に活用するのも、安定した経営のためにおすすめしております。

起業したての会社にとって、運転資金はとても重要なものです。

受けられる補助金・助成金や融資がないかをアドバイスしてもらえることが、税理士に相談するメリットといえます。

1-3 メリット3 記帳業務をアウトソーシングできるため、本業に集中できる

会社設立直後の経営者の方が陥る問題として、「本業に集中できない」ということがあります。

会社設立直後は、事務的な手続きがとにかく多いからです。

たとえば、銀行口座の開設、クレジットカードの発行、各種届出書の作成・提出、役員報酬・従業員給与の計算など、本業に手がつかないほどのタスクとなります。

なかでも、記帳業務(会計入力ともいいます。)は、通帳・クレジットカードの利用の確認、領収書の整理の後に、会計ソフトといわれるソフト(会社版の家計簿のようなもの)に、日々入力していかなければなりません。

毎日、仕事終わりに自宅に帰りパソコンに向かって会計入力を行う必要があります。慣れていない起業家の方にとっては、とても時間がかかりストレスがかかる仕事といえます。

経理担当者を雇うとなると、アルバイトでも月額10万円近くはかかることが考えられます。記帳代行を請け負う税理士事務所は、コスト削減のために様々な効率化の工夫を行っております。そのため、自身で経理担当者を雇うよりも、税理士に依頼した方が圧倒的に低コストで作業を行ってもらえます。

税理士を顧問につけることの大きいメリットに、記帳業務を代行して貰えるということがあります。

税理士のなかには、顧問契約の範囲に記帳代行を含めないケースがありますので、気を付けてください。

1-4 メリット4 会社設立時に決めておくべきことで後悔をしない。

会社設立時に決めておかなければならないことは、定款の内容と登記事項です。

登記事項とは会社名や本店所在地、役員の氏名、株式や資本金などの、その会社に関するさまざまな事項を決めて法務局に登録するものです。

会社のルールである定款(ていかん)には、記載されていないと無効になる絶対的記載事項(例えば会社名や本店所在地など)と、絶対に記載が必要というわけではないが、効力を発生させるためには記載しなければならないという相対的記載事項があります。

定款を変更したい場合は、臨時株主総会の決議があれば変更可能ですが、登記事項を変更する場合は、法務局で登記変更をする必要があります。

会社名などの登記事項を変更する場合は登録免許税が3万円かかってきます。

後になって、変更する場合にむだなお金がかかってしまいますので、税理士に相談しながら慎重に決めるようにしましょう。

1-5 メリット5 会社設立時に必要な届出書の作成と提出を代行してくれる。

税理士と顧問契約をした場合、ほとんどの税理士事務所は追加料金なしで税務届出書の作成と提出を行ってくれます。

提出漏れの心配もなく、書類の作成や提出に無駄な労力と時間をかけずに済みますので、これも税理士に相談することのメリットと言えます。

会社設立の直後は、一番本業に集中したいときでもありますので、不必要な手間は税理士に丸投げしたほうがよいと考える方が多いかと思います。

長い会社運営の中で、設立時のたった一度だけ提出しなければならない書類も多く、作成方法を覚える必要すらない書類が多いのです。

| 【会社を設立したら、絶対に提出すべき税務書類】 ●法人設立届出書(税務署、都道府県、市区町村) ●青色申告の承認申請書 ●給与支払事務所等の開設届出書 ●源泉所得税の納期の特例の承認に関する申請書 |

上記の他に、社会保険や労働保険などの書類も合わせるとすごい量になってしまいます。

税理士と顧問契約を結ぶことで、税務届出書の作成・提出を行ってくれますので、社長は控えを保管するだけで済み、圧倒的な省力化を達成できることとなります。

本記事を執筆する辻・本郷税理士法人でも、会社設立時の税務届出書の作成・提出は顧問料の範囲内で、追加料金が一切かからずに行っております。

稀に届出書の作成・提出を、追加料金をとって行う税理士事務所(しかも、結構高額)もありますので、気を付けてください。

1-6 メリット6 税務署からの電話連絡を代行してくれる。

税務署から法人設立届出書の連絡先に記載された電話番号に電話がかかってくることがあります。

事務的な連絡のケースもあれば、税務調査に入るための告知であるケースもあり、税務署からの連絡内容は様々な場合があります。

税理士事務所と顧問契約をしている場合は、基本的に税務署からは会社ではなく税理士事務所に電話がいくようになります。

税務代理権限証書という届出書に、税理士事務所の名前や連絡先を記載して税務署に提出することで、創業社長のもとにいきなり税務署から連絡がいくということを止めることができます。

最近では、税務署を装って税金が未納である旨を伝えて、指定の振込先に振り込む指示の詐欺の電話があるようです。

税理士をつけて、「税金関係はすべて税理士に確認」というサイクルを取れれば、心配事の多い社長の皆様も安心できるのではないでしょうか。

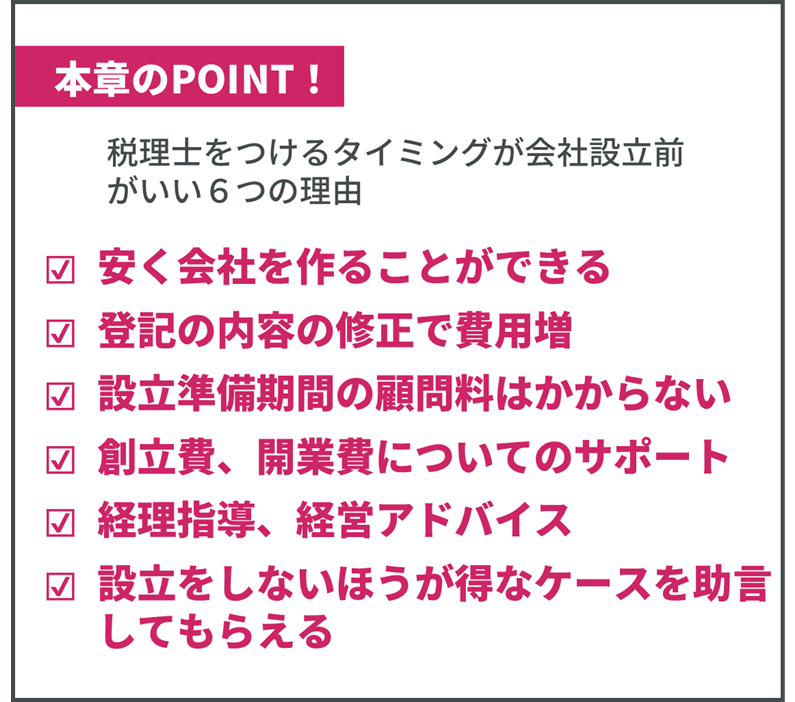

2.税理士をつけるタイミングは会社設立前がいい6つの理由

「税金で損をしない方法」、「会社設立にかかるコスト」、「会社設立後のスムーズな運営開始」を考える上で、会社設立前の段階から、税理士に相談することが得策です。

こちらの章では、その理由を詳しく解説いたします。

ポイントだけでも参考になりますので、ご覧ください!

2-1 理由1 安く会社を作ることができる

会社設立前に税理士に相談したほうがいい理由の1つ目は、会社設立費用が最も安く済むことです。

下記は、自身で設立手続きを行った場合と専門家に依頼した場合は、下記の費用相場に多くの場合当てはまります。

【株式会社の場合】※資本金300万円以上のケース

| 自身で 会社設立 | 司法書士 に依頼 | 税理士 に依頼 | 辻・本郷 に依頼 | |

| 法定費用 (登録免許税、印紙税など) | 242,000円 | 202,000円 | 202,000円 | 202,000円 |

| サポート手数料 | 0円 | 50,000~ 100,000円 | 0円 | 0円 |

| 特別値引き | 0円 | 0円 | 0円 | -39,000円 |

| 合計 | 242,000円 | 252,000~ 302,000円 | 202,000円 | 163,000円 |

【合同会社の場合】

| 自身で 会社設立 | 司法書士 に依頼 | 税理士 に依頼 | 辻・本郷 に依頼 | |

| 法定費用 (登録免許税、印紙税など) | 60,000円 | 60,000円 | 60,000円 | 60,000円 |

| サポート手数料 | 0円 | 50,000~ 100,000円 | 0円 | 0円 |

| 特別値引き | 0円 | 0円 | 0円 | -39,000円 |

| 合計 | 60,000円 | 110,000~ 160,000円 | 60,000円 | 21,000円 |

会社設立を税理士に依頼することが一番安く済む方法は、ズバリ「会社設立手続きで稼ごうとしていないから」です。

税理士事務所の場合、顧問契約をしてくれるお客様から、月々顧問料を支払ってもらうことがメインの収入ですので、会社設立手続きは営業活動と捉えております。

そのため、サポート手数料が0円であったり、特別値引きを行うなど、事実上赤字の出血サービスを行うことができるのです。

一方で、司法書士のメイン収入は登記の手続きです。こちらを無料で行ったり値引きを行うと事業が立ちいかなくなります。

司法書士の他にも、会社設立サポートをうたう行政書士も同様の理由でサポート手数料を取るところがほとんどです。

税理士に依頼する場合、顧問契約がセットとなっている事務所が多いので、顧問料金そのものが高額でないかや、その他に条件(契約から1年間は解約ができないなど。)がないかの確認にも注意が必要です。

これらの理由から、税理士との顧問契約を決めていらっしゃる方は、会社設立前に税理士に相談して初期費用を安く済ませるのがよいでしょう。

2-2 理由2 税理士に相談しながら登記内容を慎重に決めることができる。

会社設立時に決める登記事項は、会社の将来に大きな影響を与えるものであり、最初に慎重に決めることが重要です。税理士に相談しながら、最適な登記事項を決定することで、将来的な手間やコストを減らすことができます。

最初に決めるべき登記事項が誤っていた場合、修正するためには手間やコストがかかることになります。

登記の変更は法務局で行うこととなりますが、変更のための書類作成や提出の手間がかかり、司法書士に依頼して変更してもらう場合には、司法書士の手数料(相場:5万円ほど)がかかります。1箇所の修正にあたり登録免許税3万円がかかります。

会社設立時に最初に決める登記事項は、将来の手間やコストを減らすために重要です。税理士に相談しながら適切な登記事項を決定し、将来的なトラブルを回避することができます。

2-3 理由3 設立準備期間の顧問料はかからないことがほとんど

税理士と契約することのメリットの1つに、税金で損をしない方法を教えてもらえることがあります。

税金のことで相談したいことは会社設立前であっても、会社設立後と同じようにあるかと思います。

税理士事務所は税金にかかる相談において、会社設立前の場合は、お金を取っていないところがほとんどです。

通常、税理士との顧問契約は新しく設立される会社と行いますが、会社設立前の段階では、契約を行う会社がまだ設立できておりませんので、顧問料を取らないことが多いのです。

会社準備期間であっても税金のことで知りたいことは出てきます。

例えば、会社設立後に払わなけばならない税金の種類や、払うために行う手続きなどです。

インターネットや書籍を調べれば、知ることもできますが、これから会社を作ろうという方々は多忙を極めます。

一番手っ取り早いのが、税理士に教えてもらうことです。しかし、設立準備期間は顧問料がかからないので、会社設立前から税理士に相談し、積極的に連絡を取って教えてもらうのが一番得になります。 税理士と顧問契約を考えておられる方は、設立準備期間のボーナスタイムを利用して、税金の知識を予習するためにも、早い段階で相談したほうが圧倒的に得となります。

2-4 理由4 創立費、開業費についてアドバイスをもらえる。

会社設立の前の段階で、創立費や開業費について、税理士から会計指導や経営アドバイスをもらうことは非常にメリットがあります。

まず、創立費や開業費には多様な費用が含まれています。創立費は会社を作るためにかかる費用ですが、同時並行で事業を開始するための開業費がかかってくるケースが一般的です。

創業費や開業費には、賃貸契約や事業用車の購入、広告宣伝費、ウェブサイト制作費・電車代など、様々な費用がかかります。税理士は、こうした費用の計算や節税に関するアドバイスを行うことができます。

経費になることを知らないまま、領収書の保管ができていなかった場合には、経費にできないリスクもありますので、税金上で大きく損をすることになります。 創立費や開業費は、事業開始時には必要不可欠な費用です。しかし、それらの費用を計算し、経費として計上することは、ビジネスを成功に導く上で重要なポイントです。税理士から会計指導や経営アドバイスを受けることで、開業時にかかる費用を把握し、節税につなげることができます。

2-5 理由5 経理指導を受けられる。

会社を運営する上で、経理指導を早期に受けられることは大きなメリットといえます。

経理は①証憑の整理、②会計ソフトに記帳を行う、③会計ソフト上で完成した財務諸表を見る、という流れで行われます。

最終ゴールは、経営成績や財務状態を知ることができる財務諸表というものを作ることとなります。

財務諸表は、税務署に提出して確定申告を行うことや、財務諸表を分析することで、企業の良いところ悪いところを確認することができ、経営の意思決定を行うことができます。

そのため、非常に重要で、社長たちにとっては、マストで勉強しなければならないものとなります。

経理指導を具体的に説明すると、下記の通りとなります。

【各種証憑の整理に関する指導】重要度★★

証憑とは領収書や請求書・見積書などの、会計帳簿をつけることとなった証拠書類を差します。

領収書や請求書などは、5~10年間の保存義務がありますが、ただ捨てなければいいというわけではありません。

時系列順や費用項目別などでわかりやすく整理することで、税理士の資料提出や税務調査時の対応がスムーズに行えたり、税務署にきちんとした会社であることをアピールできたりします。

事業年度毎に保管ファイルを分けることで、保管期間終了日を明確にすることができるのでおすすめです。

【会計処理の方法や帳簿のつけ方の指導や会計ソフトの使い方などの指導】重要度★

税理士事務所に記帳代行をお願いしている場合は、必要ないかもしれません。創業時はとにかく忙殺されますので、できることであれば記帳代行を税理士に任せて、余分な手間を省くべきです。

【財務諸表の見方の指導】重要度★★★

税理士から受けられる財務諸表の見方の指導は、主に以下の内容が含まれます。

・財務諸表の種類と役割の指導

・財務諸表の数字の見方の指導

・財務諸表の分析方法の指導

・財務諸表の課題や改善点確認の指導

損益計算書の営業利益や純利益など、数字の意味や計算方法を丁寧に説明してくれたり、財務諸表の指標であるROE(自己資本利益率)やROA(総資本利益率)などの意味や計算方法、分析方法などを指導してくれます。財務諸表は企業の課題や改善点を見つけ出すこともできます。

企業の経営において財務諸表の理解は非常に重要ですので、税理士から指導を受けることで企業経営の効率化や改善につながります。

経理指導を早期に受けられることは、会社運営をしていくなかでとても大きなメリットであり、財務諸表を理解し、経営に役立てさせることは企業の経営者としてマストで必要な能力といえます。

2-6 理由6 設立をしないほうが得なケースを見逃さずに済むため

税理士に相談することで、設立をしないほうが得なケースを見逃さずに済むため、無駄なコストや手間を省くことができ、損をしないで済むこととなります。

設立することで得られるメリットは多くありますが、必ずしもすべてのケースで得するわけではありません。例えば、個人事業主として活動する方が良い場合や、将来的には設立をするつもりではあるが、現時点ではまだ早いという場合などが考えられます。さらに、設立にかかるコストや手間が発生し、ケースによっては無駄な出費となることもあります。

例えば、以下のような場合が考えられます。

・売上や利益の額が少額で、会社設立による税金上のメリットを受けられなかったり、コストが増加する場合があります。 所得税なら税理士に頼まなくても申告できるが、法人税は申告書の作成が難しく税理士に頼むことが多く税理士報酬が無駄な出費となることも考えられます。

・将来的には設立するつもりだが、現時点ではまだ早い場合:設立に必要な資金が不足している場合や、事業計画が未定の場合は、設立をしないほうが得となる場合があります。

設立をしないほうが得なケースについても、税理士に相談することで見逃すことなく判断することができます。税理士のアドバイスを受け、適切な判断をすることで、無駄なコストや手間を省くことができます。

当サイトを運営する辻・本郷税理士法人では、お客様のケースごとに会社設立をすることで、お客様にとって本当に得になるかどうかのシミュレーションを徹底しております。

3.税理士に頼む場合の会社設立費用は?

会社設立をする際にできるだけ早期に税理士に相談することのメリットはご理解頂けたかと思います。

しかし、税理士に頼む場合、気になるのは費用だと思います。

そこでこれからは、税理士に頼む場合の会社設立費用についてご説明します。

3-1 会社設立にかかる費用の比較

会社設立前に税理士に相談したほうがいい理由の1つ目は、会社設立費用が最も安く済むことです。

下記は、自身で設立手続きを行った場合と各専門家に依頼した場合の一般的な例ですが、ほとんどの専門家に依頼した場合は下記の費用に当てはまります。

【株式会社の場合】※資本金300万円以上のケース

| 自身で会社設立 | 税理士に依頼 | 辻・本郷に依頼 | |

| 法定費用(登録免許税、印紙税など) | 242,000円 | 202,000円 | 202,000円 |

| サポート手数料 | 0円 | 0円 | 0円 |

| 特別値引き | 0円 | 0円 | -39,000円 |

| 合計 | 242,000円 | 202,000円 | 163,000円 |

【合同会社の場合】

| 自身で会社設立 | 税理士に依頼 | 辻・本郷に依頼 | |

| 法定費用(登録免許税、印紙税など) | 60,000円 | 60,000円 | 60,000円 |

| サポート手数料 | 0円 | 0円 | 0円 |

| 特別値引き | 0円 | 0円 | -39,000円 |

| 合計 | 60,000円 | 60,000円 | 21,000円 |

3-2 会社設立費用を安くする補助金【裏ワザ】

会社を設立する際は、資本金にもよりますが、株式会社で15万円、合同会社で6万円の登録免許税がかかります。

特定創業支援等事業を利用すると登録免許税が半額になります。

特定創業支援等事業は、産業競争力強化法において市区町村が民間の創業支援機関等と連携して行う、創業支援の制度です。 自治体によって内容は異なりますが、登録免許税が半額になること以外に、下記のようなサービスを行っております。

●資金支援(低利子または無利子の融資制度の提供など)

●教育・研修プログラム

●アドバイス・コンサルティング

●ネットワーキング・コミュニティ

●施設・オフィススペースの提供

創業時の費用を抑えたい方は、活用を検討してみてはいかがでしょうか。

4.税理士の顧問料の相場と注意するべき点

起業・創業において必要な税務や会計のアドバイスを受けるために、多くの企業が税理士を顧問として依頼しています。しかし、次は税理士の顧問料の相場が気になると思います。そこで次に、税理士の顧問料について詳しく解説します。

4-1 税理士の顧問料の相場は?創業期の税理士の顧問料は比較的安い!

税理士の顧問料の相場は、月額1万円から10万円程度であり、業種や企業の規模、業務内容などによって大きく異なります。

顧問料は事務所ごとに標準料金を用意しているケースが一般的だと思いますが、なぜここまで幅があるかというと、どこからどこまでを税理士が業務として行うか(商品)が、契約ごとにバラバラだからです。

顧問料を決める要素を区分して記載します。

| 【業務範囲の種類】 ●記帳業務(行う or 行わない)※行わない場合、経理担当を雇うか社長が入力します。 ●記帳業務を行う場合、その頻度(毎月、3か月に1回、半年に1回など) ●記帳指導(行う or 行わない) ●会計のチェック(行う or 行わない) ●面談(0回、6回、12回など) ●面談方法(WEB、会社で対面、税理士事務所で対面) ●給与計算(行う or 行わない) ●源泉所得税(天引きする所得税)の納付書の作成(行う or 行わない) ●各種税務届出書の作成・提出(行う or 行わない) ●税務書類の控えの返却(製本して返却 or データで返却) ●消費税申告書の作成・提出(免税のため不要・課税のため必要) ●年末調整(行う or 行わない) ●法定調書の作成・提出(行う or 行わない) ●給与支払報告書の作成・提出(行う or 行わない) ●償却資産税申告書の作成・提出(行う or 行わない) |

顧問料を決める業務範囲に関する要素は上記のとおりですが、事務所によって商品設計が大きく異なります。

例えば、法人運営をして行く上で必要最低限の業務のみを契約に含んでいる場合は料金は安い傾向にありますし、逆に業務のすべてを含む顧問料は高額になりやすいですが、上記のすべてを税理士事務所でサポートする手厚い商品設計を行う事務所もあります。 創業当初は、できるだけ固定費を削減したほうがよいので、給与計算や年末調整など比較的に簡単に行える業務に関しては、自身で行うことでコストカットを図れます。

| 【規模感の違い】 ●仕訳数(記帳する会計入力の量) ●売上規模 ●取引先の数 |

顧問料は規模感にも大きく影響を受けます。年商10億円の会社と、年商2千万円の会社では、税理士サイドにかかってくる業務量やリスクの度合が大きく異なります。

しかし、料金設計は事務所ごとにバラバラで、売上1億円までは同額とする事務所もあれば、売上が1千万円上がるごとに料金を分けている事務所もあります。 創業期の会社の顧問料は、月額3~5万円(年額40~70万円)ほどの会社が多いです。創業1期目であれば、売上規模も仕訳数・取引先数も予想でしかありません。そのため、創業期の場合、会社ごとに業務量に応じた精緻な見積を作ることは困難で、ざっくり月いくらという事務所が多いです。

また、税理士報酬の相場が下がる傾向にありますので、昔からある会社よりも、新規設立を行い契約した会社の方が、税理士報酬は安くなる傾向にあります。

4-2 記帳代行料金が含まれているかを確認する。重要度★★★

次に、創業期の会社が税理士と契約する上で注意すべき事項を説明いたします。

まず1つ目に「記帳代行料金が含まれているか」を確認すべきです。

新たに会社を設立した社長にとって、創業期はとにかく様々なことに忙殺されます。

せっかく税理士と契約するのであれば、記帳という日々の手間とストレスを委託できることが大きなメリットといえます。 記帳を自分でやる場合と外部の誰かに依頼する場合において、税理士事務所に頼むケースがもっともコスパが高いのです。

記帳を頼む際の特徴とコスパを下記にまとめてみました。

| 自分で行う場合 | 経理を雇う場合 | 税理士に頼む場合 | |

| 特徴 | ①簿記を学ぶ必要がある ②会計ソフトの使い方を学ばなければならない ③本業の合間にコツコツと入力をしなければならない | ①自分でやるよりは楽 ②経理してもらえるように指導をしなければならない。 ③従業員となるので、管理義務が発生する。 ④労働保険や社会保険のことも考える必要がある。 | ①多数の顧客の記帳代行を請け負っているため、効率化されており料金が安価 ②会計の専門家なので、社長の手間がほとんどかからない。 |

| 費用 | 無料! | コスト大 | コスト小 |

専門家である税理士は高額な印象ですが、経理の方を採用・雇用して行って頂くよりはるかに安価に済むケースがほとんどです。

しかし、税理士事務所のなかには、いわゆる「自計化」と言って、顧客が自社で記帳することを推奨する事務所があります。

確かに、規模が大きい会社では、経理専門スタッフを雇うことができるかもしれませんが、創業期のうちは税理士をうまく活用して、手間とコストをカットするべきでしょう。 そのために標準契約に記帳代行が含まれているかどうか、別途料金が加算されないかをきちんと確認してください。

4-3 どのオプション業務が別途料金を確認する 重要度★★

通常、税理士の報酬は、月々発生する顧問料と決算時に請求がある決算料に分かれます。

顧問料の範囲内で、どこまでの業務範囲が入っているかは注意深く確認する必要がありますが、顧問契約の範囲外の業務を依頼する場合、オプション料金が発生する場合があります。オプション業務として、どのような業務を依頼可能か、その料金がいくらかかるのかは、契約前に予め確認しておくべきです。 創業時は分からないことがたくさんあります。例えば、給与計算が通常の顧問契約の範囲に含まれていない場合に、最初は自身で計算できると思いやってみたものの、従業員が増えてきたときに、やはり税理士に依頼したいということがあります。契約した税理士が、業務として給与計算を請け負っていないケースや、給与計算にかかる報酬が高額な場合があります。その場合、別に給与計算を代行してくれる業者(社会保険労務士など)に依頼する必要が生じることもあるため、注意が必要です。

| オプション業務となりがちな業務は下記のとおりです。 ●給与計算 ●年末調整 ●給与支払報告書の作成・提出 ●法定調書の作成・提出 ●償却資産税申告書の作成・提出 ●源泉所得税の納付書の作成 ●資金調達(融資)の相談 |

後悔しないように、予めオプションとして依頼できるものがなにか、その金額がいくらなのかはきちんと確認しましょう。

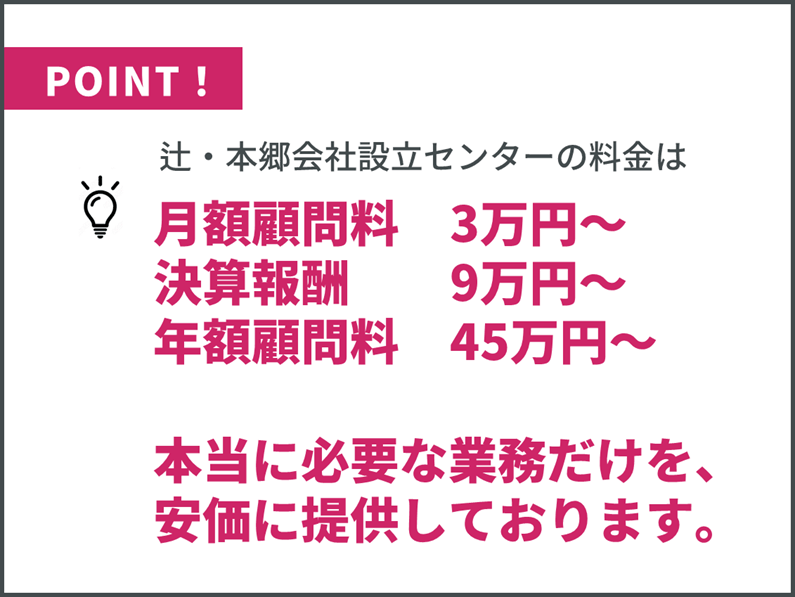

4-4 【参考】当ブログを運営する辻・本郷税理士法人の料金設定

税理士を探されている方が実際に税理士事務所のホームページを見ても、料金が記載されていなかったり、曖昧な表現をされていることが多いです。

これは、税理士事務所にはすでに多くの顧問先がおり、ホームページ上に料金を明確に載せることで、既存のクライアントとの関係性で都合が悪い可能性があるからです。

先ほども述べましたが、税理士報酬は下がる傾向にありますので、過去に契約した顧客であると、自社の顧問料よりも、ホームページに記載してある金額の方が安いということもあり、クライアントから料金交渉をされる可能性などが考えらえます。また、税理士によっては、取れる顧客からは取ろうという精神で、金払いの良さそうな方に高めの見積を出すことがあります。

辻・本郷税理士法人 会社設立センターでは、業務量に応じて明瞭な料金体系としておりますので、実際に運用している料金を掲載することができます。

まずは、当社の料金体系を参考にして頂き、他社様と比較して検討して頂ければと思います。

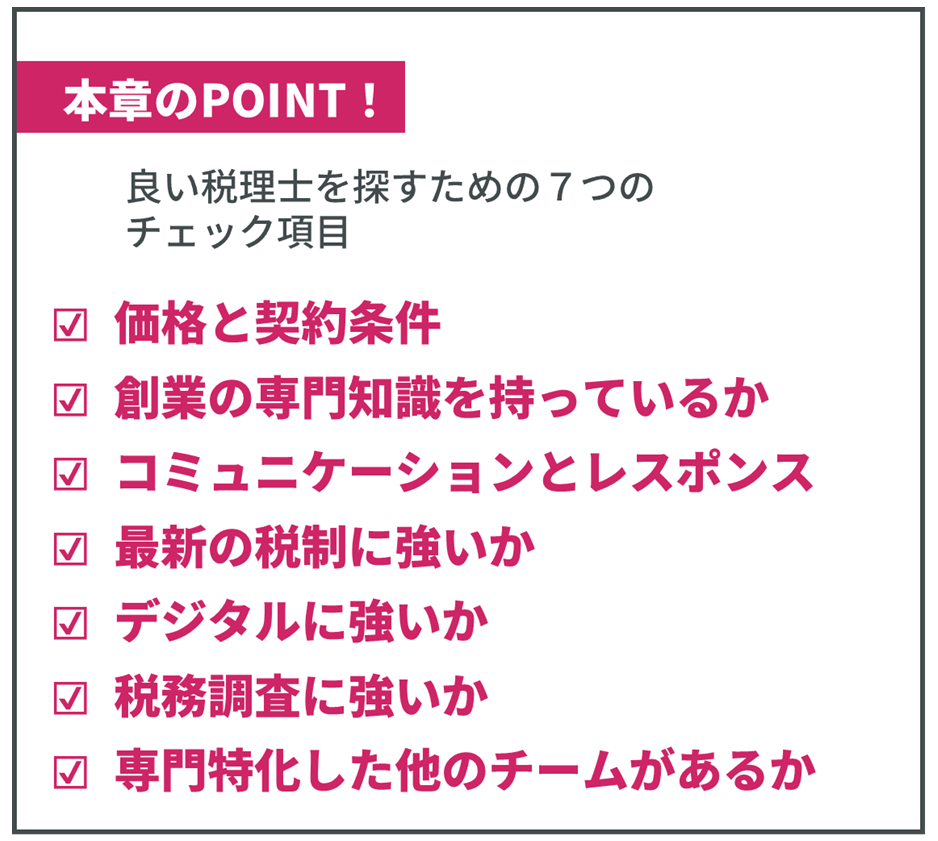

5.良い税理士を選ぶためにチェックするポイント

税理士を探すときに、料金と業務範囲だけで決めてしまうと後悔することがあります。

各チェック項目を漏れなく確認して、良い税理士を探しましょう。

5-1 価格と契約条件

商品を選ぶときは、料金がいくらか、サービスがその料金に見合っているかを確認すると思います。税理士を選ぶ際も慎重に検討してください。

4章でも述べましたが、記帳代行が入っているかどうかは絶対に確認するようにしてください。 依頼したい内容をまとめてから、税理士に相談し、各社の料金を比較することで、納得感のある契約を結べるかもしれません。

5-2 創業の専門知識を持っているか

税理士の専門知識は多岐にわたります。創業に強い税理士事務所もあれば、相続に強い税理士、公益法人や医療法人に強い税理士など、専門性にも種類があります。

会社を設立したばかりの会社では、創業に特化している税理士事務所を探しましょう。

なぜならば、税理士のサポートといっても、創業時とそれ以外でサポートで重視する内容が異なるからです。

例えば、創業期だからこそ受けられる補助金や助成金があることや、創業期のみを対象とした制度融資があることなどです。社長にとって、創業期は何もかもが初めてなので、下記のような案内が、創業期以外の会社に比べ、さらに必要となってきます。

・資金繰り管理

経営成績を図る損益計算書も重要な指標ですが、創業期は資金が潤沢にある場合ばかりではありませんので、黒字倒産のリスクも多分にあります。その場合、キャッシュフロー計算書や資金繰り表などを利用して資金繰りを管理してくれる税理士の存在が重要となってきます。

・タックスプランニング、納税スケジュール

創業期は過去の利益の積み立てがないので、1期目の利益のなかから納税が必要となってきます。

急に多額の納税が必要になるということがないように、タックスプランニングと納税スケジュールの案内は創業期は特に必要といえます。

5-3 コミュニケーションとレスポンスの速さ

現在、税理士事務所はデジタル化への過渡期といえます。

昔ながらの、電話とファックス・メールで行う事務所もあれば、LINEやチャットワークなどのツールを利用して連絡を取る会社もあります。

レスポンスの早さは担当者によってまちまちです。当然、レスポンスは早いに越したことはありません。

税金のことで聞きたいことがあるときは、タイムリーに聞きたいタイミングも多々あります。

例えば、車屋さんに来ていて、ほしい車が見つかった。今買っていいのか、翌期以降に買った方が税金上、特になるのか損になるのか気になりますが、電話した次の日に折り返しがあっても話になりません。

お客様が車屋さんにいるときに、回答がほしいのは当然です。

税理士事務所のレスポンスが遅くなる原因はどのようなものがあるのでしょうか。

・担当者の担当顧客数が多すぎる場合

・訪問型の顧問サービスを行っている場合

・業務に忙殺されている場合

通常税理士事務所では、担当者一人あたりの顧問料売上のノルマがあります。その事務所の顧問料単価が安い場合、その担当者は多くの顧客数の業務を行わなければなりません。その場合、レスポンスは当然遅くなることが考えられます。

また、税理士事務所が訪問型(会社に来てくれる)の顧問の場合、電車や車で移動しているときは、電話を取れないこともあります。

顧問料が安いことや、訪問型のデメリットがレスポンスの速さとして跳ね返ってきますので、会社設立の段階から、担当者からのレスポンスが効率的で、早く連絡がくるかをよく見定めて契約した方が良いでしょう。 当ブログを運営する辻・本郷税理士法人会社設立センターでは、LINEグループを作り複数担当者制による、可能な限り即レス(即レスポンス)を心がけております。

5-4 最新の税制に強いか

税金についての様々なことを定めている法律を税法といいます。税法は必ず毎年、改正が行われています。税法が改正されることを税制改正といいますが、会社にとって有利な改正もあれば、不利な改正もあります。

例え話になりますが、病気にかかった際に、お医者さんが、最新の治療法の勉強を怠っており、時代遅れの治療法やお薬しか知らないとしたら、怖くないでしょうか。 お医者さんと同じように、税理士事務所は、税金計算で顧客に損をさせないように毎年変わる税制をきちんと勉強することが重要となります。

そこで、最新の税制をきちんと勉強しているかをチェックすることで、良い税理士かどうかを判断できるでしょう。

キャリアが長い「ベテラン税理士」の中には、消費税(比較的に税制改正が多い)の知識が浅い方もいますので、税金で大損させられないように特に注意が必要です。 当ブログを運営する辻・本郷税理士法人では、毎年税制改正セミナーを行い、社内外に税制を周知しております。

5-5 デジタルに強いか

近年、DX(デジタルトランスフォーメーション)の重要性が叫ばれています。

中小企業は大企業に比べて、デジタル化のためにコンサルを受けたり、社員教育にかけられるコストは少ないものと思います。

そこで、税理士事務所が中小企業のデジタル化を推進する役割があると、再認識されつつあります。

これは、税理士事務所が紹介・運用支援するバックオフィス業務において、最新のクラウドツールを利用することで生産性を向上できるものと考えられているからです。

税理士の活用として、税金の知識だけではなく、「デジタルの知識」も吸収することを考えると、デジタルに強いかどうかを、税理士の選び方の一つに加えてみてください。

5-6 税務調査に強いか

創業期ではあまり気にすることはないかもしれませんが、会社を運営していくなかで、数年に一度、「税務調査」が入ることがあります。

税務調査とは、納税者が正しく税務申告を行っているかどうかを税務署などが調査しにくることです。

税金を安くするために売り上げを隠して、利益を少なく計算するという脱税については、争うこともありませんが、「見解の違い」により会社サイドと税務署サイドが争うことがあります。

簡単な例では、ある飲食費について、社長としては「販路拡大のための必要な交際費」として捉えていても、税務署にとっては「社長の遊興費」として捉えるかもしれません。

そういった場面で、税務調査に強い税理士事務所が社長の代理として、税務署に対して適切な主張を行うことが重要となります。

「あまりにも弱腰すぎる税理士事務所の対応に失望した。」という声が、弊社に相談に来られた方から多く聞かれます。

辻・本郷税理士法人では、税務署OBを多く採用することで「審理室」という部門を作り、「正しい税務知識を共有」し、「税務調査対応のノウハウを蓄積」することで、税務調査に強い体制を整えております。 税理士を選ぶ際は、税務調査に強いかどうかで判断するようにしましょう。

5-7 専門特化した他のチームがあるか

創業期に選ぶべき税理士事務所は、創業に特化しているかどうかは言うまでもありません。

追加して重要なのは、その税理士事務所に、強みとなる、他の専門領域があるかどうかも重要となります。

創業期の会社は、時の経過により、成長期・成熟期の会社となっていきます。創業期には、資金繰りや資金調達・助成金、補助金に詳しい担当者が会社のニーズとなりますが、成長期・成熟期などでは、ニーズが変わっていきます。

上場を目指す方、事業承継を考える方、相続税の相談をしたい方など、お客様には様々なニーズがあります。 税理士と長い付き合いをして、信頼関係を結ぶためには、そういった企業のライフサイクルに沿ってアドバイスができる専門特化したチームがあるかどうかはとても重要ですので、専門特化した他のチームがあるかどうかを税理士事務所を探すポイントにしてみてはいかがでしょうか。

6 まとめ

会社設立において税理士の存在は重要であり、経験と専門知識を持つ税理士に相談することでリスクを軽減し、効率的かつ正確な手続きを進めることができます。正しいタイミングで税理士を選び、適切なサービスを提供してくれるパートナーを見つけることが成功への重要なステップとなります。