企業経営者のなかには、助成金について誰に相談するべきか迷い「税金などのお金に詳しい税理士に依頼しようか」と考えている方もいるのではないでしょうか。

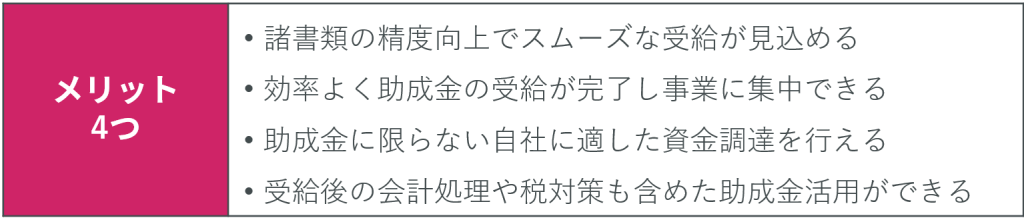

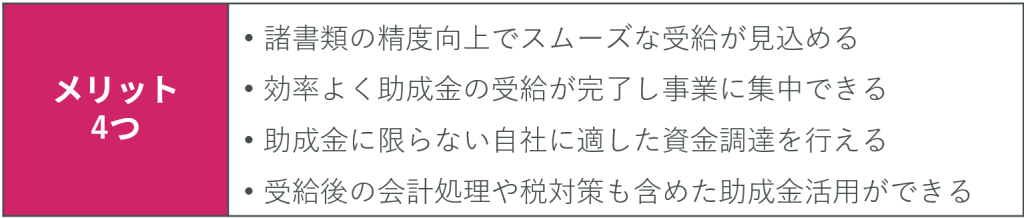

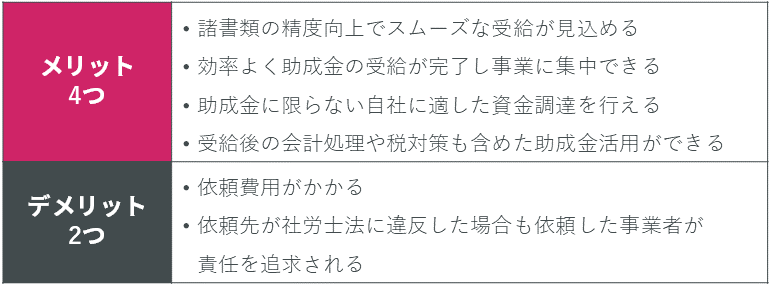

助成金を税理士に依頼することには、以下4つのメリットと、2つのデメリットがあります。

助成金は税務上の扱いが複雑であり、誤った申告をしてしまうとペナルティを課されることもあります。

税理士に依頼すると、助成金の申請に必要な書類作成のサポートだけでなく、助成金の会計処理や税対策の支援も受けられるため、依頼するメリットは大きいと言えるでしょう。

しかし、税理士と社労士との違いを理解していない場合や、税理士に申請代行を依頼したいと考えている場合は注意が必要です。

助成金における

・申請書類の作成

・申請の代行

は社労士の独占業務と定められており、税理士に依頼すると社労士法に違反となるからです。

そのため助成金は、税理士と社労士の両方に依頼することをおすすめします。

税理士と社労士の両方に依頼することで、双方の専門知識を活かし、

| ・経営状況に適した助成金の選定 ・事業計画の策定 ・申請書類の作成 ・申請手続きの代行 ・受給後の効果的な活用アドバイス ・会計処理サポート |

といった総合的な支援を受けられるでしょう。

この記事では、助成金に関する間違えやすい基礎知識を理解したうえで、最終的に税理士への依頼を判断できるよう、以下の内容をわかりやすく解説します。

| この記事でわかること |

| ・税理士と社労士の違い ・助成金について税理士に依頼できること ・助成金を税理士に依頼する際の基礎知識 ・助成金を税理士に依頼するメリット・デメリット ・税理士の顧問契約とスポット契約の違い ・税理士に依頼するベストタイミング ・助成金を税理士と社労士の両方に依頼をおすすめする理由 |

この記事を読むことで、税理士と社労士の両方に依頼する重要性を理解できるため、助成金における法的なリスクを抑えつつ、効果的に助成金を活用して事業発展に役立てられるはずです。

助成金を税理士に依頼するべきか判断したい事業経営者の方、自社に適した助成金を活用して事業成長につなげたい方は、ぜひ最後までお読みください。

目次

1. 助成金を税理士に依頼するべきか検討するための基礎知識

税理士は、経営者にとって最も身近な相談相手です。助成金の受給を考える際に、「自社のお金事情を理解し経営をサポートしてくれる税理士に依頼したい」と考える経営者の方も多いでしょう。

しかし、税理士に助成金の申請を代行してほしいと考えている場合は、注意が必要です。

助成金には国や自治体、民間団体などが管轄するものがあり、そのうち厚生労働省が管轄する助成金の申請代行は社労士の独占業務と定められているからです。

税理士に依頼するべきかを正しく検討するには、助成金の依頼に関するこのような基礎知識を理解しなければなりません。

そこでこの章では、基礎知識を再確認し正しく理解するために

・税理士と社労士の違い

・助成金について税理士に相談できること

・助成金について税理士ができること・できないこと

を解説します。

1-1. 税理士と社労士の違い

税理士と社労士は業務内容が重なっている部分があるため、どちらに依頼するべきか迷うケースは多いでしょう。そのため、まずは税理士と社労士の基本的な違いから解説します。

税理士と社労士の違いはそれぞれが専門とする分野です。税理士は税金の専門家であり、社労士は人事労務管理の専門家です。

どちらも専門知識や経験が求められる業務を担うことから、資格を持った人でなければ行ってはならない独占業務が定められています。

税理士の主な業務は、税に関する相談や申告書の作成です。税理士法第2条第1項、第52条によって、以下3つの業務が税理士の独占業務と定められています。

| 税理士の3つの独占業務 | |

| 税務代理 | 納税者の代理として、税金の申告・納付や税務調査への対応 |

| 税務書類の作成 | 確定申告書などの税務関連書類の作成 |

| 税務相談 | 納税額の計算や各種手続き、節税の効果算出などの税務全般に関する相談対応 |

税理士の独占業務は、無償であっても無資格者が行うことは違法です。

一方、社労士の業務は企業や個人事業における労務管理です。社会保険労務士法の第2条第1項第1号、第2条第1項第2号、第27条で、以下の独占業務が定められています。

| 社労士の3つの独占業務 | |

| 書類等の作成 | 労働社会保険関係の法令に基づき行政機関等に提出する申請書等の作成 |

| 手続きの代行 | 健康保険や雇用保険の加入・脱退などの労働社会保険関係の法令に基づく手続きの代行、助成金申請の代行 |

| 帳簿書類の作成 | 労働社会保険関係の法令に基づく労働者名簿や賃金台帳、就業規則などの作成 |

助成金には国や自治体、民間団体などが管轄するものがあります。

なかでも、厚生労働省が管轄する助成金の多くは雇用や労働条件の改善を目的に支給されるため、書類作成や申請代行は労働社会保険関係の法令に詳しい社労士の独占業務とされています。

社労士の独占業務は「有償独占業務」といい、資格を持たない人が有償で業務を請け負うことを禁止するものです。付随する業務として無償で行ったとしても、主な業務を継続的に有償で請け負っている場合は営利性があると解釈されます。

そのため、法律事務全般を行える弁護士を除き、社労士以外の士業が報酬を受けて社労士の独占業務を行うことはできないのです。

1-2. 助成金について税理士に相談できること

助成金に関してあなたが税理士に相談できる内容としては、主に以下の3つが挙げられます。

・申請手続きのサポート

・助成金の具体的な活用方法

・助成金の適切な会計処理

詳しくは2-1. 書類の精度向上でスムーズな受給が見込めるで解説しますが、助成金を申請する際は、助成金ごとの要件で定められたさまざまな書類を準備しなければなりません。

税理士に相談すると、それらの記録・管理が適切であるか確認し、助成金申請時に提出する書類作成のサポートを受けられます。

また、受け取った助成金は課税対象となるため、助成金を全額使う計画を立ててしまうと危険です。場合によっては助成金を受けることで税負担が増え、キャッシュフローが悪化する危険性もあります。

税理士には、受給した助成金の活用方法や税務上の扱いについても相談できるため、受給したあとのお金に関わるリスクを回避できるでしょう。

税理士には、受給前の申請手続きから受給後の会計処理にいたるまで、助成金に関する総合的な相談が可能です。

1-3. 助成金について税理士に依頼できること・できないこと

助成金に関して税理士に依頼できること、できないことをまとめると、以下のとおりです。

| 税理士に依頼できること | 税理士に依頼できないこと |

| 助成金の情報提供 助成金の制度変更に関する情報共有 申請書類等の作成サポート 助成金受給後の会計処理 助成金に関する税負担軽減の提案 | 申請書類の作成代行 申請手続きの代行 就業規則の作成・変更 |

助成金について税理士に依頼できることは、企業の目的に適した助成金の情報提供や、審査のポイントを踏まえた書類作成の支援です。受給後の会計処理や税負担の軽減など、税理士の専門知識を活かしたサポートも受けられます。

一方で、助成金の申請書類作成や手続きの代行、申請に伴う就業規則の作成・変更を税理士に依頼することはできません。

そのため、助成金申請代行を丸ごと任せることはできませんが、それ以外の業務である助成金情報の提供や申請のサポート、税務知識の提供も含めた支援を受けたい方は、税理士への依頼を検討するとよいでしょう。

| 補助金や厚生労働省以外が管轄する助成金は他の専門家も申請代行できる |

| 厚生労働省が管轄する助成金とは異なり、補助金や自治体・民間団体などが管轄する助成金については、社労士に限らず申請を代行できます。 厚生労働省の助成金は、基本的には要件を満たせば受給できますが、補助金や一部の助成金は採択できる件数が限られているため、審査に通らなければ受給できません。 金額も比較的高額になりやすく、倍率も高いため、申請書類の正確性だけでなく、具体的な事業計画や事業の必要性も重視されます。 そのため、補助金や厚生労働省以外の助成金については、支援事業や分野に合わせた経験豊富な専門家に依頼することが審査に通る近道と言えるでしょう。 なお助成金と補助金は厳密に区別されているわけではありません。制度に「助成金」という名前がついていても補助金としての性質が強いものもあるため、制度ごとの内容を理解し、判断することが必要です。 |

2. 助成金を税理士にも依頼するメリット4つ

助成金の受給要件は細かく、専門用語を理解しながら多くの項目を書類に記入する必要があります。

手続きもわかりづらく煩雑なため、忙しい事業活動の合間を縫って助成金制度を理解し、正しく申請することは困難を極めます。

かかる時間と労力に加え、自社が利用できる助成金がわからず受給を逃す可能性もあることを考えると、専門家のサポートを受けたほうがより迅速で確実な受給につながるでしょう。

なかでも税理士に助成金のサポートを依頼することには、以下のメリットがあります。

以下では、税務の専門家である税理士に、助成金の依頼をするメリットについて解説します。

2-1. 書類の精度向上でスムーズな受給が見込める

助成金を税理士に依頼すると、税務の専門家のサポートを受けて書類を作成できます。これにより、精度と信用度の高い書類を提出でき、スムーズな受給につながることがメリットです。

申請時の資料には難しい専門用語や法令の引用が多く含まれており、自社で対応すると書類の記載間違いや添付書類の不足などといったミスが起こる可能性も高いでしょう。

しかし、経験豊富な税理士のサポートを受ければ、そのようなミスを防げます。

また、助成金の申請には、多くの書類提出が必要とされます。以下はその一例です。

| 例:キャリアアップ助成金(正社員化コース)の申請に必要となる書類一覧 |

| ・キャリアアップ助成金支給申請書 ・正社員化コース内訳 ・正社員化コース対象労働者詳細 ・申請要件確認申立書 ・支払方法 ・受取人住所届 ・キャリアアップ計画書 ・転換制度または直接雇用制度を明示した労働協約 ・就業規則等 ・対象労働者の適用雇用区分の明記がある労働協約 ・就業規則等 ・対象労働者の適用雇用区分の賃金規定 ・対象労働者の転換前後の雇用契約書、または直接雇用後の労働条件通知書 ・雇用契約書 ・対象労働者の賃金台帳 ・賃金3%以上増額に係る計算書 ・対象労働者の出勤簿またはタイムカード ・中小企業事業主であることの確認書 その他、申請要件に合わせた追加書類が必要 |

参考:キャリアアップ助成金必要書類チェックリスト 正社員化コース(令和3年4月1日以降に転換した場合)|東京労働局

税理士のサポートにより書類作成の精度が向上すると、審査をスムーズに通過できるため、受給までの時間を短縮できるでしょう。

| 申請書類の準備や不備への対応に手間取り、助成金を逃すケースもある |

| 助成金申請時に書類の不備や不足があると、審査に通るまでに非常に手間がかかります。 書類の不備で、申請後に内容確認のため何度も労働局から連絡が入ったり、書類の再提出を求められたりすることも少なくありません。 指摘された不備や不足に対応できない場合は不支給となってしまうため、たとえ業務で多忙な時期であったとしても正しく修正し、申請しなおさなくてはなりません。 自社で助成金申請を行う場合、要件の把握や書類の作成・準備に手間取ると、最悪の場合、申請期限が過ぎて受給を逃すリスクもあります。 余裕をもって申請書類を作成し、スムーズな受給を実現するために、適切な専門家に依頼することをおすすめします。 |

2-2. 効率よく助成金の受給が完了し事業に集中できる

専門家(税理士)に助成金を依頼すると、効率よく助成金申請や受給後の処理を進められるため、自社の事業活動に集中できます。

自社で助成金に関わる業務を行うことは不可能ではありませんが、正確な書類作成や会計処理には多くの知識と時間が必要です。

そのような本業以外の業務に、多大な時間と労力を使うことは非効率的です。

とくに会社設立前後は経営者にとって非常に忙しい時期であり、「助成金を申請したいがなかなか手が回らない」といったケースも多いでしょう。

税理士に依頼すると、助成金の情報収集や煩雑な書類作成・会計処理にかかる時間を短縮できます。経営者や従業員はこれらの短縮した時間を活用して、利益を生み出す本来の業務に集中できます。

したがって、助成金申請や受給後の処理を効率的に進めたいなら専門家のサポートは不可欠です。

2-3. 助成金に限らない自社に適した資金調達を行える

税理士は資金調達支援も行っているため、助成金に限らず自社に適した資金調達方法があれば、サポートを受けられます。

助成金は申請後すぐにお金を受け取れるわけではなく、審査や後払い制度のために受給までに1年半かかることもあります。急いで資金が必要な場合は、他の資金調達方法も検討することが必要です。

税理士の多くは、資金調達のサポートも行っています。助成金以外にも、

| ・銀行や日本政策金融公庫などからの融資 ・補助金の受給 ・ベンチャーキャピタルや投資家からの出資 ・株式の発行 ・ファクタリングによる現金化 |

などの選択肢があるため、自社の規模や経営状況に適した資金調達方法の提案や活用支援を受けられます。

税理士に依頼することで、助成金に限らず、資金調達の選択肢を増やせるでしょう。

2-4. 受給後の会計処理や税対策も含めた助成金活用ができる

税理士には、助成金受給後の会計処理や税対策についても相談できます。これにより、受給後の処理も含めて助成金の活用方法を考えられるでしょう。

助成金は税務上の扱いが複雑であり、適切な会計処理を行うには税務の知識が必要です。

税務上の扱いを理解しないまま会計処理をすると、単年度に税負担が集中してキャッシュフローの悪化を招いたり、誤申告による過少申告税や延滞金などのペナルティが課されたりすることもあります。

助成金受給後の税務上のリスクとして、以下2つの具体例を紹介します。

| リスク①助成金の税負担によるキャッシュフロー悪化の危険性 |

| 助成金を受給すると、単年度に大きな税負担がかかり、キャッシュフローの悪化を招く恐れがあります。 助成金を設備投資等に使用した場合、支払った全額は一度に経費として計上できません。減価償却して計上するため、単年度の税負担が大きくなってしまいます。 助成金は通常、法人税と所得税の課税対象です。助成金を売上などに加算した収益と、支払った経費(損金)の差額に課税されます。 会計処理上、設備投資などの固定資産を取得した場合、経費として計上できるのは減価償却した一部の金額です。そのため、助成金を固定資産に活用すると収益と損金の差額が大きくなり、高額な税金の支払いが必要となってしまいます。 結果的に、助成金を受け取った年度にかかる税負担が大きくなり、助成金が残っていないのに税金の支払いを求められることで、キャッシュ不足に陥る可能性もあるのです。 |

| リスク②助成金の消費税にあたる額の返還義務が発生する場合がある |

| 助成金の受給後、助成金の消費税に相当する金額を返還しなければならない場合があります。 消費税の仕入控除税額に、助成金で支払った消費税が含まれる場合、事業者が負担していない消費税分まで控除されてしまうからです。 消費税の納税額は、確定申告によって一定期間の売上にかかる消費税額から、仕入にかかる消費税額(仕入控除税額)を控除して計算します。 税制上、助成金は特定収入となるため、消費税は不課税です。しかし、事業経費として助成金で支払った商品やサービスが消費税の課税対象となる場合、助成金で支払った消費税が仕入控除税額に含まれることがあります。 このようなケースでは、事業者が負担していない助成金分の消費税についても、控除を受けることになってしまいます。 そのため、仕入控除税額に助成金で支払った消費税が含まれている場合は、消費税分の返還義務が発生するのです。 助成金によっては、消費税の仕入控除税額の報告について義務づけているものもあります。返還には納付期限内が定められており、期限内に納付しないと延滞金が課されます。 |

以上のように、助成金は受給して終わりではなく、受給後の適切な会計処理や税対策が欠かせません。

税理士に相談することで、受給後の会計処理や税対策も含めて助成金の活用を考えられます。

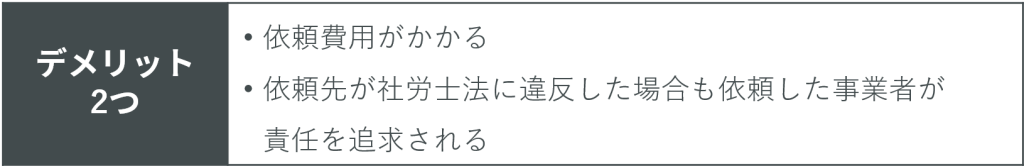

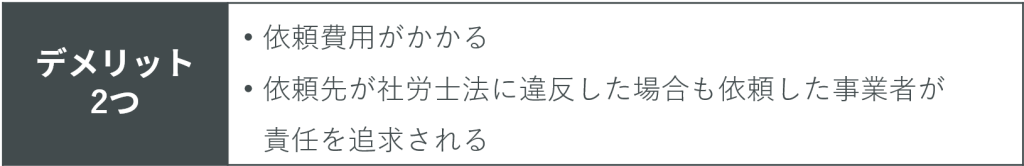

3. 助成金を税理士に依頼するデメリット2つ

メリットに加え、助成金について税理士に依頼するデメリットについても見ていきましょう。

助成金を税理士に依頼するデメリットは以下の2点です。

詳しく見ていきましょう。

3-1. 依頼費用がかかる

助成金を税理士に依頼する一番のデメリットは、依頼費用がかかることでしょう。

税理士に限ったことではないものの、知識を持つ専門家のサポートを受けるには、一般的に費用がかかります。助成金を税理士に依頼する場合は、ある程度の費用負担があることを理解しておかなくてはなりません。

税理士に助成金を依頼する際は、大きく分けて2種類の費用がかかります。それぞれの費用の特徴と費用相場は以下のとおりです。

【税理士に助成金を依頼する際にかかる費用の種類】

| 費用の種類 | 費用の特徴 |

| 着手金 (依頼時に支払う費用) | ・受給難易度・依頼内容によって金額が異なる ・依頼先によって着手金がかからない場合もある ・助成金の受給可否に関係なくかかる |

| 成功報酬 (助成金受給の決定後に支払う費用) | ・受給金額に対して一定の割合の金額を支払う ・成功報酬は多くの依頼先で支払いが求められる |

【税理士に助成金を依頼する費用相場】

| 契約内容 | 着手金 | 成功報酬 |

| 着手金と成功報酬がかかる場合 | 2~10万円 | 受給額の10~20% |

| 成功報酬のみの場合 | – | 受給額の10~30% |

依頼先によっては、助成金に関する業務をすべて依頼するのではなく、一部業務のみを依頼することもできます。

一部の業務を依頼する場合、

・事業計画書の作成サポート:5万円~

・資金調達に関する相談:1時間1万円~

が相場です。

税理士に助成金を依頼すると、着手金や成功報酬といった費用がかかります。

3-2. 依頼先が社労士法に違反した場合も依頼した事業者が責任を追及される

依頼した税理士が社労士法に違反した場合、違反した税理士はもちろん、業務を委託した事業者も責任を追及されます。

事業者が社労士法違反であると認識せず契約した場合でも、責任を逃れることはできないため、注意が必要です。

税理士に依頼して社労士法違反となるのは、1-1. 税理士と社労士の違いでお伝えした社労士の独占業務を税理士が有償で請け負うケースだけではありません。

・依頼先の税理士法人にいる勤務社労士が、顧客の依頼を受けて独占業務を行う

・税理士経由で社労士に再委託する契約形態

についても社労士法の違反に該当します。

不正受給と判断されれば、受給した助成金の返還に加え、加算金の支払いや企業名の公表などのペナルティが課される可能性もあります。金銭的な負担だけではなく、企業の信頼を損なう大きなダメージとなるでしょう。

実際に、東京労働局からは以下のような案内も発せられています。

| 無資格者が関与している事実(例えば報酬等のやり取りをしたうえで、申請書の記載や提出等を第三者に委託した、第三者が申請事業場の事業主または労働者等関係者を装って当局へ連絡した等)が発覚した場合には、不正に本助成金を得、もしくは得ようとしたものとして、助成金の返還や加算金(遅延損害金)の支払い、企業名公表等の対象となることがある等、申請した事業主も責任を問われることになりますのでご注意ください。 |

助成金は受給する事業者の責任において申請するものであり、「違反だと知らなかった」では済まされません。

助成金について税理士に依頼できる内容を理解したうえで、信頼できる税理士に依頼することが重要です。

4. 企業の将来を見据えた助成金サポートを望む場合は顧問契約を検討しよう

税理士への依頼方法には、

・顧問契約を結ぶ

・スポット契約で助成金のみ依頼する

の2種類があります。

ここまでお伝えしたメリット・デメリットを踏まえたうえで、今後の経営を見据えた助成金サポートを税理士に期待する場合は、顧問契約を検討することをおすすめします。

顧問契約は、税理士が企業の現状を詳細に把握しやすいため、スポット契約に比べて手厚いサポートを提供できます。そのため、今後の経営を見据えた的確で具体性のあるアドバイスが期待できるでしょう。

助成金を税理士に顧問契約で依頼した場合と、スポット契約で依頼した場合について、特徴と違いを以下の表にまとめました。

| 助成金を税理士に依頼する場合の顧問契約とスポット契約の比較 | ||

| 顧問契約 | 特徴 | ・年単位の契約が一般的 ・スポット契約と比べて費用が高い ・資金調達のサポートや経営アドバイスなどを受けられる ・必要に応じて相談が可能 |

| スポット契約との違い | ・ほかの選択肢を含めた資金調達支援を受けられる ・企業の現状把握が容易なため、対応にスピード感がある ・将来的な融資の可能性を考慮した助成金の会計処理を相談できる | |

| スポット契約 | 特徴 | ・自社に必要なタイミングで契約できる ・顧問契約に比べて費用を抑えられる ・業務ごとの契約のため、依頼できる業務が限られる |

| 顧問契約との違い | ・費用負担が抑えられるため依頼しやすい ・契約内容によって受けられないサポートがある ・企業の状況把握に時間がかかる ・将来を見越した助成金活用などのアドバイスは期待できない ・申請時に企業側が提供した情報に誤りがあっても気づきにくい | |

顧問契約は税理士と定期的に相談する機会を設けられるため、税理士が自社の事業や経営状況を正確に把握しやすくなり、的確でスピード感のある助成金サポートを受けられます。

将来的な融資の必要性や業績などを総合的に判断したうえで、助成金に関する具体的な支援を受けられるのは、顧問税理士ならではのメリットと言えるでしょう。

一方、スポット契約は助成金に関する一時的な契約となるため、依頼企業の現状把握から行う必要があります。顧問契約に比べて費用を抑えられるものの、将来的な経営を踏まえた助言を得ることは困難です。

そのため、助成金の活用を含め、今後の経営を見据えた具体的なアドバイスを期待する場合は、顧問契約が適しています。企業経営をサポートする一生涯のパートナーとして、この機会に税理士との顧問契約を検討してみましょう。

| 【補足】 助成金を顧問税理士に依頼する場合は、助成金に関する依頼費用は抑えられる傾向があるものの、依頼先によって成功報酬に3~20%と10倍程度の差が出る場合もあります。 顧問契約内容に資金調達の支援サービスが含まれているケースもあるため、顧問契約する際は受けたいサービスを具体化し、複数の税理士に見積もりを取ることが重要です。 |

5. 助成金を税理士に依頼するべきタイミング

助成金については、できるだけ早いタイミングで税理士に依頼してください。「これから新しい事業を展開したい」と考えはじめた段階で、相談することが重要です。

助成金は、事業を実施したあとで申請しても受給できないことが一般的です。すでに支払った事業資金は助成されないため、新しい事業を始める前に申請しなければなりません。

事業計画策定前のできるだけ早いタイミングで税理士に依頼すれば、事業の方向性や目的を共有しながら、より適した助成金の紹介や助成金の活用方法、助成対象となる期間についてもアドバイスを受けられます。

助成金の申請期限や支給申請期限に合わせてスケジュールを組み、申請書類の準備や必要な事業計画の策定などをスムーズに進められるでしょう。

また、助成金は法改正や社会の情勢の影響を受けて頻繁に見直しされ、以下のように要件の変更や既存の助成金制度の終了なども実施されています。

| 助成金制度の改正事例 | |

| 緊急雇用安定助成金 | 新型コロナウイルス感染症の影響を受け実施されていたが、2023年3月31日をもって終了 |

| 雇用調整助成金 | 新型コロナウイルス感染症の影響に伴う特例措置が、2023年3月31日をもって終了 |

| 業務改善助成金 | 2023年度から事業完了期限や手続きが変更 |

| 各種労働関係助成金の生産性要件による割増制度 | 生産性要件による労働関係助成金の割増は、2023年3月31日をもって終了 |

気になる助成金を見つけて依頼を迷っているうちに、制度改正で要件が満たせなくなる、制度が終了になるなど、受給できるはずの助成金を逃してしまう可能性も考えられます。

「気になる助成金がある」

「受給できる助成金があるか知りたい」

「新しい事業を始めるにあたり、助成金があれば受けたい」

このように助成金について気になり始めたら、早いタイミングで税理士に依頼しましょう。

6. 助成金を依頼するなら税理士と社労士の両方に依頼するのがおすすめ

ここまで解説したとおり、助成金には税務と労務の両面が大きく関わっています。そのため、それぞれの専門家である税理士と社労士の両方に依頼することをおすすめします。

双方から総合的な視点でアドバイスを受けることで、法的なリスクを最小限に抑えて助成金を受給し、計画的に活用できるでしょう。

企業によっては、助成金の申請にあたり賃金台帳や雇用保険、労働条件に関する整備が必要となる場合もあるでしょう。なかには、就業規則の内容変更が申請要件となる助成金もあります。

これらの対応は社労士の専門分野であり、税理士は依頼を受けることができません。

一方で、財務諸表や受給後の会計処理などは、税理士の専門分野です。

受給に伴う事業計画の予算立てや、過剰な税金負担により事業資金を圧迫しないための対策など、助成金に関して税務の専門家である税理士からのアドバイスも重要です。

税理士と社労士の両方に依頼すると、企業の状況に適した助成金の選定から、書類作成や申請代行、受給後の効果的な事業資金活用にいたるまで、総合的なサポートを受けられます。

そのため、法的なリスクを抑えつつ、事業の発展や企業成長に向けた資金として助成金を最大限活用できるでしょう。

7. 助成金を活用して効果的に事業を拡大したいなら辻・本郷 税理士法人にご依頼ください

現在、新しい事業の拡大に向けて助成金制度の活用を検討しているなら、国内最大規模の税理士法人「辻・本郷 税理士法人」にご相談ください。

業界トップクラスの顧問先支援実績を誇る当法人の税理士が、豊富なノウハウをもとにお客さまの事業発展をサポートするパートナーとして伴走いたします。

当法人への依頼をおすすめする理由は、以下の2点です。

助成金を受給して今後の事業発展に効果的に活用できるよう、お客さま一人ひとりに寄り添いながら、しっかりとサポートさせていただきます。

ぜひ当法人への依頼をご検討ください。

7-1. 顧問先企業を士業のトータルサポートにつなぐ窓口として活躍

辻・本郷 税理士法人は、グループ全体で幅広い士業の専門家を有する専門家集団であり、顧問契約していただくことで、企業のライフサイクルに合わせた士業のトータルサポートを提供します。

助成金を依頼において、事業で忙しいなか税理士と社労士の両方を探して依頼するのは大変でしょう。

当法人にはグループ会社に社労士事務所もあるため、助成金の依頼先探しに時間や労力をかける必要がありません。

経営者は創業期から成長期、成熟期、事業継承やM&A、相続といった各段階において戦略を策定し、様々なトラブルに対応する必要があります。当法人では、迅速に専門家の提案を行えるため、安心して問題に対処できるでしょう。

辻・本郷グループの一部を以下にまとめました。ほかにも企業経営のお役に立つグループ企業や提携先がございますので、気になる方は辻・本郷 税理士法人|法人概要もご参考にしてください。

| 辻・本郷 税理士法人 グループ会社 | |

| 辻・本郷 社会保険労務士法人 | 社会保険届出業務および労務管理業務、就業規則(諸規程含む)の作成、人事制度(給与規程/退職金規程)の構築等コンサルティング、給与計算業務、Web給与・賞与明細対応 |

| 辻・本郷 ビジネスコンサルティング株式会社 | 経営戦略、経営支援、M&A、事業承継、ファンド運営、補助金申請およびこれらの周辺領域に関するコンサルティング事業 |

| 辻・本郷 M&Aソリューション株式会社 | M&A、事業承継、ファンド運営およびこれらの周辺領域に関するコンサルティング事業 |

| 辻・本郷 司法書士法人 | 不動産に関する登記手続の代理・登記相談、会社に関する登記手続の代理・登記相談 法人に関する登記手続の代理・登記相談等、裁判所に提出する書類の作成 |

| 辻・本郷 行政書士法人 | 会社設立手続き、会社分割・合併手続きなどの法人業務、相続人調査、相続財産調査などの相続業務、補助金・融資サポート |

| TH弁護士法人 | 企業法務全般、不動産関係・相続関係、倒産処理全般・企業再生 |

| 一般財団法人 経営戦略研究財団 | 社員研修会の受託・開催、セミナー・講演会の開催、経営コンサルティング業 |

お客さまの頼れるパートナーとして当法人が窓口となり、問題の解決に向けたさまざまな士業のサポートにおつなぎします。

7-2. 豊富な顧問経験による対応力

幅広い企業規模や業種の顧問経験を活かし、企業経営におけるお悩み解決をサポートします。

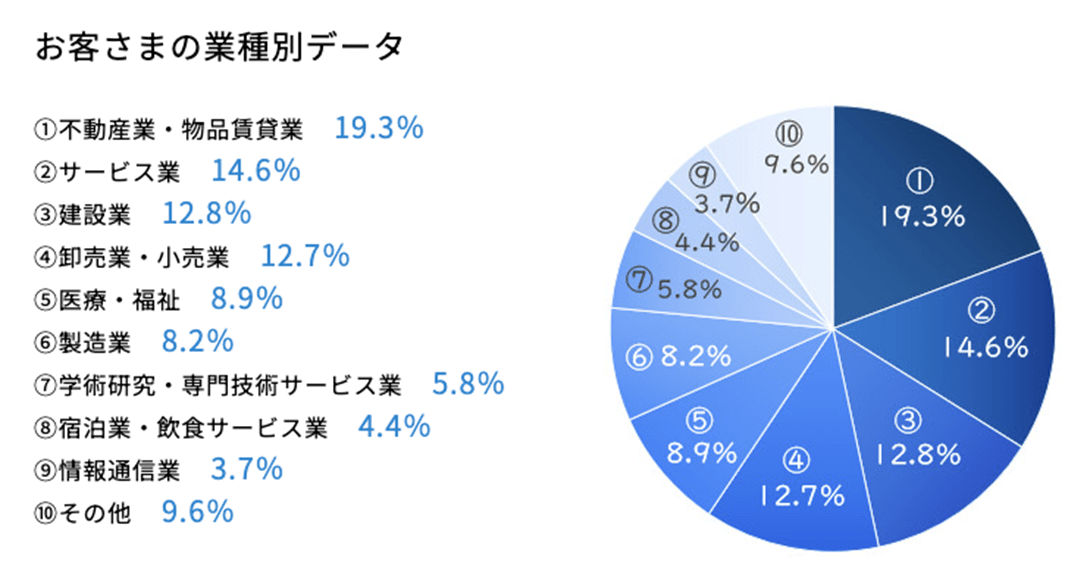

当法人は、年間17,048件もの顧問先に対応しています(2021年10月~2022年9月の実績)。お客さまは個人事業主から上場企業まで多岐にわたり、以下のグラフを見てわかるように顧問先の業種も多種多様です。

税理士に助成金を依頼する際、自社の業種に関する知識があるか不安に感じるお客さまもいるでしょう。

当法人は、さまざまな業種の顧問経験があります。専門分野に特化したスタッフも多数在籍しているため、特定分野の助成金受給を希望している方も安心してご依頼ください。

お客さまのご要望に合わせて、国内85ヵ所にある全国の拠点から専属のスタッフを紹介いたします。

また、非常に豊富な顧問経験があるからこそ、本来企業のライフサイクルで一度しか発生しないような問題にも幾度となく対応した経験がございます。

そのため、経営者が抱えるさまざまなお悩みの解決や、将来的に起こり得る問題の予測、リスク管理もおまかせください。

当法人が蓄積したノウハウが役立つ自信があります。どんなお悩みでもまずはご相談ください。

8. まとめ

助成金は、税理士と社労士の両方に依頼することで、税務と労務の両方の専門知識を活かしたサポートを受けられます。

助成金を税理士に依頼することには、以下のメリット・デメリットがあります。

税理士に助成金のサポートを依頼する際にかかる費用は、

・着手金

・成功報酬

の2種類です。依頼費用の相場は以下のとおりです。

【税理士に助成金を依頼する際にかかる費用の種類】

| 費用の種類 | 費用の性質 | |

| 着手金 | 依頼時に支払う費用 | ・受給難易度・依頼内容によって金額が異なる ・依頼先によって着手金がかからない場合もある ・助成金の受給可否に関係なくかかる |

| 成功報酬 | 助成金受給の決定後に支払う費用 | ・受給金額に対して一定の割合の金額を支払う ・成功報酬は多くの依頼先で支払いが求められる |

【税理士に助成金を依頼する費用相場】

| 契約内容 | 着手金 | 成功報酬 |

| 着手金と成功報酬がかかる場合 | 2~10万円 | 受給額の10~20% |

| 成功報酬のみの場合 | – | 受給額の15~30% |

顧問契約をする場合は、依頼費用を抑えられるケースが一般的です。

顧問契約は、企業と税理士が継続的な関係を築くため詳しい経営状況を把握しやすいことから、今後の事業計画の実現に向けた効果的な助成金活用方法や、助成金以外の資金調達についても相談できます。

より将来を見据えたアドバイスを希望する場合は、この機会に税理士との顧問契約を検討することをおすすめします。

また、税理士に依頼する場合は、助成金が気になり始めたタイミングで依頼しましょう。依頼を迷っているうちに、制度改正や期限の終了などで受給を逃す危険性があります。

助成金で得た資金を効果的に活用できれば、事業の発展や企業成長を実現できます。

法的なリスクを抑えて確実に助成金を受給して、適切な会計処理を行うために、税理士と社労士の双方に依頼することをおすすめします。