「今後の経営戦略を考えると、子会社設立すべきなのか、悩んでいる」

という経営者の方は、少なくありません。

子会社設立には、さまざまなメリットがあると同時に、気配りが必要なデメリットもあります。

事業を大きく飛躍させる可能性を秘める一方で、税負担が大きくなったり、求心力が低下したりするリスクもあるのです。

この記事では、初めて子会社を設立しようと検討中の方に向けて、基礎知識からメリット・デメリット、注意点まで解説します。

後になって「もっとうまいやり方があったのに!」と後悔しないよう、情報を整理したうえで進めていきましょう。

事前に検討すべき事項もお伝えしますので、参考にしていただければと思います。

1. 子会社設立に関する基礎知識

最初に、子会社やその設立に関する基本的な事項から、確認していきましょう。

1-1. 定義:そもそも子会社とは?

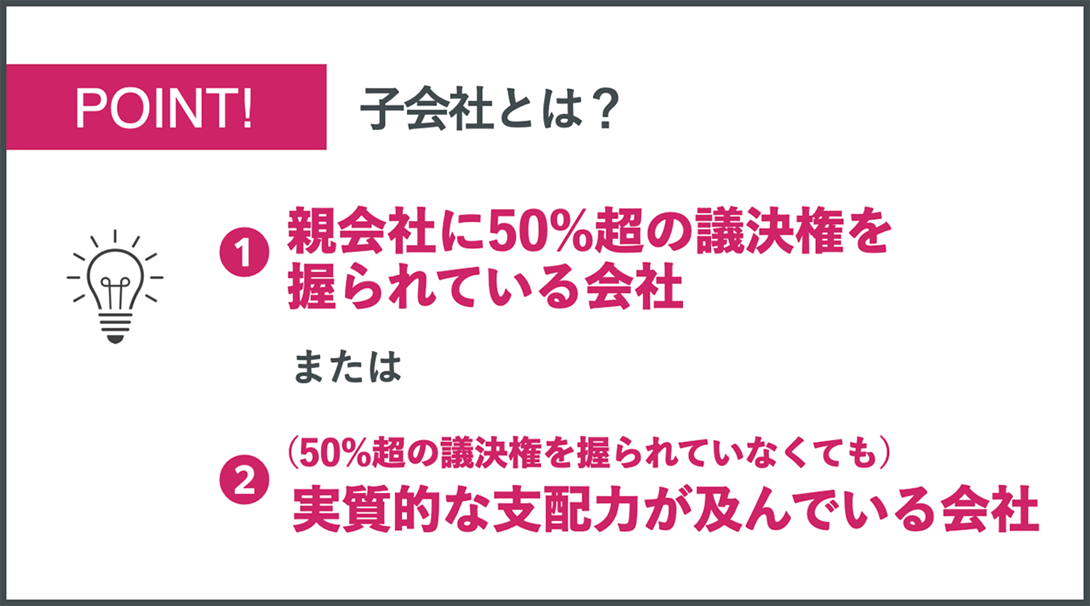

そもそも子会社とは、他企業(親会社)に経営権を掌握されており、直接的に支配を受けている会社のことをいいます。

会社法では、子会社について、

〈会社がその総株主の議決権の過半数を有する株式会社その他の当該会社がその経営を支配している法人として法務省令で定めるものをいう〉

と定義しています(第2条第3号)。

別の表現をすると、「親会社に50%超の議決権を握られている会社 = 子会社」です。

ただし、現在の会社法では、実質的な支配が認められれば、議決権が50%に満たなくても、幅広く子会社と考えることになっています。

“実質的な支配力が及んでいる”とみなされる、具体的な規定を知りたい方は、以下をご確認ください。中小企業庁の解説ページからの引用です。

- ほかの会社などの議決権の総数の40%以上を有している場合で、次の1)~5)のいずれかの要件を満たす場合

1)ほかの会社などの議決権総数に対する自己所有等議決権(次の(1)~(3)の議決権の合計数を言います。以下同じ)の割合が50%超である場合

(1)自己の議決権

(2)自己と出資、人事、資金、技術、取引などにおいて緊密な関係があることにより自己の意思と同一の内容の議決権を行使すると認められる者が所有している議決権

(3)自己の意思と同一の内容の議決権を行使することに同意している者が所有している議決権

2)ほかの会社などの取締役会などの構成員総数に対して自己の役員、執行役員、使用人またはこれらの者であったものの数の占める割合が50%超である場合。

3)自己がほかの会社などの重要な財務および事業の方針の決定を支配する契約などが存在する場合。

4)ほかの会社などの資金調達額の総額に対して自己が行う融資(債務の保証および担保の提供を含みます。以下同じ。)の額の割合が50%超である場合。

※この場合の自己が行う融資には、自己と出資、人事、資金、技術、取引などにおいて緊密な関係のある者が行う融資の額を含みます。

5)そのほか自己がほかの会社などの財務および事業の方針の決定を支配していることが推測される事実が存在する場合。

- ほかの会社などの議決権総数に対する自己所有等議決権の割合が50%超である場合に、1.の2)~5)のいずれかの要件に該当する場合。

出典:J-Net21「会社法上の子会社・親会社について教えてください。」

1-2. 目的:なぜ子会社を設立するのか?

子会社は、なぜ設立されるのでしょうか。

その目的は多岐にわたり、各企業の戦略により異なりますが、一例を挙げると以下のとおりです。

【子会社設立の目的例】

・新規事業の展開

・リスクの分散・リスク管理

・組織の効率化

・税金対策

・グローバル市場への展開(現地法人)

・事業承継の対策

具体的に、子会社設立によってどのようなメリットが期待できるのか、次章で見ていきましょう。

2. 子会社設立のメリット

子会社設立のメリットとして、以下のポイントが挙げられます。

それぞれ見ていきましょう。

2-1. 組織を最適化しやすい

1つめのメリットは「組織を最適化しやすい」です。

事業が多角化・拡大するにつれて、組織編成や指揮命令系統が複雑化し、経営が難しくなることがあります。

それぞれの事業領域が、異なるビジネスモデルやマネジメント方法、専門スキルを要するためです。

そのような場合に、子会社を設立すると、組織がスリムになって合理的な経営をしやすくなります。

【組織を最適化する子会社設立の例】

・親会社が製品の製造を行い、子会社が販売やマーケティングを担当する

・規模が大きくなり、管理が難しくなった部門を子会社化する

・地域や国ごとに子会社を設立する

子会社設立によって権限委譲がしやすくなったり、意思決定が早くなったりという利点があります。

また、中堅の幹部社員には経営ポストを用意できることで、働きがいやモチベーションの向上が期待できます。

2-2. リスク分散になる

2つめのメリットは「リスク分散になる」です。

会社が成長し、新たな事業やプロジェクトにチャレンジする際には、リスクが常に伴います。

すべての事業を1つの会社(親会社)で行うと、万が一問題が発生した場合に、親会社が深刻なダメージを受ける危険性があります。

これは、財務上の損失という意味だけでなく、風評被害や行政指導なども含まれます。

たとえば、新規事業としてチャレンジした商品が問題を起こした場合に、そのニュースが会社の評判を下げ、企業イメージの低下をもたらす可能性があります。

子会社設立は、リスク分散の一環として、有効な戦略といえます。

2-3. ブランディングへの影響を分離できる

3つめのメリットは「ブランディングへの影響を分離できる」です。

親会社が従来のブランドイメージと異なる市場に事業展開する際、一貫性の喪失によるブランド力低下を防ぐ目的で、子会社設立をするケースが多く見られます。

たとえば、百貨店に出店している高級化粧品ブランドを手がけるメーカーが、スーパーやドラッグストアに流通させる低価格コスメを販売したいとします。

同じ社名で展開した場合、親会社の高級化粧品ブランドのブランドイメージが、崩れるリスクがあります。

そこで、別の社名の子会社を設立し、子会社を販売元として低価格コスメを販売する戦略が考えられます。

あるいは、同業他社ブランドの製造を受注するOEM・ODM事業を、親会社とは別名義で受注するために、子会社設立することも一般的です。

2-4. 事業承継がしやすくなる

4つめのメリットは「事業承継がしやすくなる」です。

後継者に事業を引き継ぐ事業承継は、企業の存続を考えるうえで、非常に重要な経営事案となります。

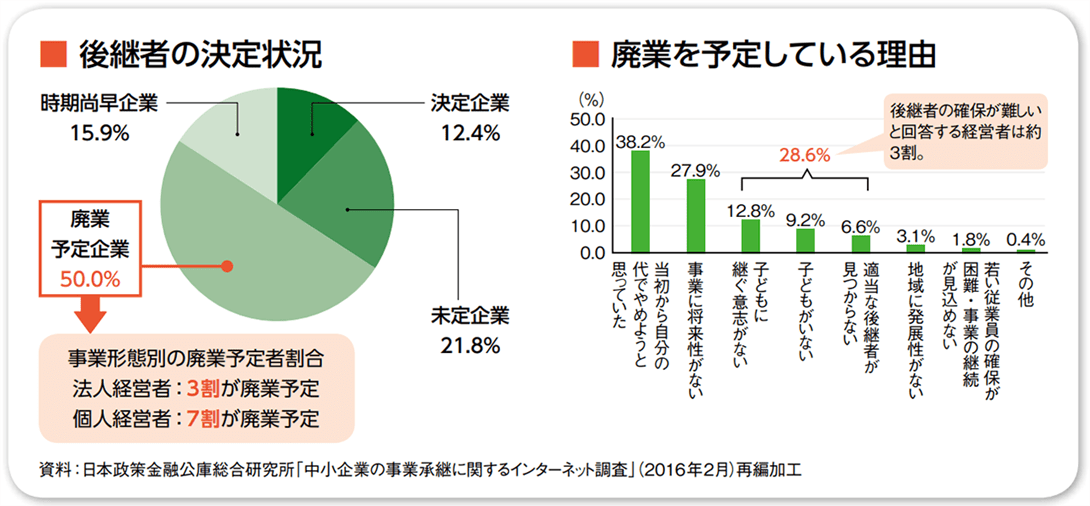

近年では、後継者不足が深刻な問題となっており、事業承継できずに廃業するケースが増えています。

【参考:後継者不足は深刻】

後継者を見つけやすくするためには、会社を後継者にとって魅力的な状態に整える対策が必要です。

その一環として、事業を子会社に分けて複数の後継者に分けて引き継ぐ、負債のない子会社を設立する、といったアクションが考えられます。

2-5. 税金対策に効果的なケースがある

5つめのメリットは「税金対策に効果的なケースがある」です。

状況によっては、事業を子会社へ分割することで、税負担を軽減できる可能性があります。

具体例として、以下が挙げられます。

・中小法人の場合:法人税率の軽減措置

設立する子会社が中小法人(資本金1億円以下)に該当する場合、法人税率の軽減措置が講じられる(所得800万円以下の部分について、税率19%。さらに、時限的に税率15%(租特法))

・資本金1,000万円未満の場合:消費税納税義務が2年間免除

設立時から2年間(設立1期目および2期目)は、原則として消費税の納税義務が免除される

・課税売上高1,000万円以下の場合:消費税の納税義務免除

設立する子会社の課税売上高が1,000万円以下の場合、消費税の納税義務が免除される

参考:財務省「中小法人に対する課税に関する資料」、国税庁「No.6503 基準期間がない法人の納税義務の免除の特例」

ただし注意点として、一概に「子会社設立は節税効果がある」とはいえません。

軽減できるケースに該当しなければ税負担は変わりませんし、損益通算ができなくなることによって納税額が増えるケースも見られます(詳しくはこの後、デメリットの章で解説します)。

3. 子会社設立のデメリット

続いて、デメリットを把握していきましょう。

3-1. 損益通算ができなくなる(税額が増える)

1つめのデメリットは「損益通算ができなくなる(税額が増える)」です。

異なる部門であっても、子会社設立していない1つの会社内であれば、損益通算ができます。

ごく単純化していえば、製造部門で1億円の利益が出ても、販売部門で1億円の損失がでれば、課税所得は0円のため、法人税は課税されません。

・製造部門:所得 1億円

・販売部門:所得 △1億円

⇒ 課税所得 0円

ところが、販売部門を子会社として切り離した場合、親会社と子会社の間で損益通算ができません。

親会社・子会社全体で見たときに、1億円が課税所得となり、納税額が大きく増えることになります。

・親会社 所得 1億円 ⇒ 課税所得 1億円

・子会社 所得 △1億円 ⇒ 課税所得 0円

⇒ 課税所得 計 1億円

この問題の解決策としては、「グループ通算制度」の導入が考えられます(詳しくは後ほど「4-1. グループ通算制度の導入 」にて解説します)。

3-2. 子会社の数だけコストが増える

2つめのデメリットは「子会社の数だけコストが増える」です。

子会社を設立するというのは、新たな組織を作るということであり、それにはコストが伴います。

金銭的な費用のほか、労力や手間、時間も、見積もらなければなりません。

子会社設立によって生じるコストは、子会社から得られるリターン(収益)によって、回収する必要があります。

逆にいえば、回収できる見込みがないのに子会社だけ設立しても、コスト分が無駄になってしまいます。

3-3. グループ全体の求心力が低下しやすい

3つめのデメリットは「グループ全体の求心力が低下しやすい」です。

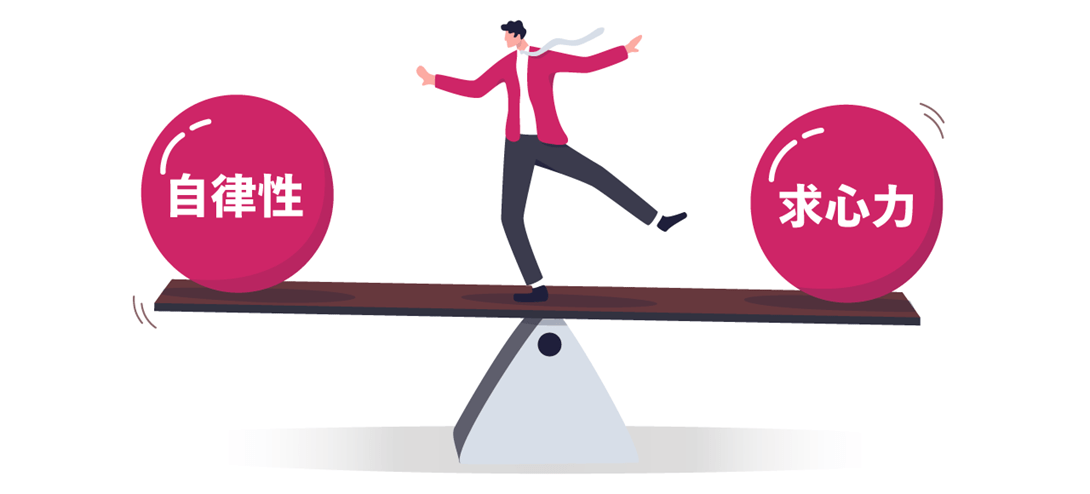

これは、子会社設立のジレンマともいえる問題です。

親会社・子会社のグループ戦略では、「子会社の自律性」 ⇔ 「グループ全体の求心力」のバランスが難しいとよくいわれます。

グループの統制を強めようとして親会社の子会社への影響を強めると、「2-1. 組織を最適化しやすい 」でご紹介した子会社ならではのメリットが、半減してしまいます。

しかし、その一方で、グループとしての経営方針やメッセージ性に矛盾が生じれば、組織の弱体化や市場での競争力の低下につながります。

子会社設立してグループ経営にシフトしていく過程では、経営陣は新しいマネジメントスキルを習得していく必要があります。

4. 子会社設立する際に検討しておくべき事項

メリット・デメリットを踏まえつつ、子会社を設立する際に検討すべき事項について、見ていきましょう。

- グループ通算制度の導入

- 子会社設立の方法

4-1. グループ通算制度の導入

「3-1. 損益通算ができなくなる(税額が増える) 」にて触れた、「グループ通算制度」を導入するかどうか、検討する必要があります。

グループ通算制度を適用すると、企業グループ内の会社での損益通算が可能となります。

【グループ通算制度とは?】

グループ通算制度とは、完全支配関係にある企業グループ内の各法人を納税単位として、各法人が個別に法人税額の計算および申告を行い、その中で、損益通算等の調整を行う制度です。

グループ通算制度は、令和4年(2022年)4月1日以後に開始される事業年度から適用が始まった新しい制度です。連結納税制度が見直され、グループ通算制度に移行することとなりました。

4-1-1. グループ通算の適用法人

グループ通算制度の適用となるためには、親会社と子会社が完全支配関係にあること、国税庁長官に申請をして承認を受けることが必要です。

加えて、以下は適用法人の対象外となります(適用を受けるためには以下に該当しないことが必要です)。

【親会社】

・清算中の法人

・普通法人(外国法人を除きます。)又は協同組合等との間にその普通法人又は協同組合等による完全支配関係がある法人

・ 通算承認の取りやめの承認を受けた法人でその承認日の属する事業年度終了後5年を経過する日の属する事業年度終了の日を経過していない法人

・青色申告の承認の取消通知を受けた法人でその通知後5年を経過する日の属する事業年度終了の日を経過していない法人

・青色申告の取りやめの届出書を提出した法人でその提出後1年を経過する日の属する事業年度終了の日を経過していない法人

・投資法人、特定目的会社

・その他一定の法人(普通法人以外の法人、破産手続開始の決定を受けた法人等)

【子会社】

・ 通算承認の取りやめの承認を受けた法人でその承認日の属する事業年度終了後5年を経過する日の属する事業年度終了の日を経過していない法人

・青色申告の承認の取消通知を受けた法人でその通知後5年を経過する日の属する事業年度終了の日を経過していない法人

・青色申告の取りやめの届出書を提出した法人でその提出後1年を経過する日の属する事業年度終了の日を経過していない法人

・投資法人、特定目的会社

・その他一定の法人(普通法人以外の法人、破産手続開始の決定を受けた法人等)

出典:国税庁「グループ通算制度の概要」より作成

4-1-2. グループ通算のメリット・デメリット

グループ通算制度の適用を受ける代表的なメリットは「損益通算ができるようになること」です。

グループ内の会社同士で、利益と損失を相殺できるため、利益が出ている子会社・損失が出ている子会社がある場合には、税負担を軽減できる可能性があります。

一方、デメリットとして、「中小法人が受けられるさまざまな特例や軽減措置が、適用されなくなるリスク」があります。

たとえば、年800万円以下の部分については、法人税の軽減税率が適用されますが、グループ通算の場合、通算グループ全体で800万円以下となります。

【参考:グループ通算制度の軽減対象所得金額】

中小通算法人(大通算法人以外の普通法人である通算法人をいいます。以下7において同じです。)の各事業年度の所得の金額のうち軽減対象所得金額以下の金額については、19%の税率が適用されます(法66①⑥)。各中小通算法人の軽減対象所得金額は、一定の場合を除き、年800万円を通算グループ内の所得法人の所得の金額の比で配分した金額とされます。

実際には、それぞれ個々のケースごとに検討事項があります。税理士などの専門家からアドバイスを得て、メリット・デメリットをよく整理して、検討しましょう。

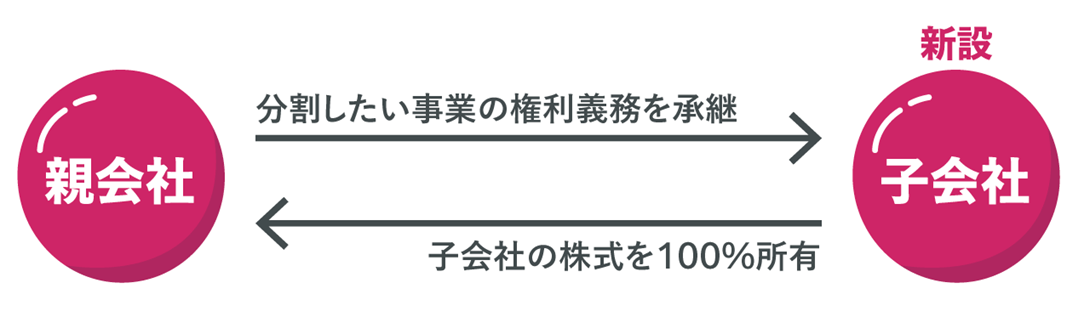

4-2. 子会社設立の方法

もうひとつ検討しておきたいのが、「子会社設立の方法」です。

子会社設立の方法としては、新たな会社を単独で設立する方法と、親会社を分割する方法(新設分割)があります。

4-2-1. 新たな会社を単独で設立

新たな会社を単独で設立する場合には、親会社が持株会社となって設立登記を行うことで、子会社設立できます。

基本的な手続きの流れは、親会社を設立したときと変わりません。

親会社では手がけていない新規事業のための子会社を設立するときには、こちらの手法が適しています。

4-2-2. 新設分割

一方、親会社の事業を一部切り離し、子会社に承継させたいときには、「新設分割」という分社化の手法を使って、子会社を設立します。

新設分割の場合は、親会社の事業内容に影響が及ぶため、親会社側で以下の手続きが必要となります。

・取締役会承認

・株主総会承認

・変更登記

・事前開示書類の備置(法律で定められた開示書類を作成して本店に備え置く)

どのような手法で子会社を設立すべきかは、その目的によって変わります。それぞれの目的に合わせて、適切な手法を選択しましょう。

5. 子会社設立は税理士への依頼がおすすめ

ここまでお読みいただき、正直なところ、「子会社設立は、難しそう」と感じたかもしれません。

実際、税法や会社法に精通していないと、最適な選択肢を選びにくい現実があります。自社のみで対応しようとせず、専門家に十分にご相談ください。

おすすめしたいのは、辻・本郷 税理士法人へご依頼いただくことです。その理由として、3点をご紹介します。

5-1. どのような形の子会社が適しているか相談できる

子会社設立に関しては、「聞きたいことがたくさんある」という方が多いのではないでしょうか。

辻・本郷 税理士法人では、何度でも納得できるまで無料で相談を受け付けています。

専門家が状況を丁寧にヒアリングしたうえで、“御社にとっての最適な選択肢” を導き出すお手伝いをします。

聞きたいことは、どうぞご遠慮なく、お尋ねください。

5-2. 手数料0円で設立代行

子会社の設立には、手間や時間がかかりますが、辻・本郷 税理士法人では設立手数料0円で完全代行しています。

5-3. グループ通算の申告をしっかりサポート

子会社を初めて設立する方にとっては、グループ通算による決算も初めてとなります。辻・本郷 税理士法人では、グループ通算の申告もしっかりサポートしますのでご安心ください。

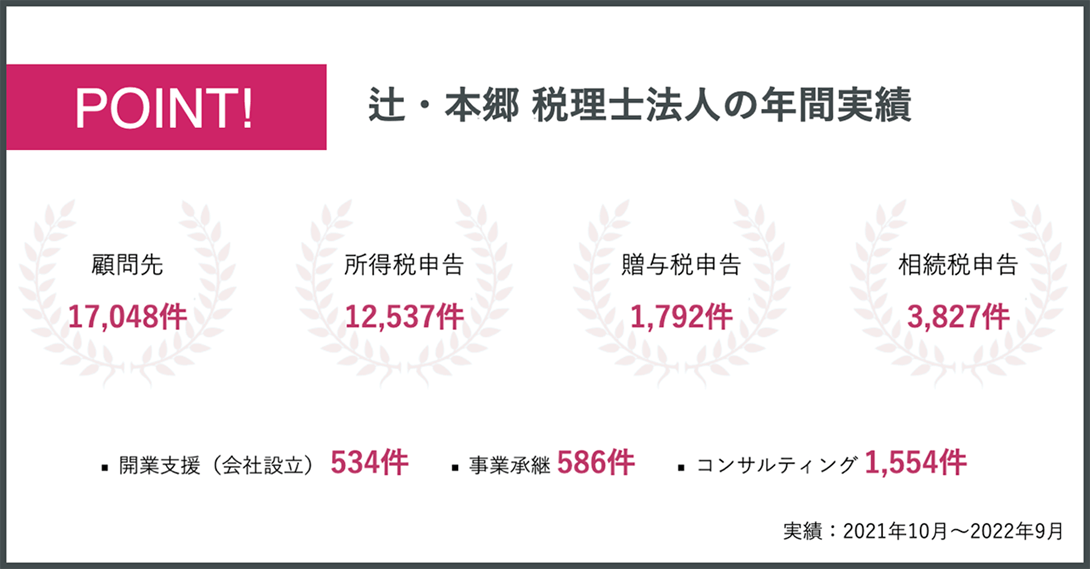

以下のとおり、圧倒的な実績数を誇る大手だからこそ、多数の知見とリアルな現場体験からの情報を保有しています。

6. まとめ

本記事では「子会社設立」をテーマに解説しました。要点をまとめておきましょう。

子会社設立のメリットとして、以下が挙げられます。

- 組織を最適化しやすい

- リスク分散になる

- ブランディングへの影響を分離できる

- 事業承継がしやすくなる

- 税金対策に効果的なケースがある

子会社設立のデメリットとして、以下が挙げられます。

- 損益通算ができなくなる(税額が増える)

- 子会社の数だけコストが増える

- グループ全体の求心力が低下しやすい

子会社設立する際に検討しておくべき事項として、次の2点を解説しました。

- グループ通算制度の導入

- 子会社設立の方法

子会社は、その特性をよく理解したうえで設立すると、利益を最大化しやすくなります。専門家に相談しながら進めていきましょう。