多様な働き方が注目される中、「開業・起業する」という道を選ばれる会社員の方も、今や少なくははありません。

会社や組織に縛られない生き方で注目を浴びていますが、会社に在籍している時と比べると、全ての事業活動を自分の責任のもとでマネジメントしなくてはなりません。

開業の手続き、売り上げの管理、経費精算、税金の算出など、個人事業主がやるべきことは多岐に渡ります。

「開業」の響きだけに魅力を感じて拙速に独立を進めてしまうと、必要な手続きに漏れがあったり、意図せずに脱税などの法規違反を犯してしまったりすることにもなりかねません。

できれば開業を決意した時点で、必要な作業についての目処をつけ、開業後は本業に全パワーを注ぎたいことでしょう。

そこで、本記事では開業を考えたら必須でやるべきことをコンパクトにまとめてお伝えします。

これをお読みいただければ、客観的に見て「開業をした」という状態にはたどり着けるはずです。

ただし、事業を軌道に乗せるためには、できれば事前に準備しておきたいポイントもあります。

これをお読みいただければ、どのような事業で開業をするにしても、ある程度はスムーズに事業のスタートが切れることでしょう。

さらに記事の後半では、事業内容によって必要となる資金準備や注意すべきポイントについてもお伝えします。

| ・開業時に使える融資にはどのようなものがある? ・ケース別の注意すべきポイントとは? ・開業サポートをしてくれる税理士の選び方のポイントは? |

最後までお読みいただければ、自力で行う作業だけでなく、開業を支援してくれる税理士の選び方まで把握できるはずです。

もちろん、開業の成否は準備だけではなく、事業スタート以降の活動にかかっています。

ただ少なくとも当記事をお読みいただければ、開業のスタート地点で躓いたりトラブルに遭ったりすることは回避できるはずです。

せっかくの新しい生き方の門出を、スムーズに進められるように、ぜひ参考にしていただければ幸いです。

目次

- 1.開業準備で考えるべきポイントの全体像

- 2.開業準備の際に、必須でやるべき4つのポイント

- 2-1.国民健康保険へ加入する

- 2-2.国民年金へ加入する

- 2-3.税務関係の届け出をする

- 2-4.許認可を取得する

- 3.開業準備でやっておきたいおすすめの3つのこと

- 4.開業準備にあたり資金調達面で押さえるべきポイント

- 4-1.資金計画を立てる

- 4-2.融資・補助金・助成金を利用する

- 5.開業のタイプ別:注意すべきポイント

- 6.税理士に頼らず開業した場合に陥りがちな落とし穴

- 7.個人事業主のサポートに長けた税理士の選び方

- 8.開業サポートや税務サポートは「辻・本郷税理士法人」にお任せください

- 8-1.拠点数・顧問先数No.1のノウハウを活かし柔軟に対応可能

- 8-3.コストパフォーマンスの高い税務サービスを提供

- 9.まとめ

1.開業準備で考えるべきポイントの全体像

開業を考えた際には、準備の優先順位を考えることが重要です。

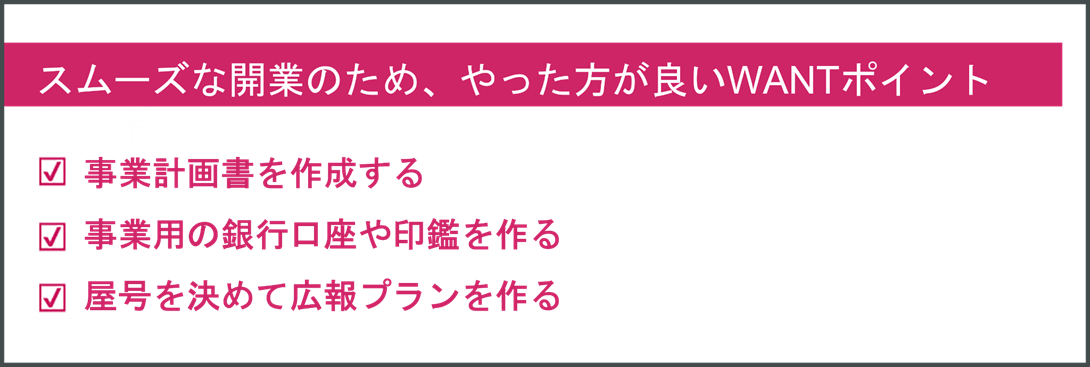

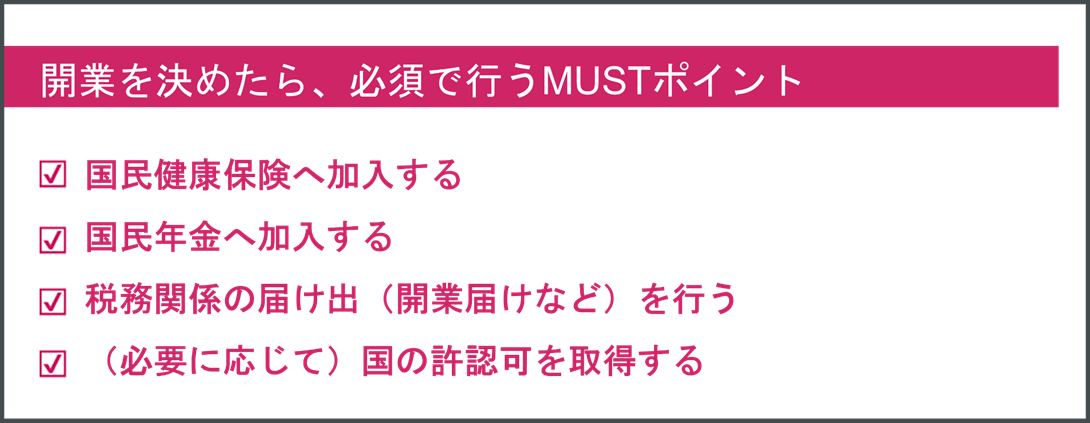

本記事では必須の「MUSTポイント」と、できればやっておきたい「WANTポイント」で、開業の全体像を整理しています。

【どのような事業をやるにしても必要な準備】

【やっておいた方がスムーズ、もしくはどのような事業をやるかは決まってない型におすすめの準備】

もちろん全てのポイントを準備することが望ましいですが、例えば現在会社で行っている業務をそのまま個人で開業する場合は、きっちりとした事業計画書は不要のケースもあるでしょう。

逆に「開業をしたい」と思いつつも、具体的にどのような事業をするかを決めていない場合は、事業計画書を作成し、関係者に共有しながら事業内容を確定するステップは必須です。

重要なのは、開業に必要な全体像を理解した上で、「自分のケースならどこまで何を準備すべきか」を考える点です。

その前提で、2章では「必須ポイント」、3章では「WANTポイント」の詳細の内容について説明していきます。

2.開業準備の際に、必須でやるべき4つのポイント

どのような事業を営むとしても、個人事業主になるなら必須で押さえるべきなのは以下の4つのポイントです。

・国民健康保険へ加入する

・国民年金へ加入する

・税務関係の届け出をする

・必要に応じて許認可を取得する

一つひとつはそれほど大変な作業ではありませんが、うっかり忘れてしまわないように、開業準備のプロセスに織り込んでおくようにしましょう。

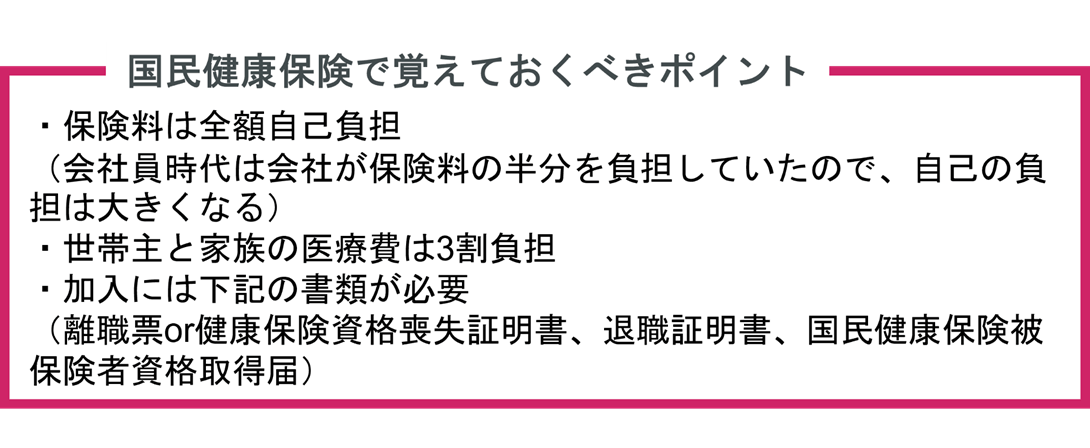

2-1.国民健康保険へ加入する

フリーランスになったら、これまで会社で加入していた健康保険から、国民健康保険に切り替えます。

通常は、退職日の翌日に健康保険の加入資格を喪失するので、退職日の翌日から14日以内にお住まいの市区町村役場で手続きを行いましょう。

保険料の納付方法は、口座振替からコンビニでの支払いまで幅広く選べます。

ただ、国民健康保険の保険料は意外と高く、所得に比例します。

フリーランスになって高収入になった人が「保険料が跳ね上がった」と嘆いている声を、聞いたことがある方も多いかもしれません。

そんなときは、同業者で構成される各種組合に加入し、「国民健康保険組合(国保組合)」を利用してみましょう。

国保組合は保険料が一律になるため、高収入になれば国民健康保険よりも保険料が割安になります。

その他、国民健康保険で覚えるべきポイントを以下にまとめておきました。

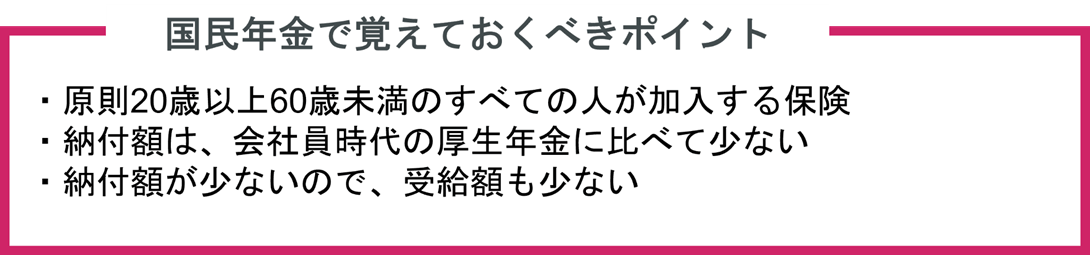

2-2.国民年金へ加入する

会社員は厚生年金に加入していますが、フリーランスになると自分で国民年金に加入するのが原則です。

厚生年金の脱退手続きは会社がやってくれるため、特にご自身での手続きは必要ありません。

加入については、お住まいの地域の役所へ向かい、国民年金の手続きをしましょう。

国民年金の納付額は月額16,000〜17,000円前後で、月額は毎年度見直しが行われています。ただし、会社員時代よりも直接の納付額は減ることが多い傾向にあります。

しかし、同時に受給額も少なくなるということなので、老後への備えとして「国民年金基金」や「個人型確定拠出年金(iDeCo)」など、「国民年金に上乗せできる任意の年金制度」の利用をおすすめします。

その他、国民年金で覚えるべきポイントを以下にまとめておきました。

2-3.税務関係の届け出をする

個人事業主として開業するにあたっては、納税を適切に行うために必須となる書類の提出が必要です。

ここでは以下3つの税務関係の届け出について説明します。

・個人事業の開業届出書

・事業開始等申告書

・青色申告承認申告書

以下、それぞれの届け出書類についてまとめましたので、ご確認ください。

2-3-1.個人事業の開業・廃業等届出書

税務署へ届け出る書類は「個人事業の開業・廃業等届出書」です。

これが、一般的に「開業届」と呼ばれる書類です。開業届の提出期限は開業日から1ヶ月以内です。

この届け出を提出しなくても罰則はありませんが、青色申告で確定申告をする場合は「個人事業の開業・廃業等届出書(開業届)」と「青色申告承認申請書」の提出が必要となります。

個人事業主は、1年間(1月1日〜12月31日)の所得を計算し、確定申告を行い所得税を納税しなければなりません。

さらに、前々年の課税売上高が1,000万円を超える個人事業主は、消費税の納税も必要です。

開業届は国税庁のホームページからダウンロードするか、最寄りの税務署で入手できます。

自宅の最寄りの税務署(管轄する税務署)は、国税庁の「税務署の所在地などを知りたい方」から検索できます。

開業届の概要を以下にまとめたので、適宜参考にしてください。

| 名称 | 個人事業の開廃業届出書(開業届) |

| 提出する時 | ・新たに事業を開始したとき・事業用の事務所・事業所を新設、増設、移転したとき ・事業を廃止したとき(廃業届) |

| 対象者 | 新たに事業所得、不動産所得または山林所得を得る事業を開始した人 |

| 提出期限 | 事業の開始などの事実があった日から1ヶ月以内 |

| 提出方法 | ・最寄りの税務署に持参または郵送・e-Taxを利用しての電子申請 |

2-3-2.事業開始等申告書

「個人事業税の事業開始等申告書」は、個人の事業を開始したことを申告するために、都道府県税事務所に提出する書類です。

各都道府県によって提出先や提出期限に違いがあり、東京都では事業の開始日から15日以内、神奈川県では1ヶ月以内となっています。

「事業開始等申告書+都道府県名」と検索することで、各都道府県や税事務所のホームページなどが表示されるため、申告書の提出先や期限、申告書の入手方法などがわかります。

2-3-3.青色申告承認申請書

青色申告承認申請書の提出は必須ではありませんが、青色申告の選択をするためには、提出する必要があります。

青色申告にすれば、最大65万円の青色申告特別控除を受けられます。開業届を提出する際、合わせて税務署へ届け出をすると便利です。

参考:国税庁 [手続名]個人事業の開業届出・廃業届出等手続

参考:国税庁 No.2072 青色申告特別控除

2-4.許認可を取得する

開業する業種によっては、大臣や警察、保健所などの許認可が必要です。

許認可には「届出」「登録」「認可」「許可」「免許」の5つの種類があり、業種によって種類や申請先が異なります。

取得難易度は、「届出」が最もハードルが低く、「免許」が最もハードルが高いと言われています。

なお申請先となる主な行政機関は、都道府県や国土交通省、保健所、税務署、警察署など許認可の種類によってさまざまです。

許認可が必要になる主な業種一覧と申請先は、以下の表のとおりです。

ここに挙げた業種以外にも、許認可手続きが必要になる場合があります。起業・開業時には、自分が行う業種に許認可が必要かどうかをきちんと確認しておきましょう。

【許認可が必要な主な業種一覧】

| 業種 | 許認可の種類 | 申請先 |

| 美容業 | 届出美容師や理容師の免許 | 保健所 |

| 旅行業 | 登録 | 一般旅行業・代理店業:運輸局国内旅行業・代理店業:都道府県庁 |

| 保育園 | 認可 | 各自治体の児童課や健康福祉部児童家庭課 |

| 飲食業 | 許可 | 飲食店、食品販売業:保健所 |

| 建設業 | 許可 | 都道府県庁 |

| 宿泊業 | 許可 | 保健所 |

| 人材派遣業 | 許可 | 都道府県労働局 |

| 運送業 | 許可 | 運輸支局 |

| 薬局 | 許可 | 保健所 |

| クリーニング業 | 許可 | 保健所 |

| 通信販売業 | 取り扱う商品によっては許可が必要 | 中古品:警察署食品:保健所 |

| 不動産業 | 免許 | 都道府県庁 |

| 酒類販売業 | 免許 | 税務署 |

3.開業準備でやっておきたいおすすめの3つのこと

個人事業主として開業をする場合、多くの方は「何を仕事にするか」は決まっているかと思います。

ただ若手の方などを中心に「まずは自分で事業を興したい」と漠然と考えている方もいるのではないでしょうか。

ここからは、起業をしたいと思いつつも、何の商売をするかから考え始めている方に向けて、必須ではないものの準備を進めておくとスムーズな点についてお伝えします。

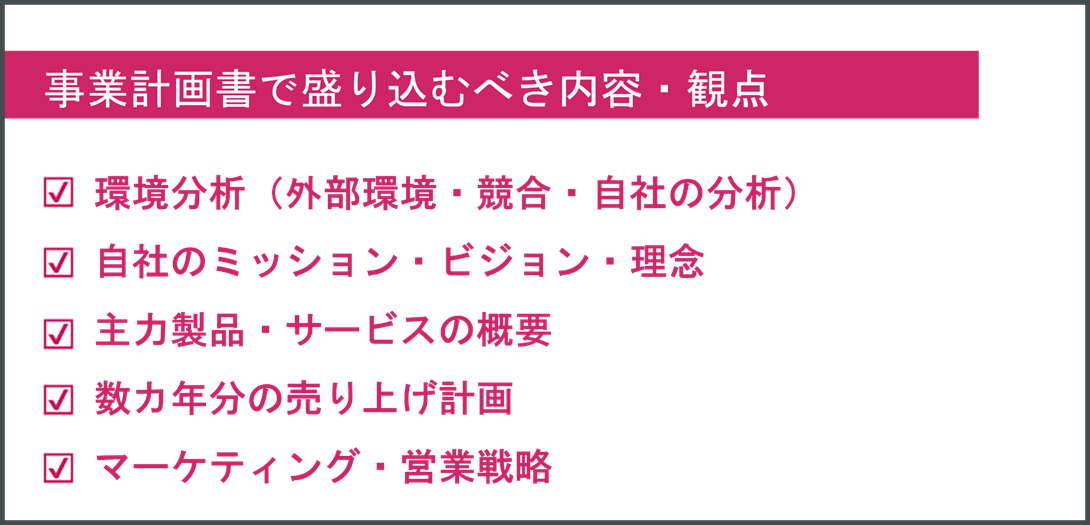

3-1.事業計画を作る

事業の内容・優位性などとともに、売上見通しや数カ年の事業のビジョンをまとめた事業計画をまとめるのは、開業のスタート地点といえるでしょう。

事業計画書は、自身の頭の中にある事業を計画書として落とし込み、整合性や利益率などを把握することに役立ちます。

また、開業の際には対外的に事業を説明する場面が数多くあるはずです。融資やアライアンスや人材採用などに備えて、事業計画を作成する意味もあります。

事業計画書には特に決まったフォーマットはありませんが、一般的に以下の観点で内容をまとめると、他者に伝えやすいものになりやすいでしょう。

1つの事業計画書を作成ができたら、あとは「投資家向け」「融資依頼向け」など場面に応じてアレンジができます。

3-2.事業用の銀行口座や印鑑を作る

開業は、これまでの個人の生活費だけの資金管理とは異なるため、事業専用の銀行口座や印鑑を作っておくことが推奨されます。

個人事業主は、確定申告のために帳簿付けが必要になるため、事業/プライベートがごちゃまぜになっていると、記帳がかなり煩雑になります。事業の収入と支出を可視化しにくくなり、お金の出入りを管理することも難しくなるでしょう。

なおクレジットカードは、収入が不安定な個人事業主だと審査に通りにくい傾向があるため、会社員のうちに作成しておくことをおすすめします。

また、日本はまだまだ「ハンコ文化」が強いため、開業に当たっては事業用の印鑑も作成しておくことが大切です

印鑑には、さまざまな種類が存在します。各印鑑の名前と、主な特徴は以下の通りです。

| 印鑑名称 | 特徴 |

| 認印 | 届け出をしていない個人の印鑑 |

| 実印 | 市町村役場に届け出している印鑑 |

| 屋号印 | 屋号の入った印鑑 |

| 銀行印 | 銀行に届け出て使用する印鑑 |

| 角印 | 四角で見積書や請求書発行時に使用する印鑑 |

| 住所印 | 住所・屋号・名前・電話番号・URLなどが入った印鑑 |

ご自身の事業内容に応じて、必要な印鑑を用意するようにしましょう。

3-3.屋号を決めて、広報プランを作る

屋号とは、個人事業主が仕事上で名乗る名前のことです。

会社でいう「会社名」にあたりますが、職種や業態によっては、屋号があったほうが信用が高まったり、取引が円滑に進んだりすることもあり得ます。

屋号を決めたあとは、名刺を作ったりホームページを開設したりなど、事業スタート後の広報の準備を行います。

広報プランは、業態によってどこまで入念に準備するか変わります。

toCのような業態な場合は、ホームページやSNSの公式アカウントは必須といえるでしょう。

ただしホームページやSNSは立ち上げるだけでなく、更新をきちんとして初めて効果を発揮するものです。

したがって、立ち上げだけではなく「何を発信していくか」「どのようなキャンペーンを行うか」など、しばらくの期間の運用まで視野に入れるようにしてください。

4.開業準備にあたり資金調達面で押さえるべきポイント

資金調達は、どのような業態を営むかによって、準備の必要性は変化します。

例えば、フリーランスのデザイナーやコンサルタントのように、「個人の労働=対価」のビジネスモデルでは、そこまで入念な資金計画は必要ありません。

ただし、店舗ビジネスや人を採用するようなビジネスのように、支出の発生が分かっている場合は、ある程度は資金調達面での配慮が必要となります。

4-1.資金計画を立てる

一般的に資金計画を立てる場合は、最初に開業資金を算出します。

開業資金とは、開業準備のために必要な費用のことです。3~6カ月程度は運転資金があったほうが安心といわれています。

開業資金の代表的な内容としては、仕入れ・人件費・準備費用などです。

日本政策金融公庫が実施した「2021年度新規開業実態調査」によると、開業費用の平均は941万円(調査開始以来最小値)でした。

また、開業費用が「500万円未満」の割合が42.1%と最も多くの割合を占めています。

参考:日本政策金融公庫 2021年度新規開業実態調査(4 開業費用と資金調達)

開業に必要な資金と合わせて、見込める収入額を算出し、足らない額について融資・返済計画を立てるようにしましょう。

4-2.融資・補助金・助成金を利用する

資金計画での必要な資金に応じて、融資や補助金を検討します。

ここでは、開業時に活用をしやすい補助金や助成金を紹介していきます。

4-2-1.創業融資

創業融資とは、新規にビジネスを始める事業者に資金を融資する制度です。

創業融資を利用するメリットとして、金利が比較的低い点や創業直後でも借りやすい点が挙げられます。

創業融資の代表例のひとつが、政府が100%出資する日本政策金融公庫の「新創業融資制度」です。新創業融資制度を利用すれば、原則無担保無保証人で融資を受けられます。

ただし、利用にあたって主に以下の要件を満たすことが必要です。

・新規で事業を始める、もしくは事業開始後税務申告を2期終えていない

・新規で事業を始める、もしくは事業開始後税務申告を1期終えていない場合、創業時に創業資金総額の10分の1以上の自己資金を確認できる

参考:日本政策金融公庫 新創業融資制度(新創業融資制度の概要)

4-2-2.補助金・助成金

創業融資と異なり、国や地方自治体による補助金や助成金を利用すれば、基本的に返済不要で資金を調達できます。

補助金とは、募集期間内に応募し、採択されれば支給されるものです。ただし、予算の都合上、金額や件数が上限に達すれば要件を満たしていても、受給できない可能性があります。

一方、助成金は申請した内容が要件を満たし、不備がなければ支給されるお金です。

補助金は他の事業者との競争を勝ち抜かなければ支給されないのに対し、助成金は要件さえ満たせば基本的に受給できる点が両者の違いとして挙げられます。

2022年の場合、創業時に利用できる補助金・助成金の一つが経済産業省の「地域・企業共生型ビジネス導入・創業促進事業補助金」です。

利用できる助成金・補助金は、地域や時期によっても異なるため、随時各自治体サイトなどから確認するようにしましょう。

参考:経済産業省 令和4年度「地域・企業共生型ビジネス導入・創業促進事業補助金」の公募について

参考:地域・企業共生型ビジネス導入補助金事務局 令和4年度補助事業について

5.開業のタイプ別:注意すべきポイント

ひとことで「開業」といっても、事業ドメインによっては注意すべきポイントは異なります。

ここからは、典型的な3つの開業パターンでの注意ポイントを紹介します。

5-1.店舗型で開業するケース

飲食店・小売り業など店舗を決めて開業する場合は、「不動産」が絡むのが最大のポイントでしょう。

自分が営む事業に相応しい不動産を探し、契約をし、毎月決まった賃料を支払うことになります。

したがって、店舗選びには相当のパワーを注ぐ必要があります。

人気の立地に出店する場合は、当然賃料は上がります。そのため、賃料を上回る収入が見込めることが必要となります。

一方、賃料を安くしようと人通りが少ないような立地に出店する場合は、不利な立地をリカバリーするような広告宣伝費も必要となるでしょう。

新型コロナウイルスで多くの飲食店が閉店に追い込まれたように、店舗型ビジネスの最大の弱点は賃料に代表される「固定費」の存在です。

賃料に限らず、光熱費や人件費なども含めて、店舗型ビジネスは支出を織り込みながら開業をするようにしてください。

5-2.現業をそのまま個人事業主として行うケース

ITエンジニアやコンサルタントなど、今の会社で行っている活動を個人事業主で行うケースは、中長期目線での顧客開拓の見通しがつけられるかどうかが、ポイントとなります。

このケースは開業のハードルが比較的低いパターンで、開業しばらくは元々のクライアントとのリレーションなどで、売り上げの見込みも立てやすい特徴があります。

元々勤務していた企業と業務委託契約を結べば、案件を紹介してもらえるルートは確保できるはずです。

ただし長い目でフリーランスとして活躍するためには、自力で顧客開拓するような動きも、どこかのタイミングで必要になるでしょう。

自力で顧客開拓をできる自信がないのであれば、顧客開拓ルートの目処をつけた上で開業することが望ましいといえます。

5-3.フリーランスで開業をするケース

デザイナーやライターなど、スキル特化型のフリーランスとして開業をするケースも昨今は増えていますが、低い報酬からスタートするのが共通した特徴でしょう。

多くの場合は顧客リレーションがないところから出発することになるため、クラウドソーシングサイトなどを活用しながら、案件を獲得することになるはずです。

無名の状態でスタートするため、開業当初はかなりの安価で案件を請け負うことが注意点です。

会社員並の給与水準を目指すのであれば、最初は数多くの案件を獲得する必要もあります。収入の目処が立つまでには、かなりの期間やスキルの強化が必要となるでしょう。

6.税理士に頼らず開業した場合に陥りがちな落とし穴

ここまで個人が開業するための基礎的なノウハウを紹介してきました。

このプロセスを、税理士のような外部の専門家に頼らずに、自力で行った場合に陥りがちな落とし穴について紹介します。

実は開業するときには「消費税の免税制度」や「インボイス対応」など数多くのことを検討しなければなりません。

これらをすべて自力で考えるのはかなりの労力がかかりますし、適切な対応ができたかどうか心配になるのではないでしょうか?

この章では税理士のような外部の専門家に頼まなかった場合に陥りがちな失敗事例を2つご紹介していきます。

6-1.分からないことだらけなのに誰にも相談できずに不安にさいなまれてしまう

多くの個人事業主が税理士に頼らずに自力で開業した際に、共通して聞かれるお悩みや不安の声としては「会社員時代とは税金や経費の仕組みが違っていて、分からないことが多すぎる」という点です。

これまで紹介した開業届けなどの必要な手続きはしたとしても、実際の事業スタート後の動きは誰も教えてくれません。

例えば、以下のような困ったケースに遭遇したとき、自力で正しい判断ができるでしょうか?

| ・見込んだ収入が入らないにもかかわらず、外部支払いが発生している場合は、どのような対応を取るべきなのだろうか ・資金繰りが頓挫した場合は、どのような融資先が考えられて、どのような資料を持ち込めばいいのだろうか ・インボイス制度など新しい法規ルールについて、自分は何をどの程度対応すべきなのだろうか |

個人事業主は、判断の連続です。特に事業の失敗や成功に関する判断は、確かなアドバイスをくれる相談先が必要でしょう。

税理士は細かい税金計算の代行だけをお願いするイメージがあるかもしれませんが、資金繰り・節税・業績の相談など、事業の上流の相談も可能です。

特に事業スタート当初で、この先うまく行くかどうか見えない時期は、精神面のサポートも含めて頼りにできる税理士は不可欠といえるでしょう。

6-2.請求書業務などの事務作業に追われ、本業に注ぐ時間がほとんど取れない

事業が順調にスタートを切れれば、それだけ事務作業に費やす時間も増えることになります。

お金の出入りは激しくなり、毎月正しい経費処理、請求書発行、支払い業務をこなすだけで、膨大な時間が発生します。

会社員時代は経理の部署があり、なおかつ源泉徴収などの仕組みが整っているため、お金に関してほぼ個人が作業をすることはなかったことでしょう。

一方、個人事業主として開業をする場合、収入や経費の計算を自ら行って税金や決算処理を行う必要があります。

作業時間が取られる上に、ミスがあった場合には申告のし直しや追徴課税に陥るケースもあります。

よく「個人事業主の事務作業がこんなに大変だとは思わなかった。開業直後は自力でやろうと頑張ってしまったが、そのせいで本業に注ぐ時間が減り、売上げ機会の損失につながっていた」との声も聞かれます。

これまで会社員で、税金の仕組みや精緻な計算に疎い方は、開業当初はプロフェッショナルである税理士に依頼をすることがおすすめです。

さらに開業時だけでなく、中長期の視点で法人化も見据えた相談に乗ってもらえるのも、外部の専門家ならではのメリットといえます。

7.個人事業主のサポートに長けた税理士の選び方

6章で紹介したように、1人ですべての開業準備をするのはとても大変で、さらに事業がスタートしたとしても税金に関する各種対応で追われて、本業がままならない方はたくさんいます。

そのために事業の開業期から信頼できる税理士に税務や開業をサポートしてもらうことがおすすめです。

しかし、いざ税理士の依頼を検討したとしても、会社員の方からすると、税理士とはどのように選べば良いか分からないという声も聞かれます。

実際、インターネットで検索をしたとしても、数多くの税理士事務所がヒットして、選び方に苦慮している方も多いのではないでしょうか。

ただし、開業スタート時の税理士選びには、ある程度押さえるべきポイントがあるのも事実です。

ここからは、決して困ることがない開業時の税理士の選び方のコツについてお伝えします。

7-1.あらゆるケースの実例に対応できること

過去の実績として、さまざまなケースに対応している税理士であれば、安心感が高まることでしょう。

「開業」とひとことでいっても、資金計画や必要経費などは個別の事業で異なります。

実は「この費用は経費として認められるのか否か」というグレーなケースは随所に存在するものです。

そのような曖昧なケースをお金の素人であるオーナーが考えるよりは、過去の判例を元に判断してくれる税理士に任せた方が安心なのは自明でしょう。

したがって、これまで多くの開業のケースをサポートした実績がある税理士を選ぶことが重要となるのです。

7-2.レスポンスが早く対応範囲が広いこと

不安や疑問が大きい開業当初に、スピーディなレスポンスや柔軟に対応してくれることも、税理士選びのポイントです。

初めての開業の場合、事業がどのような方向性に進むかはオーナーの不安事項の一つです。

例えば「思ったより売り上げが上がってしまった。でもキャッシュは確保したいから、節税できる手段はないだろうか?」のようなケースに遭遇した時は、税理士の対応が問われる場面といえるでしょう。

「規定通り納税しましょう」という対応をする税理士は、依頼する価値があまり感じられないかもしれません。

そんな時でも「法規の範囲内で、こんなやり方が考えられます」「過去の判例では、このような対応もあり得ます」など、柔軟に意見出しをしてくれる税理士は、頼りがいがある存在になるに違いありません。

昨今のビジネス事情に精通して、依頼主の状況に対しての配慮がある税理士選びは、昨今欠かせない観点といえるでしょう。

8.開業サポートや税務サポートは「辻・本郷税理士法人」にお任せください

自分一人の力で事業を営む「開業」という作業は、緊張感が高まるものです。

特にお金の面で不安のある方は、安心して任せられる税理士選びは、事業成長のためにも不可欠な観点といえます。

今回は開業の際に「辻・本郷税理士法人」に相談するメリットについてお伝えします。

8-1.拠点数・顧問先数No.1のノウハウを活かし柔軟に対応可能

実は日本の税制制度は曖昧な部分も多いため、安心できる税理士選びには「過去に手がけた案件・実績数」というのは、非常に重要な要素となります。

「税金」という、あまり馴染みがない世界だからこそ、これまでどのような実績を積んできたかがモノをいう世界だからです。

また事業形態や考え方によって、行うべき節税対策や報酬設定などは千差万別なので、実務経験が豊富な税理士ならば、過去の経験から柔軟に対応することが可能です。

拠点数・顧問先数日本一の「辻・本郷税理士法人」であれば、

これまでのあらゆるケースをもとに最適解をスピーディーに導き出します。

8-2.リモート顧問でレスポンスが速い

時間や場所の制約を受けにくいリモート顧問形式を採択しているのも、「辻・本郷税理士法人」の強みです。

「税理士事務所」と聞くと、古典的な響きを感じられる方もいるかもしれません。しかし昨今は「リモート顧問」「WEB相談」など、近代的な対応ができる税理士の利点は見逃せないポイントです。

特に開業時期は1人、あるいは数人で顧客開拓や各種手続きで、時間が惜しい時期でしょう。

そんな時に、わざわざ税理士事務所にアポイントを取って、出向く時間を捻出することは、ビジネスチャンスの損失にもつながるはずです。

本業はしっかりと推進しつつも、不明点があった場合にいつでも相談できるリモート顧問のメリットは忙しいビジネスマンだからこそ大きいメリットといえるでしょう。

8-3.コストパフォーマンスの高い税務サービスを提供

いくら実績が多くても、ベテランの税理士に高い費用を払うことは、開業当初は避けたい事象でしょう。

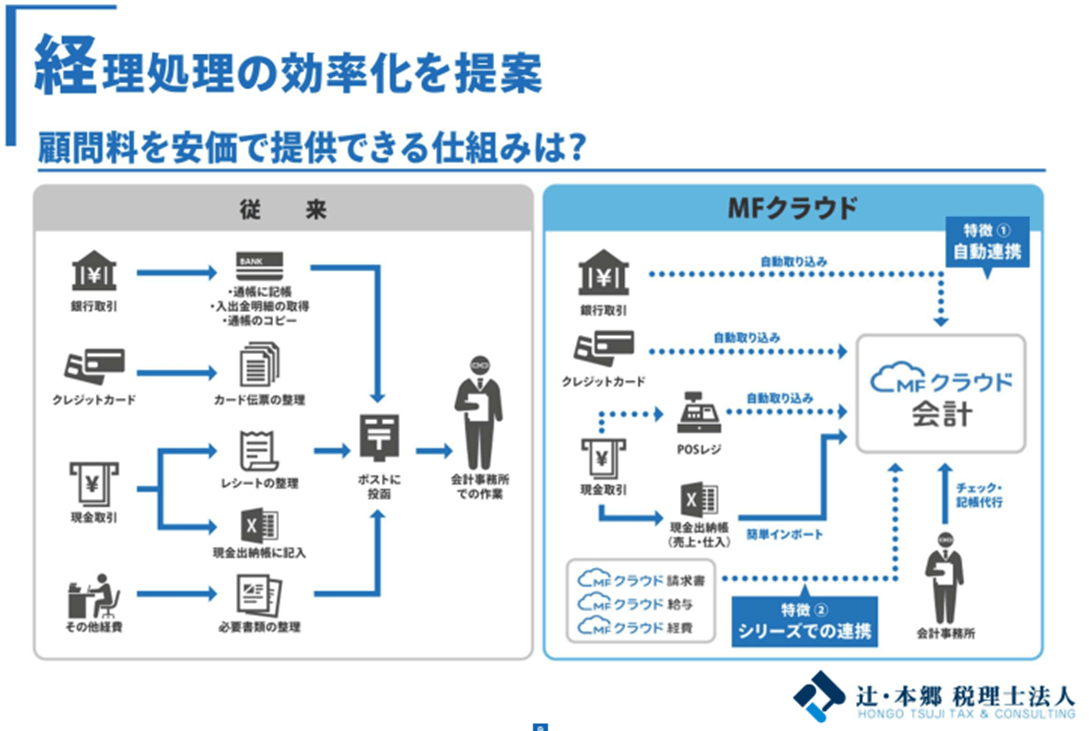

私達は日本でトップクラスの税理士サービスを提供しながらも、価格を抑えられているのには、IT技術を活用した効率化に成功しているからです。

上図のように、「MFクラウド」等のITサービスを活用しながら税務サービスを行うことで従来よりも業務にかかる時間を効率化して、より安価にサービスをお客様に届けることができています。

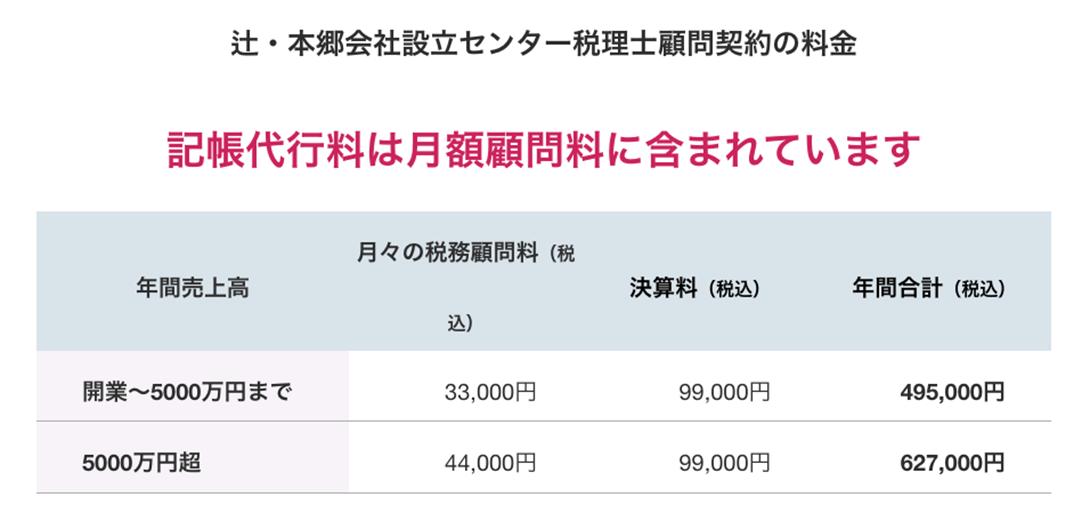

私達が提供している税務サービスの価格は具体的には以下のようになっています。

「月額〜円から」といった文言はよく見かけますが、辻・本郷税理士法人ではきわめて明確に顧問料は売上年間5000万円までなら33,000円(税込)、年間売上5000万円超になったら44,000円(税込)、決算料は99,000円(税込)となっています。

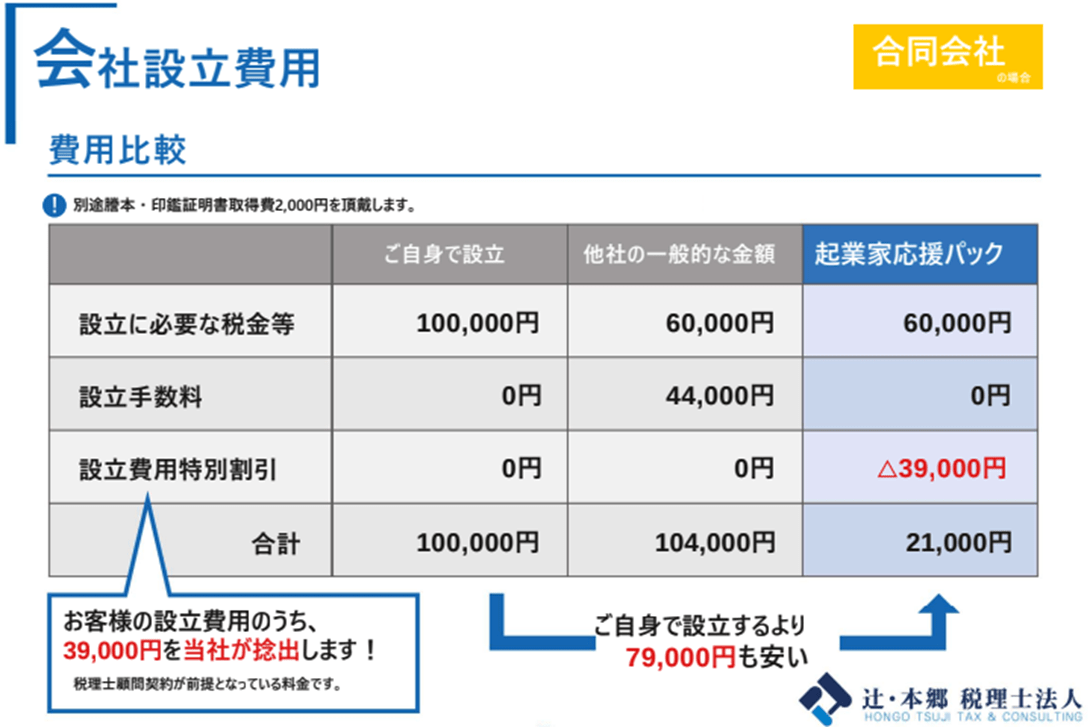

さらに、会社設立や法人成りを検討されている方については、会社設立と顧問税理士をセットで依頼していただけば、会社設立でかかる手数料を0円と特別割引3,9000円を実施します。

なので合同会社を設立される場合、ご自身で設立されるよりも79,000円も安くなる計算です。

ここまで明確にお見せできるのも私達の提供する税務サービスが価格以上の価値があると自信があるからこそ、すべて明確にお答えすることができます。

ぜひ他社とも比較しながらご検討ください。

9.まとめ

今回は、個人事業主として開業する基本のノウハウをまとめました。

あらためて、当記事のポイントを振り返ります。

◎開業にあたり、必須でやるべき4点は以下の通り

・国民健康保険へ加入する

・国民年金へ加入する

・税務関係の届け出をする

・必要に応じて許認可を取得する

◎開業にあたり、できればやっておきたい3点は以下の通り

・事業計画書を作る

・事業用の銀行口座やクレジットカードを作る

・屋号を決めて広報プランを作る

◎資金調達が必要な場合は、融資・補助金・助成金を検討する

◎開業のタイプ別に注意すべきケースは以下の通り

・店舗型で開業するケースは、不動産選びに注意する

・現業をそのまま行うケースは、中長期の顧客開拓ルートに注意する

・フリーランスで開業するケースは、低単価に注意する

◎税理士に頼らずに開業した場合は、思わぬ苦労が発生する可能性が高い

◎開業にあたり、信頼できる税理士選びのポイントは2点

・あらゆるケースの実例に長けていること

・レスポンスが速く、対応範囲が広いこと

個人事業主として開業することは、会社員時代とは異なることが多く、戸惑う部分も多いかと思います。だからこそ、税金や事務作業などはプロの税理士に任せることで、オーナーは本業に集中できるはずです。

むしろ会社員自体には発生しなかったお金の計算も「個人事業主の醍醐味だ」と思える余裕を持てるよう、事前の準備は当記事でしっかり学んでいただければ幸いです。

そして、相談相手に悩んだときは、私たち、辻・本郷 税理士法人へぜひ一度ご相談ください。