個人事業主の方が、規模拡大や節税を理由に「法人成り」をした場合、確定申告を行う必要があるのかと疑問に持たれる方も多いのではないでしょうか。 法人成りをした年は、通常の確定申告とは異なり、重要なポイントが多くあります。 重要なポイントに留意せずに確定申告を行ってしまうと、大きく損をしてしまったり、法人成り後も余分に確定申告を行う必要があります。 確定申告の時期に慌てることが無いように、しっかり準備していきましょう。

目次

1.法人成りした年は個人・法人2つの確定申告が必要!

通常、事業所得の確定申告は1月1日から12月31日の暦年で計算して行いますが、法人成りをした年は、1月1日から廃業の日までで計算して確定申告を行います。 それに加えて設立した法人としても確定申告をする必要があります。

1-1.法人成りした年も1月1日から廃業日で計算して確定申告が必要!

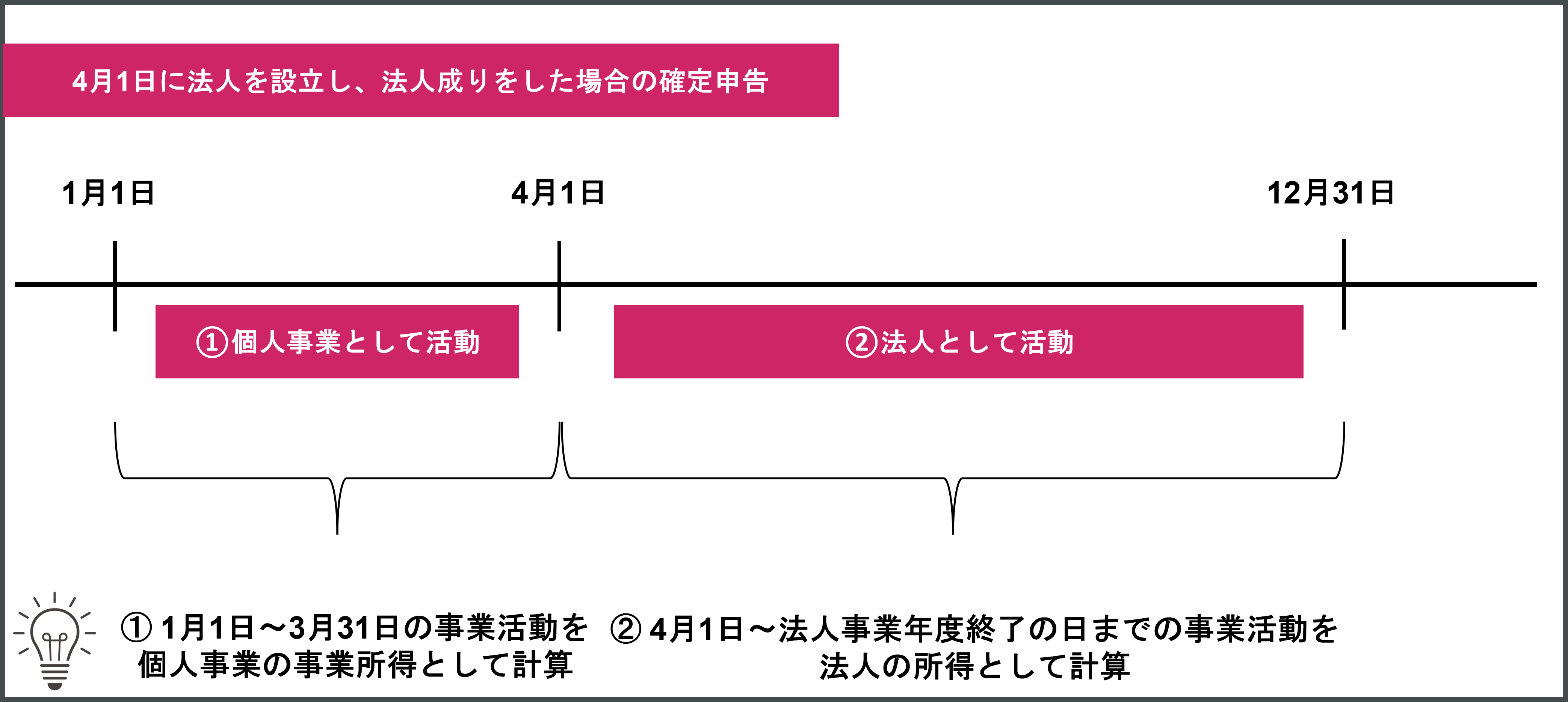

法人成りするまでは、事業所得の確定申告は1月1日から12月31日の暦年で計算して行います。 法人成りした年には事業所得(個人事業)の確定申告は必要ないと思われている方も多くいらっしゃるかもしれませんが、法人成りをした年は、1月1日から廃業の日までで計算して確定申告を行う必要があります。  例えば、4月1日に法人を設立し、法人成りしたケースを想定してみると 1月1日から3月31日までに生じた事業所得を計算し、確定申告を行います。 4月1日以降に事業により生じた所得については法人の確定申告で計算を行います。

例えば、4月1日に法人を設立し、法人成りしたケースを想定してみると 1月1日から3月31日までに生じた事業所得を計算し、確定申告を行います。 4月1日以降に事業により生じた所得については法人の確定申告で計算を行います。  翌年以降、事業所得が生じない人については設立した法人で年末調整を行うことで所得税の精算が済むため、個人の確定申告の必要はなくなります。

翌年以降、事業所得が生じない人については設立した法人で年末調整を行うことで所得税の精算が済むため、個人の確定申告の必要はなくなります。

1-2.法人成りした年からは法人としての確定申告が必要!

法人成りをした年からは法人の確定申告も必要です。 そのため、法人成りした年に限っては、廃業した個人事業の所得の確定申告と法人の確定申告の2つを行う必要があります。

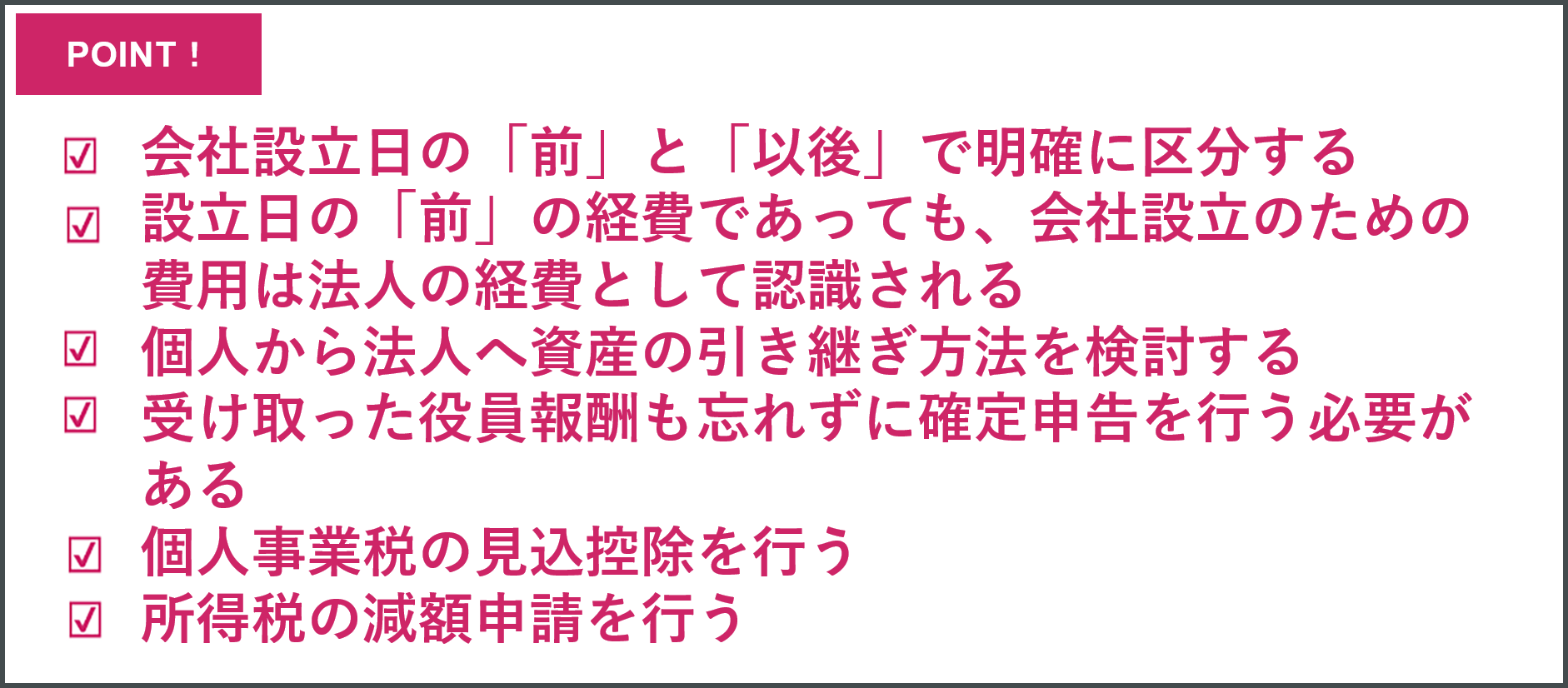

2.法人成りした年の確定申告で損しないために気をつけるべき6つのこと

法人成りをした年の確定申告は、普段の確定申告と異なって、気を付けることが多くあります。 誤った確定申告を行い、損をしないように6つのことを確認していきましょう。

2-1.会社設立日の「前」と「以後」で明確に区分する

個人事業主が法人成りした場合は、いつから法人に切り替わったかを明確に意識して、売上と経費を明確に区分することが重要です。 例えば、4/1に会社を設立して法人成りした場合、3月末日までの売上と経費は個人事業主に、4月1日以降の売上と経費は法人に計上します。 留意点としては、①「入金や出金があった日ではなく、実際に取引があった日で判定すること」、②「個人と法人のどちらの口座に振り込まれたかや、どちらのお金から支出したかは関係ないこと」が挙げられます。 例えば、3月に行った取引の売上高が、4月に入金があったからといって、法人の売上になるわけではなく、あくまでも個人事業主時代の売上として認識されます。 また、取引先に振込先の変更の通知が遅れたことによって、4月以降の法人の売上が個人の口座に振り込まれたとしても、法人の売上として認識されます。 売上と経費を区分する際は、取引日が設立前なのか、設立以後なのかに注意して判断するようにしましょう。

個人事業主が法人成りした場合は、いつから法人に切り替わったかを明確に意識して、売上と経費を明確に区分することが重要です。 例えば、4/1に会社を設立して法人成りした場合、3月末日までの売上と経費は個人事業主に、4月1日以降の売上と経費は法人に計上します。 留意点としては、①「入金や出金があった日ではなく、実際に取引があった日で判定すること」、②「個人と法人のどちらの口座に振り込まれたかや、どちらのお金から支出したかは関係ないこと」が挙げられます。 例えば、3月に行った取引の売上高が、4月に入金があったからといって、法人の売上になるわけではなく、あくまでも個人事業主時代の売上として認識されます。 また、取引先に振込先の変更の通知が遅れたことによって、4月以降の法人の売上が個人の口座に振り込まれたとしても、法人の売上として認識されます。 売上と経費を区分する際は、取引日が設立前なのか、設立以後なのかに注意して判断するようにしましょう。

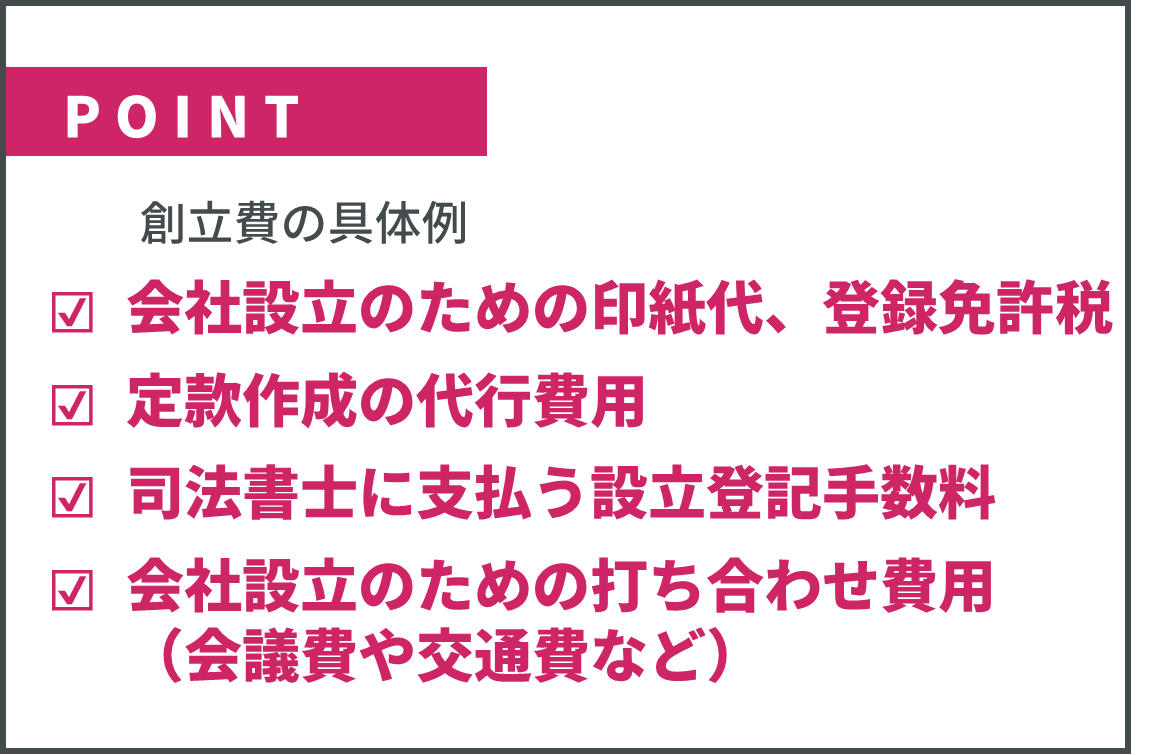

2-2.設立日の「前」の経費であっても、会社設立のための費用は法人の経費として認識される

会社設立前に使った印紙代や登録免許税などの創立費は、法人の経費になります。当然ですが、創立費を支払うタイミングは、会社設立の前となりますが、これらは会社の経費となることに留意しましょう。 また、以下のようなものが創立費に該当します。

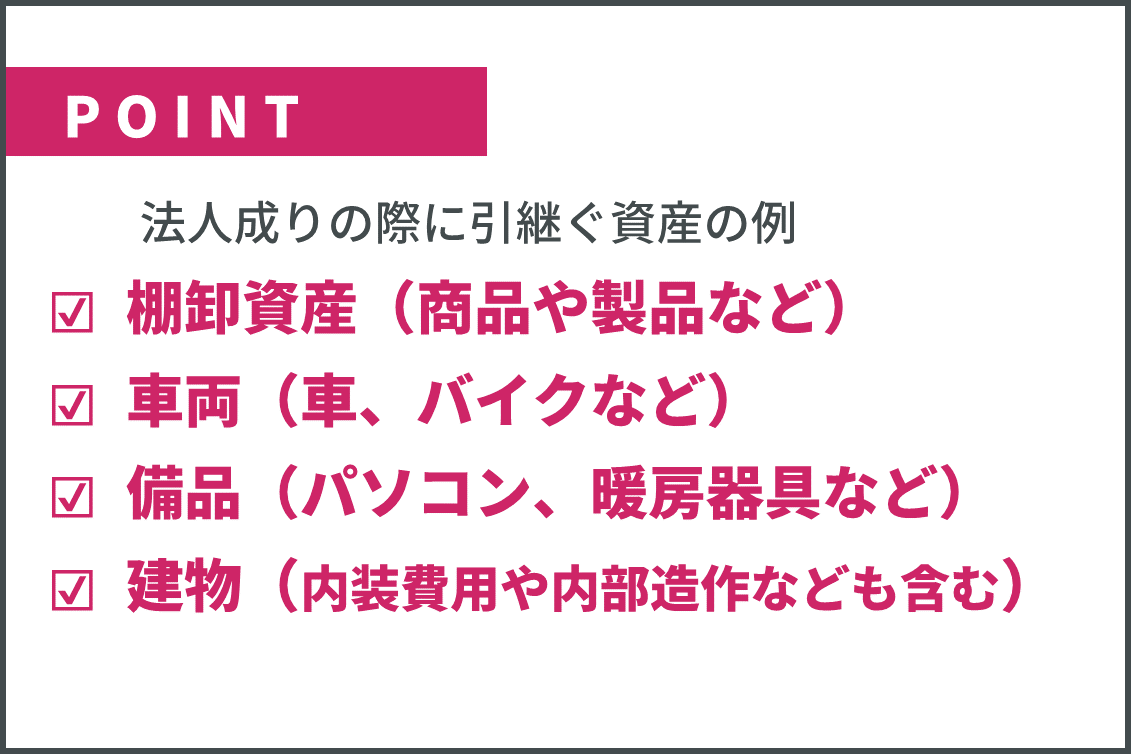

2-3.法人に譲渡する資産の引き継ぎ方法を検討する

個人事業で使用していた資産を法人でも使用する場合には、法人に譲渡する資産の引き継ぎ方法を検討する必要があります。 個人事業で使っていた資産を法人でも使用するための引き継ぎ方法には4つも種類があるからです。

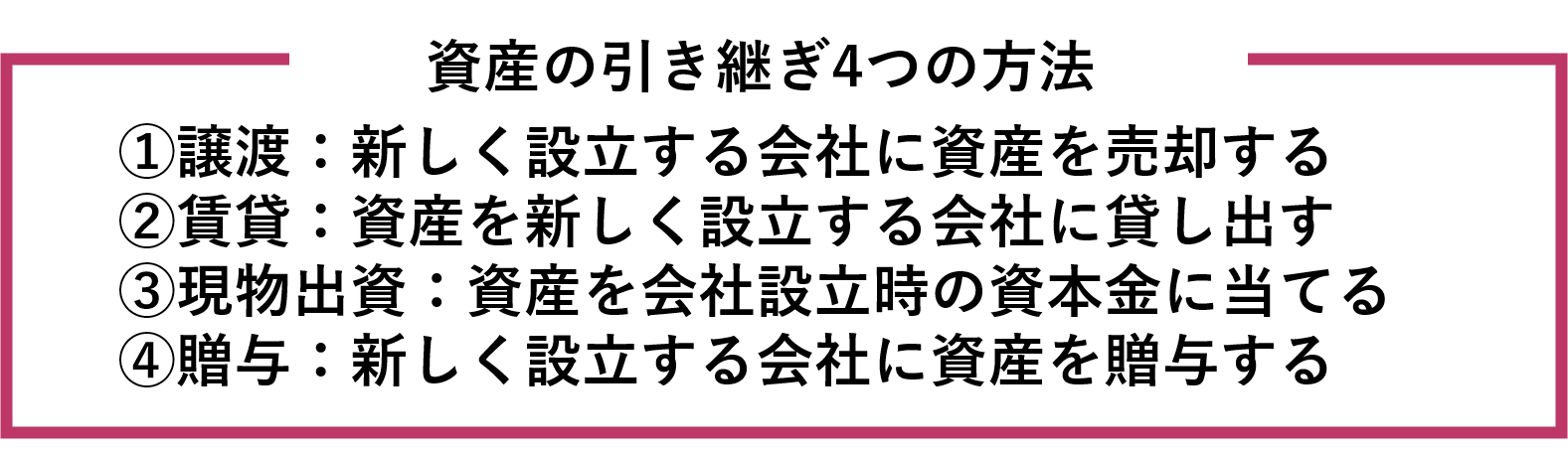

まず、事業の資産には、商品などの「棚卸資産」や車両や備品などの「固定資産」などがあります。  これらの資産は、法人成りの際に、以下の4つの手段を用いて個人事業から法人へと引き継ぐことが可能です。

これらの資産は、法人成りの際に、以下の4つの手段を用いて個人事業から法人へと引き継ぐことが可能です。

法人成りをした場合、個人事業で使っていた資産は帳簿価額で売却することが多く、売却しても所得税がかからないことがほとんどです。しかし、消費税の課税事業者の場合は、消費税がかかりますので、漏れの無いように確定申告をする必要があります。

4つの資産の引き継ぎ方法の特徴や具体例については以下の記事で詳細に説明しているためそちらもあわせて御覧ください。 【実践的】法人成りの4つの資産引継ぎ方法 事例や注意点まで解説

2-4.受け取った役員報酬も忘れずに確定申告を行う必要がある

法人成りをした場合、設立日以前の事業所得について確定申告が必要となりますが、法人成り後に受け取った役員報酬も給与所得として確定申告する必要があります。 事業所得が赤字の場合は、給与所得と相殺できる「損益通算」という制度もありますので、必ず申告するようにしましょう。

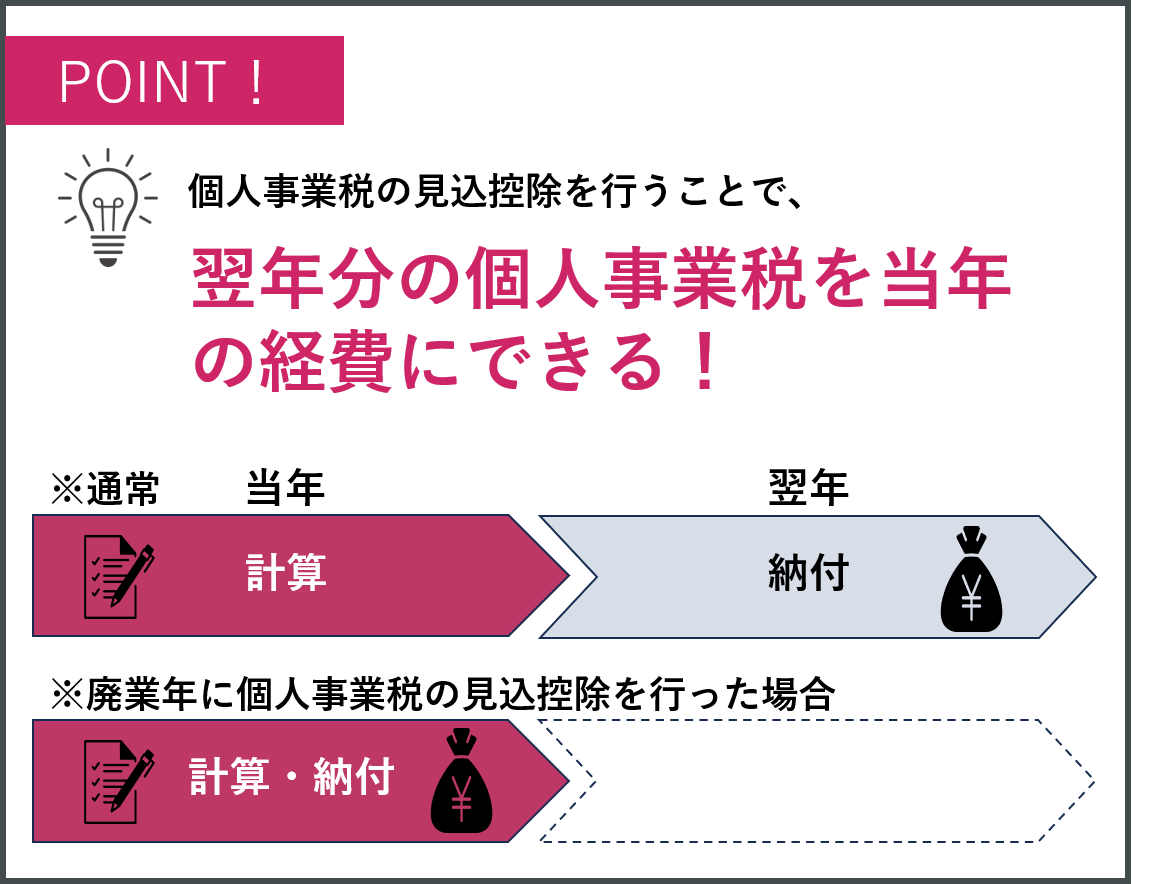

2-5.個人事業税の見込控除を行う

個人事業税の見込控除を行うことで、支払う税金を抑えることができます。

個人事業税とは、個人事業主が都道府県に対して納める地方税のひとつです。個人で事業を行う際、さまざまな行政サービスを利用していることから、その経費の一部を負担するための税金で、事業所得金額が290万円を超える場合は、ほとんどの業種が課税対象となります。 所得税の確定申告をしている場合は、翌年に各都道府県から送付される納税通知書に従って納税する場合がほとんどです。個人事業税の納付時期は8月、11月の年2回であり、通常は納付したタイミングで個人事業の必要経費に算入されることとなります。 しかし、廃業をした年は本来納付すべき翌年が存在しないため、「事業税の見込控除」を適用することで、実際に納付したタイミングでなくても、廃業する年の必要経費に算入することができます。 ※「事業税の見込控除」を適用するには、廃業年度の確定申告までに個人事業税の見込控除額を計算し、廃業年の経費として所得金額の計算に含める必要があります。 事業税の見込控除を利用するかは納税者の任意ですが、利用した方がお得な制度です。

個人事業税とは、個人事業主が都道府県に対して納める地方税のひとつです。個人で事業を行う際、さまざまな行政サービスを利用していることから、その経費の一部を負担するための税金で、事業所得金額が290万円を超える場合は、ほとんどの業種が課税対象となります。 所得税の確定申告をしている場合は、翌年に各都道府県から送付される納税通知書に従って納税する場合がほとんどです。個人事業税の納付時期は8月、11月の年2回であり、通常は納付したタイミングで個人事業の必要経費に算入されることとなります。 しかし、廃業をした年は本来納付すべき翌年が存在しないため、「事業税の見込控除」を適用することで、実際に納付したタイミングでなくても、廃業する年の必要経費に算入することができます。 ※「事業税の見込控除」を適用するには、廃業年度の確定申告までに個人事業税の見込控除額を計算し、廃業年の経費として所得金額の計算に含める必要があります。 事業税の見込控除を利用するかは納税者の任意ですが、利用した方がお得な制度です。

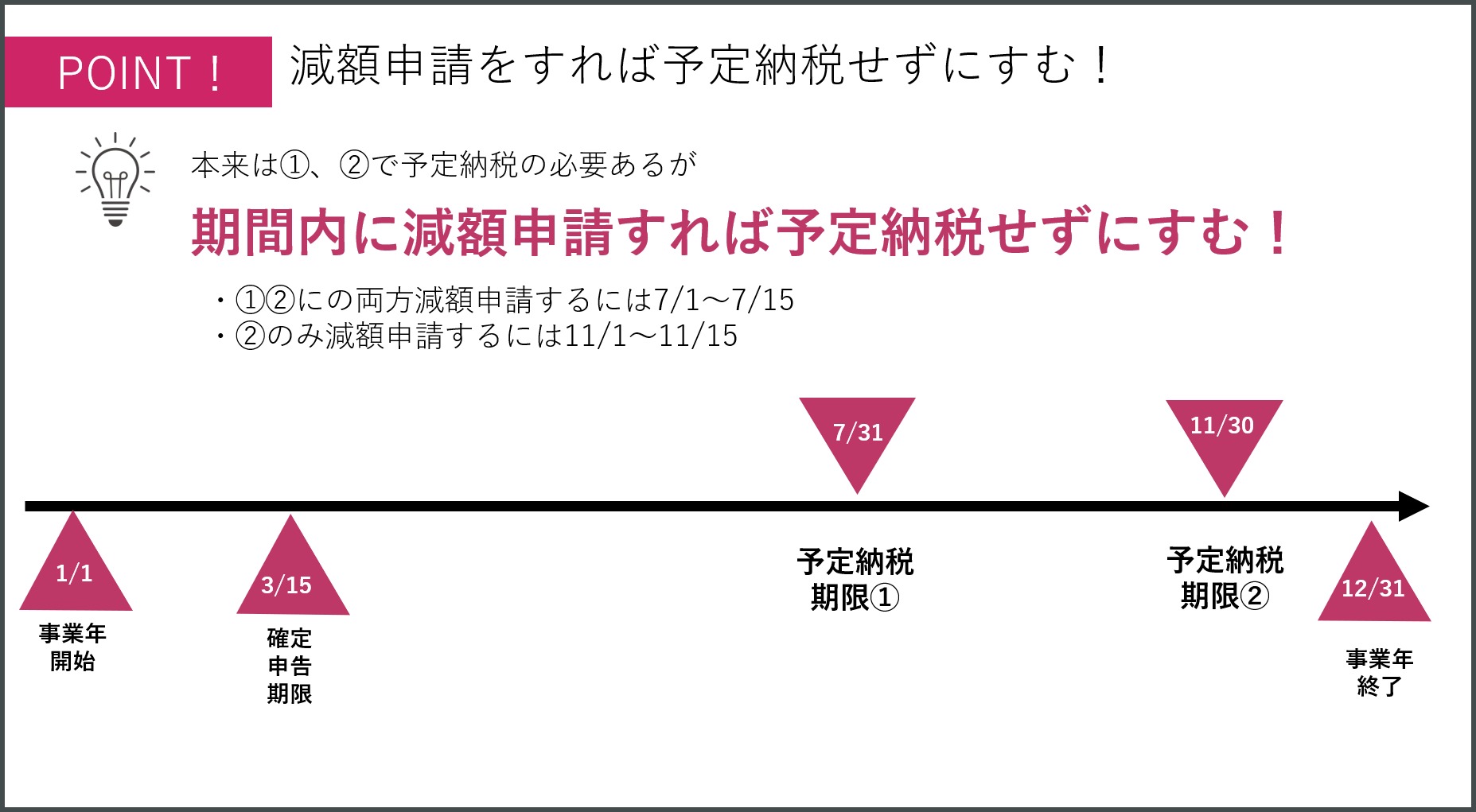

2-6.所得税の減額申請を行う

所得税の減額申請を期間内に行うことで、所得税の予定納税をする必要がなくなります。 一般的には、所得税の納付額が15万円以上だった年の翌年には、予定納税という制度が適用されます。予定納税とは、その年の所得税を確定申告の際に納付するのではなく、①7/1〜7/31と②11/1〜11/30に前払いをする制度のことです。

ただ、廃業時には、減額申請という手続きをすることでこの予定納税分の支払をしなくても良くなります。 もし予定納税をしてしまった場合には、その年に確定申告を行うことで、予定納税をしてしまった分の税金の還付を受けることができます。

3.個人事業を廃業して法人になる時に必要な手続き

個人事業を廃業して法人成りする際にやらなければならないことは、個人事業の確定申告だけではありません。 個人事業の廃業届や所得税の青色申告の取りやめ届出書など、個人事業の廃業のためにやらなければならない手続きが存在します。 万が一手続きを漏らしてしまうと、追加で面倒な手続きが生じてしまい、忙しい事業の創業期に悪い影響が出てしまいます。 この記事を参考に漏らさず、手続きを行いましょう。

3-1.個人事業の開業・廃業届出書の提出をする

廃業届とは、個人事業主が事業をやめる際、税務署に対して「事業をやめた」という事実を通知するための書類です。 税務署は、事業を開始するときに提出する「開業届」や「廃業届」の提出をもって、その個人がいつ事業を開始したのか、いつ事業をやめたのかを認識します。 個人事業主は、所得税や消費税、個人事業税などの納税義務を負っています。事業を廃止したときには、国や都道府県に対し事業を廃止した事実を通知し、納税義務や徴収義務がなくなった旨を通知しなければなりません。 廃業届の提出期限は廃業した日から1ヶ月です。提出しなかった場合、予定納税の通知書が届き、支払い義務が生じてしまうなどのトラブルが生じる場合があるので提出を忘れないように注意しましょう。

3-2.所得税の青色申告の取りやめ届出書を提出する

青色申告している場合は、廃業届とともに「所得税の青色申告の取りやめ届出書」を提出する必要があります。 提出期限は事業を廃止しようとする年の翌年3月15日までとなっていますが、廃業届と同時に税務署に提出する場合がほとんどです。

青色申告はその年ごとの適用になるため、青色申告を取りやめた場合でも、過去に受けた特典まで遡ってなくなってしまうことはありません。

忘れずに廃業届と同時に税務署に出しておきましょう。

3-3.給与支払事務所等の廃止届出書を提出する

専従者や従業員に対して給与の支払いがある場合は、事業の廃止から1ヶ月以内に所轄税務署に対して給与支払事務所等の廃止届出書を提出する必要があります。 給与支払事務所等の廃止届出書とは源泉徴収に関する手続きです。

なお、事業を廃業した場合は、給与から天引きした源泉所得税を廃業した日の翌月10日までに納付します。半年に一度まとめて源泉所得税の支払いを行う、納期の特例を受けていた場合においても同様です。

忘れずに廃業届と同時に税務署に出しておきましょう。

3-4.事業廃止届出書を提出する

消費税課税事業者の個人事業主が事業を廃止した場合は、納税地の所轄税務署に消費税の「事業廃止届出書」を提出しなくてはなりません。 個人事業の開業・廃業等届出書の手続きだけをすれば消費税に関しての手続きが完了していると思われていた方も多くいらっしゃるかもしれません。しかし、消費税の中間申告(予定納税)をしなければならない事業者だった場合には、この事業廃止届出を提出していないと消費税の中間申告(予定納税)を行う必要がありますので、忘れず提出をしておきましょう。

※消費税の納付額が48万円を超えてしまうと次年度に消費税の中間申告(予定納税)をしなければならない事業者となります。

3-5.労働保険の変更の手続きをする

個人事業時代から週20時間以上勤務する従業員を雇用していた場合、管轄のハローワークへの雇用保険の変更届の提出も必要になります。

3-6.法人成り後の法人で必要な手続きをする

法人成りをした年には個人事業の廃業届の提出や青色申告の取りやめ届出書、給与支払い事務所等の廃止届出書など個人事業を廃業するために必要な手続きを済ませておく必要があります。

またその他にも、役員報酬額の決定など法人設立後にやるべき手続も数多く存在します。 法人設立後にやるべき手続きの詳細は、下記リンクを御覧ください。 【全網羅】会社設立後にやるべき39個を創業支援のプロが徹底解説

4.法人成りで後悔しないために税理士に相談する

法人成りの手続きや確定申告はご自身でも行うことは可能ですが、万が一漏れが合ってしまっては大変です。 また、創業期にはやるべき手続きが多くあるため、重要な手続きをやり忘れてしまうリスクが高いと言えます。 そのため、専門家である税理士に相談しながら法人成りを進めていくことがベストです。

辻・本郷税理士法人では、法人成りのタイミングから創業期人成りをした後まで徹底的にサポートを行っております。法人成りでのお悩みが生じた際は辻・本郷税理士法人にまでぜひご相談ください! 一生に一度の会社設立を徹底的にご支援させていただきます!

5.よくある質問

5-1.複数の事業を営んでいる事業者が一部の事業を法人成りをした場合の確定申告はどうする?

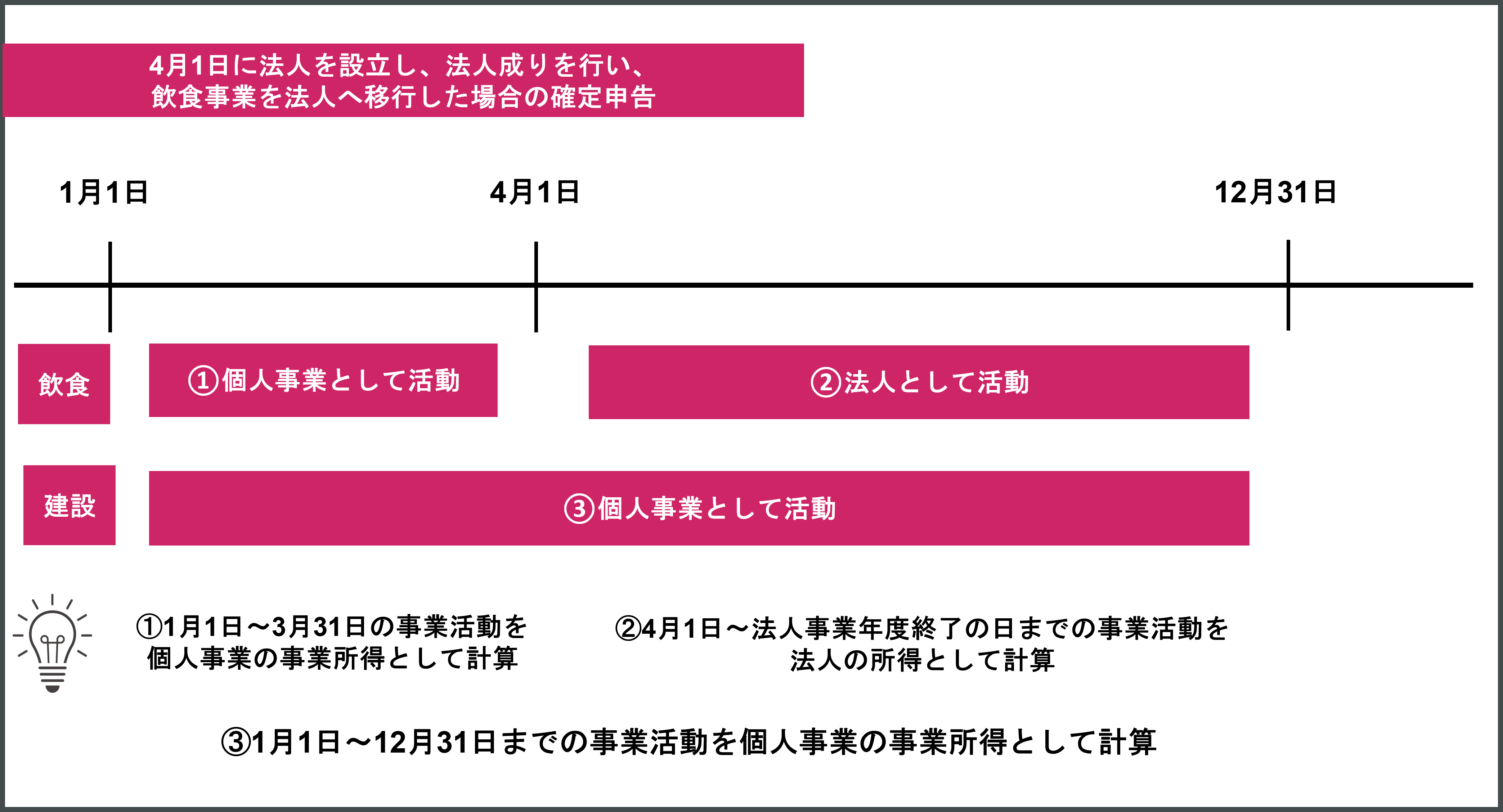

個人事業として2種類以上の事業を行っている場合に、一部だけを法人へ移行した方については、移した事業は1月1日から廃業までで所得を計算し、個人事業で継続している事業については1月1日から12月31日で計算を行います。

例えば個人事業で飲食業と建設業を行い、4月1日に法人を作った法人へ飲食事業を移行したケースでは以下のようになります。  ここまで所得税について述べさせていただきましたが、個人事業が消費税の課税事業者である場合は、所得税の計算と同様の期間で計算します。

ここまで所得税について述べさせていただきましたが、個人事業が消費税の課税事業者である場合は、所得税の計算と同様の期間で計算します。

6.まとめ

法人成りした際には、法人の確定申告だけでなく、個人の確定申告も忘れずに行う必要があります。 それだけでなく、個人事業税の見込み計上などのやっておくと得する手続きや開業・廃業等届出書などの行わなくてはならない手続きなどが存在します。 もれなく手続を済ませてスムーズに法人成りを行いましょう!