「個人事業主としてある程度収入があるけど、法人化したほうが良いの?」

「年収いくらから法人化の節税メリットがあるのだろう?」

個人事業主として開業したものの、法人化のタイミングがわからないという方は多いのではないでしょうか。

法人化の目安として、所得(利益)や収入(売上)の金額をみることがあります。

そのうち、税制面から考えると、課税所得900万円以上がひとつの目安といえます。

しかし、必ず節税につながるというわけではなく、個別のケースによるところも大きいです。

また、節税だけにとらわれず、事業における将来の展望などから法人化を考えるべきケースもあります。

本記事では、所得や収入の金額に焦点を当てて、法人化のタイミングを考える目安を解説します。自分のケースではどのようにすべきか、判断する際のお役に立ててくださいますと幸いです。

【この記事を読むとわかること】

- 法人化の目安は課税所得900万円以上

- 課税売上高1,000万円も目安のひとつだが、インボイス制度によって節税効果のないケースが増加

- ビジネスの展望によっては、所得と収入に関係なく法人化すべきケースもある

- 法人化の相談は、長期的な目線で節税アドバイスをくれる税理士がおすすめ

目次

1. 課税所得900万円以上が法人化の目安

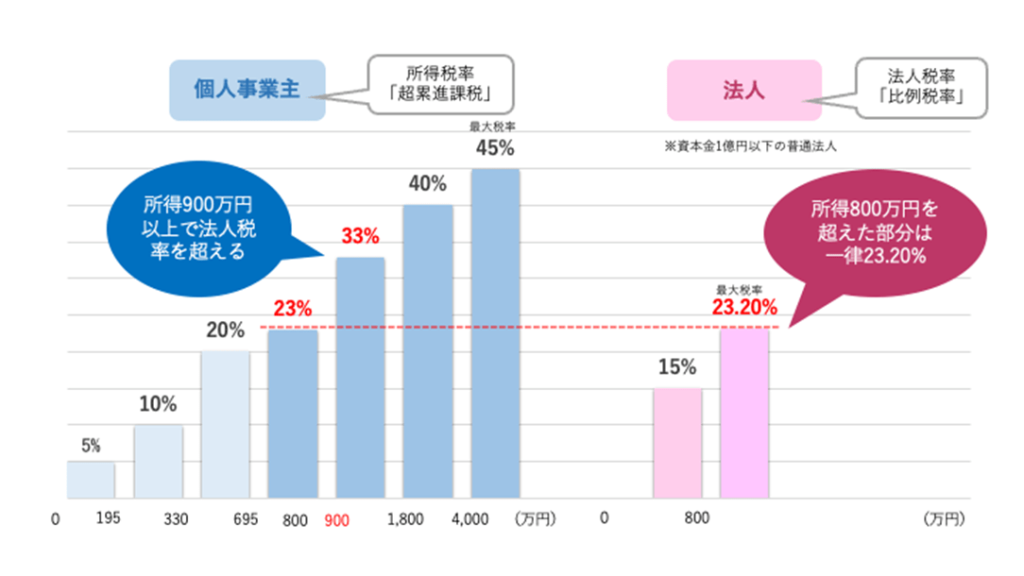

課税所得が900万円を超える場合、法人化による節税メリットを受けることができると言われています。なぜなら、課税所得900万円とは、所得税率が法人税率を超えるラインだからです。

1-1.所得税と法人税の観点からみる節税効果

所得税と法人税に注目してみると、課税所得が900万円を超えたあたりで、所得税率が法人税率を超えます(所得税率=33%、法人税率=23.20%)。

個人事業主が納める所得税の税率は、超累進課税のため、収入が増えるのに比例して税率もアップします(最大税率45%)。

一方、法人税の税率は比例税率をとっており、所得800万円を超えた部分の最大税率は23.20%になります(資本金1億円以下の普通法人の場合)。

そのため、課税所得が900万円以上の場合、法人化した方が節税になるということです。 ただし、個人事業主は所得税の他に住民税や事業税、法人の場合は地方法人税などもかかるので、総合的に判断する必要があります。また、法人は社会保険料負担の義務が発生するため、全体の節税効果を見る場合は専門家に相談する方がよいでしょう。

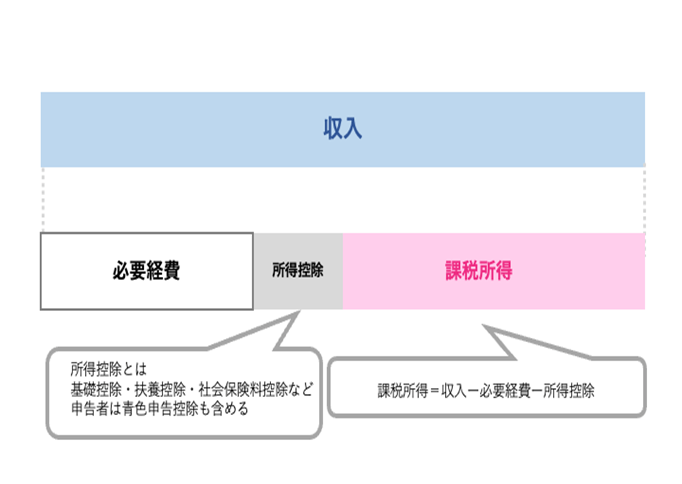

【課税所得とは?】

課税所得=収入-必要経費-所得控除

※所得=収入-必要経費

※個人事業主の場合は収入=売上となる場合が多い

◎どこを見たらわかる?

→確定申告書第一表(30)で算出された「課税される所得金額」

参考:国税庁(申告書第一表・第二表【令和5年分以降用】)

1-2.課税所得900万円の個人事業主が法人化した場合

一例として、課税所得900万円の個人事業主が法人化した場合の所得税と法人税を比較すると、下記のように、所得税の方が高くなることがわかります(実際の納税額は、さらに税額控除や復興特別所得税額などの計算も含めて算出します)。

・個人事業主の場合

《所得税》

900万円 × 所得税率(33%)- 控除額153万6,000円 = 143万4,000円

・法人の場合

《法人税》 ※資本金1億円以下の普通法人

(800万円×15%)+(100万円×23.20%)= 143万2,000円

参考:国税庁(No.2260所得税の税率・No.5759法人税の税率 )

1-3.法人化した場合の節税メリットと注意点

所得だけをみて法人化を決めるのではなく、そのほかの節税メリットや注意点を理解することも必要です。総合的な判断材料となり、より節税効果を高めることにつながります。

【メリット】役員報酬を経費化できる

一定の条件を満たしている場合、役員報酬は経費として計上できます。つまり、課税対象額が下がり、法人税の支払額も減ることになります。ただし、役員報酬は役員個人の給与所得となるため、所得税や住民税が課税されます。適切な役員報酬額を決めるためには、法人税と所得税などのバランスを考える必要があります。

詳しくはこちらの記事も参考にしてみてください。

「役員報酬の変更はどうすればいい?手続きの流れや金額の決め方を解説」

【メリット】赤字の繰越期間が最大10年になる

赤字になった場合でも、赤字(欠損金)を翌年度以降繰り越すことができます。個人事業主の場合は翌年以降最大3年(青色申告の場合)ですが、法人であれば最大10年まで可能です(平成30年4月1日以降開始の事業の場合)。欠損金を10年にわたって事業所得と相殺できるため、節税効果が期待できます。

こちらの記事で詳しく解説しています。

「法人の赤字は10年間繰越ができる!適用条件や特徴を徹底解説!」

【注意点】社会保険料を負担する義務が生じる

法人化によって、社会保険への加入義務が発生します。社会保険料は会社と個人の折半が原則です。

そのため、役員報酬の設定額によって税金負担が変動し、場合によっては法人化後の税負担が増えることもあります。ただし、従業員を雇用したいと思っている場合は、雇用される側のメリットにもなるので、人材確保の戦略に繋げられます。

【注意点】赤字でも納税義務がある

法人化すると、赤字の場合でも最低毎年7万円ほどの法人住民税の均等割を納める必要があります。

均等割の金額は、資本金によって変わります。よって、事業の規模や経営状態によっては、納税負担が増える場合もあると理解しておく必要があります。一方、個人事業主は赤字の場合、納税する必要はありません。

そのほか法人化のメリット・デメリットについて、もっと知りたい方は、こちらの記事も参考にしてみてください。

「フリーランスが法人化するメリット・デメリット、適切なタイミング」

2.課税売上高1,000万円も法人化の目安のひとつ?

よく、課税売上高1,000万円も法人化の目安のひとつとして考えられています。消費税を支払う義務が発生するタイミングだからです。

しかしこれに関しては、法人化による節税効果が当てはまらないケースが増えています。

なぜなら、2023年10月から導入されたインボイス制度によって、消費税を支払うインボイス登録業者が増えているからです。

以前は課税売上高1,000万円を超えると、法人化後の2年間は免税事業者となり、消費税の支払い免除が適用されました。しかし、インボイス登録事業者になると、課税売上高に関係なく消費税の支払い義務を負うことになります。

そのため、現在の法人化のタイミングは課税売上高よりも、課税所得を基準に考えた方がよいという傾向にあります。

インボイス制度と法人化のタイミングについては、こちらの記事も参考にしてみてください。

「インボイス制度を考慮した法人成りのタイミングは?3つの選択肢を解説」

3.ビジネスの将来像から考える所得以外の法人化の目安

節税メリットだけでなく、今後のビジネスの将来像によって、法人化した方がよい場合もあります。 例えば、事業の拡大や新規事業の立ち上げなどを検討している場合は、所得や収入にとらわれずに法人化することも考えられます。

3-1.法人案件を受注したいとき

クライアントのなかには、仕事の依頼を法人に限定している企業も多くあります。

個人事業主はいつでも事業を止めることができますが、法人は自由に止めることができない分、責任が大きいと考えられているからです。

そのため、今後法人案件を見込んでビジネスを展開する場合や、すでに取引のあるクライアントから求められた場合は、法人化を検討することがあります。この場合のメリットは、法人案件を受注することで定期的に依頼を受けられたり、事業の選択肢が広がったりすることです。

しかし、会社設立にかかる費用や手間、今後のビジネスの展望など、長期的な目線から判断する必要があります。

3-2.出資を受けて事業を拡大したいとき

法人の場合、資金調達方法の選択肢が増えます。

なかでも、出資を募ることができるという点が、個人事業主との大きな違いです。出資を受けることで、多額の資金調達が可能となります。

また、融資と異なり出資は返済の義務がないため、倒産した場合も個人的な借金を抱えることがありません。しかし、出資額に応じて経営権が譲渡されるという性質があるので、慎重な判断が必要です。同時に、出資を募る際には綿密な事業計画書の作成が必要です。

4.法人化を検討しはじめたら税理士への相談がおすすめ

法人化のタイミングは個別のケースによって考える必要があるので、専門家へ相談することがおすすめです。なかでも、税理士へ相談することで、長期的な節税対策の視点からアドバイスをもらうことができます。

4-1.個別の節税対策や法人化のタイミングがわかる

事業内容や今後の展望などによって、法人化の適切なタイミングは異なります。

税理士の持つ情報やノウハウによって、今の自分に合う節税対策や、法人化のタイミングなどについてのアドバイスを受けることができます。

4-2.複雑な法人化の手続きを任せられる

法人化の手続きを、司法書士と連携している税理士にお願いすることで、ミスなく限られた時間内で会社設立ができます。

そのため、創業時の忙しいなかでも本業に支障をきたすことなく会社設立が可能です。

法人化の手続きについてはこちらをご覧ください。

【フリーランス・個人事業主の方へ】いつか検討する際に役立つ法人成りまとめガイド

4-3.法人化後のサポートも頼みやすい

法人化によって税務処理が複雑化し、業務量も増えます。しかし、法人化後も税理士と顧問契約を結んでおくと、記帳業務などの代行を依頼できます。さらに、節税や融資の相談もでき、起業後の資金調達や助成金活用などのサポートを受けることも可能となります。

5.法人化の手続きは辻・本郷会社設立センターにお任せください

辻・本郷会社設立センターの代行サービスを利用することで、自分で設立をするよりも手間やお金をかけずに会社設立ができます。つまり、慣れない作業に無駄な時間とお金をかけることなく、スムーズに会社設立ができるのです。

5-1.辻・本郷会社設立センターの強み

辻・本郷会社設立センターは、累計3万件以上の会社設立サポートの実績があります。そのため、法人化を検討した際に生じる多方面からの悩みに対応できます。 会社設立から創業初期にかけて発揮できる、当社の強みを簡単に紹介します。

- 長い年月をかけて集めてきた膨大な節税テクニックを駆使して、費用を限りなく抑えられる

- 忙しい創業期に手の回らない業務も丸投げ!あなたにしかできない業務に集中できる

- 最短2週間で会社設立!早くミスなく設立できる!

- 設立準備期間は顧問料なしでアドバイスを実施!不安なことを何でも聞ける

- 創業初期の資金調達も全力でサポートする

「もっと詳しく知りたい」「ほかにどんな実績があるの?」と思った方はこちらをご覧ください。

「拠点数・顧客数No.1!辻・本郷 税理士法人が会社設立で選ばれる15の理由」

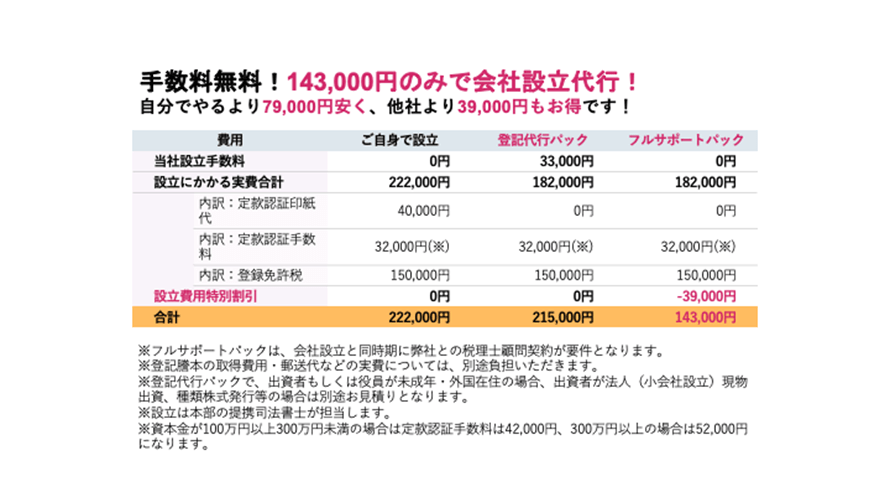

5-2.会社設立代行サービスを利用した場合の費用

こちらは、ご自身で設立をした場合と、辻・本郷会社設センターの設立代行サービスを利用した場合の比較です。フルサポートパックの場合、自分で会社設立するよりも79,000円、他社より39,000円も安く会社設立をすることができます。

また、設立後の顧問税理士もお得な費用で利用できます。

「顧問税理士の費用は?」「一度法人化の相談をしてみたい!」と思った場合は、ぜひ辻・本郷会社設立センター特設サイトをご覧ください。

わからないことは、WEB面談からでも相談できます。お気軽にお問い合わせください。

6.まとめ

本記事では、「個人事業主が法人化する目安はいくらから?」という疑問について、下記4点を解説しました。

- 法人化の目安は課税所得900万円以上

- 課税売上高1,000万円も目安のひとつだが、インボイス制度によって節税効果のないケースが増加

- ビジネスの展望によっては、所得と収入に関係なく法人化すべきケースもある

- 法人化の相談は、長期的な目線で節税アドバイスをくれる税理士がおすすめ

法人化の目安は個別の状況によるので、所得や収入だけでは判断できない部分も大きいです。

そのため、自身のケースではどうしたらよいか悩んだ場合は、ぜひ一度、辻・本郷会社設立センターへ相談してみてください。