法務局で会社設立登記が完了した後に、やることといえば何を思い浮かべるでしょうか。

いつまでにどんな手続きをどの機関で行えば良いのでしょうか。

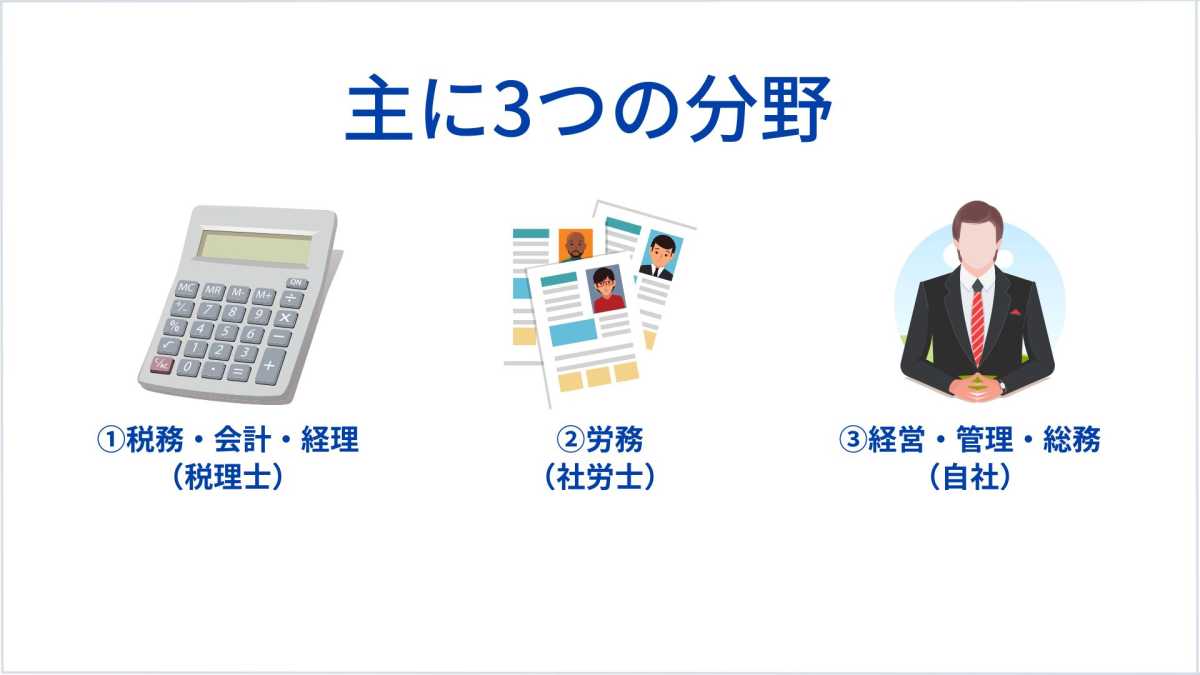

そんなお悩みに、この記事では①税務・会計・経理、②労務、③経営・管理・総務の3分野に分けて提出期限順に分かりやすく解説を行っています。

各手続きの適用が漏れていた場合、無駄な損失や無用なトラブルに巻き込まれる可能性があります。

例えば、税務に関して届出の提出漏れにより数十万円以上の損害を被る可能性(青色申告の承認申請書の提出漏れ等)があります。

また、労務に関して然るべき手続きを行っていないことにより従業員から労働基準監督署へ訴えられる可能性(労災、雇用保険の手続漏れ等)もあります。

各手続きについては、法務局で取得可能な「履歴事項全部証明書」や「印鑑証明書」が必要となります。当該書類を取得後に、漏れなく然るべき手続きを行い起業後のスタートダッシュに繋がれば幸いです。

目次

- はじめに そもそも会社設立とは?

- 1.会社設立後にやること 順番の目安一覧

- 2.概ね1ヶ月以内でやること

- 2-1 銀行口座の開設・・・速やかに

- 2-2 ネットバンキングの登録(任意)・・・速やかに

- 2-3 許認可申請(必要な場合)・・・速やかに

- 2-4 役員報酬の決定と臨時株主総会・・・速やかに

- 2-5 健康保険・厚生年金保険 新規適用届・・・事実発生から5日以内

- 2-6 健康保険・厚生年金保険 被保険者資格取得届・・・事実発生から5日以内

- 2-7 健康保険・国民年金 被扶養者(異動)届・・・事実発生から5日以内

- 2-8 国民健康保険の脱退手続き・・・健康保険適用後 速やかに

- 2-9 労働保険 適用事業報告書・・・労働者を使用する場合 速やかに

- 2-10 労働保険 保険関係成立届・・・保険関係の成立の翌日から10日以内

- 2-11 労働保険 概算保険料申告書・・・保険関係の成立の翌日から50日以内

- 2-12 雇用保険 適用事業所設置届・・・適用事業者になった翌日から10日以内

- 2-13 雇用保険 被保険者資格取得届・・・雇用日の翌日10日以内

- 2-14 法人設立届(都道府県事務所)・・・1ヶ月以内

- 2-15 法人設立届(市町村役場)・・・1ヶ月以内

- 2-16 法人設立届(税務署)・・・1ヶ月以内推奨(2ヶ月以内)

- 2-17 青色申告の承認申請書(税務署)・・・1ヶ月以内推奨(3ヶ月以内)

- 2-18 給与支払事務所等の開設届出(税務署)・・・1ヶ月以内

- 2-19 源泉所得税の納期の特例の承認に関する申請書(税務署)・・・任意

- 2-20 利用者識別番号(国税e-Tax)・・・任意

- 2-21 利用者識別番号(地方eLTAX)・・・任意

- 2-22 給与ソフトの選定・導入・・・概ね1ヶ月以内

- 2-23 勤怠ソフトの選定・導入・・・概ね1ヶ月以内

- 2-24 会計ソフトの選定・導入・・・概ね1ヶ月以内

- 2-25 領収書のフォーマット作成と保管ルール策定・・・概ね1ヶ月以内

- 2-26 請求書のフォーマット作成と保管ルール策定・・・概ね1ヶ月以内

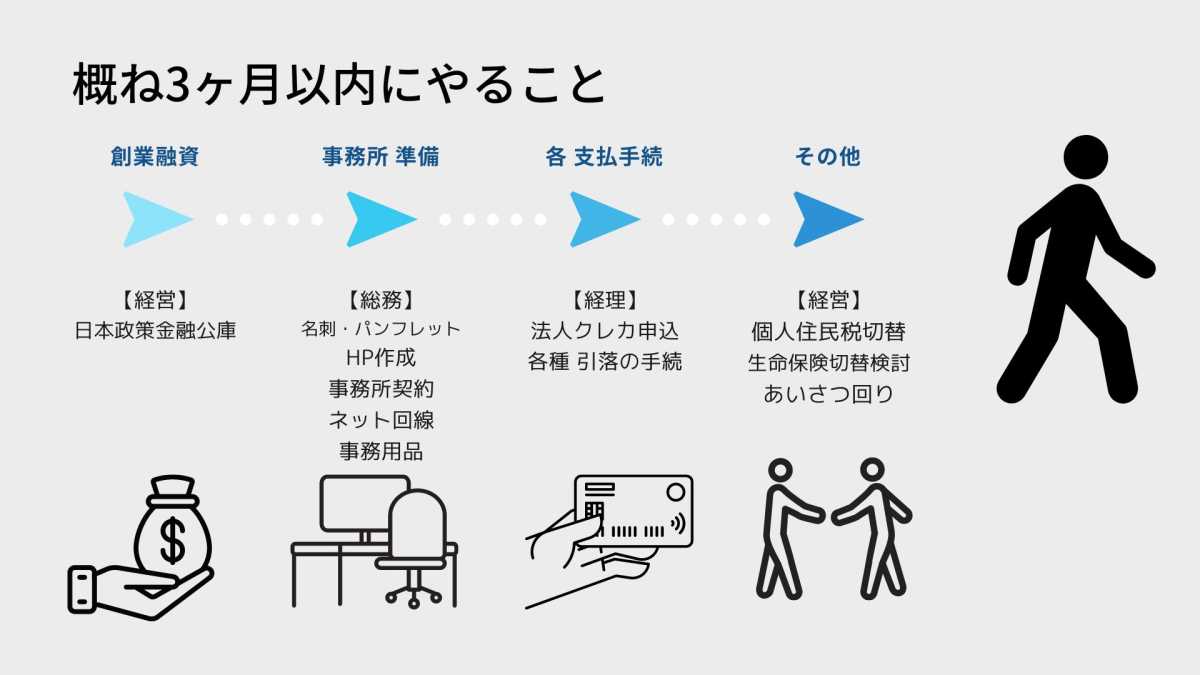

- 3.概ね3ヶ月以内にやること

- 4.個人事業を廃業し会社を設立した場合の手続きとやること(法人成り)

- 5.まとめ

はじめに そもそも会社設立とは?

会社設立とは、今日においては一般的に「株式会社」か「合同会社」を設立することで、個人ではなく会社(法人)として事業を行う組織を作ることをいいます。

会社設立には、個人事業主を行っていた者が行う「法人成り」と事業を行っていなかった者が新しく会社(法人)を設立する場合の2種類があります。

通常の会社設立と法人成りの違い

違いは今までの事業の引継ぎを行うか否かという点になります。法人成りの場合は、個人事業主時代の資産や負債を新しく設立した会社へ引き継ぐ作業が必要となります。例えば、車両や器具工具備品などの資産や、銀行からの借入金などの負債が該当します。

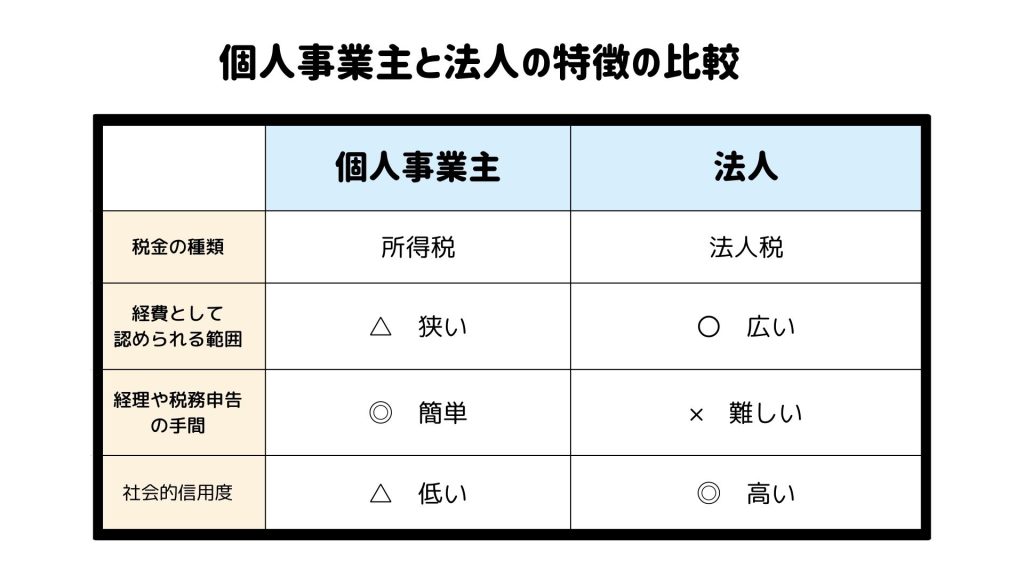

個人事業主と法人の特徴の比較

個人事業主と法人の違いは下記となります。

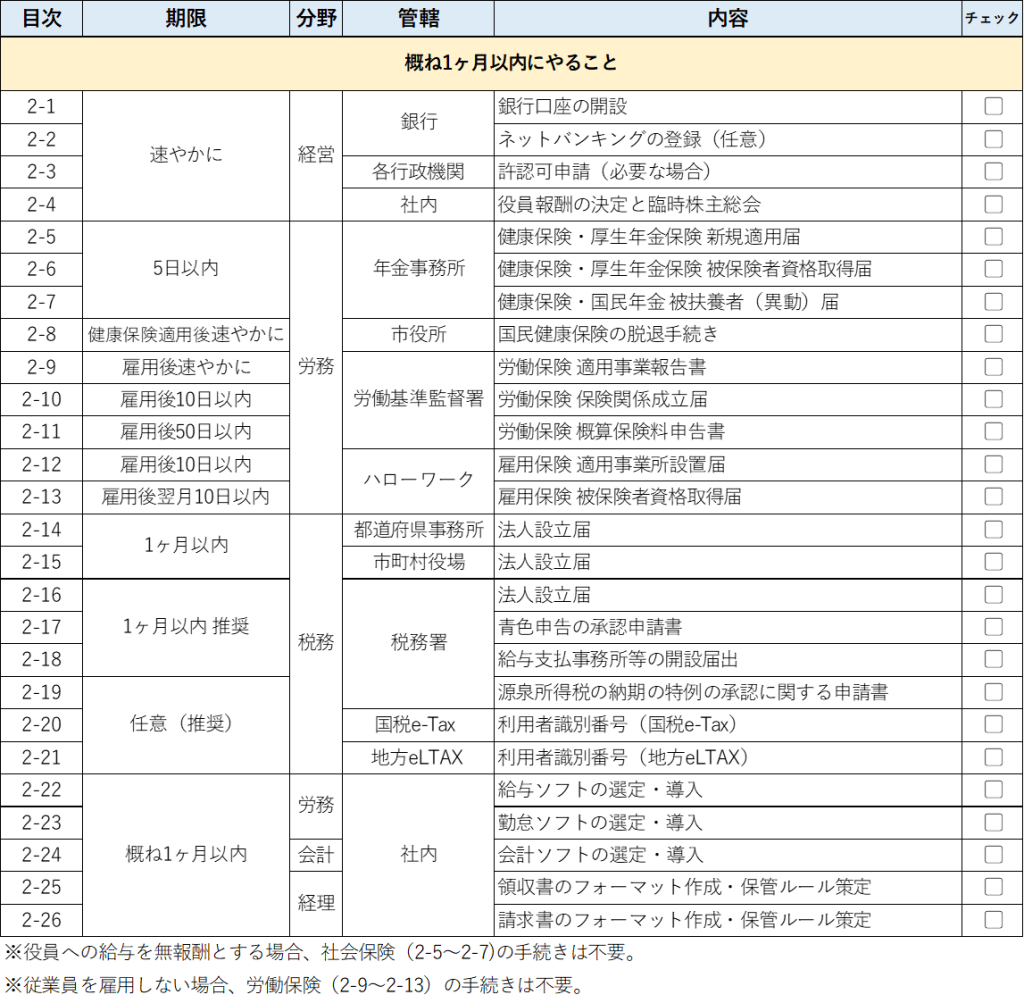

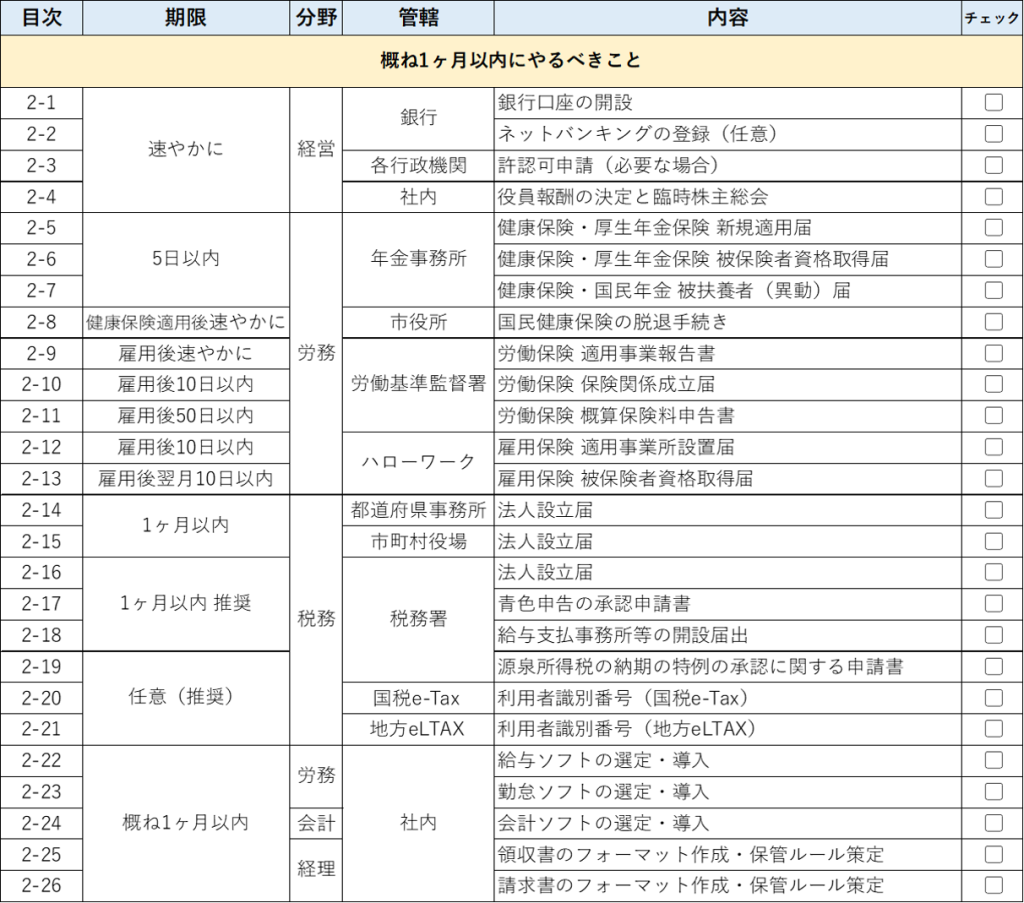

1.会社設立後にやること 順番の目安一覧

ダウンロード(チェックリスト(やること))

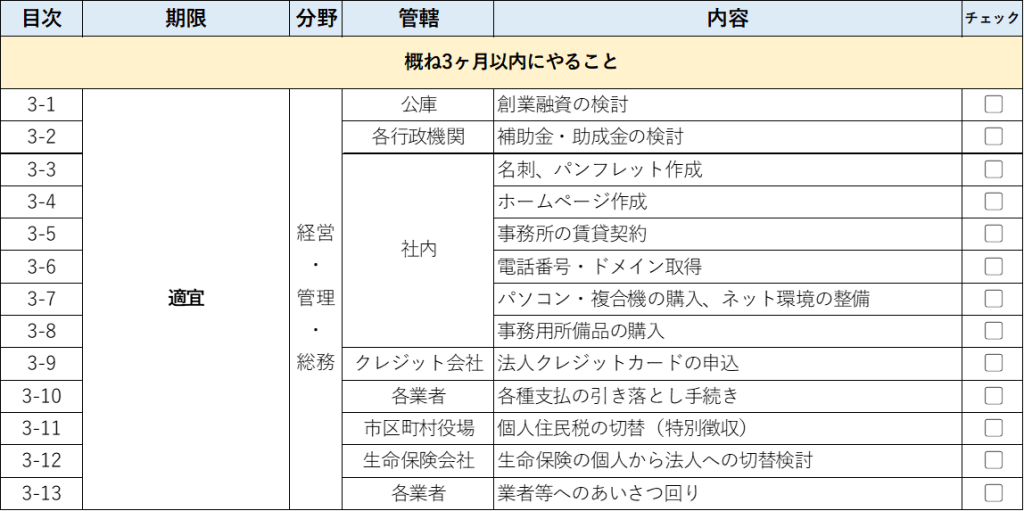

2.概ね1ヶ月以内でやること

概ね1ヶ月以内にやることについては、銀行口座の開設から始まり、労務・税務手続きなどの多岐にわたります。管轄が同じ手続きは、期限に関係なくまとめて行うと効率的です。

第2章 目次

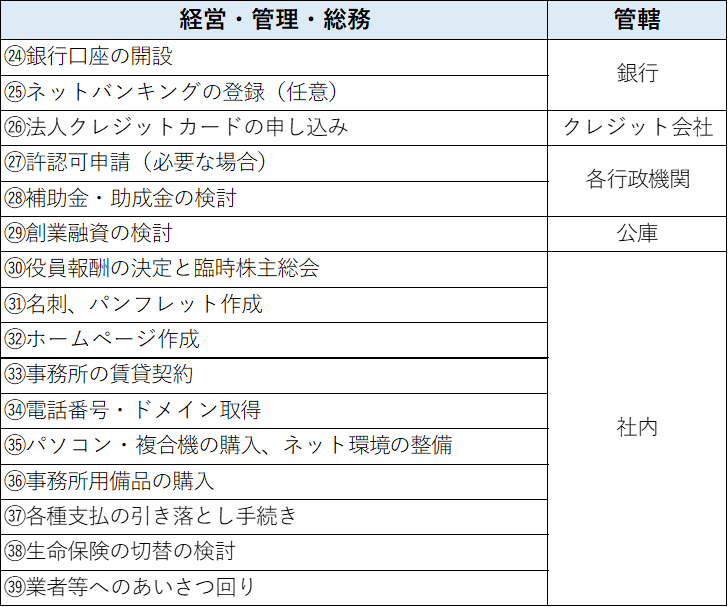

【経営・管理・総務】

【労務】

2-5 健康保険・厚生年金保険 新規適用届・・・事実発生から5日以内

2-6 健康保険・厚生年金保険 被保険者資格取得届・・・事実発生から5日以内

2-7 健康保険・国民年金 被扶養者(異動)届・・・事実発生から5日以内

2-8 国民健康保険の脱退手続き・・・健康保険適用後速やかに

2-13 雇用保険 被保険者資格取得届・・・雇用後翌月10日以内

【税務】

2-16 法人設立届(税務署)・・・1ヶ月以内 推奨(2ヶ月以内)

2-17 青色申告の承認申請書・・・1ヶ月以内 推奨(3ヶ月以内)

2-19 源泉所得税の納期の特例の承認に関する申請書・・・任意(推奨)

2-20 利用者識別番号(国税e-Tax)・・・任意(推奨)

2-21 利用者識別番号(地方eLTAX)・・・任意(推奨)

【ソフトの導入等(労務、会計・経理)】

【経営・管理・総務】

2-1 銀行口座の開設・・・速やかに

個人と異なり法人口座の開設には審査があり、一般的には2週間から1ヶ月程度の時間を要します。できる限り速やかに手続きを始めましょう。

現在では実店舗を持たないネット銀行も登場しています。ネット銀行の方が口座開設までの時間が比較的短いというメリットがありますが、公共料金の引き落としはできないなどのデメリットもあります。

可能であれば、ネット銀行と実店舗のある銀行の両方のお申し込みを推奨します。

期限:速やかに

提出先:銀行

必要書類:履歴事項全部証明書、定款、法人の印鑑証明書、代表者の身分証明書、

運営実態の分かる資料(請求書等)、法人設立届(2-16 参照)など ※銀行により様々

2-2 ネットバンキングの登録(任意)・・・速やかに

実店舗のある銀行の口座開設後は、ネットバンクの登録をお勧めします。

実店舗のある銀行でもネットでの振込、照会、総合振込機能といった利用(ネットバンク機能)が可能な銀行もあるので、登録をしておくと経理事務の手間が軽減されます。

ただし、ネット銀行に比べ利用料が高い傾向にあるので留意しましょう。

2-3 許認可申請(必要な場合)・・・速やかに

事業によっては許認可が必要な場合があります。

一定の業種については、行政機関の許認可を取得しなければ事業が行えません。

例えば、飲食業や、運送業、介護事業、警備業、建設業(一定の場合)などが上げられます。許認可が必要な業種については、速やかに許可申請を行いましょう。

2-4 役員報酬の決定と臨時株主総会・・・速やかに

役員報酬については、設立から3ヶ月以内に株主総会で決定する必要(税務上 定期同額給与の要件)があります。

なお、役員報酬を決定しないと社会保険(健康保険、厚生年金)の手続きが行えないため、できる限り速やかに決定することを推奨します。

役員報酬を株主総会で決定した後は臨時株主総会の議事録(議事録(役員報酬決定))を作成しておきましょう。議事録は税務調査時に提出を求められる場合があります。

また、社会保険料は非常に高額なため、役員報酬(給与)の手取りを計算する際に注意しましょう。

【ワンポイント! 社会保険料はいくら?!】

例:役員報酬を300,000円とした場合(令和5年3月分 東京都 40歳 扶養1名 甲欄)

給与計算:額面300,000円 ▲社会保険料 45,180 ▲源泉所得税5,140円 =天引後249,680円

社保支払額:90,360円 ※子ども・子育て拠出金(0.36%)考慮外

ポイント

・給与額面の約15%の天引が必要

・法人が日本年金機構へ支払う社会保険料の金額は給与額面の約30%(事業主も15%負担)。

・額面300,000円で約90,000円の支出(毎月)。

【協会けんぽ 令和5年度保険料額表】

https://www.kyoukaikenpo.or.jp/g7/cat330/sb3150/r05/r5ryougakuhyou3gatukara/

【国税庁 令和5年分 源泉徴収税額表】

https://www.nta.go.jp/publication/pamph/gensen/zeigakuhyo2022/02.htm

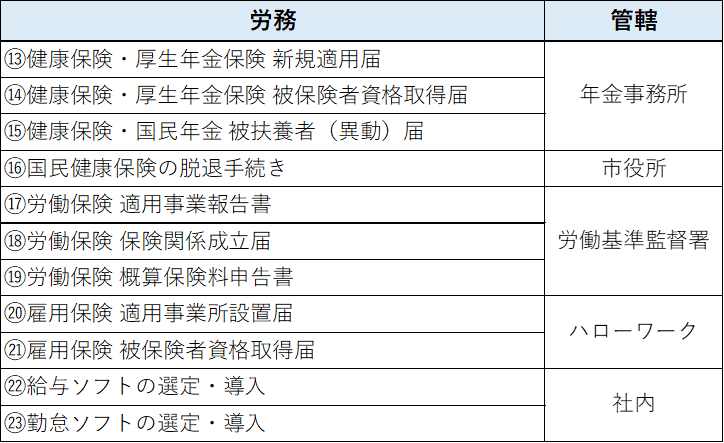

【労務】

会社設立後にする労務に関する手続きは大きくは①社会保険(健康保険・厚生年金保険)と②労働保険(労災保険、雇用保険)の2つとなります。

①社会保険については、代表者へ役員報酬を支払う場合または正社員を雇った場合に手続きが必要となります。②労働保険については従業員を雇用した場合に手続きが必要となります。

管轄は、健康保険・厚生年金保険は年金事務所(2-5~2-7)、労災保険は労働基準監督署(2-9~2-11)、雇用保険はハローワーク(2-12~2-13)となります。

2-5 健康保険・厚生年金保険 新規適用届・・・事実発生から5日以内

加入が必要となる事実(2-6に該当する被保険者がいる場合)が発生してから5日以内に手続きが必要となります。

期限:事実発生から5日以内

提出する人:強制適用(2-6被保険者に該当する者がいる場合)

提出先:管轄の年金事務所 又は 年金事務センター

必要書類:履歴事項全部証明書(原本)、法人番号指定通知書(コピー)

【日本年金機構 適用事業所と被保険者】 ※適用要件

https://www.nenkin.go.jp/service/kounen/tekiyo/jigyosho/20150518.html

【日本年金機構 新規適用の手続き】 ※手続方法

https://www.nenkin.go.jp/service/kounen/tekiyo/jigyosho/20150311.html

2-6 健康保険・厚生年金保険 被保険者資格取得届・・・事実発生から5日以内

加入義務のある被保険者がいる場合に5日以内に都度手続きが必要となります。

代表者へ役員報酬を支払う場合、正社員を雇用する場合、パートやアルバイトのうち所定労働時間が正社員の4分の3以上(一般的に週に30時間以上勤務)になる場合には加入義務があります。

期限:事実発生から5日以内

提出する人:代表者へ役員報酬を支払う場合 又は 適用義務のある従業員を雇った場合

提出先:管轄の年金事務所 又は 年金事務センター

必要書類:なし

【日本年金機構 従業員を採用したとき】※手続方法

https://www.nenkin.go.jp/service/kounen/todokesho/hihokensha/20140718.html

2-7 健康保険・国民年金 被扶養者(異動)届・・・事実発生から5日以内

社会保険の被保険者となった者に扶養者がいる場合には、5日以内に提出する必要があります。

扶養者の範囲は年収130万円未満(60歳以上の場合または障害厚生年金を受けられる程度の障害を有する者である場合は180万円未満)となります。

個人の所得税における扶養の範囲は年収103万円以下(給与収入のみ)となっており、同じ「扶養」であっても年収の基準が違うので注意しましょう。

期限:事実発生から5日以内

提出する人:被保険者に扶養者がいる場合

提出先:管轄の年金事務所 又は 年金事務センター

必要書類:扶養者により様々 ※届出書裏面「添付書類」参照

【日本年金機構 家族を被扶養者にするとき】※手続方法

https://www.nenkin.go.jp/service/kounen/todokesho/hihokensha/20141224.html

【ワンポイント! 年金事務所、年金事務センターどちらに提出すれば良い?!】

どちらでも良いのですが、下記のような違いがあります。

・年金事務センターへ提出をする方が手続きが早く完了できる。

・年金事務所であれば、書き方について相談することができる。

【日本年金機構 全国の事務センター一覧】※郵送先

https://www.nenkin.go.jp/service/kounen/todokesho/20150216.html

2-8 国民健康保険の脱退手続き・・・健康保険適用後 速やかに

サラリーマンとして勤めていた方が退職された場合には、健康保険(法人)から国民健康保険(個人)に切り替えをしている場合があります。

その場合には、市区町村役場にて国民健康保険の脱退手続きが必要となります。

また、前職の健康保険を任意継続している場合もあるでしょう。その場合は、協会けんぽで喪失の手続きが必要となります。

期限:健康保険適用後 速やかに

提出する人:国民健康保険を適用している者

提出先:市区町村役場

必要書類:国民健康保険証等 ※管轄により様々

【東京都 千代田区 国民健康保険(国保)のしくみと手続き】※手続方法

https://www.city.chiyoda.lg.jp/koho/kurashi/hoken/kenkohoken/kokuho.html

【協会けんぽ 任意継続被保険者資格喪失申出書】※手続き方法

https://www.kyoukaikenpo.or.jp/g2/cat240/r108/

【ワンポイント 法人と個人の社会保険の管轄

社会保険は名称や管轄が法人(会社)と個人で微妙に相違しているため紛らわしいです。

・法人 ←健康保険(年金事務所)、厚生年金保険(年金事務所)

・個人 ←国民健康保険(市区町村)、国民年金(年金事務所)

※なお、厚生年金適用後の国民年金については切替手続きは不要

2-9 労働保険 適用事業報告書・・・労働者を使用する場合 速やかに

労働基準法の適用を受ける事業所となった場合(業種を問わず、労働者を使用するに至った時)に、速やかに提出が必要となります。

期限:労働者を使用する場合 速やかに

提出する人:役員以外の従業員やパートを雇った時

提出先:管轄の労働基準監督署

【厚生労働省 様式第23号の2(第57条関係)】※届出書

https://jsite.mhlw.go.jp/hyogo-roudoukyoku/library/hyogo-roudoukyoku/other/files/n-roudou21.doc

2-10 労働保険 保険関係成立届・・・保険関係の成立の翌日から10日以内

労働者を1名以上雇った場合に保険関係の成立の翌日から10日以内に提出が必要となります。保険関係成立届けはネットからダウンロードできないため、労働基準監督署で取得する必要があります。

期限:保険関係の成立の翌日から10日以内

提出する人:役員以外の従業員やパートを雇った時

提出先:管轄の労働基準監督署

必要書類:労働保険概算保険料申告書(2-11)の写し、履歴事項全部証明書

【厚生労働省 労働保険の成立手続】※制度概要

https://www.mhlw.go.jp/www2/topics/seido/daijin/hoken/980916_2.htm

2-11 労働保険 概算保険料申告書・・・保険関係の成立の翌日から50日以内

労働者を1名以上雇った場合に労働保険の見込額を計算し納付するための申告書で、50日以内に提出が必要となります。こちらの届出も労働基準監督署で取得する必要があります。

また、概算の保険料を見込み納付しているだけなので、確定した保険料の申告作業が毎年必要となります(毎年7月10日までに労働保険の年度更新)。

期限:保険関係の成立の翌日から50日以内

提出する人:役員以外の従業員やパートを雇った時

提出先:管轄の労働基準監督署

必要書類:履歴事項全部証明書

【厚生労働省 概算保険料申告書の記入見本】

2-12 雇用保険 適用事業所設置届・・・適用事業者になった翌日から10日以内

労働基準監督署で届出の提出を行った後(2-9~2-11)にハローワーク(公共職業安定所)で必要な手続きです。

期限:適用事業者になった翌日から10日以内

提出する人:役員以外の従業員やパートを雇った時

提出先:管轄のハローワーク(公共職業安定所)

必要書類:履歴事項全部証明書、労働保険関係成立届(2-10)・確定保険料申告(2-11)の写し

事業実態を確認できる書類(請負契約書、納品・請求・領収書 等)など

【厚生労働省 雇用保険適用事業所設置届】※届出書ダウンロード

https://hoken.hellowork.mhlw.go.jp/assist/001000.do?screenId=001000&action=koyohotekiSetchiLink

【厚生労働省 雇用保険適用事業所設置届】※記入例

https://jsite.mhlw.go.jp/fukuoka-roudoukyoku/content/contents/000964916.pdf

2-13 雇用保険 被保険者資格取得届・・・雇用日の翌日10日以内

通常、上記の雇用保険 適用事業所設置届と同時に提出します。一般的には雇用保険の対象者は、1週間の所定労働時間が20時間以上の労働者が該当します。

期限:雇用日の翌日から10日以内

提出する人:役員以外の従業員やパートを雇った時(週20時間以上)

提出先:管轄のハローワーク(公共職業安定所)

必要書類:労働者名簿、出勤簿、雇用契約書(または労働条件通知書)、返信用封筒

【厚生労働省 事業主の行う雇用保険の手続】※概要と適用対象

https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/koyou_roudou/koyou/jigyounushi/page15.html

【厚生労働省 被保険者資格取得届】※届出書ダウンロード

https://hoken.hellowork.mhlw.go.jp/assist/001000.do?screenId=001000&action=koyohohiLicenceLink

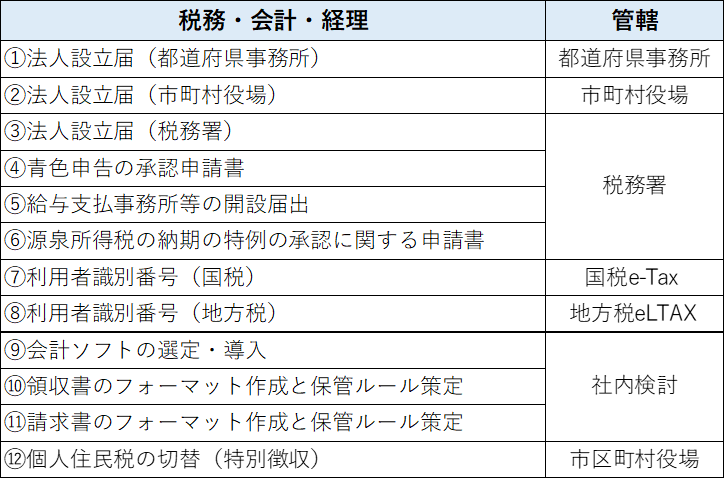

【税務】

会社設立後には法人設立届出書等を税務署などへ提出する必要があります。

法人の税務に関する管轄は、大別すると国(税務署)と地方(都道府県事務所、市町村役場)の2箇所となります。

また、提出方法は郵送と電子申告の2パターンがあり、電子申告を行う際には「利用者識別番号(2-20、2-21)」の取得が必要となります。

2-14 法人設立届(都道府県事務所)・・・1ヶ月以内

本店所在地の都道府県税事務所へ1ヶ月以内に提出が必要となります。

期限:1ヶ月以内

提出する人:全員(全ての内国普通法人等)

提出先:管轄の都道府県事務所

必要書類:履歴事項全部証明書、定款 など

【東京都主税局 事業を始めたとき】

2-15 法人設立届(市町村役場)・・・1ヶ月以内

本店所在地の市町村役場へも設立届の提出が必要となります(東京23区の場合は、地方税はまとめて都税事務所が管轄なので市区町村への提出は不要)。

期限:1ヶ月以内

提出する人:全員(全ての内国普通法人等)

提出先:管轄の市町村役場

必要書類:履歴事項全部証明書、定款 など

2-16 法人設立届(税務署)・・・1ヶ月以内推奨(2ヶ月以内)

法人を設立したら税務署へ設立日から2ヶ月以内に提出が必要となります。

税務署への法人設立届については口座開設時に提出を求める銀行が多いためできる限り早く提出することをお勧めします。

少しでも早く提出を行いたい場合は、後述する利用者識別番号を取得し電子申告にて提出することで最短即日で取得することも可能です。

期限:1ヶ月以内推奨(2ヶ月以内)

提出する人:全員(全ての内国普通法人等)

提出先:管轄の税務署

必要書類:定款

【国税庁 税務署の所在地などを知りたい方】※管轄の検索

https://www.nta.go.jp/about/organization/access/map.htm

【国税庁 内国普通法人等の設立の届出】※手続方法

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hojin/annai/1554_2.htm

【ワンポイント 法人番号とは?!】

・法人にとってのマイナンバーのようなもの

・法人の設立日以後、自動的に国税庁から法人番号の記載された「通知書」が発行

・履歴事項全部証明書に類似した「会社法人等番号」の記載があるが別物

・手続時に記入を求められることが多い番号で、通知書が見当たらない方は公表サイトで検索

【国税庁 法人番号公表サイト】

2-17 青色申告の承認申請書(税務署)・・・1ヶ月以内推奨(3ヶ月以内)

税制優遇を受けるために設立日から3か月以内に提出します。

期限:設立日から3ヶ月以内※

提出する人:任意(提出を強く推奨)

提出先:管轄の税務署

必要書類:特になし

【国税庁 青色申告書の承認の申請書】※手続方法

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hojin/annai/1554_14.htm

※期限について、第1期事業年度が極端に短い場合は留意(第1期の事業年度終了日の前日)

最も避けたいのは、第1期目の提出漏れです。

例えば、優遇税制の中に赤字が出た場合に翌期以降の黒字と相殺できる「欠損金の繰越控除」があります。

第1期は赤字の法人も多く、赤字を繰り越せないのは勿体ないです。

【ワンポイント 欠損金の繰越控除 効果】

(前提条件)

・第1期 利益 ▲100万円 ←赤字(欠損金)を翌期以降最大10年繰り越せる

・第2期 利益 100万円

・法人税等の税率:23%

(第2期の法人税等の比較)

・青色申告あり ←法人税等 0円 ※欠損金▲100万円を控除

・青色申告なし ←法人税等 23万円

※赤字でも最低限発生する法人税等(均等割:約7万円)考慮外

2-18 給与支払事務所等の開設届出(税務署)・・・1ヶ月以内

従業員への給与はもちろんのこと、役員へ報酬を支払う場合には1ヶ月以内に提出が必要です。

従業員の雇用がなく役員に対して無報酬であった場合にも、今後の提出漏れを防ぐために設立時に提出を行っておいた方が良いでしょう。

期限:1ヶ月以内(給与支払いを行う事務所などの開設から1カ月以内)

提出する人:役員又は従業員へ給与支給のある法人

提出先:税務署

必要書類:特になし

【国税庁 給与支払事務所等の開設の届出】※手続方法

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/annai/1648_11.htm

2-19 源泉所得税の納期の特例の承認に関する申請書(税務署)・・・任意

給与を支給する場合、一定の金額を超える(一般的に月額88,000円以上)と個人の税金である所得税を天引きする必要があります。

これを、源泉所得税といいます。原則として、源泉所得税は天引きして徴収した日の翌月に納付する義務となっています。

従業員が10名未満の法人については「納期の特例」という制度があります。

納期の特例を申請した場合には、半年に1回の納付となります(①1月~6月支給分←7月10日期限、②7月~12月支給分←1月20日期限)。毎月の事務負担を減らすために提出しておいた方が良いでしょう。

期限・提出する人:任意

提出先:税務署

必要書類:特になし

【国税庁 源泉所得税の納期の特例の承認に関する申請書】※手続方法

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/annai/1648_14.htm

【国税庁 令和5年分 源泉徴収税額表】※概要

https://www.nta.go.jp/publication/pamph/gensen/zeigakuhyo2022/02.htm

【ワンポイント 源泉所得税は給与以外にも発生する?!】

・給与を支給する以外にも源泉所得税を納付する義務を負う場合がある。

・設立後に発生する可能性が高いもの

個人事業の士業(司法書士、社労士、税理士、弁護士等)に対する報酬の支払

個人事業主に対する「原稿料」や「デザイン料」の報酬の支払

・納付漏れの多い税目のため、無駄な延滞税等が発生しないようにしっかりと納付しましょう

【国税庁 源泉徴収が必要な報酬・料金等とは】

https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2792.htm

2-20 利用者識別番号(国税e-Tax)・・・任意

税務署への電子申告を利用する場合に提出します。紙で郵送提出するより電子申告の方が早いため、こちらが主流となっています(大法人は電子申告が義務化されています)。

期限・提出する人:任意

提出先:税務署

必要書類:特になし

【e-Tax 開始届(法人用)新規】※手続方法

2-21 利用者識別番号(地方eLTAX)・・・任意

都道府県事務所、市町村役場への電子申告を利用する場合に提出します。国税とは別に提出する必要があります。

【ワンポイント 税務署の受領印はなくて大丈夫?!】

・電子申告の場合には税務署の受領印はない

・その代わりに電子送信後に「受信通知(旧名称:メール詳細)」が発行される

・税務書類の提出を求められた場合は、必ず「受信通知」も提出する

【ソフトの導入等(労務・会計・経理)】

ソフトの導入については、補助金が活用できる場合があるので、先に「3-2」をご一読下さい。

2-22 給与ソフトの選定・導入・・・概ね1ヶ月以内

役員報酬や従業員の給与を計算するために給与ソフトの選定・導入の検討が必要です。

給与明細等をエクセルなどのフォーマットで作成することも可能です。

ただ、社会保険料や雇用保険料、源泉所得税など天引項目の計算が非常に複雑で保険料や税率が毎年改定されるので、給与ソフトの導入を推奨します。

現在では、社会保険料等の天引項目を改定があるたびに自動更新してくれるクラウド上の給与ソフトも登場しています。

2-23 勤怠ソフトの選定・導入・・・概ね1ヶ月以内

従業員の勤怠を管理するために必要となります。

給与ソフトとの連携が可能な勤怠ソフトを選択すると給与計算が効率的に行なえます。

従業員が少ない事業所は、ソフトの導入を行わず、出勤・退勤・休憩時間等を記載した簡易的な出勤簿で管理をしている法人もいます。

2-24 会計ソフトの選定・導入・・・概ね1ヶ月以内

法人を設立した場合、事業の年度末に決算作業をする必要があります。

決算作業を行うためには日々の取引を仕訳として入力し帳簿を作成しておかなければなりません。

決算で慌てて1年分の入力をすることがないように、早い段階で会計ソフトを選定し導入を行っておいた方が良いでしょう。万が一、決算が遅れた場合には青色申告の承認が取り消されてしまうケースもあります(2事業年度連続して期限内に申告書の提出がない時)。

現在では、ネットバンクやクレジットカードを会計へ連携することができるソフト(一般的にクラウド会計と呼ぶ)もあります。効率的に会計入力が行えるソフトを選定しましょう。

2-25 領収書のフォーマット作成と保管ルール策定・・・概ね1ヶ月以内

売上を現金で回収する場合は、領収書を作成し相手方に渡さなければなりません。

現在では、ほとんどが通帳への入金によって売上を回収しますが、稀に現金で受け取ることもあるでしょう。現金取引は、税務調査時に厳しくチェックされる可能性が高い取引です。

市販の領収書を利用するか、またはフォーマットを作成し領収書を保管しておきましょう。

【領収書に必要な5つの記載事項】

①取引年月日(領収日)

②発行者の氏名、住所

③受領者名

④受領金額

⑤但し書き(取引内容)

※受領金額が5万円を超える場合は金額に応じて収入印紙を貼付して消印する必要あり

2-26 請求書のフォーマット作成と保管ルール策定・・・概ね1ヶ月以内

売上を得意先に請求する際には請求書が必要となります。請求書の書式には決まりはないのですが、下記の①~⑤の内容を記載するのが一般的です。

【請求書に必要な5つの記載事項】

①取引先(相手)の氏名または名称

②請求書作成者(自社)の氏名または名称

③取引年月日(請求日)

④取引内容

⑤取引金額

【更に適格請求書(インボイス)の要件を満たすためには下記が必要】

⑥適格請求書(インボイス)発行事業者の登録番号

⑦軽減税率の対象である旨の表記

⑧税率ごとに区分して合計した対価の額及び適用税率

⑨税率ごとに区分した消費税額等

【必須ではないが記載しておいた方が良い事項】

⑩請求書番号

⑪振込の期限

⑫振込先の口座

⑬振込手数料の負担者(相手or自社)

適格請求書発行事業者の登録番号は税務署に申請することで取得できます。

ただし、提出をしない方が有利なケースもあるので、専門である税理士に相談することを推奨します。

【国税庁】適格請求書発行事業者の登録申請手続

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hojin/annai/invoice_01.htm

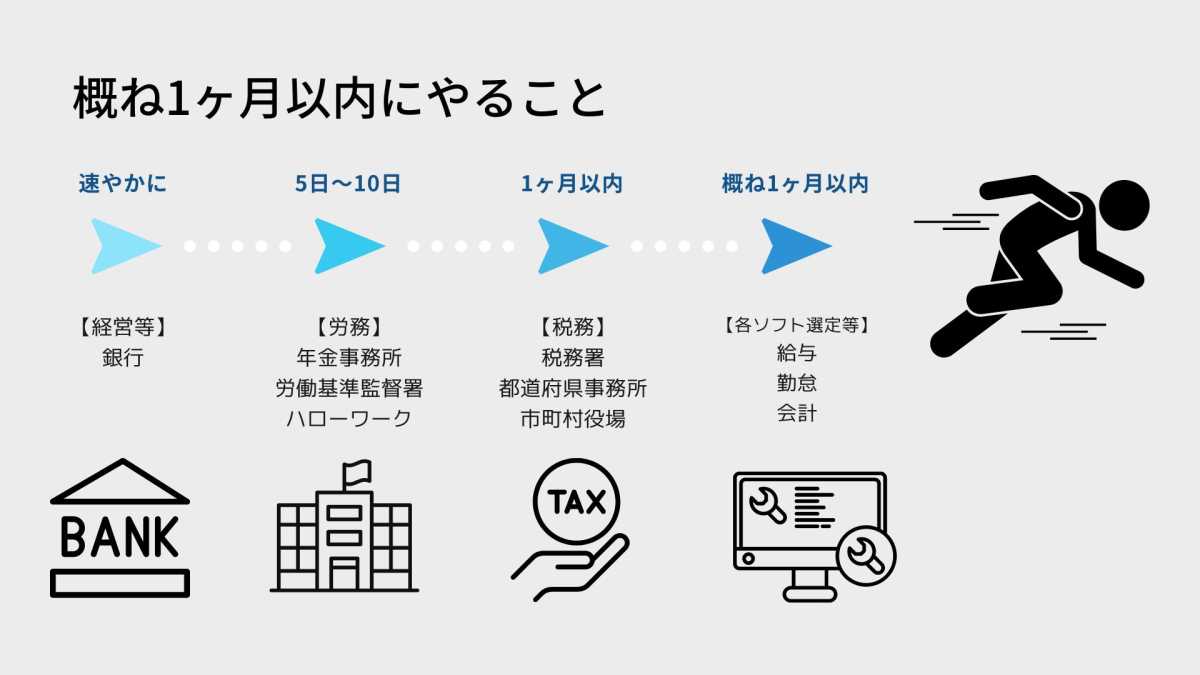

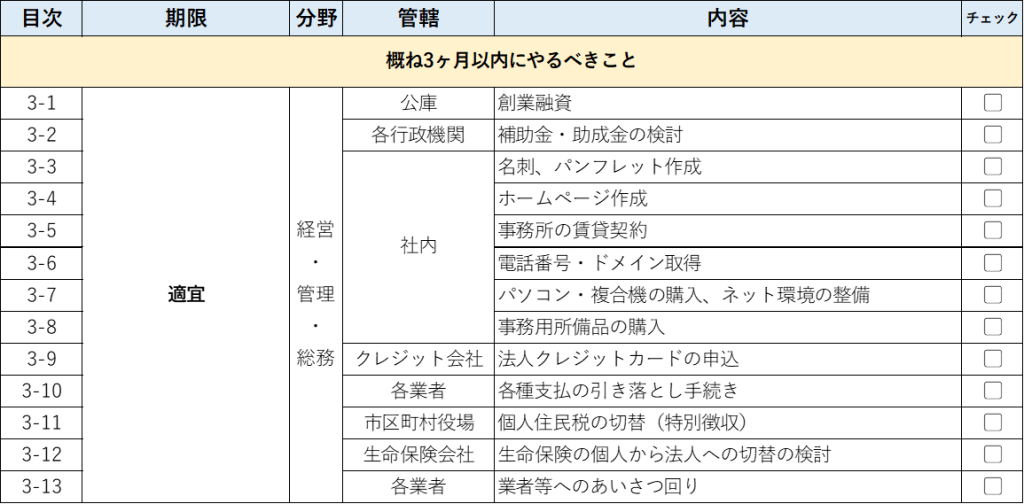

3.概ね3ヶ月以内にやること

創業融資や補助金・助成金の検討、事務所開設、名刺・パンフレット・ホームページの作成など、やることは沢山あります。

創業者によっては無借金経営を目指す方や、自宅兼事務所としてスタートする方、既に得意先があるのでホームページ等の作成は不要と考えられる方もいるかと思います。

経営される社長様のご判断となりますが、一般的に設立後に検討を行う法人が多い事項をまとめていますので参考にしてみてください。

第3章 目次

【経営】

【総務】

【経理】

【経営】

3-1 創業融資の検討

会社設立後は創業融資を検討してみましょう。設立後には事務所の契約(敷金・礼金)や内装工事など想定以上に出費があるものです。

また、従業員を正社員で雇用した場合、売上がなかったとしても当然のことながら毎月の給与を支払う義務が生じます。

創業時の融資は、銀行ではなく政府系金融機関である「日本政策金融公庫(公庫)」へ申し込むことが一般的です。公庫は、新しい産業を生み、育てることを目的としているため起業家への融資に積極的です。

3-2 補助金・助成金の検討

会社設立後に発生する経費(ソフト導入費)や従業員の雇用に関してなど、利用できる補助金等は様々です。申請に関しては、自分自身で行うか、税理士・社労士等の士業や補助金等を専門に行うコンサル会社に頼まれる方もいます。

地域限定の補助金等もあるため、補助金等に特化した専門のコンサル会社に相談をすることをお勧めします。

3-3 名刺、パンフレット作成

会社設立後の営業で欠かせないのが名刺とパンフレットです。会社のロゴを作成してくれる業者もあります。会社の顔となるので専門業者への依頼も検討しましょう。

3-4 ホームページ作成

企業の信頼度アップや営業のため、また求人募集の役割としてホームページを作成する方がいます。初期費用や運営・更新の労力が発生しますが、前向きに検討してみても良いでしょう。

3-5 事務所の賃貸契約

最初はコストを抑えて事務所兼自宅として事業を始める方もおられますが、心機一転 事務所を構えて売上拡大をお考えの経営者もおられるでしょう。

賃借料は毎月の高額な固定費の1つになりますので、まずは、しっかりとした不動産会社を選定し、立地やオフィスの雰囲気等を考慮し自社にあった物件を選択しましょう。

また、現在はレンタルオフィスを事務所として使用する方もいます。レンタルオフィスは複数の利用者に提供される専用スペースの一つを契約して利用するので、費用を大きく抑えることができます。

3-6 電話番号・ドメイン取得

新しい会社専用の電話番号、ドメインを取得します。最初は携帯電話でスタートされる方もおられますが顧客からの信用獲得のため固定電話を設置する方もいます。

ドメインとは、インターネット上の住所のことでwebサイト等がどこにあるかを判別するためのものです。会社用のメールアドレス、ホームページを作成する際にこのドメインが必要となります。

3-7 パソコン・複合機の購入、ネット環境の整備

会社を運営するうえでパソコンと複合機(コピー機)は必需品といえます。

見積書や請求書の作成、ネット銀行の利用、日々の会計記帳、各資料の印刷やスキャンによる紙資料のデータ化など、パソコンや複合機はビジネスにおいて利用頻度の高いものです。

ネット環境の整備も必要です。現在ではWEB会議の利用頻度も増えているため、自社のビジネスに合った環境整備(回線速度や通信料等を考慮)が必要です。

3-8 事務所用備品の購入

オフィス家具や事務用品の購入も必要です。机、いす、棚などのオフィス家具や、筆記用具、文房具、印刷用品、封筒などの事務用品等 必要なものは沢山あります。

レンタルオフィスを利用する場合は、備え付けのオフィス家具等があるので出費はおさえられるでしょう。

3-9 法人クレジットカード申込

現金取引は日々の会計入力業務において負担が増大する要因の一つです。極力現金ではなくクレジットカードの利用をお勧めします。

また、法人の経費を個人のクレジットカードで利用をすると税務調査時に私用ではないかと指摘される可能性があります。公私混同を防ぐためにも法人クレジットカードを利用しましょう。

3-10 各種支払の引き落とし手続き

毎月支払の発生する利用料は、口座引き落としや法人クレジットカード払いへ変更しましょう。総務や経理業務を効率化し、本業に集中できる環境を整えましょう。

3-11 個人住民税の切替(特別徴収)

個人の税金に住民税というものがあります。個人住民税は市区町村が税金を「徴収」する方法として、「普通徴収」と「特別徴収」の2種類があります。

普通徴収は「個人から直接徴収する方法」で特別徴収は「法人から間接的に徴収する方法」です。法人が徴収を行う特別徴収が原則的な取り扱いです。

雇われていた会社を退職した際に普通徴収に切替っている個人住民税を、設立後法人で特別徴収へ切り替える手続きが可能です。

設立後に切替手続きを行わず個人で直接納付している場合でも、新しい法人で年末調整をするタイミング(市区町村へ給与支払報告書を提出)で新年度の個人住民税の切替を行うことも可能です。

3-12 個人の生命保険の切替検討

個人で加入している生命保険は法人に切り替えたほうが有利な場合があります。

税務面では、個人(所得税)の場合は最大12万円までの控除しか受けられませんが、法人(法人税)の場合は支払額の全額が経費となる生命保険もあります。

また、法人で借入を行う経営者は万が一の時に返済できるように法人契約で生命保険に加入することをお勧めします(企業防衛の観点)。

3-13 業者等へのあいさつ回り

準備が整ったら挨拶回りに行きましょう。これまで取引を行っていたお客様やこれからお世話になる可能性のある会社に対して、新たに開業したことを認知してもらうために必要です。

実際に訪問しなくても、挨拶状(案内状)を作成し郵送したり、メールで挨拶を行う方もいます。最初に訪れる最高の営業チャンスなので意欲的に行いましょう。

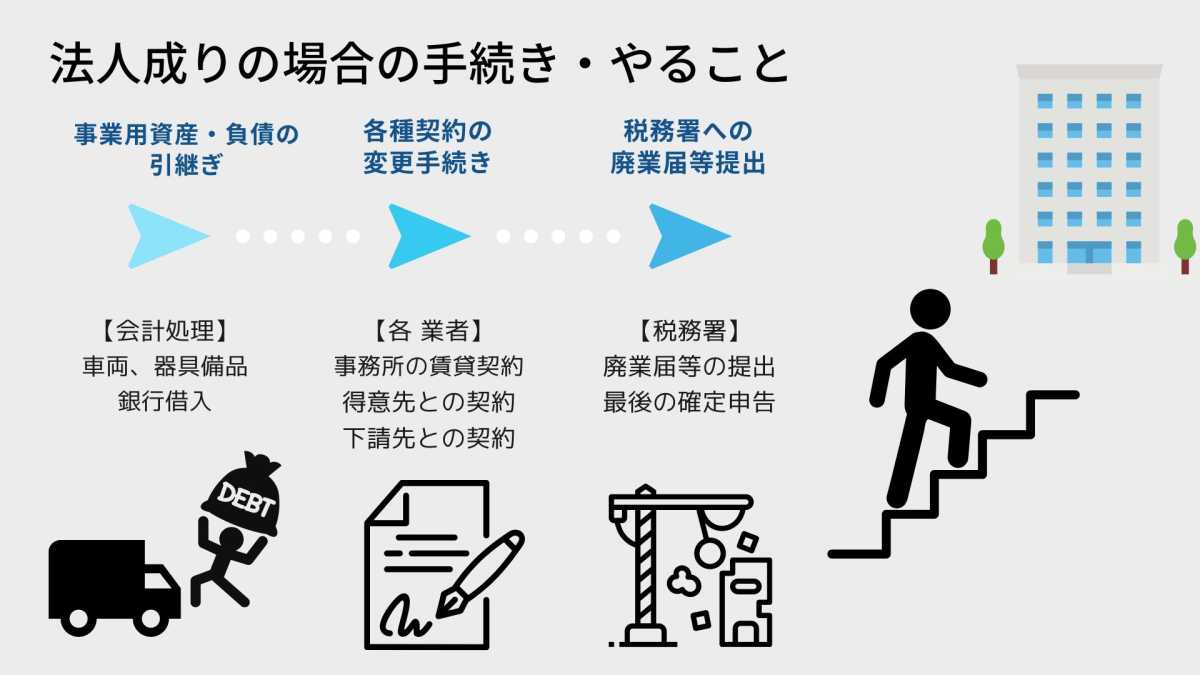

4.個人事業を廃業し会社を設立した場合の手続きとやること(法人成り)

個人事業を廃業し会社を設立した場合には、税務署への廃業手続きや各契約を法人に切り替える必要があります。また、1月1日から会社設立までの期間については、個人での確定申告も必要となります。

第4章 目次

【総務・経理】

【税務】

4-1 事業用資産・負債の引継ぎ・・・速やかに

個人事業として使用していた車両や器具備品などの資産は継続して法人が使用することになるでしょう。この資産を引き継ぐ処理としては、一般的には売却と賃貸の2パターンがあります。

一般的には時価で個人から法人へ売却します。車両を売却するのであれば更に名義変更の手続き(車検証の所有者を会社名義に変更)もする必要があります。

また、負債の引き継ぎについてはローンや銀行借入れが該当するでしょう。個人としては、ローン会社や銀行へ新設した法人へ引き継ぎたい旨の相談を行います。

詳しくは、末尾の「【実践的】法人成りの4つの資産引継ぎ方法事例や注意点まで解説」のサイトをご覧ください。

4-2 各契約の変更手続き・・・速やかに

各契約について個人事業から新設法人への契約変更が必要となります。

【主な変更手続き】

・事務所、駐車場などの賃貸契約

・水道光熱費の契約

・リース契約

・得意先との契約(法人に変更になる旨の通知等)

・下請先との契約(法人に変更になる旨の通知等)

4-3 消費税の事業廃止届(税務署)・・・速やかに

消費税を申告していた場合には税務署へ届け出る必要があります。

期限:速やかに

提出する人:個人事業で消費税申告を行っていた者

提出先:管轄の税務署

【国税庁 事業廃止届出手続】※手続方法

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shohi/annai/1461_06.htm

4-4 個人事業の廃業届(税務署)・・・1ヶ月以内

個人事業を廃業したことを税務署へ1ヶ月以内に届出を提出する必要があります。

期限:法人で事業の開始等の事実があってから1ヶ月以内

提出する人:個人事業の確定申告を行っていた方

提出先:管轄の税務署

【国税庁 個人事業の開業届出・廃業届出等手続】※手続方法

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/annai/04.htm

4-5 給与支払事務所等の廃止届出書(税務署)・・・1ヶ月以内

従業員や事業専従者へ給与を支払っていた場合には税務署へ廃業から1ヶ月以内に届出書を提出する必要があります。

期限:廃止の事実があった日から1ヶ月以内

提出する人:給与を支給していた個人事業主

提出先:税務署

【国税庁 給与支払事務所等の開設・移転・廃止届出書】※手続方法

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/annai/1648_11.htm

4-6 事業税の事業廃止届出書(都道府県税事務所)・・・1ヶ月以内

都道府県税事務所に個人事業税を納付している場合には、その自治体に廃業から1ヶ月以内に提出する必要があります。

期限:廃業の事実があった日から1ヶ月以内

提出する人:個人事業税を納付していた者

提出先:都道府県税事務所

【東京都主税局】事業を始めたとき・廃止したとき(東京都の場合)

https://www.tax.metro.tokyo.lg.jp/scene/index05.html#L2

4-7 所得税の青色申告取りやめ届出書(税務署)・・・翌年の3月15日

所得税の青色申告を行っていた場合には税務署へ翌年の3月15日までに届出書を提出する必要があります。

期限:翌年の3月15日

提出する人:青色申告を提出していた者

提出先:税務署

【国税庁 所得税の青色申告の取りやめ手続き】※手続方法

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/annai/23200008.htm

4-8 個人事業の確定申告(税務署)・・・翌年の3月15日

1月1日から個人事業を廃止した日までの期間については確定申告をする必要があります。消費税の課税事業者である場合には、消費税の申告も行う必要があります。

法人成りの税務・会計処理について、複雑な論点が多数あるため可能であれば専門家(税理士)に相談することをお勧めします。

期限:翌年の3月15日

提出する人:個人事業所得の確定申告を行っていた者

提出先:税務署

【最終の確定申告をするポイント】

・売上と経費を設立後と前で区切る

・会社設立に使った経費をしっかりと区別する

・資産や負債の引継ぎがある場合の処理を行う

・事業税がある場合は「個人事業税の見越控除」を検討する

5.まとめ

【会社設立後にやることの順番の目安】

【分野別にした場合の一覧】

会社設立後のやることについて理解できましたでしょうか。意外にやることが多いと感じられた方も多いでしょう。

概ね1ヶ月以内にやることは重要な届出等の提出が多く、漏れなく手続きをする必要があります。

概ね3ヶ月以内にやることは必須ではないですが今後の会社運営のために、一度検討してみましょう。

個人事業を廃業し会社を設立した場合(法人成り)にもやることがありますので、忘れずに行いましょう。

ここでは、設立後にやることをご紹介しましたが、通年ですこと、例えば税務であれば決算作業・法人税申告書作成、労務であれば労働保険の年度更新があります。

開業の準備で手が回らないという方は、今後の通年作業も見越して専門家を検討してみてはいかがでしょうか。