「会社設立時でも融資をしてくれる金融機関ってあるんだろうか?」

「創業融資って、どこから借りるのが良い?」

「信用も実績もない会社設立時でも融資ってしてくれるの?」

会社設立にあたり、どこに融資の依頼をすればいいか悩む方は多いでしょう。

結論からいうと、会社設立時の融資は、

| (1)日本政策金融公庫の「創業融資」か (2)自治体による「制度融資」のどちらかがおすすめです。 |

その中でも特に、日本政策金融公庫の「新創業融資制度」は条件が合えばぜひ利用するべきです。

なぜならば、担保・無保証・連帯保証人が不要の制度のため、リスクを抑えて創業できるからです。

この記事では、会社設立時(創業時)に使える創業融資や制度融資について、詳しく解説していきます。

| この記事を読むと分かること ・会社設立時の融資は「日本政策金融公庫」か「自治体による制度融資」がおすすめ ・条件を満たすなら、無担保・無保証人の「新創業融資制度」が基本となる ・使えない場合は、会社設立時に利用できる制度融資(地方自治体)も検討 ・融資と併せて、返済義務がない「補助金・助成金」も最大限活用しよう |

さらに後半では、会社設立時の融資を成功させるポイントも解説します。

読み終わる頃には、会社設立時に利用できる融資についての必要な情報を一通り得られるはずです。ぜひ最後までお読みください。

目次

1. 会社設立時の融資は「公庫融資」か「制度融資」がおすすめ

会社設立時の融資は、実績や信用がなくても借りることができる「日本政策金融公庫の融資」または「自治体による制度融資」のどちらかがおすすめです。

1-1. 「公庫融資」「制度融資」とは

「公庫融資」とは、日本政策金融公庫が行っている融資のことです。日本政策金融公庫は、国の政策に基づいて、法律や予算で決められた範囲で融資をおこなっている政府金融機関です。

一方で「制度融資」とは、創業支援や地域経済発展などの目的で、都道府県や市区町村の自治体が提供している融資のことをいいます。自治体が中心となり、信用保証協会と金融機関が連携して融資が実行されます。

「公庫融資」も「制度融資」も、民間の銀行のように利益を追求するのではなく、日本や地域の経済的発展を支えることを目的に、積極的に融資しているのが特徴です。

1-2. 公庫や自治体なら実績がなくても融資してくれる

通常、会社が金融機関から融資を受けるためには、会社の信用や実績が必要となります。設立したばかりの会社は、通常の融資では審査が通らないのが実情です。

そこで、会社設立時には、国や自治体が「創業・スタートアップを支援するため」に行っている融資を選ぶのがベストな選択肢となります。

【通常の融資との違い(比較表)】

| 創業融資や制度融資 | 通常の融資 | |

| 対象 | 創業前または 創業後、 一定期間までの方が対象 | 誰でも利用可能 |

| 審査対象 | 事業計画書の内容や過去の経験、 自己資金の有無などが見られる | 決算書の内容や実績が 審査の中心となる |

| 担保・保証 | 無担保・無保証の融資制度あり | 担保や代表者保証が必要 |

2. 会社設立の融資は無担保・無保証人の「新創業融資制度」が基本

会社設立時に使える融資の制度として最もおすすめなのが、日本政策金融公庫の「新創業融資制度」です。実績がなくても、原則、無担保・無保証人で融資を受けられます。

【新創業融資制度(日本政策金融公庫)の概要】

| 融資限度額 | 3,000万円(うち運転資金1,500万円) |

| 利用できる人 | 新たに事業を始める人、または事業開始後に税務申告を2期終えていない人 |

| 担保・保証人 | 原則不要 |

| 自己資金 | 創業資金総額の10分の1以上の自己資金がある人 (創業または1期終えていない人の場合) |

| 基準利率 | 年利2.24%~3.20%(令和5年6月1日時点) |

| 返済期間 | 各融資制度で定める返済期間以内 |

利用できる条件、メリット、デメリットを詳しく解説していきます。

2-1. 新創業融資制度を利用できる条件

新創業融資制度を利用できる対象となるのは、新たに事業を始める方、または、事業を開始して税務申告を2期終えていない方です。

また、自己資金についても要件があります。

創業または事業開始後1期以内の場合、創業資金総額(事業に使用する予定の資金)の10分の1以上の自己資金が必要です(創業時に確認できることが条件)。

ただし、現在の企業と同じ業種の事業を始める場合などには、自己資金の要件は不要です。

2-2. 新創業融資制度のメリット

新創業融資制度の最大のメリットは、無担保・無保証人で融資を受けられる点です。担保も連帯保証も要らないため、リスクを最小限に抑えた借金が可能です。

また、申請してから融資がおりるまでのスピードが約1カ月~1カ月半程度であり、一般的な融資制度よりも早いというメリットもあります。

2-3. 新創業融資制度のデメリット

新創業融資制度のデメリットとしては、担保も保証人も不要なため、基準利率が高めに設定されているという点があります。

【日本政策金融公庫の融資制度の基準利率一覧】

新創業融資制度

| 新創業融資制度 (無担保・無保証人) | 基準利率:年利2.24%~3.20% |

| 担保を不要とする融資の場合 | 基準利率:年利1.94%~2.90% |

| 担保を提供する融資の場合 | 基準利率:年利0.99%~2.55% |

※利率は全て令和5年6月1日時点の利率を掲載しています。

2-4. 新創業融資制度は全ての創業者におすすめの融資

利率は少し高めですが、担保も連帯保証も不要で事業資金を借りることができるこの制度は、全ての創業者におすすめの融資制度といえます。

新しく事業を始めて会社を設立する場合には、まずはこの融資を検討しましょう。

ただし、個人事業主から「法人成り」する場合など、事業開始から2期を過ぎている場合にはこの制度は使えません。その場合には、以下で紹介する別の融資制度も検討してみてください。

3. 会社設立時に使える日本政策公庫の創業融資まとめ

2章で紹介した「新創業融資制度」以外にも、会社設立時(事業開始後おおむね7年以内)に使える日本政策金融公庫の創業融資制度があります。

【事業開始後おおむね7年以内に使える日本政策金融公庫の融資制度一覧】

| 新規開業資金 | 融資限度額:7,200万円(うち運転資金4,800万円) 基準利率:年利0.99%~2.55% |

| 女性、若者/シニア起業家支援資金 | 新規開業資金よりも利率が優遇される 対象:女性または35歳未満か55歳以上の方 特別利率:年利0.34%~2.15%(条件による) |

| 再挑戦支援資金 | 新規開業資金よりも利率が優遇される+返済期間が長い 対象:廃業歴を持つ個人などが新たに事業を始める場合 特別利率:年利0.34%~2.15%(条件による) |

| 中小企業経営力強化資金 | 新規開業資金よりも利率が優遇される 対象:中小企業の会計に関する基本要領を適用している方など 特別利率:年利0.59%~2.15%(条件による) |

| 創業支援貸付利率特例制度 | 各融資制度の利率が優遇される 対象:事業開始後、税務申告を2期を終えていない方 利率:各融資制度で定める利率-0.65% |

| 設備資金貸付利率特例制度(全国版) | 各融資制度の利率が優遇される 対象:5年間で2%以上の付加価値額の伸び率が見込まれる設備投資を行う方 利率:各融資制度で定める利率-0.5%(融資日から2年間) |

| 設備資金貸付利率特例制度(東日本版) | 各融資制度の利率が優遇される 対象:福島の特定エリアで設備投資を行う方(融資日から2年間) 利率:各融資制度で定める利率-0.5% |

※利率は、令和5年6月1日時点の利率を掲載しています。

それぞれ、対象者や融資限度額に違いがあるため、以下では概要を解説していきます。

3-1. 新規開業資金

新規開業資金(日本政策金融公庫)は、幅広い人の創業・スタートアップを支援するための制度です。

事業開始後おおむね7年以内の方なら使えるため、個人事業主から7年以内に法人成りして会社を設立する方も利用できます。

【新規開業資金(日本政策金融公庫)の概要】

| 融資限度額 | 7,200万円(うち運転資金4,800万円) |

| 利用できる人 | 新たに事業を始める方、または事業開始後おおむね7年以内の方 |

| 担保・保証人 | 必要 |

| 自己資金の要件 | なし |

| 基準利率 | 担保を提供する融資を利用される方 年利0.99%~2.55%(令和5年6月1日時点) |

| 返済期間 | 各融資制度で定める返済期間以内 |

なお、女性、若者(35歳未満)、シニア(55歳以上)、創業に再チャレンジする方などは、上記の基準利率よりも安い「特別利率」が設定されている制度を利用できるのでそちらも確認しましょう。

3-2. 女性、若者/シニア起業家支援資金

「女性、若者/シニア起業家支援資金」とは、女性・若者(35歳未満)・シニア(55歳以上)の創業・スタートアップを支援するための制度です。

新規開業資金(日本政策金融公庫)と概要は同じですが、利率が優遇されて安くなります。

【女性、若者/シニア起業家支援資金(日本政策金融公庫)の概要】

| 融資限度額 | 7,200万円(うち運転資金4,800万円) |

| 利用できる人 | 新たに事業を始める方、または事業開始後おおむね7年以内の方のうち 女性または35歳未満か55歳以上の方 |

| 担保・保証人 | 必要 |

| 自己資金の要件 | なし |

| 特別利率 | 担保を提供する融資を利用される方 条件により、特別利率A・B・C・Dが適用 【特別利率A】年利0.59%~2.15%(令和5年6月1日時点) 【特別利率B】年利0.35%~1.90%(令和5年6月1日時点) 【特別利率C】年利0.30%~1.65%(令和5年6月1日時点) 【特別利率D】年利0.34%~1.60%(令和5年6月1日時点) |

| 返済期間 | 設備資金:20年以内 運転資金:7年以内 |

特別利率は、年齢の他、「認定されている創業塾や創業セミナーなどを受けた方」や「技術・ノウハウに新規性がみられる方」などの複数の条件によって決まります。

この制度を使うと利率が安くなるため、女性・若者(35歳未満)・シニア(55歳以上)に該当する方はぜひ活用しましょう。

3-3. 再挑戦支援資金(再チャレンジ支援融資)

「再挑戦支援資金(再チャレンジ支援融資)」とは、廃業歴があるなど創業に再チャレンジする方の創業・スタートアップを支援するための制度です。

新規開業資金(日本政策金融公庫)と概要は同じですが、特別利率を使え、通常よりも返済期間が長くなります。

【再挑戦支援資金(日本政策金融公庫)の概要】

| 融資限度額 | 7,200万円(うち運転資金4,800万円) |

| 利用できる人 | 新たに事業を始める方、または事業開始後おおむね7年以内の方のうち、 次の全てに該当する方 ・廃業歴等を有する個人または廃業歴等を有する経営者が営む法人であること ・廃業時の負債が新たな事業に影響を与えない程度に整理される見込み等であること ・廃業の理由・事情がやむを得ないもの等であること |

| 担保・保証人 | 必要 |

| 自己資金の要件 | なし |

| 特別利率 | 担保を提供する融資を利用される方の場合 条件により、特別利率A・B・C・Dが適用 【特別利率A】年利0.59%~2.15%(令和5年6月1日時点) 【特別利率B】年利0.35%~1.90%(令和5年6月1日時点) 【特別利率C】年利0.30%~1.65%(令和5年6月1日時点) 【特別利率D】年利0.34%~1.60%(令和5年6月1日時点) |

| 返済期間 | 設備資金:20年以内 運転資金:15年以内 |

過去に事業を立ち上げた経験がある方は、この制度の条件に当てはまるか確認してみましょう。

3-4. 中小企業経営力強化資金

「中小企業経営力強化資金」とは、中小会計を適用する方の創業・スタートアップを支援するための制度です。

新規開業資金(日本政策金融公庫)と概要は同じですが、利率が優遇されて安くなります。

【中小企業経営力強化資金(日本政策金融公庫)の概要】

| 融資限度額 | 7,200万円(うち運転資金4,800万円) |

| 利用できる人 | 新たに事業を始める方、または事業開始後おおむね7年以内の方のうち、 ・「中小企業の会計に関する基本要領」または「中小企業の会計に関する指針」を適用しているまたは適用する予定の方 ・自ら事業計画書の策定を行い、中小企業等経営強化法に定める認定経営革新等支援機関による指導および助言を受けている方 |

| 担保・保証人 | 必要 |

| 自己資金の要件 | なし |

| 特別利率 | 担保を提供する融資を利用される方の場合 【特別利率A】年利0.59%~2.15%(令和5年6月1日時点) |

| 返済期間 | 設備資金:20年以内 運転資金:7年 |

この制度を利用したい方は、定められている認定支援機関に「中小企業経営力強化資金を利用したい」という意思を伝えて相談し、事業計画書などのサポートを受けると良いでしょう。

3-5. 創業支援貸付利率特例制度

創業支援貸付利率特例制度は、創業または事業開始後2期未満の方について、利率を優遇する制度のことです。

【創業支援貸付利率特例制度(日本政策金融公庫)の概要】

| 融資限度額 | 各融資制度で定める融資額限度額 |

| 利用できる人 | 新たに事業を始める方、または 事業開始後税務申告を2期終えていない方 |

| 利率 | 各融資制度で定める利率-0.65% ※雇用の拡大を図る場合には、各融資制度で定める利率-0.9% |

| 返済期間 | 各融資制度で定める返済期間以内 |

この制度は、各種融資制度とセットで使えるものです。条件に合致する方は、日本政策金融公庫に相談する際に、利率が低くなることを確認してみましょう。

3-6. 設備資金貸付利率特例制度(全国版)

設備資金貸付利率特例制度(全国版)は、設備投資を行う方が利用できる制度です。

【設備資金貸付利率特例制度(全国版)(日本政策金融公庫)の概要】

| 融資限度額 | 各融資制度で定める融資額限度額 |

| 利用できる人 | 一般貸付・特別貸付・小規模事業者経営改善資金・生活衛生貸付で設備資金を利用予定の方のうち、5年間で2%以上の付加価値額の伸び率が見込まれる設備投資を行う方 |

| 利率(年) | 各融資制度で定める利率-0.5%(融資日から2年間) ※利率の下限は0.3% |

| 返済期間 | 各融資制度で定める返済期間以内 |

この制度は、新規開業資金と併用することも可能です。設備投資を目的としている方は、活用を検討してみましょう。

3-7. 設備資金貸付利率特例制度(東日本版)

設備資金貸付利率特例制度(東日本版)は、福島県の特定エリアを対象に、復興支援として利用できる制度です。

【設備資金貸付利率特例制度(東日本版)(日本政策金融公庫)の概要】

| 融資限度額 | 各融資制度で定める融資額限度額 |

| 利用できる人 | 以下の融資制度で設備資金を利用予定の方のうち、 福島の特定エリアで雇用の維持または拡大を伴う設備投資を行う方 (1)一般貸付(2)特別貸付 (3)小規模事業者経営改善資金 (4)生活衛生貸付 (5)東日本大震災復興特別貸付 |

| 利率(年) | 各融資制度で定める利率-0.5%(融資日から2年間) ※利率の下限は0.3%(一部制度は0.05%) |

| 返済期間 | 各融資制度で定める返済期間以内 |

出典:日本政策金融公庫|設備資金貸付利率特例制度(東日本版)

福島県の方は、この制度が対象になるかどうか条件を確認してみましょう。

4. 会社設立時に利用できる制度融資(地方自治体)

日本政策金融公庫と合わせて、会社設立時の融資として検討したいのが、地方自治体による制度融資です。

「制度融資」とは、創業支援や地域経済発展などの目的で、都道府県や市区町村の自治体が提供している融資のことをいいます。自治体が中心となり、信用保証協会と金融機関が連携して融資が実行されます。

制度融資の金利は安く設定されており、金融機関からの通常の融資よりも低金利で融資を受けることができます。

制度融資の金利や借入期間、目的などは自治体によって異なりますが、会社設立時や創業時に使える制度融資も多く存在しています。

例えば東京都では、「女性・若者・シニア創業サポート事業」という融資制度を行っています。

【女性・若者・シニア創業サポート事業(東京都)の概要】

融資限度額

| 融資限度額 | 1,500万円以内(運転資金のみは750万円以内) |

| 利用できる対象 | ・女性・若者(39歳以下) ・シニア(55歳以上)かつ ・東京都内で創業の計画がある方、または創業後5年未満の方 ・地域の需要や雇用を支える事業 |

| 担保 | なし |

| 保証人 | 法人は法人代表者(原則)、個人事業主は不要 |

| 返済期間 | 10年以内(据置期間3年以内) |

| 利率(年) | 固定金利1%以内 |

| 返済期間 | 各融資制度で定める返済期間以内 |

会社を設立する場所の自治体に問い合わせて、制度融資の内容を確認してみましょう。

5. 返済義務がない「補助金・助成金」も最大限活用しよう

会社設立時の融資を検討する場合には、同時に助成金や補助金も積極的に活用しよう。なぜならば、こうした助成金や補助金は、原則として「返済義務がない」からである。

以下に、会社設立時に使える助成金・補助金の一覧をまとめたので、ぜひ参考にしてください。

【会社設立時に使える助成金・補助金の一覧表】

| 設立前に申し込める 助成金・補助金 | ・創業者向け助成金・補助金(都道府県別) ・地域中小企業応援ファンド(スタート・アップ型) ・NEDO スタートアップ企業支援 ・事業承継 ・引継ぎ補助金(経営革新) |

| 設立後に申し込める 助成金・補助金 | ・小規模事業者持続化補助金 ・IT導入補助金 ・ものづくり・商業 ・サービス生産性向上促進補助金 ・キャリアアップ助成金 地域雇用開発助成金(地域雇用開発コース) |

なお、さらに詳しい内容を「【2024年】会社設立でお得な助成金・補助金一覧|申請方法付き 」で解説しているので、ぜひ参考にしてください。

6. 会社設立時の融資を成功させる3つのポイント

ここまで会社設立時に利用できる融資について解説しましたが、ここからは融資を成功させるポイントについて解説します。

会社設立時の融資を成功させるポイントは、(1)会社設立の仕方、(2)事業計画書などの事前準備、そして(3)専門家のサポートの3つです。

6-1.【ポイント1】融資審査に通りやすい会社を設立する

設立したばかりの会社が希望額の融資を得られるかどうかは実は、会社の設立手続きの時点で、ある程度決まってしまいます。

「融資ができない事業目的が含まれている」「資本金に不適切な部分がある」などという問題があると、融資の審査に大きくマイナスになってしまうからです。

融資審査に通りやすい会社設立のポイントは以下です。

【融資審査に強い会社設立のポイント】

| 項目 | 融資に強くするために対策できること |

| 資本金 | 資本金が少なすぎると融資してもらえない(融資額は自己資金の2倍 まで) →設立時の資本金はできるだけ多めに用意しよう |

| 事業目的 | 融資対象外となる業種が含まれていると、融資を受けられない可能性がある (農業・金融業・医療業・公序良俗に反するものなど) →事業目的に上記のようなものが含まれないよう気をつけよう |

| 会社の本店住所 | 会社の本店の場所によって、自治体ごとに受けられる制度融資が変わる →できるだけ有利な条件で借りられる自治体を本店の場所にしよう |

| 役員構成 | 融資審査では役員の信用調査も行われる →信用上の問題(破産歴など)がない人物を役員にしよう |

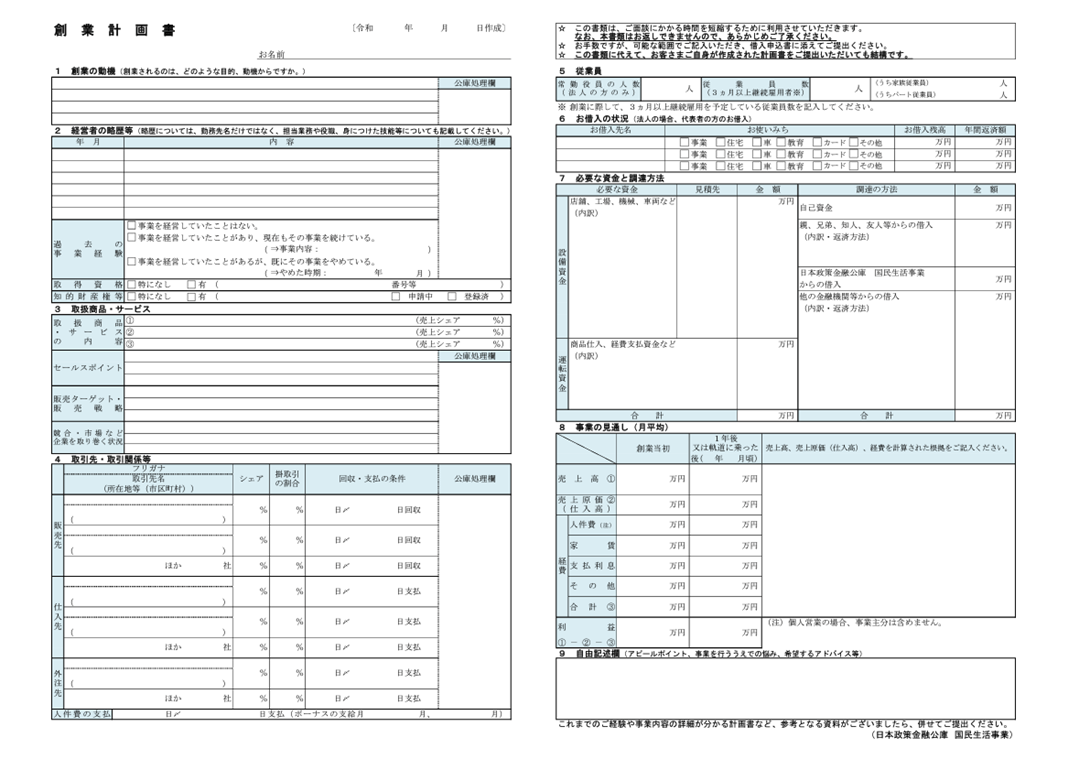

6-2.【ポイント2】事業計画書(創業計画書) の内容にこだわる

信用や実績がまだ無い会社設立時の融資では、「いかに事業計画がしっかりしているか」が融資がおりるポイントとなります。

日本政策金融公庫の創業融資を受ける場合、創業計画書や月別収支計画書を提出し、その内容をもとに審査が行われます。

| 創業計画書に書くべき内容 ・会社設立にあたっての想い ・今回の事業につながる経営者の経歴 ・差別化できるセールスポイント ・販売戦略やターゲット ・経営者の借入の状況 ・必要な資金と調達方法 ・事業の見通しなど |

創業融資の審査では、経営者の経験や能力、返済できる可能性が重点的に見られます。このあたりがしっかり伝わる創業計画書を作ることが大切です。

6-3.【ポイント3】税理士など専門家のサポートを受ける

会社設立時の融資を成功させるためには、税理士など専門家のサポートを受けることも重要です。

創業融資を受ける時の審査通過率は50~60%ほどといわれています。しかし、税理士など専門家のサポートを受けると、審査通過率は90%程度までアップします。

※辻・本郷 税理士法人が融資サポートに入った場合の審査通過率は●%です。

7. 会社設立時の融資成功に専門家サポートが欠かせない3つの理由

会社設立時の融資を成功させたいならば、税理士などの専門家に相談することをおすすめします。

その理由は、専門家のサポートを受けることで、融資審査に強い会社設立が可能となり、審査に通りやすい事業計画書を作成でき、その他の設立サポートも受けられるからです。

その結果として、会社設立時の融資の審査通過率を大幅にアップできるのです。

それぞれについて詳しく解説していきます。

7-1. 融資審査に強い会社設立のアドバイスをもらえる

「6-1.【ポイント1】融資審査に通りやすい会社を設立する」で解説した通り、融資の審査通過率は、会社設立時にある程度決まります。

資本金や事業所の住所、役員の構成など、融資の金額や通過率に影響する項目があるからです。

専門家はこうした「審査に通りやすい会社設立の特徴」や、逆に「こういう登記をしてしまうと融資に落ちる可能性がある」という情報を熟知しています。

そのため、専門家のサポートを受けることで、融資に強い会社設立のアドバイスをもらうことが可能です。

7-2. 融資審査に向けた事業計画書や面談のアドバイスをもらえる

信用や実績が通常の融資と違い、創業融資は「経営者のこれまでの経験」や「事業計画の見通し」などが評価を決めるポイントとなります。

創業融資サポートを得意とする税理士に依頼することで、融資先との面談に提出する事業計画書の作成や、面談時の受け答えなどのアドバイスをもらうことが可能です。

利用する融資が日本政策金融公庫なのか自治体の制度融資なのかによっても、書くポイントは異なってきます。

実績や経験が豊富な専門家に依頼することで、融資先に大いにアピールできる事業計画書を作成できます。

7-3. 融資以外にも会社設立に関するさまざまなサポートを受けられる

会社設立時には、場合によっては融資以外の資金調達方法が必要になることがあります。専門家に相談すれば、融資以外の選択肢についてもアドバイスをもらえます。

例えば、返済義務がない助成金や補助金、投資家やベンチャーキャピタルからの出資などがあります。

会社設立に詳しい専門家はこうした資金調達方法を熟知しているため、さまざまな提案を行うことが可能です。

8. 相談先に迷ったら国内最大規模の「辻・本郷 税理士法人」におまかせください

ここまで、会社設立時の融資を成功させるためには専門家のサポートが欠かせないことを解説してきました。相談先に迷っている方は、ぜひ辻・本郷税理士法人にご相談ください。

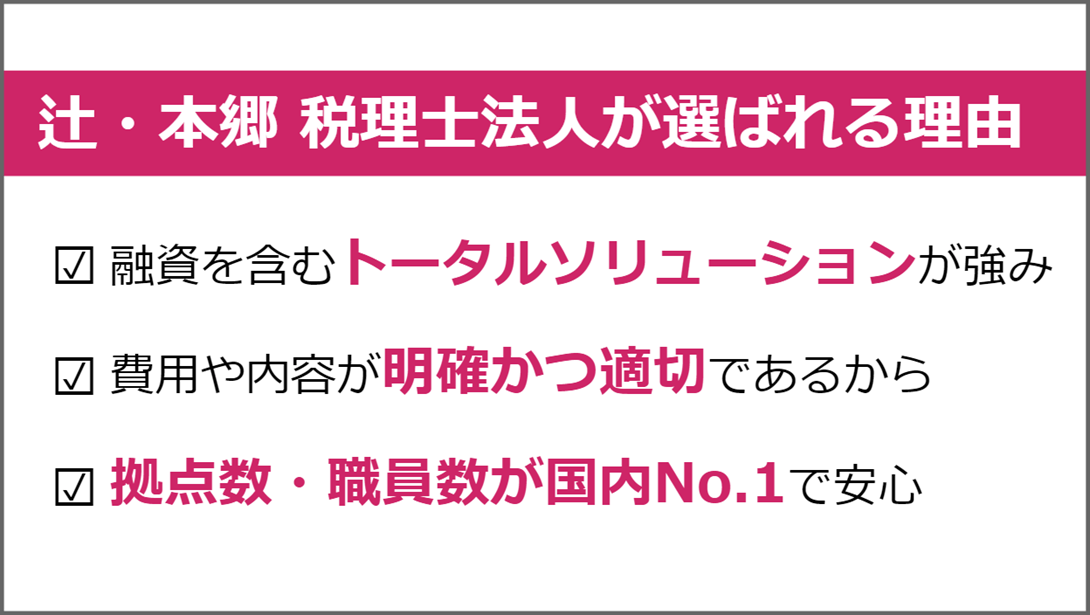

会社設立サポートを謡うサービスは多々ありますが、辻・本郷 税理士法人が選ばれるポイントは、以下の3つです。

ポイント1:融資を含むトータルソリューションを受けられる

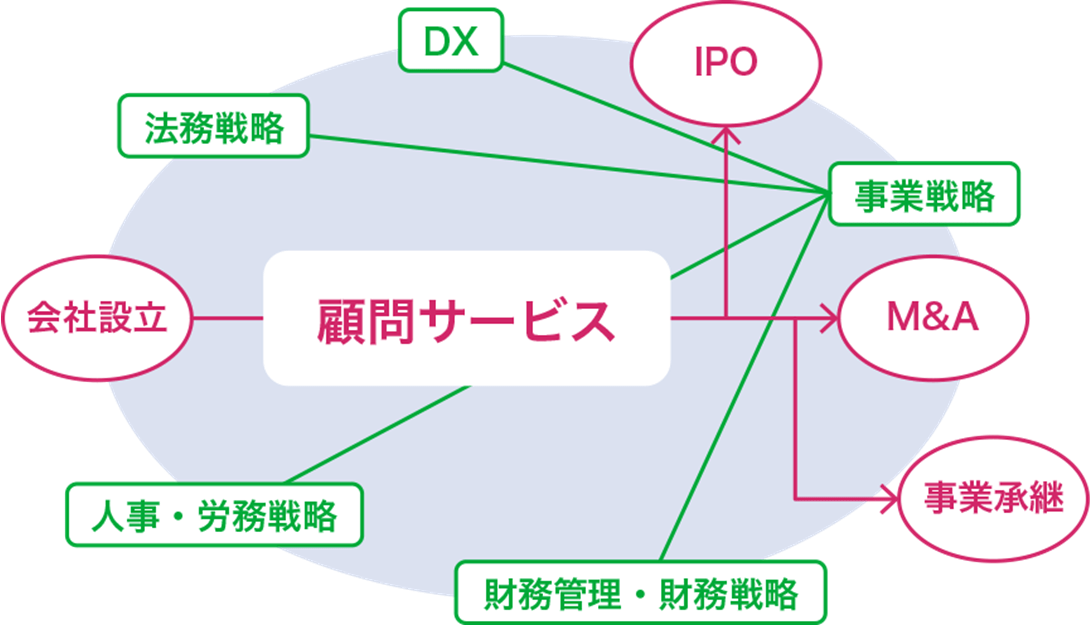

辻・本郷税理士法人は、単なる会社設立に留まらない戦略型トータルソリューションを強みとしています。

創業時の融資を始めとした「財務戦略」はもちろん、人事・労務戦略、事業戦略、DXなどあらゆる企業の悩みに寄り添ってサポートさせていただいています。

会社は、設立して終わりではありません。設立した後の顧問契約も含めて、経営者さまと二人三脚で税務や法務、財務、人事までサポートさせていただきます。

ポイント2:費用や内容が明確かつ適切

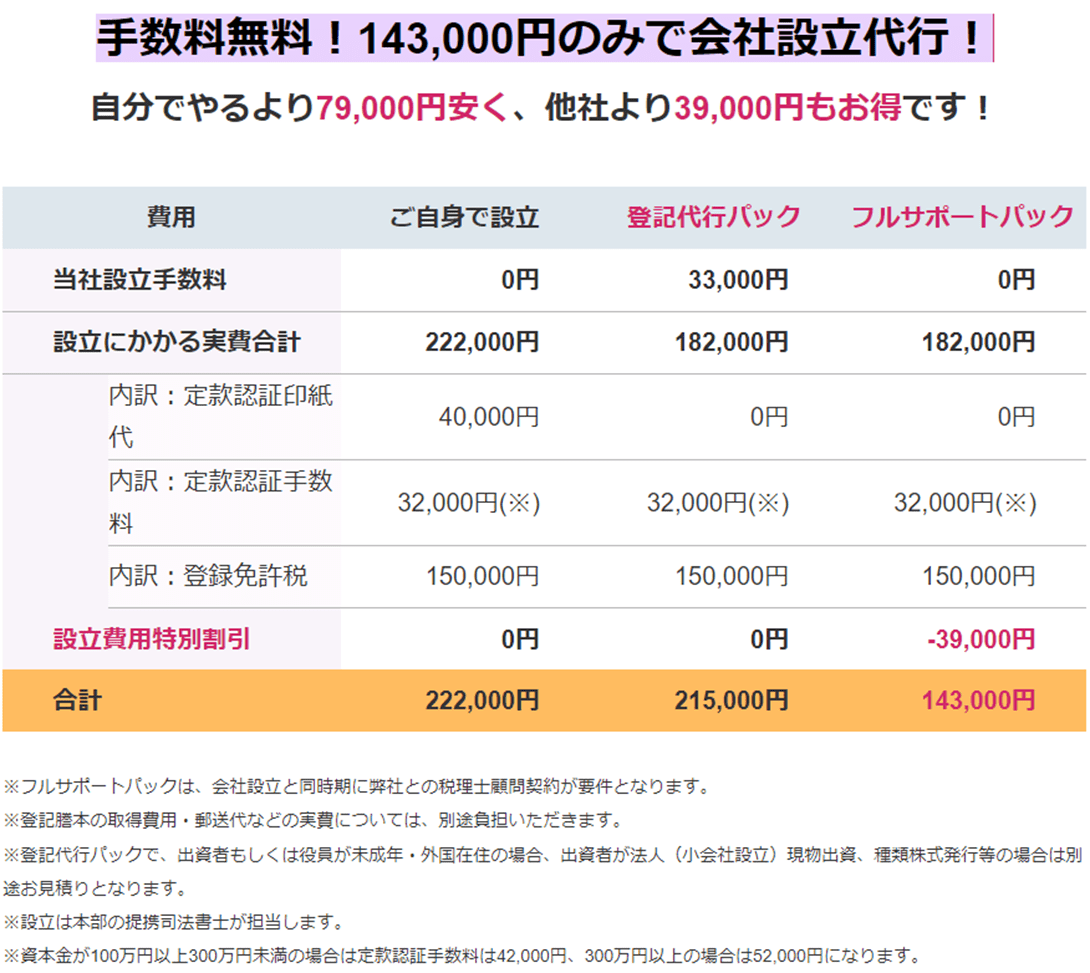

辻・本郷 税理士法人の会社設立は、費用や内容が明確かつ適切に設定されています。

会社設立サポートを行う企業は多いですが、「費用や内容が不明確で分かりにくい」会社が多いのも事実です。その点、当法人の会社設立は143,000円と明確に価格を打ち出しているので安心です。

※2023年6月現在の価格です。

なお、定款認証印紙代・定款認証手数料・登録免許税の3つをあえて記載せずに価格を安く見せ、あとで追加費用を請求する会社があるので注意しましょう。

ポイント3:拠点数・職員数が国内No.1の最大手で安心できる

辻・本郷 税理士法人を選ぶべきポイント3つ目は、拠点数・職員数が国内No.1(※)である点です。税理士法人の最大手ですので、安心して相談していただけるはずです。

※ 東洋経済ONLINE「初公開!職員と拠点で見る税理士法人ランキング」

まとめ

本記事では「会社設立の融資」について解説してきました。最後に、要点を簡単にまとめておきます。

▼会社設立時の融資は「公庫融資」か「制度融資」がおすすめ

| ・公庫や自治体の創業融資なら実績がなくても融資してくれるから ・まず検討すべきは日本政策金融公庫の「新創業融資制度」 |

▼会社設立の融資は無担保・無保証人の「新創業融資制度」が基本

| ・新たに事業を始める方、または、事業を開始して税務申告を2期終えていない方が利用できる ・メリットは、無担保 ・無保証人で融資を受けられる点 ・デメリットとしては、基準利率が高めに設定されている点 ・全ての創業者におすすめの融資制度 |

▼その他、会社設立時に使える日本政策公庫の創業融資まとめ

| ・新規開業資金 ・女性、若者/シニア起業家支援資金 ・再挑戦支援資金 ・中小企業経営力強化資金 ・創業支援貸付利率特例制度 ・設備資金貸付利率特例制度(全国版) ・設備資金貸付利率特例制度(東日本版) |

▼会社設立時に利用できる制度融資(地方自治体)も利用しよう

| ・創業支援や地域経済発展などの目的で、都道府県や市区町村の自治体が提供している融資 ・金融機関からの通常の融資よりも低金利で融資を受けることができる |

▼会社設立時の融資を成功させる3つのポイント

| ・融資審査に通りやすい会社を設立する ・事業計画書(創業計画書)の内容にこだわる ・税理士など専門家のサポートを受ける |

会社設立時の融資が成功するかどうかは、会社設立の時点である程度決まっています。希望通りに融資を受けたい場合は、融資に通りやすい会社を設立することが大切です。

もし相談先に迷ったら、国内最大規模の辻・本郷 税理士法人にぜひご相談ください。