「会社の決算月っていつにすればいいの?」

「決算月って、どうやって決めれば良いのだろう」

会社を設立するとき、意外と迷うのが「決算月をいつにするか」ではないでしょうか。

決まりがないからこそ、世間的に多い3月や9月、12月でいいのか…などと悩んでしまいますよね。

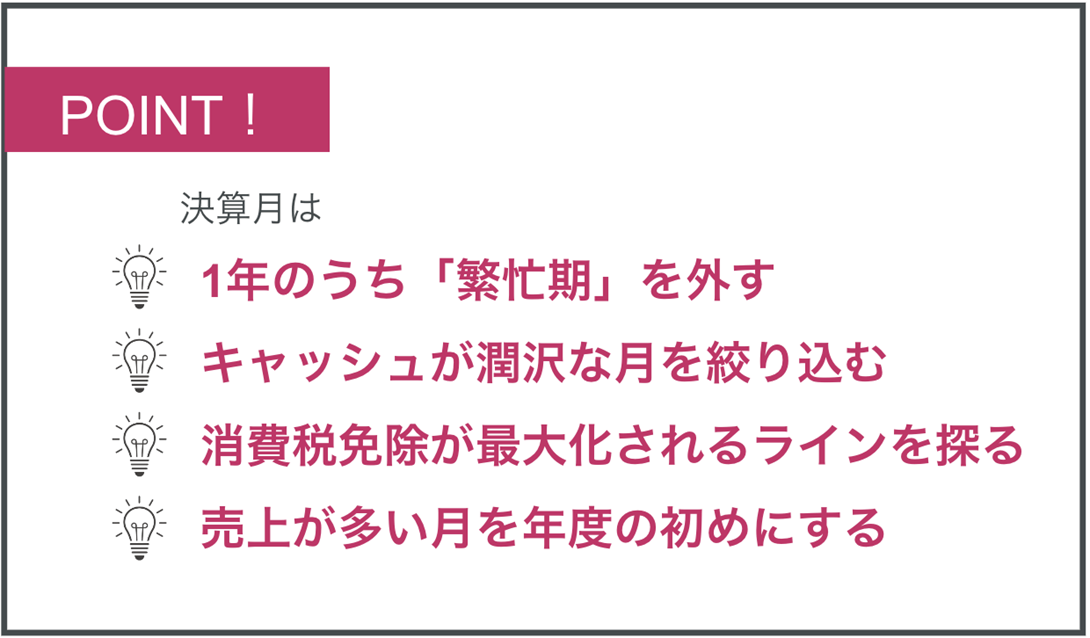

しかし決算月は、会社の繁忙期やキャッシュの状況、消費税免除などを考慮して決めるべきです。

▼決算月を決めるポイント

このポイントを見て、「自分で決めるのは、なんだか面倒で難しそうだな」と感じるかもしれませんね。

しかし何も考えずに決めてしまうと、会社設立後の決算で大きく損をする可能性があります!

最大2年間の免税期間が短くなったり、決算期なのに業務が忙しく、充分な税金対策が取れない可能性もあるのです。

とはいえ、適切な決算期の決定は税理士の専門分野です。

上記のようなポイントを押さえながら一般の方が決めようと思うと、かえって混乱しかねません。

そこで今回は、あなたの会社に可能な限り最適で有利な決算月の決め方を、STEPに沿ってご紹介します。

この記事では実際に「建設会社」を例にして、詳しく解説してみました。

STEPに沿って進めていけば、実際に決算月を絞り込むことができるはずです。

自分の会社の業務や状況にあわせた決算月を決めて、初めての決算月を余裕で乗り越えましょう。

※実際の決算月は、税理士に相談することをおすすめします。

専門家からアドバイスをもらうことで、節税対策や業務効率を考慮した最適な決算月が設定できます。

目次

1.会社設立時の決算月の決め方STEP1

まず、12ヶ月間のうち、会社の「繁忙期」を外しましょう。

繁忙期に決算月があると本業で手一杯になり、申告がおろそかになるからです。

たとえば売上が予想以上に多くなり、納税額が想定を遥かに超えてしまう場合や、急な売上の落ち込みで赤字になった場合、そのまま決算日を迎えてしまう可能性があります。

しかし閑散期や通常期に決算があると、税理士を交えて節税対策をじっくりと立てることができます。

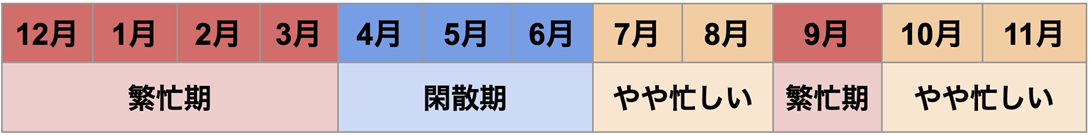

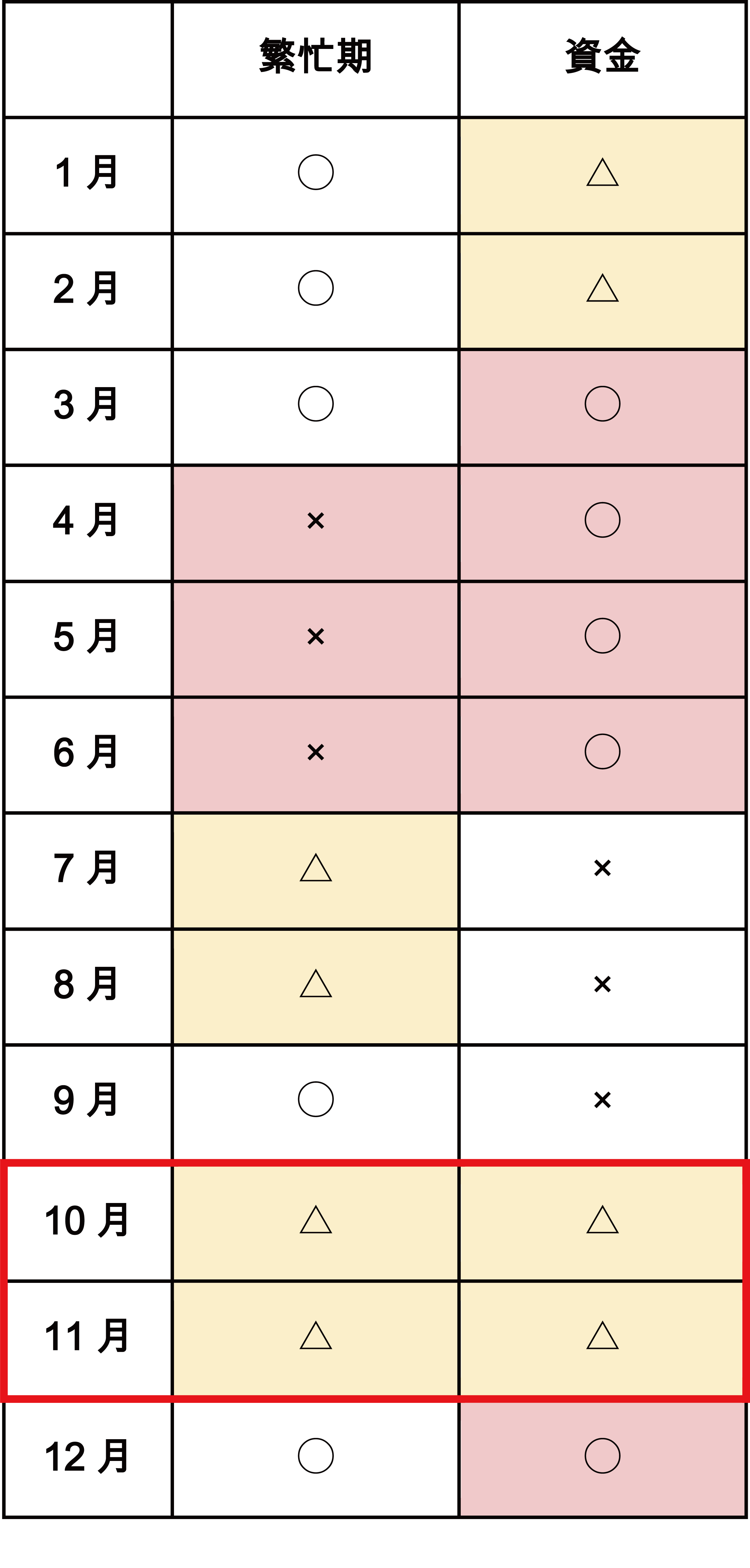

例として建設業界の会社を見てみると、1年の繁忙期は次のようになります。

▼建設業界の繁忙期

建設業界では4月からの新年度に合わせて、新しく建物を依頼されることが多いため、12月〜3月は繁忙期になります。

3月と9月も多くの会社が決算月としていることから、決算前に工事を終わらせるために忙しい時期です。

そのためこの場合は、12月〜3月、9月を、決算月から外します。

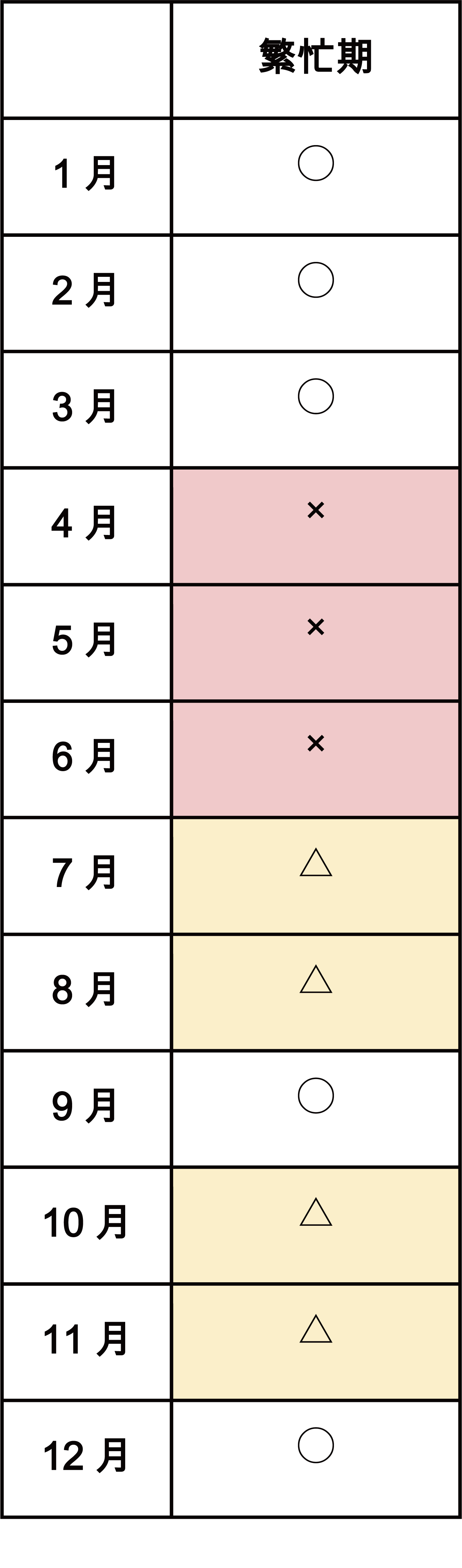

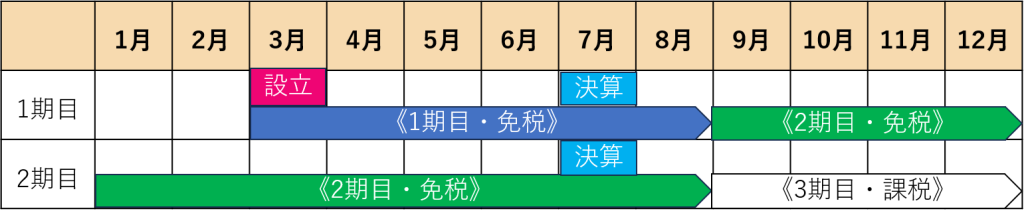

実際のやり方としては、エクセルで下記のような表を作るとひと目で把握しやすくなります。

ここでは例として、次の様に表記することにします。

- 繁忙期:◯

- やや忙しい月:△

- 閑散期:×

▼会社の決算月を決めるための表の例

表に基づいて繁忙期だけで考えると、次のようになります。

《ステップ1 繁忙期を外した場合の候補の例》

候補:4月〜6月、7月、8月、10月、11月

2.会社設立時の決算月の決め方STEP2

次に、キャッシュが潤沢な月を絞り込みましょう。

決算のあと、いざ納税しようとしても、資金に余裕がないと払えないからです。

税金の払込は「決算の2ヶ月以内」です。

しかし法人税や住民税、事業税、消費税などを一度に納付することになるため、資金繰りが苦しくなる可能性もあります。

そのため、繁忙期に受けた仕事の売上が入ってくる月などを検討するとよいでしょう。

たとえば建設業だと、完成後入金されるまでの期間は平均3か月半なので、その期間を考慮した月に絞り込みます。

前の章で作ったエクセルの表に、「資金が潤沢な月」を記してみましょう。

資金が潤沢な月:◯

平常時:△

- やや資金が不足している月:×

▼会社の決算月を決めるための表に「資金」を追加する

建設会社の場合、1年間の繁忙期を外し資金が潤沢な月を選ぶと、決算期の候補は次のようになります。

《ステップ2 繁忙期を避け、資金が潤沢な月の候補の例》

候補:4月〜6月、10月、11月

3.会社設立時の決算月の決め方STEP3

STEP3では、これまでのステップで絞られた候補の中から、消費税の免除が最大化されるラインを探っていきましょう。

新たに会社を設立すると、次の条件を満たすことで、最大2年間消費税の免除を受けることができるからです。

消費税の免除期間を最大化するためには、決算月が大きく関わってきます。

▼会社設立時 消費税免税の条件

①資本金が1,000万円未満であること

②1期目の前半6ヶ月間の売上が1,000万円以下であること

または1期目の前半6ヶ月間の給与等の支払いが1,000万円以下であること

参考:国税庁「新規開業又は法人の新規設立のとき」

消費税の免税は、特に創業間もない時期には最大限活用したい制度ですよね。

注意するべきなのは、決算期をいつに設定するかで免税の期間が短くなってしまうことです。

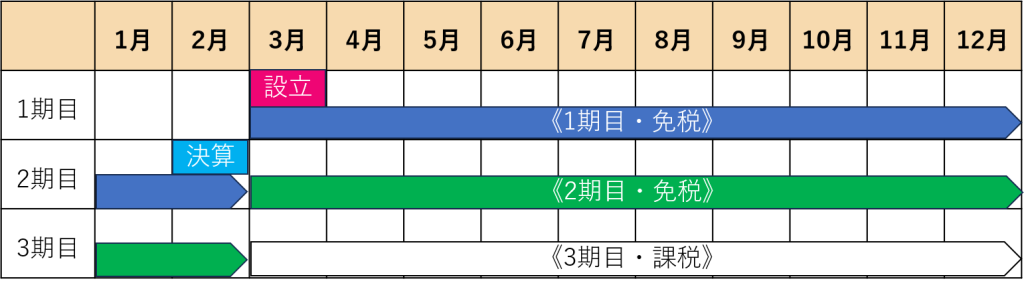

免税期間は、「2年」ではなく「2期」と定められています。

そのため消費税免除を最大化するには、「会社設立月の前の月」を選ぶとよいでしょう。

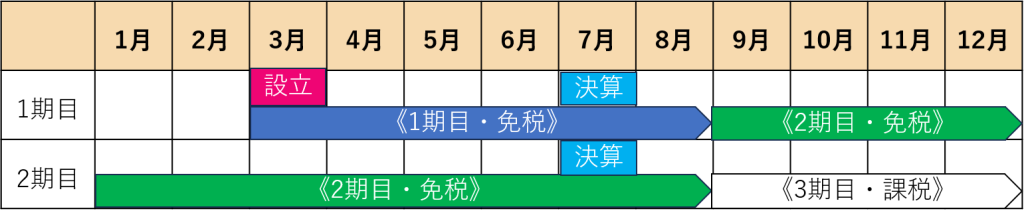

たとえば資本金1,000万円以下で、2024年3月に会社を設立すると仮定します。

3月の前月の「2月決算月」とした場合と、「7月決算月」とした場合を比べてみましょう。

▼3月設立で決算月を2月にした場合

決算月を2月にした場合は、2024年3月〜2026年2月までの最大24ヶ月間が免税期間となります。

▼3月設立で決算月を7月にした場合

決算月を7月にした場合、1期目は5ヶ月間となり、免税期間は2024年3月〜2025年7月の17ヶ月間しかありません。

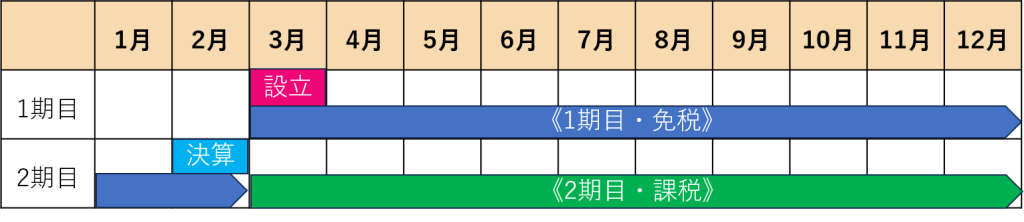

また、1期目の前半6ヶ月間の売上と給与の支払いが1,000万円を超える場合でも事業年度を7か月以下にすることで、1期目が消費税の課税免税判定から除外され、消費税の免税期間を延ばすことができます。

1期目が8ヶ月以上の場合は2期目から課税事業者になりますが、事業年度が7か月以下の場合は2期目も消費税の免除が可能となります。

3月の前月の「2月決算月」とした場合と、「7月決算月」とした場合を比べてみましょう。

▼3月設立で決算月を2月にした場合

決算月を2月にすると、1期目の12ヶ月が免税期間になります。

▼3月設立で決算月を7月にした場合

決算月を月にすると1期目の5ヶ月と2期目が免税になるため、17ヶ月間が免税期間になります。

とはいえ前の章でも解説した通り、繁忙期や資金が安定しない月は避けるべきです。

そのため例として出した建設会社の場合、繁忙期を迎える前の10月〜11月が決算月の有力候補と言えるでしょう。

免税期間が、6〜7ヶ月確保できます。

▼作成した表から消費税の免税が最大となるラインを探す

《ステップ3 消費税免税を考慮した月の候補の例》

候補:10月、11月

4.会社設立時の決算月の決め方STEP4

これまでの解説で「この月が良いのではないか」という候補が、いくつか出せたのではないでしょうか。

それでも、「この月だ」という決め手がない場合もあるかもしれませんね。

その場合は、売上の多い月を年度の初めに持ってくるとよいでしょう。

予想よりも売上が多かった場合でも、決算まで充分な時間があり節税対策が取りやすくなるためです。

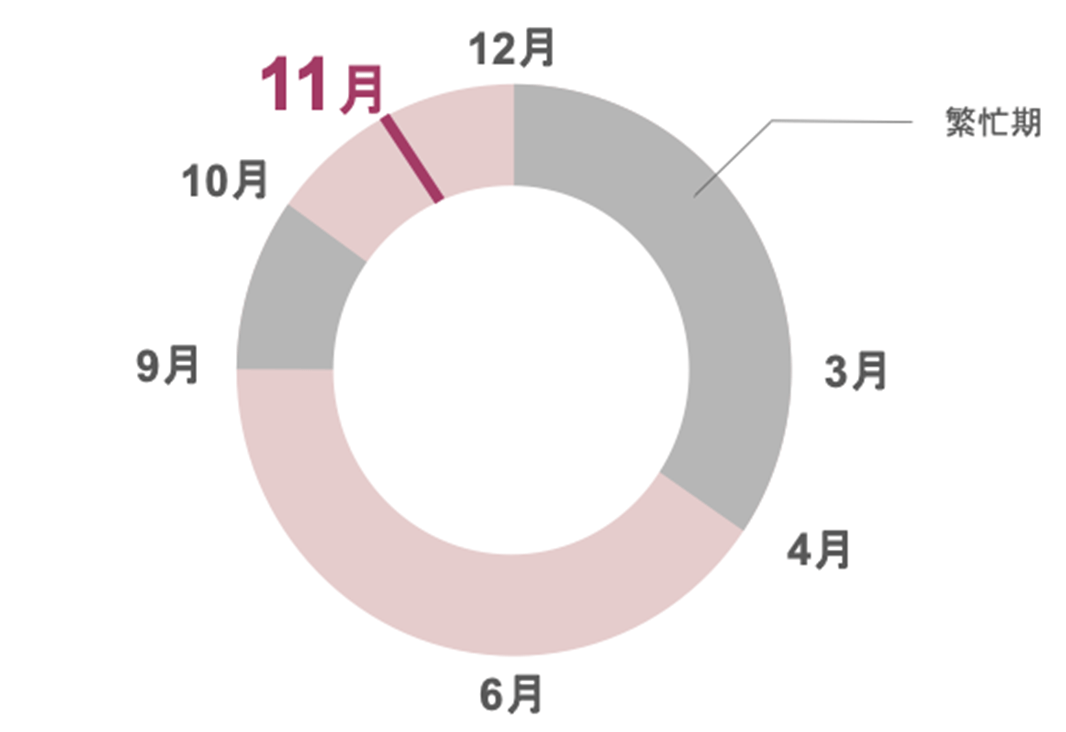

ここまで、例として建設会社で決算月を考えて来ました。

最終的に、10月、または11月を候補として絞り込みましたね。

《繁忙期・キャッシュ・消費税免税を考慮した最終的な候補月の例》

候補:10月、11月

総合的に考えて、この場合ベストな決算月は11月といえるでしょう。

理由としては9月の繁忙期に急な売上が上がっても、10月より11月の方が対応しやすいためです。

▼建設業界の繁忙期

決算期を迷う場合はとりあえず決めてしまい、実際に会社を設立してから変更することも可能です(詳しくは「6-1.決算月は後から変えられるの? 」を参照してください。)

この記事のSTEP通りに進んでも候補がいくつも残る場合は、「どの月が一番業務に影響がなさそうか」を判断の基準にしましょう。

5.会社設立の決算月は自分で決めずに税理士に相談しよう

これまでの解説で、「自分の会社の決算期の目安はついたけど、本当にいいのか不安だ」と感じている方もいらっしゃるでしょう。

仕事の繁忙期がない業種などは、これといった決定打がなくて困っているかも知れませんね。

少しでも不安に思うなら、迷わず税理士に相談しましょう。

税理士は税の専門家として、次のようなことをします。

それぞれ解説していきましょう。

5-1.一番節税できる月を決めてくれる

税理士は、一番節税できる決算月を決めることができます。

業種・状況に合わせた繁忙期や、納税の月などを考慮しながら、消費税免除が最大化できる決算月を探ります。

税や法律の知識のない人では対応できませんが、税理士ならさまざまな角度から回避するための提案ができるでしょう。

設立時から節税対策ができるので、まずは税理士に相談することをおすすめします。

5-2.業務効率を考慮して決めてくれる

税理士は、業務効率を考慮して決算月を決定してくれます。

決算には何が必要で、どのような準備や手続きが必要か、私たち税理士は経験上よく知っています。

そのため、会社の状況を踏まえて業務負担のない決算月を選定できます。

たとえば、決算書の作成には相当な時間や手間がかかります。

売上が多い場合や、反対に赤字が出た場合には、それに対処するための対策も必要です。

また、決算月には棚卸し作業が必要な業種もあります。

企業規模によっては、社員全員が1日中かかる作業となることもあるでしょう。

税理士はそういったことをすべて踏まえた上で、ベストな決算月を提案できるのです。

あなたの会社に最適な決算月を決めるなら、辻・本郷税理士法人にお任せください

あなたの会社に最適な決算月を決めるなら、日本一の規模数・顧客数で会社設立をサポートしている「辻・本郷 税理士法人」におまかせください。

私たちは日本国内にある税理士事務所、税理士法人の中でも、88拠点という国内最大規模の拠点数と2,072名の職員数を誇ります。

圧倒的な経験値と蓄積されたノウハウで、決算月の決定はもちろん、あなたの会社設立が有利になるようサポートいたします。

決算月を悩まれているあなたは、「確実な会社設立を行いたい」という想いが強いのではないですか。

確実に会社設立をするなら、経験と実績が豊富な私たちの会社設立代行サービスにお任せください。

先々のリスクやトラブルを考慮した専門家からのアドバイスは、これからの会社運営には欠かせないものになるでしょう。

手数料無料!143,000円のみで、あなたの会社の設立をまるごと代行いたします。

※さらに詳しい内容は、「辻・本郷会社設立センターのホームページ」をご覧ください。

会社設立に関する疑問やお悩みは、顧客数No.1の辻・本郷 税理士法人にお気軽にご相談ください。

何度でも無料でお応えいたします。

確実な会社設立と経営のパートナーとして、心をこめてあなたの会社発展のご支援をいたします。

辻・本郷 税理士法人へのご相談はこちら

6.会社設立の決算月に関する3つのQ&A

これまで会社設立の際の決算月について解説してきました。

しかしある程度理解したからこそ、疑問に思ったことも出てきたのではないでしょうか。

この章では、決算月に関するよくある質問にお答えしていきましょう。

6-1.決算月は後から変えられるの?

決算月は会社設立後に変えることができます。法律上では何度変えても問題はありません。

たとえば閑散期だと思っていたのに忙しくなった場合など、決算期を変更することで業務に支障が出ないようにすることができます。

ただし手続きには、株主総会を開催し、事業年度(決算月)の変更について3分の2以上の賛成が必要です。

変更後は税務署や都道府県税事務所に「異動届」を提出しましょう。

なお決算月は登記事項ではないので、法務局への申請は必要ありません。

6-2.どうしても決められない場合は何月にしたらいいの?

これまでの解説を読んでも決められない場合、人気の3月、9月、12月を決算月とすればよいでしょう。

日本の会社で一番多いのは3月で、次に9月、12月と続きます。

3月は国や地方自治体の会計年度が3月に統一されていることと、教育機関の年度末でキリが良いことなどから多くの企業が選択しています。

9月は、じっくりと決算を行いたい会社が人気の3月を避ける意味で、3月の半年後として設定するケースがあります。

12月は、個人事業主が12月に確定申告をしていた流れで、そのまま12月を決算月とする会社が多いようです。

特に問題がない場合、上記の中で一番自分の会社に合っている月を選びましょう。

6-3.税理士の繁忙期(12〜5月)は避けた方がいい?

そこまで気にする必要はありません。

税理士の繁忙期(12月〜5月)は避けたほうが良いと言われているのは、12月から5月に下記のような業務が重なっているからです。

▼税理士の繁忙期の業務

12月:年末調整

1月:年末調整、法定調書の作成、償却資産税の申告

2月〜3月:確定申告、企業の決算が集中

4月〜5月:決算処理、税務署への申告

この時期は多忙なため、人的ミスを起こしたり、設立したばかりの会社に丁寧な対応をしてくれないといわれることもあります。

しかし、そもそも税理士はこれが仕事です。

多忙だからといって手を抜く税理士ではなく、繁忙期であっても会社のことを考え、真摯にアドバイスをしてくれるような税理士を選びましょう。

7.まとめ

いかがでしたか。

あなたの会社の決算月を、ある程度決めることができたのではないでしょうか。

最後にこの記事をまとめてみました。

会社設立時の決算月の決め方は下記のとおりです。

1年間のうち「繁忙期」を外す

キャッシュが潤沢な月を絞り込む

消費税免除が最大化されるラインを探る

- 売上が多い月を年度の初めに持ってくる

上記のステップに沿って自分の会社のケースを考えると、決算月の目安がつくはずです。

それでも決算月が決められない、確実に決めたいという方は税理士に相談することをおすすめします。

この記事を参考にして、あなたの会社に最適な決算月が決まることを願っています。