目次

1.黒字倒産とは

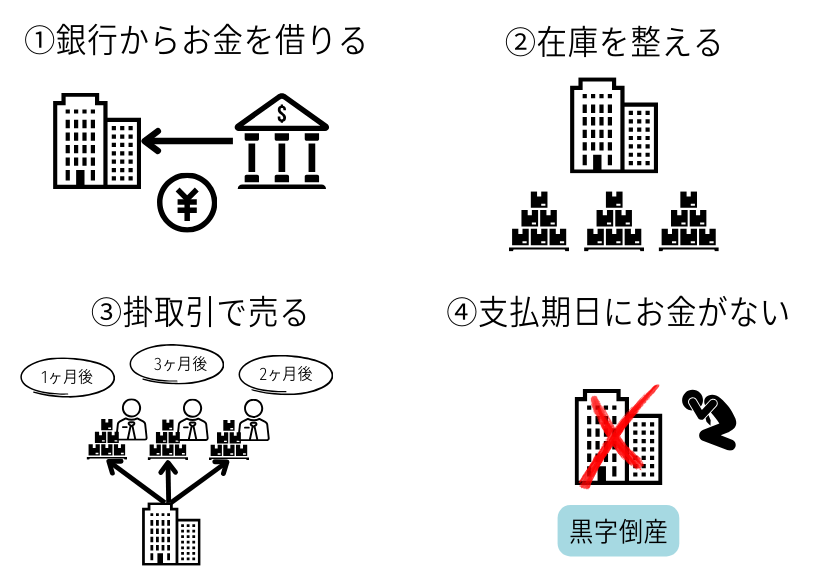

黒字倒産とは、会社の帳簿上の収支計算が黒字であるにも関わらず、手元にある資金(キャッシュ)不足によって支払が不能になり、倒産してしまうことです。

近年、多くの取引が即時払いではなく後払いです。その一方で、売上の計上は即時行われます。つまり、売上が計上されていても入金がされていないという状態が一般的です。この構造の中で例えば、入金までの期間があまりにも長いと、黒字倒産のリスクが高まります。

売上が入金されるまでの資金繰りに、すでに立った売上分の資金を充てることができないため、黒字のまま支払不能になる、つまり黒字倒産することが有り得るのです。

2.黒字倒産が発生する仕組み

前述した通り、黒字倒産は手元の資金が不足することによって発生します。つまり、資金不足の原因を探ることによって、黒字倒産の仕組みを理解することができます。資金不足の原因は、外的要因と内的要因に分けることが可能です。

| 内的要因 | 外的要因 |

|---|---|

| 不利な決済条件 不適切な在庫管理 資金調達力の不足 | 関連会社の倒産 |

外的要因とは例えば、他社倒産の影響が挙げられます。取引先や傍系会社の倒産によって、売掛金の回収が困難になってしまう場合は、直前まで黒字を計上していても、資金不足によって倒産してしまうことがあります。

一方内的要因としては、決済条件が適切でない場合が挙げられます。例えば、回収サイトが長いと手元のキャッシュが増えません。この場合、売上を回収するまでの間に資金繰りが困難になり倒産する可能性があります。

他にも、過剰在庫の場合は、売れ残りのリスクが有るだけでなく、現金化されるまでに時間がかかるため、資金不足の原因になりやすいです。

こうした要因によって、手元のキャッシュが減り、必要な支払いを履行できなくなってしまった場合、黒字倒産になる可能性があります。

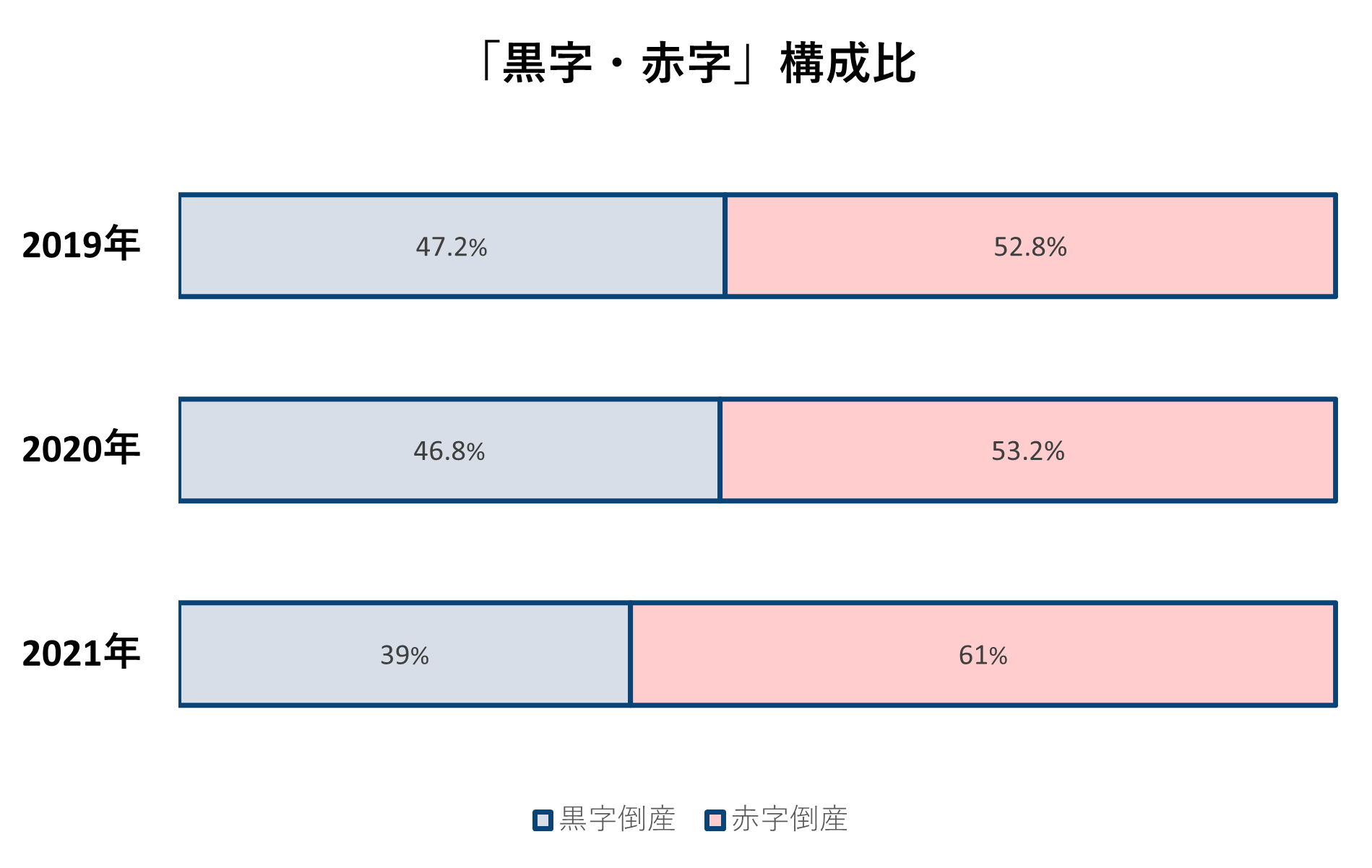

3.現状

東京商工リサーチによると黒字倒産は、倒産原因の約4割を締めているというデータがあります。決して珍しい事象ではありませんが、事前の知識がないと回避は難しいというのが現状です。特に、直前まで黒字だという点が潜在性を高めています。黒字倒産について正しく理解し、早期対策することが重要です。

参考2019年:https://www.tsr-net.co.jp/data/detail/1189803_1527.html

参考2020年:https://www.tsr-net.co.jp/data/detail/1190572_1527.html

参考2021年:https://www.tsr-net.co.jp/data/detail/1191219_1527.html

4.黒字倒産になる理由

4-1.掛取引による資金繰りの問題

掛取引は便利ですが、決済条件が不利だと黒字倒産になるリスクがあります。

以下のような条件で掛取引を行ってしまうと、リスクが大きくなるため注意しましょう。

| 条件1 | 条件2 |

| 入金日が遅い | 支払日までが短い |

入金日が遅い場合、

せっかく売上が立っていても、入金がされない限り資金は増えません。この状態のまま、費用の支払がかさみすぎると、資金繰りが困難になります。

支払日までが短い場合、

大きい金額の取引があった場合や、一月分をまとめて支払う場合は、決算条件に注意する必要があります。支払日が近すぎると、支払の負担が大きくなってしまうため、日付を離す、分割払にするなどの対策がしばしば取られています。

4-2.過剰在庫(製造業や卸売業)

黒字倒産に陥る要因のひとつに過剰在庫があります。特に、小売業・製造業・販売業の方は注意が必要な項目になります。過剰在庫が黒字倒産につながる要因としては、以下の4つがあります。

| 要因 |

|---|

| 品質低下・売れ残り 資産計上 費用にならない 管理経費の増加 |

品質低下・売れ残り

倉庫に長く保管したことによって品質が低下した商品や、売れ残った商品が出てきた場合、資金回収ができずに大きな損失になる恐れがあります。

資産計上

在庫は資産として計上するので、利益が上がっていなくても帳簿上の利益は増え黒字になります。そのため、気づかずに黒字倒産になるリスクが上がります。

費用にならない

在庫は販売される際に費用計上するので、資産として計上される際には費用になりません。また、在庫は資産のため、現金等に換金することができません。さらに、在庫はすぐに売れるわけではないので、在庫の増大はキャッシュフローの悪化を招きます。

管理経費の増加

在庫が増えると、その分スペースも必要となり、倉庫代などの管理費等が増加します。また、倉庫代以外にも固定資産税や光熱費などもかかってくるため、在庫を増やすことは維持費の増大に繋がります。

4-3.収支管理が不十分

収支管理は、時間的コストが高い業務です。そのため、本業が忙しい事業者は収支管理まで手が回らない場合が多いです。特に、スモールビジネス事業者や会社設立直後の方は注意が必要です。

スモールビジネス事業者の場合は、コンスタントに売上が立つため、積み重なる経費に気が付かない場合があります。

一方設立直後の方は、何もかも初めてのことが多いにもかかわらず、事業基盤の強化にも専念しなければならないため、収支管理のためのまとまった時間が取りづらい傾向にあります。

経験豊富な経理の人材を確保することは難しいため、本業が忙しい場合は、税務顧問と契約して経理を外注するなどの対策がおすすめです。

| 経理を外注 | 自分で収支管理 |

|---|---|

| 豊富なサービスソース 本業に時間を割ける 経理基盤を盤石にできる | 経理の人材確保が困難 時間が足りない 正しい方法がわからない |

5.黒字倒産にならないために必要なアクション9選

| 9個のアクション(優先度順) |

|---|

| 収支管理を行う 適切に在庫管理 在庫処分 掛取引の割合を減らす 回収・支払いサイトの見直し ファクタリングで資金調達 融資を受ける 補助金・助成金を申請する M&Aを行う |

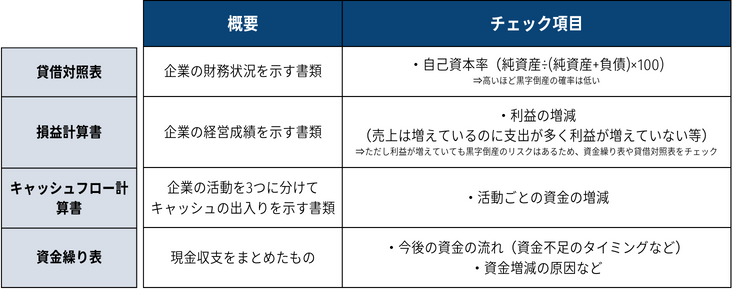

5-1.収支管理を行う(それぞれチェック項目を記載)

黒字倒産を回避する上で最も重要なのは、収支管理を行うことです。また、収支管理は今後会社をうまく回していくためにも必須なので、しっかりチェックしましょう。収支管理を行う上で、チェックするべき評価指標は以下のとおりです。

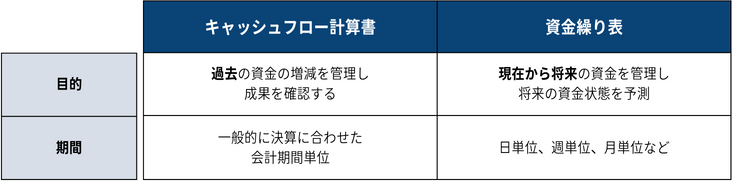

上記の中でも、現金の流れを把握する上で重要な「キャッシュフロー計算書」と「資金繰り表」に焦点を当てて説明します。どちらとも現金の流れを把握するためのものですが、キャッシュフロー計算書と資金繰り表には以下のような違いがあります。

キャッシュフロー計算書と資金繰り表の比較

キャッシュフロー計算書

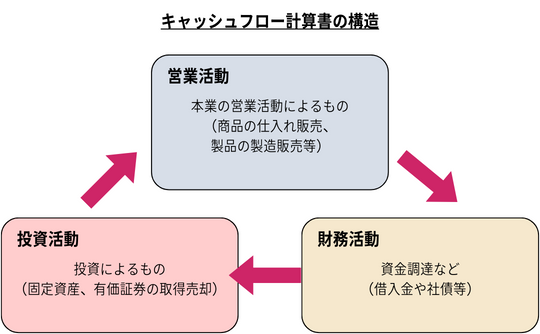

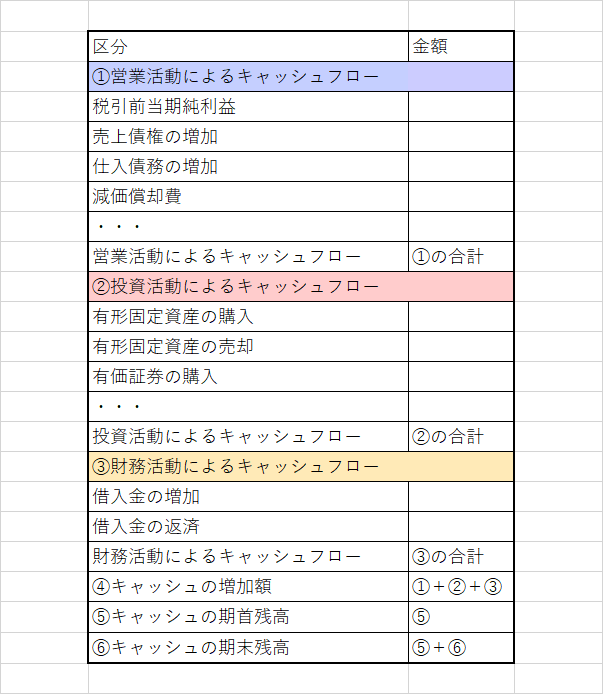

現金の流れを把握する上で重要な指標の1つ目がキャッシュフロー計算書です。キャッシュフロー計算書とは、一定期間のキャッシュフロー(お金の流れ)を示したものです。キャッシュフロー表では、営業取引・投資取引・財務取引に区分して表示するため、キャッシュの増減の理由を明らかにすることができます。

以下の表のように営業取引・投資取引・財務取引に区分して表示します。

キャッシュフローのフォーマットは以下のリンクからダウンロードできます。

中小企業庁HP:中小企業の会計ツール集

資金繰り表

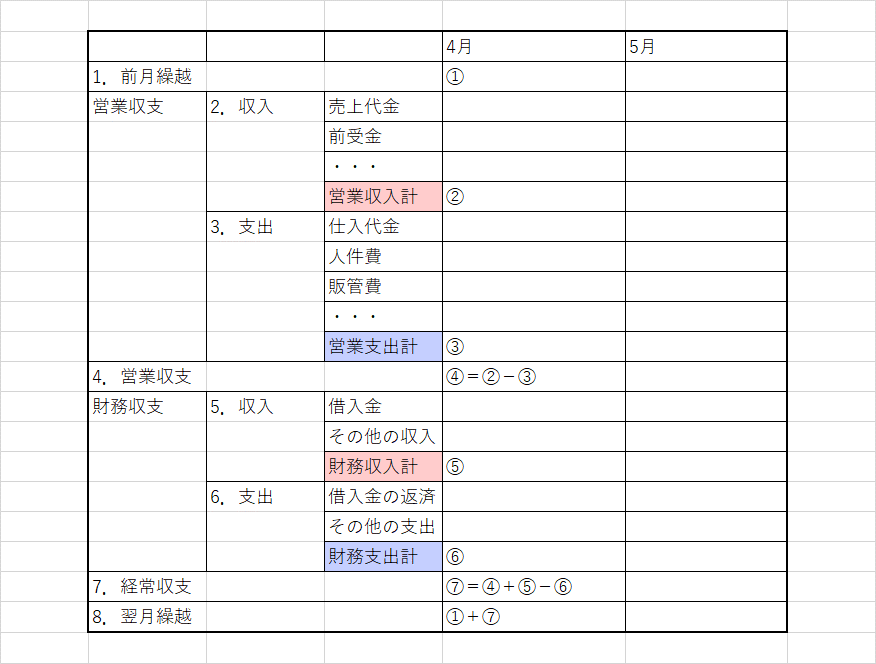

現金の流れを把握する上で重要な指標の2つ目は資金繰り表です。資金繰り表とは、ある一定期間における現金の収入や支出をまとめた表のことです。資金不足になりそうなタイミングや増減の具体的な要因を把握することができます。以下の表のように、月単位ごとなどに分けて表示します。

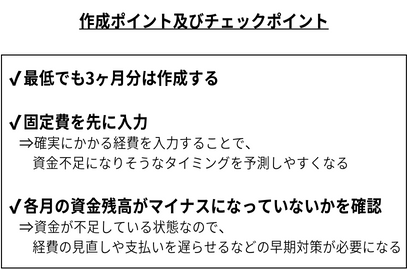

資金繰り表を作成する際のポイントとしては以下のとおりです。

資金繰り表のフォーマットは以下のリンクからダウンロードできます。

中小企業庁HP:中小企業の会計ツール集

5-2.適切な在庫管理をする

収支を把握した上で、一番実践しやすいのは在庫管理です。在庫を管理するに当たっては、「適正在庫」の概念が重要です。適正在庫とは、欠品を出さない最小の在庫数をさします。これを正しく把握することで、経費にならない(売れない)在庫を減らし、手元の資金を確保することができます。自社が適正在庫を維持できているかは、以下の方法で調べることができます。

在庫回転率と在庫回転期間から調べる方法

在庫回転率=年間売上÷平均在庫金額

在庫回転期間=棚卸資産合計÷年間売上

一般的に、回転率の数値が大きく、回転期間の数値が小さいほど在庫が適正だと言われています。

また、在庫回転率の値は、業種ごとに目安があります。

| 業種 | 在庫回転率 |

|---|---|

| 建設業 | 10.98 |

| 製造業 | 8.99 |

| 情報通信業 | 27.92 |

| 運輸業・郵便業 | 103.64 |

| 卸売業 | 15.41 |

| 不動産業・物品賃貸業 | 3.62 |

| 宿泊業・飲食サービス業 | 84.18 |

| 生活関連サービス業・娯楽業 | 70.99 |

| その他サービス業 | 61.75 |

上記の数値を目安に在庫回転率を使って在庫管理を行いましょう。

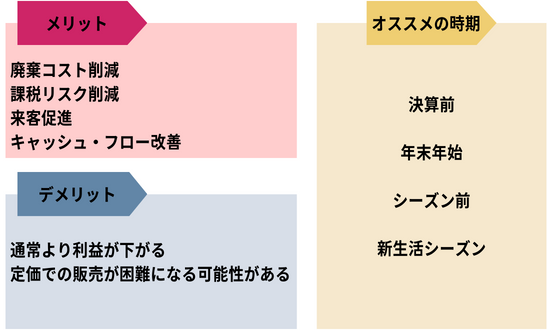

5-3.在庫処分を行う

在庫が余っている方にオススメなのは、在庫処分です。在庫処分とは、在庫を売り切るために、定価よりも安く商品を販売することです。大きな利益は狙えませんが、資金を得るための手段としてはポピュラーな手法です。少しでも手元の資金を増やしたい場合や、集客などの付帯効果を狙いたい方には有効です。課税リスクや廃棄コストの削減といったメリットもあるため、黒字倒産対策以上のメリットがあります。

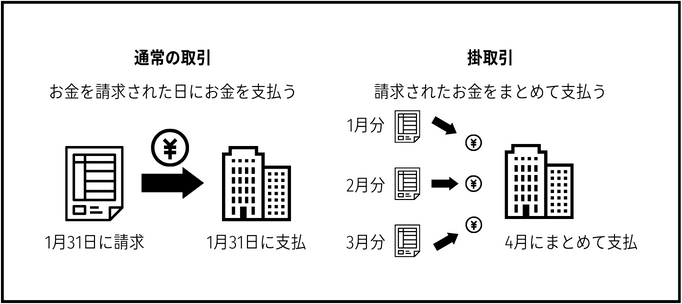

5-4.掛取引の割合を減らす

過剰な掛取引は禁物です。なぜなら、現金の受取日が遠く、額も大きい場合、資金繰りの負担は大きくなってしまうからです。掛取引とは、一定期間内の取引をまとめて後払いする取引を指します。

例えば、1月から3月までの支払いを、4月にまとめて行うという取引が掛取引です。この性質上、一度の支払い金額が大きくなる傾向にあります。

故に、掛取引を多く抱えている売り手は、手元の資金が減りすぎないように注意する必要があります。例えば、貸借対照表をこまめに確認することで、自社の異変にいち早く気づくことが可能です。

もし、資金繰りに余裕がない場合は、掛取引の割合を減らすことが有効打になる可能性があります。

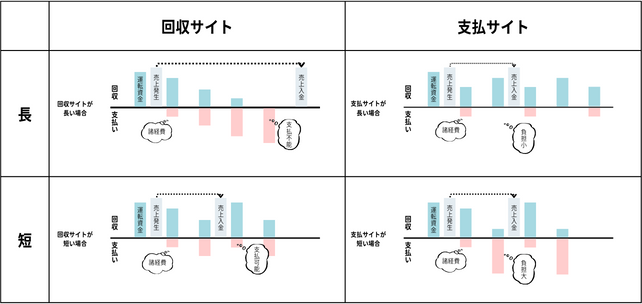

5-5.回収・支払いサイトを見直す

現金の受取は早く、支払いは遅くすることで資金繰りの負担を軽減することができます。

一般的に、商品が売れてから入金されるまでの期間を「回収サイト」、商品を購入してから実際に入金するまでの期間を「支払いサイト」といいます。

回収サイトを短く、支払いサイトは長く設定することで、自社の負担を減らすことが可能です。自社に有利な決済条件を結ぶことは、決して簡単ではありませんが、回収では前受、支払いでは後払いや分割払いを交渉することで、手元の資金を安定させる工夫ができます。

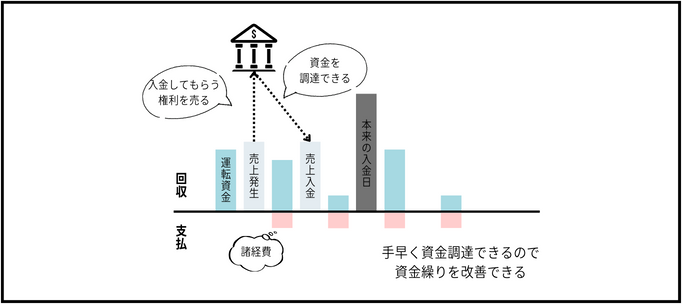

5-6.ファクタリングで資金調達を行う

ファクタリングとは、売掛金を金融機関に売却し、契約日よりも早く現金を調達する手段です。

近年、企業間取引の多くは後払いです。そして当然、将来的に料金を支払ってもらうという契約をします。この、料金を受け取る権利を売掛金と言います。

売掛先の信用度審査や、手数料といった手間はかかりますが、この権利を売却することで本来の契約日よりも早く現金を回収することができます。

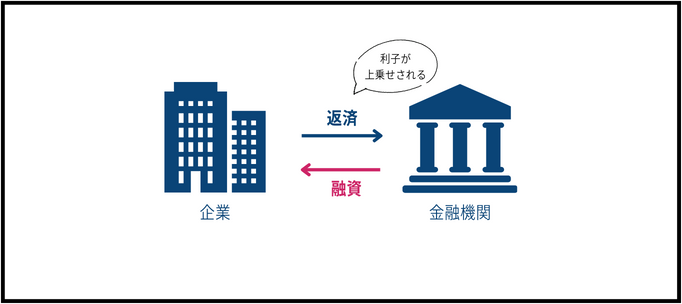

5-7.融資を受けて資金調達を行う

融資を受けて資金調達することで、黒字倒産を防ぐことができます。

融資とは、金融機関や公的機関から資金を借りることです。一般的に、借り手は融資を受けた金額に利子を上乗せして返済する必要があります。

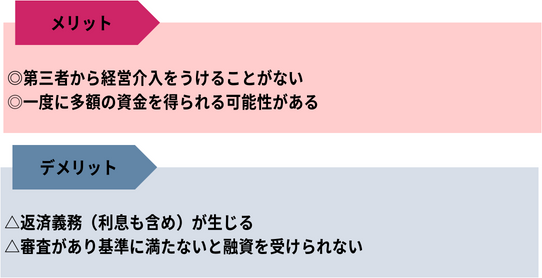

融資のメリット、デメリットは以下のとおりです。

また、具体的な調達先としては、以下のようなものがあります。

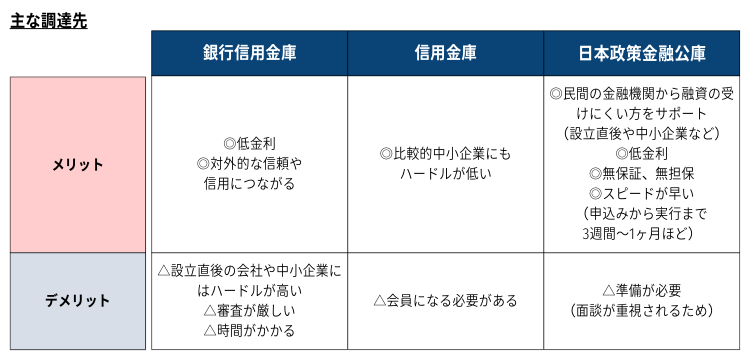

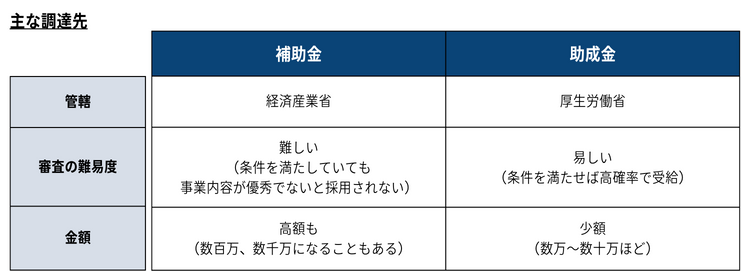

5-8.補助金・助成金を申請する

助成金や補助金に申請し、資金調達しましょう。補助金・助成金とは、「主に事業主を支援する目的で、国や地方自治体が事業者に支給するお金」のことです。補助金と助成金は、管轄や金額の面での違いがあるため抑えておきましょう。

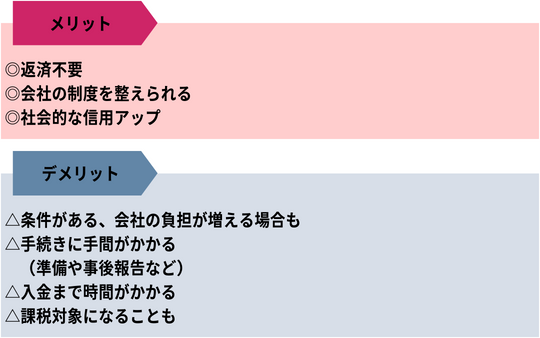

補助金・助成金のメリット、デメリットは以下のとおりです。

5-7で紹介した融資とは違い、返済が不要である点が大きいメリットですが、条件や手続きなどが設定されているため、しっかりと計画を立てた上で申請しましょう。

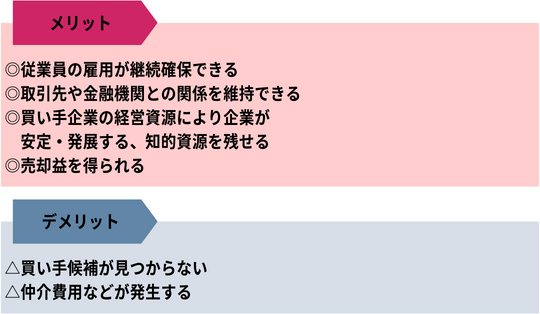

5-9.M&Aを行う

資金調達など自身の力で回復できない場合は、M&Aによって黒字倒産の危機を回避する方法もあります。M&Aとは企業の合併買収のことです。2つ以上の会社が一つになったり(合併)、ある会社が他の会社を買ったり(買収)することを指します。M&Aを行うメリット、デメリットは以下のとおりです。

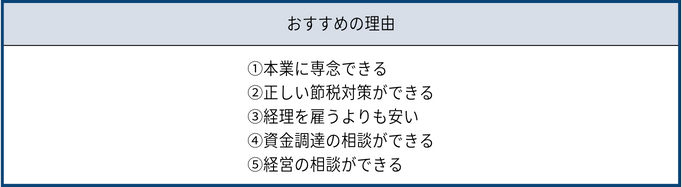

6.経理を顧問税理士に任せるのが良い5つの理由

6-1.本業に専念できる

本業に専念したい方は、経理を外注するのがオススメです。

それは、経理作業の時間的コストが高いからです。

日本の税制は世界的にも複雑なため、実践レベルの知識を身につけるには時間がかかります。

また、経理作業自体も時間的コストが高いため、本業にさける時間が短くなってしまいます。

そのため、本業に時間を使いたい方には経理の外注がオススメです。

6-2.正しい節税対策ができる

正しい節税対策をしたい方は、顧問税理士に経理を外注するのがオススメです。

なぜなら、自分では気がつけないような税金対策がたくさんあるからです。

インターネットでなんでも調べることのできる世の中ですが、自分の状況に100%マッチした事例を見つけるのは難しいです。また、自分が気付いていないところで、節税の条件を満たしている場合もあります。税務署は、「こうすれば節税できます」とは教えてくれないので、この場合は損をしてしまいます。

そのため、ノウハウのある税理士法人に経理を外注するのがオススメです。

6-3.経理を雇うよりも安い

人件費を抑えたい方は、経理を外注するのがオススメです。

なぜなら、人材を探す広告費と、雇用時の人件費を節約できるからです。

外注した場合は月額約3万円ほどで税務のプロに経理を依頼できるため、外注するのがオススメです。

6-4.資金調達の相談ができる

顧問税理士と契約し経理を外注していた場合、資金調達の相談をすることができます。

例えば、金融機関から融資を受ける際に必要な事業計画書や、補助金、助成金に関して、アドバイスを受けることができます。

資金調達を有利に進めたい方は、顧問税理士と契約するのがオススメです。

6-5.経営の相談ができる

「経営革新等認定支援機関」の資格を持つ税理士法人は、経営のアドバイスをしてくれます。

会計や税務の分析だけでなく、補助金の申請、銀行融資、事業再生、事業継承、M&Aなどに関しても相談できるため、経営方針に関しても、良き相談相手になってくれます。

もちろん、税理士によって得意分野が異なるため、無料相談や紹介等を利用して、自分にピッタリの税理士を見つける必要があります。

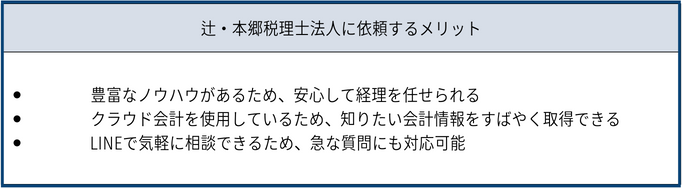

7.辻・本郷 税理士法人なら、税務・会計・経営に関して包括的なサポートが可能

辻・本郷 税理士法人であれば、会社設立に課題の多い公務員でも、会社設立や運営のサポートを、安心して依頼できます。ここでは、辻・本郷 税理士法人に経理を依頼するメリットを3つ紹介します。

7-1.豊富なノウハウがあるため、安心して経理を任せられる

1つめは、豊富なノウハウがあるため、安心して経理を任せられる点です。

辻・本郷 税理士法人は、日本最大規模の税理士法人です。そのため、多くの経験から導かれた、最適なアドバイスをすることが可能です。また、「経営革新等認定支援機関」の資格も持っているため、経営の相談をすることも可能です。

税務・会計にとどまらない、包括的なサポートを受けたい方には辻・本郷 税理士法人がオススメです。

7-2.クラウド会計を使用しているため、知りたい会計情報を素早く取得できる

2つめは、クラウド会計を使用しているため、知りたい会計情報をすばやく取得できる点です。

辻・本郷 税理士法人はデジタル化に対応しているため、「会議で必要な会計資料を用意してほしい」「おおよその利益が知りたい」といった要望に迅速に対応することが可能です。

スマート社会にも対応した、会計処理の早い税理士法人をお探しの方には、辻・本郷 税理士法人がオススメです。

7-3.LINEで気軽に相談できるため、急な質問にも対応可能

3つめは、LINEで気軽に相談できるため、急な質問にも対応可能な点です。

辻・本郷 税理士法人は、メールや打ち合わせにこだわらず、

「LINEで」、「電話で」、「30分だけウェブで」といった柔軟な質問対応が可能です。

たとえお悩みの内容がアバウトでも、担当者が丁寧に対応いたします。

また、時間や場所を問わないリモート顧問制度があるため、近くに辻・本郷 税理士法人の事務所が無い場合でも、サービスを受けることができます。

フランクに質問できる顧問税理士をお探しの方には辻・本郷 税理士法人がオススメです。

8.まとめ

本記事では、黒字倒産について解説しました。

倒産理由の4割を占める黒字倒産の対策は以下の9つでした。

- 収支管理を行う

- 適切な在庫管理を行う

- 在庫処分をする

- 掛取引の割合を減らす

- 回収・支払いサイトの見直しをする

- ファクタリングで資金調達する

- 融資を受ける

- 補助金・助成金を申請する

- M&Aを行う

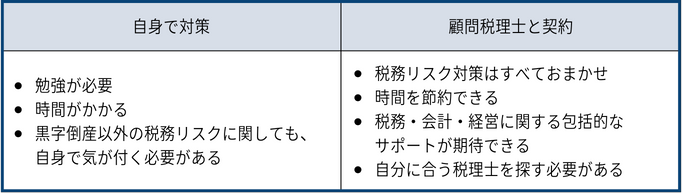

自分自身で黒字倒産対策する場合と、顧問税理士に任せた場合の比較は以下のとおりです。

私がこれまでに担当させていただいたお客様の中にも、資金繰りに悩む方がたくさんいらっしゃいました。

しかし、多くの場合は現状を分析することで、改善策を見出すことができています。

黒字倒産対策に限らず、包括的な税務リスク対策をしたい方は、「辻・本郷 税理士法人」にお問い合わせください。