「年収の3割も4割も税金って本当?自分の場合は、どのくらいが税金なんだろう」

「年収に対する税金ってどのくらい差し引かれているんだろう」

「転職して年収が上がったら、その分税金もかなり増えるんだろうか」

ライフプランを立てる時や転職する時など、「年収〇円の時の税金はこのくらい」と見積もっておくことで、「だから自分で使える生活費はこのくらい」のように見通しを立てておきたいものですよね。

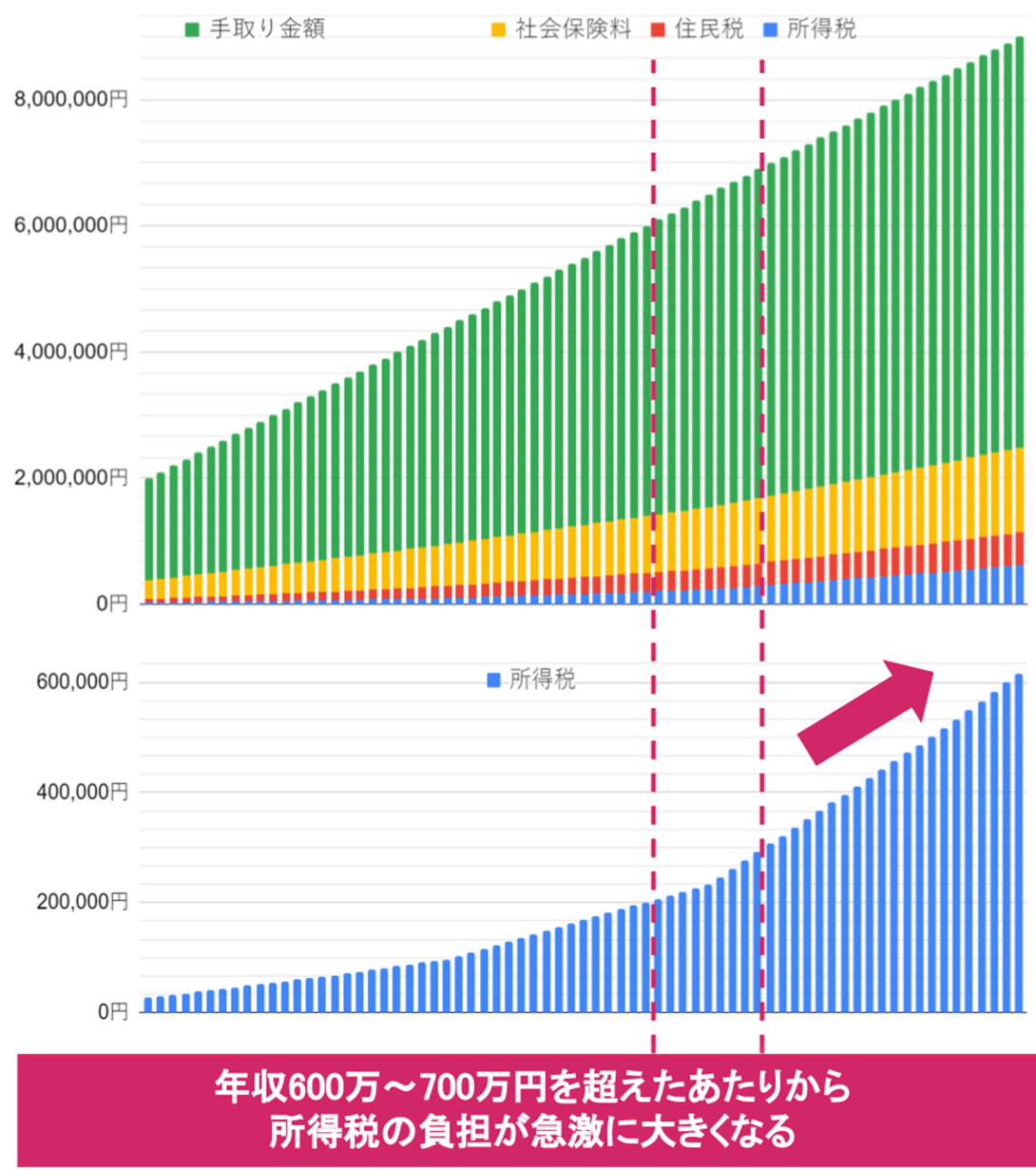

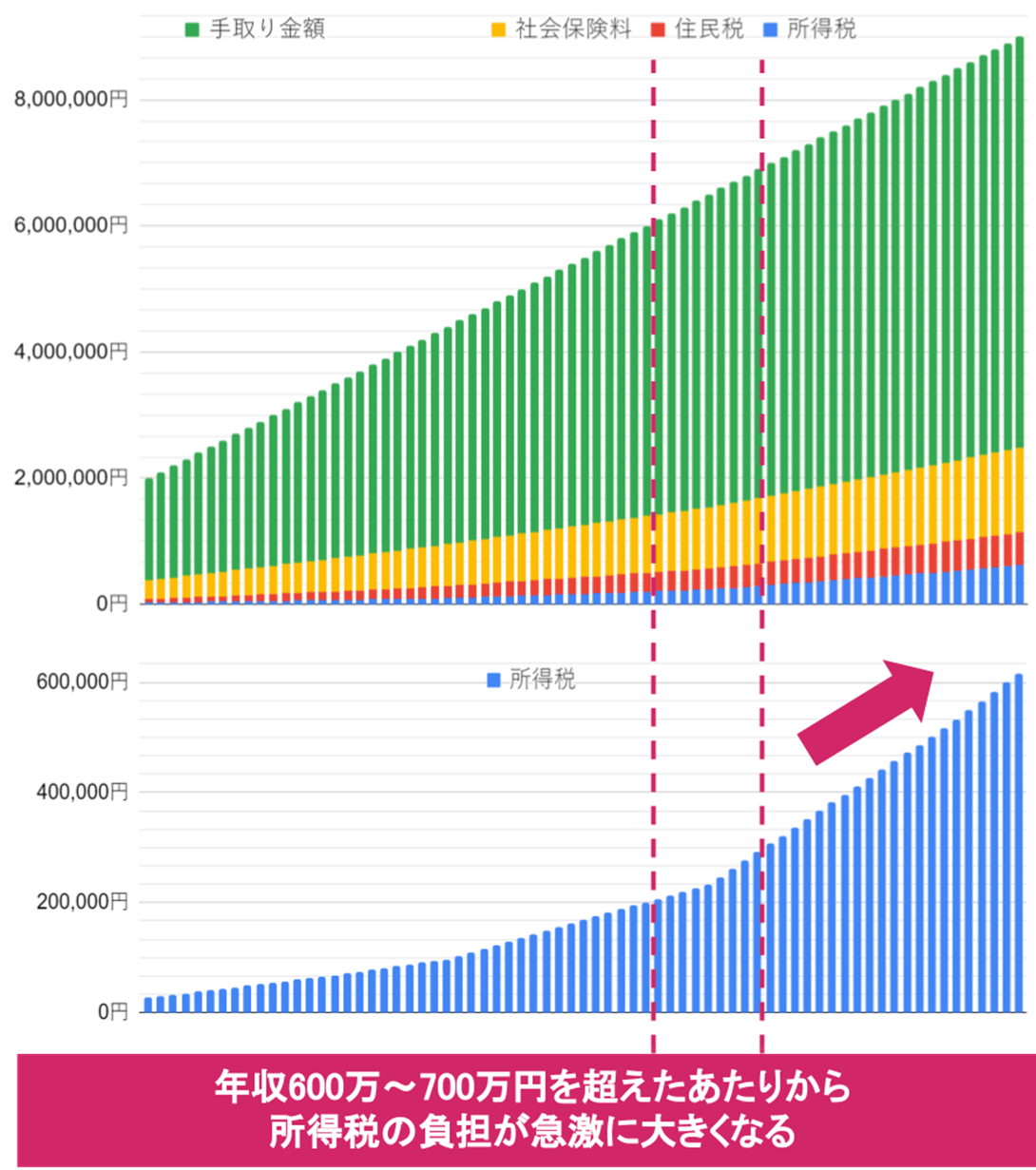

実は、年収に対しての税金額は一定に増えるのではなく、高年収になればなるほど税金の比率も加速度的に増えていきます。

なぜならば、個人の所得に課せられる2つの税金のうち、所得税は累進課税といって、所得が増えるほど税率が高くなる仕組みだからです。住民税を合わせると、最大で55%の税金が課されることになります。

上記のグラフを見れば自分がだいたいどのレンジにいるかイメージできると思います。

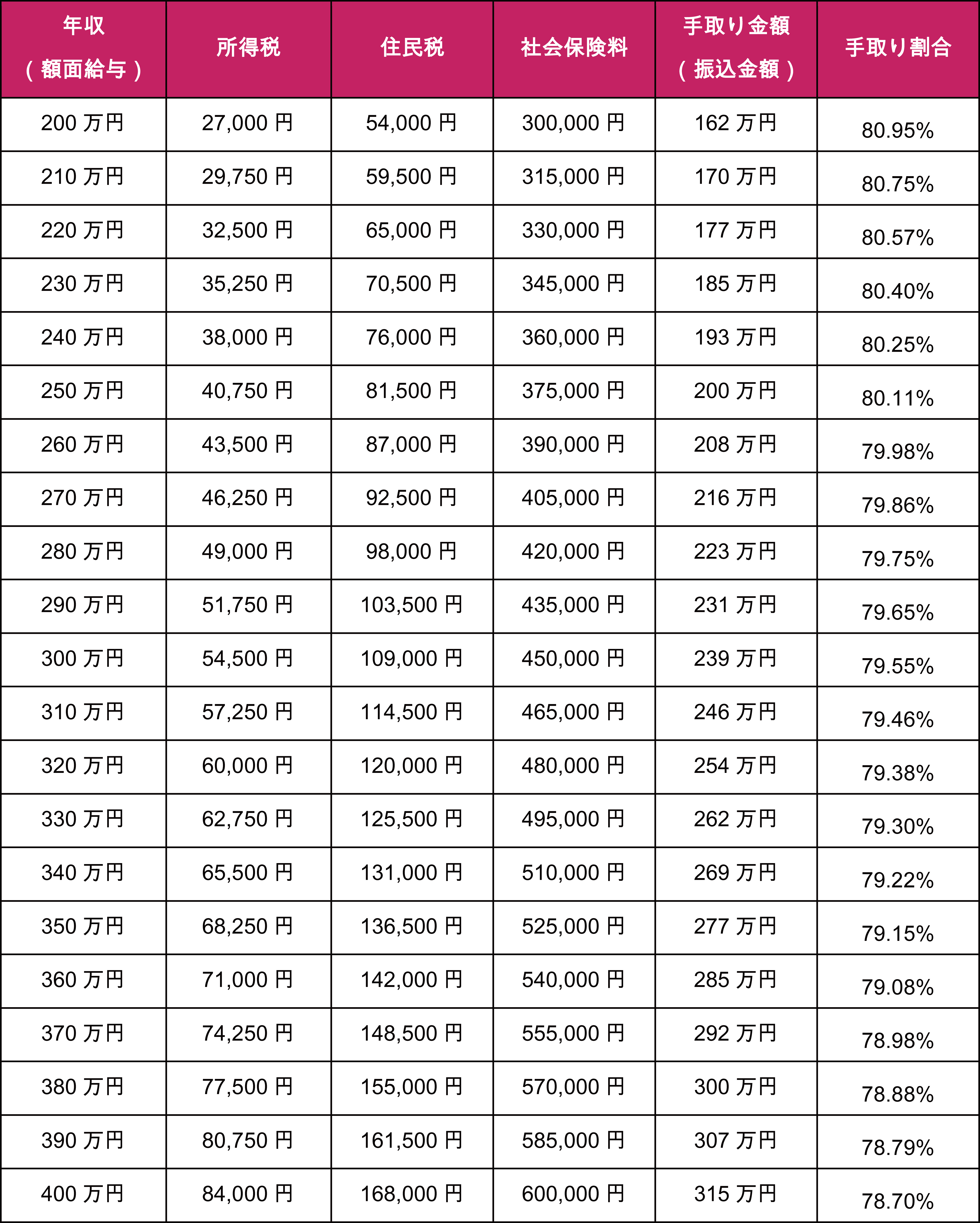

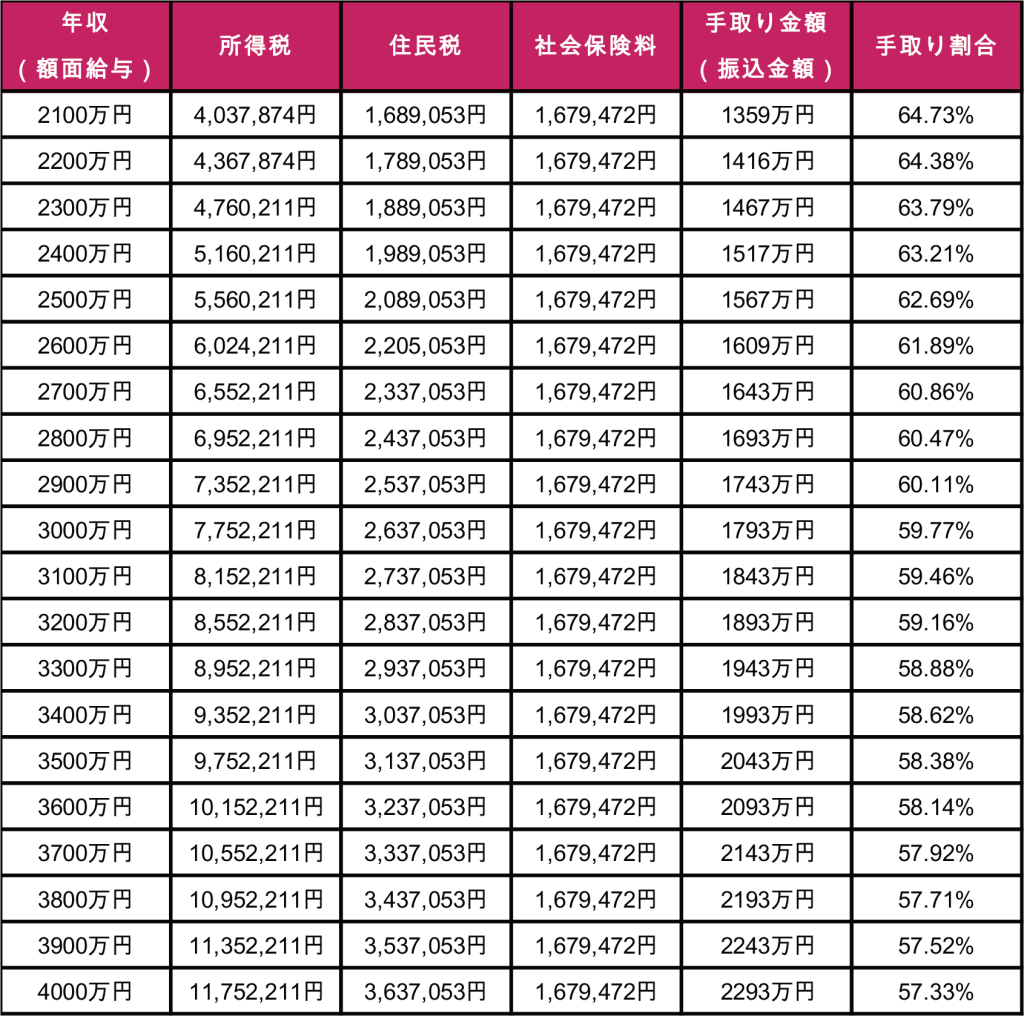

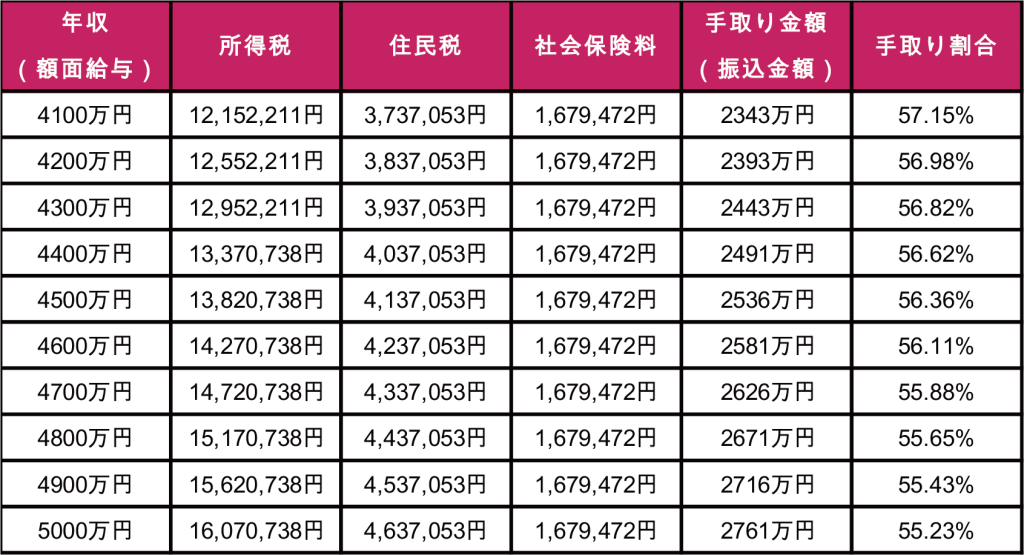

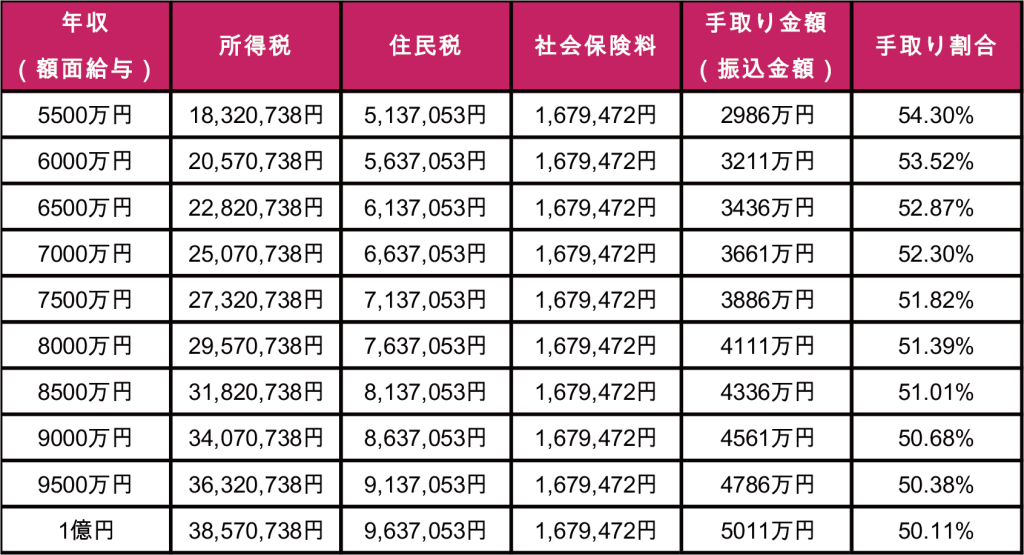

とはいえ、具体的な税金額を知りたいと思いますので、年収200万円から1億円までについて、年収ごとの税金(所得税・住民税)の金額や社会保険料の概算金額を載せた早見表を掲載します。

早見表を見れば、年収ごとにいくら税金が引かれるのか、手取り金額はいくらかを簡単に確認できるでしょう。

年収に対する税金額と手取り額が分かれば、生活費にいくら使えるか、どのくらい貯金ができるかなど、お金にかかわる見通しを立てておくことができます。概算するためにお役立てください。

また、後半では、税金を抑えるために使える「所得控除」「税額控除」の活用方法についても解説します。

年収と税金の関係について深く理解したい方は、ぜひ最後までお読みいただき、この先の見積もりを立てるのにお役立てください。

※「税金」という言葉についての補足

年収から引かれる税金は、「所得税」と「住民税」の2つです。それ以外に引かれる「健康保険料・介護保険料・厚生年金保険料・雇用保険料」はまとめて「社会保険料」といい、厳密に言うと税金ではありません。

ただし、両方とも年収から控除される点では同じであり、手取り額を知る上では、税金と社会保険料の両方を理解しておくことが大切です。

※「年収」という言葉について

本記事では、「年収」を給与収入の意味として使用しております。

目次

1. 年収別の税金額|年収200万円から1億円までの早見表

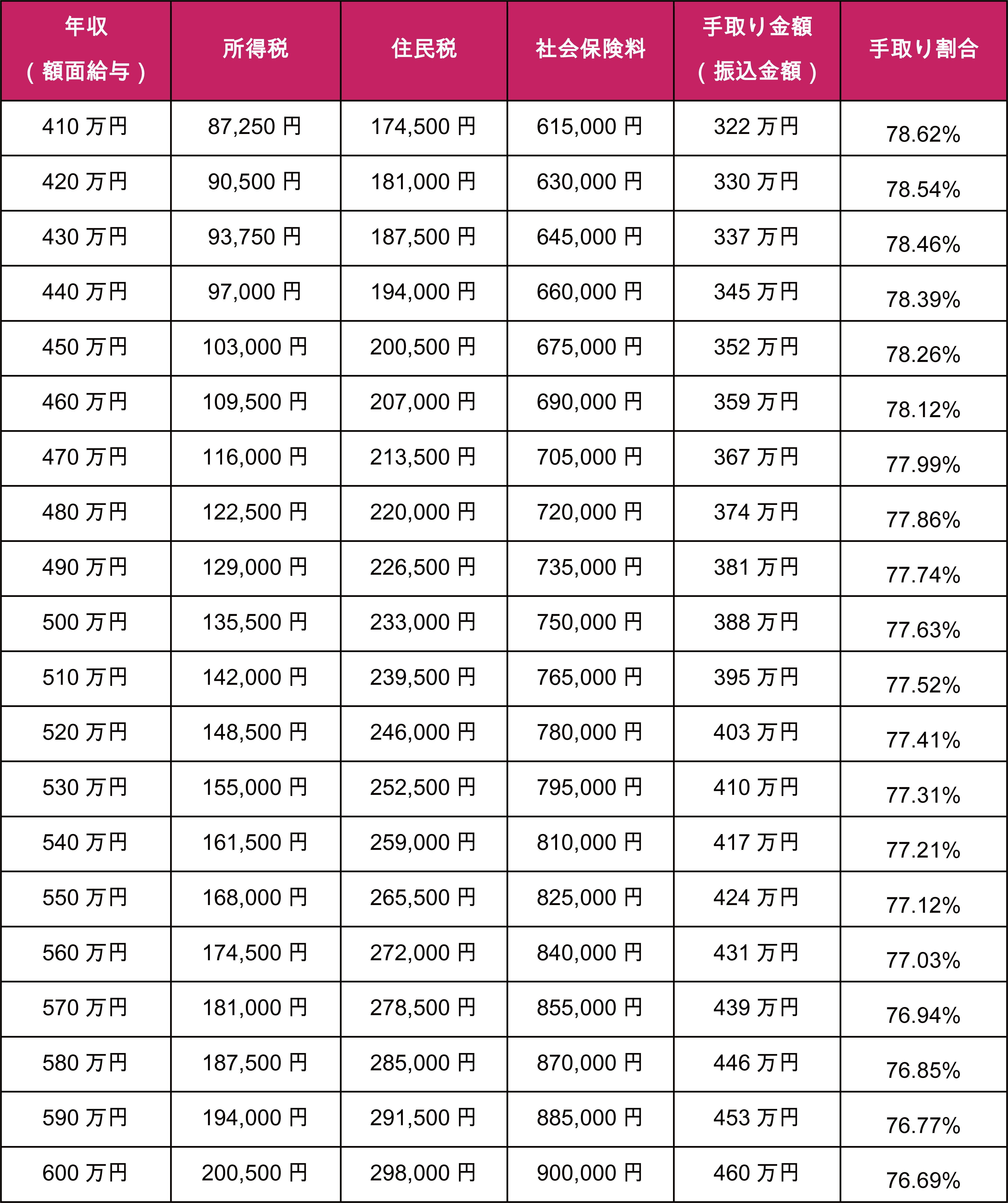

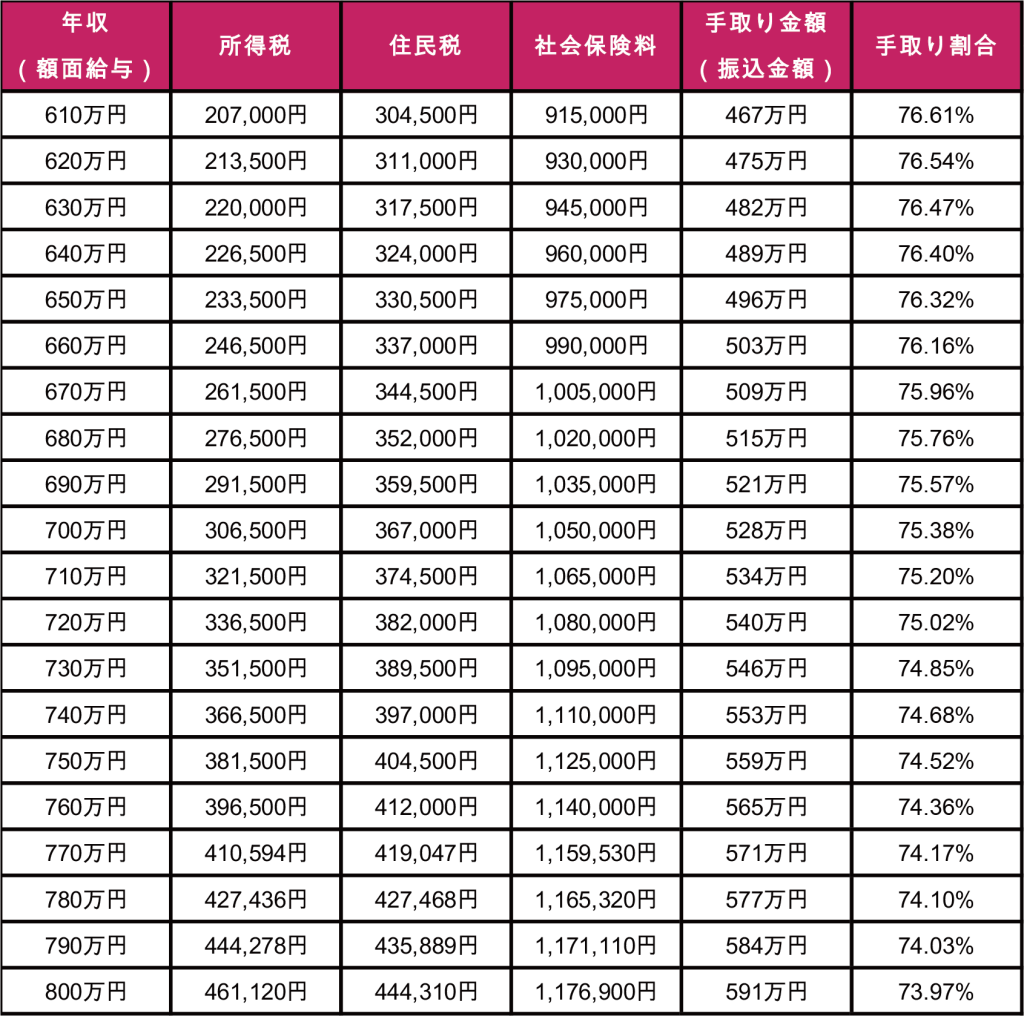

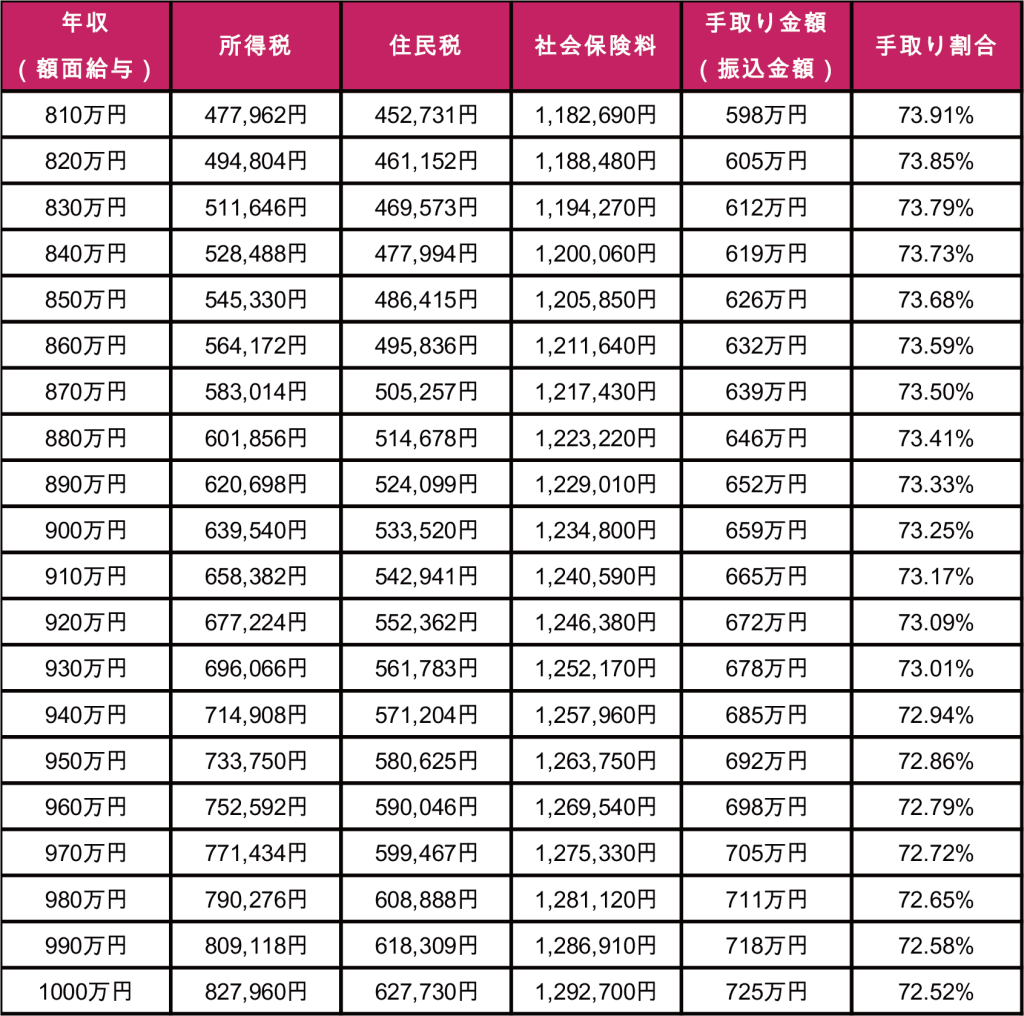

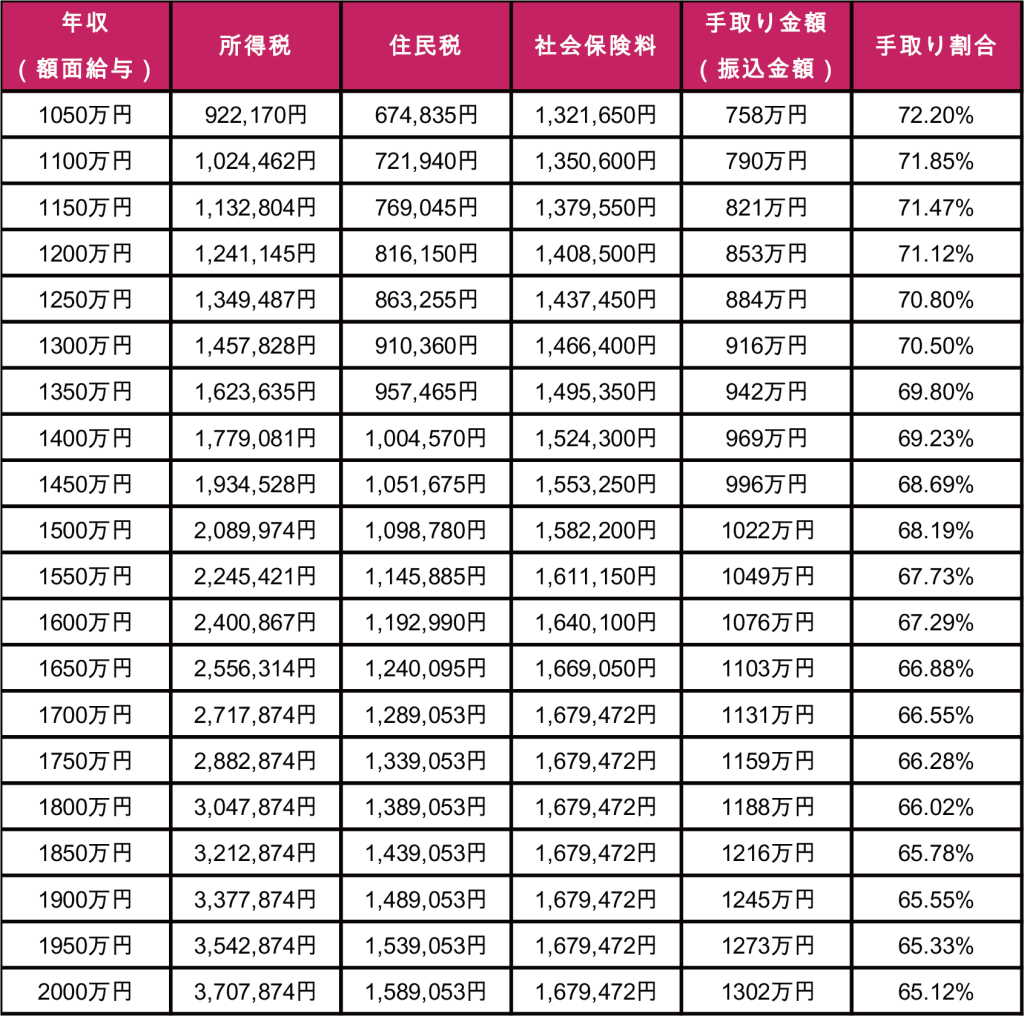

早速、年収(給与の額面)ごとに税金がいくらぐらいになるか、まとめた表を掲載します。なお、概算で出したものなので、実際に引かれる税金や社会保険料の金額とは多少ズレがあることをご了承ください。

また、実際には、配偶者の所得、扶養親族の有無、給与所得以外の所得、介護保険料の有無、住んでいる都道府県、住宅ローン控除等の税額控除の有無など、さまざまな条件で金額は変わってきます。

ここでは以下の条件で、年収に対する税金額・社会保険料額・手取り額を算出しています。

- 企業で働いており、給与所得以外に所得がない会社員

- 給与所得控除、社会保険控除、基礎控除のみを考慮する(配偶者控除、扶養控除、保険料控除、小規模企業共済等掛金控除、医療費控除などの各種所得控除は無し)

- 手取り金額は、1万円以下を四捨五入

- 個人住民税の税率は一律10%で計算

- 社会保険料については下記の概算にて算出

➀年収760万円以下・・・年収額×15%

②年収770万円~1,650万円・・・健康保険料 年収×5.79%+ 厚生年金保険料 約71万円 - ③年収1,700万円以上・・・一律 約168万円

1-1. 年収200万円から400万円の税金早見表

1-2. 年収410万円から600万円の税金早見表

1-3. 年収610万円から800万円の税金早見表

1-4. 年収810万円から1,000万円の税金早見表

1-5. 年収1,050万円から2,000万円の税金早見表

1-6. 年収2,100万円から4,000万円の税金早見表

1-7. 年収4,100万円から5,000万円の税金早見表

1-8. 年収5,500万円から1億円の税金早見表

2. 年収に対する税金額を簡易的に計算する方法

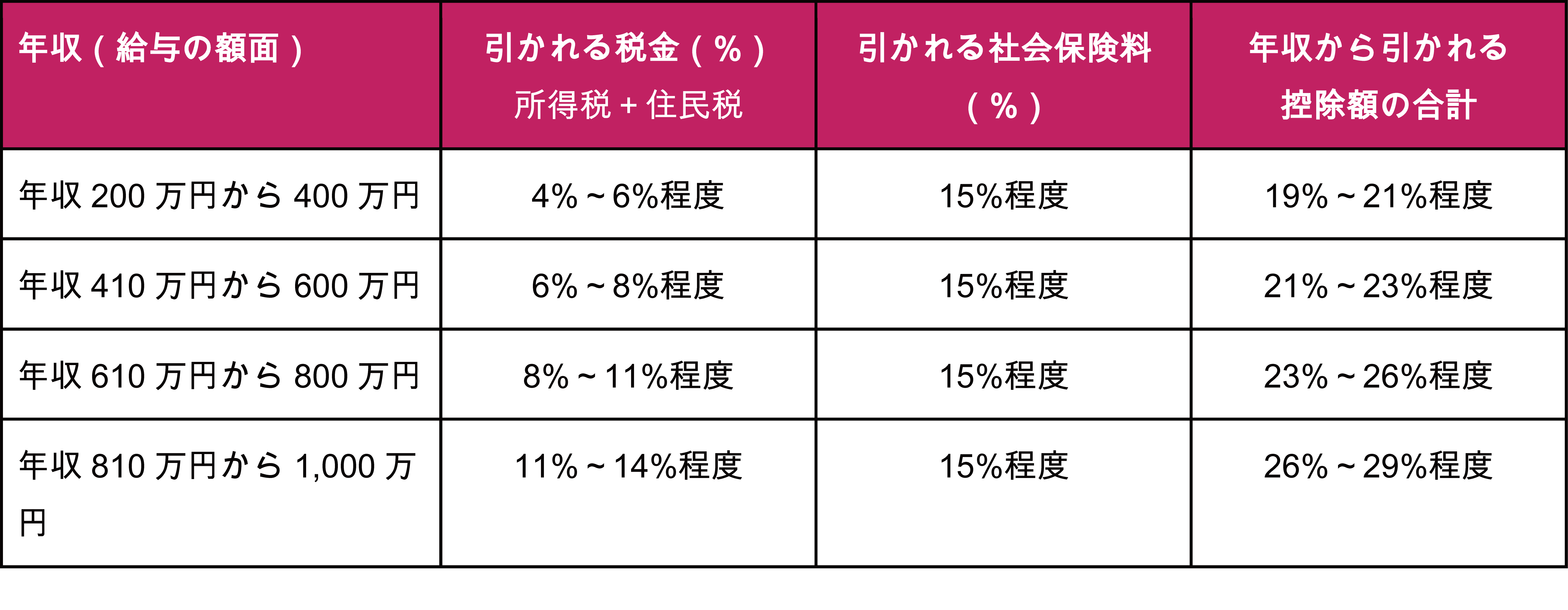

1章ではかなり細かく年収に対する税金と社会保険料の金額を示しましたが、年収レンジごとにざっくり出したい場合には、以下の簡易計算式が便利です。

【年収レンジごとの控除額の簡易計算式】

この簡易式を使えば、以下のように簡単に税金や社会保険料を計算できます。

例:年収700万円の会社員の場合

引かれる税金は、700万円×8%~11%なので、5.6万円~7.7万円程度

引かれる社会保険料は、700万円×15%なので、10.5万円程度

年収から引かれる控除額の合計は、700万円×23%~26%なので、161万円~182万円程度

(残った金額の518万円~539万円が、手取り金額となります)

税金や社会保険料を細かく計算するのは結構大変な作業となるので、概算を知りたいという方は、早見表を見るか、上記の簡易計算式をぜひ使って計算してみてください。

3. 年収から引かれる税金と社会保険料の計算方法

ここまでは年収から引かれる税金や社会保険料について、概算で計算した結果や方法を解説していきました。

ここからは、概算ではなく、個別に計算する方法について解説していきます。

年収から引かれる金額は、【①税金(所得税・住民税)】と【②社会保険料(健康保険料・厚生年金保険料・介護保険料・雇用保険料)】に分かれます。

3-1. 年収から引かれる税金(所得税)の計算方法

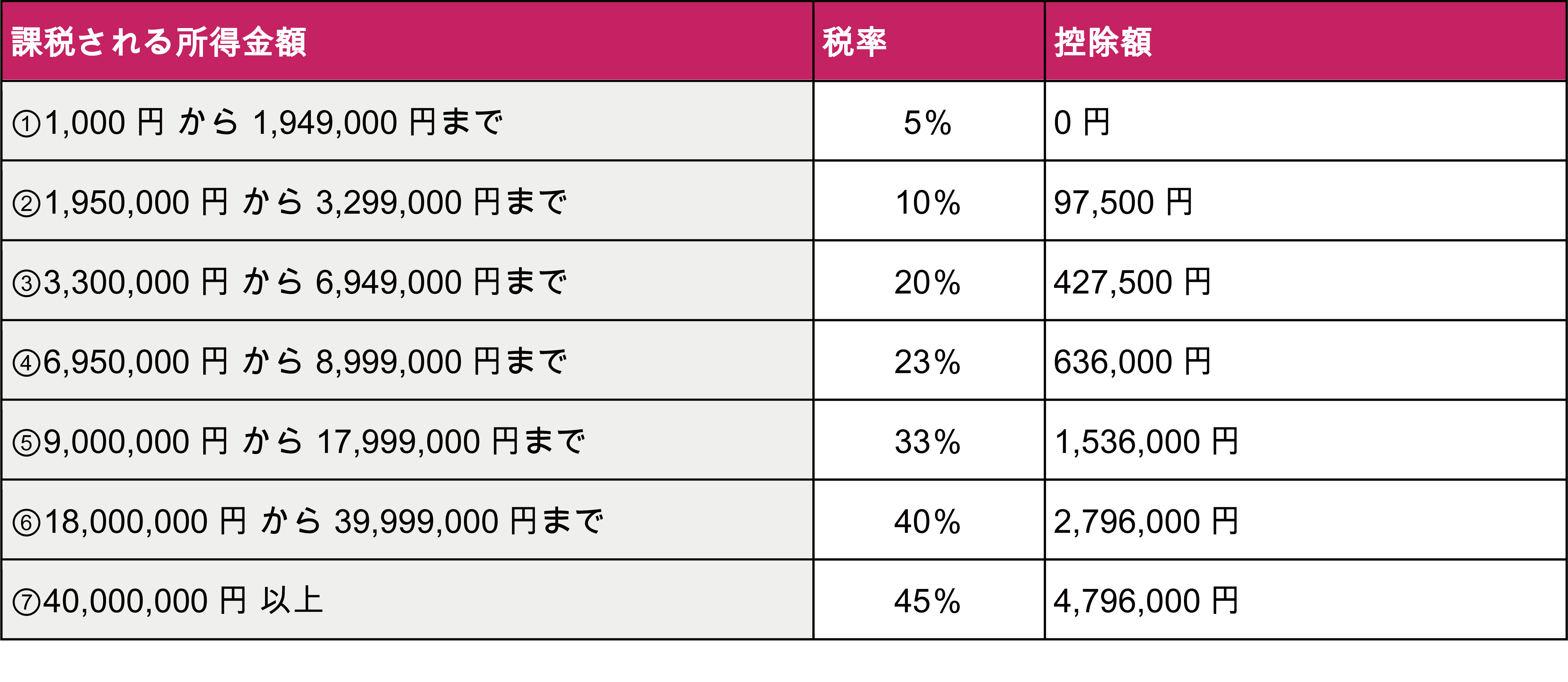

所得税の計算方法は結構シンプルで、課税される所得金額(千円未満の端数は切り捨て)に対して所定の税率をかけて、控除額を差し引くことで算出できます。

所得税額=課税所得金額(千円未満は切り捨て)×税率-控除額

ただし、課税所得金額を出すまでには少しステップを踏む必要があります。順番に説明していきます。

①ステップ1:所得金額を計算する

課税所得金額を出す前にまず、所得金額というものを出します。所得金額は、総収入金額-必要経費で出しますが、会社員の場合には必要経費がないため、代わるものとして給与所得控除を差し引くようになっています。

所得金額=源泉徴収される前の年収-給与所得控除額

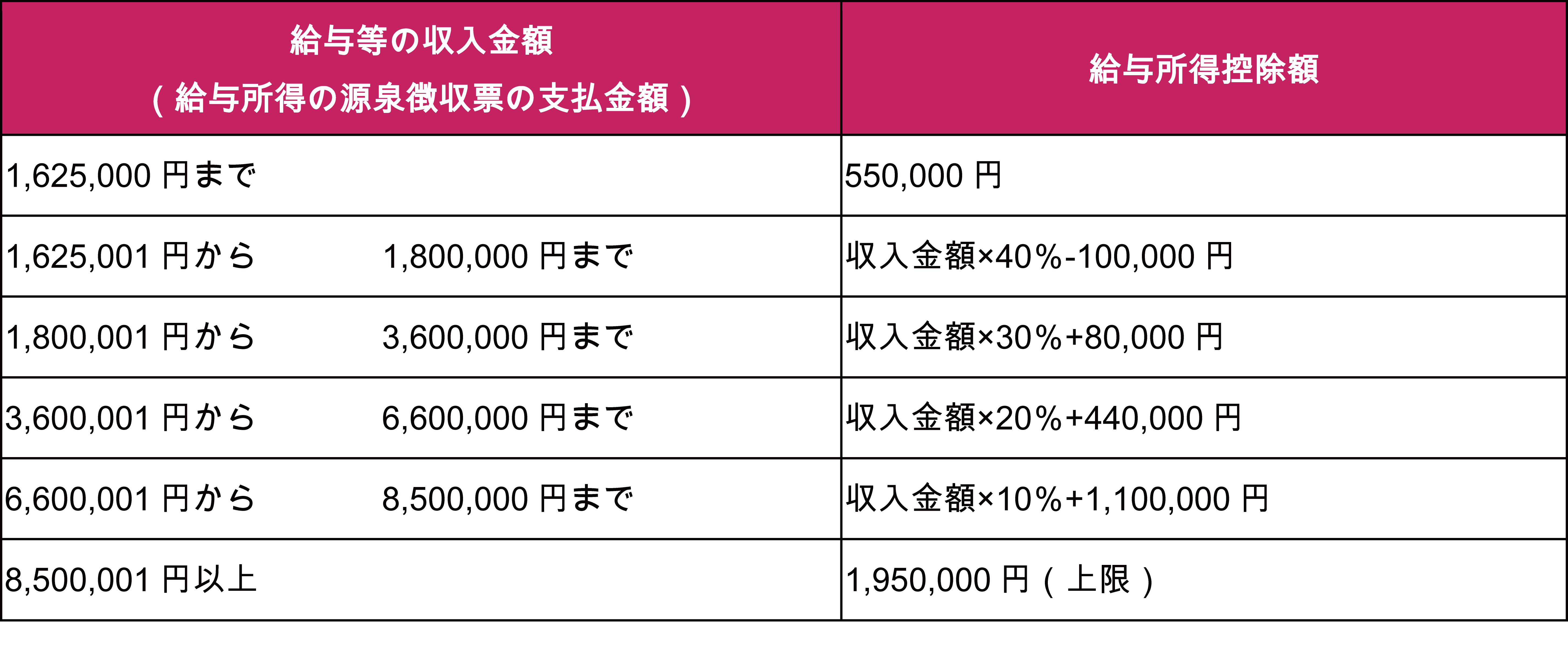

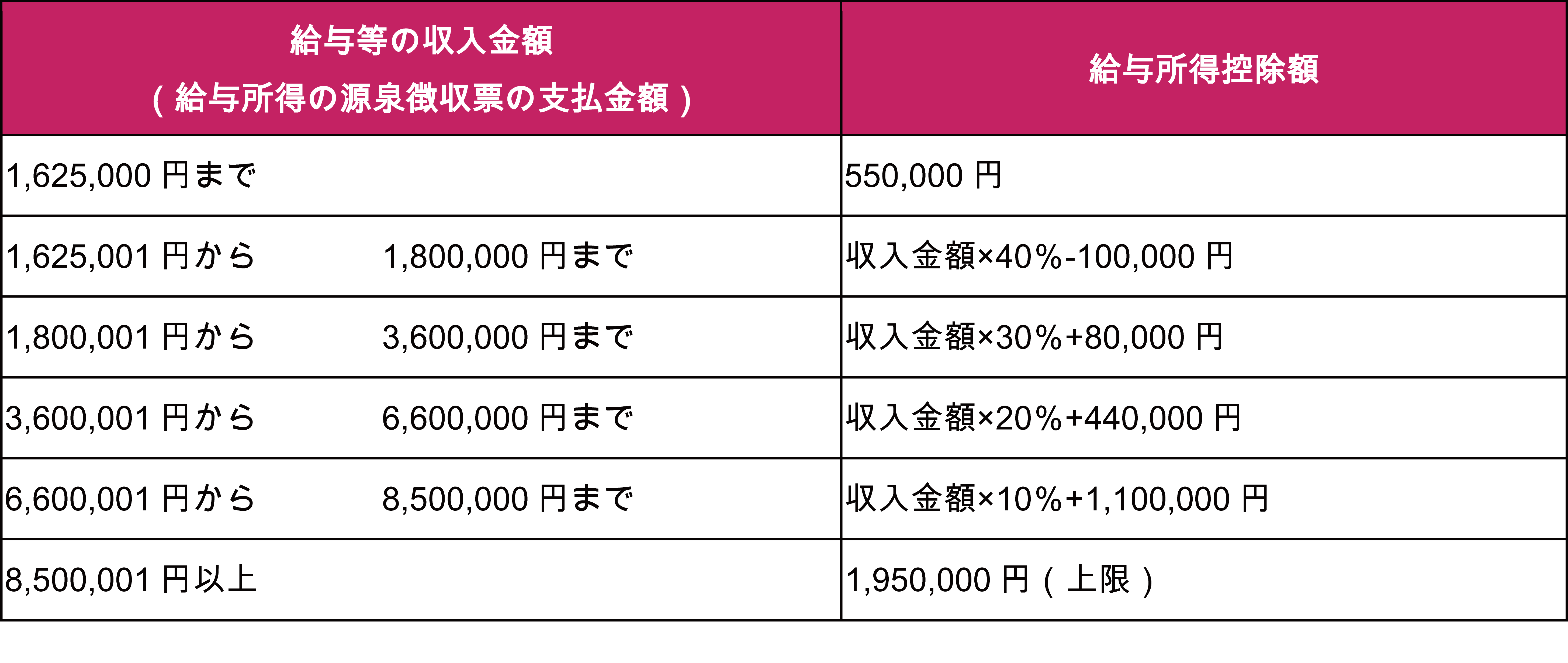

給与所得控除額は、以下のように収入金額(年収)によって決まっています。

【給与所得控除額】

例えば、年収が600万円の方の給与所得控除額は、600万円×20%+44万円=164万円となります。そのため、年収が600万円の方の所得金額は、600万円-164万円=436万円となります。

②ステップ2:課税所得金額を計算する

所得金額が分かったら、次に課税所得金額を計算していきます。

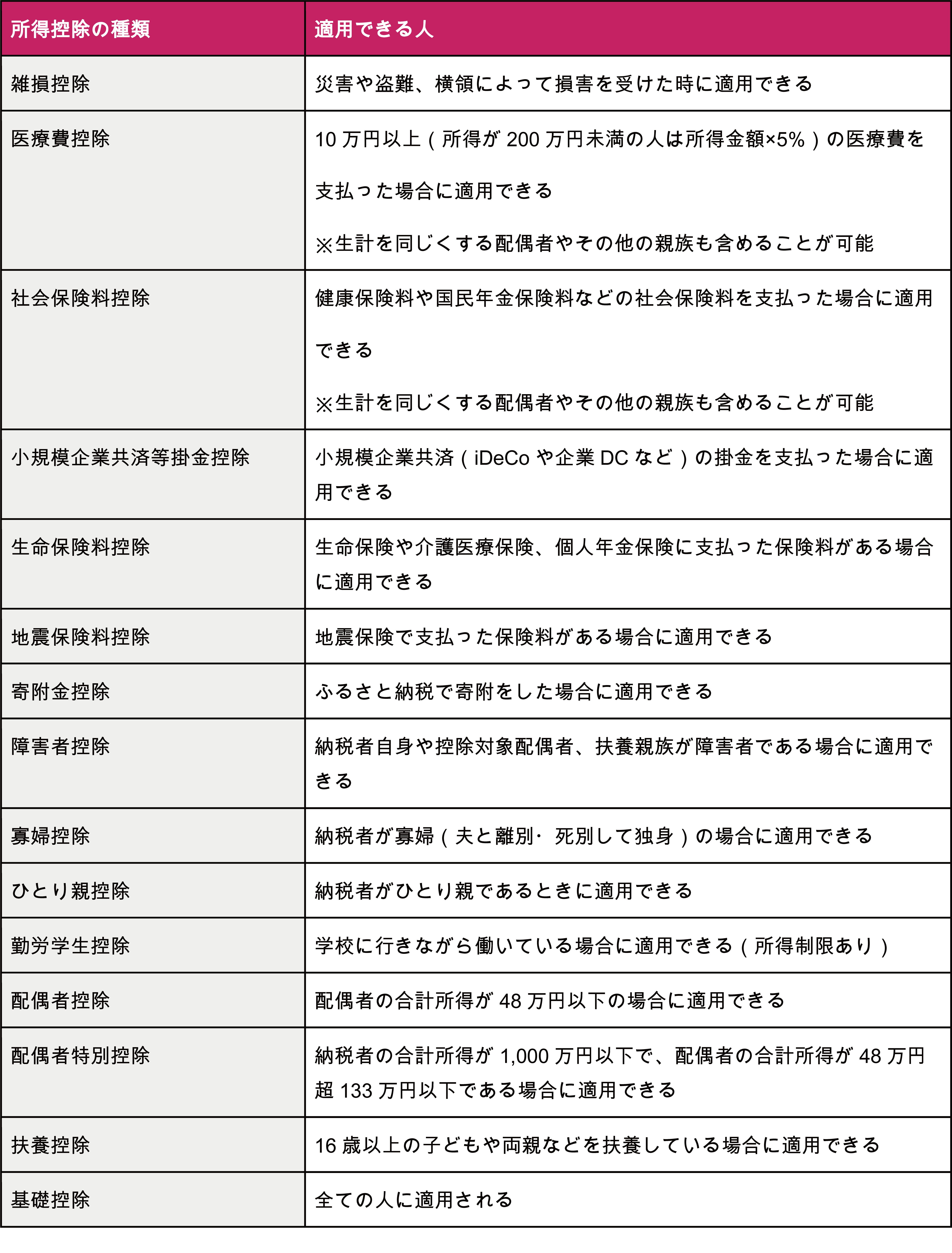

各種所得控除額には、雑損控除、医療費控除、社会保険料控除、小規模企業共済等掛金控除、生命保険料控除、地震保険料控除、寄附金控除、障害者控除、寡婦控除、ひとり親控除、勤労学生控除、配偶者控除、配偶者特別控除、扶養控除、基礎控除があります。

基礎控除と社会保険料控除は基本的に全員が差し引ける控除ですが、配偶者控除や医療費控除、小規模企業共済等掛金控除などは、控除できる条件に該当する人だけが差し引けます。

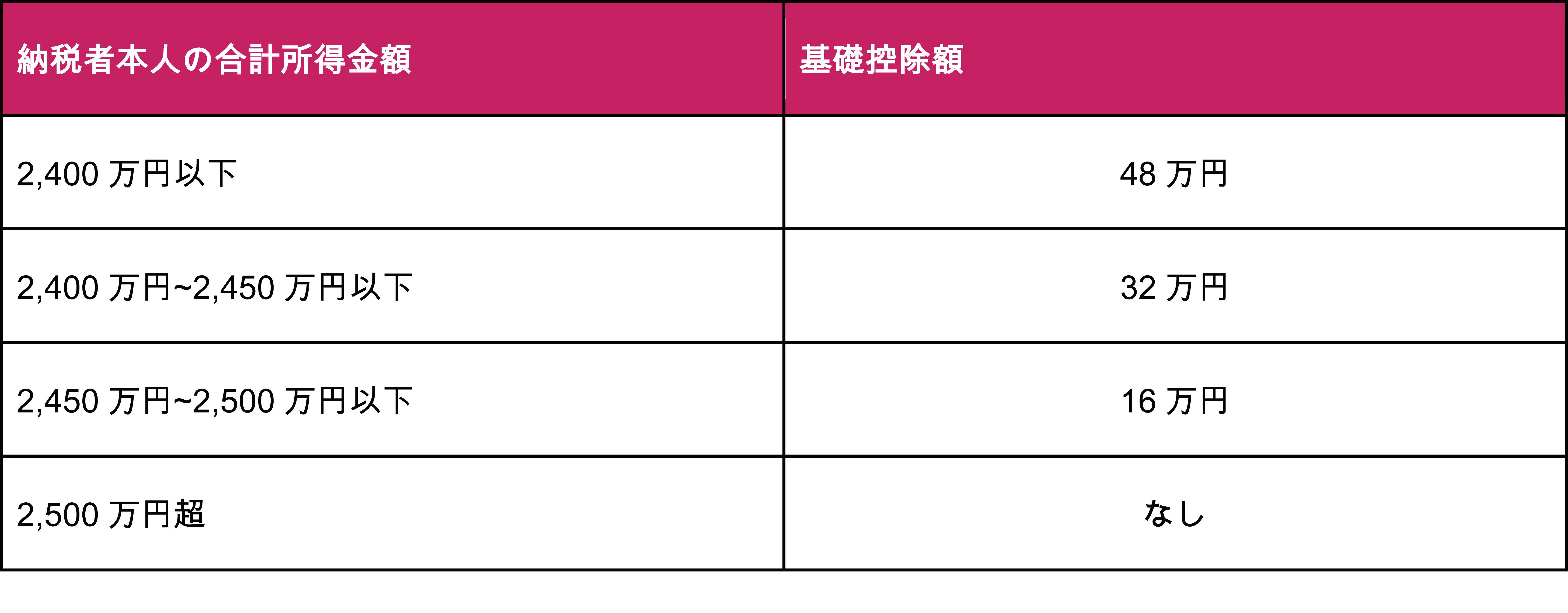

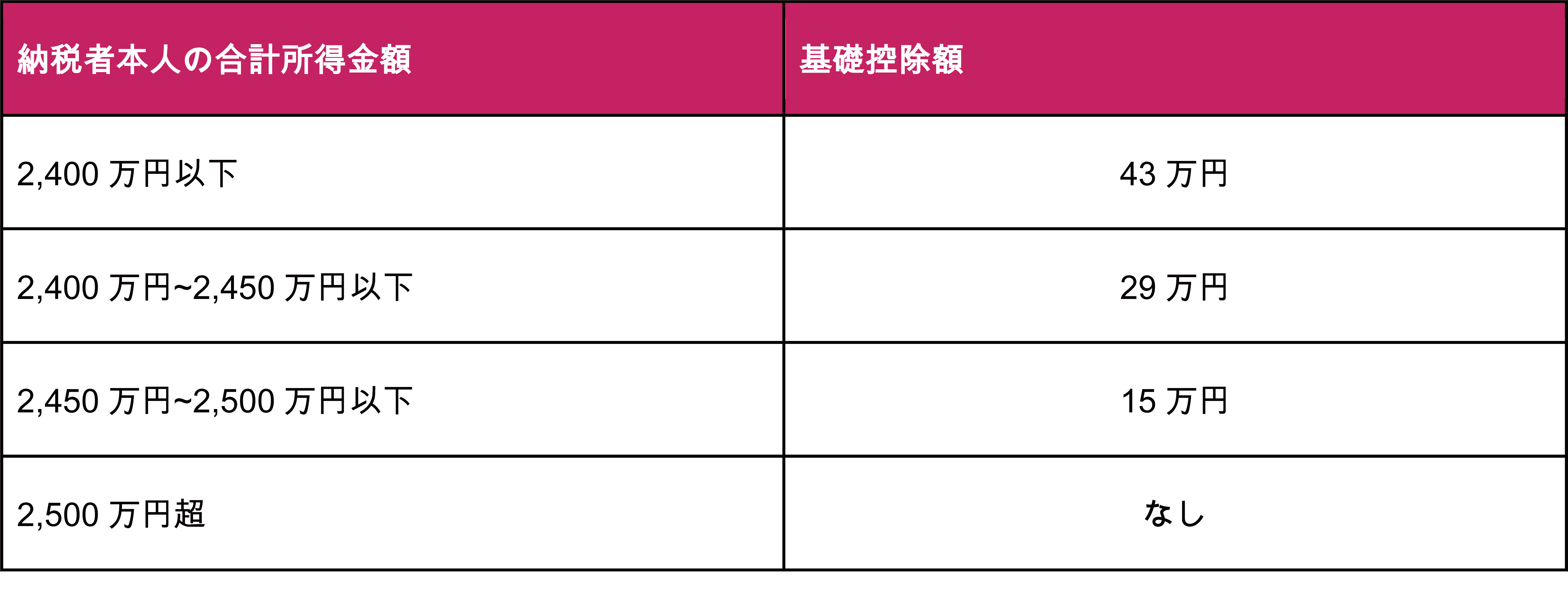

なお、基礎控除額は納税者本人の合計所得金額に応じて、以下のように決められています。

【基礎控除額】

例えば、所得金額が436万円(年収は600万円)で社会保険料が90万円の方の場合、基礎控除以外の所得控除がなければ、課税所得金額=436万円-90万円ー48万円=298万円となります。

③ステップ3:所得税の税率をかける

課税所得金額が出せたら、いよいよ税率をかけて所得税の計算をします。

所得税額=課税所得金額(千円未満は切り捨て)×税率-控除額

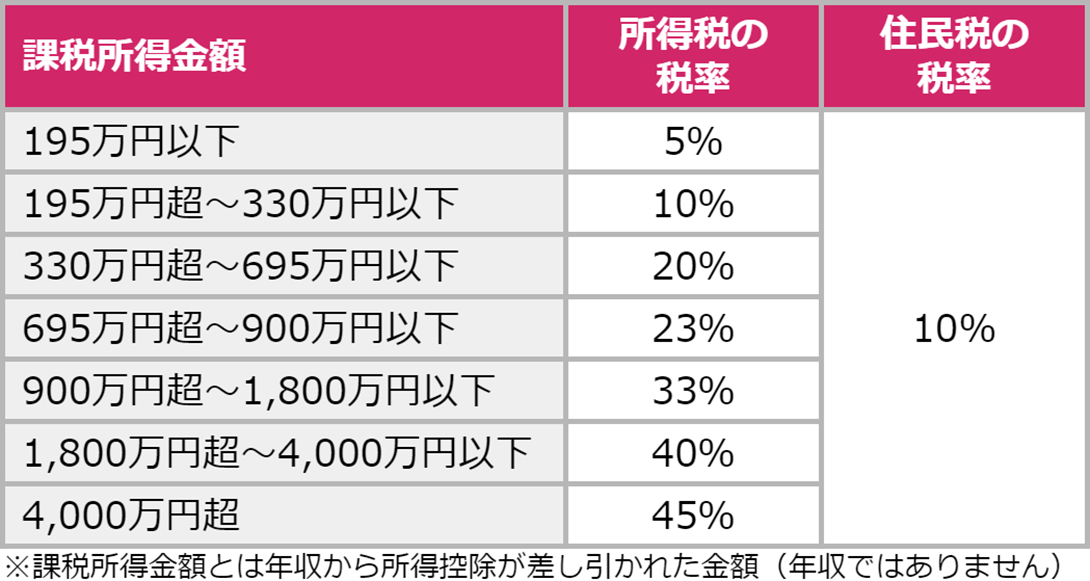

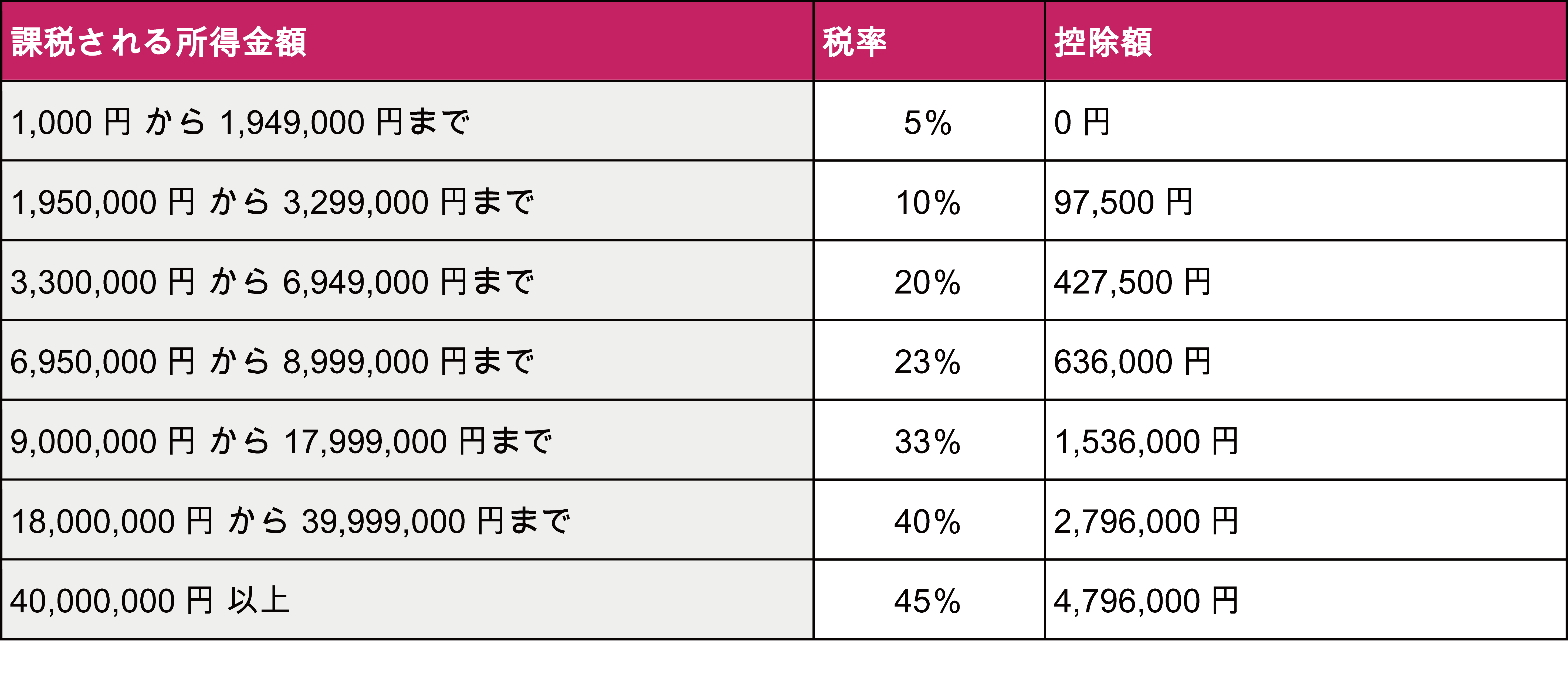

税率は5%~45%で、以下のように課税される所得金額のレンジごとで税率が決まります。

【所得税の税率と控除額】

例えば、課税される所得金額が298万円の場合、税率は10%、控除額は97,500円なので、所得税=298万円×10%-97,500円=200,500円となります。

④ステップ4:税額控除がある場合は差し引く

最後に、税額控除がある場合には、③で出した所得税額から差し引きます。

差し引ける税額控除の代表格が「住宅ローン控除」です。それ以外については、「国税庁|No.1200 税額控除」をご覧ください。

所得税の金額から税額控除を差し引いた金額が、最終的に納めるべき所得税の金額となります。

3-2. 年収から引かれる税金(住民税)の計算方法

住民税の計算式は、以下です。

住民税額=所得割【課税所得金額 × 税率(10%)-税額控除額】+均等割(5,000円)

住民税を計算する場合にも、まずは「課税所得金額」が分かっていなければなりません。そして、この「課税所得金額」は、所得税を算出したものとは少しだけ金額が異なるので注意しましょう(基礎控除額が違うため)。

①ステップ1:所得金額を計算する

「課税所得金額」を算出する前に、まずは「所得金額」を算出します。

総所得金額というのは、収入金額から必要経費を除いたものですが、会社員の場合には「給与所得控除」を差し引きます。

所得金額=収入金額-必要経費(会社員の場合は「給与所得控除」)

【給与所得控除額】

例えば、年収が600万円の方の給与所得控除額は、600万円×20%+44万円=164万円となります。そのため、年収が600万円の方の所得金額は、600万円-164万円=436万円となります。

なお、給与の収入が850万円を超える場合には、所得金額調整控除が適用されます。詳しくは、国税庁ホームページの「No.1411 所得金額調整控除」をご覧ください。

②ステップ2:課税所得金額を計算する

所得金額が分かったら、次に「課税所得金額」を計算していきます。

課税所得金額=①で出した所得金額-各種所得控除額

各種所得控除額には、雑損控除、医療費控除、社会保険料控除、小規模企業共済等掛金控除、生命保険料控除、地震保険料控除、寄附金控除、障害者控除、寡婦控除、ひとり親控除、勤労学生控除、配偶者控除、配偶者特別控除、扶養控除、基礎控除があります。

基礎控除と社会保険料控除は基本的に全員が差し引ける控除ですが、配偶者控除や医療費控除、小規模企業共済等掛金控除などは、控除できる条件に該当する人だけが差し引けます。

なお、基礎控除額は、納税者本人の合計所得金額に応じて以下のように決められています。

※所得税の基礎控除額とは金額が少し異なるので注意しましょう。

【基礎控除額】

例えば、所得金額が436万円(年収は600万円)で社会保険料が90万円の方の場合、基礎控除以外の所得控除がなければ、課税所得金額=436万円-90万円-43万円=303万円となります。

③ステップ3:住民税の計算をする

課税所得金額が出せたら、いよいよ税率をかけて住民税の計算をします。

住民税額=所得割【課税所得金額 × 税率(10%)-税額控除額】+均等割(5,000円)

ここで、配当控除や住宅ローン控除などがある場合には、その控除額を差し引くことができます。差し引ける税額控除の代表格が「住宅ローン控除」です。それ以外については、「国税庁|No.1200 税額控除」をご覧ください。

例えば、課税所得金額が303万円で税額控除がない会社員の場合、所得割=303万円×10%=303,000円となり、これに均等割(5,000円)を加算した308,000円が住民税額となります。

3-3. 年収から引かれる社会保険料の計算方法

年収から引かれる社会保険料には、健康保険料・介護保険料・厚生年金保険料・雇用保険料があります。

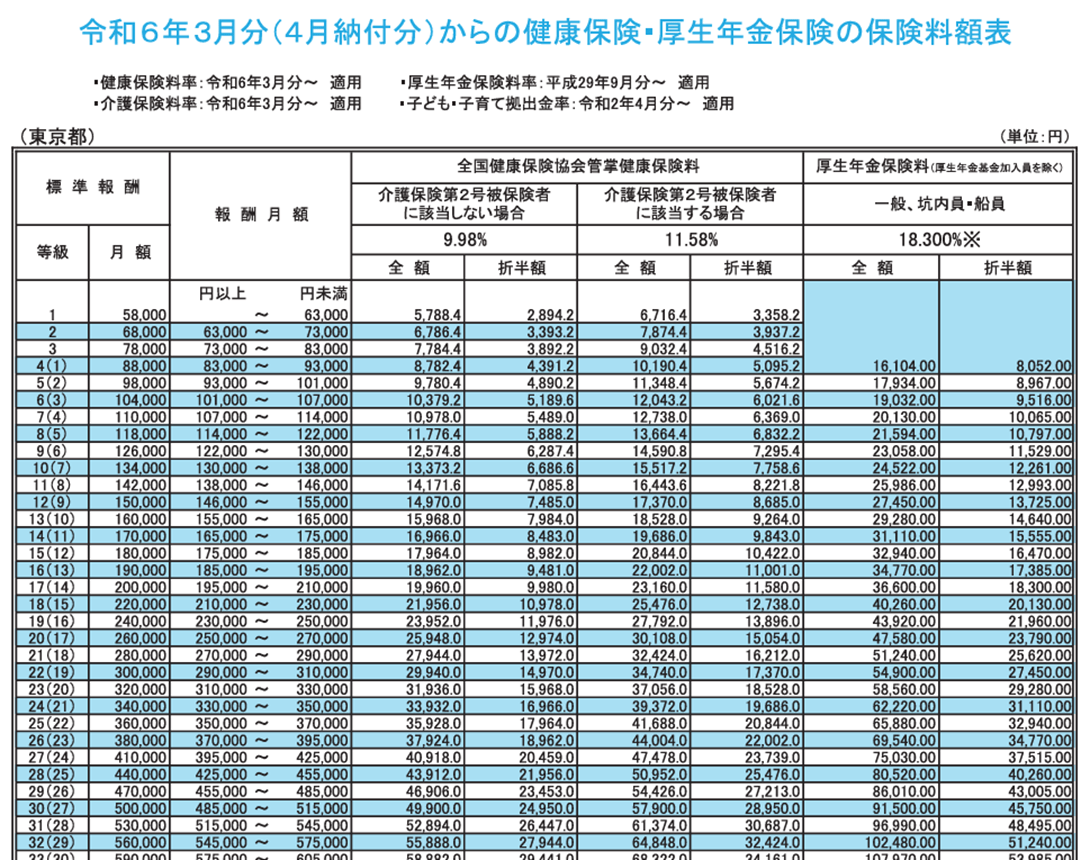

①健康保険料・介護保険料・厚生年金保険料の計算方法

健康保険料・介護保険料・厚生年金保険料は、以下の計算式で算出します。

健康保険料=標準報酬月額×健康保険料率

介護保険料=標準報酬月額×介護保険料率

厚生年金保険料=標準報酬月額×保険料率(18.3%)

ただし、標準報酬月額や保険料率は、加入している健康保険組合や地域、月給によって異なりますし、年度によって変更があることもあります。

例えば、協会けんぽの場合だと「都道府県毎の保険料額表」のページに都道府県ごとの標準報酬月額と健康保険料率の表が掲載されているので、確認してみてください。

保険料額表を見ると、月給に対する健康保険料・厚生年金保険料・介護保険料を一目で確認できます。

例えば、協会けんぽに加入している被保険者の令和6年3月からの健康保険料額は、月給37.5万円の人の場合、等級26に該当するため、健康保険料額は18,962円(40歳~64歳の方は介護保険料も支払うため22,002円)、厚生年金保険料は34,770円となります。

なお、健康保険料と厚生年金保険料は、会社と従業員が折半で支払うので「折半額」のところを見てください。

②雇用保険料の計算方法

雇用保険料は、以下の計算式で計算します。

雇用保険料=賃金の総額(総支給額)×雇用保険料率

令和6年の雇用保険料率(労働者が負担する率)は、0.6%(一般の事業)~0.7%(農林水産・清酒酒造・建設業)です。

例えば、一般事業の会社で働く年収(総支給額)が600万円の方が年間に支払う雇用保険料は、

600万円×36,000円となります。

なお、雇用保険料率は年度ごとに引き上げられる可能性があるため、厚生労働省の公式ホームページから最新の情報をチェックしてください。

4. 税金が最もオトクなのは年収600万円~700万円前後

ここからは少し視点を変えて、「税金が最もオトクな年収はいくらか」という観点から解説していきます。

結論からいうと、税金が最もオトクになるのは年収600万円~年収700万円前後となります。なぜならば、それを超えてくると、急激に所得税の負担が高まるからです。

前述したとおり、所得税の税率は、課税される所得金額によって以下のように変わってきます。

【所得税の税率と控除額】

ここで、税率が上がる箇所に注目して欲しいのですが、①から②では税率は5%しか上がらないのに、②から③では10%も上がります。

つまり、税率が10%(課税所得195万円~330万円)から20%(課税所得330万円~695万円)に増えるところで、「かなり税金が上がった体感」を得てしまうことになります。

これを考えると、課税所得330万円よりも少ない位置の方が最も所得税でオトク感を得られるといえます。そして、課税所得330万円未満というのは、だいたい年収にすると640万円前後(※)となるのです。

なお、この年収640万円というのは、配偶者控除や扶養控除、生命保険料控除などの各種所得控除を考慮していない場合です。実際には、配偶者控除などが差し引かれることを考えると、年収600万円~700万円程度がオトクな年収帯といえます。

また、扶養控除の対象となる人数が多い場合には、年収800万円でも課税所得が330万円未満になることもあります。

配偶者控除や扶養控除など、各種所得控除の有無や金額によって課税所得が変わるので、自分のケースで「課税所得を330万円未満に抑えるにはどうしたら良いか」などを考えて、節税対策を考えていくのもおすすめです。

5. 税金を抑えるために知っておきたい節税方法

最後に、税金を抑えるために知っておきたい節税方法を解説していきます。「年収に対する税金が高すぎる」と考えている方は、ぜひ参考にしてください。

5-1. iDeCoや生命保険料控除などの「所得控除」を活用して節税する

給与所得を得ている会社員の場合、原則として経費などを差し引けないため、課税所得金額を下げるためには、以下のような各種所得控除を利用するしかありません。

しかしながら、どのような所得控除があるのかを把握していなければ、差し引けることを知らずに年末調整してしまい、結果として税金を多く払うことになってしまいます。

どのようなものを所得控除できるのか、しっかり把握することが、節税の第一歩です。

【所得控除の内容】

年末調整の時には、該当する控除は必ず忘れずに記載しましょう。また、「雑損控除」「医療費控除」「寄附金控除」に関しては年末調整では控除できないため、確定申告を行いましょう。

5-2. 住宅ローン控除などの「税額控除」を活用して節税する

課税所得金額を下げる所得控除と同様に、税額控除できる内容についてもしっかり把握しておきましょう。

税額控除は、税金を支払う際に、税金からそのまま差し引くことができるものです。かなり節税効果も大きいのでしっかり確認しましょう。

こちらも、差し引けることを知らずに年末調整や確定申告してしまうと損してしまうので、しっかり確認しておいてください。

税額控除の内容は、国税庁の「No.1200 税額控除」のページを確認してほしいのですが、特に多くの方が利用するものが「住宅ローン減税(住宅借入金等特別控除)」です。

住宅ローン減税は、自宅を購入・リフォームするために住宅ローンを借りた方が利用できる制度で、さまざまな条件はありますが、ローン残高の0.7%を所得税額から差し引ける制度です。所得税から控除しきれない場合には住民税からも控除できます。

新築住宅(長期優良住宅・低炭素住宅)を購入した場合、最大で年間31.5万円を13年間控除できるため、上手く活用しましょう。

ただし、年間の合計所得が2,000万円超の方は住宅ローン減税を適用できません。さまざまな条件については、国税庁「No.1213 認定住宅の新築等をした場合(住宅借入金等特別控除)」をご覧ください。

5-3. 給与所得以外の所得が大きい方は会社設立で節税できることもある

副業や投資などを行っていて給与所得以外の所得が多くある方は、会社設立をすることによって節税できるケースもあります。

会社員が会社設立で節税できる4つのケース

- 副業していて「事業所得」がある場合

- 不動産投資をしていて「不動産所得」がある場合

- 株やFXなどの資産運用で「雑所得」がある場合

- 相続税・贈与税対策をする場合

会社設立で節税できる所得(副業や投資の所得)の目安は800万円程度といわれていますが、ケースバイケースなので、迷う場合にはぜひ「辻・本郷 税理士法人」にご相談ください。

また、会社設立で節税できるかどうか詳しく知りたい方は、「サラリーマンが会社設立で節税できる4ケース!適用外の条件も解説」の記事をぜひ参考にしてみてください。

まとめ

本記事では「年収と税金」について解説してきました。最後に、要点を簡単にまとめておきます。

1章では、年収200万円から1億円までの、年収ごとの税金額と社会保険料額、手取り金額をまとめた表を解説しました。

年収から引かれる税金と社会保険料の計算方法

- まずは課税所得金額を計算

- 所得税額=課税所得金額×税率-控除額

- 住民税額=課税所得金額 × 税率(10%)-税額控除額+均等割(5,000円)

- 健康保険料の金額=標準報酬月額×健康保険料率

- 介護保険料の金額=標準報酬月額×介護保険料率

- 厚生年金保険料の金額=標準報酬月額×保険料率(18.3%)

- 雇用保険料のの金額=賃金の総額(総支給額)×雇用保険料率

税金が最もオトクなのは年収600万円~700万円前後

- 課税所得330万円未満まで、税率が10%だから

- 課税所得330万円未満というのは、だいたい年収にすると640万円前後

- ただし、配偶者控除や扶養控除など各種所得控除が多い方は、年収700万・800万でも課税所得が330万円未満になることがある

税金を抑えるために知っておきたい節税方法

- iDeCoや生命保険料控除などの「所得控除」を活用して節税する

- 住宅ローン控除などの「税額控除」を活用して節税する

- 給与所得以外の所得が大きい方は会社設立で節税できることもある

ぜひ今回の記事を参考に、年収ごとに「税金がいくらか」を確認してみてください。