「起業を考えているが、初めから税理士をつけた方が良い?」

「税務の知識に不安がある・・・」

「税理士費用を考えたら、確定申告は自分でしたほうが良い?」

「そもそも、個人事業主に税理士って必要?」

- これから起業しようと思っている方

- 個人事業主として開業したばかりの方

- 確定申告を自分で行った経験がある方

これらの方の中には、冒頭のような不安を抱えることが多いのではないでしょうか。

個人事業主が税理士に頼むべきかどうかは、現在の事業規模や形態によって、必要度が変わってきます。

現時点でのあなたの事業規模によっては、すぐに税理士へ相談しなくても良いかもしれません。

しかし、節税対策を考えているのなら、早めに税理士へ相談すると良いでしょう。

税理士は、税金の仕組みや税法を知り尽くしています。あなただけではできない節税方法を実現する、強力なサポーターとなるでしょう。

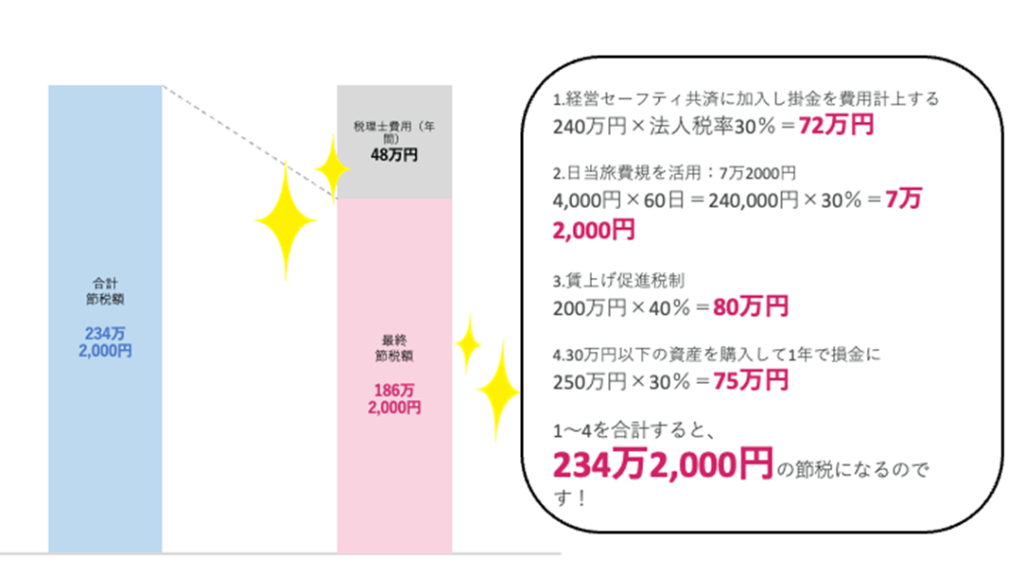

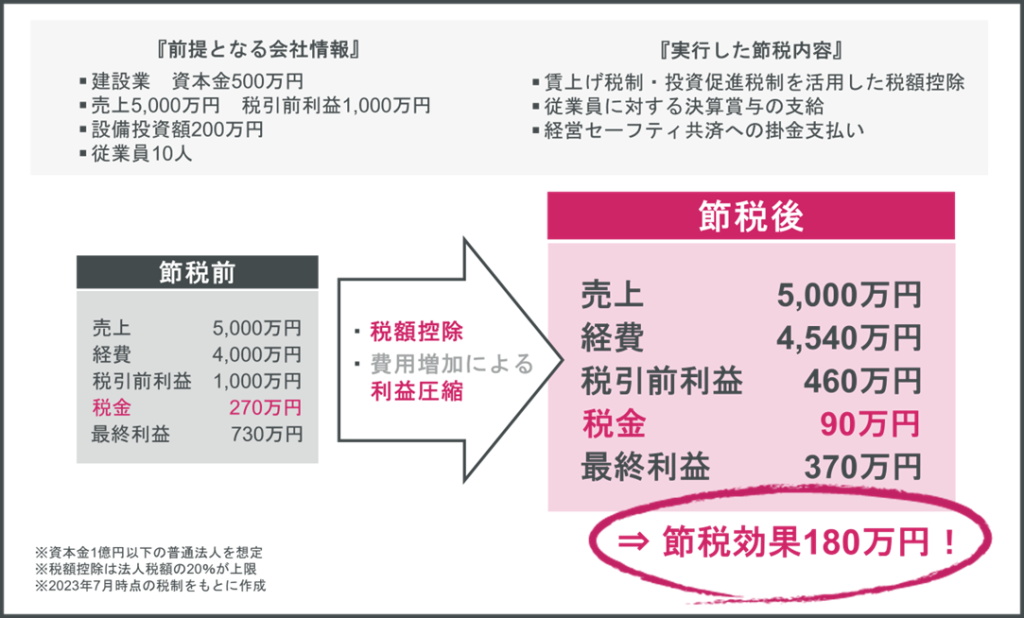

ここで、辻・本郷 税理士法人へご依頼いただいた場合の、節税の一例をご紹介します。

以下は、創業フェーズのみで200万円以上の節税に成功した例です。

4つの対策によって、234万円2,000円の節税になります。そこから、年間の税理士費用を48万円と仮定しても、186万円2,000円の節税が実現しました。

引用:拠点数・顧客数No.1!辻・本郷 税理士法人が会社設立で選ばれる15の理由

このように、税理士へ節税対策を依頼することによって、あなたの事業資金の状況を改善できる可能性があるのです。また、国家資格である「税理士資格」をもったプロの視点から、正しい方法で節税ができるという安心感もあります。

ですが、いざ税理士に相談しようとしても、以下のような疑問や悩みを持っている方は多いのではないでしょうか。

- 自分の場合は、税理士へ依頼する必要があるのだろうか

- 税理士にどんな業務を依頼できるのか

- 費用が負担になってしまうのではないか

- 税理士へ依頼するメリットやデメリットがわからない

- 個人事業主が税理士を選ぶポイントを知りたい

そこで本記事では、具体例を挙げながら、上記の疑問や悩みに対してわかりやすく解説していきます。

本記事を読み終わった後のあなたは、税理士のサポートを受ける準備が整っていることでしょう。 あなたの納得のいく方法で、税理士へ依頼することができ、あなたの事業にプラスになることを願っています。

目次 [非表示]

- 1. 個人事業主に税理士は必要?フローチャート

- 2. 個人事業主に税理士が必要な11のケース

- 3. 個人事業主に税理士が不要な3つのケース

- 4.個人事業主が税理士に依頼できる業務

- 5. 個人事業主が税理士に依頼する費用の目安

- 6. 個人事業主が税理士に依頼するメリット7点

- 7. 個人事業主が税理士に依頼するデメリット3点

- 8. 個人事業主が税理士を選ぶときの13のチェックリスト

- 8-1.最新の税制知識があるか【★★★】

- 8-2.必要なサービスが業務範囲に含まれるか【★★★】

- 8-3.積極的に必要な節税対策を提案してくれるか【★★★】

- 8-4.料金やサービスの範囲がわかりやすいか【★★★】

- 8-5.担当者との相性が良く相談しやすいか【★★★】

- 8-6.コミュニケーションが手軽でレスポンスが早いか【★★★】

- 8-7.業界や業種特有の悩みを知っているか【★★★】

- 8-8.個人事業主の実績や事例があるか【★★★】

- 8-9.ITツールを使いこなせるか【★★★】

- 8-10.トータルサポートができるか【★★】

- 8-11.税務調査に強いか【★★】

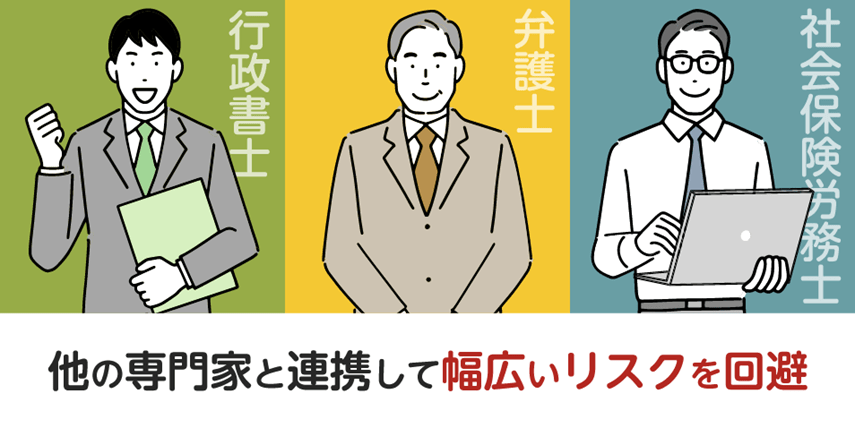

- 8-12.他の専門家との連携が取れているか【★★】

- 8-13.地理的な近さがあるか【★★】

- 9. 辻・本郷 税理士法人のサポートが最適な理由13点

- 9-1.最新の税制改正にアンテナを張ることで、最適な節税対策を実現します

- 9-2.グループ全体に蓄積されたノウハウによって、あらゆる課題を解決に導きます

- 9-3.創業100年以上!膨大な節税テクニックを駆使して、最適な節税方法を提案します

- 9-4.わかりやすい料金体系!本当に必要な業務だけをリーズナブルに提供しています

- 9-5.あなたの会社の事情に対して、常に真摯に向き合っていきます

- 9-6.どんな時も即レス!(LINEも対応)あなたが困った時は「神速」対応します

- 9-7.専門分野に特化した税理士が多数在籍!業界や業種ごとの悩みを解決します

- 9-8.圧倒的な事例数!どんな事業規模も網羅する総合力であなたの問題を解決します

- 9-9.リモート顧問も可能!忙しい社長の時間を最小限に抑えられる

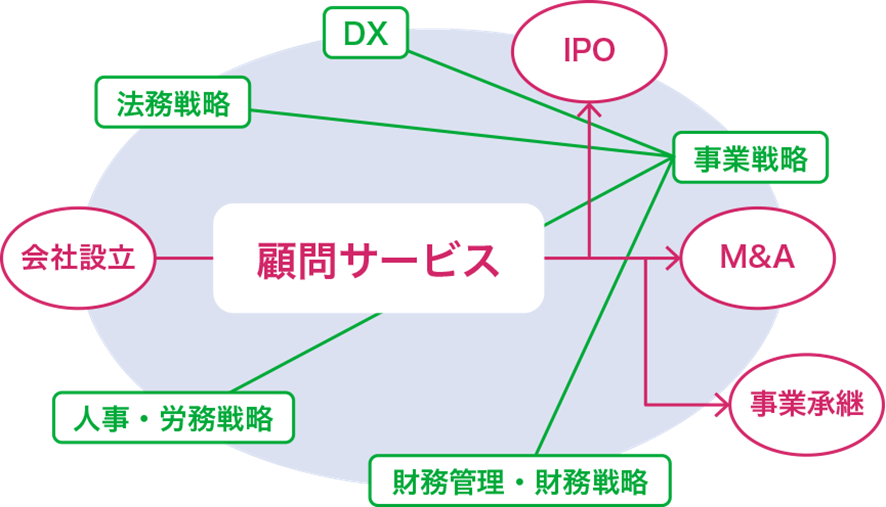

- 9-10.会社の全成長ステージにおいて高い専門性を提供!揺り籠から墓場まであなたと走り切ります

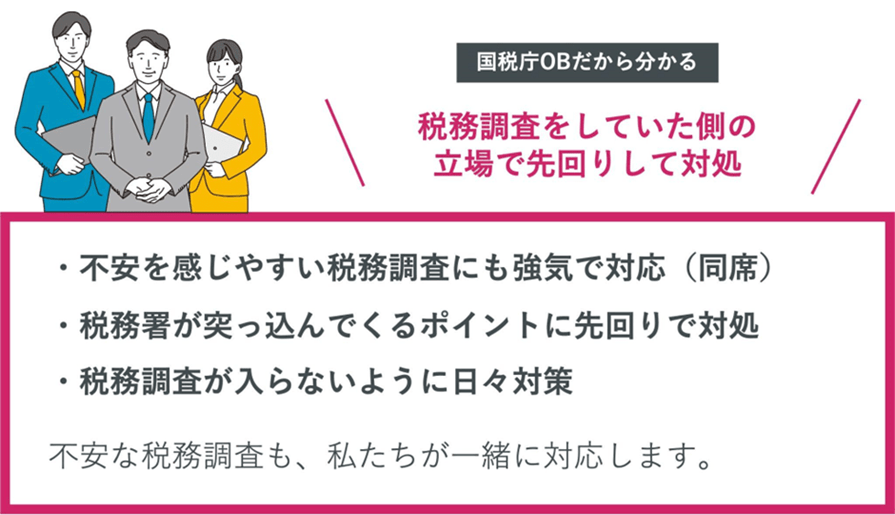

- 9-11.国税庁OBが90名以上在籍!税務調査にも同席してあらゆる不安を解消します

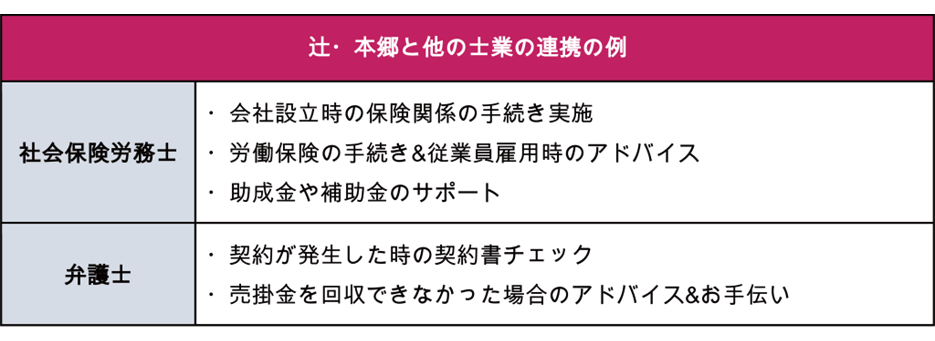

- 9-12.他の専門家と連携することにより、幅広いサポートで会社のリスクを全力回避します

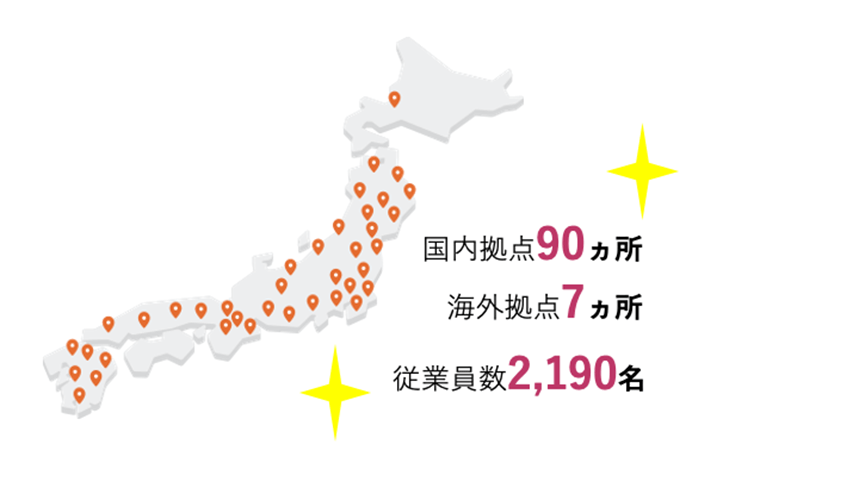

- 9-13.拠点数NO.1!全国各地・あなたの地域にあった対応ができます

- 10. まとめ

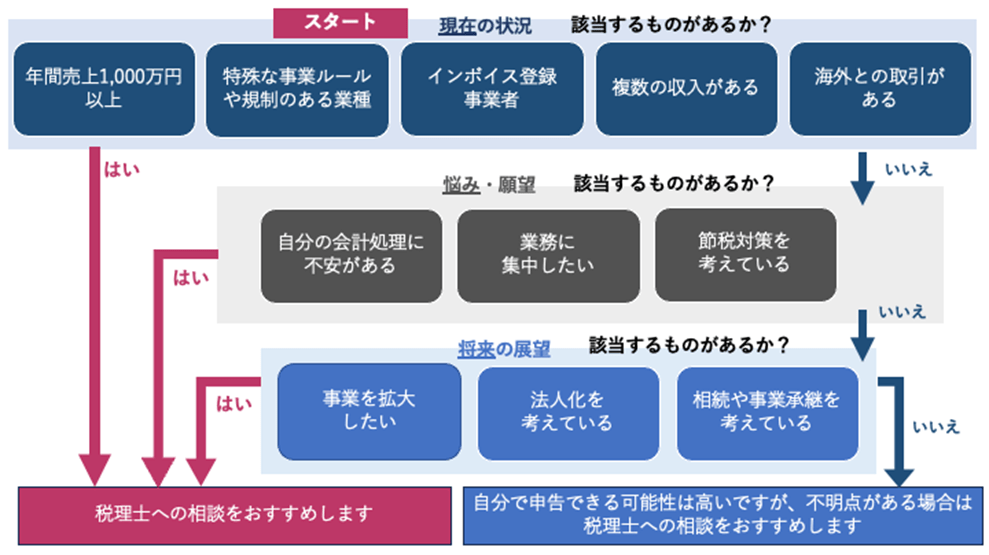

1. 個人事業主に税理士は必要?フローチャート

「個人事業主に税理士が必要か」を判断するためのフローチャートを作成してみました。 今回は、以下の3つの段階に分類して考えてみました。

- 現在の状況【現状】

- 悩みや願望【悩み】

- 将来の展望【将来】

まずは、あなたが該当すものがあるかどうか、チャートに沿って考えてみてください。

詳しくは、次の2章で解説していきます。

なお、あくまで一つの目安としてご活用いただき、不明点がある場合は一度直接税理士へ相談することをおすすめします。

2. 個人事業主に税理士が必要な11のケース

税理士が必要な個人事業主の特徴を、フローチャートに沿って解説していきます。

フローチャートに当てはまるものが1つ以上あった場合、あなたの事業にとって、税理士が必要な可能性が高いです。税理士への相談を検討してみてください。

2-1.【現状】課税売上1,000万円を超えている

課税売上1,000万円 以上の場合、以下の理由から、税理士へ依頼した方が良いと考えられます。

- 経費や会計処理の負担が増える

- 課税事業者になり、消費税の計算が複雑になる

- 納税額が増え、節税効果が期待できる

1つずつ解説していきます。

理由1 経費や会計処理の負担が増える

売上増加によって、経費の購入費用や取引先の増加が考えられます。そのため、必然的に会計処理をする数が増え、時間が必要になるのです。

税理士へ会計処理を任せることで、負担を軽減できるでしょう。

関連記事:顧問税理士とは?顧問契約する意義や業務内容、料金目安を解説

理由2 課税事業者になるため、消費税の計算が複雑になる

課税売上1,000万円を超えると、課税事業者として、消費税を納税する義務が発生します。消費税は、以下の特徴からみるように、計算方法が複雑です。

- 非課税品目の計算が必要になる

- 複数商品、割引やクーポンの扱いがある

- 増税や減税の影響によって税率が変わる

- 消費者が直接払うものではなく、企業が計算して納税する性質である

そのため、税理士に消費税の申告書作成を任せることで、ミスなく申告することができます。

なお、インボイス制度により、売上額に関係なく、すでに課税事業者になっている場合(2-3.)も税理士への相談をおすすめします。

《関連記事》

インボイス制度を考慮した法人成りのタイミングは?3つの選択肢を解説

理由3 納税額が増えるため、節税効果が期待できる

課税売上1,000万円を超えているということは、それだけ納税額も増えることを意味します。

個人事業主の所得税は累進課税のため、所得に応じて最大税率45%まで上がる性質があります。

そこで、税理士へ依頼することで、最適な申告方法をシミュレーションしてもらうことができます。

その結果、数百万単位で納税額が変わってくるのです。

納税額が増えてきたタイミングで税理士へ相談することで、節税効果が期待できるでしょう。

関連記事:顧問税理士とは?顧問契約する意義や業務内容、料金目安を解説

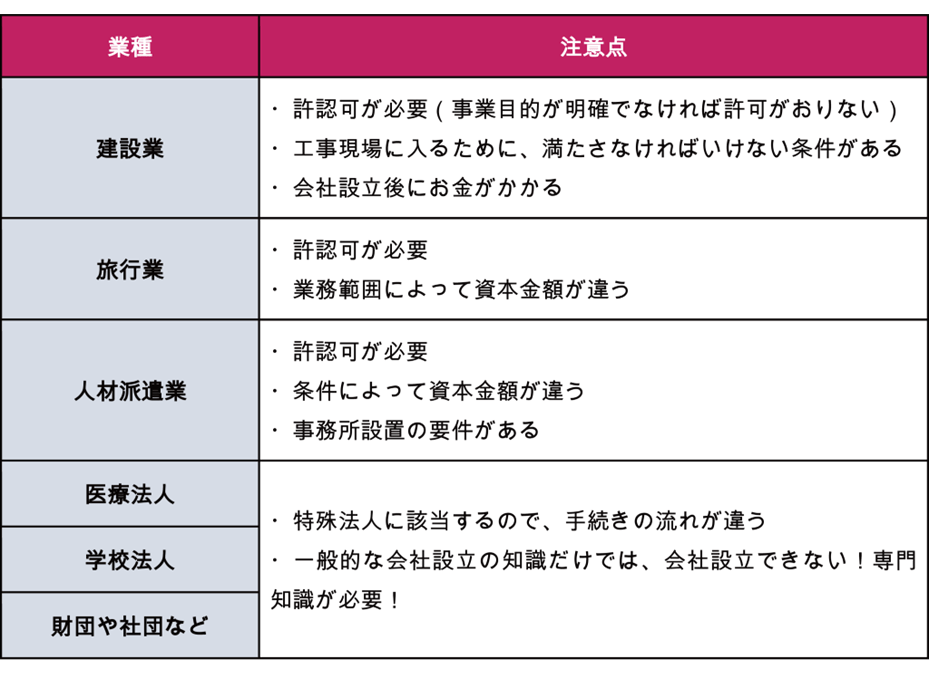

2-2.【現状】特殊な業種形態である

以下に挙げたような、特殊な業種形態の場合、初めから税理士をつけることが多いです。

これらの業種は、法的な規制や税務上のルールが複雑だからです。

《一例》

- 医療関連業種

- 建築業種

- 不動産業種

- 飲食業種など・・・

たとえば、医療関連業種の場合、保険診療と自費診療の区別があり診療報酬の計算が複雑になります。また、医療機器の減価償却計算にも特有の規定があり、正確に行う必要があります。

税理士をつけることで、税務会計上のミスによるリスクを回避することができます。

また、法令遵守や規制対応が厳しい業種でもあるので、法的リスクの回避のためにも、顧問税理士をつけた方が安心でしょう。

2-3.【現状】インボイス登録事業者である

2023年10月から始まったインボイス制度によって、課税事業者となった個人事業主も、税理士に相談した方が良いと言えます。

なぜなら、「2-1.【現状】課税売上1,000万円を超えている」で説明したように、消費税の算出は、所得税に比べて非常に複雑だからです。そのため、ミスなく申告を行うためには、税理士にお願いした方が確実です。

インボイスと法人成りのタイミングの記事も参考にしてみてください。

インボイス制度を考慮した法人成りのタイミングは?3つの選択肢を解説

2-4.【現状】複数の収入源がある

複数の収入源がある場合も、税理士をつけると良いでしょう。

複数の収入に対して管理をするため、税務処理が複雑になるからです。たとえば、以下のようなケースが該当します。

- 副業をしている

- 複数の事業を運営している

- 不動産や投資による収入がある

これらのケースにおいては、複数の申告業務が必要となります。税理士に依頼することで、確定申告の時間が大幅に減少するでしょう。

また、収入額や資産の特性に応じて、適切な節税対策を提案してもらうことにより、控除額がアップする可能性もあるのです。

《関連記事》

サラリーマンが会社設立で節税できる4ケース!適用外の条件も解説

投資家が法人化するメリット・デメリットは?判断目安を整理して解説

2-5.【現状】海外との取引がある

海外との取引が含まれる場合も、税理士のサポートが必要になります。

海外との取引においては、国際税務に関する知識が求められるからです。たとえば、消費税の届出を出さないと還付を受けることができないなど、税制面で損をする場合があります。

税理士にお願いすることで、無駄な税金の支払いを防ぐことができるのです。

また、源泉所得税や消費税の取扱などに関しては、過小に計算してしまっているケースも見られます。税金逃れを疑われる可能性も高いので、税理士のサポートが重要となるでしょう。

2-6.【悩み】自分の会計処理に不安がある

自分の会計処理に不安がある場合も、税理士をつけることをおすすめします。

たとえば、仕訳に悩んで時間を取られてしまう人や、経費にできる出費の判断が難しい人などが考えられます。

税理士へ気軽に質問ができることで、ミスなく確実に帳簿作成や申告をすることができるでしょう。また、記帳から依頼することもできるので、自分で処理する必要がなく、よりスムーズに会計処理ができます。

関連記事:確定申告をしないとどうなる?ペナルティやデメリットを税理士が解説

なお、顧問税理士がついている個人事業主の方が、税務調査に入られにくい傾向もあります。税理士が作成したものは、信用できるものであり、故意による脱税が起こりにくいと考えられているからです。

関連記事:税務調査されやすい個人事業主の特徴8つ|疑われない対策方法も解説

2-7.【悩み】業務に集中したいと思っている

本業に集中したい場合も、税理士をつけた方が良いでしょう。

税金の知識習得、記帳や確定申告などの税務は、思いのほか時間を取られるものです。本業の売上を伸ばすことに注力した方が良い場合も多いでしょう。

「どのくらいの時間を節約できるのか」気になった方は、「6-2.時間の節約により本業へ注力できる」の目安をご覧ください。

2-8.【悩み】節税対策を考えている

節税のアドバイスを受けたい場合も、税理士に依頼することをおすすめします。

税金のルールは日々更新されています。全てを事業主だけで追うには、時間と労力が必要です。最新の税制に対する知識が豊富な税理士のアドバイスをもらうことで、効果的な節税対策の実現が可能です。

本記事の冒頭で触れた、創業フェーズにおける節税対策の一例に代表されるように、プロならではの観点から節税できる可能性が高まります。

2-9.【将来】事業拡大を見据えている

事業の拡大を視野に入れている場合も、税理士に依頼した方が良いでしょう。

事業が拡大するにつれて、税務や会計処理のボリュームも増え、複雑化していくことが予想されるからです。

また、財務状況の分析や予算の策定などのサポートも必要となってきます。

税理士による税務上のアドバイスとサポートによって、効果的な事業戦略が可能となるでしょう。

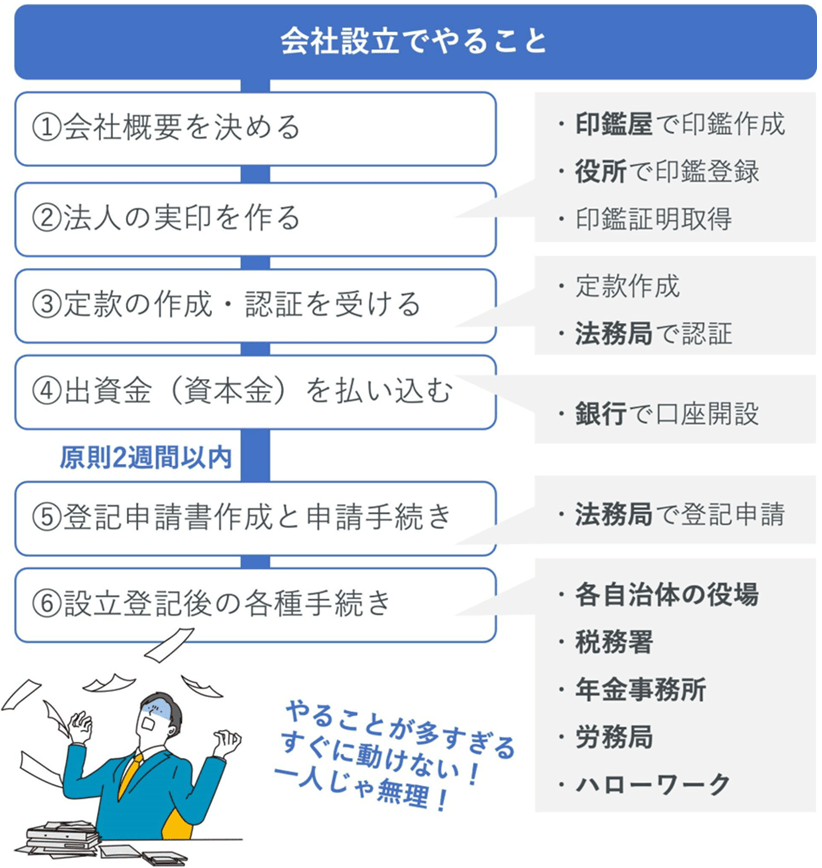

2-10.【将来】会社設立を考えている

将来的に会社設立を考えている場合も、早い段階で税理士をつけた方が良いと言えます。

理由は、大きく考えると以下の2点になります。

- 会社設立の手続きがスムーズになる

- 会社設立による節税メリットを享受できる

まず、会社設立には多くの手続きが必要となるため、税理士をつけた方が効率が良いです。 たとえば、会社設立に必要な手続きをまとめると、これだけの手順があります。

辻・本郷 税理士法人へお任せいただければ、最短2週間で会社設立ができます。

また、会社設立後の税務対応も複雑になるので、税理士のサポートは必須です。

拠点数・顧客数No.1!辻・本郷 税理士法人が会社設立で選ばれる15の理由

次に、会社設立による節税対策については、非常に多くの方法が考えられます。以下の記事にまとめてありますので、参考にしてみてください。

《関連記事》

お金を最大限残すための法人の節税対策33選【チェックリスト付き】

2-11.【将来】相続や事業承継を考えている

相続や事業継承を考えている場合も、税理士に早めに相談しておくと良いでしょう。

相続や事業継承には税金がかかるため、手続きのサポートや適切な節税対策をとるためには、税理士への相談が有用です。

税理士へ依頼できる業務は、「4-8.相続や事業承継のサポート」にて、メリットについては、「6-7.相続や事業承継のサポートにより節税できる」で解説しています。

3. 個人事業主に税理士が不要な3つのケース

税理士に依頼せずに、自分で税務会計処理を行っても問題のない、個人事業主の特徴を挙げます。

これらの特徴に該当し、さらに「2章.個人事業主に税理士が必要な11のケース」の条件にも当てはまらない場合は、現在すぐに税理士を検討する段階ではないかもしれません。しかし、状況は変わるものです。いざという時、すぐに依頼できるように準備しておくことも必要でしょう。

3-1.事業規模が小さい

起業したばかりで、売上額がほとんどない場合は、税理士をつけなくても良いケースが多いです。たとえば、以下のケースは、税理士へ依頼しても節税効果が期待できない可能性が高いです。

- 創業初年度で売上がない

- 新事業を小規模スタートさせて、事業トライアルをしたい

上記のケースでは、会社の成長の中で、経理業務や資金管理に課題が出てから依頼しても良いかもしれません。

ただし、すでに今後の売上増加が見込めたり、会計処理に不安がある人などは、早い段階で税理士に相談する方がスムーズです。

3-2.会計知識がある

会計の知識がある場合は、税理士に依頼しなくても、税務会計処理に問題がない場合もあります。現在、便利な会計ソフトの種類が多く、ソフトを使って申告できるような人は、税理士にお願いする必要はないかもしれません。

以下のポイントから判断してみてください。

- 会計ソフトへの入力ができるか?

- 簿記の知識はあるか?

- わからないことは自分で調べることができるか?

- 時間的に余裕があるか?

3-3.簡易な事業構造を持つ業種である

以下のような、簡易な事業構造を持つ業種の場合も、税理士に頼まなくても問題がないケースだと考えられます。

なぜなら、収支の流れがわかりやすく、事業に関連する経費もそれほど多くないので、会計処理が難しくないからです。

- フリーランスライター

- 個人のイベントプランナー

- 個人のコンサルタント など・・・

これらの業種の場合、店舗や事務所がない場合も多く、経費があまりかからない点が特徴です。

たとえば、個人のフリーランスライターは、月々の請求書や単発の経費のみということが多いです。そのため、会計ソフトを使用して申告をすれば、そこまで負担にはならないと考えられます。

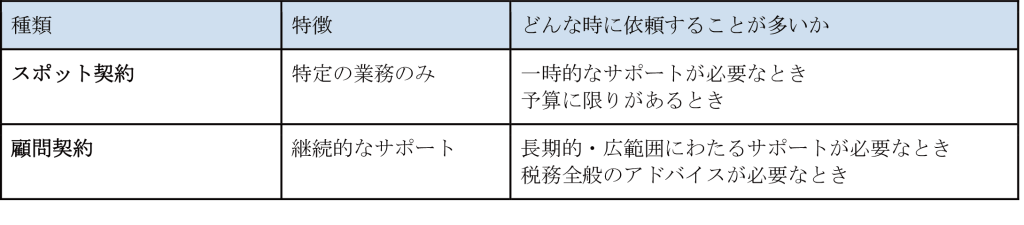

4.個人事業主が税理士に依頼できる業務

次に、個人事業主が税理士に依頼できる業務について解説します。

税理士への依頼方法は、スポット契約と顧問契約の2種類があります。

スポット契約とは、1回限りのサポートを行う契約のことです。

確定申告書の税務書類作成など、特定の業務のみ依頼する方法です。

比較的小規模の事業で、予算に限りがあるときや、一時的なサポートのみ必要とされる場合に適しています。

顧問契約は、継続的なサポートを受けることができる契約のことです。

税務書類の作成だけでなく、経営に関するアドバイスなども含まれ、業務内容も広範囲にわたります。

定期的な申告書の提出が必要なときや、長期的な税務アドバイスを受けたい場合に適しています。

なお、顧問契約の中にも、1回決算型と月次決算型があります。詳しくはこちらをご覧ください。

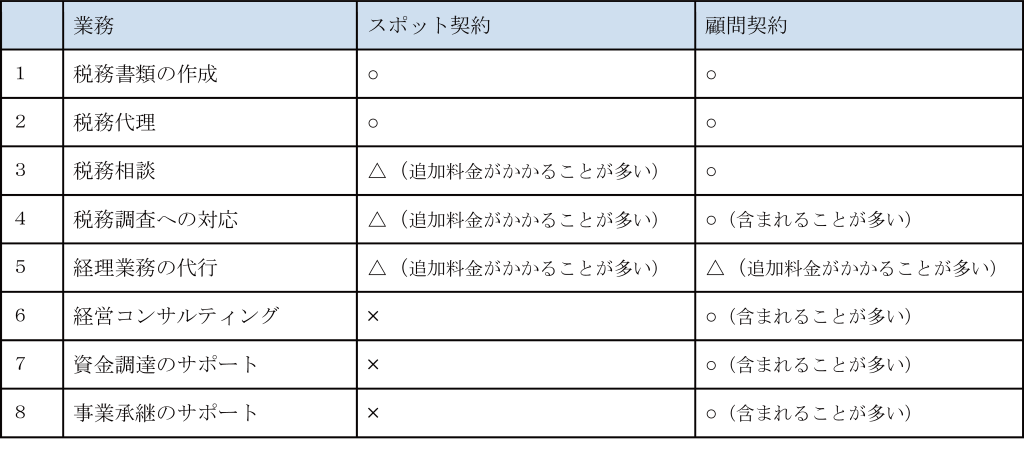

以下は、スポット契約と顧問契約の業務内容を比較したものです。順番に解説していきます。

なお、税理士事務所によって、プランに含まれる内容が異なります。必ず契約内容を確認してください。

4-1.税務書類の作成

以下は、個人事業主が税理士へ作成を依頼できる、税務書類の一例です。これらの税務書類の作成は、税理士法で定められた税理士の独占業務の1つです。

- 個人事業の決算書

- 所得税・消費税の確定申告書

- 源泉徴収表

- 償却資産税申告書

税務書類の作成は、期日が決められており、それぞれ適切な様式で提出する必要があります。

期日遅れや申告漏れがあった場合は、罰則的税金が課せられる可能性があるので、税理士へ依頼することでミスなく申告することができます。

4-2.税務代理

個人事業主に代わり、以下の税務業務を代理として行います。こちらも、税理士のみ可能な代理業務です。

- 税金の申告業務

- 税務相談

申告や納付業務は、税理士が代理として、個人事業主の代わりに直接提出をすることができます。そのため、個人事業主自ら、税務署や市町村の税務官公署を回ることなく申告ができます。

なお、「税務調査への対応」も税務代理に含まれることが多いですが、ここでは「4-4.税務調査への対応」で詳しく説明します。

4-3.税務相談

以下の税務についての相談ができます。国家資格の「税理士資格」がなければ、アドバイスができない内容です。

これらの相談は、個人で対応するには専門的な内容ばかりです。税法や税務に関する豊富な経験を持つ税理士に相談することで、最新の情報を基に適切なアドバイスを受けることができます。

なかでも、顧問税理士による個別の節税対策は有用でしょう。また、定期的な訪問や検討会を通して、今後の予測利益や納税額のシミュレーションをしてもらうこともあります。

4-4.税務調査への対応

税務調査に関して、以下の対応を依頼できます。

- 税務調査の立ち会い

- 税務調査・処分に対する主張や意見

税務調査での税理士の立ち会いにおいて、代理人として主張や意見を述べてくれることは心強いです。質問の真意がわからず、不利な回答をすることなどを防げます。

また、税務署に対して異議申し立てができるのも税理士です。個人で対応するには難しい業務を任せることができる点がメリットです。

なお、税務調査への対応を含めて「税務代理」業務として考えることもあります。

税務調査については、こちらの記事も参考にしてみてください。

税務調査はどこまで調べる?指摘事項と対策を個人・法人別に解説!

税務調査されやすい個人事業主の特徴8つ|疑われない対策方法も解説

フリーランスも税務調査される!疑われる5つの特徴と対策方法を解説

4-5.経理業務の代行

以下にあるような、経理業務の代行を依頼することができます。

- 記帳代行

- 給与計算

- 請求書発行

- 振込代行

- 経費の精算業務など・・・

記帳代行とは、会計ソフトへの入力など、帳簿を代わりに作成することです。明確な線引きはありませんが、記帳以外の経理業務を含めて、経理業務の代行と考えることが多いです。

経理業務の代行を依頼することで、時間が節約できたり、ミスを減らしたりすることに繋がります。 場合によっては、経理事務を雇用するより費用がかからないこと「5-2.顧問契約を結ぶ場合」もあるため、メリットが大きいと言えます。

4-6.経営コンサルティング

以下に代表される、事業に関係する経営的なアドバイスをしてくれます。

- 財務的なレビュー

- 財務計画の提案

- 潜在リスクの発見や改善提案

- 資金繰りの悪化対策

- 節税対策 ・そのほか、多くの業種に関する税務知識や経験からのアドバイス・・・

税務のプロである「顧問税理士」として、日々財務に関わっているからこそのアドバイスは、心強い存在となるでしょう。

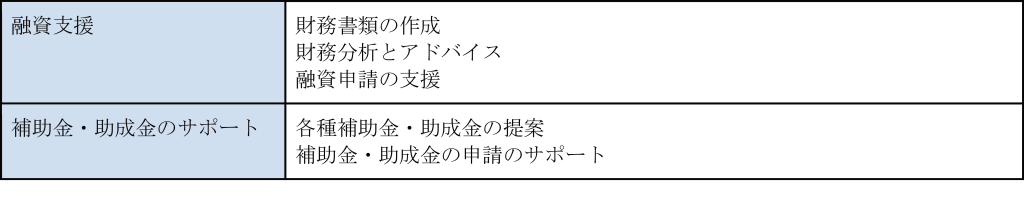

4-7.資金調達のサポート

以下のような、資金調達のためのサポートも行ってくれます。

これらのサポートによって得られる資金は、個人事業主にとって貴重な事業資金となります。また、顧問税理士をつけて申請することで、信頼性の担保にもなるでしょう。

助成金についての関連記事です。参考にしてみてください。

関連記事:助成金は税理士に依頼するべき?社労士との違いも踏まえて判断できる

4-8.相続や事業承継のサポート

一例として、以下のようなサポートを受けることができます。

- 事業や資産の承継についてのアドバイス

- 事業承継に関わる税金のアドバイス

- 事業承継に関わる節税対策

- 事業継承の手段についてのアドバイス

後継者問題を抱える個人事業主は少なくありません。税理士の力を借りることで、安心して事業を継続していくことができるでしょう。詳しくは、「6-7.相続や事業承継のサポートにより節税できる」でも解説しています。

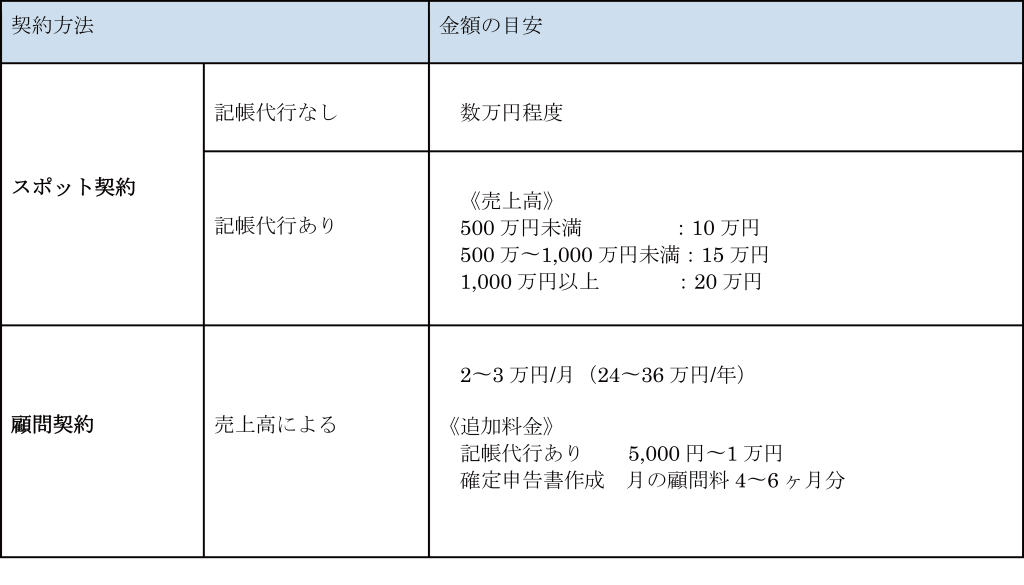

5. 個人事業主が税理士に依頼する費用の目安

個人事業主が税理士に依頼する費用の目安一覧です。

実際は、税理士事務所によって金額の幅が大きく、料金体系も異なります。1つの目安として参考にしてください。

なお、税理士へ依頼する際は、記帳業務を含めて依頼することをおすすめします。理由は「5-2.顧問契約を結ぶ場合」のなかで解説します。

【税理士費用の目安】

5-1.スポット契約の場合

1回限りのサポートを依頼する場合の費用です。

記帳代行なしの場合、税理士に依頼する場合の費用は、数万円程度が目安です。

ただし、税理士事務所によっては、「正確さを担保できない」「顧問契約を優先にしている」などの理由から、受け付けていない場合もあります。

記帳代行ありの場合は、売上高によって費用が変動します。上記の表にあるように、売上高によって10〜20万円程度が目安です。

5-2.顧問契約を結ぶ場合

顧問契約を結ぶ場合、事業規模の大きさや契約する業務内容によって、月額が変動することが多いです。

個人事業主の場合は、月2〜3万円(年額24〜36万円)程度が目安です。

記帳代行を頼む場合は、追加料金が発生することが多いです(月額5,000円〜1万円程度)。

確定申告書の作成などにも別途料金が発生し、月々の顧問料の4ヶ月〜6ヶ月分が目安の金額となります。

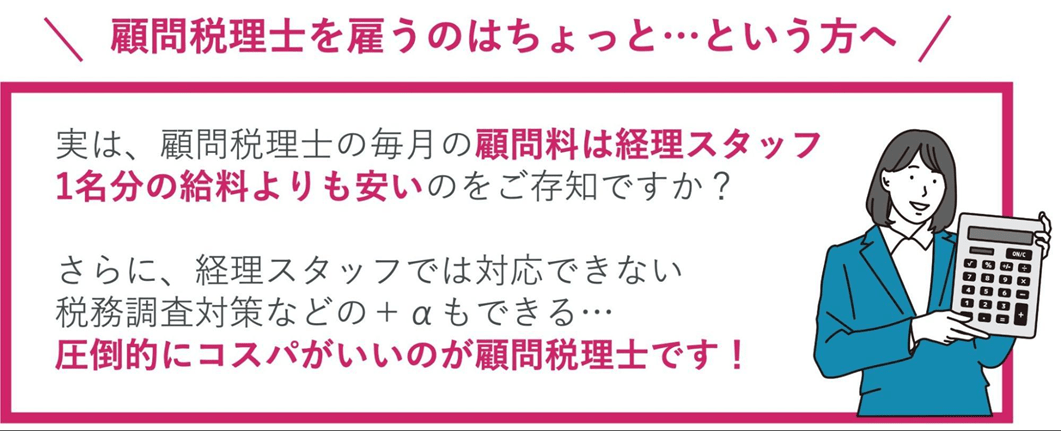

税理士へ依頼する際は、記帳業務を含めて依頼することをおすすめします。

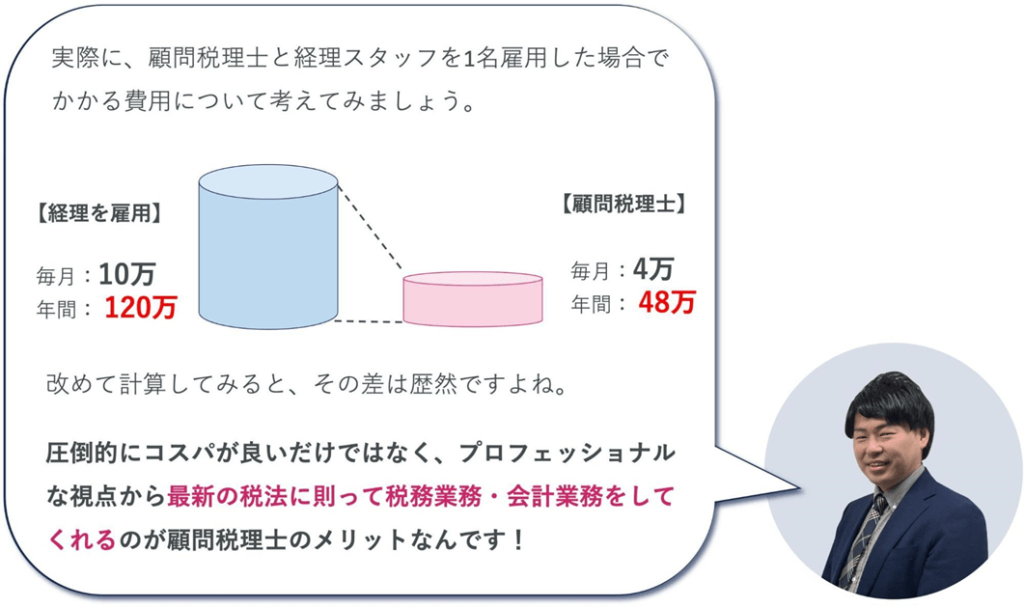

なぜなら、経理スタッフを雇うことを考えると、税理士へ依頼する方が安いからです。

開業したばかりの個人事業主こそ、経理専門スタッフを雇用するより、税理士へ依頼した方がコストパフォーマンスが良い場合もあります。

こちらの記事も参考にしてみてください。

《関連記事》

スタートアップに税理士が必要な3つのケース|ベストな依頼方法まで

6. 個人事業主が税理士に依頼するメリット7点

個人事業主が税理士に依頼するメリット7点を解説します。

6-1.専門知識による効果的な節税対策ができる

税理士による専門知識と経験によって、効果的な節税対策を行うことができます。

税務知識のない個人事業主が、節税について調たうえで手続きまで完了するには、多くの労力がかかります。

税理士は、国家資格である「税理士資格」をもつ税務のプロです。プロの知識と経験を生かして、自分では気付けない節税効果を得ることができるので、心強い存在となるでしょう。

一例として、個人事業主が会社設立をした場合の節税効果を紹介します。

同じ前提条件だとしても、税理士による節税対策を行ったことで、180万円もの節税ができているのがわかると思います。

引用:お金を最大限残すための法人の節税対策33選【チェックリスト付き】

このように、税理士の専門知識によって、最適な方法で節税対策ができるのです。

6-2.時間の節約により本業へ注力できる

税理士へ依頼することにより、時間の節約となり、税務処理にかけていた時間を本業へ注ぐことができます。

事業規模の大きくない個人事業主こそ、税務会計処理を依頼した方が、結果的にプラスになることも多いでしょう。

たとえば、こちらの調査によると、確定申告にかかる時間は752分とも言われています。

参考:アメリカン・エキスプレス・インターナショナル, Inc.「2022年度 確定申告に関する実態調査」

(人間関係よりツライ?! 「確定申告」のストレス 確定申告にかかる時間は合計752分にも)

しかし、正確な節約時間の算出は、個別のケースによるので難しいところです。

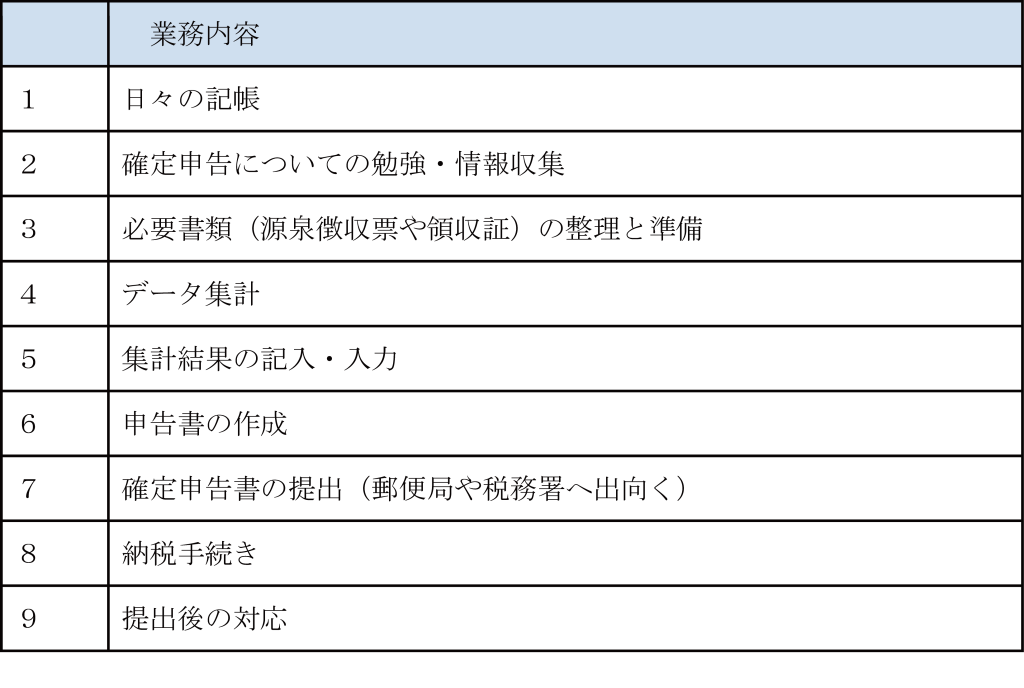

代わりに、一例として、確定申告を税理士へ依頼した場合に削減できる業務を紹介します。

(条件:確定申告・記帳代行あり、申告書の提出先は郵便局や税務署)

自分で確定申告を行う場合は、日々の記帳に加えて、確定申告前に上記の業務をこなす必要があります。

しかし、税理士へ記帳代行から依頼すれば、領収書の提出や税理士とのやりとりのみで完結することが可能です。その分、本業への時間に使うことができると考えると、メリットが大きいのではないでしょうか。

6-3.仕訳や経費計上で悩まず適正な会計処理ができる

税理士へ依頼することによって、適正な経費計上と、正確な申告書類の作成ができます。

「プライベートと事業の線引きがあいまいだけど、これは経費にしても問題ないのだろうか」といった疑問が出てくることは多いのではないでしょうか。

個人事業主は、経営者と個人の両面を持つ特性から、経費と生活費の判断が難しいのです。

そこで、税理士と相談して基準を提示してもらうことで、適正な会計処理が可能になるでしょう。

また、万一税務調査が入ることになった場合も、税理士が対応してくれるので安心です。

6-4.税務調査への対応により不安が解消される

税務調査の準備や立ち会いを依頼することで、税務調査への不安が解消されます。

調査官から求められる必要な書類の準備や、当日の質問への回答は、税務知識のない個人事業主だけでは難しいことが多いでしょう。

税務調査について、以下の対応を依頼することができます。

- 実地調査の前に、問題点を分析してもらえる

- 加算税などのペナルティが最小になる方法を考えてもらえる

- 実地調査のシミュレーションに協力してもらえる

- 税務調査の当日に同席して対応してくれるため、安心して税務調査を受けられる

- 税務調査官の指摘が、税法の規定に沿っているかを判断してくれる

- 税務調査後の修正申告も依頼できる

引用:フリーランスも税務調査される!疑われる5つの特徴と対策方法を解説

つまり、税理士のお墨付きをもらったうえで、安心して税務調査へ臨むことができるのです。

税務調査についての詳細は、こちらの記事も参考にしてみてください。

関連記事:税務調査されやすい個人事業主の特徴8つ|疑われない対策方法も解説

なお、顧問税理士がついている個人事業主には、税務調査が入りにくいとも言われています。普段から税理士へ依頼していれば、申告漏れなどを疑われて、税務調査に時間を費やすことも回避できるでしょう。

6-5.融資のサポートによりスムーズな資金調達ができる

融資のサポートによって、スムーズな資金調達が可能になるでしょう。

融資を受ける際に、必ず税理士が必要なわけではありません。しかし、税理士は過去の通過事例を知っていることも多く、頼りになる存在です。また、顧問税理士がついていることで、信頼度のアップにつながります。

たとえば、創業融資を受ける時の審査通過率は50~60%程と言われています。しかし、税理士など専門家のサポートを受けると、審査通過率は90%程度までアップするのです。

スムーズに融資を受けたい場合は、税理士のサポートが有用でしょう。

詳しくは、こちらもご覧ください。

【2023年】会社設立時に利用できる融資一覧|新創業融資制度とその他

6-6.補助金や助成金のサポートにより事業資金が潤う

補助金や助成金のサポートを行ってもらえることも大きなメリットです。

補助金や助成金の数は3,000以上あります。その中から、自力で探すことが難しい補助金や助成金を提案してもらい、手続きのサポートをしてもらうことができます。

個人事業主が会社設立をするときに使える助成金・補助金については、こちらにまとめてあります。

関連記事:【2023年】会社設立でお得な助成金・補助金一覧|申請方法付き

実際には、申請書類の作成代行や申請手続きは社労士の専門にはなります。しかし、税務知識を含めた助成金の提案をしてくれる点が、税理士へ依頼するメリットです。

関連記事:助成金は税理士に依頼するべき?社労士との違いも踏まえて判断できる

また、補助金や助成金は、申請方法もそれぞれ異なります。制度が頻繁に変わることもあるため、税理士の情報が役に立つでしょう。税理士のサポートによって、個人事業主の事業資金の獲得に大きく貢献できます。

6-7.相続や事業承継のサポートにより節税できる

税理士から相続や事業承継のサポートを受けることで、節税することができます。

相続や事業承継において、資産を引き継ぐときには納税義務が発生します。税理士のサポートによって、節税対策を含めた最適な方法をとることができます。

たとえば、「事業承継税制」という、会社や個人事業の後継者が取得した一定の資産について、贈与税や相続税の納税を猶予する制度があります。

これらの手続きや条件は、かなり煩雑なものになっているので、個人で対応するには労力がかかります。税理士のサポートによって、迅速に進めることができるのです。 なお、以下は相続や事業承継において、税理士へ依頼できる業務の一例です。

- 相続税・贈与税の計画

- 資産評価

- 相続手続きのサポート

- 事業評価と売却支援

- 法的手続きのサポート

- 後継者育成のアドバイス

- 税務申告の支援

- ファイナンシャルプランニング

節税対策だけでなく、相続や事業承継を進めるためのサポート全般を受けることができます。

法人と比べ、個人事業主は少子高齢化の影響を受けやすいことから、後継者問題を抱える傾向が多いと言えます。先々のことまでカバーしてくれる存在として、税理士は頼りになるでしょう。

相続に関するお悩みに関しては、こちらのサイトも参考にしてみてください。

7. 個人事業主が税理士に依頼するデメリット3点

個人事業主が税理士に依頼するデメリット3点を解説します。

7-1.費用の負担が発生する

税理士費用の負担が、一番気になるところだと思います。

確かに「5章.個人事業主が税理士に依頼する費用の目安」でも述べましたが、会計ソフトなどを使って自分で申告するよりも、費用がかかることは事実です。特に、「3章.個人事業主に税理士が不要な3つのケース」で取り上げた「税理士が不要なケース」に該当する場合は、税理士費用が負担になることもあるでしょう。

しかし、「6章. 個人事業主が税理士に依頼するメリット7点」で解説したように、将来を見据えた場合は、それ以上のメリットがあることも多いと言えます。

7-2.情報に依存してしまう

「税金のことは税理士に任せているから大丈夫」と思うあまり、税務の知識を得る機会から遠ざかってしまうことが考えられます。

税理士の情報に依存した結果、自分の事業への決断ができないことにもなりかねません。税理士へ依頼する業務を明確にしておくと良いでしょう。

7-3.コミュニケーションの課題がある

税理士とのコミュニケーションが負担になる場合があります。

税理士によって得意不得意分野があったり、対応が遅かったり、そもそも相性がよくない場合があったりするからです。そのため、自分に合う対応をしてくれる税理士を選ぶことが大切です。

個人事業主が税理士を選ぶポイントについては、 次の「8章.個人事業主が税理士を選ぶときの13のチェックリスト」で解説します。

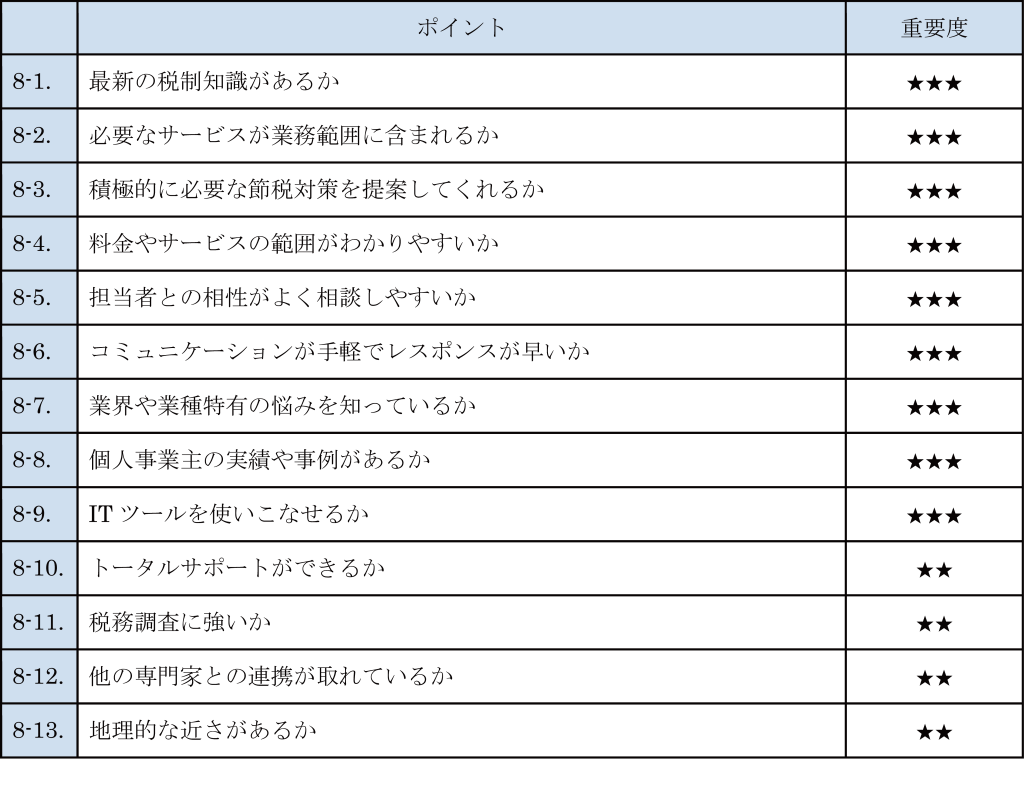

8. 個人事業主が税理士を選ぶときの13のチェックリスト

個人事業主が税理士を選ぶときのチェックリストを作成しました。

税理士を選ぶ際には、何を依頼するかによって、チェックするポイントが異なります。

全ての項目も満たしている必要はないかもしれません。しかし、事業の成長によって、税理士へ依頼する業務が変化する可能性もあります。

あなたの事業に必要な業務をイメージしながら、参考にしてください。

8-1.最新の税制知識があるか【★★★】

最新の税制に強い税理士を選びましょう。

税金についての法律である税法は、毎年改正が行われています。最新の税制を知らないことにより、節税機会を失ったり、法的な問題に発展したりしてしまうことは避けたいものです。

なかでも、「最新の税法によって控除される部分が増える」「新しい制度に申請することにより、納税しなくて良い部分が出てくる」といった例は多く、節税にもつながります。

常に最新の税制をチェックし、勉強を続けている税理士を選ぶようにしましょう。

辻・本郷 税理士法人では、毎年税制改正セミナーを開催!社内外に税制を周知しています。

8-2.必要なサービスが業務範囲に含まれるか【★★★】

あなたが求めるサービスに対応している税理士かどうかを確認しましょう。

税理士事務所によっては、対応していないサービスがあるからです。

たとえば、「税務書類・税務代理・税務相談」といった一般的な業務はどの税理士も対応しています。しかし、コンサルティングや資金調達のサポートなどは、対応していないケースもあるのです。

(税理士へ依頼できる業務については「4章.個人事業主が税理士に依頼できる業務」で解説しています)

あなたの事業に必要な税理士のサポートを明確にしたうえで、対応している税理士を選ぶことが必要です。

辻・本郷 税理士法人では、グループ全体に蓄積されたノウハウにより、あらゆる課題を解決に導きます。

8-3.積極的に必要な節税対策を提案してくれるか【★★★】

あなたの事業にとって、必要な節税対策を提案してくれるかを確認しましょう。

なかには、積極的に節税対策の提案をしてくれない税理士もいます。

「節税対策への知識が不足している場合」や、「攻めの節税対策の結果による税務調査を避けたい」という保守的な考えの税理士も存在するからです。

また、税務業務のみを安価に請け負う方針の税理士事務所もあるので、見極めが必要です。

節税対策に強く、積極的に提案してくれる税理士を選ぶことで、あなたの事業資金にとってプラスになるでしょう。

辻・本郷 税理士法人では、創業100年以上!膨大な節税テクニックを駆使して、最適な節税方法を提案します。

8-4.料金やサービスの範囲がわかりやすいか【★★★】

「料金やサービスの範囲がわかりやすい」という点も重要です。

顧問料が相場よりも安価だからといって契約すると、「必要なサービスはオプションだったので追加料金が発生した」といったこともあります。

税理士事務所によって、含まれている業務内容などの違いから、商品設計が異なります。よって、税理士の顧問料に幅ができるため、このようなことが起こってしまうのです。

そのため、「どの業務が含まれている料金か」、「面談の回数や方法の設定はどうなっているか」などを確認する必要があります。

料金やサービスがわかりやすく明記されている税理士を選ぶことで、契約時のトラブルを防ぐことができます。

辻・本郷 税理士法人では、わかりやすい料金体系!本当に必要な業務だけを安価に提供しています。

8-5.担当者との相性が良く相談しやすいか【★★★】

長い付き合いになることも考えられることから、「相性が良い税理士を選ぶこと」が大事です。

気軽に質問や相談ができることで、スピード感を持って業務を進めることができるでしょう。

相性は人による部分も多いのですが、判断する目安の一例として、以下を参考にしてみてください。

- 専門用語ばかり使わずに、わかりやすく話してくれるか

- あなたの事業のビジョンに共感してくれるか

- 税務上のリスクの説明もしてくれるか

- あなたの業界業種に詳しいか

上記を目安に選ぶことで、あなたのニーズに真摯に向き合ってくれる税理士を見つけることができると思います。

辻・本郷 税理士法人では、あなたの会社の事情に対して、常に真摯に向き合っていきます。

8-6.コミュニケーションが手軽でレスポンスが早いか【★★★】

「コミュニケーションの手段が手軽で、すぐに連絡が取れる」と良いでしょう。

個人事業主は、1人や少人数で業務を回す必要があり、限られた時間で業務をこなすことも多いです。

「この書類のわからないところを、すぐに解決したい」と思うことも多いと思います。そんな時に、レスポンスが遅いと、その都度業務がストップしてしまうでしょう。

そこで、連絡手段が手軽で返信が早い税理士を選ぶことがポイントとなります。

最近はWeb面談やLINEを使ったやりとりができる税理士事務所も多くなりました。時間を有効に使って、本業に注力するためにも、連絡手段やレスポンスの早さは重要だと言えます。

辻・本郷 税理士法人では、LINEですぐに対応ができます。

どんな時も即レス!(LINEも対応)あなたが困った時は神速対応します。

8-7.業界や業種特有の悩みを知っているか【★★★】

「あなたの事業の業界や業種に関する知識があるか」という点もポイントです。

税務上のルールや注意点などは、業界や業種によって異なります。税理士にも得意不得意分野があるため、あなたの業界や業種に関する知識が豊富かどうかがポイントです。

参考として、以下の業種における注意点をご紹介します。これらの業種は、許認可が必要だったり資本金の条件があったりするため、専門の知識が求められます。

「あなたの事業分野に特化した税理士が在籍しているか」などを確認すると良いでしょう。

辻・本郷 税理士法人では、専門分野に特化した税理士が多数在籍!業界や業種ごとの悩みを解決します。

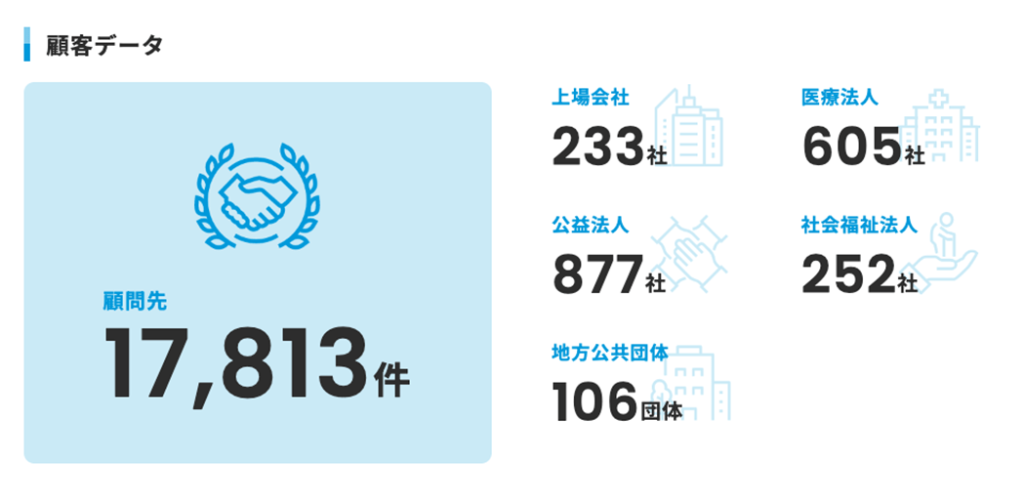

8-8.個人事業主の実績や事例があるか【★★★】

「個人事業主の実績や事例が豊富な税理士事務所」を選ぶと良いでしょう。

考え方の一つにはなりますが、実績や事例の数が増える分、多くのノウハウを持っていると考えられるからです。

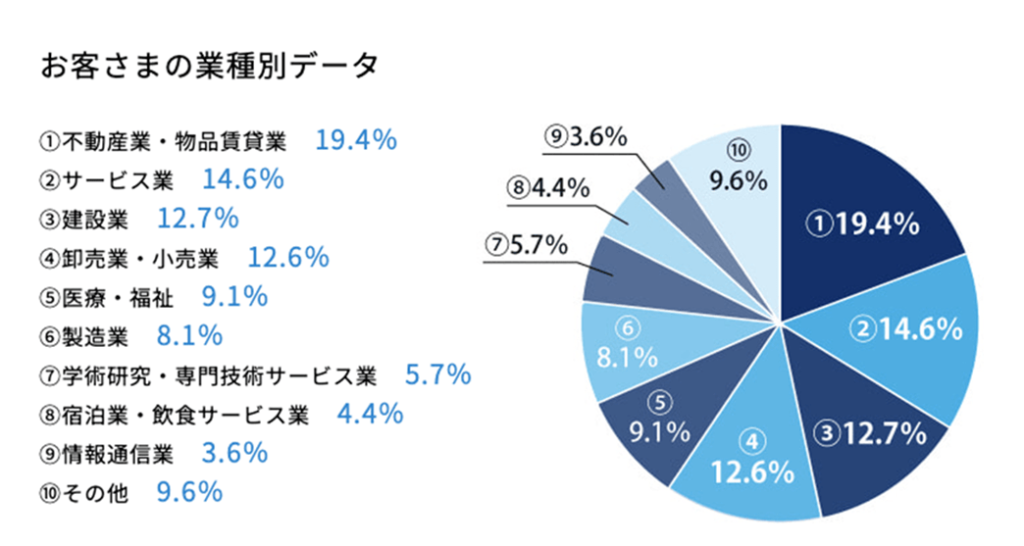

一例として、辻・本郷 税理士法人の場合の顧客データをご紹介します。

こちらのデータをみると、個人事業主から上場企業まで幅広く対応していることがわかります。

全体の顧客データ数と、顧客データに占める各顧問先の分布を参考にすることで、あなたにぴったりのサポートを得られる可能性が高まります。

辻・本郷 税理士法人では、圧倒的な事例数!どんな事業規模も網羅する総合力であなたの問題を解決します。

8-9.ITツールを使いこなせるか【★★★】

「ITツールを活用できる税理士事務所である」こともチェックしてみると良いでしょう。

現在は、Web会議システムやLINE、クラウド会計システムなどのITツールを活用することも多くなっています。忙しい事業主にとって、時間はとても貴重なものです。

ITツールに慣れている税理士事務所を選ぶことで、会計業務や税理士との打ち合わせも最小限に抑えることができます。

辻・本郷 税理士法人では、リモート顧問も可能!忙しい社長の時間を最小限に抑えます。

8-10.トータルサポートができるか【★★】

起業から相続まで、「あらゆる問題に対応できる税理士」がおすすめです。

現在は記帳や申告業務のサポートだけを依頼していたとしても、今後以下のケースが生じる場合も考えられます。

「業績が予想以上となり、会社設立を検討することになった」

「業務拡大をするための準備が必要となった」

「家族に相続するための準備を始めることにした」

「今必要な業務」だけに注目して税理士事務所を選ぶのではなく、「今後の事業展開」も視野に入れることをおすすめします。

辻・本郷 税理士法人では、会社の全成長ステージにおいて高い専門性を提供します。

8-11.税務調査に強いか【★★】

「税務調査に強い税理士」だと、万一の時にも安心です。

個人事業主自ら対応する場合、税務調査官からの慣れない質問に焦ってしまうことが考えられます。その結果、不利な回答をしてしまい、追加徴税が発生してしまう可能性もあるのです。

一方、税務調査に慣れている税理士は、税務調査官からの関係のない要求を断ったり、過去の事例を基に反論したりできるのです。よって、無駄な課税を回避することができます。

税務調査に強いかどうかは、税理士事務所の実績件数を確認してみましょう。

なお、辻・本郷 税理士法人では、年間200件の税務調査の立ち会い実績があります。

国税庁OBが90名以上在籍!税務調査にも同席してあらゆる不安を解消します。

8-12.他の専門家との連携が取れているか【★★】

申告業務や手続きにおいて、「他の専門家との連携が取れている税理士」を選ぶと良いでしょう。

事業経営には、多くの専門家とのやりとりが必要であるからです。

たとえば、雇用に伴う労務問題には社会保険労務士、法人化の申請においては司法書士との連携が必要になります。

状況に応じて、他の専門家を紹介できる事務所を選ぶことで、都度窓口へ問い合わせる必要もなくなります。

辻・本郷 税理士法人では、他の専門家と連携することにより、幅広いサポートで会社のリスクを全力回避します。

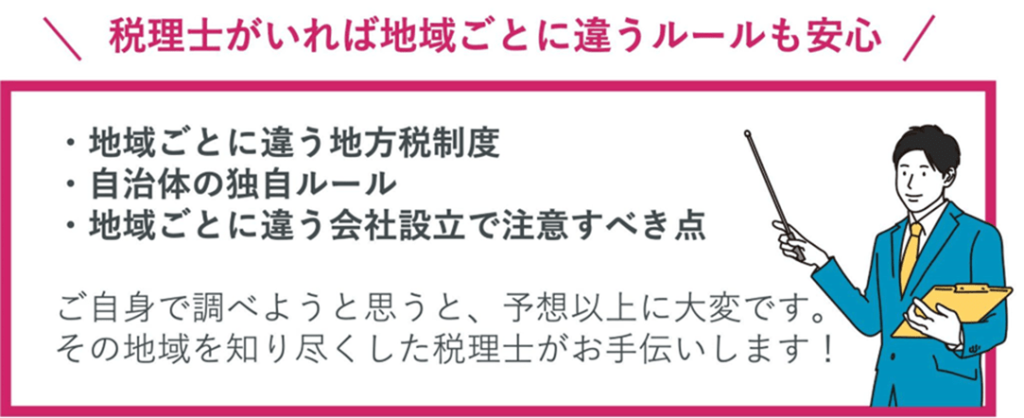

8-13.地理的な近さがあるか【★★】

「あなたの拠点から近い税理士」だと良いでしょう。

顧問契約を結び定期的に訪問してもらう場合は、地理的に近い方が効率的でコストもかかりません。

万一の税務調査などにも、素早く対応してもらえる点もメリットとなります。

また、地域によって税法が異なることがあるため、その地域の税理士を選ぶことにより地元の税務署との連携もスムーズです。

最近では、オンライン上でのやりとりも増えているため、「記帳と申告のみ依頼する」といった限定的なやりとりの場合は、近さを気にする必要はないかもしれません。

ですが、「経営面の相談」や「相続の相談」など広範囲のサポートを受ける可能性がある場合は、あなたの拠点から近い税理士が良いでしょう。

なお、辻・本郷 税理士法人は、拠点数NO.1!全国各地・あなたの地域にあった対応ができます。

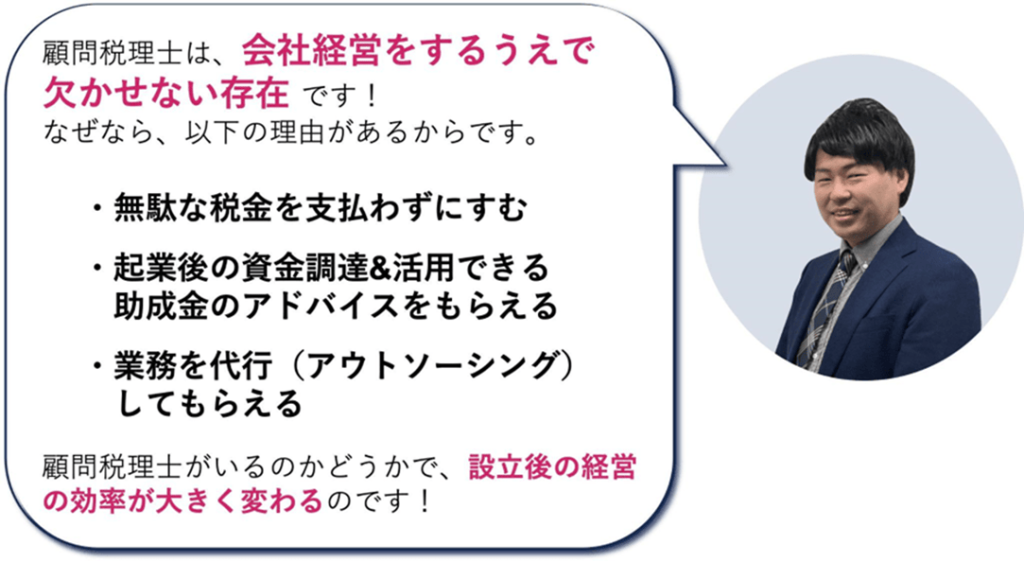

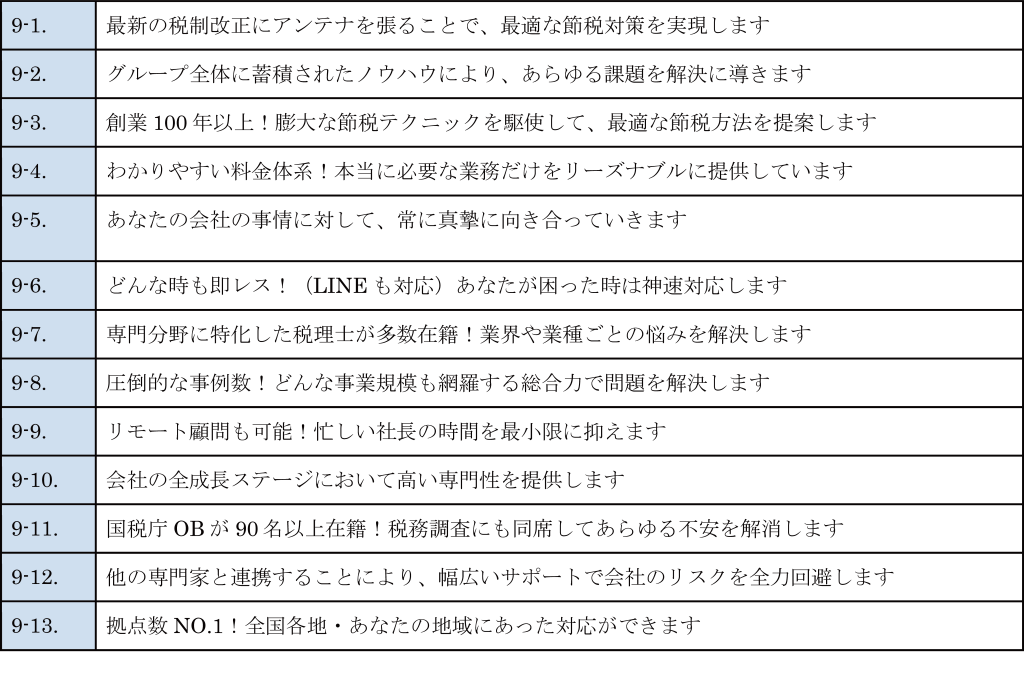

9. 辻・本郷 税理士法人のサポートが最適な理由13点

フローチャートで「税理士への相談をおすすめする」に当てはまった方

税理士の業務や費用を理解して気になった方

メリットやデメリットをみて気になった方

上記に該当する方は、一度税理士へ相談してみてはいかがでしょうか。

辻・本郷 税理士法人では、8章.個人事業主が税理士を選ぶときの13のチェックリストに該当する以下の強みから、個人事業主の方へのサポート体制も万全です。

9-1.最新の税制改正にアンテナを張ることで、最適な節税対策を実現します

私たちは、常に最新の税制に対応できるようにアンテナを張り、あなたにとって最適な節税方法を提供します。

その中のひとつとして、毎年税制改正セミナーを開催し、社内外に周知しております。

最新の税制を理解することなく、最適な節税対策は実現しません。いつでも私たちに聞いてください。

9-2.グループ全体に蓄積されたノウハウによって、あらゆる課題を解決に導きます

あなたの事業のライフサイクルに合わせ、そのときに必要な問題に対する解決方法をご提案します。

私たちは、辻・本郷グループ全体のバックアップによって、以下のような対応が可能です。

事業を行う上で、事業の成長に伴い、税務上のサポートだけでは不足する場面もあるかもしれません。

そんな時、私たちにいつでも相談してください。

9-3.創業100年以上!膨大な節税テクニックを駆使して、最適な節税方法を提案します

辻・本郷 税理士法人にお任せいただければ、あなたに必要な節税テクニックを伝授し、節税効果を最大限引き出します。

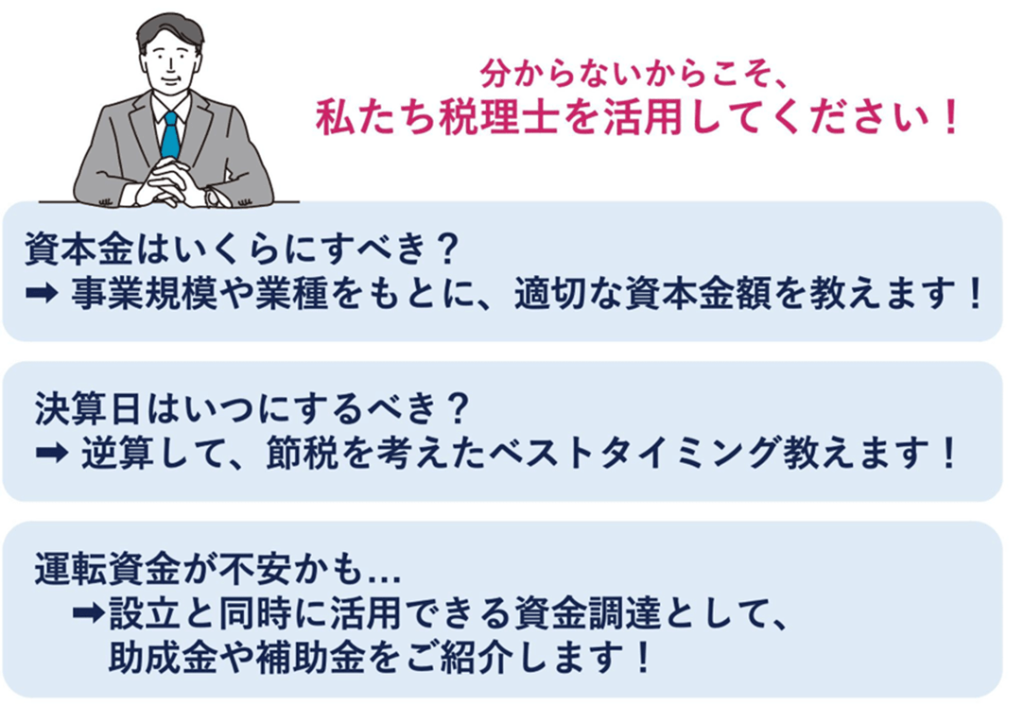

上記は、法人設立時の代表的なお悩みです。これらの節税テクニックは、ご自身だけで考えるには多くの時間を要します。

100年以上にわたり、多くの方のビジネスシーンをサポートしてきた辻・本郷 税理士法人には、膨大の量の知識が蓄積されています。

わからないからこそ、プロフェッショナルな視点を持つ、私たち税理士を活用してください!

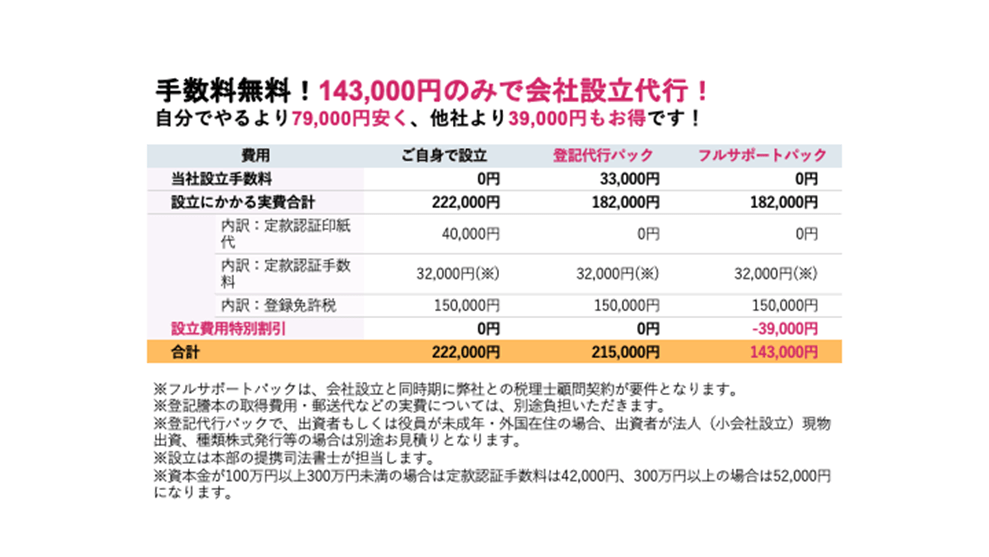

9-4.わかりやすい料金体系!本当に必要な業務だけをリーズナブルに提供しています

辻・本郷 税理士法人は、わかりやすい料金体系を明記しております。

一例として、会社設立代行料金と、会社設立後の顧問料の一覧表をご紹介します。

引用:辻・本郷会社設立センター

税理士事務所によっては、「○万円〜」といったように、幅のある料金設定をしているところも存在します。

一方、私たちはきわめて明確な料金を提示することで、安心してご依頼いただけるように努めております。

9-5.あなたの会社の事情に対して、常に真摯に向き合っていきます

私たちは、あなたの事業を深い視点で理解することで、常にベストな選択肢を提案します。

税理士へ依頼する方のなかに、このようなお悩みを持つ方がいると聞きます。

「自分の事業についての理解が足りず、ニーズを汲み取ってくれない」

「何もわからないから相談したのに、積極的な提案がなく物足りない」

「リスクについての説明がなく、損失が発生してしまった」

辻・本郷 税理士法人は、上記のような悩みを抱えることがないよう、あなたに真摯に向き合っていきます。

「あなたの事業の経営状態を理解して、難しい専門用語もわかりやすく伝えます。」

「リスクの説明をした上で、改善方法を積極的にご提案します。」

安心してお任せください。

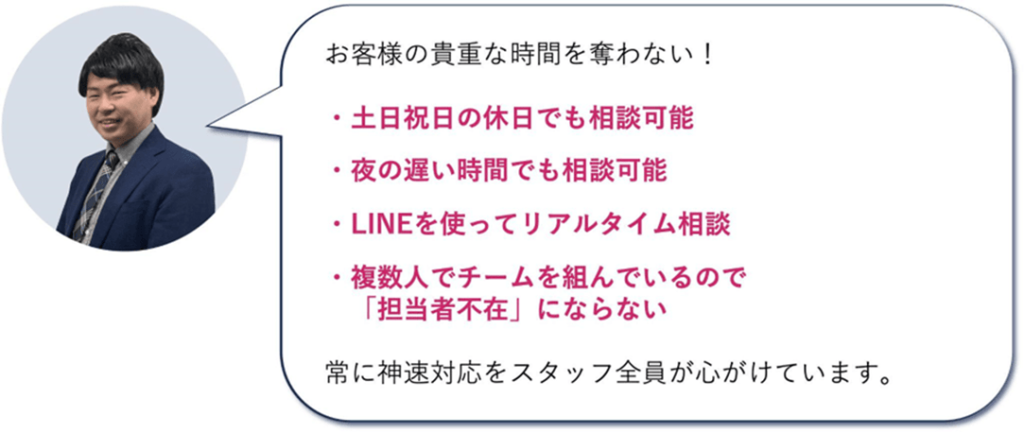

9-6.どんな時も即レス!(LINEも対応)あなたが困った時は「神速」対応します

辻・本郷 税理士法人では、ビジネスチャンスを逃さないためにはスピードが大切だと考えていることから、「神速」対応を行っています。

具体的には、返信を半日以上待たせないことを基本としており、メールやLINEを使った対応により即レスを心がけています。

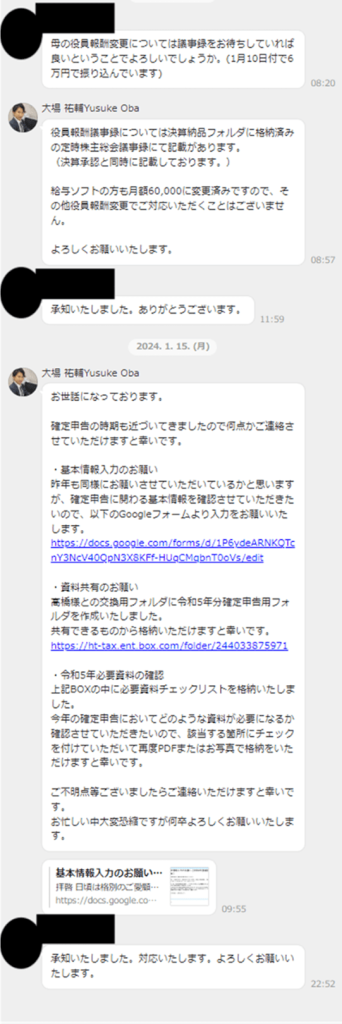

こちらは、実際のLINEでのやりとりです。

見ていただくと、質問に対して可能な限り即レスを心がけていることがわかると思います。

忙しい経営者の方の時間を無駄にすることがないよう、神速対応でお答えいたします!

9-7.専門分野に特化した税理士が多数在籍!業界や業種ごとの悩みを解決します

私たちにお任せいただければ、あらゆる業界や業種のお悩みを解決することができます。

なぜなら、辻・本郷 税理士法人には、専門分野に特化した税理士が多数在籍しているからです。

こちらは、私たちのお客様の業種別データです。

※顧客データ:2023年12月現在、実績:2022年10月~2023年9月

ご覧いただいたように、さまざまな業界や業種に対応しております。「自分の業界や業種では、どんなルールがあるのだろう」という悩みにも、一人一人にご提案しますので、安心してお任せください。

9-8.圧倒的な事例数!どんな事業規模も網羅する総合力であなたの問題を解決します

私たち辻・本郷 税理士法人は、個人事業主から大企業まで、どんな事業規模の案件にも対応しております。

実績の総数は、問題解決力の担保になると考えております。以下をご参照ください。

年間実績:2022年10月~2023年9月の情報

これらの実績から蓄積されたノウハウによって、あなたの事業が抱える問題を解決いたします。

こちらも参考にしてください。

9-9.リモート顧問も可能!忙しい社長の時間を最小限に抑えられる

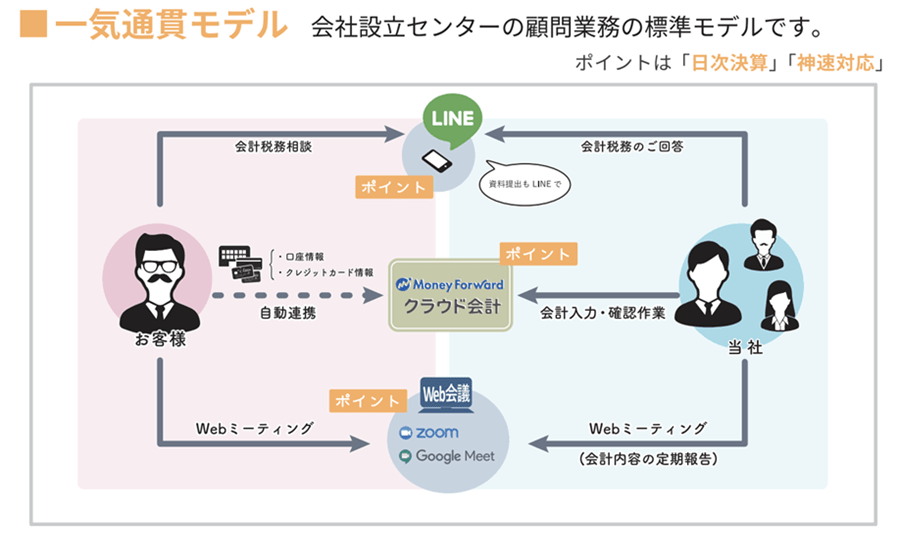

辻・本郷 税理士法人では、忙しいあなたの時間を最小限に抑えるため、「リモート顧問」にも対応しています。

以下の図にあるように、Web会議システムやLINE、クラウド会計システムなどのITツールを最大限活用できる仕組みです。

「無駄な時間を省いて、有効活用したい」

「リアルタイムで連携することによって、意思決定を早くしたい」

このように考えている方は、辻・本郷 税理士法人の「リモート顧問」をぜひ活用してみてください。

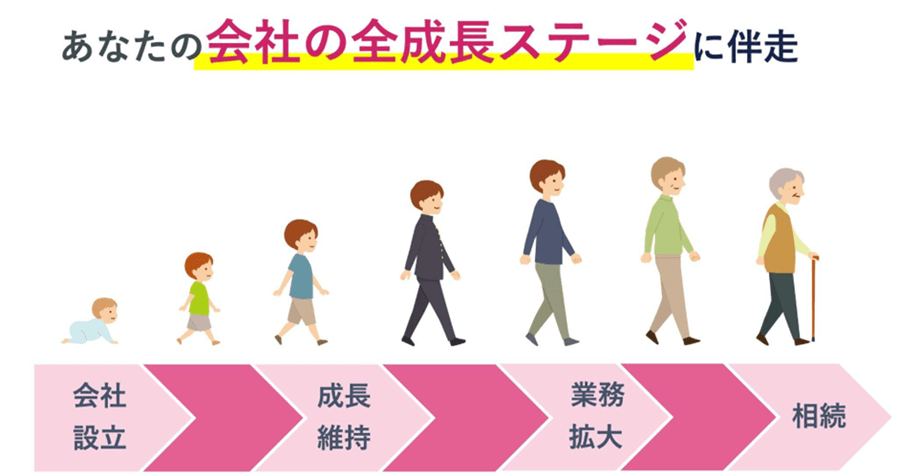

9-10.会社の全成長ステージにおいて高い専門性を提供!揺り籠から墓場まであなたと走り切ります

私たちは、あなたの事業における全成長ステージにおいて高い専門性を提供し、最後まであなたと一緒に伴走します。

創業初期の段階から成長拡大を経て相続まで、幅広くサポートできる点も私たちの強みの一つです。

辻・本郷税理士法人には、あなたの事業のどのタイミングでも、力になれるだけのソリューションがあります。

困った時は、いつでも私たちにご相談ください。

9-11.国税庁OBが90名以上在籍!税務調査にも同席してあらゆる不安を解消します

辻・本郷 税理士法人では、年間200件の税務調査の立ち会い実績をもち、税務調査への圧倒的な強さを持っております。

国税庁OBが90名以上在籍しているため、税務調査側の立場から先回りをした対応が可能です。

「自分調査の対象になる可能性があるのだろうか」

「税務調査の対象になった時に、慌てたくない」

このような不安がある方は、私たちにお任せください。

9-12.他の専門家と連携することにより、幅広いサポートで会社のリスクを全力回避します

私たちにご依頼いただくと、他の専門家と連携することにより、会社の資金面以外のお悩みを丸ごとサポートできます。

その都度、それぞれの専門家へ依頼するあなたの手間を省くことができるのです。

参考として、連携している業務内容の一例を紹介します。

辻・本郷 税理士法人では、連携している専門家が全員一丸となってあなたの事業のためにサポートいたします。

なお、辻・本郷 税理士法人のグループ会社については、こちらをご覧ください。

また、お客様よりこのような声もいただいております。

「会社設立後の手続きがわからず不安でした。しかし、個人事業主からの資産の引き継ぎに関する書類の準備や、従業員に対する労務関係の手続きについても案内してくれたので、スムーズに進めることができました。」 【建設業を営み、会社設立の際にご依頼いただいたお客様】

9-13.拠点数NO.1!全国各地・あなたの地域にあった対応ができます

辻・本郷 税理士法人は、北海道から沖縄まで、全国90カ所の事務所で相談を承ります。

それぞれの地域の税理士が、あなたの拠点独自のルールや注意点を熟知しております。

あなたの拠点がある地域を知り尽くした税理士によって、いつでも最適な方法をご提案します。

いざという時には、私たちから会いにいくので、安心してお任せください!

10. まとめ

本記事では、「個人事業主に税理士は必要なのか?」と思っている方に向けて、フローチャートで確認を行ったあと、以下の内容について解説しました。

- 税理士が必要な個人事業主

- 税理が不要な個人事業主

- 税理士へ依頼する業務と費用

- 税理士へ依頼するメリットとデメリット

- 税理士を選ぶポイント

「すぐに税理士は必要ないかな」と思っていても、長期的な目線でみると、早めに税理士へ依頼して、節税対策を行った方が良いと感じたのではないでしょうか。

本記事を読むことで、あなたが適切なタイミングで税理士への依頼ができ、あなたの事業にとってプラスになることを願っています。

なお、顧問契約を結ぶ際には、状況に応じて会社設立をした方が節税になる場合もあります。

「自分は法人化した方が良いのだろうか?」

「近いうちに法人化を検討している」

「法人化した場合の節税について相談したい」

このように思っている方は、辻・本郷会社設立センターのサイトをご覧ください。