会社を経営する上で、誰もが安定した運営を目指したいと考えているのではないでしょうか。

そのためには、安全性分析の目安を持ち、客観的に自社について判断することが欠かせません。その指標のひとつが「自己資本比率」です。

自己資本比率の目安を知っておくことは、自社の経営だけでなく、取引先の安全性を判断するにも役立ちます。 本記事では、自己資本比率の目安とともにその考え方について解説しました。

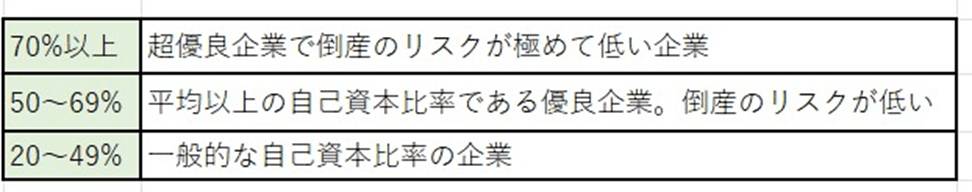

1.良好な自己資本比率の目安

自己資本比率は、50%を超えていると、企業の状態が良好であり、安全性が高いと判断される可能性が高いです。 概ね、自己資本比率は、以下のような目安で考えられています。

19%を下回っている場合は、財務改善などの対応を考えることが必要となるでしょう。

さらに、自己資本比率がマイナスになっている場合は債務超過であり、負債の総額が資産の総額を超えている状態です。

ただし、これらはあくまでも一般的な目安であり、業種によって必要な自己資本比率は異なります。同業他社との比較や年度による推移を調べ、目安を把握しておくことが大切です。

1-1.自己資本比率とは?

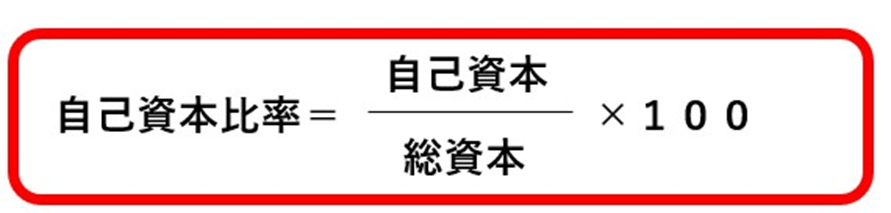

自己資本比率とは、財務面における安全性を判断するための指標のひとつで、総資本における自己資本の割合を示します。

借入金や融資など、返済する義務のある他人資本に対し、自己資本は返済の必要がありません。そのため、自己資本比率が高いほど財政基盤が安定しており、倒産しにくいとされています。

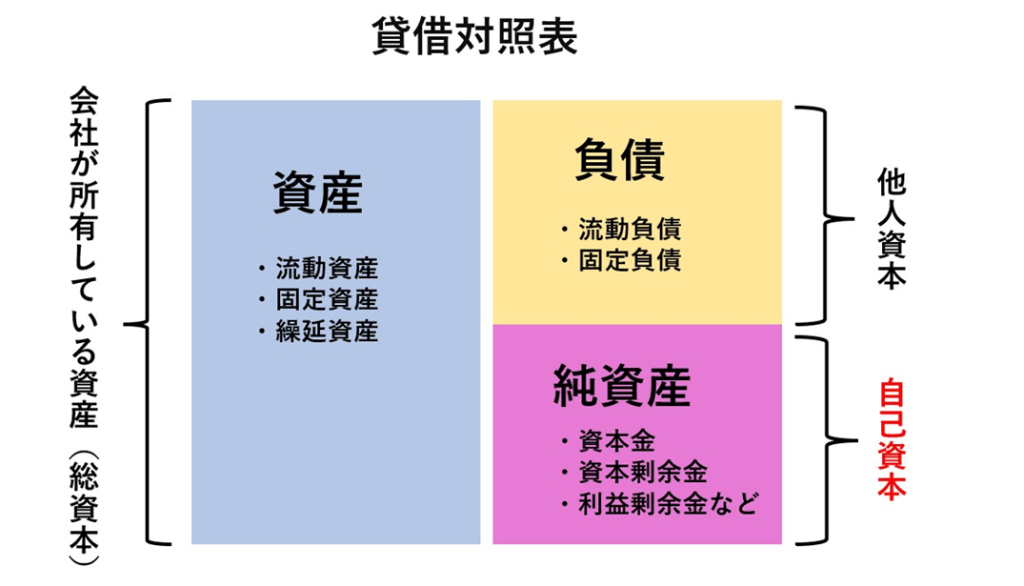

自己資本比率を把握するために用いるのが、貸借対照表です。

財務諸表(決算書とも呼ばれる)に含まれる書類で、企業の財政状況を知ることができます。

貸借対照表は、以下のような構造になっています。

企業が事業に使うことのできる資金が総資本であり、自己資本(純資産)と他人資本(負債)を合わせた額です。 自己資本比率を式で表すと、以下のようになります。

自己資本比率が高いと、金融機関の融資審査でも安定した業績と財務の堅実性が評価されるため、融資が受けやすいというメリットがあります。

しかし、自己資本比率が高ければ必ずしも安全とは言い切れないのが現実です。これに関しては、第3章で解説します。

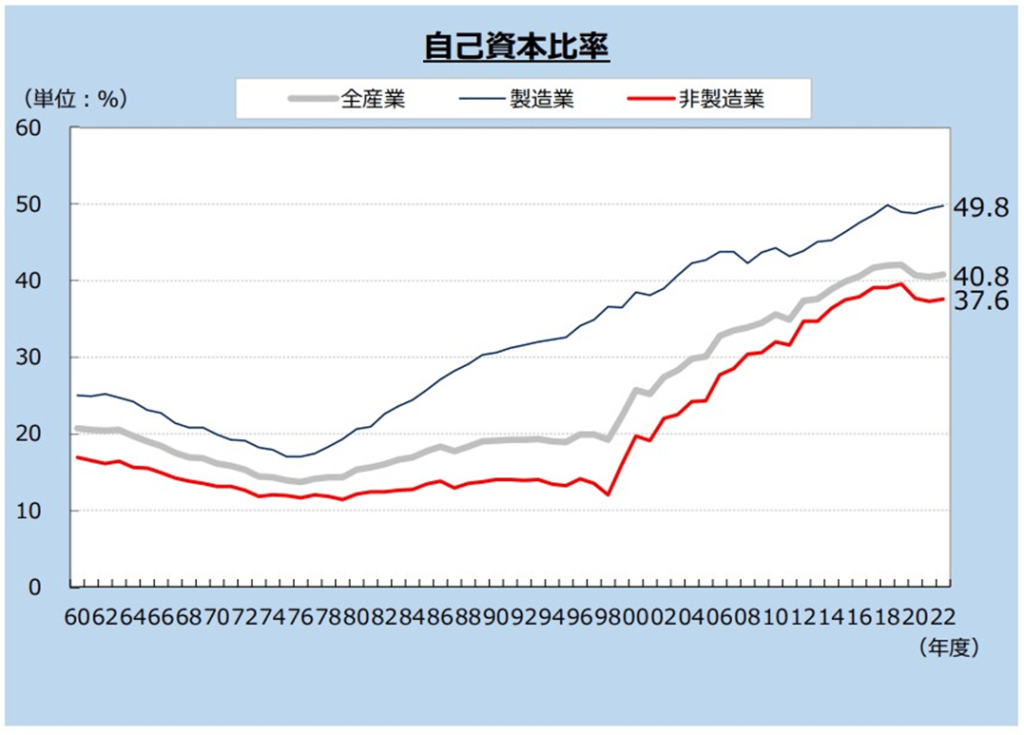

1-2.自己資本比率の目安の推移

1960年度からの自己資本の推移を見てみましょう。

長期的に見ると全体的に自己資本比率は上昇しており、日本の企業が安定傾向にあることがわかります。一方で短期的には、2019年(製造業は、2018年)をピークに下降しています。 2020年に起こったコロナウイルス感染症拡大の影響が考えられますが、今後の動きに注目したいところです。

2.業種別の自己資本比率の目安

ここからは、業種別・資本金別に具体的な自己資本比率の目安を見ていきましょう。

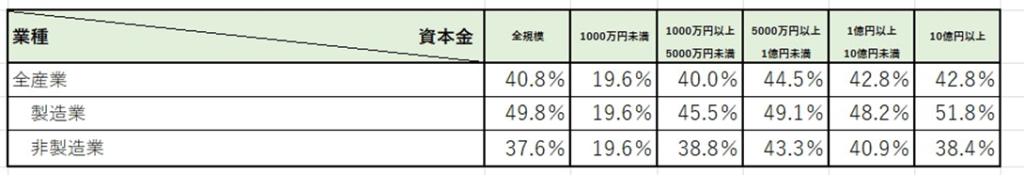

2-1.全産業の自己資本比率の目安

まずは、全産業(製造業、非製造業)です。 大規模な会社ほど自己資本比率が高く、安定傾向にあることがわかります。

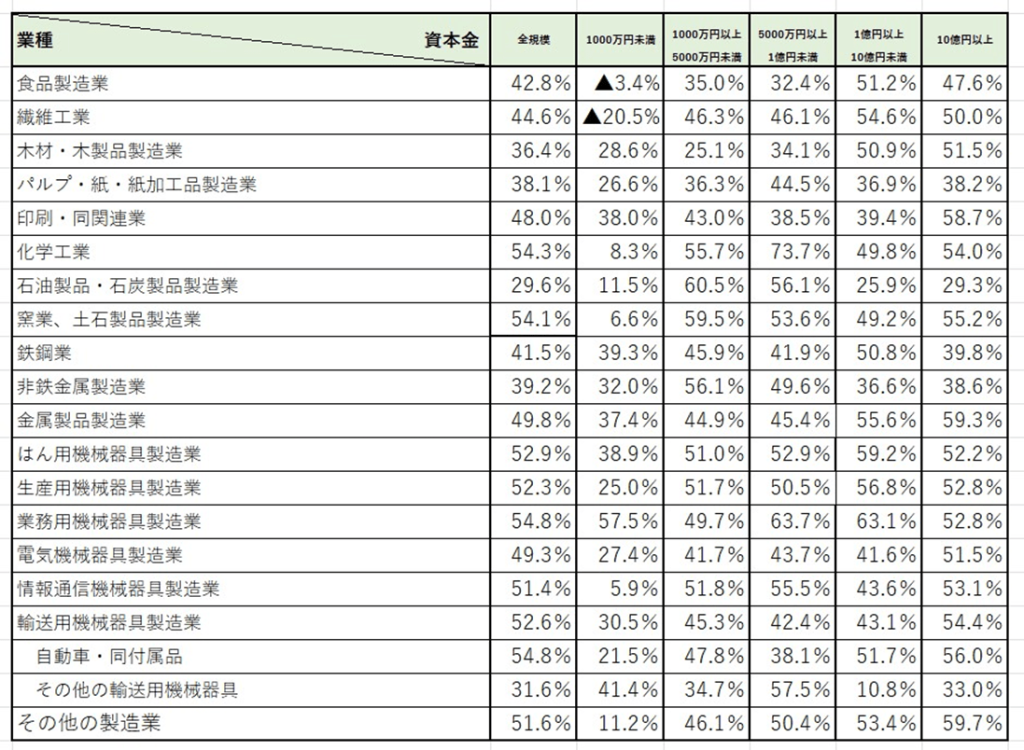

2-2.製造業の自己資本比率の目安

製造業は、業種全体としては自己資本比率が高い傾向にあります。 一方、資本金が1000万円未満の食品製造業、繊維工業、窯業、土石製品製造業、情報通信機械器具製造業の自己資本比率は低くなっています。

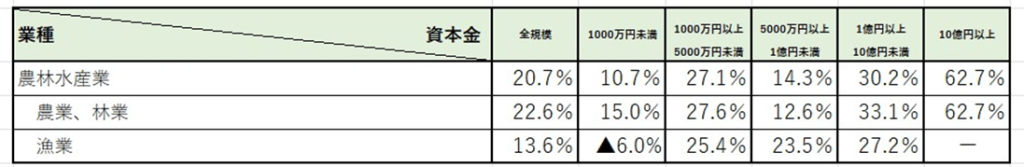

2-3.農林水産業の自己資本比率の目安

農林水産業は、全体的に自己資本比率が低くなっています。特に漁業全規模の自己資本比率である13.6%は、ここ10年間で最も低い値です。

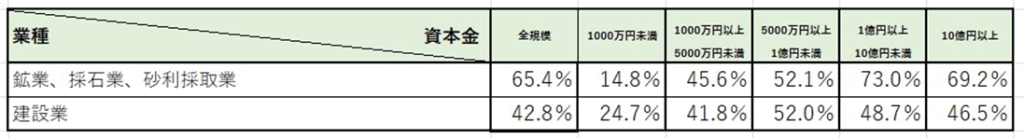

2-4.鉱業、採石業、建設業の自己資本比率の目安

鉱業、採石業、砂利採取業、建設業ともに、資本金1000万円未満の企業の自己資本比率が低い傾向にあるものの、資本金1000万円以上の企業では、高い数値になっているようです。

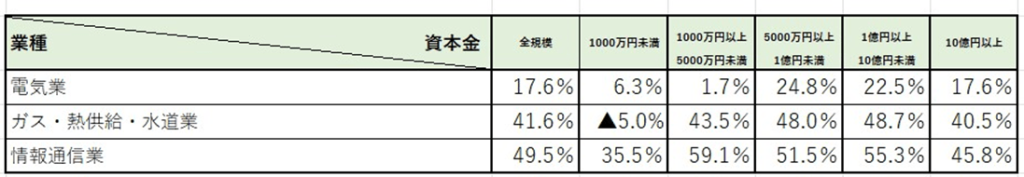

2-5.電気業、ガス・熱供給・水道業、情報通信業の自己資本比率の目安

電気業は、全体的に自己資本比率が低く、ガス・熱供給・水道業も資本金1000万円未満の企業がマイナスです。 一方で情報通信業は、全体的に自己資本比率が高くなっています。

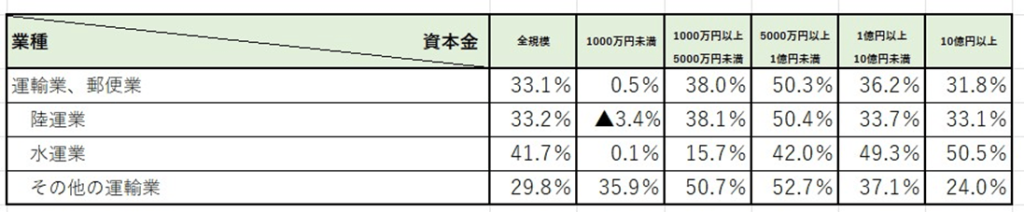

2-6.運輸業、郵便業の自己資本比率の目安

運輸業、郵便業ともに資本金1000万円未満の企業の自己資本比率が非常に低く、大規模な企業との差が大きいことがわかります。

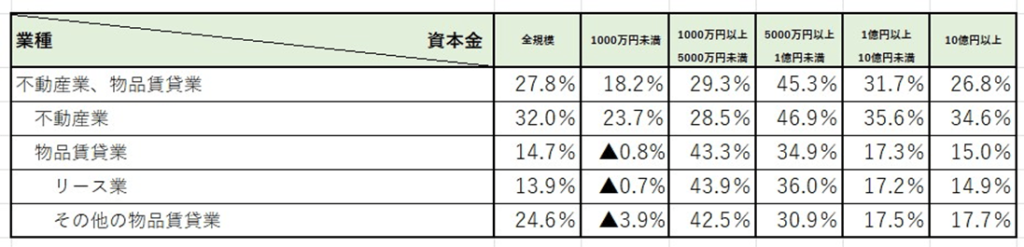

2-7.不動産業、物品賃貸業の自己資本比率の目安

不動産業や物品賃貸業の特徴として、資本金の大きな企業は自己資本比率も高いとは限らないということがわかります。

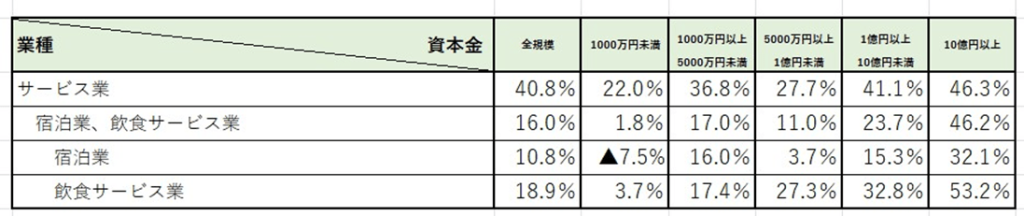

2-8.宿泊業、飲食サービス業の自己資本比率の目安

コロナ禍により、大きな影響を受けた業種です。

宿泊業、飲食サービス業ともに全体的に、ここ5年間で最も低い値となっています。 なお、サービス業には以下の生活関連サービスや広告、医療福祉など、幅広い分野が含まれるため、サービス業全体としては大きな動きは見せていません。

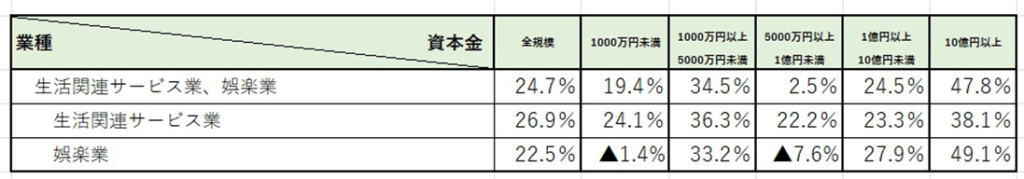

2-9.生活関連サービス、娯楽業の自己資本比率の目安

娯楽業は、コロナ禍前と比較すると、全体的に自己資本比率が減少しています。 一方で、1000万円未満の企業に関しては、マイナスではあるもののコロナ禍前よりも数値が回復しています。

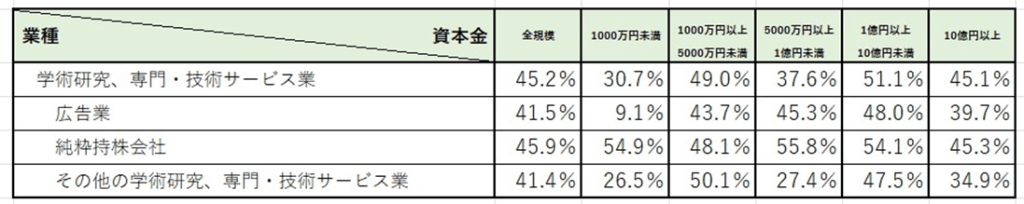

2-10.広告業、学術研究、専門・技術サービス業の自己資本比率の目安

概ね、安定した数値となっています。 広告業で資本金1000万円未満の企業の自己資本比率が非常に低い数値になっていますが、2019年・2020年が大きくマイナスだったことを考えると、状況は改善されているともいえます。

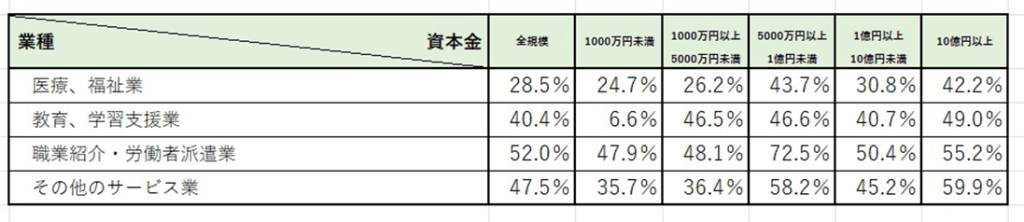

2-11.医療・福祉業、教育、職業紹介業の自己資本比率の目安

資本金1000万円未満の教育・学習支援業は、自己資本比率が低い値となっています。

3.自己資本比率が目安より高くても絶対に安全とはいえない理由

実は、自己資本比率が目安よりも高いことが、マイナス要素になることもあります。

あくまでも自己資本比率は、目安に対し「適正であること」が大切です。 その理由を解説しましょう。

3-1.理由1:自己資本の中身が現預金とは限らないから

自己資本比率が高くても、現金や預金が少ないと経営に行き詰まる恐れがあります。

たとえば、長期貸付金のような現金化しにくいものが、自己資本で多く割合を占めているとしましょう。現金が少ないと急な支払いに対応できず、支払いが滞ってしまう可能性があります。その結果、倒産に至ることも否定できません。

3-2.理由2:無借金が問題視される可能性があるから

無借金は、経営状態が良くないと思われる可能性があります。

無借金経営や金融機関からの借入金が非常に少ない状態は、「信用がないから金融機関から融資を受けることができない」と解釈されてしまう場合があるからです。

また、急な融資が必要になった際にも、金融機関との取引実績がないと対応してもらえないことも考えられます。 必ずしも借入金が少ないことが良いとは言えないのです。

3-3.理由3:自己資本利益率が下がるから

必要以上に自己資本比率が高い場合、企業の「稼ぐ力」が弱いと解釈される可能性があります。

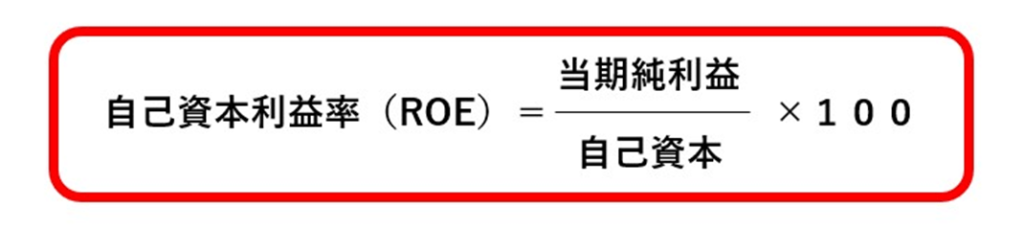

企業の収益性を測る財務指標のひとつが、自己資本利益率(ROE)です。いわば企業の「稼ぐ力」を測る数値で、自己資本を活用することでどの程度の利益をあげているかを知ることができます。 自己資本利益率(ROE)は以下の式から算出できます。

自己資本が大きくなるほど、自己資本利益率(ROE)は下がっていきます。そうなると、「自己資本はあるが有効に活用できておらず、収益をあげられていない」と解釈される可能性があります。

自己資本比率を高くして企業を安定させることも大切ですが、適切な範囲で融資などによる資金調達をを行い、企業の収益や成長のために有効活用することも重要な要素といえるでしょう。

3-4.【高くても問題がある場合の自己資本比率の対策とは?】

自己資本比率は高いが、資本に問題を抱えている場合の対策について考えてみましょう。

まずは、同じ業種の自己資本比率の目安を把握し、自社にとって適切な数値を知ることが大切です。 その上で、抱えている問題に合わせて対策を取ります。

3-4-1.手元の現金・預金を増やす

企業が安定した運営を行うには、資金繰りに余裕を持つことが大切です。そのためにも、ある程度の現金や預金を確保しておくことが必要となります。

自己資本の中身において、現金化しにくいものの割合が高い場合、現預金を増やすことを考えましょう。 その方法として、金融機関から融資を受けることも検討の余地があるかもしれません。

3-4-2.企業の収益や成長のための投資を検討する

短期的にみると、自己資本比率が高いことは安定感があります。しかし長期的にみると、現状を維持したまま成長しない企業は、世の中の変化についていけなくなる可能性もあります。

資金に余裕がある場合は、収益性の向上や企業の成長のために資金を使うことを考えてもいいかもしれません。

4.自己資本比率が目安よりも低い場合にすべきこととは?

自己資本比率が低い場合でも、対策をとることである程度の改善が見込まれます。

そもそも、なぜ自己資本比率が目安よりも低いことが良くないのでしょうか。

自己資本比率が低いということは、他人資本の割合が高いことを示しています。

他人資本は返済の義務がある上に、借入金には利子がかかります。額が膨らみ、返済が負担となることで必要な投資ができなくなるなど、負のサイクルに陥る可能性もあります。

また、金融機関も自己資本比率が低い会社に対する融資は、慎重にならざるを得ません。

その結果、経営悪化や倒産リスクを抱えることになります。

自己資本比率が低い場合の対策として、まずは、その原因を探ることが大切です。その上で自社に適した対策をとりましょう。

自己資本を増やすためには、自己資本を増やす方法と総資本を減らす方法が考えられます。

4-1.自己資本を増やす

自己資本を増やすことで自己資本比率は高まります。

4-1-1.対策1:事業で利益を出す

企業にとっては、基本的な対策です。

利益を上げて利益剰余金(内部留保)を増やし、自己資本を増加させます。簡単な方法ではありませんが、自己資本比率を上げるための最も理想的な方法といえるでしょう。

4-1-2.対策2:増資をする

出資を募り、増資を行うことで自己資本を増やすことが可能です。

第三者割当増資のほか、公募増資、株主割当増資、利益を組み入れる方法があります。

なお、増資した資金は返済の義務はありませんが、登記変更手続きと登録免許税の支払いが必要となります。

4-2.総資本を減らす

他人資本を減らすことで総資本が減り、自己資本比率を上げることができます。

4-2-1.対策3:負債を減らす

他人資本が多すぎるために自己資本比率が下がっている場合は、負債を減らすことで自己資本比率を高めることができます。

返済可能な借入金は繰り上げ返済をする、買掛金や支払手形などを早めに処理するなどの方法が考えられます。

4-2-2.対策4:資産の見直し

使用していない固定資産の売却や不良債権の処理、不良在庫を処分することで、総資本を減らすことができます。

また、固定資産を売却した場合、それを借入金の返済に充てることで、さらに自己資本比率を上げることが可能です。

5.まとめ

本記事では、自己資本比率の目安についてまとめました。

自己資本比率は、企業の財務面の安全性を測るために非常に重要な数値となります。

以下に、自己資本比率の目安を考える際のポイントをまとめました。

◎自己資本比率は、貸借対照表から読み取ることができる。

◎安全な自己資本比率の目安

一般的に自己資本比率は、高いほど良いとされている。

- 70%以上:超優良企業

- 50~69%:優良企業

- 20~49%:一般的な企業

ただし、業種により最適な自己資本比率は異なる。

◎自己資本比率が目安より高くても安全とは言えない理由

- 自己資本の現預金が少ない場合、急な支払いに対応できない可能性がある

- 金融機関からの借入金が少ない場合、信用がないと判断されることがある

- 自己資本利益率(ROE)が下がるため、投資家から敬遠される可能性がある

対策としては、適切な自己資本比率を把握し、自己資本の現金・預金の割合を見直したり、必要に応じて他人資本(借入)を行うといった方法がある。

◎自己資本比率が目安より低い場合の対策

- 事業で利益を出す

- 増資をする

- 負債を減らす

- 資産を見直し、不要な資産を処分する

自己資本比率が目安に対して適切であるかを把握することで、自社の安全性を測るだけでなく、取引先の状況を把握することにもつながります。 自己資本比率の目安を把握しておくことは、安定した会社運営を行う上で、非常に重要だといえるでしょう。