「法人設立届出書って自分でも書けるの?」

「法人設立のための申請書類が多すぎて訳が分からない…」

「やばっ…法人設立届出書の書き方が分からずに放置して、提出するのをすっかり忘れていた…」

あなたはこのような状況に陥ってしまっているのではないでしょうか?

しかし、法人設立届出書を書き上げるのに10分も必要ありません。

なぜなら、法人設立届出書を書くための情報は「登記事項証明書(登記簿謄本)」に詰まっているからです。

独立開業時は申請書類も多く、先延ばしされがちな法人設立届出書ですが、提出を怠ると当然受けられたであろう控除や節税が受けられないという可能性もあります。

そのためにも、法人設立届出書を間違いなく期日までに提出することは重要なことなのです。

ということで本記事では、「法人設立届出書」の書き方をテンプレートと事例付きで詳しく解説していきます。

ご紹介するポイントを押さえられれば、確実かつ最短で法人設立届出書を完成さることができますので是非ご覧ください。

目次

1.法人設立届出書とは

法人設立届出書とは、設立した法人の基本情報(法人名、所在地、事業内容、資本金など)を税務署や都道府県・市町村に知らせるための書類です。会社を設立した際は、税務署へ税金を納めるためにこれを提出しなければなりません。提出しないと、税務署から本来送付されてくるはずの書類が届かず、税金や年末調整の書類などの準備が十分にできないことで、申告漏れにつながる可能性があります。

したがって、法人設立届出書を間違いなく期日までに提出しておく必要があります。

そのためにも以下の注意点を確実に理解しておきましょう。

1-1.法人設立届出書の入手先

法人設立届書は、国税庁の公式サイトにテンプレートがあり、ダウンロードできます。

テンプレートはこちらから(国税庁公式サイト)

また、税務署が近くにある方は窓口でも配布していますので、こちらでも入手可能です。

1-2.提出先

法人設立届出書は、納税地を管轄する税務署に提出します。

所轄の税務署がどこなのか分からない場合は、以下のページより探すことができます。

1-3.提出する時期

法人設立の日(設立登記の日)から2ヶ月以内の提出が義務づけられています。

1-4.提出受付時間

法人設立届出書の提出受付時間は、税務署の開庁時間となる8時30分から17時までです。

ただし、税務署が開いていない閉庁日(土・日曜日・祝日等)は、窓口での受付を行っていないので注意が必要です。

しかし、郵送または税務署の時間外収受箱に投函することにより提出することができます。

1-5.法人設立届出書と同時に提出する添付書類について

法人設立届出書を提出する際は、添付書類として定款、寄付行為、規則または規約の写しを1部(調査課所管法人は2部)を一緒に提出先に持参、または送付してください。

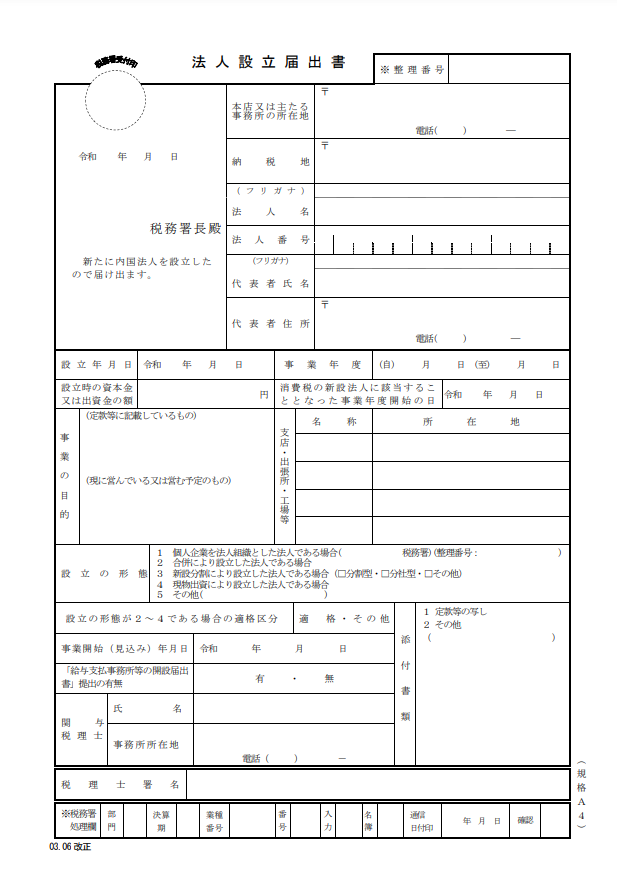

2.法人設立届出書を正しく書くためには「登記事項証明書(登記簿謄本)」が必要

法人設立届出書を正しく書くためには、「法人の登記事項証明書(登記簿謄本)」と「定款」が必要です。

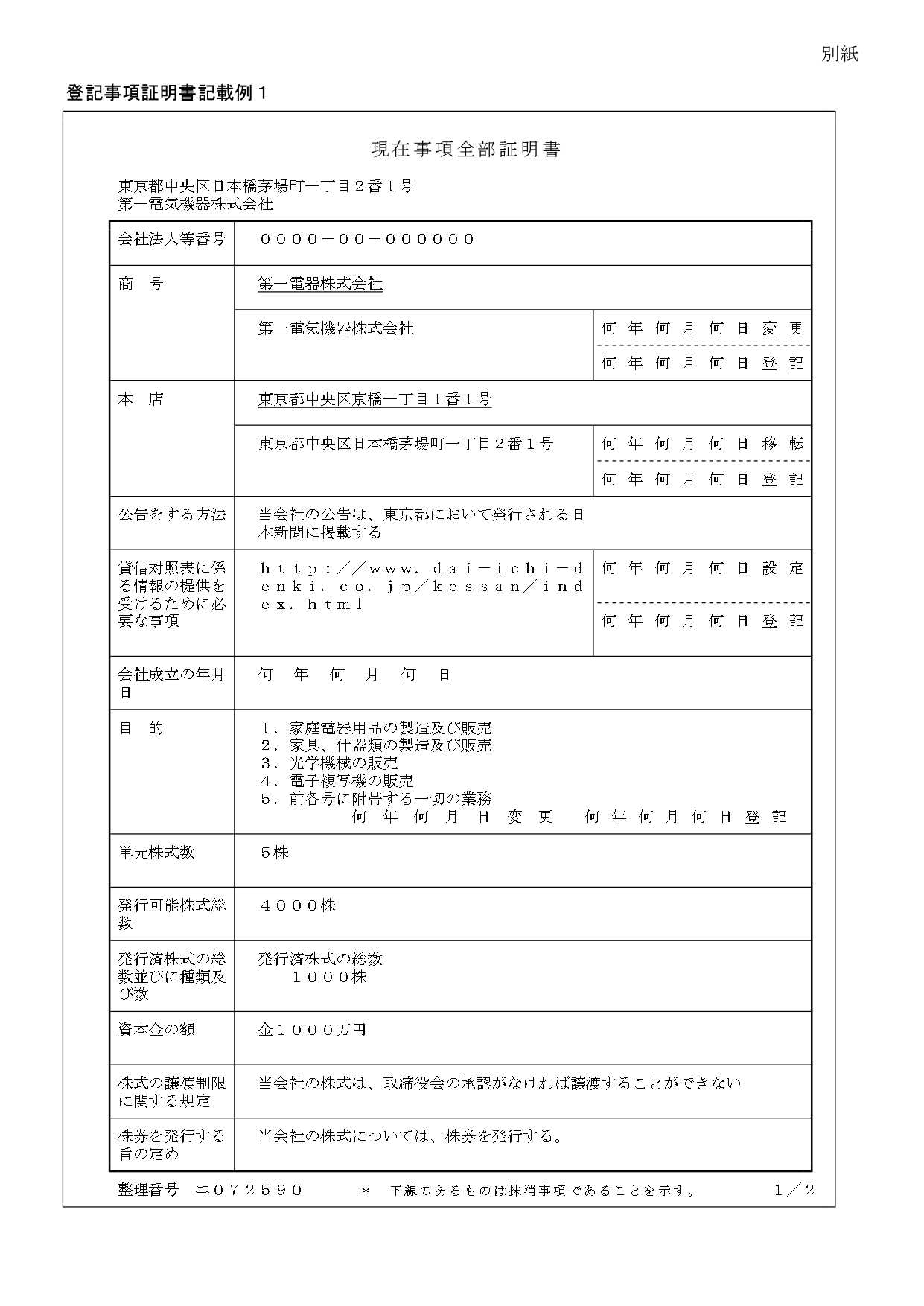

法人の登記事項証明書(登記簿謄本)とは、法務局に登録されている法人の公的な登記情報を記載した文書です。この証明書には、法人の商号、本店所在地、事業の目的、役員の情報、資本金の額など、法人に関する重要な事項が記載されています。

法人設立届書には、登記の所在地や法人番号、会社の設立日などを書く欄があります。法人の登記事項証明書にはそれらの正しい情報が記載されているため、間違いのない法人設立届出書を完成させるためには必須となります。法人の登記事項証明書は以下の4種類がありますが、現在の情報がシンプルに記載されている「現在事項全部証明書」があればいいでしょう。

- 現在事項全部証明書:

取得時点で有効な現在の法人登記情報が全て記載されています。主に、法人の商号や本店所在地、事業の目的、役員の情報など、現在有効な事項が含まれます。法人が現在どのような状態かを知りたい場合や、契約書作成時などに必要とされます。 - 履歴事項全部証明書: 現在事項全部証明書に記載されている内容に加え、過去3年間の変更履歴が記載されています。

- 閉鎖事項証明書: 現在効力がなく、履歴事項全部証明書にも記載されていない、3年前よりもさらに過去の情報が記載されています。

代表者事項証明書: 会社の代表者名と商号、本店、代表者の資格(代表取締役、代表社員、代表理事など)が記載されています。

3.登記事項証明書の入手方法

登記簿謄本(登記事項証明書)の請求方法は、主に以下の3つがあります。

- オンライン請求: 法務局のウェブサイトを通じてオンラインで請求することができます。この方法は、郵送または指定した登記所での窓口受取を選択できます。

- 郵送請求: 請求書を郵送して法務局に申請することも可能です。この方法では、必要な書類を同封し、手数料を支払う必要があります。

- 窓口請求: 最寄りの法務局の窓口に直接行き、請求書を提出することで請求できます。窓口では必要な情報を記入し、手数料を支払います。

これらの方法の詳細については、法務局のウェブサイトで確認することができます。オンラインでの請求が便利である一方、郵送や窓口での請求にも対応しています。どの方法を選択するかは、ご自身の状況や利便性に応じて決めることが可能です。

急ぎなので絶対今日中に欲しい!という、急ぎで登記事項証明書を入手したい場合は直接の窓口請求がオススメです。

その場合は、最寄りの法務局の業務取扱時間をしっかり確認してから現地に向かいましょう。

例えば東京法務局の業務取扱時間は、以下のページから確認できます。

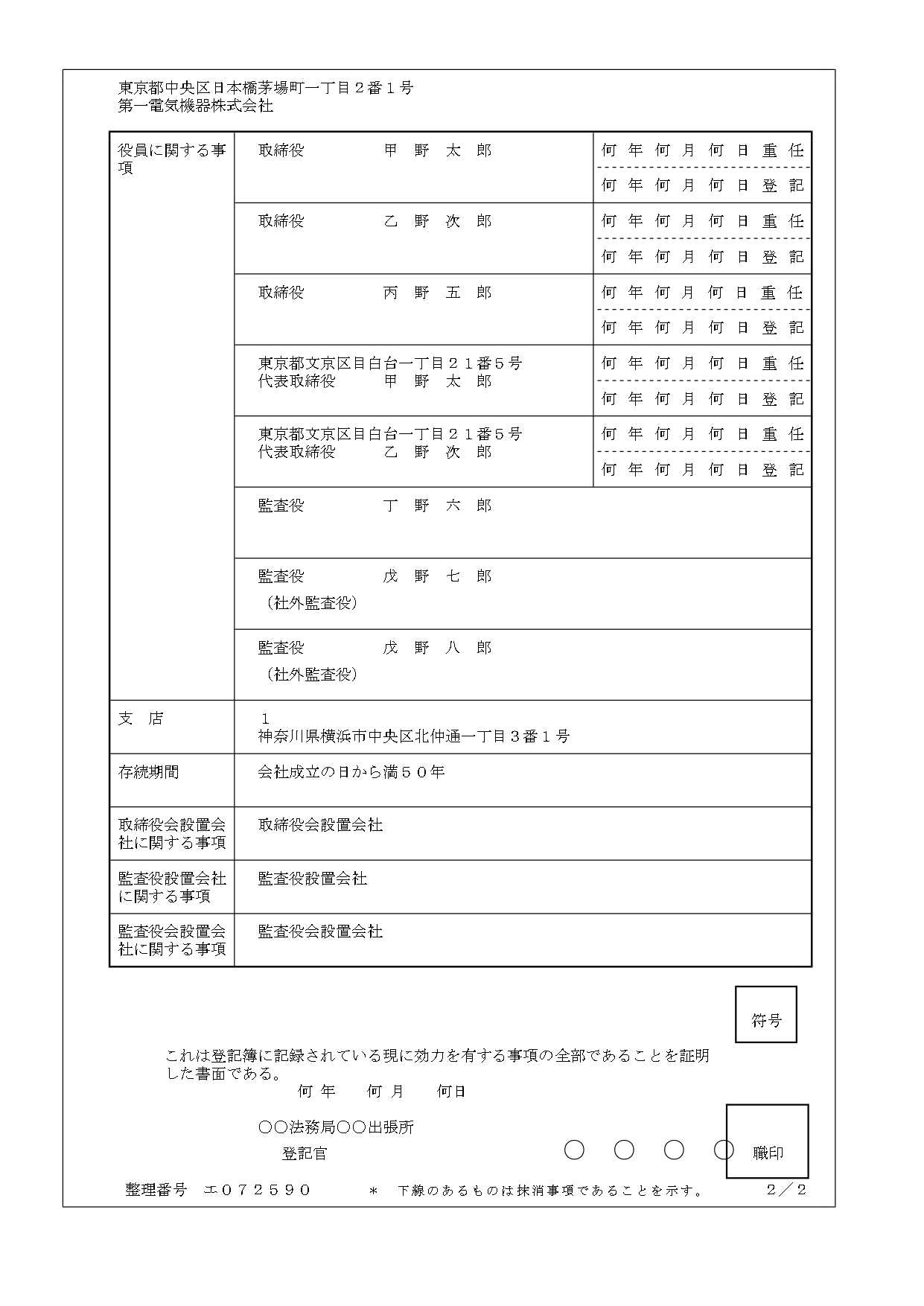

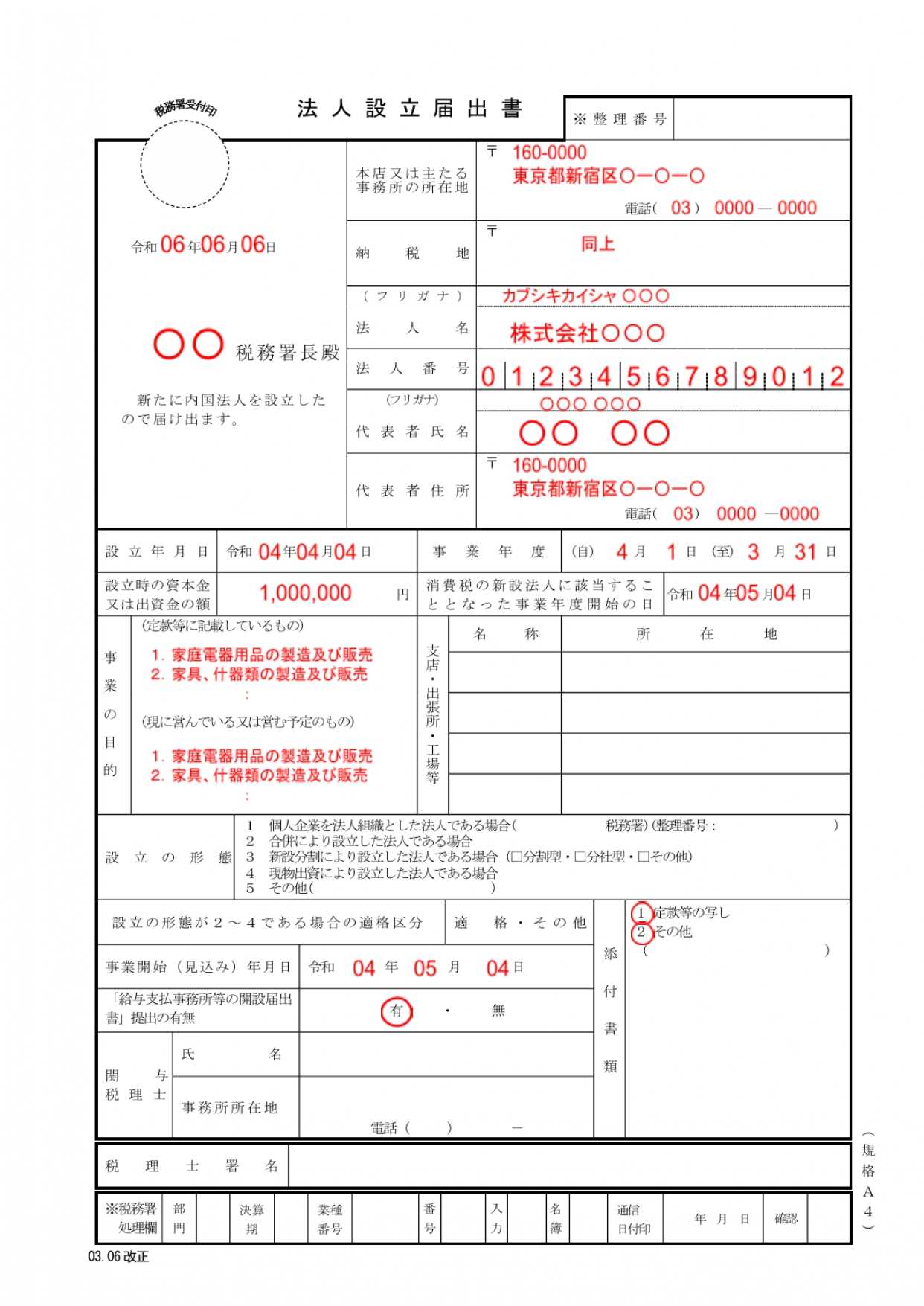

4.法人設立届出書の項目別書き方【事例画像付き】

こちらの章では、法人設立届出書の各項目の正しい記入方法を、実際の例を交えてわかりやすく説明します。これにより、法人設立の際の手続きをスムーズに行い、今後のトラブルを防ぐことができます。

それでは解説していきます。

4-1.本店又は主たる事務所の所在地

登記されている所在地を正確に記載します。

登記簿謄本を見ながら、一言一句間違いなく住所を転記しましょう。

4-2.法人番号

13桁の法人番号を記載します。まだ指定を受けていない場合は記載不要です。

4-3.代表者氏名と住所

法人を代表する者の氏名と住所を記載します。

4-4.設立年月日

登記簿に記載されている設立登記日を記載します。

合併や新設分割による設立の場合は、その設立登記日を記載します。

4-5.事業の目的

定款や登記事項証明書等に記載されている主な事業目的と、現に営んでいる・または営む予定の事業の種類を記載します。

4-6.事業年度

法令や定款等で定められた会計期間を記載します。

4-7.設立時の資本金又は出資金の額

設立時に登記した資本金または出資金の額を記載します。

4-8.消費税の新設法人に該当する事業年度開始日

設立時の資本金または出資金が1,000万円以上の場合、設立年月日を記入します。

この場合、別途消費税の新設法人に該当する旨の届出書の提出は不要です。

4-9.支店、出張所、工場等

支店の登記の有無にかかわらず、すべての支店、出張所、営業所、事務所、工場等を記載します。

4-10.設立の形態

該当する形態の番号を○で囲んで記載します。

新設分割による設立の場合は、「分割型・分社型・その他」のいずれかを適切に記載します。

4-11.適格区分

合併、分割、現物出資が法人税法における適格合併、適格分割、適格現物出資に該当する場合は「適格」を○で囲み、該当しない場合は「その他」を○で囲みます。

4-12.事業開始(見込み)年月日

事業を開始した、または開始予定の年月日を記載します。

4-13.給与支払事務所等の開設届出書提出の有無

提出の有無を○で囲んで記載します。既に提出済みの場合は「有」を○で囲んでください。

4-14.関与税理士

関与している税理士の氏名と事務所所在地を記載します。

4-15.添付書類等

届出書に添付した書類の番号を○で囲んで記載します。

4-16.税理士署名

税理士または税理士法人が作成した場合に署名します。

4-17.※欄

税務署処理欄なので、記載しないでください。

5.法人設立届出書を書く際のよくある質問

法人設立届出書の書き方は、上記でお伝えした点に気を付けることで書き上げることができます。

しかし、法人設立届出書を書き上げる上で、以下のような問題に直面することも少なくありません。

留意すべき事項として、法人設立届出書を書く際によくある質問に対して答えていきます。

5-1.法人設立届出書を税務署に提出すると同時に行うべき他の手続きはありますか?

法人設立届出書の提出と同時に行うべき手続きとして、源泉所得税関係の届出書と青色申告承認申請書の提出は少なくとも必須となります。

源泉所得税関係の届出書とは、法人が従業員に支払う給与や報酬に対して源泉徴収を行った税額を、納付する際に提出する書類のことです。この届出書は、「給与支払事務所等の開設・移転・廃止の届出」や、「源泉所得税の納期の特例の承認に関する申請」など、源泉所得税に関連する様々な手続きに使用されます。提出は、納税地を所轄する税務署へ行います。

青色申告の承認申請書は、青色申告制度を利用するために提出する書類です。青色申告制度とは、一定の記帳基準を満たし正確な申告を行うことで、最大65万円の特別控除を受けることができるほか、青色事業専従者給与控除などの様々な税務上のメリットを得られる制度です。これには、青色申告特別控除や税務調査の免除といった特典が含まれますが、申請書の提出や帳簿の保存などの条件があります。

また、インボイス制度の導入により、新たに会社を設立する際、2年間は消費税の納税義務が免除される可能性があります。

ただし、現在は経過措置が適用されていますが、その期限が過ぎた後は対応を検討する必要があります。インボイス制度に登録する必要があるかどうかは個々の状況にもよりますので、詳細や対応方針については専門家に相談することをオススメします。

5-2.法人設立届出書の記入に不備があった場合、どうすればいいですか?

不備がある場合は、税務署からの指摘を受けることとなります。その際は、指定された手順で正確に訂正して再提出する必要があります。

5-3.法人設立届出書の提出後、変更があった場合はどうすればいいですか?

変更があった場合は、変更届出書を提出して登記情報を正しく更新する必要があります。

5-4.法人設立届出書の提出期限に遅れた場合、罰則はありますか?

通常、法人設立届出書の提出期限に遅れたことによる罰則はありません。

しかし、遅れたことによって税務上の不利益を受ける可能性があります。例えば、青色申告特別控除の適用や赤字繰越などが受けられないなどの影響が考えられます。

5-5.法人設立届出書の提出先は税務署以外にもありますか?

法人設立届出書は、税務署だけでなく、都道府県税事務所や市町村役場への提出も必要です。

税務署へは設立登記日から2ヶ月以内に、都道府県税事務所へは各都道府県の指示に従って提出します。

市町村役場へ提出する場合は、会社設立日から2ヶ月以内、もしくは自治体の指定する期限までとなります。

提出時は、定款の写しや設立の登記事項証明書、株主名簿などの添付資料を用意し、書類に記載された情報の正確性を確認するようにしましょう。提出する法人設立届出書自体は、税務署へ提出したものと全く同じもので構いません。したがって、法人設立届出書は合計3部を1部ずつ、異なる行政機関3か所に提出する形となります。

6.まとめ

本記事では「法人設立届出書の正しい書き方」について、必ず知っておくべき情報を詳しく解説してきました。

最後にあらためて、法人設立届出書の書き方について振り返っていきます。

法人の設立時は、多くの書類提出が求められます。

今回ご説明した法人設立届出書のみであればご自身で調べて完成させることもできますが、他の必要書類の準備や手続きも同時に進めたい場合は、煩雑さで申請作業が滞ってしまうこともあるでしょう。

そのような場合、正確な情報と適切な手順を理解するためには専門家のアドバイスが不可欠です。

法人設立のプロセス全体をスムーズに進めるためにも、税理士や行政書士などの専門家に相談することをオススメします。